“营改增”前后融资租赁企业税务及会计处理差异分析

(商丘学院 河南商丘476000)

一、融资租赁概述

融资租赁是20世纪50年代产生于美国的一种新型交易方式,自20世纪60年代开始迅速在全球发展起来,20世纪80年代初被引入我国。目前,融资租赁在我国发展迅速,已成为与银行、证券、保险、信托并列的五大金融业务形式之一,是我国企业重要的融资方式之一,据有关部门统计,目前融资租赁行业每年的市场规模已经达到了2 000亿元。

所谓融资租赁,是指出租人根据承租人的选择,从供货人处取得租赁物,将租赁物出租给承租人,向承租人收取租金的交易活动,租赁期间届满时承租人可以续租、留购或返还租赁物。《企业会计准则第21号——租赁》规定,符合下列一项或数项标准的,应当认定为融资租赁:(1)在租赁期届满时,租赁资产的所有权转移给承租人。(2)承租人有购买租赁资产的选择权,所订立的购买价款预计将远低于行使选择权时租赁资产的公允价值,因而在租赁开始日就可以合理确定承租人将会行使这种选择权。(3)即使资产的所有权不转移,但租赁期占租赁资产使用寿命的大部分。(4)承租人在租赁开始日的最低租赁付款额现值,几乎相当于租赁开始日租赁资产公允价值;出租人在租赁开始日的最低租赁收款额现值,几乎相当于租赁开始日租赁资产公允价值。(5)租赁资产性质特殊,如果不作较大改造,只有承租人才能使用。

由此可以看出,融资租赁是出租人根据承租人的要求向出卖人购入租赁物出租给承租人,并在租赁期内向承租人收取不低于租赁物价值的租金,租赁期满后承租人可按合同规定,选择留购、续租或返还的一种租赁方式。

二、“营改增”前后融资租赁企业相关税收政策比较分析

(一)“营改增”前融资租赁企业相关税收政策

《国家税务总局关于融资租赁业务征收流转税问题的通知》规定,经中国人民银行、银监会、商务部批准从事融资租赁业务的单位,属于金融保险业,无论融资租赁货物的所有权是否转移,均按5%的税率征收营业税;对于未经中国人民银行、银监会、商务部批准从事融资租赁业务的单位,租赁期满,货物所有权转移给承租方,征收增值税,货物所有权未转移给承租方,属于服务业中的租赁,按5%税率征收营业税。

(二)“营改增”后融资租赁企业相关税收政策

根据《财政部、国家税务总局关于在上海市开展交通运输业和部分现代服务业营业税改征增值税试点的通知》(财税[2011]111号)规定:融资租赁业属于有形动产租赁,属于现代服务业范围,应征收增值税,税率为17%。但是,对经中国人民银行、银监会、商务部批准经营融资租赁业务的试点纳税人中的一般纳税人提供有形动产融资租赁服务,对其增值税实际税负超过3%部分实行增值税即征即退政策。2013年5月24日,财政部、国家税务总局联合发布《关于在全国开展交通运输业和部分现代服务业营业税改征增值税试点税收政策的通知》(财税 [2013]37号), 延续了财税[2011]111号对融资租赁的相关规定。

由以上规定可知,需要改征增值税的融资租赁业务主要是指经中国人民银行、银监会、商务部批准的融资租赁单位以及未经中国人民银行、银监会、商务部批准从事融资租赁单位未转移货物所有权的融资租赁业务。

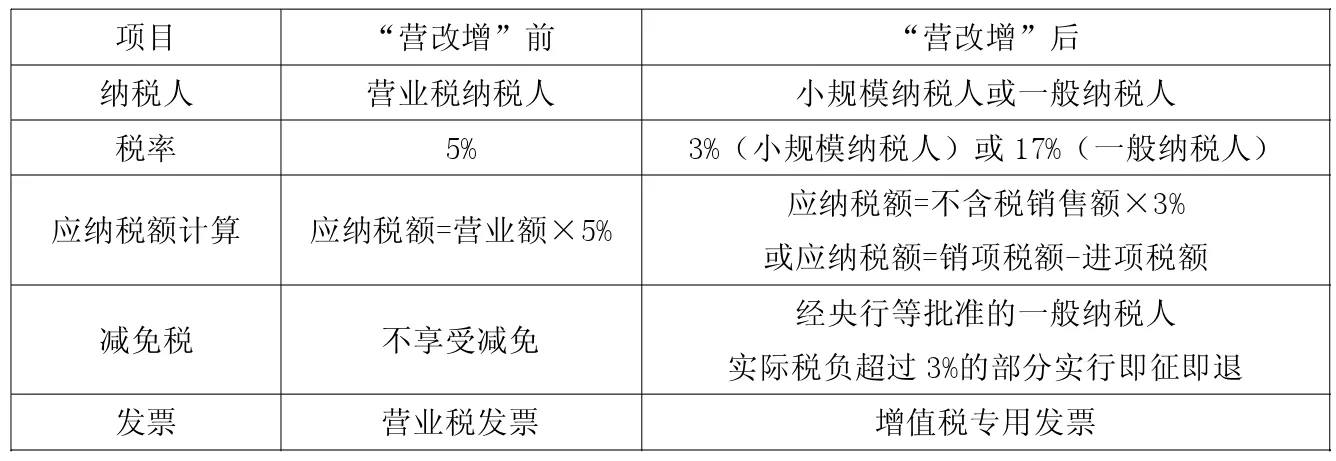

(三)“营改增”前后融资租赁企业税收政策变化对比(见表1)

表1 “营改增”前后融资租赁企业税收政策变化

三、“营改增”前后融资租赁企业纳税情况比较分析

例:甲公司是某市一融资租赁企业,并经中国人民银行、银监会、商务部批准,年销售额超过500万元,为增值税一般纳税人,应乙公司要求购入设备一台,取得增值税专用发票,价款100万元,增值税17万元,支付运费,取得货物运输业增值税专用发票,价款2万元,增值税2 200元,支付会计师事务所鉴证服务费,取得事务所开来的鉴证服务增值税专用发票,价款3万元,增值税1 800元,当月出租给乙公司,合同约定租期5年,每年末支付租金30万元,租期满,设备归乙公司所有,设备预计可用6年,租赁日设备公允价值为112万元。

该租赁合同中约定设备租期5年,租赁期占租赁资产使用寿命的83.3%,同时约定每年末收取租金30万元,出租人在租赁开始日的最低租赁收款额现值,几乎相当于租赁开始日租赁资产公允价值,且设备又属有形动产,据此判定该租赁属于融资租赁。

(一)“营改增”前,融资租赁企业纳税情况分析

甲公司应纳营业税:[300 000×5-(1 000 000+170 000+20 000+2 200+30 000+1 800)]÷5×5%=2 760(元)。

甲公司应纳城市维护建设税及教育费附加:2 760×(7%+3%)=276(元)。

因营业税、城建税及教育费附加均计入营业税金及附加,即在计算企业所得税时可税前扣除,故可使企业少纳企业所得税:(2 760+276)×25%=759(元)。

在不考虑其他税的情况下,甲公司当年因融资租赁应纳税额为:2 760+276-759=2 277(元);5年内因融资租赁业务全部应纳税额为:2 277×5=11 385(元)。

(二)“营改增”后,融资租赁企业纳税情况分析

若上述融资租赁合同是在 “营改增”试点前签订的,则根据财税[2013]37号文件,甲公司可继续执行营业税征税办法,若合同为“营改增”试点后签订的,则甲企业就该融资租赁业务需要缴纳增值税,不用再缴纳营业税。因甲公司为一般纳税人,应纳增值税额为当期销项税额扣除当期进项税额后的差额,在确认当期销项税额时,因开具发票时间不同,当期销项税额也不一样。

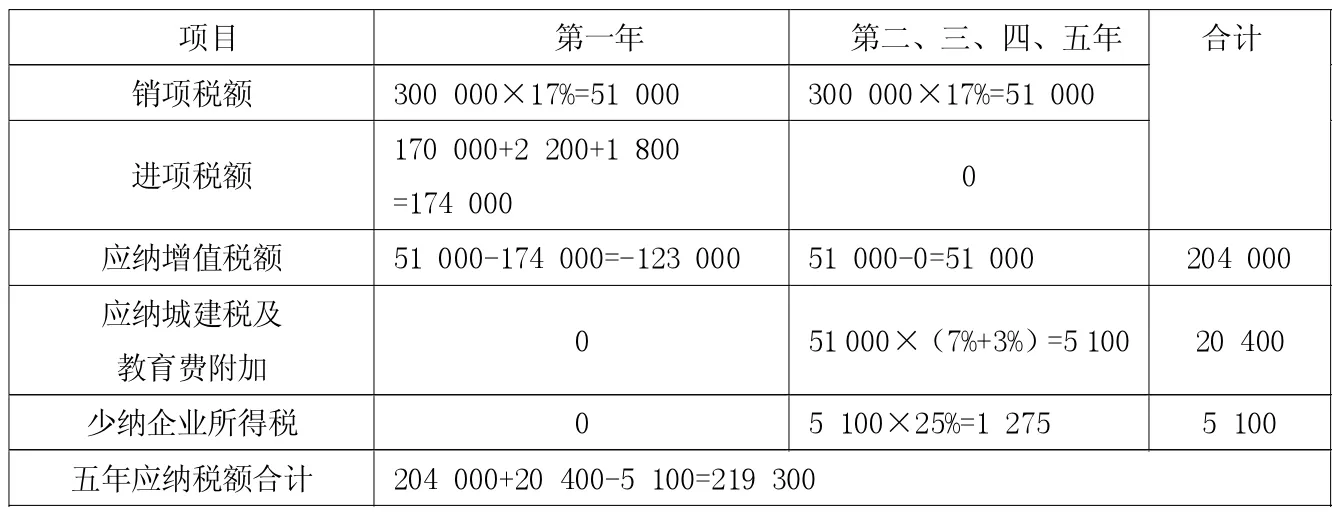

表2 甲公司各税种应纳税额计算 单位:元

若增值税专用发票在发出设备时根据租金全额一次开具,则甲公司各税种的应纳税额大致如下:

甲公司当期销项税额:300 000×5×17%=255 000(元)

甲公司当期进项税额:170 000+2 200+1 800=174 000(元)

甲公司应纳增值税税额:255 000-174 000=81 000(元)

增值税实际税负=81 000÷(300 000×5)=5.4%

根据财税[2013]37号文件,经中国人民银行、银监会、商务部批准从事融资租赁单位,且属于增值税一般纳税人,对其增值税实际税负超过3%部分实行增值税即征即退政策,故应退增值税:81 000-(300 000×5)×3%=36 000(元)。

甲公司应纳城市维护建设税及教育费附加:81 000×(7%+3%)=8 100(元)。

甲公司少纳企业所得税:8 100×25%=2 025(元)。

在不考虑其他税的情况下,甲公司当年因融资租赁应纳税额为:81000-36000+8100-2025=51075(元)。

因一次开具发票使得销项税额当前全部确认,进项税额也一次抵扣,故该融资租赁对企业未来4年增值税、城建税、教育费附加及所得税的影响数为0。甲公司5年内全部应纳税额仍为51 075元。

若增值税专用发票依每年末收取的租金金额分次开具,则甲公司各税种的应纳税额计算如表2所示。

很明显,企业依每期租金金额分期开具发票的情况下,同一笔融资租赁业务要缴纳的税额,要比依租金总额一次开具发票应纳的税额大得多,主要原因有两个:一是进项税额是一次确认的,销项税额是分次确认的,导致进项税额抵扣不完,而我国税法规定,未抵扣完的进项税额可以下期继续抵扣,但不得超过三个月,因而第一年的留抵税额不能在第二年的销项税额中继续抵扣;二是分次开具发票的情况下,增值税在5个纳税年度内确认,导致增值税实际税负低于3%,因而无法享受即征即退优惠政策。正是以上两个原因导致企业应纳税总额远远大于一次开具发票情况下的应纳税总额,但无论是一次开具发票,还是分期开具发票,应纳税均大于“营改增”前的应纳税额,这主要是因为税率由5%提高到17%,税率上升明显。另外,由于试点初期,税收优惠政策不够明显,如即征即退3%的幅度不够大,因而,融资租赁企业税负呈现上升趋势。

四、“营改增”前后融资租赁企业会计处理差异

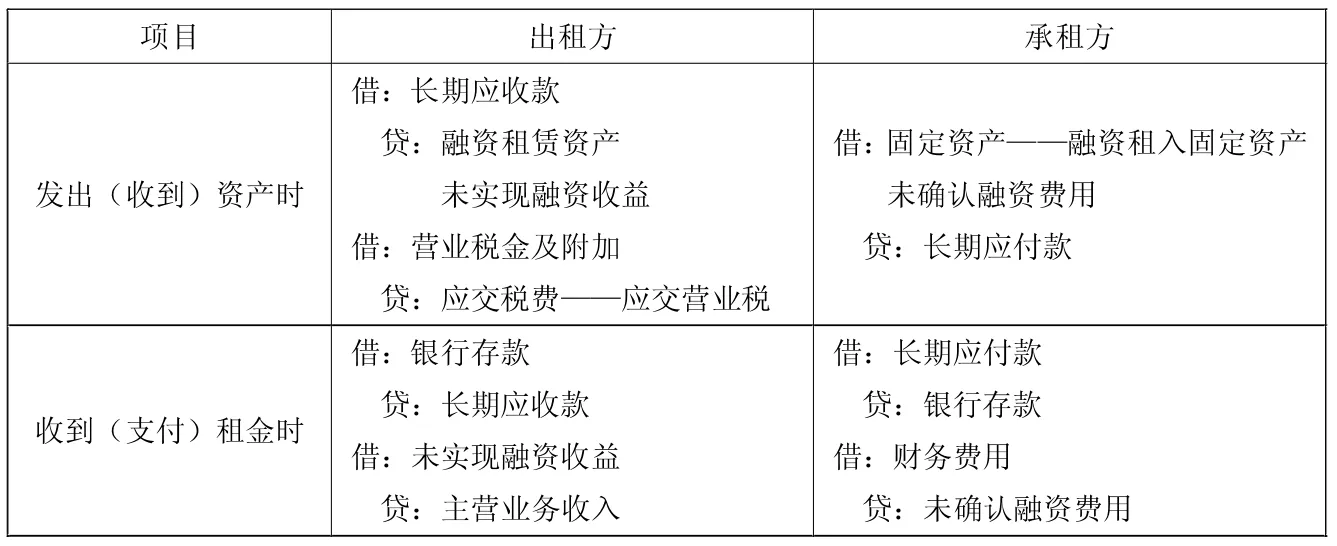

(一)“营改增”前融资租赁企业主要会计处理(见下页表3)

表3 “营改增”前融资租赁企业出租方、承租方会计处理

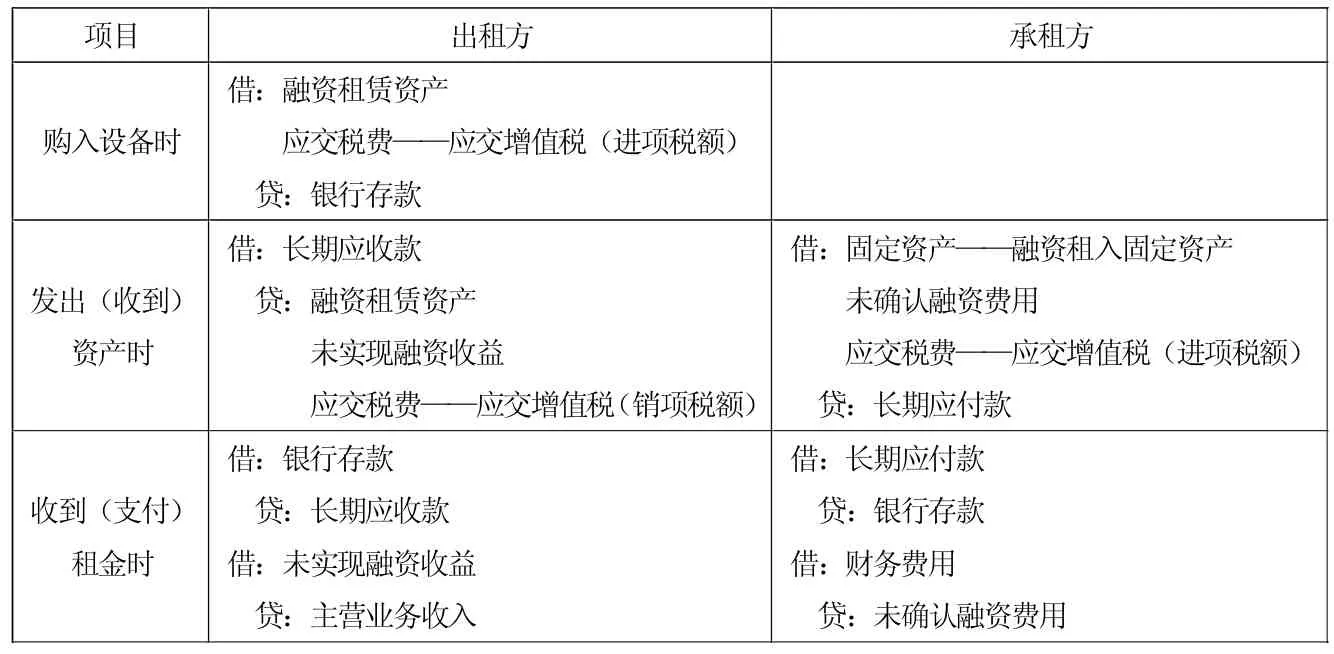

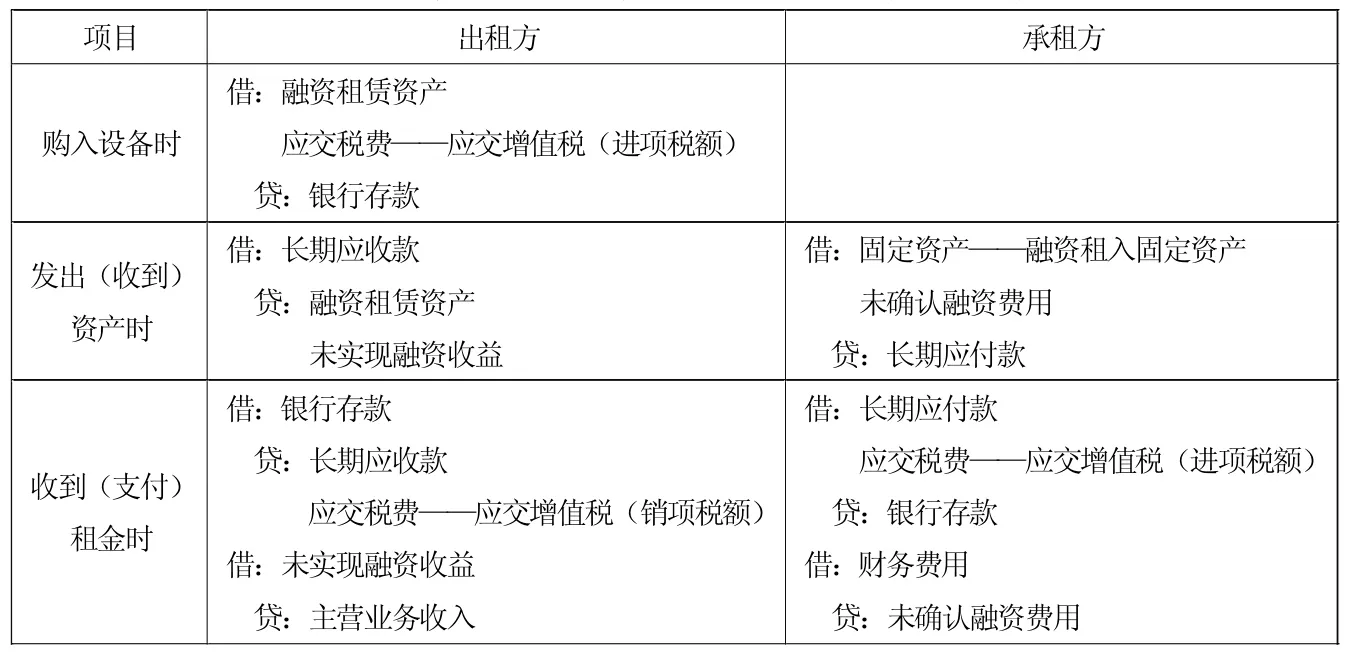

(二)“营改增”后融资租赁企业主要会计处理(见表4、表5)

表4 发票依租金总额一次开具时出租方、承租方会计处理

表5 发票依每期租金金额分次开具发票时出租方、承租方会计处理

以上会计处理中,承租方收到租赁资产的入账价值以租赁日最低付款额现值与公允价值两者中较低者入账,一次开具发票的增值税销项税额以全部租金收入及价外费用为计税依据,分次开具发票的增值税销项税额以各期租金收入为计税依据,每期末“未确认融资费用”及“未实现融资收益”的摊销采用实际利率法摊销,出租方每期末摊销的“未实现融资收益”属于收回的租金利息,对于专门从事融资租赁的企业,租金利息收入属于其主业,故计入“主营业务收入”,承租方每期末摊销的“未确认融资费用”属于支付的租金利息,故计入“财务费用”。

五、结束语

目前来看,“营改增”仍属于试行阶段,很多具体规定还不够明确,如经央行等批准的融资租赁企业,若属于一般纳税人对其增值税实际税负超过3%部分实行增值税即征即退政策,而实际税负的计算,相关规定非常笼统,导致很多企业无法享受此优惠。对于“营改增”后应缴纳增值税的融资租赁企业,发票的开具时间没有具体规定,融资租赁在一定情况下,性质与分期收款销售相似,税法规定分期收款销售应按合同约定的收款日确认纳税义务发生,因而融资租赁可以比照分期收款销售在每期末收取租金时确认纳税义务,此做法将销项税额分摊到各租赁期内,这就意味着购入租赁资产的进项税额很可能无法完全抵扣,于是,会出现在交付租赁资产时按租金总额一次开具发票的情况,由于发票的开具时间不同,导致会计处理也不相同,但可以肯定的是,随着“营改增”的全面推广实施,相关法律政策会逐步完善,这些有待商榷之处终会解决,国家结构性减税的政策也会真正发挥作用。