浅谈某省上市公司经营风险、财务风险、与经营绩效的关系

罗夏 王子南

摘要:本文选取某省18家在主板的上市公司作为研究样本,基于2004-2013年的数据,对企业经营风险、财务风险与经营绩效的关系进行实证研究。本文运用国泰安数据库提取指标,作为研究变量,建立用于实证研究的统计模型,运用stata统计软件,对所建立的模型进行回归分析。研究结论表明:企业的经营风险与经营绩效之间呈正相关关系,同时企业的财务风险与经营绩效之间亦呈正相关关系。

关键词:经营风险;财务风险;经营绩效;经营杠杆;财务杠杆

1.引言

随着市场经济的竞争越来越激烈,企业破产、被迫重组或被收购的现象也越来越普遍,企业经营管理者对企业风险越来越重视。由于企业績效与风险有着紧密的联系,良好的企业绩效需要以有效的风险控制作为保证。从微观角度讲,企业风险存在于企业的财务活动中,如融资决策会引起财务风险,投资决策又会产生经营风险。因此,研究企业经营风险、财务风险与企业经营绩效之间的关系,并结合某省实际来探讨如何实现企业的最优风险管理,具有重要的理论价值和现实意义。

因此,本文主要针对企业绩效与风险,以某省在主板的上市公司2004-2013年的数据作为样本,通过相关性研究及回归分析研究企业经营风险、财务风险与企业经营绩效之间的相关性,从而为企业进行风险管理提供理论指导与实务借鉴,使公司的价值最大化。

2.研究假设

假设1:企业的经营风险与经营绩效之间呈正相关关系。

假设2:企业的财务风险与经营绩效之间呈正相关关系。

3.经营风险、财务风险与经营绩效的研究设计

3.1研究变量

①被解释变量是总资产收益率(ROA),为经营绩效的研究变量。总资产收益率反映企业的经营绩效。

②解释变量为经营风险与财务风险的研究变量。本文运用杠杆分析法,以经营杠杆系数(DOL)度量企业的经营风险。因为,经营杠杆系数=边际贡献总额/息税前利润=(息税前利润+固定成本总额)/息税前利润。由于固定成本总额不易获取具体数据,故本文将主营业务利润代替边际贡献总额,即经营杠杆系数=主营业务利润/(税前利润+财务费用)。同时,本文以财务杠杆系数(DFL)度量企业的财务风险,即财务杠杆系数=息税前利润/税前利润=(税前利润+财务费用)/税前利润。

考虑到影响企业绩效的因素众多,故本文引入微观上影响企业绩效的控制变量,即公司规模(SIZE)、公司成长性(GROWTH)。公司规模=ln资产总额,即资产期末总额的自然对数。公司成长性=(资产期末总额-资产期初总额)/资产期初总额。

3.2样本选取

截至目前,某省共有30家上市公司,根据证监会将我国上市公司行业分13门类,某省上市公司占了7类。本文研究对象是某省发行在A股的上市公司,其中不包括ST上市公司、S*ST上市公司和金融业的公司。因为金融业具有特殊性,因此本文将此剔除。最终,选取18家上市公司作为研究样本,共计162个年度观测值。

4.经营风险、财务风险与经营绩效的实证分析

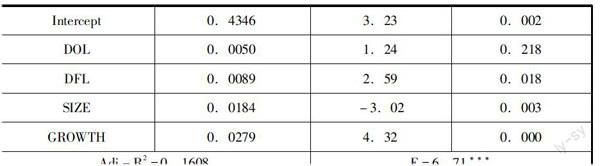

基于回归变量的定义,以经营绩效变量“总资产收益率”为被解释变量,经营风险变量“经营杠杆系数”及财务风险变量“财务杠杆系数”为解释变量,由此建立多元线性回归模型:

ROA=α0+α1×DOL+α2×DFL+α3×SIZE+α4×GROWTH+ζ其中:α0为常数项;α1、α2、α3、α4分别为各解释变量的回归系数;ζ为误差项,反映除了DOL、DFL、SIZE、GROWTH对ROA的线性关系之外,其他因素对ROA的影响。该模型主要用于考察经营风险和财务风险对企业绩效的综合影响。

从上述的回归结果可以发现,经营杠杆系数与经营绩效呈正相关关系,在一定的程度上了支持了本文的研究假设1。我们认为,在销售量达到损益平衡点时,企业的经营杠杆会对企业绩效产生正影响,此时经营杠杆变化与企业绩效同方向变化。财务杠杆系数与经营绩效呈正相关关系,支持了本文的研究假设2。由财务杠杆理论可知,企业总资产收益率大于债务利息率,财务杠杆作用使得资本收益由于负债经营而绝对值增加,从而使得投资收益率大于企业债务成本。从回归结果来看,样本公司都能够利用负债的财务杠杆作用,合理有效的生产经营,提高自身的经济收益,使得总资产收益率大于债务利息率,有利于财务杠杆增加。

经过实证分析可知,经营杠杆系数与经营绩效呈显著的正相关关系,假设1成立;财务杠杆系数与经营绩效呈显著的正相关关系,假设2成立。可能原因如下:

第一、本文用经营杠杆衡量企业的经营风险,经营杠杆随着固定成本的增大而增大。所选样本公司均选自地处某省,受政策、经济环境及地域影响,企业经营成本可能比发达地区高,因此使企业的经营风险大。在经营成本高的情况下,企业的销售量未达到损益平衡点时,企业的财务杠杆会对企业绩效产生负影响,此时经营杠杆与企业绩效反向变化。

第二、本文衡量财务风险的指标是财务杠杆。一方面,从财务结构角度分析,财务杠杆发挥正向效应的条件是企业全部资金息税前利润率高于负债利息率,此时权益资金的息税前利润率高于全部资金息税前利润率。但当企业全部资金的息税前利润率小于负债利息率时,负债经营会使权益资金的息税前利润率下降,另外债务的还本付息负担会使企业无利可图。然而,财务杠杆受固定财务费用的影响,企业的资本结构和融资政策决定固定财务费用。因此,可以认为财务杠杆反映企业资本结构。

5.总结

本文通过将某省18家上市公司2004-2014年的数据作为实证样本,基于其经营风险、财务风险与经营绩效的现状,通过回归分析,验证经营风险、财务风险与经营绩效之间的关系。研究结论表明:企业的经营风险与经营绩效之间呈正相关关系,同时企业的财务风险与经营绩效之间亦呈正相关关系。本文的研究对于某省上市公司进行风险管理具有一定的指导意义与实践价值。但随着我国资本市场的逐渐成熟,上市公司的风险管理机制也应相应成熟。风险并不会自动消失,因此企业必须转向由风险调整的绩效管理,并保持连续性与稳定性,既要兼顾公司的持续发展,又要考虑股东的投资回报。

本文可能存在以下不足:第一,本文的样本规模存在局限性,在一定程度上可能影响到效度。第二,本文选取代表性的指标相对较少的,有待完善。(作者单位:云南民族大学)

参考文献:

[1]朱文莉、耿宏艳,上市房地产企业经营风险、财务风险与企业绩效关系研究[J],财会通讯,2011,(9):100~102.

[2]徐莉萍,陈工孟,辛宇.控制权转移、产权改革及公司经营绩效之改进[J].管理世界,2005,03:126-136.

[3]张继德,郑丽娜.集团企业财务风险管理框架探讨[J].会计研究,2012,12:50-54+95.

[4]齐永华,汽车产业上市公司经营绩效与风险实证研究[D],上海:东华大学,2006.

[5]杨淑慧,沪深上市公司经营杠杆实证研究[D],北京:中国海洋大学,2006.

[6]向德伟,论财务风险[J],会计研究,1999,(4):21~25.