总经理持股、信息披露质量与战略变革

薛有志 赵洪瑞 李国栋

摘要:文章采用2005年~2013年深交所A股上市公司作为研究样本,探讨了总经理持股对战略变革的影响,以及信息披露质量的调节效应。研究结果表明,总经理持股容易导致总经理形成战略惰性,而信息披露质量的提高有利于缓解总经理的风险规避和战略惰性行为,研究结论对于优化公司治理,进而指导企业战略变革具有重要参考价值。

关键词:总经理持股;组织惯性;信息披露质量;战略变革

一、 理论分析与研究假设

组织惯性理论自20世纪80年代以来就被战略管理理论学者和组织理论学者用来描述组织维持现状的行为(汪克夷、冯海龙,2009)。组织成员希望通过维持现状来维护他们的既得利益(Hannan & Freeman,1984),因为组织框架的打破意味着现有权力的重新配置以及新的转型风险的出现,所以组织惯性是战略变革的强大阻力。与此同时,组织惯性的存在也降低了公司管理者对外部环境和绩效变化的敏感程度,降低了高管感知战略变革需求的可能性。

总经理持股能够使总经理自身与其他股东拥有更多的共同利益,是将总经理的个人利益与公司的长远利益相绑定的有效手段(李维安和李汉军,2006)。与公司同舟共济的总经理能够使公司的战略与组织决策制度化。他们熟悉现有的公司战略,并不愿承担风险试图进行公司战略的变革。而战略决策一旦被组织中的其他成员所认可与接受,就非常难以改变。因此,持股总经理一方面逐渐陷人僵化的管理模式,另一方面试图变革现有组织决策程序的成本增加,风险提高,这些都会阻碍总经理尝试改变公司现有的战略结构。

根据上述逻辑,我们认为随着持股数量的增加,总经理更容易形成战略惰性,从而对战略变革产生阻碍作用,对此提出如下研究假设:

研究假设1a:总经理持股与战略变革呈负相关关系;

研究假设1b:总经理持股比例与战略变革呈负相关关系。

Jensen(1986)认为,当公司存在信息不对称时,由于股东与经理人利益分配机制未必充分有效,从而在他们之间产生委托代理问题,因此总经理为维护个人利益可能更倾向于规避风险,即信息不对称程度会增加总经理规避风险、寻求组织稳定的程度。就企业战略变革而言,由于战略变革作为一种创新性行为,战略变革的过程较长,收益不确定,是一种高风险的战略行为(李维安、徐建,2014),所以公司总经理会更加关注眼前利益,而不是积极应对以采取更多的改变方式(陈传明、刘海建,2005)。相关研究表明,公司面临的信息不对称程度是影响公司投资效率的重要因素之一(Biddle & Hilary,2006)。

而信息披露质量的提高则会降低信息不对称程度,使公司的透明度更高。这样,总经理的战略行为将会更易于向外部投资者及中小股东披露,总经理将更愿意承担风险,接受战略变革并在战略决策行为上有所创新。综上所述,信息披露质量会弱化总经理与公司利益绑定的战略惰性行为,使其更愿意尝试打破公司现有的战略结构和框架,从而弱化总经理持股对战略变革的消极影响。据此,本文做出如下假设:

研究假设2a:信息披露质量会抑制总经理是否持股对战略变革的负面影响;

研究假设2b:信息披露质量会抑制总经理持股比例对战略变革的负面影响。

二、 研究设计

1. 研究样本和数据。本文选取2005年~2013年深圳证券交易所A股类上市公司作为初始研究样本。根据研究的需要,样本的筛选处理程序如下:(1)剔除ST公司和PT公司样本;(2)剔除总经理任期不满1年的公司样本,因为这些公司总经理对战略变革的影响较弱;(3)剔除数据缺失的样本;(4)剔除明显奇异样本。经过上述处理后,本文共得到1804个样本数据。本文总经理持股的数据来源于CCER数据库,信息披露质量的数据来源于深圳证券交易所监管信息公开中的信息披露考评结果,战略变革度量中的过程数据来源于万得数据库,其他变量数据来源于CCER数据库。

2. 研究变量变量。

(1)战略变革的度量。鉴于中国企业70%在实行多元化经营(姜付秀、陆正飞,2006),我们借鉴Boeker(1997),Weian Li和Jian Xu(2014)从公司层面采用两个時间段前后多元化战略程度的变化表示战略变化的方法,用上市公司Yeart+1时段的多元化程度减去Yeart-1时段的多元化程度取绝对值来表示该上市公司Yeart时段的战略变革。上市公司的多元化程度用熵值计算,熵值计算公式:

熵值=■p■ln■

(2)总经理持股的度量。本文用总经理是否持股和总经理持股比例等两个指标来度量总经理持股。若总经理持股,则总经理是否持股(Ms1)用1表示;否则用0表示。总经理持股比例(Ms2)用总经理持股数与股本数之比表示。

(3)信息披露质量的度量。本文借鉴深圳证券交易所公布的上市公司信息披露考评评级来度量信息披露质量。该评级依据深交所“上市公司信息披露工作考核办法”,旨在强化信息披露义务人的披露责任,提高上市公司规范运作意识,对上市公司信息披露工作考核以上市公司该年度每一次信息披露行为为依据,从及时性、准确性、完整性、合法性等四方面分等级对上市公司及董事会秘书的信息披露工作进行考核。信息披露考评结果按照等级从高到低依次为优秀、良好、合格、不合格或A、B、C、D,本文度量信息披露质量时,优秀(A)、良好(B)、合格(C)、不合格(D)分别取值为4、3、2、1。

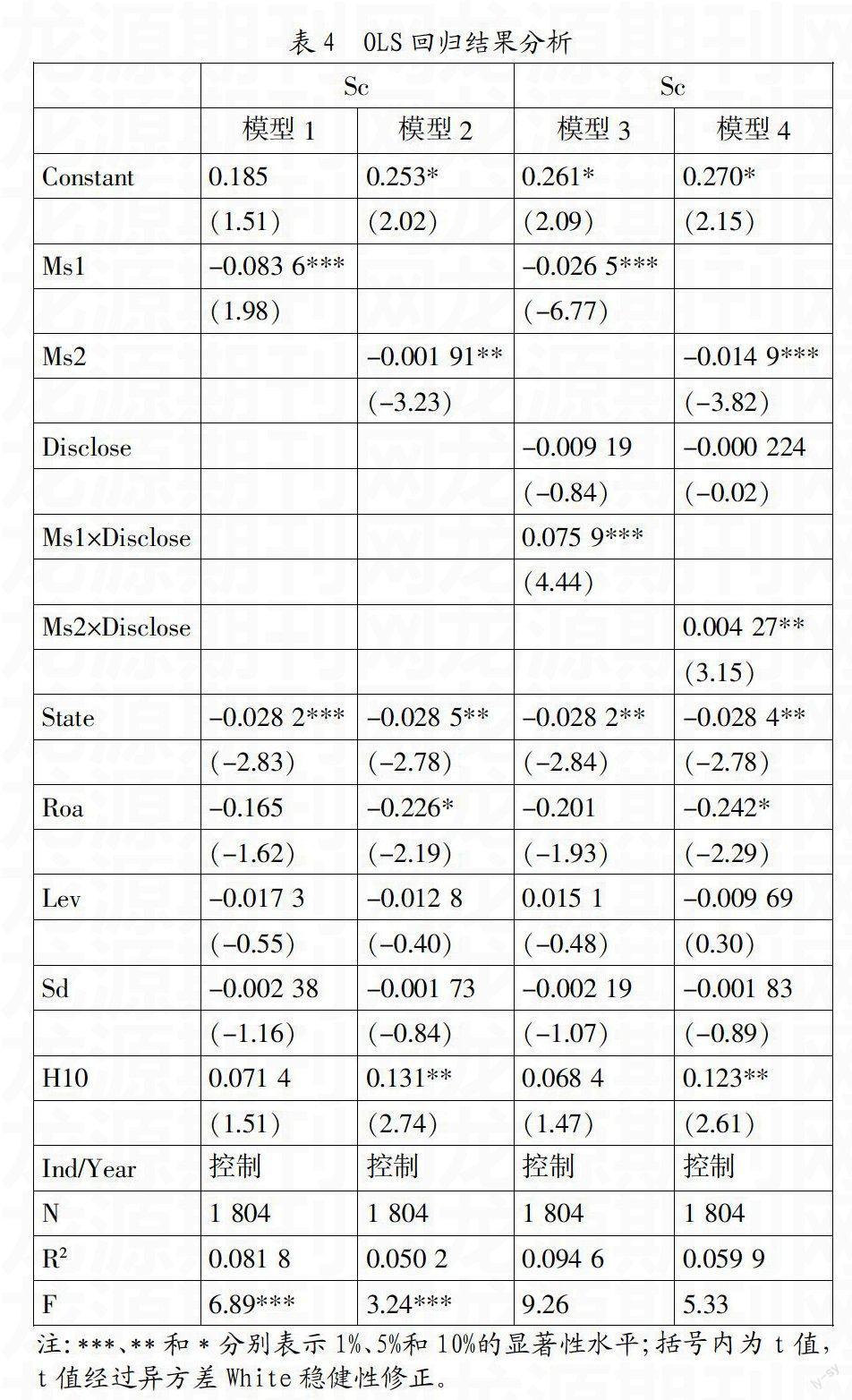

(4)控制变量。本文借鉴国内外相关文献,主要选择控制权性质、资产收益率、财务杠杆、公司规模、公司年龄、董事会规模、股权集中度、行业以及年度作为控制变量。行业按证监会上市公司行业分类指引一级代码分类。各变量的具体定义详见表1。

3. 模型设定。本文用模型(1)和模型(2)来验证总经理持股对战略变革的影响,用模型(3)和模型(4)来验证信息披露质量对总经理持股影响战略变革的调节效应。

(1)总经理持股对战略变革的影响。

Sc=?琢0+?琢1MS1+?琢2State+?琢3Roa+?琢4Lev+?琢5Size+?琢6Age+?琢7Sd+?坠8H10+?坠9?撞Ind+?坠10?撞Year+?着(1)

Sc=?琢0+?琢1MS2+?琢2State+?琢3Roa+?琢4Lev+?琢5Size+?琢6Age+?琢7Sd+?坠8H10+?坠9?撞Ind+?坠10?撞Year+?着(2)

(2)总经理持股、信息披露质量与战略变革。

Sc=?琢0+?琢1MS1+?琢2Disclose+?琢3Disclose×Ms1+?琢4State+?琢5Roa+?琢6Lev+?琢7Size+?琢8Age+?琢9Sd+?琢10H10+?琢11?撞Ind+?琢12?撞Year+?着(3)

Sc=?琢0+?琢1MS2+?琢2Disclose+?琢3Disclose×Ms2+?琢4State+?琢5Roa+?琢6Lev+?琢7Size+?琢8Age+?琢9Sd+?琢10H10+?琢11?撞Ind+?琢12?撞Year+?着(4)

根据前文假设1a、1b和假设2a、2b,本文预计模型(1)和模型(2)中Ms1和Ms2的系数α1显著为负;模型(3)中Ms1的系数α1显著为负,同时Disclose×Ms1的系数α3显著为正;模型(3)中Ms2的系数α1显著为负,同时Disclose×Ms2的系数α3显著为正。

三、 实证结果分析

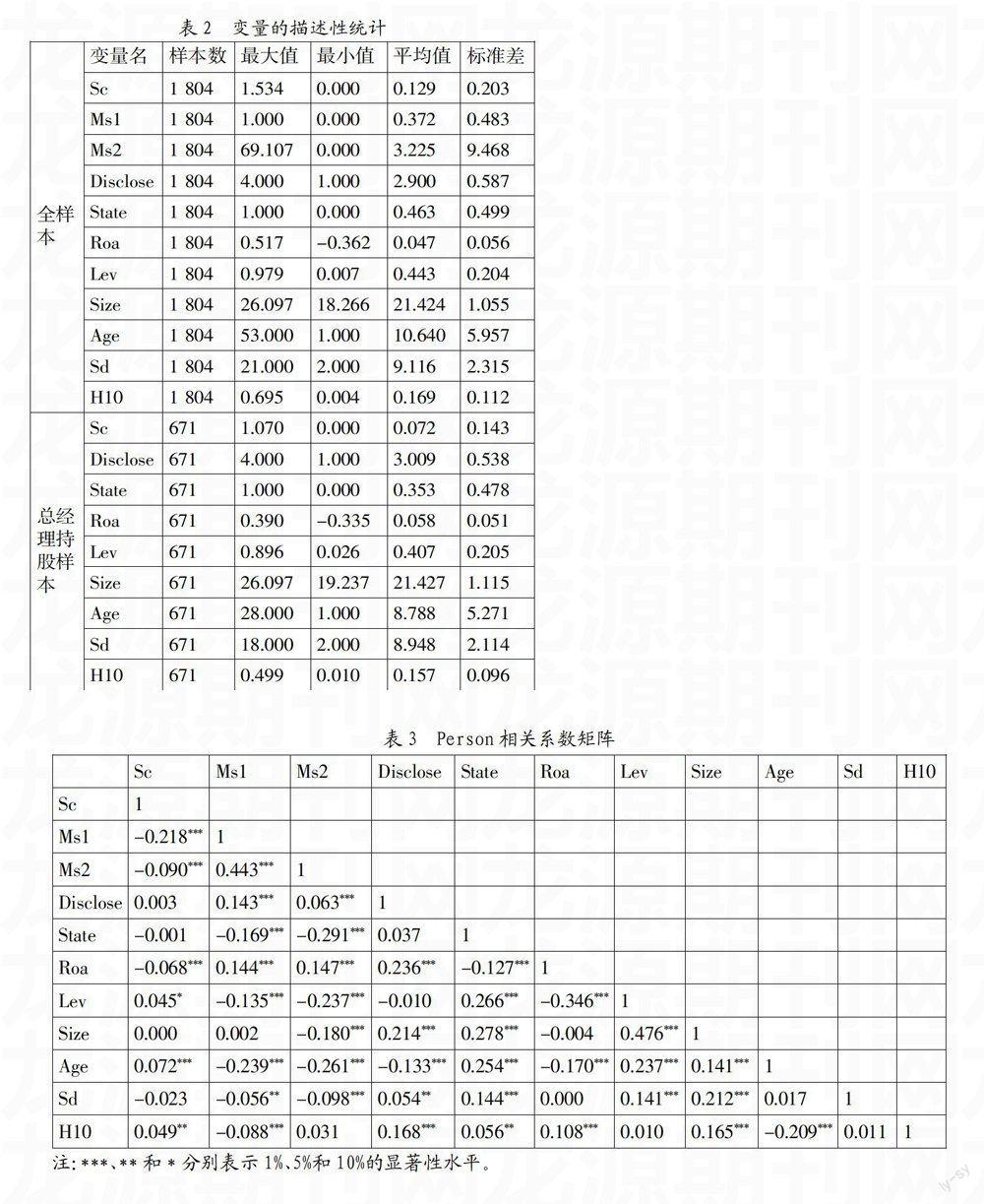

1. 描述性统计分析。表2为样本公司主要变量的描述性统计结果分析。总经理持股样本占样本总数的37.20%。在全部样本中,战略变革的均值为0.129,最大值和最小值分别为1.534和0.000;信息披露质量平均值为2.900,标准差为0.587。这表明上市公司战略变革和信息披露质量都具有明显差异。总经理是否持股和总经理持股比例的均值分别为0.372和3.225,标准差分别为0.483和9.468,差异也较大。在总经理持股的样本中,战略变革的平均值为0.072,低于全部样本中战略变革的均值。这在一定程度上表明总经理持股对战略变革具有抑制作用。

2. 相关性分析。本文主要变量的Person相关系数矩阵如表3所示。由表中数据可知,总经理持股变量(Ms1和Ms2)与战略变革变量(Sc)都呈显著负相关的关系,表明总经理持股对战略变革具有一定意义上的抑制作用。各个解释变量与主要变量的两两相关系数最大取值的绝对值为0.476,表明变量之间不存在严重的多重共线性问题。

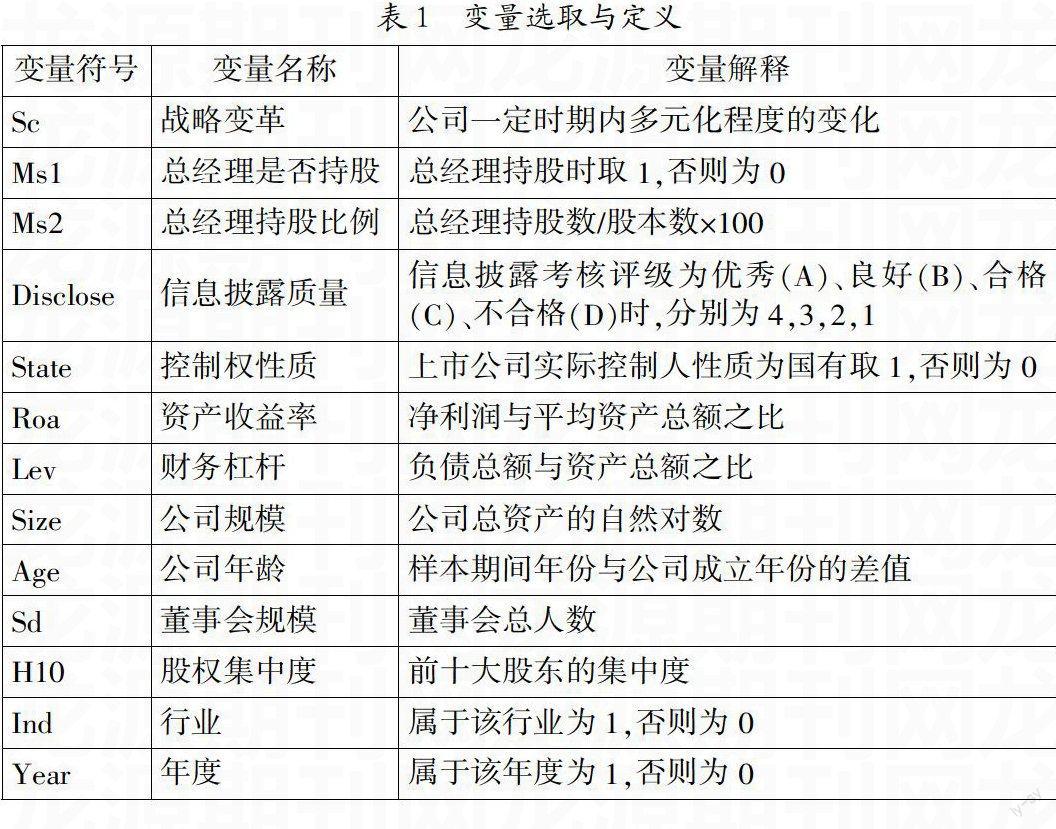

3. OLS回归结果分析。本文的OLS回归结果如表4所示。模型1中总经理是否持股(Ms1)与战略变革(Sc)在1%的置信水平上呈负相关关系,模型2中总经理持股比例(Ms2)也与战略变革(Sc)与在1%的置信水平上呈负相关关系,表明总经理持股对战略变革具有一定的阻碍作用,支持了假设1的研究假设。模型3和模型4是加入信息披露质量变量(Disclose)之后的回归结果。其中,总经理是否持股(Ms1)和总经理持股比例(Ms2)仍与战略变革(Disclose)在1%的置信水平上显著负相关;模型3中总经理是否持股和信息披露质量的交叉项(Disclose×Ms1)与战略变革(Sc)在1%的置信水平上显著正相关,模型4中总经理持股比例和信息披露质量的交叉项(Disclose×Ms2)与战略变革(Sc)在5%的置信水平上显著正相关,这些结果表明信息披露质量抑制了总经理持股对战略变革的影响作用,从而支持了假设2的研究假设。

四、 研究结论与启示

本文以2005年~2013年中国深交所上市公司的数据作为研究样本,验证了总经理持股对战略变革的影响,并进一步检验了信息披露质量在上述两者之间的调节效应。实证结果支持了上述理论逻辑,这表明:总经理持股对战略变革具有阻碍作用,而信息披露质量抑制了总经理持股对战略变革的阻碍作用。该研究结论有利于公司进一步了解组织惯性对战略变革的作用机理,全面了解总经理持股的作用机制,并为公司的战略变革行为提供政策建议。具体建议如下:

第一,合理认识战略变革行为,科学引导总经理持股行为。战略变革在应对环境的动态性、复杂性以及难以预测性等方面具有重要作用,当所处的内外部环境促使企业的战略发生变化时,不变就是“等死”。但作为一种创新性行为,战略变革具有信息的不完备性和收益的不确定性等特点。战略变革的幅度越大,耗费的时间也就越长,这增加了公司的风险性。更有甚者,如果战略变革的幅度超出了企业的物质资源、人力资本等可以承受的范围,战略变革行为将会对公司的发展带来不利影响。所以总经理意识到战略变革有“风险”是好事。当然,股东及董事会首先需要根据公司的自身状况决策公司是否需要战略变革,确定公司需要战略变革以适应内外部环境变迁之后,再对总经理的持股行为进行正确引导,通过规范总经理行为来科学推进公司的战略变革,带动公司发展。

第二,完善公司治理制度,将总经理行为“关进制度的笼子里”。本文的研究结论表明信息披露质量抑制了总经理持股对战略变革的负面作用。管理层有能力运用权力进行寻租(权小锋等,2010),为了保证总经理的战略变革行为对公司产生积极有益的效果,避免总经理战略惰性,就需要加强公司治理制度建设。一方面加强外部公司治理制度建设,强化信息披露质量,依靠投资者、市场中介等外部治理主体对总经理的战略行为进行监督;另一方面还需要进一步完善内部公司治理制度,依靠独立董事、监事会等监督力量对总经理的风险规避行为进行监督。

参考文献:

[1] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010,(11):73-87.

[2] 赵文红,李垣.企业人力资源管理对战略变化幅度的影响分析[J].科学学与科学技术管理,2004,(3):86-89.

[3] 姜付秀,陆正飞.多元化与资本成本的关系[J].会计研究,2006,(6):48-55.

[4] 陈传明,刘海建.企业战略变革的理论与研究方法述评.经济管理,2005(7):58-64.

[5] 薛有志,周杰,初旭.企业战略转型的概念框架:内涵、路径与模式[J].经济管理,2012,34(7):39-48.

[6] 汪克夷,冯海龙.组织学习、惯性演化与企业战略变革[J].经济经纬,2009(5),92-95.

[7] 李维安,李汉军.股权结构、高管持股与公司绩效: 来自民营上市公司的证据[J].南开管理评论,2006,9(5):4-10.

[8]李维安,徐建.董事会独立性、总经理继任与战略变化幅度——独立董事有效性的实证研究[J].南开管理评论,2014(1):4-13.

基金項目:国家自然科学基金面上项目“企业战略转型路径及其选择研究:以公司治理环境的约束性为视角”(项目号:71372092);国家社会科学基金资助项目“企业战略转型模式与实施路径的匹配关系研究”(项目号:12CGL033);天津社科规划基金项目“天津市民营企业协同创新能力提升路径”(项目号:TJGL13-028)。

作者简介:薛有志(1965-),男,汉族,吉林省集安市人,南开大学商学院/中国公司治理研究院教授、博士生导师,研究方向为公司治理、战略管理;赵洪瑞(1978-),男,汉族,山东省安丘市人,南开大学商学院/中国公司治理研究院博士生,研究方向为商业银行治理、战略管理;李国栋(1983-),男,汉族,山东省曹县人,中国民航大学经济与管理学院副教授、硕士生导师,天津大学管理与经济学部工商管理博士后流动站博士后,研究方向为公司治理、战略管理。

收稿日期:2015-05-16。