借鉴7-S系统思维模型,完善我国纳税服务体系

——基于自愿遵从的视角

韩晓琴

(中共国家税务总局党校,江苏 扬州 225007)

财政与税务

借鉴7-S系统思维模型,完善我国纳税服务体系

——基于自愿遵从的视角

韩晓琴

(中共国家税务总局党校,江苏 扬州 225007)

“7-S”系统思维模型是由战略、结构、制度、风格、人员、技能和共同价值观七要素构成的多维系统。纳税服务的最终目标是促进纳税人遵从,而纳税遵从可分为强制性遵从和自愿遵从。借鉴7-S系统思维模型,从自愿遵从的视角探讨完善纳税服务体系的对策。

7-S系统思维模型;纳税服务体系;自愿遵从;和谐税收

“十二五”时期是纳税服务科学发展的关键时期,纳税服务工作将面临新的机遇与挑战。国家税务总局下发的《“十二五”时期纳税服务工作发展规划》明确提出“十二五”时期纳税服务工作的主要目标:“到2015年末,基本形成以理论科学化、制度系统化、平台品牌化、业务标准化、保障健全化、考评规范化为主要特征的始于纳税人需求、基于纳税人满意、终于纳税人遵从的现代纳税服务体系。”所以说,纳税服务的最终目标是促进纳税人遵从,而纳税遵从可分为强制性遵从和自愿遵从。本文借鉴7-S系统思维模型,从自愿遵从的视角探讨完善纳税服务体系的对策。

一、自愿遵从及其内涵

现代汉语词典对“遵从”的解释就是“遵照并服从”。关于税收遵从的内涵,就国内现有文献来看,存在大、中、小三种观点。第一种观点是“大税收遵从观”。此种观点认为,税收遵从应该包括纳税人的纳税遵从、政府的征税遵从和用税人的用税遵从三方面。第二种观点是“中税收遵从观”。此种观点认为,税收遵从应该包括纳税人的纳税遵从和征收机关的征税遵从。第三种观点是“小税收遵从观”。此种观点认为税收遵从仅指纳税遵从,即纳税人依照税法规定自觉履行纳税义务的活动。笔者赞同第三种观点,所谓纳税遵从就是纳税人遵从(Taxpayer Compliance)或税收遵从(Tax Compliance),从字面意义上来讲就是纳税人遵照并服从税法的规定来按期缴税、足额缴税,即纳税人依照税法的规定履行纳税义务。Blumenthal等(1998)根据美国国内收入法典的要求,认为税收遵从包括三个基本要求:一是及时申报;二是准确申报;三是按时缴税。OECD国家普遍认为纳税遵从包括四个方面内容:一是在系统注册登记;二是及时申报和存储必要的税收信息;三是完全报告准确信息;四是及时履行纳税义务。

纳税遵从有很多分类。OECD国家将纳税遵从分为两大类,即管理型遵从和技术型遵从。前者是指从税务管理的角度出发,纳税人遵守税法和征税机关的管理规定,及时登记、申报、缴税,包括按规定登记、申报、遵从税收管理程序和遵从税务机关的纳税调整,并及时缴纳税款的遵从行为;后者是指纳税人按照税法的规定准确计算和缴纳税款的遵从行为。

也有的西方学者如Tyler(2006)和Kirchler(2008)、Hoelzl(2008)与Wahl(2008)把纳税遵从分为强制性税收遵从(Enforced tax compliance)和自愿性税收遵从两种(Voluntary tax compliance)。他们认为纳税是公民的义务,作为一位公民必须履行自己的义务,那就是遵从税法规定,但同样的遵从税法行为可能动机来源不同,有的公民选择遵从是考虑到不遵从的成本太高;有的公民选择遵从是因为他觉得自己是社会的一份子,有必要这么做。这样的分类是考虑税收氛围(tax climate)的不同,强制性遵从是在一个敌对的税收氛围中,而自愿性遵从是在一个协作的税收氛围中。敌对的税收氛围中税务机关和纳税人之间的关系就像“警察与小偷”,他们互相“防着”对方,在这样的一个氛围下社会距离越来越大,纳税人对税务机关只有惧怕,没有尊重,税务机关靠威胁来提高遵从度。而在协作的税收氛围里税务机关和纳税人协作配合,税务机关和纳税人之间的关系就像“服务机构与顾客”,税务机关对待纳税人就像“顾客”一样。税务机关通过公正透明的服务措施赢得纳税人的理解、尊重和支持,在这样的氛围下社会距离越来越小,税务机关靠遵从激励来提高纳税遵从度,此时自愿性遵从盛行,纳税人不愿意逃税。事实上,对遵从的激励和对不遵从的威胁是两种不同的方法,而且他们不总是有效的。这种分类是考虑两个标准:税务机关的权力和纳税人对税务机关的信任。这两种标准和他们之间相互作用的关系影响纳税遵从的水平。

我们假设可以通过提高信任度和权力来提高纳税遵从度。“税务机关的权力”意味着纳税人会察觉到税务机关的存在,税务机关会通过经常的检查与审计来防止逃税,税务机关对他们的逃税等行为会给予处罚,因此,纳税人选择强制性遵从,当然这种标准下遵从水平高低也和纳税人的知识、态度有关。“纳税人对税务机关的信任”意味着纳税人和整个社会有个共同的认识,那就是税务机关征税是为提供公共产品筹集资金的,此时纳税人更倾向于自愿遵从。两种标准互相作用的影响见图1。

如图1所示,三维图X轴代表税务机关的权力,Y轴代表对税务机关的信任,Z轴代表遵从度高低。在纳税人对税务机关信任度比较低的情况下,沿着X轴由低向高走,税务机关的权力越来越强,比如通过严厉的罚款,提高检查概率,纳税遵从度越来越高。此时纳税人很少有逃税的动机,因为不遵从的税后收入低于遵从的税后收入。此时增强税务机关权力导致的遵从就是强制性税收遵从。如果由X轴与Y轴交汇点向Y轴移动,在税务机关权力较低情况下,随着纳税人对税务机关的信任度提高,纳税人遵从度提高,此时的遵从是自愿遵从。此种情况表明:在两种情况下纳税人遵从度会提高,一是增强税务机关权力的情况下,二是在增加纳税人对税务机关信任的情况下。然而这两种遵从的原因不同,所以强制性税收遵从和自愿性税收遵从有着本质的区别。然而,权力与信任又是相互影响制约的,当税务机关权力最大化时,信任此时是无关紧要的,因为税务机关权力可以使得强制性税收遵从最大化,相反,当纳税人对税务机关信任最大化时,此时权力可能不起任何作用,因为公民们愿意贡献他们的份额。

图1 强制性遵从、自愿性遵从水平与税务机关权力、对税务机关信任的三维图

前面我们是在一个静止的环境中考虑权力和信任的影响,实际上他们是相互作用的,信任的变化会影响权力的水平,反过来也一样。

其一,信任的变化会影响权力的水平。Turner(2005)认为税务机关的权力有两种形式,一是合法权力(legitimate power),二是强制性权力(coercive power)。合法权力是指得到广大纳税人普遍接受的、认可的税务机关的权力,公民个人自愿顺从这个权力;强制性权力是指税务机关违背公民的意愿,企图管理他们,公民被迫实施某种行为。合法权力往往出现在高信任地区,而强制性权力往往出现在低信任地区。另一方面,信任增加也能增强税务机关的权力,那是因为公民支持税务机关,比如信任公民而采取的对逃税的举报制度。信任的下降则带来税务机关权力的下降。

其二,权力的变化会影响信任的水平。当税务机关增加稽查的概率时,此时诚实的纳税人会认为税务机关把他们当小偷一样,对他们不信任,反过来又使诚实的纳税人对税务机关的信任度下降,所以此时增加税务机关的权力会减少纳税人对税务机关的信任。不过另一方面,如果税务机关让纳税人明白,他们在防止税收欺诈和维护社会公平正义方面是有效的,那么诚实的纳税人对税务机关的信任度会上升,此时增加税务机关的权力会增强纳税人对税务机关的信任。这也说明理解纳税人的想法很重要,税务机关要对他们的行为加以说明,纳税人对税务机关权力的理解能够促进纳税遵从。

强制性税收遵从和自愿性税收遵从所处的税收氛围不一样,他们的纳税遵从的动机也不同,针对不同的纳税动机,税务机关的管理策略是不一样的。这种分类的现实意义在于,在我国当下构建和谐社会、和谐税收的大背景下,怎样通过增强纳税人对税务机关的信任度来降低征管成本与纳税遵从成本、提高税收遵从度很值得我们深思和探讨。

二、纳税服务在促进纳税人自愿遵从中的作用

亚当.斯密在他的代表作《国富论》中系统地阐述了税收的四项原则:平等、确实、便利、最少征收费用。其中,便利即征税的时间、地点、方式应该最大限度地方便纳税人,这就是今天狭义上的纳税服务,而平等、确实、最少征收费用是广义上的纳税服务的应有之意。

OECD国家的税收遵从理论上认为,“遵从”=“执法”+“服务”,也就是说,实现纳税人遵从的途径主要靠执法和服务。税务机关的执法态度越好,执法水平越高,纳税人偷逃税的机会就越少,纳税人的遵从度就越高。税务机关的纳税服务越规范,纳税服务水平越高,纳税人对税务机关就越信任,纳税人的自愿遵从度就越高。对于无知性不遵从的纳税人,就要通过税务机关的税法宣传和税法普及,增强纳税人意识,因为纳税是公民的一项法定义务。对于情感性不遵从的纳税人通过优化办税流程,简化办税程序,提供多种申报缴纳方式,进一步改革和完善税制,减轻纳税人的税收负担等,使纳税人从情感上由“不愿意缴纳”变为“自愿缴纳”。对于自私性不遵从的纳税人,一方面要通过加强税法宣传,让纳税人知晓“依法纳税是每个公民应尽的义务”,另一方面通过严格执法,加大处罚力度,从制度设计上强化纳税人的遵从行为,使他从被动遵从转为主动遵从。通过执法和服务都能达到提高纳税人遵从度的目的,但服务和执法相比较,可能付出的成本更低,效率更高。执法的结果是达到“他律遵从”或“执法遵从”,而纳税服务的最终结果是“自愿遵从”,而自愿遵从才是遵从的最高境界,也是纳税服务的最终目标,而且通过服务的方式促进纳税遵从更有利于构建和谐的征纳关系,从而有利于和谐社会的构建。

世界各国越来越重视纳税服务在提高纳税人遵从度中的作用。通过重视纳税人的合理诉求和强化纳税服务等促进自愿纳税遵从的行为已成为当今税务管理发展的新趋势。美国国内收入局将对纳税人提供最优质的服务作为其最主要职责。按照国际货币基金组织专家的税收征管的“金字塔”理论,如果把税收征管比作一座金字塔,那么金字塔从上至下可以分为五层,依次是:追究法律责任、查处偷逃税案件、进行税务稽查、处理申报信息、为纳税人服务。从“税收征管金字塔”构图中可以比较清晰地看出,“为纳税人服务”在整个征管体系中处于最基础的地位。因此,纳税服务是促进纳税人依法诚信纳税和税务机关依法诚信征税的基础性工作,是提高税收征管质量与效率的根本途径。

三、我国纳税服务的发展历程及存在问题

近几年,全国税务机关认真贯彻党中央、国务院关于学习实践科学发展观、建设服务型政府的要求,积极转变观念,增强服务意识,不断优化和改进纳税服务,减轻纳税人办税负担,促进了纳税人依法诚信纳税水平和税收收入的稳步提高。我国的纳税服务建设经过以下几个阶段(见图2):纳税服务萌芽阶段、纳税服务起步阶段和纳税服务逐步发展阶段。

经过各级税务机关的努力,我国纳税服务取得了显著成效,表现在:一是我国纳税服务组织不断健全。在2008年国家税务总局机构改革中专门组建了纳税服务司,各省、市、县税务局也分别组建纳税服务处与纳税服务科。二是纳税服务质量和效率已不断提升,纳税人办税负担大大减轻。三是纳税服务的法律框架初步确立。但在纳税服务方面仍存在一些不足,从国家税务总局2010年纳税人满意度调查可以看出,35个城市国税系统纳税人满意度调查综合平均得分(纳税人问卷调查平均得分×70%﹢办税服务厅暗访平均得分×30%,下同)为79.12分,比2008年高了2.93分。34个城市(不含上海)地税系统纳税人满意度调查综合平均得分为79.24分,比2008年高出1.58分。综合国家税务总局调查纳税人的反映与结合日常掌握的实际情况看,当前税务机关在纳税服务工作中仍存在不少问题,主要表现为:税法宣传不够及时全面,纳税咨询准确性不高;办税程序复杂,报表和资料重复报送;指定中介代理行为仍然存在;各种办税软件缺乏有效整合。

针对存在的问题,必须进一步优化纳税服务,当前和今后一个时期,我国税务机关纳税服务工作将以推进纳税服务体系建设为主线,大力加强纳税服务标准化、专业化、信息化、集约化建设,进而不断推进纳税服务工作迈向新台阶。

图2 我国纳税服务的发展历程

四、借鉴7-S系统思维模型,优化纳税服务体系

(一)7-S系统思维模型及其含义

7-S系统思维模型是彼得斯(Thomas J.Peters)和华特曼(Robert H.Waterman)(1982)在《追求卓越—美国企业成功的秘诀》一书中首次提出的一个基于系统思维方法的著名模型。他们两人长期服务于美国著名的麦肯锡管理顾问公司。他们提出的“7-S”系统思维模型是由战略(Strategy)、结构(Structure)、制度(System)、风格(Style)、人员(Staff)、技能(Skills)和共同价值观(Shared Values)七要素构成的多维系统,这七要素也被称之为企业组织七要素。由于这七个要素的英文单词的第一个字母都是S,因而被称之为“7-S模型”(见图3)。“7-S”系统思维模型中,共同价值观是组织的“灵魂”和“核心”,它涉及整个组织的价值取向;战略是组织制定的统领性的、全局性的、左右胜败的谋略、方案和对策,是组织理念的集中体现;结构和制度是组织的结构形式及制度设计,服务于组织的整体战略;风格是组织和领导的气度、作风;人员是指一个组织的人力资源配置;技能是指操作方面的技巧及其相应的技术装备。在模型中,战略、结构和制度被认为是企业成功的“硬件”,风格、人员、技能和共同的价值观被认为是企业成功经营的“软件”。而且“7-S”模型强调,在企业发展过程中,“软件要素”和“硬件要素”同等重要,要全面考虑企业的整体情况,只有使“硬件”和“软件”两方面的七个要素和谐统一、相互促进,才能使组织系统释放出最佳的功能,产生最优的绩效,企业才能获得成功。

图3 彼得斯和华特曼的7-S系统思维模型

(二)借鉴7-S系统思维模型,优化纳税服务体系,提高纳税人的自愿遵从度

把7-S系统思维模型应用到纳税服务体系构建中也是如此,只有健全这七个要素并使之高度和谐一致,才能使纳税服务体系产生最大的功效,从而真正达到提高纳税人自愿遵从度的目的。

1.纳税服务体系“硬件”不断健全

从战略来说,国家税务总局不仅下发了2010-2012年的三年纳税服务规划,而且下发了“十二五”时期纳税服务工作发展规划,制定了详细的纳税服务战略;从“结构”来说,2008年8月,国家税务总局设立了专为纳税人服务的司局级机构——纳税服务司,负责组织、管理、协调全国范围内的纳税服务工作。把服务工作提高到这样一个高度,在中国税收史上是第一次;为执法管理对象专门设立服务机构,在政府各部门中也是第一家;从“制度”来说,除了《中华人民共和国征管法》及其《征管法实施细则》明确规定税务机关必须为纳税人服务外,最近几年国家税务总局还出台了一系列规章制度来保障纳税服务工作的开展(见表1)。对照7-S系统思维模型,可以看出我国纳税服务体系“硬件”在不断健全。

表1 有关纳税服务的规章制度

2.纳税服务体系软件需要强化

7-S系统模型中风格、人员、技能和共同的价值观被认为是企业成功经营的软件,同样也是纳税服务工作取得成效的关键。应该说,我国纳税服务的硬件在不断健全,但软件建设仍需要不断强化。

在共同价值观方面,一是树立“纳税自愿遵从观”。长期以来,我国在征管上一直“以收入论英雄”,把完成税收收入任务指标作为征管的主要目标,只要收入任务完成就可以“一俊遮百丑”。“促进税法遵从”作为税收征管根本目标的理念尚未形成共识,而发达国家普遍将促进纳税遵从作为税务机关的根本任务。要提高纳税人对税法的遵从度,首先我们要转变观念,不仅在纳税服务中贯彻“始于纳税人需求、基于纳税人满意、终于纳税人遵从”的目标,而且要把“促进纳税自愿遵从”作为税收征管的根本目标。在转变观念的基础上进而再寻求促进纳税人自愿遵从的对策。二是建立“以纳税人为中心”的新型税收征纳关系。要实现税收的组织收入、调控经济、调节收入公平分配的职能作用,必须改善原有征纳关系,变“以税收收入为中心”为“以纳税人为中心”,形成征纳双方的良性互动。在税收征纳关系中,纳税人是纳税主体,税务机关是征税主体,两者之间法律地位是平等的,税务机关和纳税人之间不再是管理者与被管理者的关系。但从强化纳税服务促进自愿遵从的角度看应“以纳税人为中心”,因为纳税人是经济发展的推动者,是社会财富的创造者,是税务机关提供公共服务的“顾客”。“以纳税人为中心”的新型税收征纳关系有

利于发挥税收的职能作用;有利于健全社会主义税收法制;有利于贯彻实施国家的税收政策;有利于保护纳税人合法权益;有利于构建和谐的社会主义社会。牢固树立“以纳税人为中心”的理念,在税收工作中就要转变税务机关的工作作风和态度,从管制思维向服务思维转变,把“以纳税人为中心”作为一切工作的出发点,在出台每一项政策与管理服务措施时都要认真倾听纳税人呼声,准确把握纳税人的正当需求,从方便纳税人、服务纳税人、便于提高纳税人遵从度出发,而不是从便于税务机关征管出发,这样才能有利于提高纳税人的遵从度。实践研究也表明,税务机关尊重每一位纳税人,有助于提高纳税人对税务机关的信任度和满意度,有助于提高其纳税自愿遵从度。

在风格方面,税务机关要变“被动服务”为“主动服务”。中国税务学会纳税服务课题组研究结果显示:目前税务人员服务意识不够强、税务机关服务供给不充分的问题还较突出,表现为“三热三冷”和“三重三轻”。“三热三冷”即对待纳税服务工作上级热、基层冷;纳税服务部门热、其他部门冷;经济发达地区热、经济欠发达地区冷。“三重三轻”即“重管理轻服务、重权利轻义务、重形式轻内容”。这种消极和被动型服务方式在新形势下日益难以满足纳税人多样化的服务需求,需变“被动服务”为“主动服务”。在主动服务过程中还需“用心服务”,要多渠道收集纳税人的需求信息,并加强对纳税人需求分析,使税务机关提供的“纳税服务”产品和纳税人的正当需求一致,否则虽“主动服务”但仍会有“吃力不讨好”的感觉,造成服务资源的浪费。

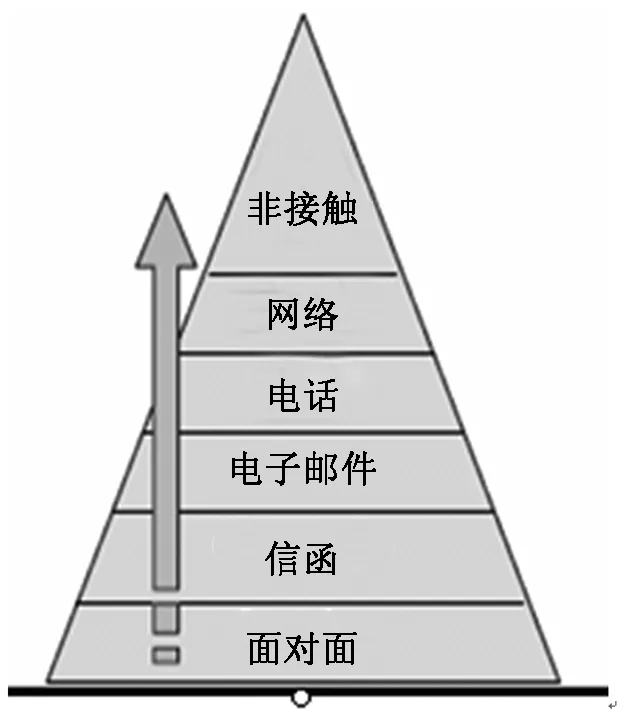

图4 国际通行的纳税服务渠道选择

在技能方面,需依托金税三期和信息化优势,优化纳税服务渠道,更好地为纳税人服务。当前国际通行的服务渠道选择如图4所示,按照层级自上而下依次为:非接触、提供网络服务、提供电话语音服务、提供电子邮件服务、提供信函服务、提供面对面服务。当然,不同服务渠道各有各的优势、劣势与受众特点。这六种服务渠道越往上走服务成本越低,“非接触”与其他服务方式相比成本最低,而网上办税服务厅即属于“非接触”渠道,“面对面”最典型的当属实体办税服务厅,实体办税服务厅虽然因为“面对面”而直观互动性强,可以融合多种技术、多种策略进行“多对多”的服务,但实体办税服务厅受时空限制大,纳税成本高。因此,从减少纳税成本的角度需依托信息技术加强网上办税服务厅建设,大力推进具备网上抄报税、网上认证、网上审批等功能的网上办税服务平台建设,使纳税人足不出户就能办理各项办税事宜。

在人员方面,要突出服务队伍的专业化,进一步提高纳税服务人员综合素质。纳税服务工作质量和效率怎么样,关键是人。因此,需加大纳税服务经费投入,加强纳税服务人员的培训,提高纳税服务人员综合素质,同时通过多渠道多方式调动纳税服务人员工作的主动性、积极性。只有这样,才能为纳税人提供高质、优效、公平、个性化的纳税服务,从而降低纳税人遵从成本,促进纳税人的自愿遵从。

[1]韩晓琴.[J].扬州大学税务学院学报,2006,(4).

[2]王 华.税法宣传是提高纳税人遵从度的重要途径[J].扬州大学税务学院学报,2010,(3).

[3]赵 勇.对纳税服务模式变革的分析——以7-S系统思维模型为分析框架[J].税务研究,2011,(10).

[4]席晓娟.论法律维度的税收遵从[J].税务研究,2010,(3).

[5]王 玮.纳税人权利与我国税收遵从度的提高[J].税务研究,2008,(4).

[6]刘东洲.从新制度经济学角度看税收遵从问题[J].税务研究,2008,(7).

[7]李冬妍,倪治良.我国税收遵从成本规模估计[J].内蒙古财经学院学报,2007,(6).

[8]周 叶.税收遵从度的衡量[J].税务研究,2006,(4)。

[9]Erich Kirchler, Erik Hoelzl, Ingrid Wahl,2008.Enforced Versus Voluntary Tax Compliance: the “Slippery Slope” framework.Journal of Economic Psychology 29 ,210-225.

[10]Turner, J. C. (2005). Explaining the Nature of Power: A Three-process Theory. European Journal of Social Psychology, 35(1), 1-22.

[11]Compliance sub-group.Forum on Managing and Improving Compliance: Recent Developments in Compliance Risk Treatment [EB/OL].http://www.OECD.org.

[12]韩晓琴.论当前优化纳税服务的重点及需要处理的关系[J].扬州大学税务学院学报,2006,(4).

[13]国家税务总局关于2010年纳税人满意度调查结果的通报,国税发〔2010〕82号.

[14]Thomas J.Peters & Robert H.Waterman.In Search of Excellence: Lessons from America’s Best-Run Companies,Harper & Row,1982.

[15]“中国税务学会纳税服务”课题组.借鉴国际经验,积极构建现代纳税服务体系[J].税务研究,2010,(7).

[责任编辑:邹学慧]

ImprovingChina’sTaxpayerServiceSystemUsing7-SModel——A Look From The Voluntary Compliance Perspective

HAN Xiao-qin

(The State Administration of Party School of CCP,Yangzhou 225007,China)

Taxpayer service is one of the two core businesses of tax administrations. State Administration of Taxation has made the development of a modern taxpayer service system the main goal of the taxpayer service activities of China's tax administrations for the next five years. 7-S Model is a multi-dimensional system consisting of strategy, structure, system, style, staff, skills and shared values. The ultimate goal of taxpayer service is to improve taxpayer compliance, which is classified into compulsory compliance and voluntary compliance. The paper, by using this Model, examines the strategies to improve the taxpayer service system from the voluntary compliance perspective.

7-S Model; taxpayer service system; voluntary compliance; harmonious taxation

2013-07-26

韩晓琴(1966-),女,江苏高邮人,教授,经济学博士,从事宏观经济与财税理论研究。

F812.42

:A

:1671-7112(2014)01-0094-07