中国上市公司股利分配政策实证研究

——基于股权结构视角

王月溪,孙玲玉

(东北财经大学 金融学院,辽宁 大连 116021)

金融理论与实务

中国上市公司股利分配政策实证研究

——基于股权结构视角

王月溪,孙玲玉

(东北财经大学 金融学院,辽宁 大连 116021)

上市公司股利分配政策的选择直接关系到股东、管理者、债权人以及公司本身的切身利益。在评析相关研究文献基础上,立足我国证券市场,分析股权结构对上市公司股利政策的影响。实证分析采用多元线性回归方法,通过设置国有股比例、股权集中度、股权制衡度、机构投资者比例等自变量,着重分析这些变量对于股利分配政策的影响。实证结果表明,股权集中度对于股利支付水平有着显著正相关关系;在我国现有的市场环境下,机构投资者并没有很好发挥股权制衡作用,进而提出改进上市公司股权结构与股利分配政策的相关政策建议。

上市公司;股利分配政策;股权结构

股利分配与融资、投资并称为公司金融的三大主题,对公司健康稳定发展起着举足轻重的作用。纵观我国上市公司历年来发放股利的状况,尽管股利支付率呈逐年增长的态势,但仍存在着股利支付水平低、持续性差、行业差异明显、回报股东的意识薄弱等特点。上市公司股权结构决定了公司内部不同性质股东之间股份分配的比例关系,它是上市公司治理结构的基础。股权结构的性质和数量关系共同决定了公司独特的组织结构,从而对公司治理、经营决策都产生了区别于其他公司的影响。由于我国上市公司多是由国有企业改制而来,历史的原因决定了我国上市公司股权结构的特殊性。股权集中度高,国有股和法人股比例较高,大股东“一股独大”的现象十分普遍,独特的股权结构决定了不同股东之间的决策能力的力量对比,从而对上市公司利润分配决策产生了不同的影响力,股利分配政策事实上正是各方股东进行利益博弈的结果。

对于上市公司股权结构是否影响以及如何影响股利分配政策,学术界很多学者都对此进行了研究,由于背景、角度及方法的不同,得出的结论也并不相同,甚至国内的学者之间也尚无一致性的结论。论文以上市公司股权结构为角度,以经典股利理论与之前学者研究文献为基础,探讨了影响上市公司股利分配政策的因素以及之间的相关关系,最后,针对我国上市公司股利分配现状提出了优化建议。

一、相关研究文献综述

关于股权结构对股利分配政策的影响,国外大部分学者是从股权集中度和股权属性这两方面来研究的。国外研究文献的结果大部分表明了股利支付水平与上市公司股权集中度呈负相关关系,这也与国外成熟的资本市场和完善的法律保护制度相一致。在股权属性方面,大多是以管理层持股和机构投资者的角度进行研究。

Johnson等人(2000)研究了法国、意大利、比利时等国家的上市公司股权结构,发现股利支付率与上市公司的股权集中度是呈负相关关系的,之间的主要的原因是股权高度集中化使得控股股东将底层公司资金通过证券回购、转移定价等方式转移,即股权结构的隧道效应。

Allen等(2000)的研究验证了机构投资者与上市公司股利决策之间的相互促进作用。机构投资者在选择投资方向时,倾向于持有发放高额现金股利的上市公司,不仅仅是由于遵循“谨慎人”的投资原则,税收优势也是主要的原因。反过来,机构投资者对于所持股票的上市公司的现金股利政策有很好的监督鼓励作用,对于现金股利的发放具有促进作用。Short等(2002)的结果也证明了这一点。他们以在伦敦证券交易所上市的公司为样本,选取1998—2002年数据对机构投资者与股利政策关系进行实证检验,股利支付率与机构投资者的持股比例呈正相关,即机构投资者能够督促上市公司派发股利。

Renneboog(2005)用动态面板数据回归模型研究了1992—1998 年在伦敦证券交易所上市的 985 家英国公司,他认为,上市公司股利政策与控制权结构之间具有显著的统计关系,并验证了这种关系是控股股东的股权控制对股利支付率有负面的影响,但控股股东的类型决定了这种影响会有所不同。

Grinstein(2005) 研究了美国上市公司中机构投资者持股比例与现金分红政策的关系。他认为,现金分红政策会影响机构投资者对持股公司的选择,机构投资者通常愿意选择分红较少的上市公司。相比于现金分红,机构投资者更倾向于选择投资那些进行股票回购的公司。而反过来,Grinstein验证的结果并没有表示机构投资者会对已投资的上市公司现金分红决策有所影响。

国内研究者在上市公司股权结构如何影响股利分配上研究较晚,最初主要是从西方股利分配理论的实证检验入手。 随着国内研究者研究的深入,更多的学者慢慢开始从我国特有的股权结构入手分析,基于我国比较特殊的资本市场状况,如国有股集中、股权流通受限以及市场制度不完善等,着重分析了在我国“一股独大”的股权背景下,大股东对于上市公司股利分配政策制定的影响程度以及是否存在利用控制权通过股利发放行为侵害小股东的现象。

唐跃军和谢仍明(2006)选取中国上市公司1999—2003 年的数据,构建回归假设模型,分析了前五大股东持股比例对于上市公司派发股利的影响以及大股东监督制约机制。结果验证了在我国股市的特殊背景下,上市公司存在大股东利用“隧道效应”侵占小股东利益的现象,大股东之间的制衡程度对于现金股利的发放具有显著的正效应。

随着股权分置改革的进行,不能流通的国有股及法人股都可以上市流通,而许多机构投资者是这些股权的流向所在,针对机构投资者的参与是否能够影响上市公司的股利分配政策也引起了许多学者的关注。

翁洪波、吴世农(2007)采用2001—2004年上市公司数据,验证股权属性尤其是机构投资者对于上市公司股利政策是否具有影响。文章通过实证模型得出的结论表明,股利分配政策的选择可能与机构投资者的持股并没有关系,但是机构投资者的存在能够积极参与公司治理,一定程度上抑制了上市公司的“恶意派现”。

高雷、张杰(2009)以沪深两市2003—2007年非金融上市公司数据进行研究,验证了假设:控股股东持股比例越高,越有可能发放现金股利;机构投资者会支持控股股东发放股利,且现金股利的发放力度与其持股比例具有正向关系。作者认为,控股股东行为缺乏有效的监督机制,而机构投资者持股比例较低,监督成本过高,控股股东的利益远远大于监督股东的成本。

总的来说,国内外研究者们对于股权结构是如何影响股利分配政策的选择仍然是见仁见智,并没有得到一个清晰的统一结论。随着资本市场改革的进程,新的市场环境在逐渐形成,会对上市公司的股权结构产生进一步的影响,也会对公司经营管理、利润分配创造更多的选择方式,因此在改革的过程中,不断加入新的变化因素,探讨新形势下股权结构与股利政策之间的实证关系是非常有必要的,同样也是一个不断变化不断修正的过程。

二、股权结构与股利政策关系的实证研究及分析

(一)数据来源与样本选取

本文以2012年为时间节点,选取截止到2012年末前上市的所有上市公司2012年度财务截面数据作为样本,为了避免异常值的干扰,保证实证结果的有效性与合理性,本文对原始数据进行了一定的筛选,凡涉及以下范围的数据,将予以剔除:

1.金融服务类行业的上市公司。由于金融行业的公司经营活动明显区别于其他公司,其资本状况、资产负债以及现金流均与其他上市公司有所不同。

2.利润亏损的上市公司。由于亏损企业的股利政策并不能真实反映其公司状况,会导致验证结果失真。

3.数据缺失、不完整的样本。经过筛选整理,最后共得到1 301家上市公司数据作为样本。本文数据来源于锐思(RESSET/DB)金融研究数据库和WIND资讯。

(二)变量选取与研究假设

被解释变量为描述股利支付力度的变量,在我国股利支付主要有现金股利、股票股利和公积金转增股本三种形式,从严格意义上说,公积金转增股本并不能算是股利支付,而股票股利也没有引起真实的现金流出,因此,在实证部分采用的是每股现金股利作为股利政策的替代变量。

解释变量为上市公司股权结构,股权结构主要分为两个方面的内容:股权性质与股权集中度,即质与量的区别。在股权性质方面,我们根据股东性质选取了国有股持股比例指标,根据股权的流通性选取了流通股比例指标。由于我国证券市场发展的起源的特殊性,最初的上市公司多数是为了国有企业脱贫改革而上市,为了保证国有股份对于上市公司的所有权和控制权,资本市场存在着独特的股权分置制度,国有股的比例曾经一直高居不下,形成了“一股独大”的股权结构,因此,研究国有性质的股份对于股利分配的影响是十分有必要的。同时,为了验证机构投资者在股利分配政策的影响,我们选取了机构投资者持股比例指标。随着股权分置改革,越来越多的非流通股得到释放流通,在这个过程中,越来越多的机构投资者参与进来,成为了上市公司股权构成的又一主要部分。在股权集中度方面,本文选取大股东持股比例和股权制衡度作为衡量上市公司控股权是否集中的指标。大股东持股比例从数量关系上决定了大股东的控制权大小,大股东控制程度越高,越可能会对董事会的决议产生隐性的控制或者影响,从而影响着股利分配政策的选择。而且我国证券市场与欧美等发达市场不同的一点是,我国上市公司多属于高股权集中度型,大股东持股最高竟然达到了89.14%,因此,大股东持股比例对于股利分配的影响是不容忽视的。

在控制变量的选取上,影响一个公司最终股利分配的因素有很多,在综合考虑上市公司的盈利性、负债状况、流动性、成长性等因素的基础上,再加上实证模型适用性角度的考虑,本文选取了每股收益、资产负债率、每股经营活动现金流量和净资产收益率同比增长率分别作为衡量上市公司基本财务状况的指标。

表1 实证分析选取变量汇总表

流通股股东获得直接投资回报的方式主要有两种:资本利得与现金股利。由于现金股利需要征收红利税,再加之我国上市公司普遍股息率较低,使得现金股利成为名副其实的“高成本、低收益”的投资方式,我国证券市场缺乏有效性,投资者缺乏理性,偏好高溢价的股票,投机短线交易现象严重(尹鲁晋,2012) ,使得流通股股东对于现金股利的需求并不高,而对于持有限售流通股的股东而言,通过二级市场买卖取得资本利得的方式受到限制,并且大股东买卖股票需要更严格的信息披露,他们会更倾向于成本低、简便易操作的现金股利分配。因此,这里提出假设H1:上市公司现金股利支付水平与流通股比例成反比例关系。

国有股权“一股独大”是我国资本市场上比较独特的现象,虽然股权分置改革极大地改善了我国上市公司的股权结构,但仍存在着国有股权集中等问题。我国上市公司的国有股持股主体为国有资产管理部门,而事实上国有股股权为所有公民所有,这就存在了代理和“主体缺位”的问题,国有股份主体事实上并不是直接受益人,产权不明确使得国有股东可能仅仅从自身利益出发而并不关心上市公司的长远发展,做出损害社会投资者的行为。由于国有股的控股地位,使得中小投资者对于公司“内部人”的监督有限,再加之对投资者保护的法制不健全,导致A股公司股利支付水平较低。 因此,提出假设H2:上市公司现金股利支付水平与国有股比例成负相关关系。

机构投资者对于投资决策往往经过慎重缜密的考虑,目的是为了长期持有而获得投资回报,因此,机构投资者的持股可以有效制衡监督大股东和经理人的行为,他们更专注的是公司价值的提高和对投资者的投资回报。因此,在这里假设H3:上市公司现金股利支付水平与机构持股比例成正相关关系。

关于大股东持股比例与上市公司股利分配水平的关系一直是学术界比较有争议的话题,在这方面主要有两种观点:一是来源于代理理论。大股东的存在可以有效地减少上市公司的委托代理冲突,大股东有能力去监督管理层的经营活动,这时,上市公司的低代理成本使得没有必要制定高股利政策减少自由现金流来限制管理层的经营管理,公司发放股利可能仅仅是为了满足监管的需要。在这种情况下,我们提出假设H4a:上市公司现金股利支付水平与大股东持股成负相关关系。二是来自“隧道”效应。阎大颖(2004)、蒋东生(2009)等学者认为,通过现金股利“圈钱”是上市公司高额派现的重要原因。大股东在为公司上市时往往注入了大量的优质资产,为了满足自身的开支尽快收回成本,大股东会采取如关联交易、转移资产等方式实现自身利益,而派发股利能有效规避法律的限制,并且成本低,因此更受大股东的“青睐”。基于这种观点,我们提出另一假设H4b:上市公司现金股利支付水平与大股东持股成正相关关系。

股权制衡度衡量的是上市公司内部各股东之间权力相互制衡的能力。在股权高度集中的上市公司中,往往存在大股东“一言堂”的问题,而在存在几个控制能力相当股东的公司中,由于每个股东的利益实现机制不一样,彼此的存在就能够限制单一大股东利用控制权为自己谋私利的问题。在欧美等发达国家,上市公司的股权结构大都采取的是这种相对分散的结构,这种股权制衡关系使得上市公司更关注自身的发展,经营管理也更有效率。因此,我们认为H5:上市公司现金股利的支付与股权制衡度成正相关关系。

上市公司营业利润是其分配股利的重要基础,公司盈利能力越强,能够满足其分配的利润就越多,其股利支付水平就可能越高。因此提出假设H6:上市公司现金股利支付水平与每股收益成正相关关系。

上市公司具有较高的资产负债率,说明其以较高的财务杠杆进行经营活动,需要保留更多的现金以抵御经营活动的不确定性。外部融资的高成本也会促使公司会减少股利的分配以满足内部融资。因此提出假设H7:上市公司现金股利支付水平与资产负债率成负相关关系。

上市公司为了应付日常的现金支付以及不确定的经营风险,倾向于将现金保留在内部而不是用于股利的发放。而只有具有充足的流动性的公司才具有持续的股利分配能力。因此提出假设H8:上市公司现金股利支付水平与每股经营活动现金流量成正相关关系。

上市公司在经历高成长阶段或有好的成长机会时,往往会将本年利润优先用于公司的经营投资计划而减少股利的发放。因此提出假设H9:上市公司现金股利支付水平与成长性即净资产收益率同比增长率成负相关关系。

(三)变量间初步方差分析

方差分析是用于两组或两组以上的样本均数的显著性检验方法。通过发放股利与否、是否发放股票股利、股权集中度大小等因素将样本分为几组,利用方差分析初步鉴别不同组之间是否存在显著性不同,以此作为下面的回归分析的基础。

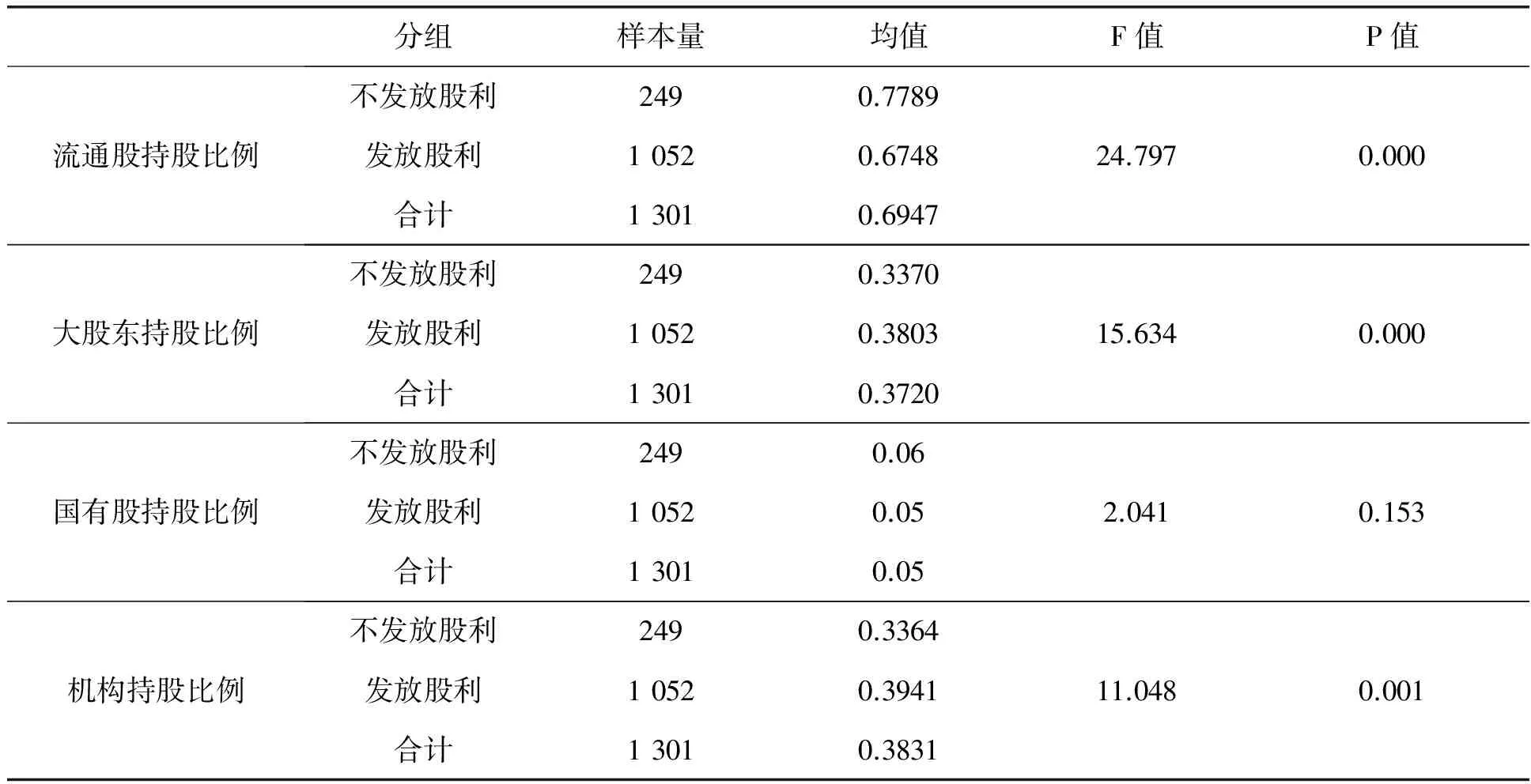

按照上市公司是否发放股利,将1301个样本分为两组,其中,没有发放股利的上市公司共有249家,发放股利的上市公司共有1052家,通过方差分析,我们发现这两组数据在股权结构方面均有差异,如不发放股利的大股东持股比例均值明显低于发放股利组的均值,并在统计上具有显著性,但是,国有股持股比例的结果并不具有显著性,只能初步认为不发放股利组比例稍高于发放股利组,还需要在下面的回归分析中进行详细的实证分析。通过方差分析,初步判断上市公司不同的股权结构对于其是否发放股利的政策选择是有影响的。

表2 以是否发放股利为分组的方差分析

为验证上市公司股权结构对上市公司股利分配方式的选择是否有影响,我们将样本分为两组,第一组为只发放现金股利的公司,共包含1 039家;第二组为发放股票和现金混合股利的上市公司,共有262家。

表3 以股利发放方式为分组依据的方差分析

通过方差分析,我们可以看出采用不同股利支付方式的上市公司的股权集中度也有所差别,其中,股权制衡度对于不同方式的选择具有统计显著性,选择混合股利方式的上市公司股权制衡度为0.8141,明显高于另一组0.6238,股权制衡度高的上市公司治理结构较为合理,股东之间的相互制衡限制了独有控股大股东利用现金股利转移公司资金的利益行为。但这一组方差分析中,并没有得到股权属性对于不同支付方式选择的显著性检验,这也需要在下面的回归分析中进行进一步的分析验证。

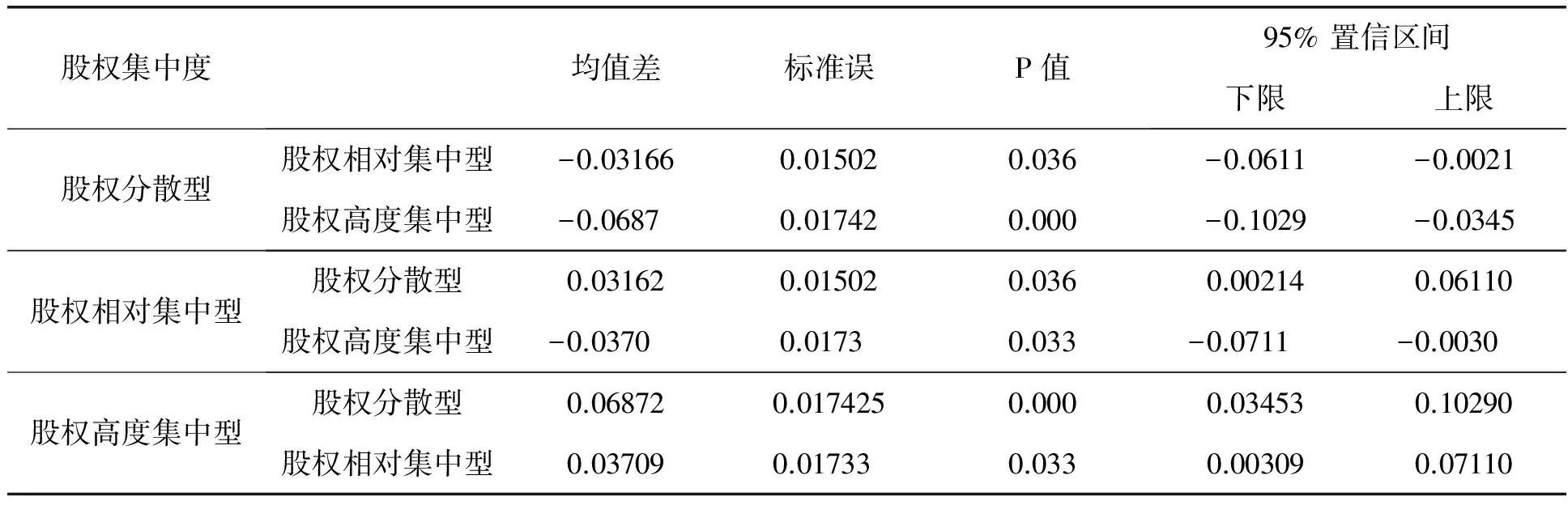

按照大股东持股比例将样本分为三组,其中,大股东持股比例在50%以上的为股权集中型,30%~50%为股权相对集中型,小于30%的为股权分散型。

表4 以股权集中度为分组的各组统计量

表5 以股权集中度为分组依据的方差分析

方差分析结果显示,这三组分别代表不同股权集中度的数据的每股股利均值有着显著性的不同,并且股权越集中,每股股利越大。初步表示了股利分配与股权集中度之间的正相关关系。

(四)模型设计及统计方法

本文实证部分在描述性统计和初步方差分析的基础上采用多元线性回归分析的方法,利用统计软件SPSS16.0对解释变量和被解释变量进行回归拟合,从而判断各解释变量对被解释变量的解释程度以及重要贡献性。多元回归模型设计为:

Y=α+β1X1+β2X2+β3X3+β4X4+β5X5+β6X6+β7X7+β8X8+β9X9+γ

其中,Y为被解释变量每股现金股利,Xi为各解释变量和控制变量,α为常数项,βi为偏回归系数,表示各解释变量对于被解释变量的解释程度,在多元回归方程中,我们用T检验来检验回归系数是否具有统计显著性,当Sig.<0.05时,我们可以判断回归系数在95%的置信区间下是统计显著的。γ为随机误差项。为保证多元回归模型的有效性,我们设定了D-W统计量和VIF(方差膨胀因子)来检验模型是否具有自相关与多重共线性问题。

(五)模型回归结果分析

经过统计软件SPSS16.0回归处理,得到多元线性回归方程为:

Y=-0.09X1-0.058X2-0.124X3+0.165X4+0.023X5+0.347X6-0.054X7+0.011X8-0.004X9-0.096

以下为多元回归模型的拟合程度以及各解释变量偏相关系数表。

表6 多元线性回归模型拟合程度

多元线性回归模型R2值为0.718,调整R2值为0.716,这两者均说明了模型的拟合优度较高,模型能够很好涵盖了解释每股股利支付水平的解释因素,再看模型的D-W统计量为2.018,通常D-W取值范围是0

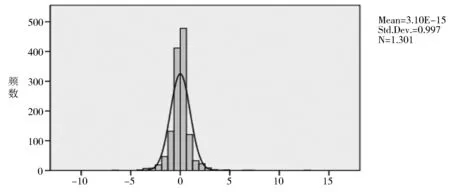

图1为多元线性回归模型的残差值方图。根据多元线性回归的假设条件,只有在残差序列满足均值为零、方差相同的白噪声分布的情况下,多元回归的结果才是符合要求的。从图1可以看出,残差分布确实满足均值为零、标准差为0.997的正态分布,符合多元线性回归的假设条件。

图1 股利支付—股权结构回归的残差值方图

从多元线性回归模型的回归结果来看,我们可以看出,模型整体的拟合度较高,而且每项系数都通过了置信度为0.05的t检验,说明回归系数能够较好地说明各解释变量与被解释变量的相关关系。

从回归系数的结果来看,现金股利的支付水平是与流通股比例成反比的,这也正验证了我们之前的假设H1,在我国股市偏好投机缺乏理性的市场环境下,流通股股东更偏好于资本利得而不是“高成本、低收益”的股利分配。国有股比例与现金股利支付水平的相关系数为-0.058,与我们的假设相符,即二者之间呈负相关关系。本文认为,之所以国有股东利用现金股利输送利益的行为减弱是因为股权分置改革之后,国有控股股东的比例在下降,到2012年末,国有股比例平均已在10%以下,2010年之后,我国已进入“全流通”时代,国有股出售不再受到限制,因此,国有股仅靠现金股利获得收益的现象已不存在,因此,结论与之前的学者也有所不同。

表7 多元线性回归模型回归系数及统计检验结果

从机构投资者与现金股利支付的相关系数来看,相关系数为负,为-0.124,说明二者之间呈负相关关系,这个结论与大部分国外文献的结论相反。这是因为股权分置改革之后,我国证券市场纷纷引入机构投资者,本意是希望机构投资者能够发挥理性投资人的作用,积极参与公司治理与监督制衡大股东的行为,然而我国大部分机构投资者更偏好于短线操作投机获取资本利得,很少有注重价值投资回报的操作理念。这种现象从我国基金行业就可见一斑,我国基金从创业板的投机性炒作,到概念股的盲目抱团,基金行业的价值性投资理念事实上已经成为了“一纸空谈”,深交所数据显示,中小板和创业板IPO询价过程中,每单最高报价的10家机构中,基金公司占比就达到了25%和32%,在投机性风潮中,机构投资者很难长期持有上市公司股票,更不用提对上市公司的经营进行监督和管理了,因此,现金股利对于机构投资者来说也不具有吸引力。

从股权集中度的角度来看,大股东持股比例与股权制衡度的相关系数均为正,说明其与现金股利支付水平均成正相关关系。这也验证了我们之前的假设H4b。大股东的存在并没有有效地减少上市公司的委托代理冲突,发放股利也并不是为了满足投资者的投资需求,而是成为了大股东攫取公司利益,输送转移资产的渠道。

在诸多控制变量里,其中每股收益与解释变量之间的相关系数最大,这也说明了上市公司的盈利性与股利分配的相关关系最为密切,每股收益越高,则每股现金股利越高。上市公司股利分配的直接来源就是本年净利润,每个上市公司都会按照盈利情况安排本年度的股利发放。其他变量相关系数值都并不是很大,但也通过了统计性检验,验证他们之间的关系与之前的假设相符并且关系显著。其中,现金股利支付水平与资产负债率和每股净收益增长率成反比例关系,而与每股经营现金流量成正比例关系。可见,上市公司的基本财务状况与其股利分配政策也是息息相关的,每个上市公司都力争做到根据自己的发展经营状况合理安排适合自身发展战略的股利分配政策。

三、研究结论与政策建议

针对我国上市公司特点,在国内外已有的理论及研究成果的基础上,结合实际情况,对我国上市公司股利政策和股权结构的关系进行了分析,并采用了描述性统计方法、方差分析和多元线性回归分析等方法验证了本文提出的假设,并得出了以下结论:上市公司股权结构日趋均衡使得股利分配趋于理性;不同股权结构的上市公司股利分配具有显著性差异;西方经典股利理论并不能完全解释中国股利分配现象;不同股权结构的上市公司对于现金股利和股票股利的偏好有所差异;机构投资者在公司治理上并未发挥有效的监督制衡机制。

相应的政策建议归纳为:健全上市公司治理监督促进形成合理股权结构;合理规划稳定持续有序的股利分配政策;建立完善的股利政策信息披露制度以保护中小投资者权益;大力培育机构投资者形成多元化投资结构;股息红利税差别化征收倡导投资者回归理性的价值投资理念。

[1]高 峻.股权分置改革、控股股东与现金股利——来自中国上市公司的证据[J].武汉金融,2009, (7).

[2]唐跃军,谢仍明.股份流动性、股权制衡机制与现金股利的隧道效应——来自 1999-2003 年中国上市公司的证据[J].中国工业经济,2006,(2).

[3]王 信.从代理理论看上市公司的派现行为[J].金融研究,2002.(9).

[4]翁洪波,吴世农.机构投资者、公司治理与上市公司股利政策明[J].中国会计评论,2007,(3).

[5]肖 氓.自由现金流量、利益输送与现金股利[J].经济科学.2005,(2).

[6]阎大颖.中国上市公司控股股东价值取向对股利政策的影响的实证研究[J].南开经济研究,2004,(6).

[7]Hanna Alpa,2005, Corporate Dividend Policy: The Views of British Financial Managers, Journal of Business Finance & Accounting.

[8]Leuz,C.,Oberholzer-Gee,F.,2005, Political Relationships, Global Financing,and Corporate Transparency: Evidence from Indonesia, Journal of FinancialEconomics .

[9]Yaniv Grinstein, Roni Michaely,2005, Institutional Holdings and Payout Policy ,Journal of Finance.

[责任编辑:姜野]

TheEmpiricalAnalysisabouttheDividendPolicyofListedCompany——Based on the Perspective of Ownership Structure

WANG Yue-xi, SUN Ling-yu

(Finace College,Dongbei University of Finance and Economics,Dalian 116021,China)

ABSTRACT:The choice of dividend policy will be related to the benefits of shareholders, managers, creditors and the company. This paper summarizes previous theory and research on the basis of the literature. Based on Chinese unique security market, we focus on the analysis of the ownership structure of listed companies and its dividend policy. In the empirical analysis, we use a multiple linear regression method, by setting the proportion of state-owned shares, the proportion of tradable shares, ownership concentration, equity balance degree, the proportion of institutional investors and other explanatory variables, focusing on influence of these variables for the dividend distribution policy. Empirical results show that ownership concentration has a significant positive correlation to dividend payment;The results also found that in Chinese market investment atmosphere, institutional investors haven’t play the role and their focus does not lie in their payment of dividends but capital gains and speculative acquisition.This paper presents how to improve the ownership structure of companies and dividend

listed company;dividend distribution policy;equity structure

2014-02-15

王月溪(1964-),女,辽宁辽阳人,教授,从事国际金融、资本运作方面研究。

F224

:A

:1671-7112(2014)03-0003-10