货币供应量是内生的吗?

——基于中、美、日数据的检验

吴立雪

(中国人民银行上海总部,上海 200120)

货币供应量是内生的吗?

——基于中、美、日数据的检验

吴立雪

(中国人民银行上海总部,上海 200120)

和传统观点不同,通过比较分析认为货币供应量的内生性或外生性是由多种因素决定的。如果一个国家的金融结构是以金融市场为主,那么该国货币供应量容易表现出内生性;如果一国金融体系是以金融中介为主,且经济处于上行周期,货币供给体现为内生性,若经济处于下行周期,货币供给则表现为外生性。在实证方面,使用中国、美国和日本三国数据,从信贷和货币关系的角度,检验其因果关系,以此确定货币供给的性质。最后认为在不同的经济阶段应该使用不同的货币政策工具。

货币供应量;内生性;外生性;金融结构;经济周期

一、引言

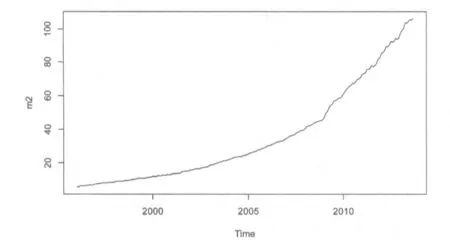

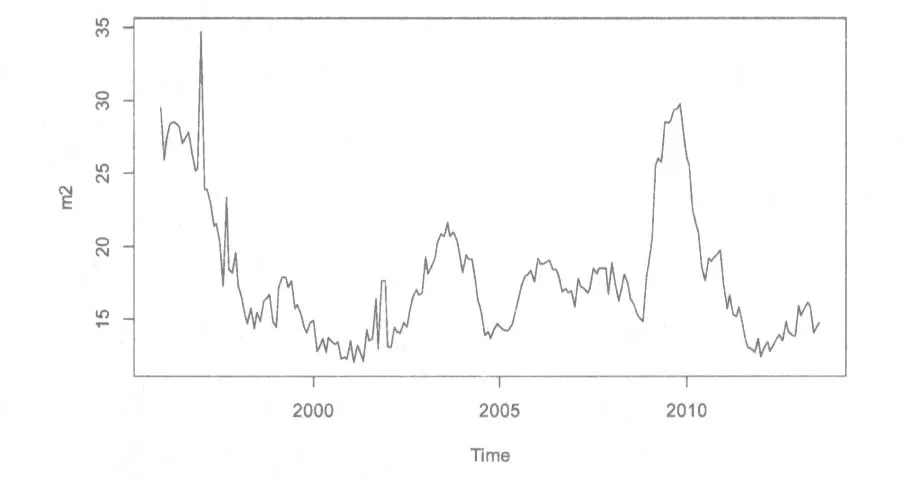

货币超发是社会关注的热点问题,如图1和图2显示,从1996年1月到2013年8月,中国货币供应量(M2)从不到6万亿元扩大到了超过了106万亿元,基本上表现为4年就会翻一番,在1992—1994年、2003—2005年、2008—2010年,中国经历了3轮M2增长高峰。伴随着货币供应量不断增长的是通货膨胀的问题,直观来看,货币供应量高增长后随之而来的就是一个阶段的高通货膨胀期。这使得很多人把中国人民银行看作了通货膨胀的“罪魁祸首”。

图1 中国货币供应量M2(单位:万亿/人民币)

但是在日本银行的决策层看来,中国人民银行面临的是“幸福的烦恼”:伴随着中国高通胀同时的也是中国经济的高增长。在日本,虽然M2也在不断地增长,但是日本的通胀率一直处于低位徘徊,经济表现得也不景气,和七八十年代日本的高增长时期形成了鲜明的对比,对此日本人习惯于称之为“失落的十年”。

图2 中国M2的增长率(yoy,单位:%)

美国在2007年的金融危机之后连续推出了三次量化宽松政策,在货币市场利率接近为零利率后,美联储通过购买国债和两房债券等中长期债券向市场注入大量流动性资金的方式增加基础货币供给,根据中国的经验,这种“印钞票”的行为应该带来严重的通货膨胀,然而美国在2012年之后经济强劲复苏,在发展中国家近期遭遇不同的“发展的烦恼”时,美国却成为了当前世界经济的亮点。

同样的货币增长带来了不同的结果!这种鲜明对比的现象背后隐含着货币创造机制的差别。货币供应量到底是由什么决定的?是由中央银行操纵还是由其他因素决定?或者说货币供应量是内生的还是外生的?如果货币供应量是内生的,那么中国人民银行就不是通胀的“祸首”;而如果货币供应量是外生的,那么日本银行则要为日本经济“失落的十年”负责。本文拟从这个问题着手,首先对文献中的理论和实证方法做一个回顾,然后提出一个简单但清晰的分析框架,对中国、美国、日本三个不同经济体进行检验,验证分析框架的解释能力,最后提出一些有意义的结论和政策建议。

二、文献综述

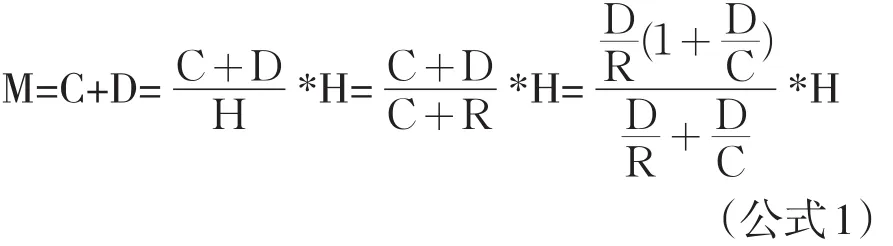

米尔顿∙弗里德曼可能是货币外生论最热心的支持者,这是因为只有在货币外生的前提下,货币主义学派的“单一规则”政策建议才具备可行性,在他的《美国货币史:1867—1960》中,他建立了如公式1所示的货币创造模型:

其中M代表货币存量,C代表现金,D代表银行存款,H为基础货币(High-poweredmoney),它包含C(现金)和R(存款准备金),这个是可以基本由中央银行直接控制的。由上面的解释可知:D/R为存款准备金率,其中包括法定存款准备金率和超额存款准备金率,其中法定存款准备金率是中央银行决定的,D/C为存款与现金的比率,由个人决定。货币主义认为这个比率是基本稳定的,如果H、D/C、D/R这三个因素决定着货币供给,考虑到中央银行对各个因素的逆调节能力,那么可以认定货币供应量是基本稳定的[1]。

虽然货币主义的模型非常精巧,但是由于假定过于严格,所以货币内生理论的支持者提出了众多不同的意见。凯恩斯在他的《通论》中提到:货币的流通速度自身只是一个不能解释任何东西的名称,没有理由认为它是不变的,因为它依赖很多复杂而又多变的因素。这从侧面指出货币供给是不稳定的。1959年,英国的货币体系运行委员会(拉德克利夫委员会)发表了名为《货币体系之运转》的报告,其核心思想有:(1)因为货币流通速度不稳定,货币供应量已经不那么重要,只有对一般流动性进行控制才是有效的货币政策;(2)要注意金融创新对货币供应量的扰动,特别要关注那些非银行类金融服务集团的行为对货币供应量的影响[2]。值得注意的是这个报告是针对如英国、美国这样的金融结构以金融市场为主体的国家。后凯恩斯主义经济学家温特劳布认为:工资增长是货币增长的内生原因,如果劳动生产率上升导致工资增长,货币政策必须要对此作出反应[2]。同为后凯恩斯主义经济学家的卡尔多(1982)认为,中央银行的任务是保证金融体系的偿付能力,作为最后贷款人,中央银行无法拒绝商业银行向其融资的需求,从这个角度来看,货币供应曲线的弹性就是无限大的或水平的[2]。2013年6月份的钱荒后中国人民银行迅速向市场注入流动性似乎说明了这一点。Trifon Trifonov(2012)认为在近些年,后凯恩斯主义分化为两个分析范式,一个是水平主义分析范式,强调中央银行处于消极地提供流动性的位置,另一个是结构主义分析范式,认为中央银行不会无限地提供流动性,但是这些限制将被商业银行的创新行为所抵消。Castillo-Polanco[3]是比较早的将发达国家的理论运用于发展中国家实际的,他认为后凯恩斯主义的货币内生理论是不适用于墨西哥的,因为:(1)墨西哥的本国货币比索并不能是一个人人接受的支付手段,在墨西哥外汇更受欢迎;(2)墨西哥是一个发展中国家,金融市场并不发达;(3)外汇成为墨西哥货币创造的限制,如果墨西哥“内生”太多货币,就会引发货币危机,由于货币内生的限制,所以墨西哥的货币供应量有外生性特征。

中国的夏斌和廖强(2001)[4]指出由于货币供应量不易控制加上货币流通速度的下降等原因,货币供应量不宜作为货币政策的操作目标。孙国峰(2001)[5]从会计簿记的角度分析“贷款创造存款”的可行性,从另一角度否定了货币外生理论,这一思想也是本文在以后设定模型的一个理论依据。黄志刚(2012)[6]从信贷市场资金和项目搜寻与匹配的角度将银行资产结构内生化,在模型中超额准备金率会逆周期变化,这种变化会部分抵消货币政策效果。

从实证方法的角度,研究者基本上分为两种思路,一种是使用向量自回归/向量误差修正的方法,如冯玉明等(1999)[7],在VAR模型的基础上,对我国各层次的货币供应量(M0、M1、M2)和工业生产总值之间的格兰杰因果关系进行检验。王杰(2007)使用M2、国内生产总值、全社会固定资产投资、政府财政支出四个变量来检验中国货币供给内生性问题,但是没有考虑到后三个变量存在多重共线性的问题。Zatul E Badarudin(2012)选择银行信贷、货币供应量、名义收入、货币基础和货币乘数五个变量并使用VECM方法检验澳大利亚的货币内生问题,认为澳大利亚无论在价格型货币政策操作还是在数量型货币政策操作中都体现出货币内生性。第二种思路是使用分解分析的方法,通过分析影响货币供给的各个因素从而得出结论,例如伍戈(2010)[8]分析了2000年到2009年中国货币供给结构的变化,认为从货币乘数的结构变化来看,法定准备金率和超额准备金率的贡献度最大,从而认为中国的货币供给是外生性和内生性并存的,并建议以法定准备金率作为中国货币政策最主要的操作工具。

三、模型和数据

在上节的文献综述里,总体来看理论与实证的结果是比较支持货币内生理论,但是这些文献集中于分析一国的情况和数据,例如中国的研究者就比较关注中国的问题。本文的创新有两点:(1)使用了一个比较容易检验的代理变量——信贷,通过分析信贷与货币的关系,避免了多重共线性的问题;(2)使用多国数据,这样可以比较不同国家的不同金融结构和经济周期阶段,然后通过比较分析的方法来解释经济表象背后的原因。

(一)模型的假定

(1)经济体的货币化程度比较高,有着完善的银行体系,银行体系可以很好地传导中央银行的货币政策,也可以很好地传导居民和企业的信贷需求。用于检验一国货币化程度的指标是美国经济学家R. W.戈德史密斯提出的金融相关率(Financial Interrelations Ratio,FIR),即一国M2/GDP值。根据2012的数据,中国的金融相关率为1.88,日本的金融相关率为1.42,美国的金融相关率是0.67。

(2)该经济体的金融体系是以金融中介和间接融资为主导的,即该经济体的直接融资的规模还不够大,对银行类金融机构的信贷规模有分析的意义,其中中国和日本符合这一标准,但是美国的金融体系是以金融市场和直接融资为主导的,它是作为一个对照参考系存在的。

(3)为了简化分析,本文不考虑外部因素。

(二)模型的理论基础——货币与信贷的关系

首先解释为什么使用信贷这个变量,从经济学的角度来看,信贷是将实体经济和金融市场联系在一起的纽带,一方面和投资紧密相关,一方面和货币紧密相关,是经济运行最核心的数据之一。信贷规模一向被视为经济周期的领先指标,货币政策如果希望影响实体经济,那么它就必须要影响到信贷量,从而影响到投资乃至经济。当然信贷对货币量也会有反作用,因为信贷相当于实体经济的杠杆,如果没有信贷,那么货币就只是M0的范畴。

对于是“信贷创造货币”还是“货币创造信贷”这个问题,有两种不同的分析维度,一个维度是从会计的角度分析:银行发放一笔贷款,如果借款人将贷款存入银行,那么银行资产负债表上信贷资产和存款负债同时增加。所以在会计角度上看,“信贷创造货币”还是“货币创造信贷”是一枚硬币的两面。

但是从经济理论的维度分析,就会有不同的结论。韦森(2011)[9]曾举了一个生动的例子来说明“信贷创造货币”:2008年下半年,中国政府推出了“4万亿元刺激经济计划”,2008年第三季度之后,银行信贷就开始超常增长。随之,中国的M1和M2都有快速增长,其中M2增加了25万亿元。但是中国的基础货币并没有增加多少,M0也没有增加多少。为什么4万亿元的投资引发了25万亿元的M2呢?这里的原因是企业和个人的投资需求引发了信贷需求的增加,然后信贷增加带来了存款的增加,这就是为什么M0变化不大但是M2迅速增加的原因。相反的,如果是“货币创造信贷”,那么这种过程个人和企业是作为被动的接受者,这种情况会发生在央行主导下强制对银行体系注入流动性,通过流动性泛滥的方式来刺激信贷需求的环境。

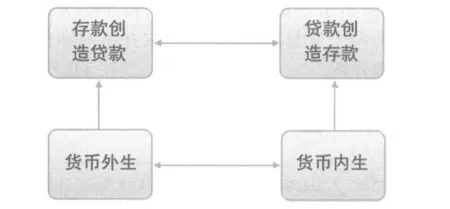

通过图3可知,“货币创造信贷”和“信贷创造货币”的分析是和货币供给的内生性与外生性的对立紧密相连的。在一个以间接融资为主的经济体,贷款代表着企业与个人的融资需求,如果是贷款创造了存款,那么货币必然是由经济体内生决定的,如果是存款创造了贷款,那就说明经济体并没有通过信贷的方式内生出货币,从侧面说明货币供给是中央银行决定的,即货币供给是外生的。

图3 信贷创造货币与货币内生示意图

根据上文的分析,根据不同的经济情况,信贷增长的变化可能解释未来货币增长的变化,货币增长的变化也可能解释未来信贷增长的变化,为了获得两个变量动态互动关系,可以考虑建立简单的两变量向量自回归模型,其中一个变量为货币,一个变量为信贷。本文拟设计以下形式的检验:

(1)若货币是信贷的格兰杰原因:即货币创造信贷,那么可以说明货币是外生的。

(2)信贷是货币的格兰杰原因:即信贷创造货币,那么可以说明货币是内生的。

(3)两者没有因果关系:那么可以说明贷款不是由存款创造,那么可以说明货币是内生的,但是形成机制和第二种情况不同。

(三)数据来源与变量设计

本文数据主要来自Wind数据库、中国人民银行网站统计数据、日本银行网站统计数据和美联储网站统计数据。数据时间范围由于数据来源原因有所不同,但是都更新到2013年8月,所有数据都为月度数据。本文使用的统计软件有Eviews7和R。

其中,信贷数据比较容易获得,中国的信贷数据取自“金融机构本外币信贷收支表”,美国的信贷数据取自“商业银行资产负债表”(Assets and Liabilities of Commercial Banks in the U.S.),日本的信贷数据取自“信贷主要数据”(貸出∙預金動向)。在货币量数据中,美国和日本都使用M2口径,中国使用M1口径,主要原因是因为中国的M2口径经过几次调整,例如2011年将“住房公积金”和“非存款类金融机构同业存款”纳入M2的统计范围,这就导致环比数据的不必要波动。

为了更清楚地捕捉货币量和信贷的变化,本文对时间序列取环比。考虑到只有美联储对数据做了季节调整,所以本文对中国和日本的时间序列做一次季节调整,本文采用的是Tramo/Seats方法。

四、实证分析

(一)模型

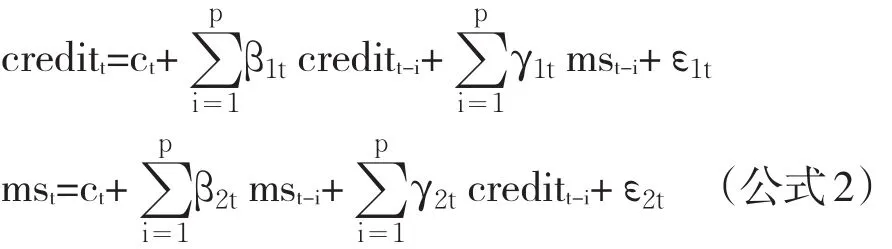

根据上文的理论,本文拟建立如下的VAR模型,其中credit代表信贷的环比变化,ms(money stock)代表货币存量的环比变化。由于本文的目的在于分析两个变量的因果关系,故并不对该模型做更深入的分析。

(二)单位根检验

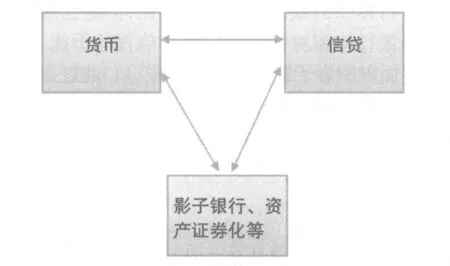

表1 Augmented Dickey-Fuller test结果

分析VAR模型的第一个步骤是检验时间序列是否存在单位根,只有在确定单位根不存在,即时间序列是平稳的,才能运用VAR模型进行下一步的分析。首先对各国的信贷和货币量两个时间序列进行ADF检验,由表1的结果来看,在5%的显著性水平下,中国、美国和日本的信贷与货币量时间序列都能拒绝单位根的存在,所以可以视为是平稳的,符合格兰杰因果关系检验的要求。

(三)格兰杰因果关系检验

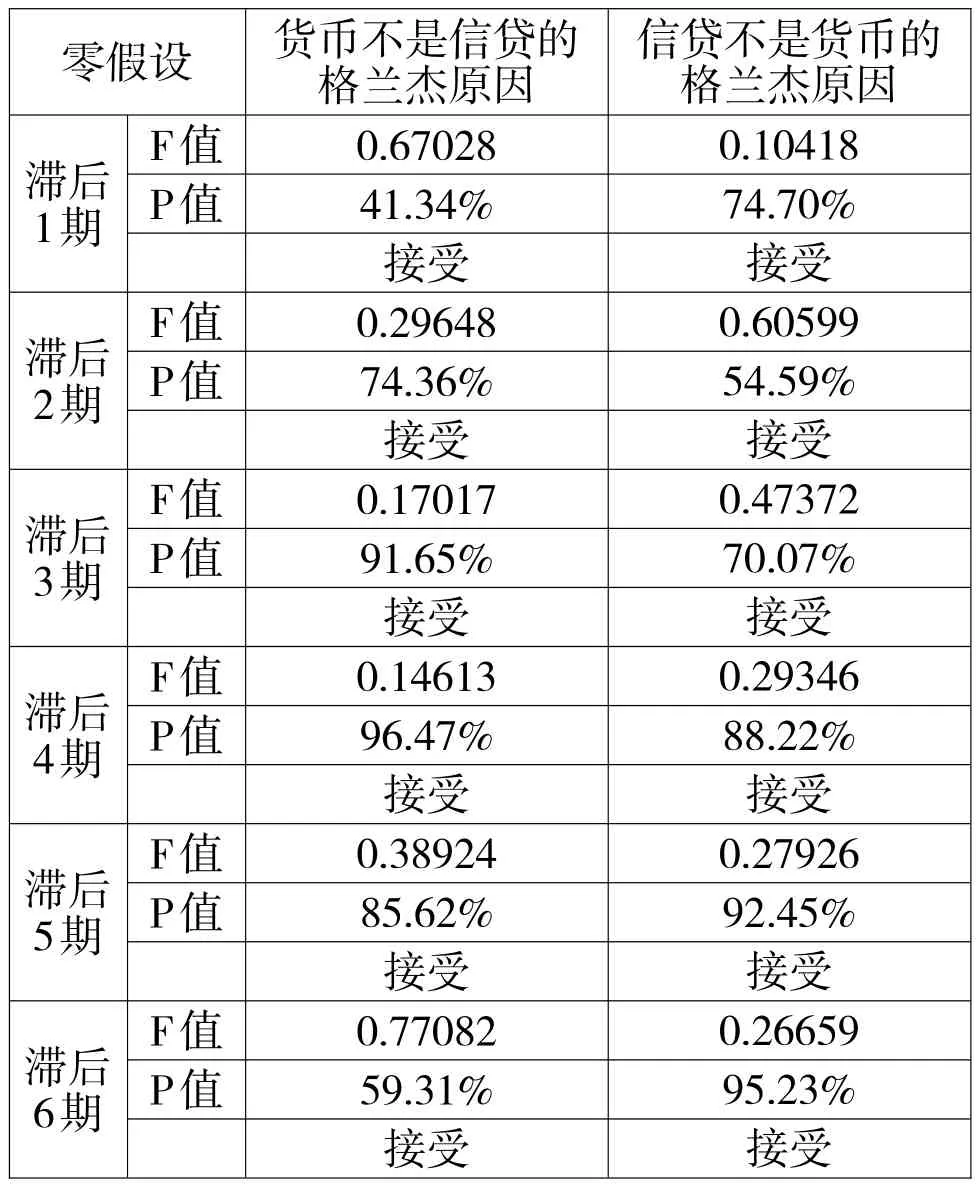

本文实证分析的核心在于格兰杰因果关系检验,为了更准确验证格兰杰因果关系,本文选取了滞后1期、2期、3期、4期、5期、6期6个期限,分别对各国的货币量和信贷做检验。

首先检验中国的数据,由表2可知,从1、2、3、4期来看,信贷是货币量的格兰杰原因,货币量不是信贷的格兰杰原因,从第5期开始,两个变量相互之间不能体现明显的格兰杰因果关系。从检验的结果可以说明两点:(1)信贷对货币量的影响是迅速的,时滞非常短;(2)中国的货币供应量是内生的。这个检验结果和本文之前的分析相契合。

表2 格兰杰因果检验的结果(中国)

中国是一个发展中的大国,在近几十年以来,中国创造了人类历史上最大的经济奇迹,经济奇迹的背后是大量的投资,包括房地产投资、基建投资以及企业的生产投资。投资是需要信贷支撑的,特别是在中国处于经济周期的上行阶段,企业和个人的“信贷饥渴”更加显著。与此同时,中国的地方政府有着较强的盈利冲动,而地方政府又有较大的能力去调动信贷资源,多重因素叠加起来,中国的货币供应量难以为中央银行所控制。

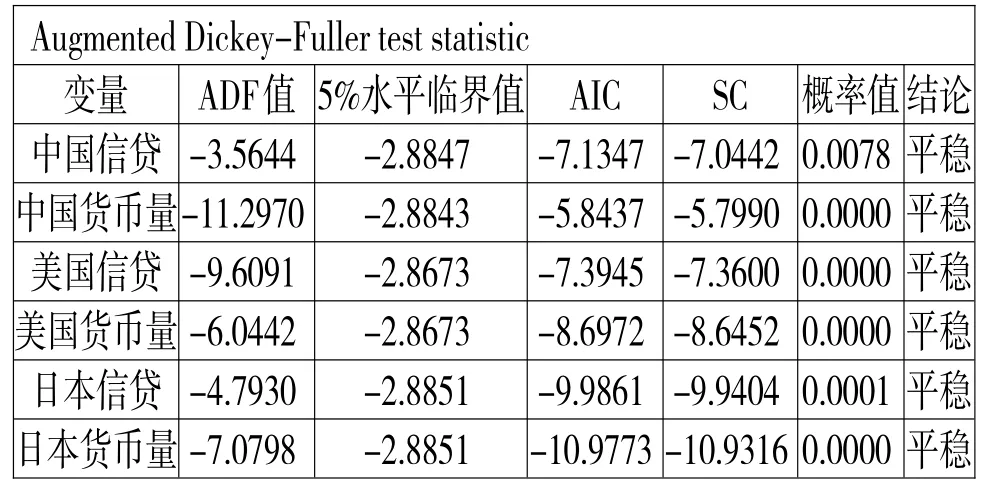

美国数据的分析结果和中国不同,由表3所示:无论是从哪一期来看,美国的货币量与信贷两者相互不能体现明显的格兰杰因果关系。这说明美国的货币供应量是内生的,但是其形成机制和中国的形成机制不同。

图4 美国货币内生性原因的示意图

表3 格兰杰因果检验的结果(美国)

如上文所分析,这种检验方法比较适合于金融体系是以金融中介和间接融资为主导的经济体,而美国金融体系特点是以金融市场和直接融资为主体,这样就会造成如图4所示的结果:(1)一部分货币离开了传统商业银行体系,而在影子银行体系中流转,例如资产证券化、私募基金等等,它们虽然不属于传统商业银行,但是大量的货币沉淀在其中;(2)企业和个人可以不再依靠商业银行提供的信贷,通过金融市场直接融资,从而对信贷形成了一种替代。结果是一方面货币量受到干扰,另一方面信贷量也受到干扰,中央银行难以通过调整基础货币的方法影响到货币供应量。所以,美国的货币内生性的原因主要是它的金融结构。

这样也可以理解为什么根据米尔顿∙弗里德曼对二战以前历史数据的研究,货币乘数是稳定的,“单一规则”是可行的,但是在20世纪80年代,货币主义实验却失败了,其中一个重要因素是美国的金融结构在这几十年发生了巨大的变化。

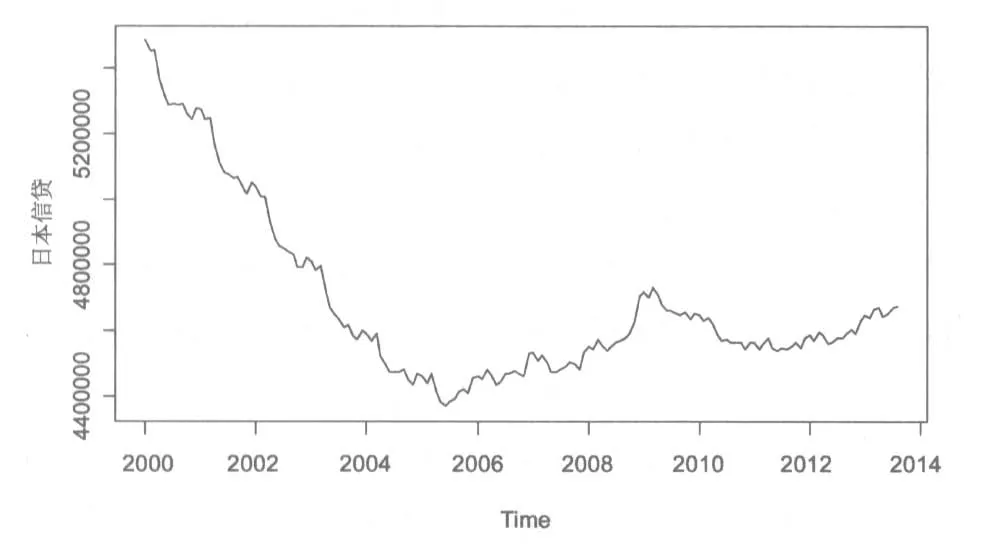

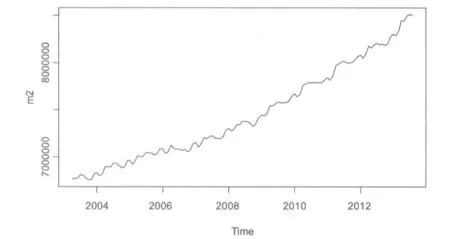

日本数据检验的结果正好与中国相反,由表4可知,在滞后1、2期,日本的货币量和信贷相互之间没有显著的格兰杰因果关系。但是从滞后第3期到第6期,货币量是信贷的格兰杰原因,但信贷不是货币的格兰杰原因。从检验的结果来看,由于货币传递到信贷存在时滞,在滞后2期以内货币量和信贷并无相关性,但是随着时间的推移,货币量的增长将影响到信贷的增长,所以说日本的货币供应量是外生性的。这个结果和图6所示是相契合的。

从图5可知,日本的信贷规模在2000年到2005年一直处于单边下降状态,之后虽然有所反弹,但是受金融危机的冲击,又陷入低迷之中。这样差的信贷情况,是不足以支撑如图6所示日本货币量增长的。

日本货币外生的内在原因是什么呢?日本自从20世纪90年代资产泡沫破裂后,经济一直萎靡不振,经济周期长期处于下行周期。在经济下行周期中,企业和个人的投资欲望非常低迷,对信贷的需求也非常的少,这样经济就失去了货币创造的内生动力。日本政府为了应对这种情况,采取了一系列财政政策和货币政策的操作,但是由于国会对财政赤字的担忧,宽松的财政政策难以实施,而宽松货币政策却是一直坚持贯彻的,这样日本中央银行就成为了货币创造的主体。

图5 日本信贷情况(单位:亿/日元)

图6 日本货币供应量M2(单位:亿/日元)

从图6还可以看到,从2012年后,日本的信贷规模有所回升,这和安倍内阁的日本版“量化宽松”政策是相关的。“安倍经济学”的成功说明了在经济低迷、信贷萎缩的环境下,货币创造就有了外生性,通过中央银行的有效操作,货币增长能够引起信贷增长。

五、结论

通过对中国、美国和日本的信贷和货币量进行格兰杰检验,并具体比较分析三个国家在经济周期和金融结构的异同,可以得到以下有意义的发现:

首先,本文认为货币内生的原因是多种的,并将其做了区分,一种是如中国一样因为“信贷创造货币”所以货币内生,一种是如美国一样受其金融市场和影子银行体系影响而货币内生,在这种情况下,货币和信贷并不体现出相关性。

其次,由于中国可供分析的经济时间序列有限,所以不能根据中国短暂的历史数据就认定中国货币量一定是内生的。根据对日本情况的分析,如果一国金融体系是以金融中介为主,且经济处于下行周期,货币供应量有可能体现为外生性。

再次,本文在金融监管方面的启示:虽然中国的影子银行体系的规模和美国不能比,但是也需要关注影子银行体系对货币供应量和信贷的干扰,可以从两方面限制影子银行体系的膨胀:(1)通过要求商业银行将影子银行业务并表的方式约束商业银行将资产出表的行为;(2)考虑到中国式影子银行的目的主要是在利率管制下制度套利,可以考虑适当加快利率市场化的进程。

最后,本文在货币政策方面的启示:在不同的经济周期应当使用不同的货币政策工具,如果经济处于上行周期,投资比较活跃,货币创造体现出内生性,因为中央银行难以确定合意的货币供应量,所以中央银行的数量紧缩性的货币政策往往失于无效。在这个时期,中央银行应当使用价格型货币政策工具,通过利率的价格杠杆来宏观调控。如果经济处于下行周期,投资比较低迷,经济缺乏内生货币的动力。在这个时候,中央银行就要像现在的日本银行和美联储一样,通过数量宽松性的货币政策承担起货币创造的职能。

[1]胡庆康.现代货币银行学教程[M].上海:复旦大学出版社,2006.

[2]史蒂芬∙罗西斯.后凯恩斯主义货币经济学[M].北京:中国社会科学出版社,1990.

[3]LAlfredo Castillo-Polanco,Ted PSchmidt.Endogenous Liquidity in Developing Countries[R].Working Paper in Google Scholar.

[4]夏斌,廖强.货币供应量已不宜作为当前我国货币政策的中介目标[J].经济研究,2001,(8):33-43.

[5]孙国峰.信用货币制度下的货币创造和银行运行[J].经济研究,2001,(2):29-37.

[6]黄志刚.经济波动、超额准备金率和内生货币——基于信贷市场资金搜寻和匹配视角[J].经济学(季刊),2012,(3):909-942.

[7]冯玉明,袁红春,俞自由.中国货币供给内生性或外生性问题的实证[J].上海交通大学学报,1999,(10):1251-1253.

[8]伍戈.中国货币供给的结构分析:1999—2009年[J].财贸经济,2010,(11):40-45.

[9]韦森.从内生货币理论看货币创生[N].华尔街日报,2011.

(责任编辑:张艳峰)

1003-4625(2014)01-0007-06

F832.0

A

2013-10-27

吴立雪(1986-),男,河南信阳人,经济学硕士,研究方向:货币政策、债券市场。

注:本文为作者个人思考,不代表本单位意见。