我国玉米市场期现货价格传导机制研究

——基于2010—2012年中价国际价格指数

孙志娟

(河南科技学院 经济与管理学院,河南 新乡 453003)

我国玉米市场期现货价格传导机制研究

——基于2010—2012年中价国际价格指数

孙志娟

(河南科技学院 经济与管理学院,河南 新乡 453003)

在国内外相关研究的基础上,通过选取2010年1月—2012年12月近三年的中价国际期现货价格指数以及大豆的期现货价格指数作为样本数据,构建了玉米现货价格指数影响因素的计量模型,并最终证实在我国玉米市场上玉米的现货价格指数与玉米的期货价格指数、大豆的现货价格指数与大豆的期货价格指数等指标间存在较长期的均衡关系;同时,也证明在滞后期为4时,我国玉米市场上玉米的期货价格指数、大豆的现货价格指数和大豆的期货价格指数等均是玉米现货价格指数的Granger成因。

中价国际期货指数;期货价格;中价国际现货指数;现货价格

一、国内外研究文献综述

自2004年9月玉米期货在大连商品交易所恢复上市以来,玉米市场上期现货价格的波动引起了诸多学者的广泛关注。首先,田彩云、郭心仪通过对2004年9月—2005年9月一年间玉米期货市场价格和现货市场价格周数据的研究,发现玉米期货价格对现货价格之间具有单项的格兰杰引导关系,并且期货市场上的价格风险极有可能会传递到现货市场(田彩云、郭心仪,2006)[1];其次,贾兆立等学者通过分析2004年9月22日至2007年10月17日的周数据,发现玉米期货价格与现货价格之间具有双项的格兰杰引导关系,而且期现货市场价格波动之间互相影响(贾兆立、白玫、王海军、覃丽萍,2008)[2];再次,王汝芳则以外部环境冲击下玉米期货价格的长期均衡为例,研究了我国玉米期货的价格发现功能,研究发现通过采用允许结构突变的Johansen协整,可以得出玉米期货具备价格发现的功能(王汝芳,2009)[3];同时,吕守信、王军、夏天等学者通过研究也发现,玉米期货价格的波动一定程度上引导了其现货价格的波动(吕守信,2007[4];王军,2010[5];夏天,2007[6])。

而且,部分学者也对国内外玉米期货价格之间的联动效应进行了相关研究。例如:房瑞景、崔振东等通过对中美期货市场上玉米期货的价格发现功能的比较分析,发现在市场信息的透明性及处理的及时性上,由于我国与美国存在一定的距离,故而导致了我国在玉米期货的价格发现功能上、价格风险的规避与防范上与美国存在较大差距(房瑞景、崔振东,2007)[7];同时,丁丽君也通过大连商品交易所玉米期货与芝加哥商品交易所玉米期货之间的联系,发现两者之间并不存在协整关系,但芝加哥的期货价格对大连商品交易所的期货价格具有较显著的引导功能,而且芝加哥市场上的玉米期货价格波动也会引起大连交易所的价格波动(丁丽君,2007)[8]。

二、我国玉米市场期货价格对现货市场波动性影响的实证分析

(一)模型的构建及样本数据的选取

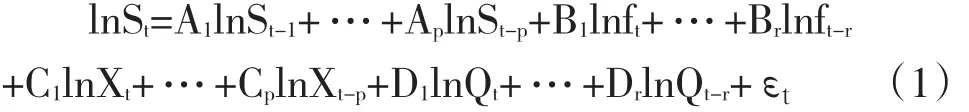

本文在相关学者的研究基础上,通过选取国际上2010年1月—2012年12月近三年玉米市场上的中价国际价格指数中的期货和现货价格指数等相关指标的月度数据,来分析玉米期货价格对现货市场的影响程度[9],并建立玉米期货和现货之间的VAR方程:

其中:lnSt为玉米现货价格的对数,取该变量代表玉米的现货价格;lnft为玉米期货价格的对数,取该变量代表玉米的期货价格;lnXt为大豆现货价格的对数,取该变量代表大豆的现货价格;lnQt为大豆期货价格的对数,取该变量代表大豆的期货价格。

(二)各变量相关性的实证分析

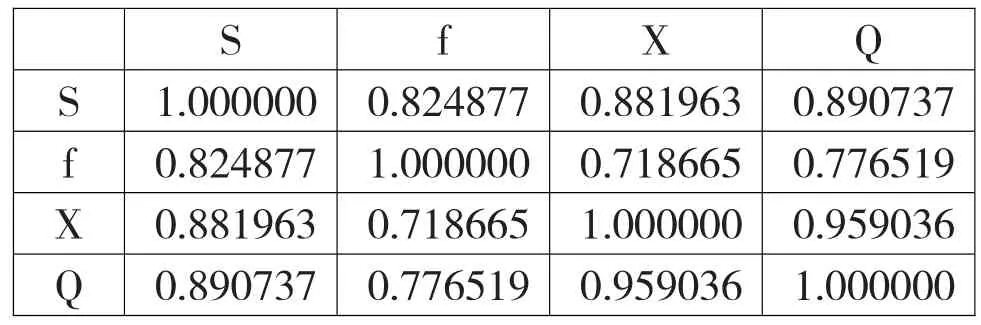

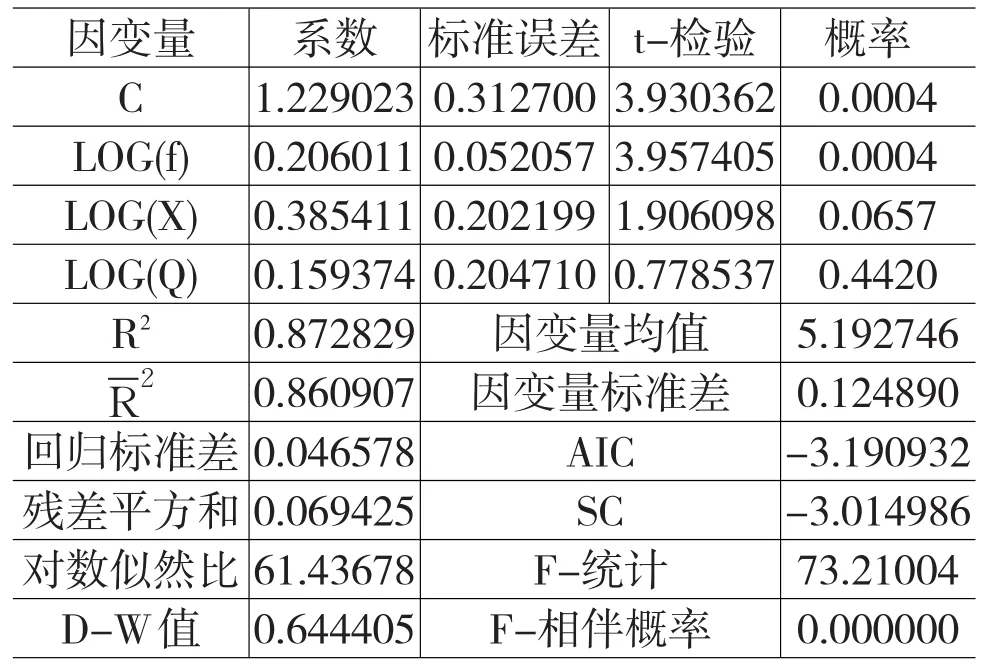

通过利用计量软件对玉米市场上2010年1月—2012年12月近三年数据的系统性回归分析,同时结合OLS、R等模型对回归结果进行相关的t检验、F检验以及拉格朗日检验[10],发现:玉米的现货价格St与玉米的期货价格ft、大豆的现货价格Xt以及大豆的期货价格Qt之间均具有较明显的正相关性,各变量间相关系数矩阵如表1所示,检验结果如表2所示。

表1 玉米市场上玉米现货价格与各影响变量间相关系数的分析

表2 玉米市场上玉米现货价格与各影响变量间相关性的回归分析

其中,因变量:Log(S);

方法:最小二乘法;

样本区间:2010年1月—2012年12月

样本数据:36。

通过表1、2的实证检验,可知:由于R2为0.872829,为0.860907,可知该模型的拟合效果相对较好;同时,由F检验为0.000000可知,各变量间呈高度线性相关[11];而且,D-W=0.574587,对照n= 36,p=4时D-W检验5%的临界值,可知,玉米的现货价格log(St)与玉米的期货价格log(ft)、大豆的现货价格log(Xt)与大豆的期货价格log(Qt)等相关变量均在5%的水平上显著相关。即:玉米的期货价格log(ft)、大豆的现货价格log(Xt)以及大豆的期货价格log(Qt)等自变量与玉米的现货价格log(St)之间存在明显的正相关性。

三、玉米市场上期、现货价格的平稳性检验

通过分析发现:玉米市场上期现货价格间具有较明显的正相关性,同时玉米的期货价格与大豆的期货价格及现货价格间亦具有较明显的正相关性。为验证各变量间相关性的稳定性,故进一步对各变量进行平稳性检验。

(一)ADF单位根检验

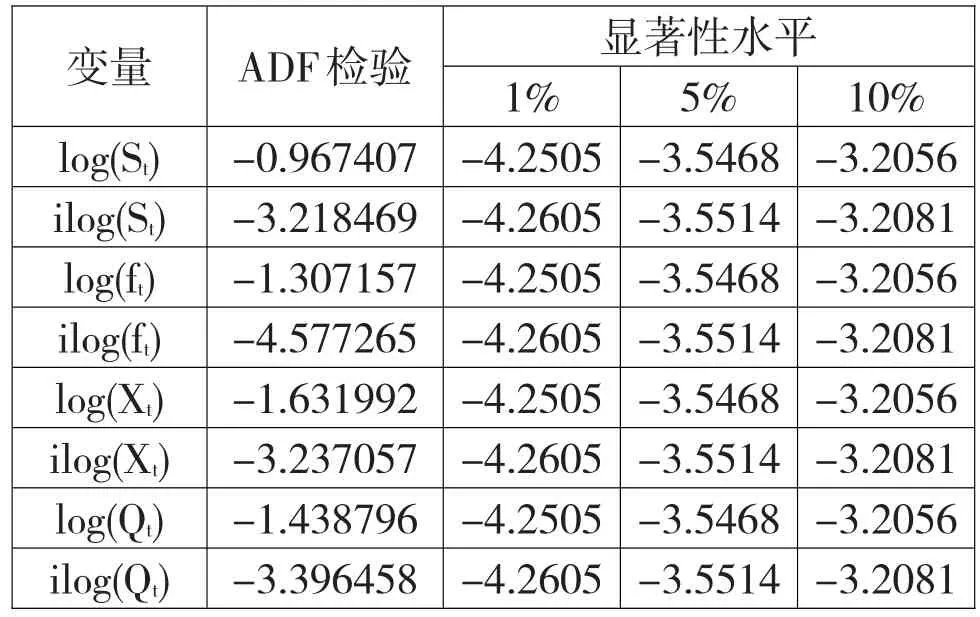

通过ADF单位根检验方程对玉米市场上期现货价格的水平值进行稳定性检验,可得检验结果如表3。

表3 各变量及其一阶差分的ADF检验结果

本文通过对2010年1月—2012年12月玉米市场上玉米期货价格波动以及大豆现货和期货价格波动对我国玉米现货价格的影响情况的系统性分析,发现:我国玉米市场上玉米的现货价格log(St)与玉米的期货价格log(ft)、大豆的现货价格log(Xt)以及大豆的期货价格log(Qt)等变量的ADF检验的t统计量均比显著性水平10%时的临界值大,所以变量log(St)、log(ft)、log(Xt)以及log(Qt)均为非平稳性序列,同时序列ilog(St)、ilog(ft)、ilog(Xt)、ilog(Qt)的t统计值则均比显著性水平10%时的临界值小,故序列ilog(St)、ilog(ft)、ilog(Xt)、ilog(Qt)为平稳序列[12]。

(二)协整检验

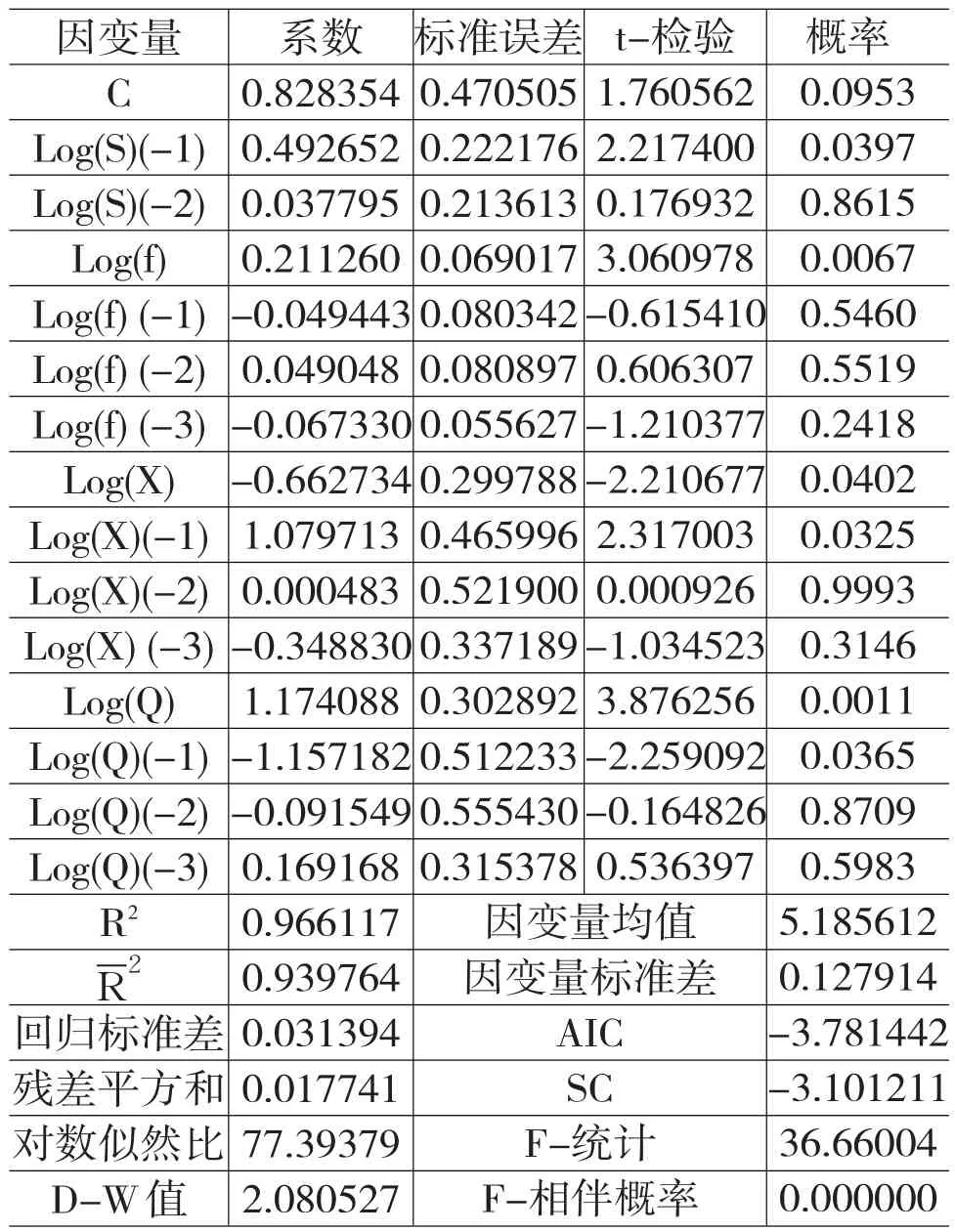

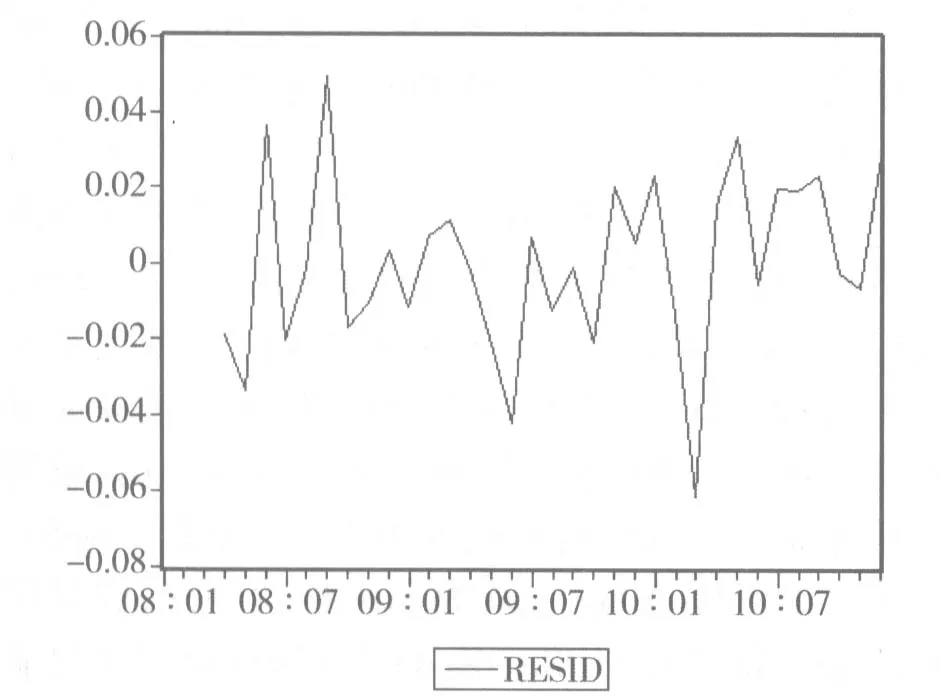

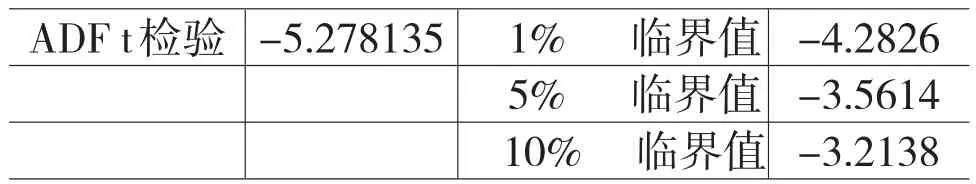

一般对变量进行普通最小二乘回归主要是对变量进行协整检验,玉米市场上关于期现货价格的协整检验如表4,其回归模型的估计结果e如图1,同时残差序列e的单方根ADF检验如表5,并且可以通过残差e的ADF检验得出玉米市场上期现货价格之间是否协整。

表4 玉米期现货价格的最小二乘回归

其中,因变量:Log(S);

方法:最小二乘法;

样本区间:2010年1月—2012年12月;

调整后样本数据:33。

图1 残差序列e的折线图

表5 残差序列e的ADF检验结果

由表6中e的ADF检验结果可以得出:因为残差序列e的ADF检验的t统计量值为-5.278135,小于显著性水平10%时的临界值-3.2138,因此可知:残差序列e为平稳序列,此时变量log(St)、log(ft)、log (Xt)以及log(Qt)之间具有较明显的协整关系。

(三)Granger因果检验

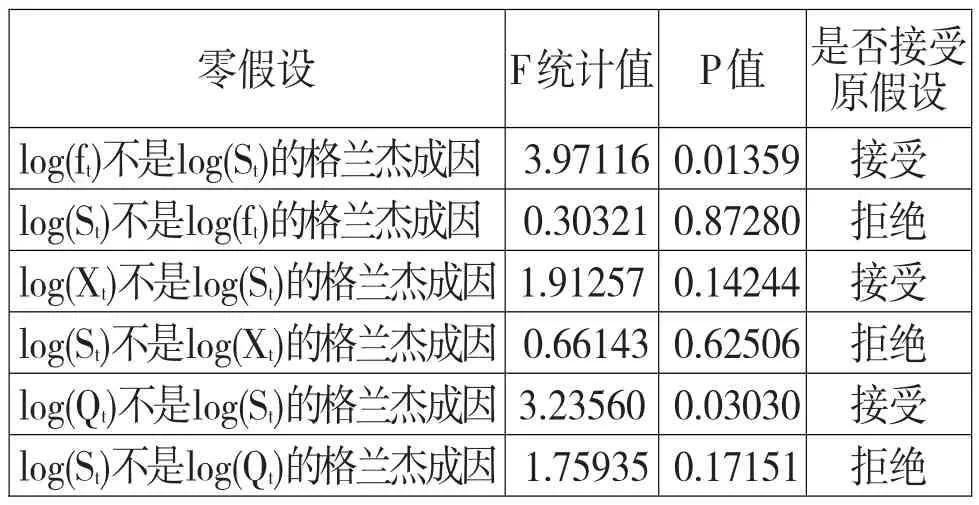

通过ADF以及协整检验,不难发现变量S与f、X以及Q间具有较明显的协整关系,但玉米市场上玉米的现货价格S与其期货价格f以及大豆的期现货价格Q、X之间是否具有一定的因果成因关系尚不能确定,因此进行各变量间的Granger因果检验就显得至关重要[13]。通过分析可知,选取滞后期为4时的Granger因果检验结果如表6所示。

表6 变量S与f、X以及Q的Granger因果检验结果分析

分析表6发现:由于玉米市场上玉米期货价格对数log(ft)不是现货价格对数log(St)的Granger成因,原假设的相伴概率较低,因此认为玉米期货的价格对数log(ft)是玉米现货的价格对数log(St)的Granger成因,而玉米现货价格对数log(St)不是玉米期货价格对数log(ft)的相伴概率较高,则玉米现货的价格对数log(St)就不是玉米期货的价格对数log(ft)的Granger成因。同样道理,大豆的现货价格对数log(Xt)、期货价格对数log(Qt)均是玉米现货价格对数log(St)的Granger成因,而玉米现货价格对数log(St)则不是大豆的现货价格对数log(Xt)以及期货价格对数log(Qt)的Granger成因。

四、玉米市场价格传导路径选择

本文通过对2010年1月—2012年12月样本区间相关指标的研究,发现我国玉米市场上玉米的现货价格St与玉米的期货价格ft、大豆的现货价格Xt以及大豆的期货价格Qt等变量指标之间存在着长期的均衡关系;同时,研究也表明,在滞后期为4时,我国玉米市场上玉米的期货价格ft、大豆的现货价格Xt以及大豆的期货价格Qt等变量均是玉米现货价格St的Granger成因。

(一)玉米市场现货价格波动的影响因素

1.期货市场价格传导机制的影响

通过以上分析,不难看出玉米市场上期货价格对现货价格具有较显著的价格传导功能,因此那些影响期货价格的不确定因素也有可能会影响现货价格[14]。例如:当期价格对期现货市场的冲击则很可能会在短期内显著地呈现出来;波动溢出效应也会显著地影响玉米市场的期现货价格;同样,风险溢价机制对于玉米市场上的期现货价格波动也具有显著影响。因此,由于价格传导机制的存在,所有价格波动因素的存在都有可能会影响到期现货市场的价格。当然,正是由于价格传导机制的存在以及期货市场上价格发现功能的作用,才使得将价格波动风险规避在萌芽状态成为可能。

2.大豆对玉米的替代影响

由于具备同玉米一致的生长周期以及同为饲料品种之一的生产功能,因此大豆同玉米之间就具有了较强的替代效应。而且,相关研究也表明:当玉米与大豆的性价比低于1∶2.2,农民就会根据收益成本比来增加大豆的种植面积,相反,当玉米与大豆的性价比高于1∶2.2,则会做出增加玉米种植面积的决策。因此,不难发现大豆市场上的期现货价格波动均会不同程度地影响到玉米价格[15]。

(二)玉米市场价格传导路径的选择

通过上述分析,不难发现:在玉米市场上,期货价格对于现货市场价格具有较强的传导功能,期货价格对于玉米的种植、收购等均具有较重要的指导意义。故在玉米市场上应充分发挥期货价格的相关调节机制。

1.充分发挥期货市场的风险规避功能

一般认为:套期保值是期货市场上规避风险的主要手段之一,而且可以通过套期保值来规避现货市场的价格波动风险,并实现预期利润[16]。因此,今后在玉米市场现货的价格波动分析中,相关管理当局应充分利用期货的套期保值功能,并通过计算套期保值率和套期保值效果等相关指标来实现对价格波动风险的准确把握,从而实现玉米市场价格的稳定有序发展。

2.完善替代效应机制,分散玉米市场价格波动风险

大豆与玉米间较强的替代效应表明:在完善玉米市场的价格风险规避机制时,应充分考虑大豆的期现货价格以及种植面积对玉米市场价格波动的影响程度,并充分认识到大豆对玉米的替代效应,完善替代效应机制,努力分散玉米市场上的价格波动风险。

[1]田彩云,郭心仪.我国玉米期货市场发现价格功能的实证分析[J].中国农村经济,2006,(6):52-57.

[2]贾兆立,白玫,王海军,覃丽萍,等.中国玉米期货市场价格发现功能的实证分析[J].数学的实践与认识,2008,(8):81-85.

[3]王汝芳.大连商品交易所期货价格发现功能的实证分析——以大豆和玉米期货为例[J].经济与管理研究,2009,(8):91-94.

[4]吕守信.玉米期货价格与现货价格关系研究[J].现代商贸工业,2007,(12):111-112.

[5]王军.中国核心优势产区玉米生产效率增长及其分解分析[J].玉米科学,2010,(6):133-137.

[6]夏天.中国玉米期货市场的价格引导作用究竟有多大?——基于VECM模型的实证分析[J].广西金融研究,2007,(11):53-56.

[7]房瑞景,崔振东,周腰华,陈雨生.中美玉米期货市场价格发现功能的实证研究[J].价格月刊,2007,(12):16-20.

[8]丁丽君.国内玉米期货价格与现货及国外期货价格之间的关联分析[J].时代金融,2007,(5):42-43.

[9]张宗成,王骏.基于VAR模型的硬麦期货价格发现研究[J].华中科技大学学报,2005,(4):103-106.

[10]王骏,蒋荣兵,刘亚清.世界玉米期货市场国际关联性研究:基于中、美、日三国实证分析[J].中国农业大学学报,2008,(13):43-50.

[11]童宛生,胡俞越,等.中国商品期货价格形成理论与实证分析[M].北京:中国财政经济出版社,1997.

[12]Rosa Maria Caceres,Santana,Lourdes Jordan Sales.Day of theWeek Effecton European Stock Markets[J].International Research Journal of Finance and Economics,2006,(2):456-568.

[13]ClintonWatkins MichaelMcaleer.Co-integration Analysis of Metals Futures[J].Mathematics and Computers in Simulation,2002,(8):58-68.

[14]吕东辉,杨印生,周宁,吕新业.东北玉米主产区农民利用期货市场增收的制约性因素分析[J].农业技术经济,2007,(6):40-43.

[15]Andersen TG.Stochastic Autoregressive Volatility:A Framework for Volatility Modeling[J].Mathematical Finance,1994,(4):379-389.

[16]Clark PK.A Subordinated Stochastic Process Model with Finite Variance for Speculative Prices[J]. Econometrics,2005,(41):1125-1138.

(责任编辑:张艳峰)

1003-4625(2014)01-0086-04

F830.9

A

2013-11-06

本研究为2013河南省软科学研究计划项目(项目编号:132400411216)的阶段性研究成果。

孙志娟(1979-),女,河南鹤壁人,经济学博士,讲师,研究方向:国际金融理论与实践,期货市场风险波动。