各省区市金融发展水平的比较研究

夏祥谦

(中国人民银行昆明中心支行,云南 昆明 650021)

各省区市金融发展水平的比较研究

夏祥谦

(中国人民银行昆明中心支行,云南 昆明 650021)

金融发展水平是衡量经济发展水平的一个重要方面,其对经济发展有着积极的促进作用。从金融体系的基本功能出发,选取金融规模、金融结构、金融效率三个方面的21个评价指标,形成一个分层次的、可操作性强、更为完善系统且科学合理的中国区域金融发展水平评价指标体系,并据此对2012年各省区市金融发展水平进行了综合评价,分析了各省区市金融发展水平的优势与劣势及其与区域经济发展之间的关系。

金融发展水平;综合评价;指标体系;变异系数法;区域经济发展

一、引言

毋庸置疑,金融是现代经济的核心。大量国外的研究发现,一个完善和发达的金融体系能够有效发挥动员储蓄、配置资金的功能,从而有利于实体经济发展(King and Levine,1993[1];Rajan and Zingales,1998[2];Beck and Levine,2004[3])。近年来,围绕中国金融发展与经济增长的关系,国内外众多学者进行了深入研究,其中多数文献得出中国金融发展能够显著促进经济增长的结论(万寿桥、李小胜,2004[4];范学俊,2006[5];白钦先、张志文,2008[6];Cheng and Degryse,2010[7])。但是,现有金融发展与经济增长关系的研究文献仅选取少数几个指标作为衡量一国或地区金融发展水平的替代性指标,因而并不能全面反映各国或地区金融发展水平的真实情况。

改革开放以来,虽然中国经济总体保持了持续较快增长,但区域经济发展却呈现出极大的非均衡性,主要表现为东部沿海各省经济发展水平明显高于中西部省份。张军(2005)[8]的研究指出,鉴于金融深化与生产率增长之间存在显著正相关关系,那么沿海和内地金融深化模式的差异在很大程度上可以解释区域经济发展水平的差距。当前,在中国市场经济建设继续推进的背景下,金融在中国经济中的作用越来越大。因此,构建一套科学合理的评价指标体系,对我国各省区市金融发展水平进行综合评价(量化研究),有利于各省区市正确认识自身金融发展水平在全国的位次,找出各自金融发展中存在的优势与劣势,加强优势、改进劣势,从而有利于各省区市金融发展水平的提高,进而促进区域经济发展,缩小区域经济差距。

二、区域金融发展水平量化研究的现状与不足

关于区域金融发展水平的量化研究,近年来国内学者在借鉴国外相关研究(Goldsmith,1969[9];Shaw,1973[10];Word Bank,2001[11]等)的基础上进行了大胆尝试。如李学文、李明贤(2007)[12]设计了涵盖金融指标和经济基础指标两个方面的地区金融发展水平评价指标体系;殷克东、孙文娟(2010)[13]从金融发展经济基础、金融发展规模、金融发展广度和深度、金融发展效益四个维度构建了我国区域金融发展水平的综合评价指标体系;仲深、王春宇(2011)[14]建立了包含金融产业规模、金融市场规模、金融生态环境三个维度的区域金融发展水平评价指标体系,并运用2009年相关数据对我国31个省区市金融发展水平进行了综合评价与比较分析。

目前,从我国区域金融发展水平量化研究的现状来看,其评价指标体系涵盖的内容大同小异,对本文构建各省区金融发展水平的量化评价指标体系具有一定的参考价值。但是,现有研究在量化指标体系的构建方面仍存在一些明显的不足。一是现有文献基本都将金融发展的经济基础(金融生态环境)作为金融发展水平量化评价的一个方面,笔者认为,虽然经济发展水平在很大程度上决定了金融发展水平,但是单纯就评价金融发展水平而言,这种做法显然有失偏颇。二是现有文献构建的金融发展水平评价规模指标多数都是总量指标,在没有剔除人口规模和经济总量的情况下,这些指标不具有可比性,不能直接用来对各地区进行横向比较。三是现有文献在量化评价指标的设计方面也不够完善,如李学文、李明贤(2007),殷克东、孙文娟(2010),仲深、王春宇(2011)均忽视了金融结构对金融发展水平的影响,这与Goldsmith(1969)所指出的金融发展就是金融结构变化的观点明显不符;此外,李学文、李明贤(2007),仲深、王春宇(2011)构建的评价指标体系也没有包含金融效率指标,而殷克东、孙文娟(2010)设立的金融效率指标也不尽合理。

基于这种现状,同时考虑到切实增强我国的金融发展水平必须从各省区市全面提升其金融发展水平入手,在下文中,笔者将从金融体系的基本功能出发,构建一套较为完善且可以量化的区域金融发展水平评价指标体系,并以2012年各省区市的样本数据为例来研究金融发展水平在我国各省区市间的差异及其对经济发展的影响。

三、区域金融发展水平评价指标体系的构建

为了能够准确反映各地区金融发展水平的真实情况,本文在具体设计指标体系时将力图遵循以下原则:(1)全面性,即尽可能做到涵盖反映金融发展水平的主要内容。(2)一致性,即反映金融发展水平的各个侧面而又不涉及金融发展水平以外的内容。(3)相互独立性,尽可能选取相关程度低的指标,各指标间互不交叉重叠。(4)层次性,首先选择从几个不同的维度进行观察和评价形成第一层次的评价指标(一级指标),然后在每个一级指标下设置适当的二级指标,以及二级指标下再设置具体的三级指标,建立起层次明确、思路清晰的分层级评价指标体系。(5)可操作性,考虑到目前我国金融统计制度建设仍较为滞后,有些方面暂时还缺乏必要的统计数据支持,本文在构建有关的评价指标时,还将兼顾基础数据的可获得性。

(一)关于金融发展水平一级指标的设置

本文选择从金融规模、金融结构、金融效率三个维度去评价各个地区的金融发展水平,这样做的原因主要是基于以下几个方面的考虑。首先,金融规模是衡量一个地区金融发展水平的最直接指标,也是衡量一个地区金融体系实力的最重要标志,其反映了该地区金融发展的深化程度。一般来说,金融规模越大的地区,其动员社会储蓄的能力越强,实体经济从金融体系获取的资金支持也就越多,从而也就更有利于实体经济发展。

其次,金融结构反映了金融体系内部各构成部分的相对比重,是金融资源在金融体系内部是否得到优化配置的最直接表现形式。理论上讲,金融结构应与经济发展中的产业结构相匹配,从而为处于不同产业下的企业提供发展需要的资金支持,只有这样金融体系才能够有效发挥配置资金的功能。因此,金融结构的优化程度(即金融结构与产业结构的匹配程度)也是衡量金融发展水平的一个极其重要的方面。

再次,衡量金融发展水平的高低除金融规模和金融结构外,金融效率则是另一个极其重要的因素。这是因为,金融效率越高的地区其储蓄投资转化能力越强,金融资源的边际产出越高。总的来说,金融发展应实现质和量的同步提升,如果仅有量的扩张而忽视了质的提高,那么一个地区的金融发展水平也就只能停留在初级阶段。

(二)关于金融发展水平二、三级指标的选取

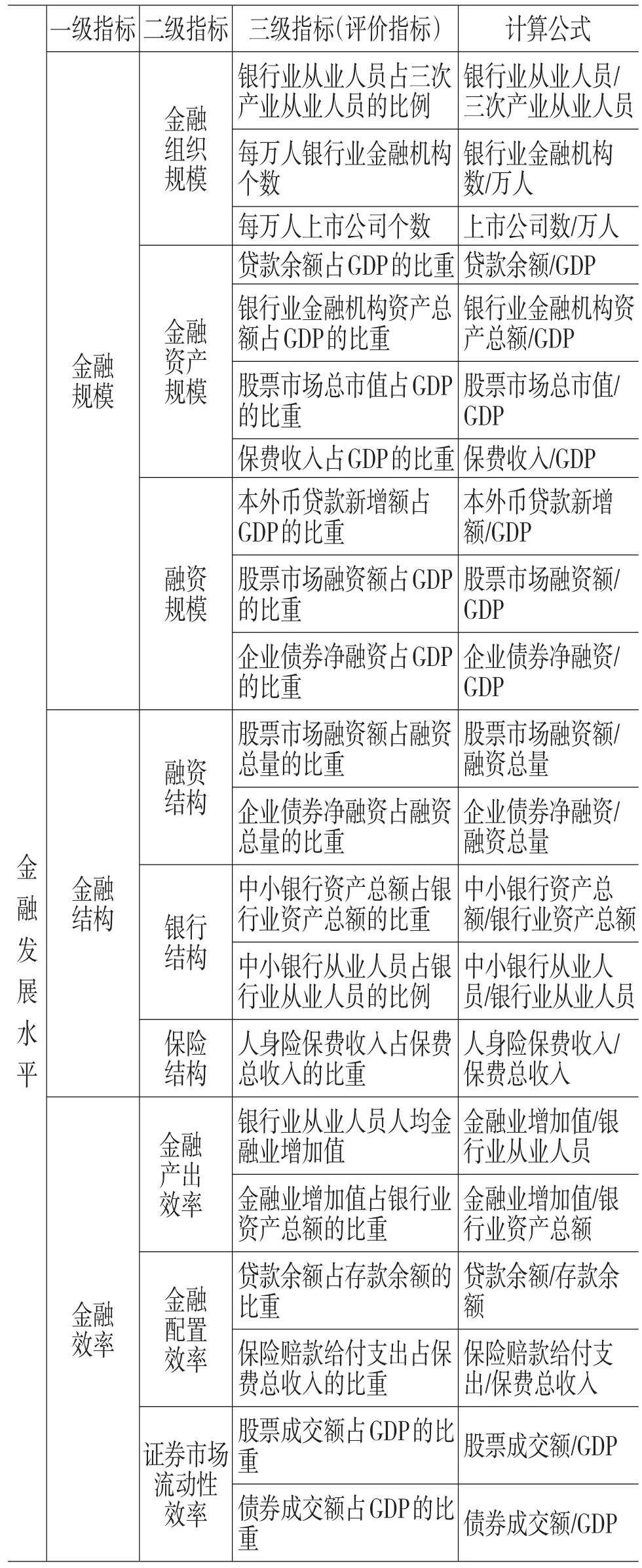

1.金融规模

为了充分反映各个地区的金融规模大小,本文设立了金融组织规模、金融资产规模和融资规模三个二级指标。(1)金融组织规模。通常意义上的金融组织规模包括金融机构数量的多少、金融从业人员的多少,是衡量金融规模大小不可忽视的一个重要方面。基于数据的可获得性,本文选取银行业从业人员占三次产业从业人员的比例、每万人银行业金融机构个数和每万人上市公司个数这样三个具体的评价指标。(2)金融资产规模。一个地区的金融资产规模越大,其金融实力就越强。本文选取贷款余额占GDP的比重、银行业资产总额占GDP的比重、股票市场总市值占GDP的比重及保费收入占GDP的比重四个指标来评价每个地区金融资产规模的大小。其中,股票市场总市值是一个地区证券市场繁荣程度的最直接表现形式,保费收入则反映了某个地区保险业的筹资、保障服务功能是否得到充分发挥。(3)融资规模。融资规模反映了整个年度经济的融资活动中,通过金融部门向实体经济提供的资金总量,从增量角度度量了一个地区金融规模的大小。融资规模越大,实体经济获得的资金支持就越多。本文选取本外币贷款新增额占GDP的比重、股票市场融资额占GDP的比重和企业债券净融资占GDP的比重作为相应的评价指标。

2.金融结构

为了全面体现各个地区金融结构的差异,本文设立了融资结构、银行结构和保险结构三个二级指标作为考察的对象。(1)融资结构。融资结构是金融结构的一个重要方面。由于我国资本市场不完善和欠发达,目前我国仍是以银行贷款为主的间接融资国家,资本市场直接融资比例较低,这与当前经济发展方式转变、创新驱动增长下企业资金需求的特点明显不符。为反映各个地区融资结构的优化程度,本文选择了股票市场融资额占融资总量(本外币贷款新增额、股票市场融资额和企业债券净融资三者之和)的比重和企业债券净融资占融资总量的比重这样两个指标。(2)银行结构。银行结构反映了银行体系内部不同类型银行所占比重。根据林毅夫、孙希芳(2008)[15]的研究及我国实体经济发展的现实情况,当前我国应注重提高中小型银行的市场份额,考虑到金融统计数据的可获取性,本文选取中小银行资产总额占银行业资产总额的比重和中小银行从业人员占银行业从业人员总数的比例两个指标评价银行结构的优劣程度。(3)保险结构。这一指标从保险业内部结构进一步反映了各地区金融结构的发展状况。从发达国家及我国改革开放以来保险业发展的具体情况来看,人身险保费收入占保费总收入的比重随经济发展水平的提高不断增大,因此本文选取人身险保费收入占全部保费收入的比重作为相应的评价指标。

3.金融效率

表1 区域金融发展水平评价指标体系

为了反映各地区金融效率的高低,本文从金融产出效率、金融配置效率和证券市场流动性效率三个方面进行了考察。

(1)金融产出效率。该指标从投入产出角度衡量了各地区金融效率的高低。本文选取银行业从业人员人均金融业增加值和金融业增加值占银行业资产总额的比重这样两个指标作为金融产出效率的替代性指标。

(2)金融配置效率。本文选取了金融机构贷款余额占存款余额的比重、保险赔款给付支出占保费总收入的比重两个评价指标,旨在反映各地区储蓄投资转化能力及保险业的保障服务功能是否得到有效发挥。

(3)证券市场流动性效率。该指标反映了某个地区证券市场的活跃程度,证券市场流动性越高越有利于长期投资,有利于提高资源配置效率并促进经济增长。本文具体设置了股票成交额占GDP的比重和债券成交额占GDP的比重两个评价指标衡量证券市场的流动性效率。

至此,本文所设计的区域金融发展水平评价指标体系如表1所示,共分为三个层次:一级指标3个,各一级指标下又分别设置了3个二级指标,在二级指标下再设置具体的评价指标,共有21个。该指标体系相对于现有研究具有以下几个特点。

一是突出强调了评价指标在各地区间的可比性,可以满足区域间金融发展水平比较的需要。与其他同类评价体系包含大量总量指标不同,本文所构建的评价体系全部为相对指标或平均指标,这就消除了区域经济总量大小、人口多少等规模因素方面的差异对评价结果的影响,评分值的高低可以直接反映区域间金融发展水平的高低。

二是对区域金融发展水平的量化评价更科学合理且更完善系统。与现有文献大都涵盖众多反映经济实力的指标不同,本文从金融体系的基本功能出发,将金融发展水平分解为金融规模、金融结构、金融效率三个方面(一级指标),然后在每个一级指标下面设置具体的二级和三级指标,便于从量化的视角全面把握每个地区金融发展水平优势和劣势,对每个地区全面提升其金融发展水平更具有现实指导意义。

三是具有较强的可操作性。与殷克东、孙文娟(2010)包括金融发展效益等部分无法获取数据的指标相比较,本文对金融发展水平每个方面的评价都选用了有基础数据来源的客观指标,更具有可操作性。

四、综合评价与比较

(一)样本数据及综合评价方法的选取

下面,本文以2012年中国各省区市的指标数据为样本,对各省区市的金融发展水平进行综合评价与比较。计算各评价指标的基础数据分别来源于《2012年中国区域金融运行报告》《2013年中国统计年鉴》以及Wind资讯。

为了得到各省区市金融发展水平的综合评价值,还需要采用适当的综合评价方法,包括如何对各评价指标进行无量纲化处理及如何确定各评价指标的权重两个方面。目前,广泛采用的综合评价方法有很多,如层次分析法、熵值法、主成分分析法、灰色关联分析法等。但是,鉴于变异系数法(曾五一、庄赟,2003[16])在确定各指标在整个指标体系中的权重方面有其科学依据,相对化处理法能够直接反映各指标实际值与标准值的差异程度,因此本文拟采取相对化处理法和变异系数法相结合的方法,即先采用相对化处理法计算出每个评价指标的评价分值,然后采用变异系数法确定各评价指标的权重,最后用各评价指标的权重对每个评价指标的评价分值加权算术平均,从而得到各省区市金融发展水平的综合评价值。具体计算过程如下:

设有n个区域,m项指标,构成原始数据集:xij,i=1,2,…,n,j=1,2,…,m。

(二)各省区市金融发展水平综合评价结果

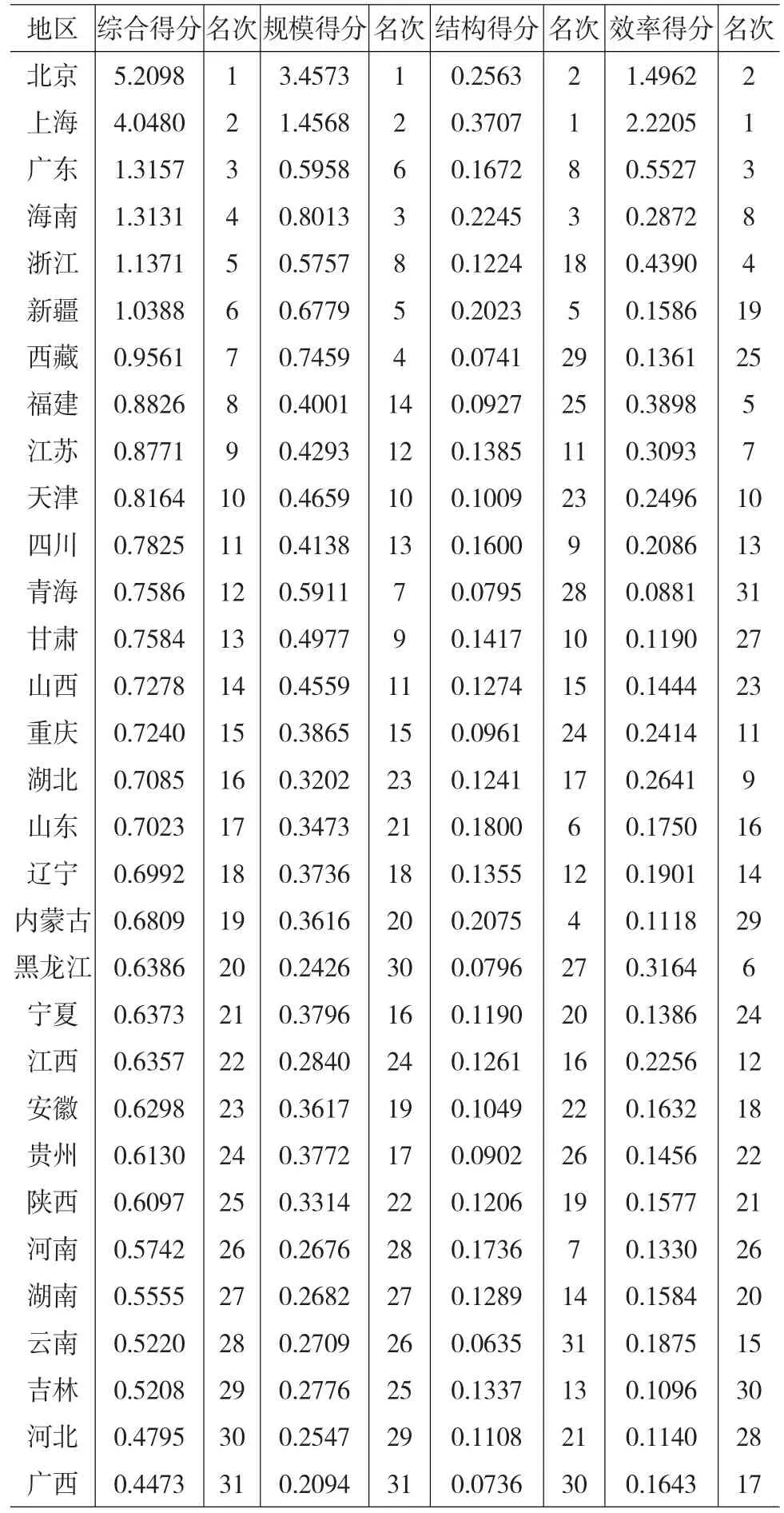

经过上述数据处理,本文得到各省区市金融发展水平的综合得分及在全国的位次,如表2所示。从表2反映出的区域金融发展水平综合得分及排名可以看出:金融发展水平居于全国前十位的省份中,东部地区占8个(北京、上海、广东、海南、浙江、福建、江苏、天津),西部地区有2个(新疆、西藏),中部为零,其中北京和上海分别作为全国政治和经济中心,金融发展水平远远高于其他省份;而金融发展水平综合排名位列全国后十位的省份中,中部地区5个(江西、安徽、河南、湖南、吉林),西部地区4个(贵州、陕西、云南、广西),东部地区1个(河北)。据此,可以初步得出结论:金融发展水平与经济发展水平之间存在一定相关性,即经济发展水平高的省份,其金融发展水平排位大多靠前;同理,金融发展水平高的省份,其经济发展水平也往往较高。

表2 2012年各省区市金融发展水平得分及排名

为了检验各省区市金融发展水平与经济发展水平之间的相关性,本文进一步计算了表2中各省区市金融发展水平综合得分、排名分别与2012年各省区市人均GDP及其排名的Pearson相关系数和Spearman等级相关系数,二者分别为0.62和0.42,而且均在5%的水平上显著。这表明各省区市金融发展水平与经济发展之间的确存在一定程度的正相关关系,进而也验证了万寿桥、李小胜(2004),范学俊(2006),白钦先、张志文(2008),Cheng and Degryse(2010)等国内外学者关于中国金融发展能够促进经济增长的结论。

(三)各省区市金融发展水平的优势与劣势

从表2提供的各省区市金融发展水平一级评价指标得分、排名以及单项评价指标得分、排名(限于篇幅,数据从略)情况,本文还可以看出各省区市金融发展水平的强项和弱项。在这里,为使讨论更具有针对性和实际意义,本文按照国家关于东、中、西部地区的划分,每个地区仅选取少数几个有代表性的省份进行说明。

1.东部地区

东部沿海各省市作为我国改革开放的前沿地带,大多具有较强的经济实力和较高的经济发展水平,它们在金融发展水平的多个方面也大多处于优势地位。如北京、上海两个直辖市和广东省,它们在金融规模、金融结构和金融效率三个一级指标的得分排名方面均很靠前;但是,从单项指标的对比中也可以发现,三个省市在贷款余额占存款余额比重、保险赔款给付支出占保费总收入比重指标上存在较为明显的不足,这表明三省市在储蓄投资转化能力和保险业的保障服务功能发挥方面有待加强。与多数东部省份相反,河北省在金融发展水平的多个方面排名均很靠后,除保费收入占GDP的比重、人身险保费收入占保费总收入的比重、金融业增加值占银行业资产总额的比重排名相对靠前外,其余指标均处于绝对劣势地位,这说明河北省金融发展水平的提升应从扩大金融规模、优化金融结构及改善金融效率同时入手。

2.中部地区

从中部省份金融发展水平一级指标和单项指标得分及排名情况来看,中部地区大多数省份的金融发展水平单项指标得分及排名基本处于中游和下游水平,具有明显优势的指标较少。以中部地区综合得分排名最高的山西和最低的吉林两省为例,山西省金融发展水平的突出优势主要表现在保险业的筹资及保障服务功能、债券市场融资和中小银行发展方面,突出劣势主要表现为存款向贷款的转化方面,其他指标则无明显优势和劣势。而反映吉林省金融发展水平的多数指标得分排名均比较靠后,尤其是金融资产规模、融资规模、金融产出效率和证券市场流动性效率方面的劣势最为明显,没有突出优势的指标。

3.西部地区

近些年来,西部各省区市在国家西部大开发战略的带动下,经济金融发展水平均有显著提升,但从金融发展水平综合得分排名来看,两极分化也非常明显。

首先,从金融发展水平综合排名居全国前十位的新疆和西藏来看,其优势在很大程度上来源于金融规模,包括每万人上市公司数、银行业资产总额占GDP的比重、股票总市值占GDP的比重、本外币贷款新增额占GDP的比重、股票融资额占GDP的比重、企业债券净融资占GDP的比重等。另外,新疆在反映金融结构的指标股票融资额占融资总量的比重及西藏在反映金融效率的指标保险赔款给付支出占保费总收入的比重方面的优势也很明显。

但是,其劣势也非常突出,而且主要体现在金融结构和金融效率方面,如中小银行资产总额占银行业资产总额的比重、中小银行从业人员占银行业从业人员的比例、人身险保费收入占保费总收入的比重、贷款余额占存款余额的比重、股票成交额占GDP的比重等指标的排名均很靠后。

其次,从金融发展水平综合排名居于全国最后一位的广西来看,其劣势突出表现在金融规模和金融结构的多个指标上,至于金融效率方面的各个指标则没有明显短板,但优势也不明显。

五、结语

本文在已有文献研究的基础上,选择从金融规模、金融结构、金融效率三个维度来评价我国各省区市的金融发展水平,并且筛选了21个具体的评价指标,从而形成一个分层次的、可操作性强、更为完善系统且科学合理的中国区域金融发展水平评价指标体系。借助该指标体系,运用2012年各省区市样本数据,本文进行的横向比较发现:东部地区多数省份在金融发展水平的多个方面较中西部地区省份均处于优势地位,金融发展水平的差异在一定程度上加剧了我国区域经济发展的不平衡。

此外,借助该指标体系,各地区还可以通过自身的纵向对比,定期检查本地区在金融发展中所取得的新进展和新突破,从而进一步提高自身的金融实力和竞争力。

当然,由于受到现有统计资料的限制,本文在选取和设计有关的评价指标时不得不作一些变通处理。比如,由于缺乏地区社会融资总量数据,本文在计算地区融资总量时仅考虑了本外币贷款新增额、股票市场融资额和企业债券净融资三个方面。

总之,为了更加准确度量各地区金融发展水平,我国金融统计制度建设还有待加强和规范;而随着金融统计资料的不断充实,有关区域金融发展水平评价指标的设置还可以进一步补充和完善。

[1]King R G and R Levine.Finance and Growth: Schumpeter Might Be Right[J].Quarterly Journal of Economics,1993,108(3):717-737.

[2]Rajan R and L Zingales.Finance Dependence and Growth[J].American Economic Review,1998,88(3): 559-586.

[3]Beck T and R Levine.Stock Markets,Banks and Growth:Panel Evidence[J].Journal of Banking and Finance,2004,28(3):423-442.

[4]万寿桥,李小胜.中国资本市场与经济增长关系的脉冲响应分析[J].财经研究,2004,(4):104-113.

[5]范学俊.金融体系与经济增长:来自中国的实证检验[J].金融研究,2006,(3):57-66.

[6]白钦先,张志文.金融发展与经济增长:中国的经验研究[J].南方经济,2008,(9):17-32.

[7]Cheng X and H Degryse.The Impact of Banks and Non-Bank Financial Institutionson Local Economic Growth in China[J].Journal of financial services research,2010,37(2/3):179-199.

[8]张军,金煜.中国的金融深化和生产率关系的再检测:1987—2001[J].经济研究,2005,(11):34-45.

[9]Goldsmith Raymond W.Financial Structure and Development[M].New Haven,CT:Yale University Press,1969.

[10]Shaw E S.Financial Developing in Economics Development[M].New York:Oxford University Press, 1973.

[11]World Bank.Finance forGrowth:Policy Choices in a VolatileWorld[M].New York:Oxford University Press,2001.

[12]李学文,李明贤.中国地区金融发展水平的评价与实证分析[J].云南财经大学学报,2007,(5):62-67.

[13]殷克东,孙文娟.区域金融发展水平动态综合评价研究[J].商业研究,2010,(12):127-133.

[14]仲深,王春宇.地区金融发展水平综合评价及比较分析[J].技术经济,2011,(11):93-98.

[15]林毅夫,孙希芳.银行业结构与经济增长[J].经济研究,2008,(9):31-45.

[16]曾五一,庄赟.中国现代化进程的统计考察[J].中国统计,2003,(1):21-23.

(责任编辑:张艳峰)

ract:Financial development level is an importantmeasurement of economic development level, which has a positive role in promoting economic development.In this paper,wemake the basic functions of financial system as the starting point,select 21 indicators covering three aspects of financial scale,financial structures and financial efficiency,which form a hierarchical,operability,and more complete,scientific and rational China regional financial development level evaluation index system, and based on abovewemake a comprehensive evaluation for the level of financial developmentof each province in 2012 and analyze the strengths and weaknesses of the levelof financial developmentof the provincesaswellas their relationshipswith the regionaleconomic development.

ords:financial development level;comprehensive evaluation;index system;variation coefficient method;regionaleconomic development

1003-4625(2014)01-0063-06

F832.1

A

2013-11-19

夏祥谦(1982-),男,河南永城人,经济学博士,经济师,研究方向:区域非均衡增长与协调发展,国民经济统计分析。