企业生命周期、债务融资与企业绩效

——来自我国制造业上市公司的经验证据

唐 洋,宋 平,唐国平

(1.中南财经政法大学会计学院,湖北 武汉 430073;2.南华大学经济管理学院,湖南 衡阳 421001)

企业生命周期、债务融资与企业绩效

——来自我国制造业上市公司的经验证据

唐 洋1,宋 平2,唐国平1

(1.中南财经政法大学会计学院,湖北 武汉 430073;2.南华大学经济管理学院,湖南 衡阳 421001)

基于企业生命周期视角,利用我国制造业上市公司2007年至2012年的数据,分别研究债务总体水平、债务期限结构和债务来源结构在企业生命周期的不同阶段对企业绩效的影响。研究结果表明:债务总体水平、短期借款与长期负债对企业绩效的影响在整个生命周期都呈现负相关关系,但影响程度在不同的阶段存在差异。在企业整个生命周期内,短期借款对企业绩效的负效应都强于长期负债。另外在企业生命周期的各个阶段,银行借款均对企业绩效产生负效应,商业信用仅在衰退期对企业绩效产生了正效应,在其他两个阶段均为负效应。

企业生命周期;债务融资;债务期限结构;商业信用;企业绩效

自从Modigliani和M iller(1958)假定在具备完美资本市场的经济中,企业价值与它的资本结构无关的MM定理以来,企业资本结构一直是财务界研究的热点[1]。并经过多年的发展仍然魅力不减,吸引着众多学者不断从新的视角对其进行探索和研究,从企业生命周期视角来研究就是热点之一。企业生命周期理论始于仿生学,该理论认为企业的发展同生物的发展一样,也要遵循从出生到死亡,由繁盛转衰亡的发展规律。英国学者卢斯·班德和凯斯·沃德在《公司财务战略》一书中指出由于在整个生命周期持续的过程中,企业遇到的经营风险和财务风险不同,因此会采取不同的融资战略,在引入期和成长期以权益融资为主,成熟期偏向于债务与权益资本结合筹资,而衰退期则以债务融资为主,这样的融资方式能降低企业的整体风险提高公司绩效[2]。另外,在企业生命周期的不同阶段,企业管理方式、资金充足度、管理人员权利和利润增值的动因等方面均不相同,债务融资作为企业的一项重要财务决策,其比率的高低、期限的长短以及来源结构在企业生命周期的不同阶段表现出不同的特点,并对企业绩效产生影响[3][4]。那么,在我国制造业上市公司中,债务总体水平、债务期限长短以及债务来源结构在企业生命周期的不同阶段是否存在显著差异?企业生命周期的不同阶段债务融资对企业绩效的影响又如何呢?针对这些问题,本文从企业生命周期视角,以我国2007-2012年期间持续存在的制造业上市公司为研究对象,采用多元线性回归分析方法从债务总体水平、债务期限结构和债务来源结构等三个方面探讨债务融资对企业绩效的影响。

一、理论分析与研究假设

Jensen(1986)提出了自由现金流理论,他认为负债到期还本付息产生的压力会抑制管理层无效率的投资和浪费资源的行为,并最终提高企业绩效[5]。Titman和Wessels(1988)通过选取美国1974 -1982年间持续存在的制造业上市公司为研究对象,采用因子分析法进行实证分析,发现在影响资本结构的八大因素中,企业绩效与负债之间存在着明显的负相关关系[6]。杜莹和刘立国(1998)通过实证分析,发现负债会对企业绩效产生影响,二者显著负相关[7]。封铁英(2006)依据资产负债率大小将所选的总样本分成高负债率和低负债率两个子样本,并对子样本分别进行线性回归,最终得出债务融资与企业绩效呈显著负相关关系的结论[8]。

从企业生命周期理论来看,成长期企业发展快,有较多的投资项目,资金需求量大,但自有资金不足,对负债筹资的需求大,负债发挥财务杠杆正效应的可能性大。成熟期企业经过成长期的积累,留存收益较充足,而自有资金的使用成本较低,对负债的需求下降。衰退期企业业务萎缩,现金流短缺,对负债需求强,但负债带来的还本付息的压力及风险可能加速企业的破产。据此,本文提出假设:

H1:在成长期,企业的债务总体水平与企业绩效之间呈正相关关系;

H2:在成熟期和衰退期,企业的债务总体水平与企业绩效之间呈负相关关系。

Myers(1977)认为投资不足问题可通过短期债务来缓解[9]。Jensen(1986)同样认为短期负债能缓解过度投资问题,并认为短期借款相对于长期借款来说,更能有效缓解由于股东—经理层间冲突引起的投资过度以及由股东—债权人冲突引起的投资不足和资产替代问题,从而有助于企业价值的提升[10]。Barclay(1995)以1974-1991年美国所有上市工业公司为样本,对企业价值与债务期限结构的关系进行实证研究,他的研究结论显示长期借款比率与企业价值显著负相关[11]。陈耿和周军(2004)认为当负债总额一定的情况下,企业可通过调整长短期负债比例来降低债务代理成本[12]。

企业在生命周期不同阶段对不同期限的资金需求不同,短期借款成本较低但使用期限短,过多的短期借款不能满足成长期企业长期投资项目的资金需求,长期负债可供使用时间长但成本高,而成熟期的企业自有资金充足,不需要使用过多的长期负债。据此,本文提出假设:

H3:在成长期,短期借款与企业绩效之间呈负相关关系;

H4:在成熟期和衰退期,短期借款与企业绩效之间呈正相关关系;

H5:在成长期,长期负债与企业绩效之间呈正相关关系;

H6:在成熟期和衰退期,长期负债与企业绩效之间呈负相关关系。

企业债务来源结构主要包括银行借款比例、企业债券比例和商业信用比例。由于目前我国发行债券的上市公司很少,企业债务融资主要来源于银行借款和商业信用,因此本文只考虑银行借款和商业信用对企业绩效的影响。Chemmanur(1996)认为银行借款相对于其他负债而言具有再谈判性、灵活性高和使用成本高的特点,因此对可能陷入财务危机的企业有较强的吸引力,而资金融通方式广泛的企业则不倾向通过银行借款方式进行债务融资[13]。Neil Esho(2001)以1989-1998年10年间亚洲大型国际公司为样本进行研究发现,低信用等级的企业更倾向于非银行私人贷款,高信用等级的企业倾向于发行企业债券,而信用居中的企业更偏爱银行贷款[14]。企业的商业信用主要是合作单位的应付账款、应付票据、预收账款等,商业信用融资方式比较方便,且融资成本低,另外在企业融资困难的衰退期,企业拥有一定比例的商业信用可以缓解企业的资金需求。童盼和陆正飞(2005)分析了银行借款和商业信用对企业投资规模的影响,实证研究结果表明后者对企业投资规模的影响更为显著[15]。据此,本文提出假设:

H7:在企业整个生命周期内,银行借款与企业绩效之间呈负相关关系;

H8:在企业整个生命周期内,商业信用与企业绩效之间呈正相关关系。

二、研究设计

(一)样本选取与数据来源

为了检验处于生命周期不同阶段的企业债务融资对其绩效的影响,我们对沪深两市2007-2012年期间持续存在的制造业上市公司进行实证研究。这主要是因为制造业企业与一般企业相比,对资金需求较大,债务融资较多,在生产经营过程中风险较高,行业之间竞争激烈,且制造业企业的信息不对称程度较为严重。本文所用的数据来自于国泰安数据库(CSMAR)。同时对这些数据进行如下处理:(1)剔除ST、PT企业;(2)剔除数据缺失的上市公司,研究中涉及到的变量很多,对缺失部分变量的上市公司进行剔除;(3)剔除数据异常的上市公司,如一些公司资产负债率大于1的上市公司。为了消除极端值的影响,我们对连续变量的1%和99%进行了W INSORIZE的处理。

(二)企业生命周期的划分

从现有的文献来看,如何划分企业生命周期目前还没有公认的统一标准,不同的研究采用了不同的指标。但一般多用单变量或多个变量组合的方法来反映企业的生命周期,如销售收入增长率、投资支出率、股利支付率、企业上市年限及其组合来划分企业生命周期的各个阶段。本文借鉴产业经济学中的增长率分类法对上市公司生命周期阶段进行划分。这种方法的核心是比较企业在相邻两个时期的增长率与其相应时期所属行业的平均增长率:成长期主要是指相邻两个时期的增长率大于对应时期行业平均增长率,或者企业前一个阶段增长率接近行业增长率,而在后一个阶段增长率大于行业增长率;成熟期主要是指企业前一个阶段增长率高于行业增长率,而在后一个阶段增长率低于行业增长率;衰退期主要是指相邻两个时期的增长率低于对应时期行业平均增长率。该方法考虑了企业的增长率和行业对应时期平均增长率之间的大小关系,并在相邻两个时期进行比较,具有较强的科学性。并且本文还借鉴赵蒲和孙爱英(2005)的研究方法,使用企业销售收入增长率来表示企业增长率,行业增长率为该行业内上市公司销售收入增长率的算数平均数[16]。

本文将2007-2009年和2010-2012年作为相邻的两个时期来考察,按上述方法对符合条件的525家上市公司进行划分,最终得出处于成长期的上市公司有202家,共1212个年度观测值;成熟期的有132家,共792个年度观测值;衰退期的有191家,共1146个年度观测值。

(三)变量的选取

1.被解释变量。在对资本结构与企业绩效关系的实证研究中,衡量企业业绩的指标主要有总资产收益率、净资产收益率和托宾Q值等指标。本文选用总资产收益率(ROA)作为衡量企业绩效的指标。总资产收益率为企业净利润与总资产之比,反映企业全部资源对经营成果的贡献,体现了企业资产综合利用的效果。

2.解释变量。本文主要从债务总体水平、债务期限结构和债务来源结构等三个方面来反映企业债务融资情况。因此,在解释变量的选取上,采用资产负债率(LEV)来衡量债务总体水平,采用短期借款比例(SD)和长期负债比例(LD)来衡量债务期限结构,采用银行借款比例(BD)和商业信用比例(CD)来衡量债务来源结构。

3.控制变量。控制变量的选取应尽量考虑除负债以外的其他对企业绩效产生影响的重要因素,从而使实证结果更精确。本文选取如下控制变量:公司规模(Size)。企业的经营决策和经营绩效一般会受到企业规模大小的影响。公司的资产存量能很好地反映公司的规模,以公司年末总资产的自然对数值作为公司规模的替代变量。公司董事长与总经理兼任情况(Dual)。权小峰和吴世农(2010)认为管理层权利能影响公司的绩效,权利越大公司经营绩效的波动性会越大[17]。当公司董事长与总经理两职合一时取1,两职分离时取0。独立董事比例(Board)。叶康涛、陆正飞和张志华(2007)认为独立董事变量与大股东资金占用显著负相关,表明独立董事一定程度上能抑制大股东侵占行为,而有利于公司价值提高[18]。管理层持股比例(Gover)。王冰洁、弓宪文和李传昭(2005)认为非流通股比例过大会使公司绩效降低,企业应逐步降低非流通国家股和法人股的比例,增加经营者股权,能发挥经营者的积极性和管理能力,提高企业绩效[19]。具体变量说明如表1所示。

表1 变量说明

(四)模型构建

根据研究假设,本文分别从企业的债务总体水平、债务期限结构和债务来源结构角度构建以下多元线性回归模型:

针对假设1和假设2,用资产负债率作为解释变量,得出模型1:

针对假设3、假设4、假设5和假设6,用短期借款比例和长期负债比例作为解释变量,得出模型2:

针对假设7和假设8,用银行借款比例和商业信用比例作为解释变量,得出模型3:

其中,PERFti(t=1,2,3;i=a,b,c)表示上述模型中的被解释变量——企业绩效的表征变量:总资产收益率(ROA),α,β,φ为常数项,ξ1,ξ2,ξ3为误差项。在以上模型中,模型1是检验债务总体水平对企业绩效的影响程度。模型2是研究不同期限的债务融资,即短期借款与长期负债对企业绩效的影响程度。模型3是从债务融资来源结构的角度,研究上市公司的银行借款和商业信用对企业绩效的影响程度。

三、实证检验及分析

(一)描述性统计分析

表2是主要变量的描述性统计。在企业生命周期的各个阶段,衡量企业绩效的总资产收益率在成熟期最高(6.75%),成长期次之,衰退期最低。资产负债率在衰退期最低(48.79%),低于成长期和成熟期。短期借款比例在衰退期最高(30.80%),长期负债比例在衰退期最低(11.77%),这可能与衰退期企业取得长期借款较难有关。成长期的长期负债比例在三个阶段中最高(16.63%),说明该阶段企业的发展得到了金融市场的认可,增长的营业收入增长率和市场份额使得企业长期借款能力较强。银行借款比例在衰退期最低(36.71%),成熟期最高(37.45%),这可能由于企业在成熟期盈利能力较好,与银行关系较密切,容易取得银行的信任获得贷款,但这也提醒了我国银行,在发放贷款时应关注企业在不同生命周期阶段面临的风险,提高信贷资源配置效率。商业信用比例在成熟期最高(40.69%),成熟期企业对资金需求大,而商业信用作为一种使用成本最低的债务来源自然受到青睐,但过高的商业信用比例会影响企业的信用声誉。

表2 主要变量描述性统计

(二)企业生命周期各阶段内债务融资对企业绩效影响的回归结果分析

表3报告了各模型的回归结果:(1)从模型1a、模型1b和模型1c的回归结果来看,资产负债率与企业绩效在1%水平上显著为负,说明在企业整个生命周期内,企业债务总体水平与企业绩效之间呈负相关关系,假设1没通过验证,假设2通过验证。(2)从模型2a、模型2b和模型2c的回归结果来看,短期借款与企业绩效在1%水平上显著为负,说明在企业整个生命周期内,企业短期借款对企业绩效产生了负效应,假设3通过验证,假设4没通过验证。在成长期和成熟期,长期负债对企业绩效的影响在1%水平上显著为负,在衰退期,长期负债对企业绩效的影响为负相关,但不够显著,假设5没通过验证,假设6通过验证。另外,从它们之间的回归系数来看,相对于长期负债,短期借款对企业绩效的负面效应更大,并且从表2的描述性统计结果中还发现在企业整个生命周期内的短期借款的比例都要高于长期负债比例,这说明制造业企业由于本身利润不高,短期借款又较多,使得企业面临的偿债压力较大,增加了企业的经营风险,从而降低企业绩效。(3)从模型3a、模型3b和模型3c的回归结果来看,银行借款对企业绩效的影响在1%水平上显著为负,假设7通过验证。在成长期和成熟期,商业信用对企业绩效的影响在1%水平上显著为负,仅在衰退期,商业信用对企业绩效的影响为正相关,因而在成长期和成熟期的相关模型检验中,假设8没通过验证。此外,从银行借款和商业信用与企业绩效之间的回归系数来看,在成长期和成熟期,相对于商业信用,银行借款对企业绩效的负面效应更大。这说明处于成长期和成熟期内的企业对资金需求较大,银行借款的使用成本较高,产生较多的财务费用,影响了企业绩效。商业信用获得资金的使用成本虽然较低,但企业过度使用商业信用会影响企业的信誉,从而导致企业绩效的下降。

表3 企业生命周期各阶段内企业债务融资对企业绩效影响的回归结果

(三)稳健性检验

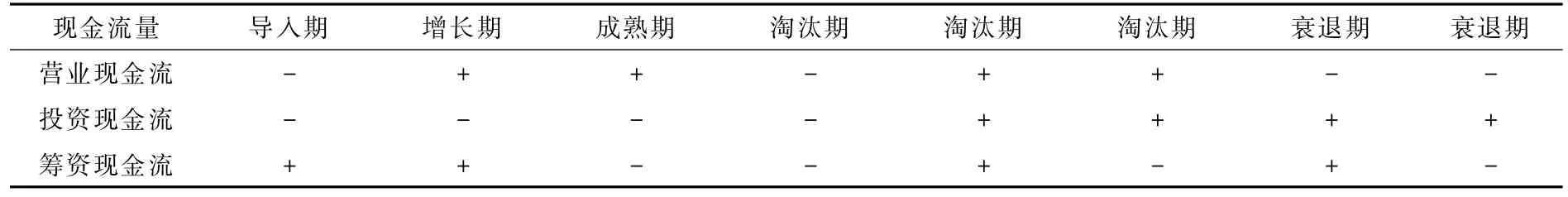

为了检验回归结果的可靠性,本文借鉴Dickinson(2011)、陈旭东等(2011)提出的基于现金流特征的组合方法,对样本上市公司的生命周期进行了重新划分[20][21]。考虑到本文的研究内容,我们将导入期和增长期合并为成长期,淘汰期和衰退期合并为衰退期,这样将企业生命周期仍分为成长期、成熟期和衰退期三个阶段(见表4)。另外,采用托宾Q值作为衡量企业绩效的指标。

表4 基于现金流量的企业生命周期各阶段划分标准

本文采用基于现金流量特征划分企业生命周期的方法进行实证检验后得到的结论与前面的研究结论基本一致(详见表5):(1)企业在成长期和成熟期的债务总体水平对企业绩效的影响显著负相关,但在衰退期内正相关。(2)在企业整个生命周期内的短期借款对企业绩效影响的负效应高于长期负债对企业绩效影响的负效应。(3)银行借款与商业信用对企业绩效的影响在生命周期的整个阶段都显著负相关。因此,本文对企业生命周期的划分以及实证结果具有一定的稳定性。

表5 稳健性检验中的模型回归结果

四、结论与建议

基于企业生命周期视角,借鉴产业经济学中的增长率分类法对上市公司生命周期阶段进行划分,分为成长期、成熟期和衰退期三个阶段,并分别从债务总体水平、债务期限结构和债务来源结构等三个方面对企业绩效的影响进行实证研究,得到以下结论:(1)我国制造业上市公司的资产负债率大致在48%—52%之间,并且其中大部分为短期借款,长期负债所占的比例则偏低,从债务来源结构看,制造业上市公司对银行贷款的依赖程度高。(2)各类型的负债及企业绩效的大小在生命周期不同阶段存在差异,说明处于生命周期不同阶段企业选择的债务总额、债务类型各不相同。(3)债务总体水平、短期借款和长期负债对企业绩效的影响在整个生命周期都为显著负相关,但相关程度在不同的阶段存在差异。在企业整个生命周期阶段,短期借款对企业绩效的负效应都强于长期负债。(4)银行借款与企业绩效在企业整个生命周期阶段为显著负相关,商业信用对企业绩效的影响仅在衰退期为正相关,在其他两个阶段均为显著负相关。

若要在我国资本市场中充分发挥债务融资的公司治理效应,使它对企业绩效产生积极的影响,具体建议如下:第一,企业应根据所处的生命周期阶段,调整长短期负债的比率,增加成长期的长期借款以满足企业投资项目的资金需求,降低成熟期的长期借款,以自有资金满足长期资金的需求能降低企业的资金使用成本,提高公司绩效。第二,从债务融资来源结构上看,企业对银行的依赖程度过高,应努力建立起良好的银企关系,遵守借贷合约,提高银行信用,维护自身形象,以期能获得较高的贷款额度和较低的贷款比率。第三,在不损害交易方的利益和本企业信誉的前提下,企业应充分利用成本较低的商业信用资金,特别是对于处于市场份额稳定的企业来说,在现金流充足的成熟期内要多使用商业信用资金,而企业在成长期和衰退期内,由于现金流紧张且不稳定,在使用商业信用获得的资金时,要注意及时还款,以免影响信誉。

[1]Franco Modiglianiand Merton H.Miller.The costof capital,corporation finance and the theory of investment[J].American Economic Review,1958,48(3)261-297.

[2][英]卢斯·班德、凯斯·沃德著,干胜道等译.公司财务战略[M].北京:人民邮电出版社,2003.56-132.

[3]赵旭.基于生命周期理论的上市公司融资结构研究[J].财经论丛,2012,(2):84-89.

[4]吴琨,舒静.科技型中小企业融资模式研究——基于技术创新生命周期的视角[J].科技管理研究,2011,(7):177-179.

[5]Jensen M C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers[J].American Economic Review,1986,76(2):323-329.

[6]Titman S,Wessels R.The determinants of capital structure choice[J].Journal of Finance,1988,43(1):1-19.

[7]杜莹,刘立国.中国上市公司债权治理效率的实证分析[J].证券市场导报,2002,(12):66-69.

[8]封铁英.资本机构选择偏好与企业绩效的关系研究[J].科研管理,2006,(6):54-61.

[9]Myers S C.Determinants of corporate bormwing[J].Journal of Financial Economics,1977,5(2):147-175.

[10]Jensen M C.Agency costs of free cash flow,corporate finance and takeovers[J].American Economic Review,1986,76(2):323-329.

[11]Barclay,Smith.The Maturity structure of corporate debt[J].Journal of Finance,1995,50(2):609-631.

[12]陈耿,周军.企业债务融资结构研究:一个代理成本的理论分析[J].财经研究,2004,(2):59-65.

[13]Chemmanur,Kose John.Optimal incorporation,structure of debt contracts and limited-recourse project financing[J].Journal of Financial Intermediation,1996,5(4):372-408.

[14]Neil Esho.Choice of financing source in international debtmarkets[J].Journal of Financial Intermediation,2001,10(3):276-305.

[15]童盼,陆正飞.负债融资、负债来源与企业投资行为——来自中国上市公司的经验证据[J].经济研究,2005,(5):75-84.

[16]赵蒲,孙爱英.资本结构与产业生命周期:基于中国上市公司的实证研究[J].管理工程学报,2005,(3):42-46.

[17]权小峰,吴世农.CEO权利强度、信息披露质量与公司业绩的波动性[J].南开管理评论,2010,(4):142-153.

[18]叶康涛,陆正飞,张志华.独立董事能否抑制大股东的掏空[J].经济研究,2007,(4):101-111.

[19]王冰洁,弓宪文,李传昭.经营者股权、非流通股权和公司绩效:对中国上市公司的实证研究[J].管理工程学报,2005,(2):55-59.

[20]Dickinson,V.Cash flow patterns as a proxy for firm life cycle[J].The Accounting Review,2011,86(6):1969-1994.

[21]陈旭东,王运陈,黄登仕.企业的经营决策影响应计吗?——基于企业生命周期的研究[J].投资研究,2011,(9):12-31.

Life Cycle,De bt Financing and Performance of Enterprises:Empirical Evidence from Listed Manu facturing Companies in China

TANG Yang1,SON Ping2,TANG Guo-ping

(1.College of Accounting,Zhongnan University of Economics and Law,Wuhan 430073,China;2.College of Economics and Management,University of South China,Hengyang 421001,China)

From the perspective of enterprise life-cycle,this paper utilizes the 2007-2012 data of listed manufacturing companies in China for an analysis on the effects of total debt level,debtmaturity structure and debt source on enterprise performance at different stages of life cycle.The results show that the debt level,long-term debt and short-term debt are all negatively correlated to enterprise performance in the whole life cycle,but the extent of their correlation varies at different stages:the short-term debt has stronger negative effects than the long-term debt on enterprise performance throughout the whole life cycle;and the bank loan has negative effects on enterprise performance at all stages while the trade credit has a positive effect in the declining period and negative effects in the other two phases.

enterprise life cycle;debt financing;debtmaturity structure;trade credit;enterprise performance

F275

A

1004-4892(2014)11-0049-08

(责任编辑:文 菲)

2014-02-28

国家自然科学基金资助项目(71302173);湖南省哲学社会科学基金资助项目(13YBA289);南华大学哲学社会科学重点资助项目(2012XGY08)

唐洋(1983-),男,湖南常宁人,中南财经政法大学会计学院博士生,南华大学经济管理学院讲师;宋平(1987-),女,湖南衡阳人,南华大学经济管理学院助教;唐国平(1964-),男,湖南慈利人,中南财经政法大学会计学院教授。