改进新单电话回访制度的思考

宋旭芒

新单电话回访是指各保险公司在客户投保后按照规定对一年期以上新单业务实行100%回访。电话回访实行全程录音,其目的是为了保证投保人明确自身权益,避免保险纠纷,可以在最短时间内解决可能存在的保单品质问题,是一项对客户和保险公司都有利且防范可能发生风险的前置性举措。但是在实际执行中,部分保险公司的电话回访流于形式,过于程序化和简单化,难以发挥应有作用,并且蕴藏较大的风险隐患。

一、新单电话回访制度实施情况

2009 年10 月1 日,《人身保险新型产品信息披露管理办法》开始实施,拉开了人身保险业实施新单电话回访的帷幕。三年多来,新单电话回访制度的实施,对提醒投保人明确自身权益,防范销售误导,起到了积极作用。

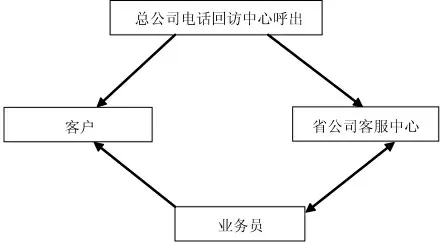

根据法规要求,新单回访应在犹豫期内完成,采用电话方式,并制作录音。如电话回访不成功,可以采取信函或者会见等方式,但必须取得投保人签名的回执。新单电话回访工作流程如图。

目前,全国大部分保险公司对电话回访均采取集中管理的模式,成立电话回访中心进行集中回访。部分省级公司根据总公司授权承担区域回访或者二次回访的职责。

二、新单电话回访工作存在的问题

(一)内控管理不善

图:新单电话回访工作流程

主要体现在回访成功率、犹豫期内回访成功率以及对不成功件的处理等三方面。一是电话回访不及时。从浙江省2010 年、2011年、2012 年连续三年的行业电话回访检查情况看,各公司均存在一定量保单在犹豫期外回访,个别公司犹豫期内回访成功率甚至仅为46%。这些公司很大一部分保单回访电话是犹豫期过后才开始,使客户无法正常行使犹豫期权益。二是回访成功率低。部分公司新单电话回访成功率低于80%,约20%的客户无法知晓其权益和风险。三是信函回访形同虚设。全省2012 年5 至8 月信函回访回复率仅为5.6%,大部分回访信函均石沉大海,无任何回复。四是上门回访无监督。个别公司上门回访工作由营销员单独进行,对回访过程无监督机制,营销员存在舞弊现象。六是问题件处理无跟踪。部分公司对问题件仅有记录环节,缺少对后续处理情况跟踪反馈环节的记录。

(二)身份核实不到位

根据规定,保险公司在新单电话回访中应确认受访人是否为投保人本人。但部分公司在实际操作中,仅简单地核对姓名,就开始回访了。有的公司不仅不核对有关信息,而且把客户信息向接电话人员进行披露。然而,事实上个别一线销售人员或中介机构会因各种原因,填写虚假的客户联系方式。这样简单的身份核实方式,无法发现其中的虚假情况,使后面所做的回访失去任何意义。还有的公司身份确认环节并不是设置在回访前,而是设置在回访最后环节。此外,还有部分公司回访人员在明知接电话人为非投保人本人的情况下,依然实施回访,使身份核实环节形同虚设。

(三)回访内容不全面

《人身保险新型产品信息披露管理办法》和《人身保险业务基本服务规定》都对电话回访的内容做出了规定,但不少保险公司在实际操作中未按照要求完整回访,导致信息披露和风险提示不充分。还有的公司不仅回访内容不全,而且对回访的部分关键内容进行浓缩,提示不明确或不进行提示,使客户忽略自身应享有的权益。如某公司在某万能险保单的电话回访中,既未告知客户提前退保会有损失,也未告知客户超过最低保证利率的收益不确定。对费用扣除,也不说明扣除项目和比例,只是用“账户运作时会产生一定的初始费用,请放心持有”的话术简单带过。

(四)有问无答不尽责

在电话回访过程中,有公司工作人员不但未对客户提出的疑问加以解答,而且在询问客户“保险责任、责任免除、犹豫期”等保单重要事项是否清楚而客户回答不清楚时,也不予明确解答,使回访无法真正起到提示风险、告知权利的作用。

(五)存在二次误导问题

部分录音资料显示,公司回访人员不对发现的销售前端误导行为进行处理,甚至存在强化销售前端误导的情况,形成“二次误导”。如某公司回访电话中,客户说:“银行销售人员保证这个产品收益不会低于5%的年利率。”回访人员回答说:“我公司的产品是月复利,利滚利,要比银行高。”再如某公司回访电话中,客户问:“银行的人说这个产品红利肯定比银行利息高,是不是这样的?”回访人员仅用一个“嗯”来回答。

(六)关键问题模糊化

从抽查的录音看,公司回访人员采用一些模棱两可的用词,告知客户法规要求的规定内容,尽量不引起被回访人员注意。如某公司回访人员对犹豫期权利解释为保单签收后次日起10 日内可以办理退保,未明确说明10 内可以全额退保。又如某公司回访电话中,客户询问犹豫期后退保能退多少,回访人员未明确说明会有损失,只是说退还现金价值。此外,还有的回访人员通过加快语速的方式,一次陈述多个问题,使投保人不易听清关键问题,忽视有关权益。

三、对改进电话回访制度的建议

(一)加大对总公司督导力度

对于回访工作不力的公司,应从总公司这个根子上找原因,解决问题。从管理体制上看,电话回访工作除个别公司由省级分公司负责外,大多数保险公司均由总公司统一进行。从深层次原因看,目前不少公司轻管理重业务的经营模式是在总公司不当的考核机制下产生的,因此应要求总公司改变不当考核机制,制定科学合理的业务考核指标体系,从根本上扭转各地分支机构只重规模、不顾风险和服务的经营导向。

(二)引导公司加强电话回访的管理,推行回访率、成功率、处理率三个百分百

一是推行“回访率100%”,加强回访基础建设。不但要从回访管理制度上对回访时间、电话拨打频次、人工回访监督等作出明确规定,而且要加强回访人力、工作场所、设施设备等方面的投入。二是推行“回访成功率100%”,加强回访执行率。要采取多种措施,确保回访到真实客户。要做到电话回访本人听,上门回访见本人,信函回访有回执。三是推行问题件处理率100%,确保回访有实效。公司应建立完善的回访问题件处理流程,建立问题件的界定、督办转办、办结反馈、责任落实、统计分析、监督考核等制度,做到“件件有回音、事事有着落”,及时向客户沟通情况,反馈结果。

(三)制定细则,增强制度执行力,做到确认精细化、提示具体化、告知通俗化

现有的制度对电话回访内容作了明确规定,但对如何执行以及执行的标准没有做出详细规范,所以部分公司在执行相关制度时打擦边球,钻空子。如《人身保险业务基本服务规定》规定回访内容应包括“确认受访人是否为投保人”,但未规定确认的方式,部分公司就采取仅询问姓名的方式核对身份,这种方式无法起到识别身份的作用。再如对“确认投保人是否知悉退保可能受到的损失”的规定,大部分公司采用和犹豫期的权利糅合在一起阐述的方式,其中有的公司采用“犹豫期后退还现金价值”“犹豫期后退保会扣除一点费用”等话术,未明确提示客户退保损失。此外,在回访中对客户的提问如何处理,现有规定未明确。部分公司对客户的提问,都不予以回答,而让客户再打客服电话。此外,在实际信访中客户对于“保险期间”和“缴费期间”的概念易于混淆,而在回访中仅是进行陈述,并未予以明确说明。

因此,建议对应确认的问题建立具体精细化操作标准,做到确认严密;对于应提示的问题,建立具体的、确定的告知标准,确保提示到位;对于应告知的问题,采用通俗的话术予以表达,使客户易于理解。

(四)对问题件、上门回访以及信函回访处理进行明确规定

现有制度中仅规定了回访发现的问题件由销售人员以外人员予以解决。但实际中,问题件有代签名、不了解权益、销售误导等不同种类,因而各种类别的问题件处理解决方式不同。由于没有明确的解决标准,部分公司在处理中无记录、无跟踪、无反馈,使得问题件未得到切实解决就匆匆结案。对于电话回访不成功件,部分公司优先选择信函回访,一寄了之,却不考虑是否有回执。

因此,建议有关部门对问题件、上门回访以及信函回访的处理规则进行明确规定,要求处理过程中必须进行书面和影音记录。处理结束后,应对客户再次进行回访反馈。

——与林刚先生商榷