从投资收益率与投资结构的关系看保险投资资金的配置效率

邓霆,陈彬

一、引言

保险企业的业绩主要由承保利润和投资收益两部分组成。西方发达国家保险企业的承保业务一般不赚钱甚至略有亏损,而投资收益则成为保险企业的主要利润来源。在国内,由于保险公司经营能力的局限、行业保护的影响以及出于消化历史高利率保单的考虑,承保业务利润还是保险企业的主要利润来源之一,而投资收益水平与国外相比也有一定差距。

影响投资收益水平的因素不仅包括保险公司的经营能力,也包括法规对投资对象的限制,以及对证券市场的认识。国内研究大多认为,保险公司的投资比较保守,应当提高保险公司投资风险产品(主要是股票类产品)的比例。刘畅提出(2012),保险投资结构中银行存款每增长l 个百分点,将导致投资收益率下降0.0587个百分点;债券投资比例每增长1 个百分点,投资收益率下降0.57385%;投资基金每增长1 个百分点,投资收益率增长0.03939%。银行存款、债券与收益率具有负相关性,投资基金与收益率具有正相关性。保险投资应加大对股票、投资基金的投入和研究,以获得较高收益率,降低风险。郭金龙、胡宏兵(2009)认为,应在灵活掌握保险资金入市比例的同时,完善保险资金在股票市场的投资行为和理念,实现保险机构优化资产配置和提高收益。股票市场从根本上来说是股权市场,不能作为投机市场对待,更要避免保险机构在股票市场的炒作和投机以及高买低卖的散户行为。要树立长期投资和价值投资理念,在稳定市场的同时实现高收益。郝佳、范强华(2007)认为,保险公司可运用的资金绝大部分是对被保险人的负债,在保险事故发生后必须赔付给被保险人。因此,为了维持充足的偿付能力,保险投资要严格遵循安全性原则。目前,大多数国内保险公司的保险资金主要投向于安全性较高的银行存款和国债。但两者的收益率相对较低,若要提高投资收益水平,就要增加收益较高的企业债、证券等风险资产的比例。但也有研究者主张尽量控制风险资产的投资比例。杨明生(2008)认为,虚拟经济具有高风险性。如果在保险资金运用过程中,配置股票的资产比例过高,在股市持续下跌的情况下,保险资金的回报率和安全性将受到严重影响,甚至会导致部分保险机构出现偿付能力危机。张立勇(2012)认为,由于我国资本市场发展广度和深度不足,要拓宽保险资金运用渠道,构建合理的保险投资结构,不论是增加资本市场间接投资工具还是保险资金直接入市,现阶段股票投资还不可能占到我国保险资产管理的主要构成,固定收益仍将是重要投资构成。

目前,国内关于保险资金投资的分析多为定性分析,对于保险资金投资风险资产的分析结论也是从定性方面提出,缺少定量分析的结论。本文通过对某上市公司2004—2012 年9 年期间保险资金投资结构和投资收益率的相关关系进行分析。

二、保险公司投资结构与投资收益的关系

研究发现,只有当保险投资收益率超过6%,保险公司才能正常运作。而自2004 年以来,案例公司的年均总投资收益率仅为5.1%,根本不能达到这个指标。究竟是什么原因导致这个结果,如何解决这个问题,需要进行深入分析。

在对数据进行整理时,依据招股意向书、中期报告和年报对有关投资比例数据进行了调整,具体包括:

(1)2004 年的各项投资比例为2004 年末的实际数。

(2)2005—2007 年的各项投资比例为上年末、本年末各项投资资金平均数与上年末、本年末总投资资金平均数的比例。

(3)2008—2012 年的各项投资比例为上年末、本年中(6 月30 日)、本年末各项投资资金平均数与上年末、本年中、本年末总投资资金平均数的比例。

(4)因为案例公司的保险资金投资基金的结构(股票型、债券型等)没有数据,且保险资金一直可以投资债券,故假设自2004 年允许保险资金进入股市以后,保险资金直接投资债券基金且全部为股票型投资基金,不包含债券型基金。为便于分析,将基金和股票的投资进行合并,同时将基金收益和股票收益也进行合并。

(5)在第(4)项的基础上,假定把与金融工具投资有关的公允价值变动和跌价准备都简单地看作是基金和股票投资的公允价值变动和跌价准备。

(6)除了货币资金、定期存款、债券、基金和股票等以外的其他投资,例如,债券计划、存出保证金、投资性房地产、基础设施投资等项目,都算作其他投资合并计算。

需要说明的是,2004 年以来,案例公司计算总投资收益率的口径有所不同,各年度的计算公式分别如下:

(1)2004—2007 年,投资收益率=(投资收益+公允价值变动收益+ 活期存款等的利息收入)/(期初投资资产+期末投资资产)/2。

(2)2008 年,投资收益率=(投资收益+公允价值变动损益+货币资金等利息收入-计提投资资产减值准备)/(期初投资资产+期末投资资产)/2。

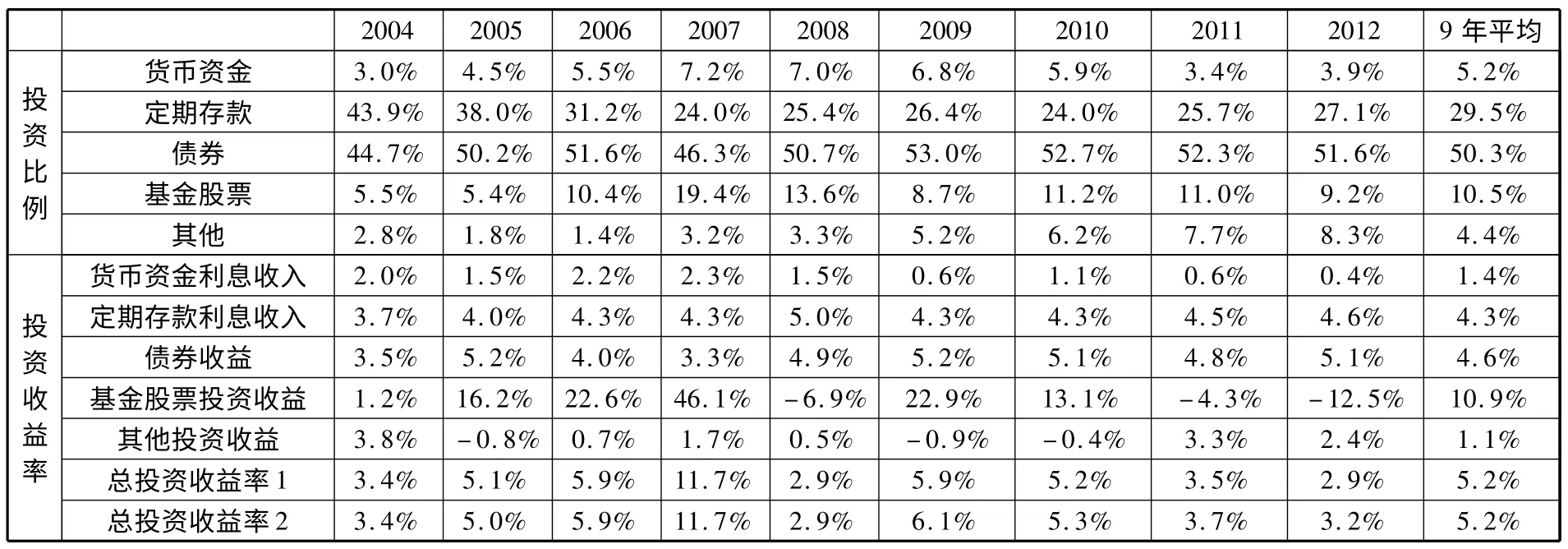

表1 案例公司2004—2012 年保险资金投资比例与投资结构

(3)2009—2010 年,投资收益率= (投资收益+公允价值变动损益+货币资金等利息收入-计提投资资产减值准备-卖出回购业务利息支出)/(期初投资资产+期末投资资产-卖出回购证券年初余额-卖出回购证券年末余额)/2。

(4)2011 年,投资收益率=(投资收益+公允价值变动损益+货币资金等利息收入+投资性房地产租金收入-计提投资资产减值准备-卖出回购业务利息支出)/(期初投资资产+期末投资资产-卖出回购证券年初余额-卖出回购证券年末余额)/2。

(5)2012 年,投资收益率=(投资收益+公允价值变动损益+货币资金等利息收入+投资性房地产租金收入-计提投资资产减值准备-卖出回购业务利息支出)/(期初投资资产+期末投资资产-卖出回购金融资产款年初余额-卖出回购金融资产款年末余额)/2。

研究结果表明,保险资金总投资收益率与保险资金投资结构和分项投资收益率之间的关系如下:

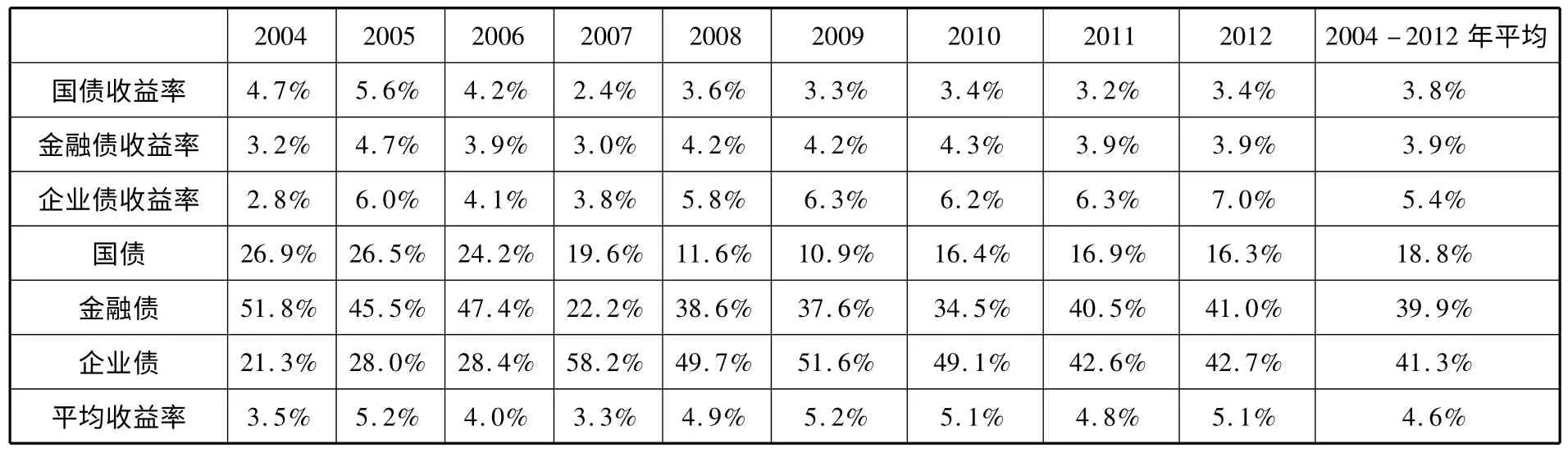

假设保险投资有n 项,分别为货币资金、定期存款、债券、基金、股票以及其他投资等,令总投资收益率为y,分项投资比例为ai,分项投资收益率为bi,则

从2004 年到2012 年,公司平均总投资收益率为5.1%,分项投资收益率由高到低依次为基金股票9.6%、债券4.6%、定期存款4.3%、货币资金1.4%、其他投资1.1%。除了基金股票以外,其他分项投资的收益率都低于5%。由此可见,在股市投资收益率不能改变的情况下,提高基金股票的投资比重就成为提高总投资收益率的主要办法。

三、提高总投资收益率的途径

在个体的投资行为对整个市场不能产生系统性影响的前提下,对个别公司而言,从市场获得的单一项目投资收益率与市场的平均收益率之间存在稳定的联系。在不能改变市场投资品种投资收益率的情况下,要提高总投资收益率,还得改变投资结构。

一是降低定期存款的投资比例,相应提高基金股票的投资比例。假定不改变货币资金和其他投资的比重,降低定期存款和债券的投资比重,提高基金股票的投资比重,将总投资收益率提高到6%。实现这一目标,要较大幅度降低定期存款和债券的投资比例,分别从平均30%和50%的比例降低到20%和40%,货币资金的比例也要从5%降低到3%,基金股票的投资比例则从平均10%提高到30%。若能将定期存款和债券的投资比例各自再降低10 个百分点,提高基金股票的投资比例到50%,则总投资收益率可提高到7%。

然而,根据《保险资金运用管理暂行办法》的有关规定,投资于股票和股票型基金的账面余额,合计不高于本公司上季末总资产的20%。案例公司的总投资资产占公司平均总资产的比例约为92%,则投资于股票和股票型基金的比例大约为总投资资产的22%。受此限制,若定期存款比例为10%,债券为60%,基本能够实现6%的总投资收益率。

在现有的政策下,提高长期平均总投资收益率的主要渠道包括降低定期存款的投资比例,将相应比例转移到基金股票投资方面,并调整债券的投资结构。2004—2012 年定期存款和基金股票的实际投资比例见表1。

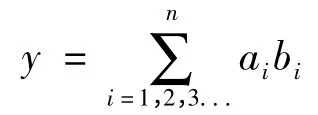

从2004 年到2012 年,如果保持债券的投资比例不变,改变定期存款和基金股票的投资比例,将基金股票的投资比例提高到22%,相应减少定期存款的投资比例,9 年平均比例从27.1%降低到18%,降低9.1 个百分点,则平均总投资收益率将从5.1%提高到5.6%,提高0.5 个百分点,见表2。

实际上,在2010 年《保险资金运用管理暂行办法》颁布实施以后,三年来保险资金投资定期存款的比例仍然分别达到了24.0%、25.7%、27.1%,呈逐年上升态势;而基金股票的投资比例则分别为11.2%、11.0% 和9.2%,呈逐年下降态势。当然,2011 年和2012 年基金股票投资的收益率为负数,降低基金股票的投资比例在短期内是理性的,在股市处于阶段性上升时期,基金股票的投资比例也会随之上升。但从长期来看,过低的基金股票平均投资比例是平均总投资收益率偏低的主要原因。从长期来看,保持较高的基金股票平均投资比例有助于提高长期平均总投资收益率。

表2 提高基金股票投资比例并相应降低定期存款比例

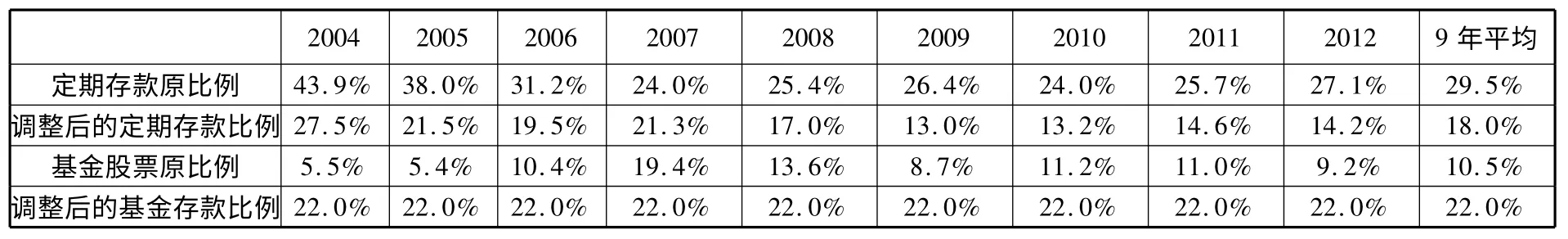

表3 案例公司2004—2012 年债券投资结构与收益率

二是调整债券的投资结构,降低国债、金融债的投资比重,相应提高企业债的投资比重。

案例公司的招股意向书提供了2004—2012 年的债券投资结构以及2004—2006 年的分项投资收益率,但没有提供2007—2012 年分项投资收益率。我们只能通过分析中国债券市场各投资品种的到期收益率来推测2007—2012 年案例公司国债、金融债和企业债的投资收益率。

上文提到,如果保险公司能够将基金股票的投资比例提高到22%的上限,在其他条件不变的前提下,总投资收益率将从5.1%提高到5.6%,与6%的“安全收益率”相比还差0.4 个百分点。根据表3 的数据,如果调整债券的投资结构,也能提高总投资收益率。若将国债比例降低到10%以下,金融债比例降低到20%以下,企业债比例提高到70%以上,将提高债券收益率0.5个百分点,若债券在总投资中的比例保持不变,此举将提高总收益率0.3 个百分点。

如果同时改变总投资结构和债券的投资结构,将定期存款比例从平均18%降低到10%,股票投资比例从平均10.5%提高到上限22%,同时将债券投资比例从平均50.3%提高到58%,并将债券中国债、金融债和企业债的平均比例从19%∶40%∶41%调整为10%∶20%∶70%,则平均总投资收益率将达到5.8%。如果能够进一步提高其他投资中各品种的收益水平,调整投资结构,使总投资收益率提高0.2 个百分点,则可以实现6.0%的总投资收益率目标。

综上所述,从长期的角度看,要提高保险资金的年平均总投资收益率,在不能改变金融市场各品种投资收益率的前提下,通过提高基金股票的配置比例,降低定期存款的配置比例,同时提高债券投资中高收益率的企业债的配置比例,降低中低收益率的国债和金融债的配置比例,是能够实现6%的收益率目标的。提高风险资产的配置比例将导致投资风险水平的提高,但长期较低的平均总投资收益率对保险公司来说也是一种风险。如何权衡风险与收益,还需要进一步研究。长期而言,6%的年平均总投资收益率不过是保险公司的最基本收益水平要求,要达到更高的投资收益水平,还得进一步提高保险资金配置基金股票的比重,当然这取决于股票市场的规范化进程,在现阶段是难以做到的。