信息生产能力与信贷利率

——基于信贷配给模型的分析

黄权国, 谢 楠

(长沙理工大学 经济学院,湖南 长沙 410076)

一、引言

信贷配给是指,由于利率低于市场出清水平,信贷市场存在超额需求的现象。传统的经济学理论都认为利率是决定信贷市场均衡的最重要因素,而信贷配给理论着重研究的是非价格因素如何使信贷市场总是存在着对贷款的超额需求。信贷配给理论的研究对于银行如何确定最优的贷款利率,如何优化信贷结构等等都有非常现实的意义。

D.Hodgman最早用违约风险来解释信贷配给现象,但他认为,违约风险并不是信贷配给发生的唯一充分条件。其原因是,如果借贷双方分担违约风险,并按有关违约的同样的信息采取可行的行动,则利率就能确切地反映出任何预期的违约行为。显然,违约风险必须同借贷市场上的信息不对称联系在一起才能更好地解释信贷配给的产生。他还认为,银行面对一群具有固定收益分布的借款者,不论其利率水平如何变化,总存在一个信贷供给额的上限,当借款者的需求超过该上限时,就会发生信贷配给现象。

Jaffee和Russell构造了信贷配给模型,最先分析了信息不完全对信贷市场的影响。J-R模型考虑了消费信贷市场中的道德风险问题,模型认为,借款人被给予的贷款越多时,其违约的激励越大。而当违约的可能性增加时,则贷款人将会要求更高的利率以获得补偿。由于贷款人不能事先区分借款人的风险特征,市场利率就会有一个风险贴水。给定贷款人的利润,低风险的借款人更偏好较低的、能使其效用最大化的利率水平,但在这个较低的利率水平上就会存在信贷配给。

Stiglitz和Weiss建立了一个同时包括道德风险和逆向选择的信贷配给模型——S-W模型。S-W模型中道德风险行为的产生,是因为在较高的贷款利率水平上,单个借款人将选择经营风险较大的项目,也就是利率的激励效应。逆向选择特征的产生是因为在较高的贷款利率下,一些借款人的低风险的投资项目变得无利可图,从而排挤了较低风险的贷款申请人,而风险较高的贷款申请人相对增多。因此,较高的贷款利率一方面提高了增加贷款人预期收入,另一方面也增加了借款人的道德风险和逆向选择行为,反过来又降低了贷款人预期收入。因此,贷款人的预期收入并不是随着贷款利率的上升而线性增加,而是有一个最佳值,在此利率水平上,贷款人的预期收入最大化。然而这个最佳利率水平低于市场出清水平,因而存在市场超额信贷需求,贷款人在此利率水平上实行信贷配给。

在J-R模型和S-W模型提出之后,许多研究者围绕这两个基本模型进行了拓展与修正。Bester讨论了抵押品的影响,他认为如果银行同时决定贷款的利率和所需的抵押品价值,由于高风险企业拖欠的概率较高,因此更愿意接受利率较高但是抵押品价值较小的贷款合同,在这个假设条件下,存在的均衡将是分离均衡,信贷配给将不会发生,原因在于风险较低的企业将会选择一个较高水平的抵押品,从而将自己和高风险企业从区分开来,使得高风险企业无法假装自己是低风险企业。

Besanko和Thakor发现担保数量与借款人的质量成正比,即担保品起到了分离高低风险借款人的作用。Berger A.N和G.F.Udell基于一个超过100万个商业信贷合同的数据库进行了实证分析,其研究发现,较高的担保水平与风险较高的借款人相联系。而Stiglitz和Weiss的研究表明,担保与利率的作用类似,既有正激励作用,也有负选择作用。只要借款人的特征变量维数多于合同变量空间,贷款人就不可能获得借款人的完全信息,因而也就无法通过担保品来分离高风险与低风险的借款人。

Lensink和Sterken对S-W模型进行了修正,假设借款人除了“投资”和“放弃投资”的选择之外,还有第三个选择:等待投资。他们认为,如果等待可以使借款人获得更多的关于项目类型的信息,那么风险较大的借款人可以选择等待以获得更高的收益。因此,银行提高利率会使风险较大的借款人推迟投资,而不存在逆向选择。

均衡信贷配给现象产生的原因在于信息不对称。根据信息经济学,金融中介(贷款人)的本质是信息生产者;那么,贷款人的信息生产能力将会影响信贷配给及贷款利率。然而,经典的信贷配给理论,包括S-W模型以及后来的一系列修正模型,均集中于讨论信贷存在的条件、抵押品、担保等对信贷配给的影响,并没有指出贷款人的信息生产能力如何影响其信贷利率的决定。本文试图通过扩展传统的信贷配给模型,用以解释贷款人的信息生产能力在其信贷利率的决定中的作用机制。

二、模型假定

(一)关于贷款申请者(下文中称为“借款人”)的假定:

1.每个借款人面临一个特定的投资项目,借款人了解项目的具体风险。该项目的风险水平为θ,其上限为θmax,θ可理解为该项目的贝塔值。假设就市场整体而言,θ在区间(0,θmax)上连续且服从均匀分布;

2.所有项目的投资额均相等,设为1单位,借款人没有自有资金用于投资;

3.假设这些投资项目经过了借款人的挑选,因此它们均处在投资的有效边界上。那么,设投资项目的预期收益率为R=R(θ),根据资本资产定价模型(CAPM),R′(θ)为常数且大于0,即项目的风险越高,预期收益率越高;

4.设贷款利率为i,则在不违约的情况下,借款人的预期收益率为:R-i。假设借款人在事前没有违约的主观意愿,那么当且仅当R-i≥0时,他才会申请贷款。因此,申请贷款的临界条件为R(θ)=i。由此得处于临界点上的借款人的风险水平为R-1(i),为了便于书写,令:R-1(i)=g(i)=θi。由于R′(θ)为常数且大于0,故有g′(i)为常数且大于0。由以上可知当贷款利率为i时,风险水平低于θi的潜在贷款人均不会申请贷款。即有:θ∈(θi,θmax)。

(二)关于贷款人的假定:

最后,假定所有贷款项目周期均为一期。

三、贷款人的信息生产能力与预期收益率

如上文所述,当贷款人将贷款利率设定为i时,它面临的借款人的风险水平在区间(θi,θmax)上服从均匀分布。下面分两种情况讨论贷款人的信息生产能力对其预期收益率的影响:

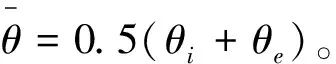

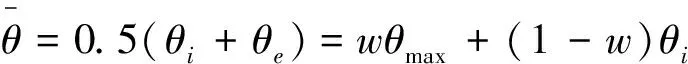

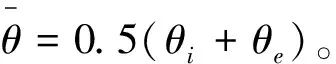

(一)假设贷款人完全没有信息生产能力,那么它随机地挑选借款人并向其发放贷款。由于借款人的风险水平在区间(θi,θmax)上服从均匀分布,故其贷款项目的风险也在区间(θi,θmax)上服从均匀分布。由此可知,其贷款组合的总风险水平为:

(1)

此时有:

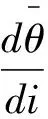

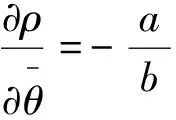

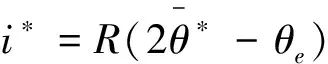

=(0.5-w)(θmax-θi)>0 (0 (2) 根据上文中关于贷款人的第三项假定,贷款人的预期收益率为负。因此,无论贷款利率怎么设定,完全没有信息生产能力的贷款人的预期收益率总是为负。也就是说,没有信息生产能力的贷款人无法在市场上生存下去。 ⟹θe=2wθmax-(2w-1)θi (3) 式(3)即贷款人预期盈利的临界条件,当θe<2wθmax-(2w-1)θi时,银行预期收益率为正,反之为负。其中,θi=R-1(i),i为贷款利率。 贷款人的信息生产能力就体现为θe的大小,θe值越高,信息生产能力越低,当θe=θmax时,贷款完全没有信息生产能力;反之,θe值越低,贷款人信息生产能力越强。贷款人只有在具备一定的信息生产能力的前提之下,它才可能在市场上生存,体现在θe必须小于2wθmax-(2w-1)θi,其预期收益率才有可能大于零。 贷款人为了最大化其收益,必须权衡考虑提高利率的直接效应与间接效应。其收益最大化条件如下: (4) (5) (6) (6)式即为贷款人预期收益最大化的条件,左边表示利率变化的直接效应,右边表示其间接效应,当两者相等时,贷款人的收益达到最大。 (7) (8) (9) 考虑到g(i*)=R-1(i*),代入(9)式即得: (10) 图1 贷款人的预期收益曲线 因此,给定贷款人的信息生产能力指标θe,本模型下存在两种信贷配给情况:一是风险高于θe的借款人,贷款人有能力识别这类借款人,即使他们愿意出更高的利率,贷款人仍然不会放贷给他们,因而产生信贷配给现象。二是在最优利率水平i*下,如果在风险区间(θi*,θe)上存在的超额的贷款需求,贷款人也不会提高贷款利率,而是实行信贷配给。可见由于利率的逆向选择效应,i*并不完全由市场的资金供求状况来决定。在最优利率i*水平下,即使市场的信贷需求量大于银行的可贷资金量,贷款人也不会提高利率。此时必然存在信贷需求缺口,因而贷款人实行信贷配给。 本模型仍属于均衡信贷配给模型,但对传统信贷配给模型有重大的修正。总体来说,S-W模型以单个项目为对象来研究贷款人的行为选择,而本模型则以整个贷款组合为对象来研究贷款人的行为选择。两者的差别主要体现在以下几个方面: (一)贷款人的收益函数。S-W模型以单个贷款项目的收益为代表来说明贷款人的收益函数。单个项目有违约与不违约两种情况,因而S-W模型中贷款人的收益函数是离散函数。而本模型定义整个贷款组合的收益函数为连续的凹函数。由众多离散收益特征的贷款项目组成的组合,再考虑贷款人在持续稳定经营的条件下,其整体收益函数会表现出连续的特征;而假定收益函数为凹函数则是为了保证它有极大值。因此,对S-W模型的这一修正是合理的,并且它使得收益函数一般化了,从而便于处理。 (二)投资项目的收益与风险。S-W模型中所有投资项目的收益均固定,并以项目成功的概率来描述项目的风险。本模型直接运用了CAPM模型的结论,且假定投资项目的风险水平呈均匀分布。 (三)贷款人信息生产能力。S-W模型中贷款人对借款人没有区分能力,也就是说它们没有任何信息生产能力。而本模型则允许贷款人有一定区分能力,并考察了这种能力与利率之间的关系。 在信息不对称的条件下,贷款人对超额信贷需求的反应不是提高利率,而是实行信贷配给,因此,存在信贷配给时的利率低于信息完全对称条件下的均衡利率。随着贷款人信息生产能力的提高,信息不对称程度将会下降,贷款利率因而随之上升。本文的这一结论可以用之解释金融市场上的许多现象。例如民间金融的利率往往高于正规金融利率,这是因为民间金融往往发生在交易双方互相熟悉的小圈子内,其信息不对称程度较低——换言之,资金供给者的信息生产能力较高,因而其利率也就较高。 [注释] ①上河定律详解,《经济学消息报》,2008.11.14,第6版。 ②羊群行为经济理论研究综述,《经济学动态》,2004(5)。 ③企业价值评估方法综述,《财经问题研究》,2004(8)。 ④银行商誉评估的计量经济模型,《求索》,2004(6)。 ⑤实物期权计算述评,《特区经济》, 2005(3)。 [参考文献] [1]G. Akerlof, “The Market for ’Lemons: Quality, Uncertainty and the Market Mechanism”[J]. Quarterly Journal of Economics, 1970, PP.86-93. [2]Jaffee, D. and J. Stiglitz, “Credit Rationing” in Benjamin M. Friedman and Frank H. Hahn, eds., Handbook of Monetary Economics, vol. 2. New York: North-Holland, 1990,PP. 837-888. [3]Donald R.Hodgrnan.“Credit Risk and Credit Rationing” [J].The Quarterly Joumal of Eeonomics,1960,Vol.74,Issue2: PP.258-278. [4]Dwight M. Jaffee &Thomas Russell. “Imperfect information,Uncertainty,and Credit Rationing”[J].Quarterly Joumal of Eeonomics,1976,Vol.90,Issues4: PP.651-666. [5]J. Stiglitz, and A. Weiss, “Credit Rationing in Markets with Imperfect Information” [J]. American Economics Review, 1981,PP.71-85. [6]Bester,H.,“The level of investment in eredit markets with imperfect information” [J]. Joumal of Institutional and Theoretieal Eeonomics ,1985.PP. 503-515. [7]Besanko,D.and Thakor,A., “Collateral an drationing: sorting equilibria in monopolistic and competitive credit markets”,International Economic Review,1987,Vol.28,PP.671-689. [8]Berger,A.N.and Undell,GE, “Collateral,loan quality, and bank risk”, Journal of monetary Economics,1990,Vol.66,PP.11-27. [9]Joseph E.Stiglitz & Andrew Weiss.“Ineentive Effeets of Termination: Applieations to the Credit and Labo r Markets”[J].The American Eeonomie Review,1983,Vol.73,Issues:12-27 [10]Joseph E.Stiglitz&Andrew Weiss.“Credit Rationing: Reply” [J].The Ameriean Economic Review,1987,Vol.77,Issue:232-246. [11]Stiglitz,J.and Weiss,A., “Sorting out the di!erences between sereening and signaling models”,Technical working Paper No.93,NBER,Cambridge,MA. 1990. [12]lensink R.,sterken E.,“The Option to wait to invest and Equilibrium credit rationing”,Joumal of Money,2002.Vol.34,PP.221-225. [13]B.M.friedman and F.H.Hahn(陈雨露等译),货币经济学手册[M].北京:经济科学出版社,2002,834-865.

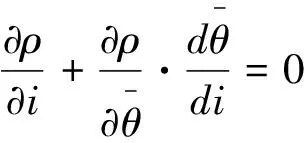

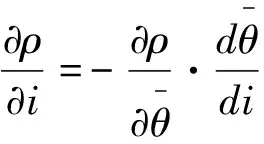

四、最优贷款利率的决定

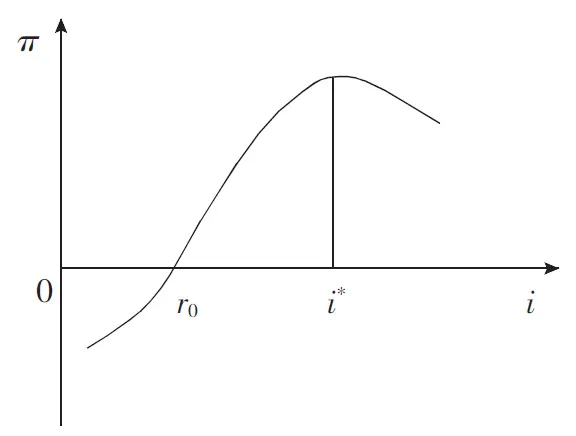

五、贷款人的预期收益曲线与信贷配给

六、本模型与传统信贷配给模型的比较

七、结论与应用