我国催收行业合规发展路径探索

乔鹏程 张梦琦 李欣桐 史文敏

摘要:探索当前我国催收行业的合规发展路径,对化解不良资产、优化诚信体系、防范金融风险、维护金融秩序有着重要意义。文章基于扎根理论,以近年来关于催收行业的学术研究成果、政策文件及催收业务员的经验访谈作为研究对象,运用质性分析软件Nvivo11.0构建催收行业合规发展路径理论模型。研究发现:当前我国催收行业缺乏专门的法律体系和明确的监管主体;随着时代的发展,我国催收行业等来了合规发展的契机,科技的进步以及国家对催收行业的重视,使得传统不合理的催收方式慢慢向合理催收方式发展。基于此,今后应根据不同的债务人划分催收方式,建立催收行业法律体系、催收业务员培训体系、催收行业监管体系、智能催收体系,以使我国催收行业合规发展。

关键词:催收行业;智能催收;合规发展路径;扎根理论

中图分类号:D912.29 文献标志码:A 文章编号:1671-9840(2024)02-0040-10

DOI:10.16713/j.cnki.65-1269/c.2024.02.005

Exploration on the Development Path of Compliance

in China's Collection Industry

QIAO Pengcheng, ZHANG Mengqi, LI Xintong, SHI Wenmin

(Xizang Minzu University , Xianyang 712000, China)

Abstract: Exploring the compliance development path of China's current collection industry is of great significance for resolving non-performing assets, optimizing the integrity system, preventing financial risks, and maintaining financial order. The paper is based on grounded theory and takes recent academic research results, policy documents, and interviews with collection agents on the collection industry as the research object. Using qualitative analysis software Nvivo 11.0, a theoretical model for the compliance development path of the collection industry is constructed. Research has found that the current collection industry in China lacks a specialized legal system and clear regulatory bodies; with the development of the times, China's collection industry and other industries have come with opportunities for compliant development. With the advancement of technology and the country's emphasis on the collection industry, traditional unreasonable collection methods are gradually moving towards reasonable collection methods. Based on this, in the future, collection methods should be divided according to different debtors, and a legal system for the collection industry, a training system for collection personnel, a regulatory system for the collection industry, and an intelligent collection system should be established to ensure the compliant development of China's collection industry.

Key words: the collection industry; intelligent collection; compliance development path; grounded theory

一、问题的提出

改革开放以来,我国经济高速发展,金融市场逐渐成为资源配置的重要场所。有金融交易活动就会有债务纠纷,就会存在催收行为。面对银根紧缩以及小微企业融资环境较差等问题,国家逐步提高对民间资本的重视程度,开始放宽政策,鼓励民间资本成立金融中介服务机构及小额信贷公司。催收有助于化解不良资产、防止资产流失、建设诚信体系。但是,由于对债务催收行业的重视程度不够,我国尚未有专门的法律约束民间资本的催收行为[1],导致借贷交易安全无法得到保障,逃废债问题日益突出[2],以暴力催收为特征的非法催收行为频发,严重扰乱了金融秩序和社会秩序[3]。2018年银保监会发布《关于规范民间借贷行为维护经济金融秩序有关事项的通知》,指出要严厉打击以故意伤害、非法拘禁、侮辱、恐吓、威胁、骚扰等非法手段催收贷款;2021年中国银行业协会印发《中国银行业协会信用卡催收工作指引(试行)》,对催收行为进行了规范;2022年政府工作报告明确提出要深化中小银行股权结构和公司治理改革,加快不良资产处置;2022年中共中央办公厅、国务院办公厅印发《关于推进社会信用体系建设高质量发展促进形成新发展格局的意见》,提出要健全债务违约处置机制,依法严惩逃废债行为。这些文件的出台反映了我国政府对不良资产处置的关注度不断提升,为催收行业合规发展带来了新的政策机遇。本文使用质性分析软件Nvivo11,以近年来有关催收行业的学术研究成果、政策文件及催收业务员的经验访谈作为研究对象,构建催收行业合规发展路径理论模型,以期为推动我国催收行业合规发展提供参考。

二、我国催收行业监管现状

目前我国关于催收行业的法律规范几乎为零。美国于1977年就颁布了《公平债务催收作业法》,其是专门针对债务催收机构催收行为而颁布的法律,旨在保障债务催收行业的良好运营和债务人的合法权益[4]。经过50余年的发展,美国关于催收行业的法律体系已较为完善,40多个州有专门针对催收机构的法律,30多个州有关于催收的法律规定[5],虽然各州颁布的法律有所不同,但总体是以《公平债务催收作业法》作为基本法。

催收行业在我国由来已久。在唐朝,欠债不还会被打板子、送进监狱,严重者还会被罚苦役。债务人若无法偿还债务,要由保人还债。在明朝,债务人可以选择通过“勤工”还债而免受打板子等皮肉之苦。在清朝,债务人及其连带人员若在规定时间内无法还清债款就要做劳役。民国时期军阀混战,催收无律例可依,暴力催债盛行,债务人被迫卖儿卖女,很多家庭因此家破人亡。新中国成立后,国家明令禁止设立“催收企业”等债务催收机构[6],宪法中也没有涉及催收行业的规定。进入21世纪,我国信用卡业务快速发展,互联网金融加速了借钱消费,债务逾期的情况不断增多,不良贷款率持续上升[7],催收行业悄然兴起。2000年起,国家允许民间资本进入市场,但却没有相关法律来规范催收行为,非法催债、暴力催收事件时有发生,有些行为甚至已经违法[8]。

为规范催收行业的发展,2018年中国互联网金融协会发布《互联网金融逾期债务催收自律公约(试行)》,2019年中国人民银行发布《中国人民银行金融消费者权益保护实施办法(征求意见稿)》,2020年中国银保监会发布《商业银行互联网贷款管理暂行办法》,2021年3月施行的《中华人民共和国刑法修正案(十一)》将暴力催收纳入刑法。但对于催收行业监管问题,仍缺乏专门的法律体系和明确的监管主体,针对催收制定的法律也多是对商业银行的监督管理,明确了商业银行委托催收机构进行催收活动时应注意的风险事项和需承担的法律责任[9-10]。仅在2011年施行的《商业银行信用卡业务监督管理办法》中有涉及催收行为的规定:“发卡银行应当对债务人本人及其担保人进行催收,不得对与债务无关的第三人进行催收,不得采用暴力、胁迫、恐吓或辱骂等不当催收行为。对催收过程应当进行录音,录音资料至少保存2年备查。”但这仅对催收行为进行了规范,其对促进催收行业合规发展的作用微乎其微。

相较于国外已趋成熟的催收法律体系,我国催收行业监管主要存在以下问题:一是缺少针对债务催收的法律法规[11]。以催收作为主要业务的公司,在催收行为、公司内部管理、业务模式等方面无法可依。二是催收行业管理不规范。因为没有对催收行业准入进行规制,导致行业内部良莠不齐,大公司的内部管理较为规范[12-13],而小公司或民间借贷公司多是以自身的理解进行催收,催收方式选择仅以不违法为前提,债务人、债权人及催收机构的责任权利边界不清晰[14]。三是缺乏催收资格认定体系。相关人员不具备专业合法的催收知识,这不仅会降低催收效率,有时从业者还会因无知而触犯法律[15]。四是缺乏监管部门。催收公司会在灰色区域(即合法与不当催收之间)进行催收,导致侵犯债务人合法权益的情况时有发生[16]。基于此,探索我国催收行业合规发展路径具有重要的现实意义。

三、研究设计与编码过程

扎根理论方法是对搜集到的资料反复推敲分析并进行归纳,通过归纳分析发现资料中概念之间的关系[17]。扎根理论的研究过程和技术方法严谨规范,可追溯并经得起推敲,弥补了一般定性研究难以推敲的不足。本文运用扎根理论方法分析我国催收行业的现状,构建催收行业合规发展路径理论模型,探索催收行业合规发展路径。本文的研究资料来源于在中国知网搜索得到的关于催收行业的学术论文、在各大网站搜索到的与催收行业有关的政策文件,以及通过访谈获知的催收业务员的工作经验,汇总整理得到32篇文本。通过开放式编码、主轴编码、选择性编码对文本进行归纳分类,整理出有关概念并将其归纳为范畴,再对范畴进行分析,最后将有关概念和范畴转化为催收行业合规发展路径。

(一)词云图分析

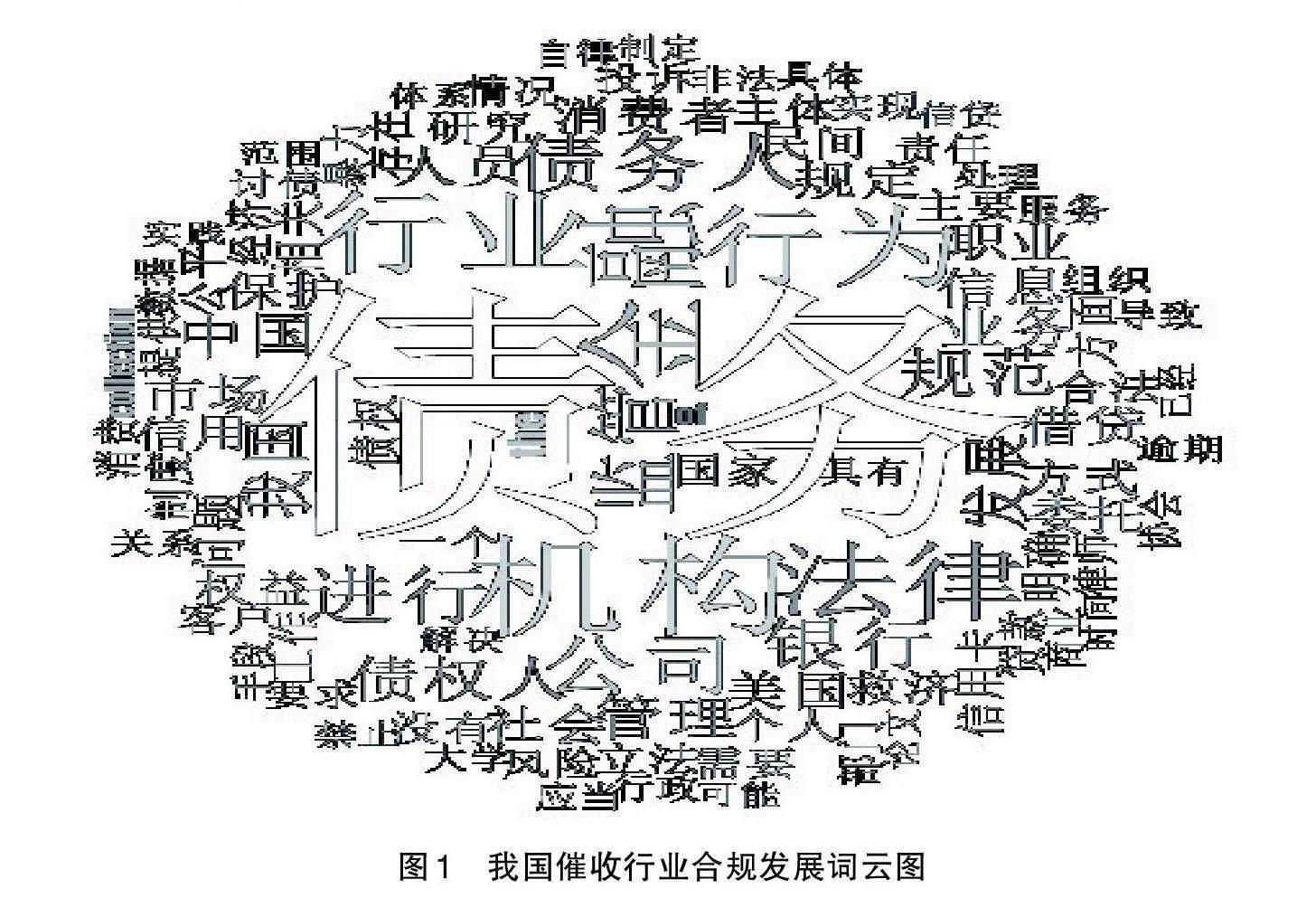

词频可以评估一个词语在特定主题文本中的重复程度,词云图是将词频较高的词语用较大字体显示形成视觉上的突出,从而可清晰掌握文本中涉及的热点词。本文将32篇文本引入Nvivo中做出我国催收行业合规发展词云图,如图1所示。

由图1可以看出,债务、债务人、债权人、行为、行业、监管、法律、规范等是高频词。其中债务人、债权人是催收行为的当事人。由于我国催收行业缺乏法律监管,催收行为不规范,进而影响了催收行业的发展。观察高频词周围的词语如禁止、美国、投诉、自律等可知,当前我国催收行业正尝试通过自律组织规范催收行为、参考国外成熟的催收制度、投诉不合理催收行为等方式,促进催收行业合规发展。

(二)开放式编码

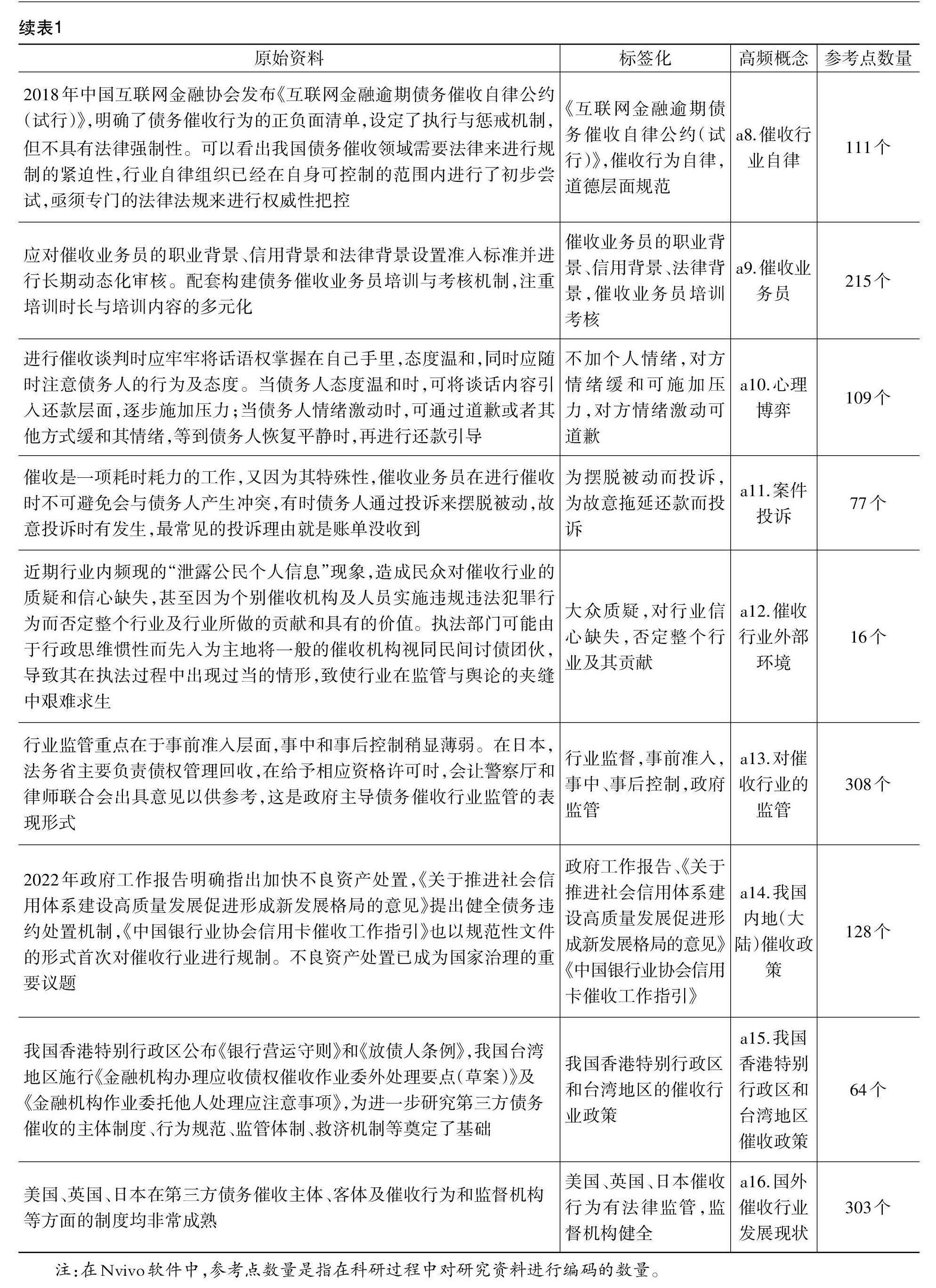

开放式编码是将搜集到的资料打乱、分解再赋予其新概念,确定范畴重组的过程。开放式编码需要依次对搜集到的资料进行标签化、概念化、范畴化处理。标签化是指对搜集到的资料逐字逐句进行分析,将描述催收行业的语句进行理性表达,并将其中与催收行业密切相关的原句或原词语段作为标签名。概念化是指将上述标签名按照标签汉语拼音首字母的顺序进行排序并做比较归纳,形成相关的催收概念。范畴化是指将相关催收概念进行比较归纳得到高频概念,即范畴。本文对 32篇文本进行分析整理,得到 69个概念,最终归纳出16个高频概念(范畴),包括催收行业发展、不合理催收、传统催收、反催收、合理催收、智能催收等。具体如表1所示。

(三)主轴编码

通过对表1中的16个高频概念(范畴)再次进行归纳整合,梳理这些概念之间的逻辑关系,对其进行修正补充并划分新的类属概念,得到概括性结果,即与催收行业合规发展路径有关的主要因素来自3个层面:催收行业内部环境、催收行业外部环境、催收行业发展,具体如表2所示。

(四)选择性编码

本文将开放式编码与主轴编码相结合,对我国催收行业合规发展进行深度分析,从催收行业内部环境、催收行业外部环境、催收行业发展等3个方面构建我国催收行业合规发展路径的理论模型。

四、我国催收行业合规发展路径的理论模型构建

(一)编码分析

由表2可知,与催收行业合规发展路径有关的3个范畴中,催收行业外部环境(占比44.39%)的影响最大,这是因为当前我国尚未形成完善的催收行业法律体系,催收行业外部环境范畴包括对催收行业的监管、国内政策以及国外催收行业发展现状,每一个概念均对催收法律体系的建立发挥着重要作用。催收行业内部环境范畴中,催收业务员(占比22.17%)的作用不可忽视,催收业务员催收行为的专业性体现了催收行业的规范性。催收行业自律(占比6.13%)即行业内部规范,其对催收行业合规发展也非常重要。在催收行业发展范畴中,不合理催收(占比17.08%)引发了学者们对催收行业合规发展的研究兴趣。反催收(占比0.99%)是债务人应对催收的一种错误方式,不利于催收行业的发展,对催收行业合规发展的影响较小。为解决因催收业务员不合理催收、低效率催收导致催收行为失败等问题,智能催收(占比2.49%)应运而生,其是催收行业合规发展的助力因素之一。

(二)理论模型构建

通过上述编码分析,本文构建我国催收行业合规发展路径的理论模型——“煮糖水”模型,具体如图2所示。

由图2可知:本文将催收行业内部环境比作制作糖水的材料,其中,行业自律是制作糖水的“水”,催收业务员是制作糖水的“糖”;将催收行业外部环境比作煮糖水的外部环境,其中,国家政策是煮糖水的“锅”,对催收行业的监管是煮糖水的“火”。催收行业内部环境中,行业越自律即水质越好,催收业务员综合素质越高即糖的纯度越高,制作出来的糖水颜色越透亮、味道越纯正。催收行业外部环境中:国家政策为催收行业发展保驾护航,国家政策和相关法律越全面、完善,催收行业的发展就越好;对催收行业的监管体系越健全,即炉火越旺,越能激发出“糖水的香气”即催收行业被大众所认可。催收行业的发展就是煮糖水的过程,“锅”“火”“水”均是从无到有,“糖”也开始挑选质地优劣。

1.催收行业内部环境。要想获得一杯可口的糖水,行业自律与催收业务员综合素质较高缺一不可。行业自律方面,2018年中国互联网金融协会发布的《互联网金融逾期债务催收自律公约(试行)》是我国催收行业自律规范的雏形,虽然其对催收领域客体的规范较为狭窄,且主要是从道德层面规范催收行为,不具有法律效力,但作为我国催收行业第一部成文自律公约,其意义深远,表明我国催收行业正在自身可控的范围内进行大胆尝试。催收业务员方面,目前我国存在3种类型的催收人员,但其均无合法地位。一是以律师作为催收业务员。该类催收业务员采用诉讼的正规渠道进行催收,但催收过程烦琐,债务回收时间长。二是以“财务咨询”为主要业务的金融公司工作人员。这类催收业务员在违法的边缘进行催收,有包括辱骂、恐吓、电话短信轰炸债务人等软暴力催收行为,还有泼油漆、假扮政府工作人员上门骚扰等暴力催收行为。在国家的严格管控下,其催收行为有所收敛,但依旧以对债务人施压为主要方式进行催收。三是职业催收人。该类催收业务员构成比较复杂,大多采用“以赖治赖”方式如残疾人催收、大妈团催收、传染病人催收及黑社会催收等方式进行催收。当前,我国催收行业既缺乏行业自律,也缺乏行为合规的催收业务员。

2.催收行业外部环境。催收行业外部环境包括对催收行业的监管、催收行业政策以及国外催收行业发展现状。一个行业的规范和蓬勃发展离不开社会各方的监管。催收行业的监管主体主要为政府、委托方(债权人)、社会公众(包括但不限于债务人)。监管过程分为事前监督、事中监督、事后监督。债务催收的本质是为保证资金循环,借鉴国外的催收监督体系,政府部门和银保监会可进行主要监督,调节债务资金循环、监督规范催收准入资格、调查判断事中违规事件以及进行事后规范处理。委托方和社会公众可进行辅助性监督。事前监督一方面是政府部门对催收企业的资格进行审查,只有符合准入资格才可以批准登记;另一方面是委托方对于催收机构的遴选,即对催收机构的资质和业务员的专业能力进行监管。委托方无法保证催收机构的催收行为是否合法,也不能保证其遵守保密条款,因此需要社会公众对催收机构进行事中监督,即监督催收机构是否按照正规的催收流程进行催收,有没有不合理催收行为等。事后监督主要是监督催收机构是否及时销毁债务人的信息,防止泄露信息情况的发生。图3为本文构建的催收行业监管框架。

如图3所示,政府机构对催收全过程负责,委托方主要进行事前监督,社会公众主要进行事中和事后监督。需注意的是不同主体作为催收人的情况,政府部门作为主要监管机构,可将监管权力下放,由其他部门作为辅助机构进行催收监督管理,如涉及交通运输行业的催收,可由交通运输部门设置专属监管机构负责。这既能提高催收效率,又能确保催收工作更加专业化。此外,通过对我国催收行业现有政策进行梳理,发现近年来政府虽然未承认催收行业的合法地位,但是对其的重视程度越来越高。

3.催收行业发展。催收行业发展是“煮糖水”的过程。研究我国催收行业的合规发展要弄清楚催收行业的过去、现在和未来。1995—2002年间,我国发布了《关于禁止开办“讨债公司”的通知》《关于取缔各类讨债公司严厉打击非法讨债活动的通知》等文件,对催收行业进行了一定程度的规范。面对市场上小微企业融资环境较差等问题,2006年国家劳动和社会保障部推出了新职业项目“商账追收师”1,但其只是为了催收应收账款,加之国家至今都没有承认催收行业的合法地位,“商账追收师”草草消失,由民间职业催收人员以“财务咨询”为由继续进行催收工作。随着不良资产和暴力催收情况的出现,2009年银保监会发布了《关于进一步规范信用卡业务的通知》,但没有对催收机构及人员行为进行规制。随后几年先后发布的相关通知对催收行业的规定可操作性不强,这表明国家虽然对催收行业的态度有所缓和,但依旧没有承认其合法地位。

搞清国家为什么禁止成立催收企业,对催收行业的发展极为重要。究其原因,主要是因为暴力催收、泄露债务人信息等不合理催收行为的存在。如果允许成立催收企业,那么如何规制是一个重要问题。在电话等通信工具普及之前,催收均是线下进行,催收人员与债务人之间不可避免会出现矛盾。若矛盾激化,就可能引发民事案件甚至刑事案件,线下催收难以得到有效监督。但是有借贷就会有催收,民间催收屡禁不止,尤其是近年来P2P、网贷等互联网信贷发展迅猛,催收行业更是获得了蓬勃发展。而由于催收行业缺乏监管,催收业务员为催收成功不考虑催收方式是否合规,因此出现了不同于线下暴力催收的软暴力催收,即通过“呼死你”、泄露债务人信息以及伪造债务人图片等方式进行威胁、恐吓催收。随着国家对网贷平台的整顿,催收业务员的不合理催收行为得以收敛。但这也给恶意逃债者提供了可乘之机,其为恶意逃债,往往会故意激怒催收业务员,诱导催收业务员违规、违法,或者组织、怂恿相关债务人进行恶意投诉。

随着科技的进步,催收机器人等智能催收方式的出现为催收行业注入了活力,催收机器人可以与债务人进行多轮交谈,可支持随时打断。当客户提出没钱还款时,可以提供几套应急方案如指导办理分期等。催收机器人不仅可以同时拨打多个电话,还可以对未接通的电话进行重复呼叫。智能催收明显缓解了传统催收中催收业务员与债务人之间的矛盾,避免了恶意逃债者的反催收行为,减少了因为重复拨打同一电话或者拨打空号而浪费的时间和人力成本等,既提高了工作效率又节约了公司成本。同时,“三网修复、失联连通”模式的出现解决了空号问题。债权人和运营商在确保数据隐私安全的情况下,通过加密触达渠道为催收机构提供虚拟号和网页外呼系统,可在确认债务人身份后发送短信精准联系到失联债务人。该模式对债务人的号码进行加密,保证了债务人的信息安全,不会发生泄露公民个人信息的违法行为。

综上,随着时代的发展,我国催收行业等来了合规发展的契机,科技的进步以及国家对催收行业的重视,使得传统不合理的催收方式慢慢向合理催收方式发展。

五、结论与展望

本文通过扎根理论对催收行业进行分析,构建催收行业合规发展路径理论模型,探索我国催收行业的合规发展路径。为促进催收行业合规发展,首先应承认催收行业的合法地位,保障其权利,才能更好地发挥催收行业的作用。我国催收行业的合规发展路径可归纳如下:

一是划分催收方式。依据个人征信体系划分催收方式,有助于提高催收效率。依托目前越来越健全的个人征信体系,催收方式可分为两种:一种是对于因某种原因忘记还款的诚信之人,一经提示就会还款,可以使用催收机器人进行智能催收;另一种是对于暂时没有支付能力的债务人以及恶意逃债者,需要催收业务员进行催收,运用专业催收技巧与之进行心理博弈。

二是建立催收行业监管体系。建立催收行业监管体系有助于催收行业的合规发展。我国目前缺乏催收行业监管主体,催收工作的事前、事中、事后得不到监管,应形成“三位一体”的监管体系即事前监管、事中监管、事后监管。由政府进行事前监管,审查催收机构的准入资格,由委托方审查催收机构的内部员工业务水平。由债务人进行事中监管,只要有不合理催收的证据,就可以对催收机构提起投诉。由委托方或者政府部门进行事后监管。催收业务完成后,监督催收机构及时销毁委托方、债务人的信息。

三是建立催收行业法律体系。目前我国有关催收行业的法律条文多存在于其他部门的通知中,可操作性不强。2019年发布的《中华人民共和国债务催收管理条例》(立法建议稿)从立法理论与原则、适用范围、监管模式、执业权利、行为规则、行业自律、法律责任等方面对债务催收行为进行了规范,明确了债权人、债务人、第三方催收机构及其催收员的权利义务。建立催收行业法律体系离不开法学领域的研究,学者们应对催收行业进行实证和案例研究,推动具有中国特色的催收行业法律体系的出台及完善,提升关于催收行业的研究水平,增加文献产出量,还可创办研究催收行业的期刊。

四是建立催收业务员培训体系。对催收业务员进行金融知识、法律知识、心理学知识以及催收方式等的培训并颁发证书,使其了解非合理、合法催收行为,掌握谈判技巧,善于与债务人进行心理博弈,增强情绪控制能力。可在规定时间内对已取得催收培训证书者进行再培训和评估,使其具有紧迫感,保证催收行业充满竞争力和活力。

五是建立智能催收体系。建立健全的智能催收体系,促进完善信用体系,提高催收效率。催收行业应同个人征信体系一起使用大数据风控,从而进行有效的欺诈识别,打破信息不对称,对借款人进行信用打分,识别恶意借款人。

参考文献:

[1]冯辉,杨梅.利益平衡视野下中国第三方债务催收的监管与立法完善[J].首都师范大学学报(社会科学版),2021 (6):81-89.

[2]冯辉.整体主义视野下债务催收行业的法律治理[J].法学,2023(12):155-175.

[3]关佳,张世梅.第三方债务催收行业风险防范制度研究:以法权理论为视角[J].商业研究,2021(4):146-152.

[4]张旭东,伍坚.债务催收中债务人权益的保护[J].重庆社会科学,2017(10):73-80.

[5]闫海,鞠阳.美国第三方债务催收联邦立法实践及对我国的启示[J].南方金融,2017(8):54-60.

[6]谭曼,段明.中国债务催收行业的机遇、挑战及其治理[J].首都师范大学学报(社会科学版),2019(2):42-55.

[7]段明.中国债务催收职业化的困境与突围[J].首都师范大学学报(社会科学版),2021(2):48-57.

[8]张庆君,陈思,何德旭.宏观审慎监管对企业债务违约风险的影响[J].中南财经政法大学学报,2022(5):69-83.

[9]宋桂林.金融不良债权处置政策的司法回应[J].四川师范大学学报(社会科学版),2022(5):66-75.

[10]汪鹏.场域性立法背景下催收非法债务罪的规范构造[J].上海大学学报(社会科学版),2022(1):91-104.

[11]胡志风.“套路贷”及其衍生犯罪的逻辑展开[J].浙江工商大学学报,2022(4):50-60.

[12]陈兴良.套路贷犯罪研究[J].法制与社会发展,2021(5):5-27.

[13]赖早兴,王家伦.刑法对高利贷的规范路径:演进与展望[J].烟台大学学报(哲学社会科学版),2022(4):19-32+72.

[14]马治国,李鑫.规范我国民间借贷市场的价值选择[J].湖北大学学报(哲学社会科学版),2021(6):149-159.

[15]狄金华,宋建超.乡村社会内部的讨债博弈及策略特征:以西南农村的一起建筑业农民工讨薪案为例[J].南京 农业大学学报(社会科学版),2017(4):57-66+158.

[16]李世财.民间金融监管困境与功能定位研究[J].学习与探索,2020(2):111-116.

[17]张培,李楠.核心企业开放式服务创新平台构建过程机理:基于扎根理论[J].科研管理,2022(6):132-141.

[18]黄涛,李娜.我国新型智库研究的进展及展望:基于Nvivo质性分析[J].智库理论与实践,2022(1):43-50.

[19]卓潇,姚本先.高校心理咨询伦理的结构与优化:基于Nvivo11的质性分析[J].衡水学院学报,2023(1):113-119.

[20]陈燕萍,赵茜茜.义务教育均衡发展政策变迁:基于Nvivo11.0的政策文本分析[J].连云港师范高等专科学校学 报,2022(4):103-108.

[21]宋睿.再论我国财产犯罪保护法益:以催收非法债务罪的理解与适用为视角[J].辽宁公安司法管理干部学院学 报,2023(3):61-67.

[22]王滨,赵海峡,常润轩.利用信息网络实施“软暴力”催收恶势力犯罪的办案路径:以赵某等人寻衅滋事案为例 [J].中国检察官,2023(6):20-24.

[23]周影.债务催收中债务人的合法权益保护分析:以美国第三方债务催收业为例[J].宿州学院学报,2019(2):35-39.

[24]刘溪.第三方债务催收及债务人权益保护问题研究[J].区域治理,2019(32):106-108.

[25]孙骄阳.民间借贷第三方债务催收法律规制的现实考量[J].法制与经济,2019(4):65-66.

[26]刘瀛洲.互联网时代第三方债务催收存在的问题及建议[J].武汉金融,2018(10):77-79.

[27]贾晓雯.第三方债务催收乱象及债务人权益保护[J].中国银行业,2017(7):93-94.

[28]李云焕.金融领域债务催收不当行为与规制研究[J].吉林金融研究,2021(6):40-44.

[29]韦冉.实质判断下催收非法债务罪的限缩适用[J].中国政法大学学报,2023(5):232-243.

[30]司明月.催收非法债务罪的法益确证和非法债务认定[J].法制博览,2023(23):67-69.

[31]李正新,田添昊.试论催收非法债务罪中的非法债务[J].中共山西省委党校学报,2023(4):92-97.

[32]常立营.信用卡司法催收的优势与完善[J].法制博览,2023(21):1-6.

[33]王晶.催收非法债务罪实行行为的实质认定[J].安徽职业技术学院学报,2023(1):13-20.

[34]刘艳红.催收非法债务罪“催收”行为的法教义学展开[J].比较法研究,2023(2):107-121.

[35]胡丹阳.催收非法债务罪司法适用中的罪数认定研究[J].法制博览,2023(6):32-34.

[36]苏畅,李世文.信用卡逾期贷款催收新模式探析:以农业银行广西分行为例[J].中国信用卡,2023(2):26-28.

[37]王虹宇.基于财务共享模式的智能债务催收管理研究[J].大众投资指南,2023(3):92-94.

【责任编辑:毕春晖】