京东供应链金融面临的主要问题及对策

毛语堃

摘 要:供应链金融作为解决我国中小企业融资难融资贵的重要方式之一,拥有着广袤的前景。京东作为我国头部电子商务平台之一,其本身快速的物流体系就需要一个强大且稳定的供应链保障下游客户的良好体验,且京东是集资源提供方、信息掌控方、仓储管理方等多方资源的聚合体,其本身提供的供应链金融成本相对来说也较为低廉。本文通过对京东供应链的分析,深入了解了京东供应链金融的发展现状,发现其中存在的主要问题,并提出了一些建议和对策。

关键词:供应链金融;京东;中小企业;融资

Abstract: Supply chain finance, as one of the important ways to solve the financing difficulties and high costs for small and medium-sized enterprises in China, has a broad prospect. JD.com, as one of the leading e-commerce platforms in China, requires a strong and stable supply chain to ensure a good experience for downstream customers, and it has a fast logistics system. JD.com is an integrator of various resources, including resource providers, information controllers, and warehouse managers. The cost of supply chain finance provided by JD.com is relatively low. This article analyzes JD.com's supply chain, deeply understands the development status of JD.com's supply chain finance, identifies the main problems, and offers some suggestions and countermeasures.

Keywords: Supply chain finance; JD.com; Small and medium-sized enterprises; Financing

一、公司概况

京东是一家主要从事电商业务的公司,是中国最大的自营电商企业,京东主要经营数码产品、家电产品及日用品。京东为仅次于腾讯、百度、阿里巴巴的中国第四大互联网上市公司。京东旗下包括京东金融,京东商城,京东房产、京东数科、京东物流等子品牌。京东通过前期的重资产投入,占据行业资源高地,实现了高效的一体化供应链建设与运作能力、建成了全中国最大的电商物流仓储系统,形成自建物流配送模式,创造了令人称赞的京东模式与京东速度。

二、京东供应链金融发展现状

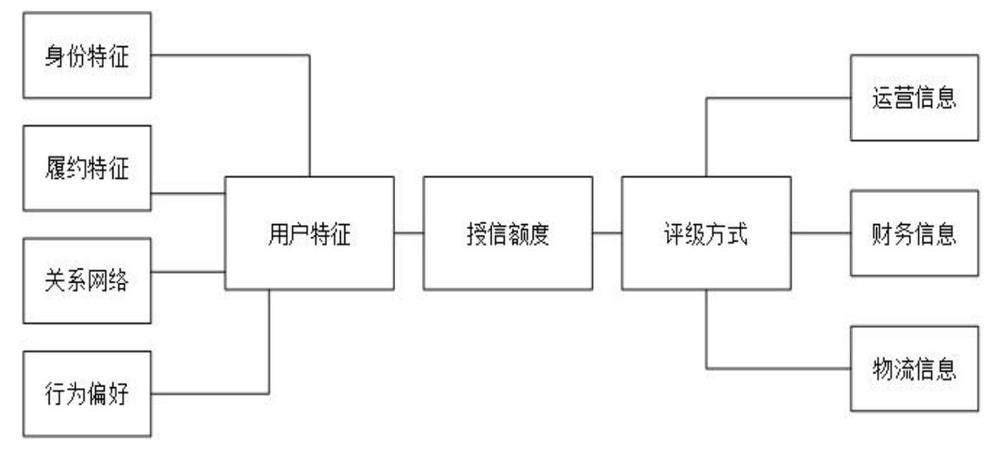

京东供应链金融的布局开始于2012年,2012年11月,京东集团与中国银行北京分行签署战略合作协议,依托中国银行综合化业务平台,开展全面供应链金融合作,京东公司通过信贷和应收账款作为担保,通过向银行提供信贷和应收款项,缩短了供应商的账期,到了2012年末,京东已经从中国银行,建设,工商,交通银行等银行获得了超过五十亿元的贷款,以银行作为流动性提供方的供应链金融融资方式有其本身的局限性,银行无法快速核实京东合作的上万供应商的信息,随着业务量的扩大,需要2到5天才能放款,且监管难度较大。随后京东于2013年成立了京东金融,京东金融负责提供包括供应链金融在内的金融服务,开始了电商平台主导的供应链金融阶段,京东金融通过京东集团本身巨大的信息流量与先进的风险管理能力,为其合作伙伴提供便捷的融资解决方案。2013年12月,首个供应链金融科技产品上线——“京保贝”,京保贝基于经销商与供应商真实的历史交易数据,评估经销商履约能力,为经销商提供契合其采购特征的融资服务。

2014年10月,京东上线京小贷,企业金采,京小贷是根据京东零售平台POP商家的经营情况提供的信用融资服务,企业金采是京东金融为企业提供的一款采购管理工具。2015年,京东为企业提供动产融资模式,允许合作方以动产作为抵押进行贷款。2016年,于上交所发行了国内收单互联网保理业务ABS,开创供应链金融新模式。2017年,实现数字农贷,在行业内首次实现基于农业生产的量化模型及大数据为农民授信,免抵押,免担保。2018年,京东金融改名京东数科,2019年,通过打造供应链金融科技平台,为地方政府、企业产业链上下游企业提供全面的供应链金融技术支持。平台可覆盖核心企业及其供应链上下游企业,对接金融机构提供金融服务,协助不同类型的供应链企业在融资、资产等方面的需求匹配。加强产业链的协同作用,促进整个产业链的协调发展。2020年,上线了企业主贷、采购融资标准品、商票秒融等产品,设立金控小微金融服务平台,提供一站式全方位融资服务。

三、京东供应链金融面临的主要问题

(一)准入资格较为宽松

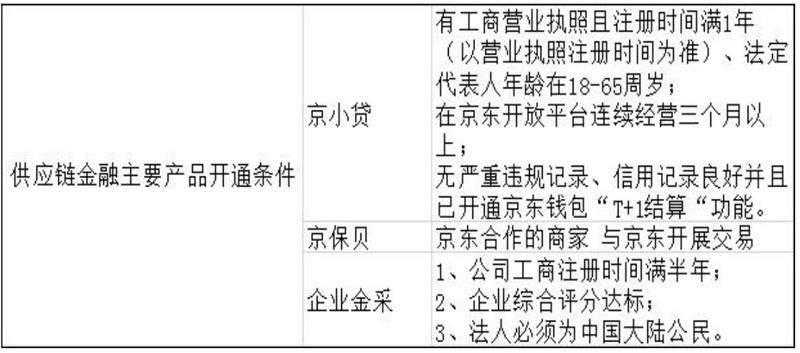

供应链金融业务以中小企业为对象[1],覆盖范围广、参与主体多,近年来,随着我国供应链金融业务的发展,越来越多的金融机构涉足供应链金融领域开展业务,竞争也逐渐激烈起来。各种金融机构不断提高自身的业务准入门槛,以吸引更多的资金进入市场。在电商的供应链金融方面,各个电商平台都在努力建立自己的供应链金融系统,而平台也在不断地调整自己的准入门槛,以吸引投资者的加入。

对于采取创新激进战略的京东来说,其风险管控是覆盖型的并且风险承受能力相对较高,这就意味着只要融资者的风险评级在京东数科的可接受范围之内,就会向融资者发放贷款,其准入资格审批较为宽松,是典型的风险偏好者。一般来说,只要是在这个平台上稳定运营超过三个月的商户,都可以通过银行的信贷额度进行贷款。而“京小贷”最多可以提供两百万的信贷额度。“京保贝”的进入条件,就是成为一个实体分销商。而且,在扩大经营范围的情况下,那些没有和京东有过交易的公司,都可以进行融资。

(二)信息不匹配下的资信风险,风控体系欠缺

在平台电商企业的供应链融资过程中,京东面临着来自国内外竞争者的巨大压力[2],为拓展市场、增加利润,往往会放宽对企业的信用要求,以求获得更多的融资机会,同时京东也将为其提供财务支持,从而导致部分信用等级较低的融资公司利用虚假票据等手段套取资金,从而影响到供应链的稳定。

电商平台的客户存在着伪造营业数据的情况[3],在平台上运营超过三个月的企业都可以向其提交融资申请,这种方式非常容易实现,因此可以快速地获得融资。与此同时,也导致了融资双方的信息不对称。现在,很多公司都会使用各种各样的方法来获取信誉,比如好评返现,电话删除差评,拉单,提高销售,提高好评,伪造交易记录,伪造合作关系,这些都会造成信用评级与实际情况不相符,即使是一些信誉不佳的公司,也可以使用一些违法的技术手段,制造出一个经营状况良好,信用状况良好的假象,以获得高额的资金,这就加大了公司违约的可能,也加大了信用风险的可能。

四、京东供应链金融发展对策

(一)构建完善准入许可制度

企业开展供应链金融业务的首要步骤就是要构建完善的市场准入审批制度,对于一家公司而言,进入审核制度的严谨程度将会对融资公司能否得到资金以及得到的资金有很大的影响。若进入条件放宽,许多信誉差的企业便可以得到资金,从而加大了企业的投资风险。为此,京东应当在强化进入审查的前提下,提升自身的审查能力,以减少因信息不对称等原因引起的信用风险,从而确保只允许符合特定条件和标准的企业获得审批。与此同时,京东也要加强自己电商平台的实力,通过自己的资讯优势,建立一个监管部门,对那些有资金需求的公司进行监管。

制定适当的准入条件。此外,还应当制定适当的准入准则,以强化准入审查为依据。其中包括企业的财务实力,信誉度,风险管理能力等。在此基础上,还要结合申请人所提供的信息、银行授信额度等方面,对其进行全面的评价和审核。

在强化进入核查的前提下,实施严密的检查和评价。京东要确保企业只要满足某种要求和标准就能被核准,就必须对其进行更多的规范和规范的审查,并经过一系列的审查和评价过程来判断其能否被核准。并对申请者所提交的资料进行全面审核,以保证资料的真实性和可靠性。

此外,京东还应通过对申请人提供担保,加强对申请人的身份核查,以保障申请人的合法权益。

(二)加强信息核查水平

信息审批的内容,主要是对公司的基本信息、生产经营信息、提供的抵押品信息等信息进行验证,以避免公司的信息出现虚假,进而对公司的信用风险管理造成不利影响。京东对该公司目前的信用状况和经营状况进行了评价。增加验证级别,可以识别和筛选虚假信息,提取符合商户实际情况的信息,京东对公司的信用和经营情况进行了评价。增加验证级别,可以识别和筛选虚假信息,提取符合商户实际情况的信息,进而减少京东的信贷风险。

目前,对于京东来说,最需要做的就是约束需要融资的公司在经营过程中利用各种非法的方式来提高自身的信誉,这需要京东公司建立明确的监管体系,严格禁止平台上的商户通过刷好评、刷单等方式来提高自身信誉,并且要适时地对已存在的各种违规情况进行实时监控,并且要对一些违反规定的公司予以重罚,如有需要,还可以采取逾期公告和封杀等措施;同时,京东也要加强自身的资讯解析及甄别能力,加强对资讯的辨识,运用多维资讯及资信体系,综合考量资讯;还有就是,京东的供应链融资,依赖于银行信用,网上审核银行开出的单据,需要加强对单据的审核,并且要和各大金融公司做好信息共享,一旦有大额交易,就需要找本地的权威部门来核实,防止出现“一票多贷”的情况。

(三)发挥技术优势,增强竞争能力

京东的前期积累下的数字化技术优势,持续在精准度、精准度、时效性及完整性上取得长足进步。对于京东来说,最重要的是提高供应链金融服务的效用,以科技的数字化系统,提高管理各类动产的能力,提升其审核的效率,降低信息不对称下的道德风险等。比如说京东目前的动产融资,就是一个典型的体现。

再者,将技术赋能京东自营供应商,帮助客户提高其供应链的效率,降低其供应链相关成本,优化其采购模式与采购成本和效率,帮助其进一步实现数字化。以相对于竞争对手更低的成本,实现更高的效率,将技术优势充分发挥到供应链金融市场的竞争之中,才能进一步扩展市场,帮助占领市场更多的份额。

参考文献:

[1]梁璐,曾婷.中小企业供应链融资现状分析[J].商场现代化,2024,(10):150-152

[2]刘一鸣,曹廷求,刘家昊.供应链金融与企业风险承担[J/OL].系统工程理论与实践,1-20

[3]黄海龙.基于以电商平台为核心的互联网金融研究[J].上海金融,2013,(08):18-23+116.