绿色财政抑制了碳排放吗?

张 晖 李光龙 李增来

内容提要:绿色财政对实现“双碳”目标具有重要意义。本文选取2007—2021 年省级面板数据,以绿色财政收入、绿色财政支出为解释变量,碳排放量为被解释变量构建双向固定效应模型。结果显示,绿色财政收入比重增加促进碳排放增加,绿色财政支出比重增加显著抑制碳排放。通过中介效应分析,本文认为绿色财政收入对碳排放缺少“硬约束”,反而促进了火力发电量、粗钢产量和原煤产量增加,进而导致碳排放增长;绿色财政支出的增长促进了我国能源消费结构转型,提升森林覆盖率,降低能耗,有效减少了二氧化碳的排放。基于此,本文提出充分发挥绿色财政减排作用的政策建议。

一、问题的提出

近年来全球环境问题日益严峻,温室气体大量排放导致全球气候变暖,极端天气不断增加。国际能源署(IEA)相关数据显示,2022 年全球碳排放总量达到创纪录的368 亿吨①IEA,“CO2 Emissions in 2022”,https://www.iea.org/reports/co2-emissions-in-2022#.。联合国政府间气候变化专门委员会(IPCC)发布警示,未来气候变化的影响和风险变得愈发复杂,多种气候灾害将同时发生。在全球环境风险凸显的背景下,中国政府宣布力争2030 年前实现碳达峰,2060 年前实现碳中和,体现了负责任的大国担当,是构建人类命运共同体思想下全球治理理念的重要体现。

财政政策具有直接性、灵活性、示范性等诸多优点,对实现“双碳”目标具有重要意义。然而受新冠疫情、国际形势以及房地产行业周期转换等因素叠加影响,我国经济发展和财政状况面临较大压力。2020 年至2022 年,全国一般公共预算节能环保支出连续三年负增长。2023 年节能环保支出5633 亿元,较上一年度有所回升,但仍然低于2017 年支出水平②参见财政部网站公布的历年全国财政收支情况,https://www.mof.gov.cn/zhengwuxinxi/redianzhuanti/quanguocaizhengshouzhiqingkuang/index_1.html。。在此背景下,“稳收入”和“保支出”成为当前财政支持“双碳”目标的重要课题。

绿色财政是指政府颁布实施的有利于促进绿色经济发展的一系列财政政策措施,包括绿色财政收入、绿色财政支出、绿色转移支付、绿色政府采购和绿色财政管理等(曾纪发,2011)。学界对绿色财政的研究主要基于绿色财政收入和绿色财政支出两个方面。就绿色财政收入而言,广义的绿色财政收入是指来自绿色产业的财政收入;狭义的绿色财政收入特指绿色税收。为了促进节能环保,2015 年国家税务总局明确对电池、涂料征收消费税;2016 年全面实行资源税征收改革,推行从价计征;2018 年开征环境保护税,对水污染物、大气污染物、固体废物、噪声征收环境保护税。我国已形成较为全面的绿色财政收入体系。近年来财政收入政策对碳排放的影响受到学者的关注,其观点主要分为两种,一种是“抑排论”,另一种是“助排论”。付莎、王军(2018),田时中、童梦梦(2023),池巧珠、陈少晖(2023)等认为我国当前绿色税收制度抑制了二氧化碳排放。而另一种观点认为当前绿色财政收入缺乏专门针对碳减排的碳税设计(张莉、马蔡琛,2021),没有以二氧化碳排放量或化石燃料含碳量为计税依据的税种(谭伟等,2023),导致绿色财政收入政策难以直接有效地抑制二氧化碳排放。绿色财税政策有可能加速化石能源的开采,导致温室气体排放进一步增加而产生“绿色悖论”(Sinn,2008)。

就绿色财政支出而言,狭义的绿色财政支出主要指传统财政中的环境保护支出;广义的绿色财政支出还包括绿色生态建设和能源利用等方面支出(魏吉华、蒋金法,2018)。现有研究表明,绿色财政支出能够显著降低二氧化碳排放(朱小会、陆远权,2017;李光龙、宗杰,2021;李玥萤、黄丽君,2022),并且政府环保支出占财政支出比重越高,对碳排放的控制程度就越高(卢洪友等,2019)。绿色财政支出有助于减少碳排放已经成为学界共识,但对于绿色财政支出抑制碳排放的机理,一般仅从理论上进行分析,认为环保支出在治理污染、改善环境的同时间接地减少二氧化碳排放,也有认为环保支出加强了环境规制进而减少了碳排放,但是都缺乏实证分析。

综合现有研究来看,绿色财政能否抑制碳排放还存在以下问题有待回答。第一,当前绿色财政收入政策是否能够抑制二氧化碳排放,如果能够抑制碳排放,其作用机制是什么;如果不能抑制碳排放,其原因该如何解释。第二,绿色财政支出能够抑制碳排放已经成为共识,其抑制碳排放的原因如何解释。为了回答上述疑问,本文通过构建省级面板数据模型,分别以绿色财政收入占年度财政收入比重、绿色财政支出占年度财政支出比重为解释变量,碳排放量为被解释变量,分析绿色财政政策对减少二氧化碳排放的实施效果。为了进一步探究绿色财政影响碳排放的内在机理,本文选择与绿色财政收入相关并且碳排放量排名前五的电力、热力生产和供应业,黑色金属冶炼和压延加工业,非金属矿物制品业,交通运输、仓储和邮政业,石油、煤炭及其他燃料加工业的产品产量(增加值)为中介变量;同时选择与绿色财政支出相关的煤炭消费占比、森林覆盖率、单位GDP 能耗指标为中介变量,分别解释绿色财政收入政策和绿色财政支出政策影响碳排放的原因与机制,并据此提出对策与建议。

本文余下内容安排如下:第二部分为文献综述;第三部分为理论分析和假设;第四部分为变量选择与模型构建;第五部分为基准回归结果分析;第六部分为稳健性检验;第七部分为绿色财政影响碳排放的作用机制;第八部分为结论与建议。

二、文献综述

财政政策是重要的宏观政策工具,在减碳领域发挥重要作用。国外不少研究认为扩张性财政政策有助于减少碳排放。Pata and Yilanci(2021)对七国集团的研究表明,更高的公共支出可以有效抑制二氧化碳排放。Katirciolu and(2017)在环境库兹涅茨曲线(EKC)假说视角下调查政府支出占土耳其GDP 份额对该国二氧化碳排放的影响,表明政府财政支出水平提升有助于减少碳排放。与国外研究不同的是,卢洪友等(2019)研究认为财政支出增长既存在直接污染效应,也会通过产业结构升级产生间接污染效应。财政支出与产业升级加重了环境污染,带来较强的负外部性。其主要原因是地方政府倾向于发展第二产业,增加了生产性公共品支出比重或减少非生产性公共品支出(王艺明等,2014)。可见单纯的财政扩张并不能减少二氧化碳的排放,更重要的是财政支出结构。谭建立、赵哲(2021)认为提高非经济性公共支出占比有利于减少碳排放。李光龙、宗杰(2021)研究显示中国环保支出与碳排放之间存在倒“U”型EKC 关系,随着环保支出的增长,绿色财政减碳的作用愈加明显。经济密度、人口密度、城镇化水平等指标对财政支出减碳也产生重要影响(邓彦龙,2017)。

从绿色财政收入的角度来看,朱迎春(2012)采用协整检验方法分析不同税种的节能减排作用,认为增值税节能减排税收优惠政策可以降低单位GDP 能耗,消费税节能减排效果不明显,资源税收入的增长反而会增加单位GDP 能耗。李绍萍等(2014)对高能耗企业节能减排税收政策效应的研究也得到了类似的结论。伍红、王昊(2023)认为小汽车消费税“降小提大”的税率设计导致了小排量汽车市场占有率攀升,但由于汽车消费税在生产环节征收,税收成本隐性,一定程度上降低了减排的效果。当然也有研究认为当前绿色财政收入具备减排降碳的作用。例如,高新伟等(2019)使用两阶段最小二乘估计和广义矩估计方法证明汽油消费税对二氧化碳的排放有抑制作用。

从财政体制角度来看,国外学者倾向于财政分权有助于抑制碳排放(Tufail et al.,2021;Udeagha et al.,2022)。而我国多数学者认为当前财政分权造成财权事权不平衡,导致地方政府面临较大的增长压力和财政压力,在GDP 竞争和“晋升锦标赛”的激励下,容易造成碳排放增加(韩国高、张超,2018),而财政分权程度越高,碳排放量也随之增加(马晓钰、李强谊,2016),应明确应对气候变化的事权与支出责任划分,完善转移支付机制(陈诗一、祁毓,2022)。

综上所述,当前财政减碳研究主要集中在绿色财政支出政策、绿色财政收入政策以及财政体制改革三个方面,上述成果构筑了绿色财政影响碳达峰碳中和研究的基础,但仍然有一些问题悬而未决,主要表现在以下方面:第一,绿色财政收入政策减碳效果存在争议,绿色财政收入减碳机制没有得到较好解释。第二,绿色财政支出在减污降碳方面具有明显的作用,但是其原因与机制缺少实证分析。第三,国内外关于财政分权度对碳排放的影响存在两种截然不同的观点,原因除了国与国之间的发展阶段不同之外,还要从财政收入结构和支出结构的角度进行解释。

三、理论分析与假设

如前文所述,财政政策在节能减排,实现碳达峰碳中和目标中发挥重要的作用。但是从绿色财政收入和绿色财政支出两个不同视角来看,二者减排效果可能存在显著差别。从理论分析来看,当前绿色财政收入政策没有直接的碳税设计,导致其难以有效发挥抑制二氧化碳排放的作用。按照当前学界对我国绿色财政收入的界定,其由环境保护税、消费税、资源税、车辆购置税、车船使用和牌照税、耕地占用税、城市维护建设税、城镇土地使用税等税种共同组成。具体来看,耕地占用税和城镇土地使用税征收目的主要是节约土地资源;城市维护建设税是以纳税人实际缴纳的增值税、消费税为计税依据,目的是筹措城市建设维护、公共设施建设资金。上述税种都不具备促进节能减排的功能。

2018 年1 月1 日实施的《中华人民共和国环境保护税法》是我国专门制定保护环境的税收法律,征收对象包括大气污染物、水污染物、固体废物、噪声,其中应税大气污染物44 种,不包括二氧化碳。资源税是绿色税收的重要组成。我国资源税征税对象包括能源矿产、金属矿产和非金属矿产等,与这三类资源相关的开采和加工行业大多属于高能耗、高污染、高排放行业。根据CEADs《中国CO2排放清单1997—2021(IPCC 部门排放)》的数据,2021 年火力发电、黑色金属冶炼和压延、非金属矿物制品业占据我国碳排放量的80%左右①CEADs,“China CO2 Inventory 1997—2021(IPCC Sectoral Emissions)”,https://www.ceads.net/data/nation/.。但是由于资源税税率较低,在资源类产品价格不断攀升的情况下,地方政府和企业出于经济目标扩大生产,形成资源税与碳排放同步增长的现象。消费税、车辆购置税和车船使用税具有一定抑制碳排放作用。主要原因在于消费税对成品油、小汽车、摩托车等产品征税,车辆购置税和车船使用税能够抑制大排量汽车消费。但是由于交通运输、邮政行业的碳排放只占碳排放量的7%左右②CEADs,“China CO2 Inventory 1997—2021(IPCC Sectoral Emissions)”,https://www.ceads.net/data/nation/.,以上三种税收难以发挥较大的减碳作用。

据此本文提出假设1:绿色财政收入政策难以有效抑制二氧化碳排放。

究其原因,当前绿色财政收入缺少以二氧化碳排放为征税对象的税种,绿色税收难以调节高能耗、高排放行业的碳排放。近年来,在资源类产品价格不断上涨的背景下,高排放企业进一步扩大生产,导致绿色财政收入与相关企业产量同步增长,削弱绿色财政的减排效果。

据此本文提出假设2:绿色财政收入政策会促进高排放行业生产,导致碳排放增长。

环保支出对减少废气排放、绿化环境、改善空气质量具有显著作用,间接地减少了二氧化碳的排放。尤其是“双碳”目标提出后,财政、交通、林业、工信等部门拨付专项经费,实施各种优化能源结构、节能减排、生态修复措施,进一步提升了绿色财政支出减碳的针对性。

据此本文提出假设3:绿色财政支出有助于减少二氧化碳的排放。

2021 年10 月国务院新闻办公室发布了《中国应对气候变化的政策与行动》白皮书,详细解读了中国应对气候变化的新理念、新战略,介绍了中国应对气候变化的新成效,尤其是我国能源消费结构不断优化、能耗强度显著下降、生态系统碳汇能力明显提高等诸多减排成果。结合近年来国务院制定的一系列节能减排综合工作方案来看,严控煤炭消费增长、提高能源使用效率、促进林业碳汇发展是节能减排的重要工作。

据此本文提出假设4:绿色财政支出通过改善能源消费结构、提高森林覆盖率、降低单位GDP能耗抑制了二氧化碳排放。

四、变量选择与模型设定

(一)变量选择

1.被解释变量

模型的被解释变量为碳排放量。当前碳排放的核算主要参考《2006 年IPCC 国家温室气体清单指南》提供的三种方法:基本法、部门法、参考法。2011 年国家发展改革委结合我国的实际情况发布了《省级温室气体清单编制指南(试行)》。本文采用清华大学发布的MEIC 碳排放清单数据,其主要优点在于采用IPCC 国家温室气体清单指南提供的方法,结合我国国情对四个主要排放部门主要燃料以及水泥工业的CO2排放数据进行测算,具有较高的准确性、连续性和一致性。

2.解释变量

(1)绿色财政收入。由于我国尚未开征碳税,绿色财政收入减碳作用主要体现在绿色税收制度当中,包括环境保护税、资源税、消费税、车辆购置税、车船使用和牌照税、城镇土地使用税、耕地占用税、城市维护建设税,以及企业所得税、增值税、关税中的相关减税、免税条款。因此,本文将与环境相关的消费税、环境保护税、资源税、城市维护建设税、车辆购置税、车船使用和牌照税、城镇土地使用税、耕地占用税的合计额除以年度税收总收入作为衡量绿色财政收入的指标。

(2)绿色财政支出。长期以来,我国环境政策比较关注节能环保和“三废”治理,各级政府在减碳方面还没有形成常态化的财政支出。但政府部门的节能环保支出能够增加植被、净化水体、减少污染、改善生态环境,间接起到减碳固碳的作用。因此,采用各省财政年鉴中节能环保支出与财政总支出的比值作为衡量绿色财政支出的指标。

3.控制变量

本文参考洪源等(2018)的做法,选用产业结构、人均GDP、人口密度、外商直接投资水平、对外开放程度、创新水平作为控制变量。产业结构采用第三产业和第二产业产值之比进行衡量,人口密度为每平方公里人口数,外商直接投资水平为外商投资额与GDP 的比值,对外开放程度用货物进出口总额与GDP 的比值衡量,创新水平为发明专利受理量的对数值。

4.中介变量

本文选择与绿色财政收入密切相关的高排放行业产品产量:火力发电量、粗钢产量、水泥产量、交通运输仓储和邮政产业增加值、原煤产量为中介变量,考察绿色财政收入促进碳排放的机制与原因。选择煤炭消费占比、森林覆盖率、单位GDP 能耗作为分析绿色财政支出影响碳排放机制的中介变量,分析绿色财政支出抑制碳排放的途径与机理。

(二)数据来源与数据处理

本文考察2007—2021 年中国30 个省(自治区、直辖市)绿色财政收入和绿色财政支出对二氧化碳排放的影响。考虑到数据的可得性以及统计口径的差异,未将台湾省、香港特别行政区、澳门特别行政区、西藏自治区纳入研究范围。本文被解释变量涉及的碳排放数据来源于MEIC 碳排放数据库;核心解释变量涉及的财政收入和支出数据来源于各省份财政年鉴,税收收入数据来源于各省份税收年鉴;控制变量数据来自各省份统计年鉴;中介变量数据分别来自中国工业统计年鉴、各省份统计年鉴、统计公告、中国能源统计年鉴。

为了缓解极端值以及异方差对模型估计的影响,本文对碳排放量、人均GDP、产量、增加值等数据取对数。同时将绿色财政收入、绿色财政支出以及其他相对指标乘以100,进行指数化处理。处理后的数据特征如表1 所示,各变量数据没有出现异常值。同时也可以看出我国各省碳排放、财政收支结构、产业发展等数据存在较大的差别,标准差和极差数值相对较大,反映了我国地区间的社会特点和发展差异。

表1 主要变量描述性分析

(三)模型设定

本文选择静态面板模型分析我国绿色财政收入政策和环境支出政策对碳排放的影响,分别表示为模型(1)和模型(2)。其中co2it代表碳排放,inc代表绿色财政收入,controls为前面所述控制变量,exp代表绿色财政支出。

在模型选择上,通过F 检验计算混合回归模型与个体时点固定效应模型的F 统计量,检验结果显示模型(1)和模型(2)的F 检验统计量均大于5%显著性水平下的临界值,倾向于选择个体时点固定模型对变量进行回归。在固定效应和随机效应的选择方面,通过豪斯曼检验比较离差OLS 估计和随机GLS 估计对固定效应参数估计的非一致性,检验模型是否存在固定效应。豪斯曼检验结果显示p 值均小于5%。综合上述分析,文章选择个体时点固定效应模型,并采用异方差稳健标准误估计对变量进行回归分析。

五、基准回归结果分析

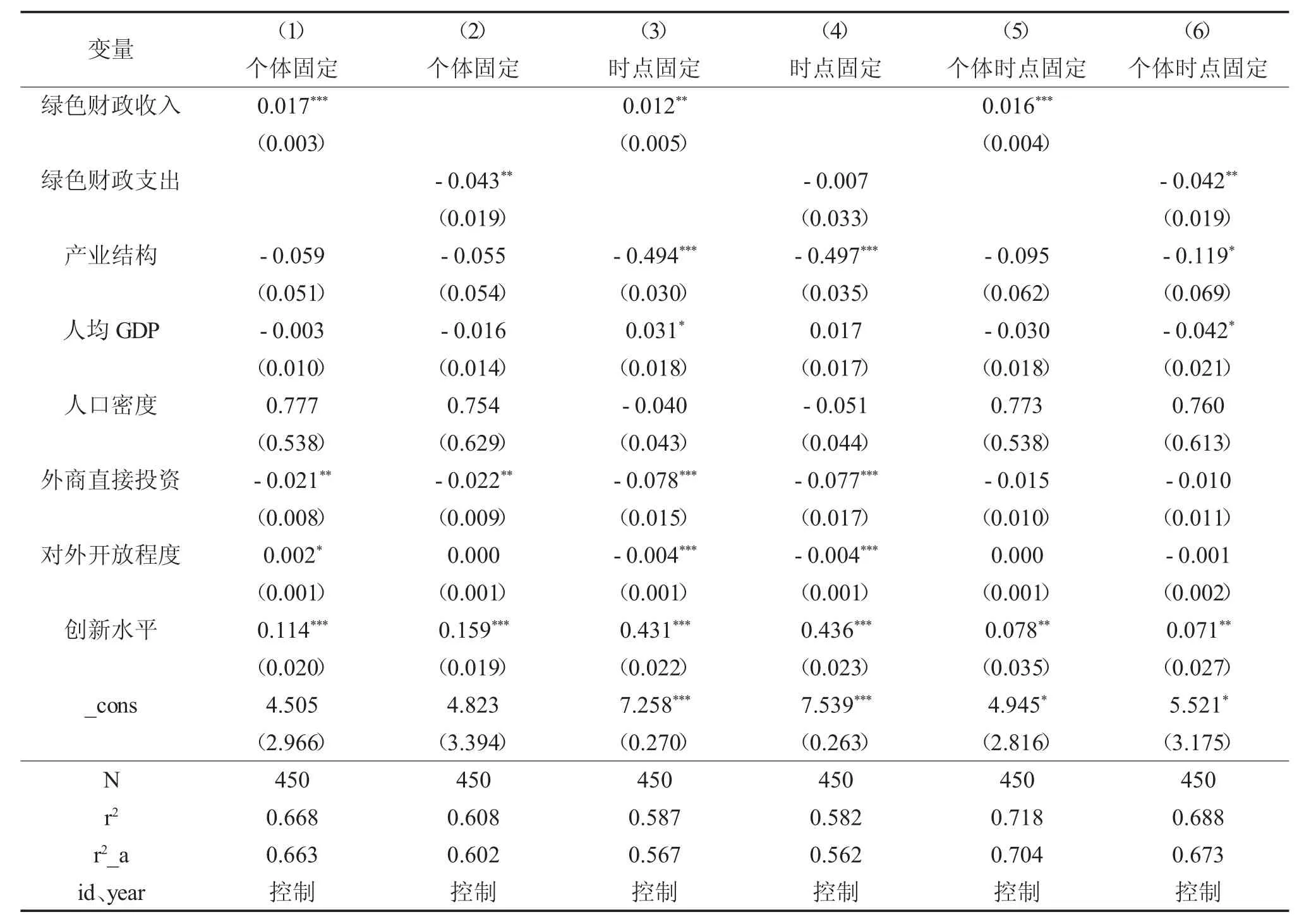

本文考察2007—2021 年30 个省(自治区、直辖市)的绿色财政收入和绿色财政支出对人均碳排放的影响,时间跨度为15 年。在此期间我国的社会发展每年都在发生较大的变化,具有明显的时间效应,同时各省份之间又存在着明显的个体差异。本文在面板回归中选择同时控制个体和时点效应,结果列于表2 中列(5)(6),同时将个体效应和时点效应回归结果分别列于列(1)至列(4)。

表2 基准回归结果

回归结果显示,在个体时点固定效应下,绿色财政收入与碳排放在1%显著性水平下正相关,绿色财政支出与碳排放在5%显著性水平下负相关。结合个体效应和时点效应回归结果来看,绿色财政收入在三种情况下均与碳排放显著正相关,其中在个体效应、个体时点效应下表现更为显著。绿色财政支出在个体效应、个体时点效应下与碳排放呈现显著负相关。综合所有回归结果,绿色财政收入比重上升促进了碳排放增长,绿色财政支出比重上升抑制了碳排放。

从经济学理论分析,绿色财政支出与碳排放存在显著负相关符合经济规律,即绿色财政支出的增长会对碳排放产生抑制作用。但是绿色财政收入占比上升,也就是本文中绿色税收在税收总收入比重的增加,却促进了碳排放的增长,其结果可能有悖常理。但是结合前文综述相关学者对我国消费税、资源税减碳研究来看,由于我国绿色税收体系并没有明确对碳排放征税,消费税、资源税、环境保护税等税种减碳效果并不明显,在经济利益的驱动下,反而促进了碳排放增加。

六、稳健性检验

本文选择异方差稳健估计方法对基准模型进行回归,防止异方差和自相关造成统计推断失真,结果显示核心解释变量较为显著。此外本文继续采用内生性检验、替换核心解释变量、滞后一期、缩尾处理、改变样本时期的方法对基准回归结果的稳健性进行检验。

第一,内生性检验。考察模型解释变量是否存在内生性问题通常采用豪斯曼检验方法,原假设为所有解释变量均为外生,即模型不存在内生性问题。绿色财政收入变量豪斯曼检验结果为Prob>chi2=0.2469,不拒绝原假设。绿色财政支出变量豪斯曼检验结果为Prob>chi2=0.3186,不拒绝原假设,模型不存在明显的内生性问题。

第二,替换核心解释变量。为了检验基准回归结论的准确性,本文选择年度绿色税收收入、环保支出对数值为替代变量重新进行回归,估计结果置于表3 的列(1)和列(2)。结果显示绿色税收收入在5%显著性水平增长1%,导致碳排放增加0.151%;环保支出在10%的显著性水平增长1%,导致碳排放减少0.104%,说明基准回归结果稳健。

表3 稳健性检验

第三,滞后一期。考虑绿色财政政策不仅能够影响当年碳排放,也可能对以后年度碳排放产生影响。因此将核心解释变量滞后一期进行稳健性检验,估计结果置于表3 的列(3)和列(4)。结果显示绿色财政收入、绿色财政支出变量的参数估计值稍有变化,显著性水平不变,通过稳健性检验。

第四,缩尾处理。为了防止离群值造成的回归结果偏误,本文对数据进行1%—99%的缩尾处理,并进行重新估计,结果置于表3 的列(5)和列(6)。缩尾处理后,绿色财政收入和绿色财政支出变量估计参数和显著性水平都没有发生变化,模型整体稳定。

第五,改变样本时期。考虑2020 年和2021 年新冠疫情的发生对社会经济带来较大的冲击,可能对模型的稳健性造成影响,因此将2020 年和2021 年数据剔除后重新进行估计,结果置于表3 列(7)和列(8)。可以看出绿色财政收入和绿色财政支出变量参数值有轻微变化,显著性水平保持不变,模型结果稳健。

七、绿色财政影响碳排放的作用机制

(一)绿色财政收入促进碳排放的机制分析

根据世界资源研究所(WRI)研究数据,化石能源使用造成的碳排放比重达73.2%,工业领域能源消耗约为24.2%①Hannah Ritchie,“Sector by Sector:Where do Global Greenhouse Gas Emissions Come From?”Published online at Our-WorldInData.org,https://ourworldindata.org/ghg-emissions-by-sector.。2021 年我国碳排放量位于前五的行业分别是电力、热力生产和供应业,黑色金属冶炼和压延加工业,非金属矿物制品业,交通运输、仓储和邮政业,石油、煤炭及其他燃料加工业,并且都与环境保护税、资源税、消费税等绿色财政收入有着密切联系。因此,本文选择上述五个行业主要产品产量或增加值为中介变量,考察绿色财政收入如何通过中介变量影响二氧化碳排放。中介变量分别为火力发电量、粗钢产量、水泥产量、交通运输仓储和邮政产业增加值、原煤产量。

中介效应分析采用在基准回归模型的基础上加入中介变量依次进行回归,同时采用控制个体和时点方法进行Sobel 检验,检验结果见表4。各回归系数检验显示,火力发电量、粗钢产量、原煤产量三个中介变量与绿色财政收入占比显著正相关,绿色财政收入占比增加促进了火力发电量、粗钢产量和原煤产量的增长。这些行业在地方经济中占有举足轻重的地位,是地方财政收入的主要来源,在GDP 考核和财政创收的双重压力下,反而出现纳税越多,生产越旺的激励效应。火力发电量、粗钢产量和原煤产量的增长对碳排放起到显著促进作用,Sobel 检验结果与各回归系数结论一致,中介效应占比分别为35.45%、17.88%、14.50%,说明火力发电、黑色金属冶炼、煤炭加工等行业产能同步提升是绿色财政收入促进碳排放的主要原因。由于当前绿色税制缺乏碳约束,在经济增长、企业效益和财政创收的激励下,上述行业不会出于减碳目的而降低产能,反而会为了降低税收成本扩大生产,进而导致碳排放增长。

表4 绿色财政收入中介效应检验

以水泥产量为中介变量考察绿色财政收入对非金属矿物制品业的影响发现,水泥产量增加显著促进了二氧化碳排放的增长,而绿色财政收入比重上升没有显著提升水泥产量,同时Sobel 检验显著性水平大于5%,说明绿色财政收入政策没有通过提升水泥产量增加二氧化碳排放。虽然水泥产量没有成为绿色财政收入政策促进碳排放的中介变量,至少也表明绿色财政收入政策没能抑制水泥产量实现节能减排的目标。

以交通运输、仓储和邮政产业增加值为中介变量考察绿色财政收入对交通运输、仓储和邮政产业的影响发现,绿色财政收入比重上升会抑制交通运输、仓储和邮政业增加值的增长,从而达到减少碳排放的作用,通过各回归系数法和Soble 检验,但中介效应占比仅为-5.2%。结合前文火力发电量、粗钢产量和原煤产量中介效应占比67.83%的结论,绿色财政收入“助排效应”远大于“抑排效应”。绿色财政收入存在一定“抑排效应”,主要原因在于消费税、车辆购置税、车船使用和牌照税在绿色财政收入中的比重逐渐增加,这三个税种对车辆购置、交通运输发挥较大的调节作用。

(二)绿色财政支出抑制碳排放的机制分析

化石能源消费是产生碳排放的最主要因素,其中又以煤炭最为显著。煤炭的碳排放强度是石油的1.29 倍,是天然气的1.69 倍,煤炭消费产生的二氧化碳排放量约占能源消费排放的70%左右①国家发展和改革委员会:《积极稳妥推进煤炭清洁高效利用 为高质量发展提供安全绿色的能源保障》,https://www.ndrc.gov.cn/wsdwhfz/202207/t20220708_1330293.html。。近年来财政、能源等部门持续开展煤电机组升级改造、燃煤锅炉综合治理,全力控制煤炭消费比重。我国煤炭消费占比逐年下降,在稳定二氧化碳排放中发挥了较大作用。林业碳汇是抑制碳排放的主要手段,相关研究显示每立方米林木可以吸收1.83 吨二氧化碳。自1998 年开始,中央财政累计支持天然林保护工程资金超4000 亿元。2022 年我国森林面积达2.31 亿公顷,森林覆盖率达24.02%,森林植被总碳储量达92 亿吨①国家林业和草原局:《数说林业:中国林业相关数据》,http://www.forestry.gov.cn/c/www/lckpjzlm/366545.jhtml。,极大地提升了我国森林碳汇能力。单位GDP 能耗是一国或地区创造一个单位GDP 所消耗的能源。单位GDP 能耗是反映一国经济发展水平的重要指标,体现出一国经济增长对能源的依赖程度,也间接反映了一国产业发展水平和能源利用效率。单位GDP 能耗是我国发展规划中的约束性指标,是衡量绿色发展的核心指标之一。

因此,本文选择煤炭消费占比、森林覆盖率、单位GDP 能耗为中介变量研究绿色财政抑制碳排放的内在机制。在中介效应检验上同样采用逐步因果法、系数乘积法,结果见表5。可以看出中介变量煤炭消费占比、森林覆盖率、单位GDP 能耗在上述方法下均显著存在中介效应,且中介效应累计占比达到71.35%,表明绿色财政支出通过推动能源结构调整、森林环境保护、节能改造等系列措施有效地抑制了二氧化碳排放。

表5 绿色财政支出中介效应检验

国家林业和草原局:《数说林业:中国林业相关数据》,http://www.forestry.gov.cn/c/www/lckpjzlm/366545.jhtml。

八、结论与建议

本文选用2007—2021 年我国30 个省(自治区、直辖市)人均碳排放、绿色财政收入、绿色财政支出等数据构造双固定效应模型。结果显示:绿色财政收入比重上升促进碳排放增长,绿色财政支出比重增加抑制了碳排放。分别选择碳排放位于前五位的行业主要产品产量作为中介变量分析绿色财政收入比重上升导致碳排放增长的内在原因,结果显示绿色财政收入比重上升反而促进了火力发电量、粗钢产量和原煤产量,且三者中介效应占比累计达到了67.83%,明显导致碳排放增长;绿色财政收入抑制了交通运输、仓储和邮政产业的增长进而减少了碳排放,但是所占比重较小。理论机制分析来看,以消费税、资源税、环保税等税种为主的绿色财政收入并没有针对碳排放出台相关政策,无法增加企业碳排放成本,因而难以抑制二氧化碳排放。在缺乏碳排放“硬约束”的情况下,地方政府的GDP 竞争、财政压力会鼓励企业扩大产能,创造更多的税收收入。选择煤炭消费占比、森林覆盖率、单位GDP 能耗为中介变量分析绿色财政支出比重上升抑制碳排放的机制,结果显示绿色财政支出、中介变量与碳排放之间存在负中介效应。绿色财政支出通过推进能源结构革命,节能技术创新、鼓励植树造林等方式有效地控制了二氧化碳的排放。

当前我国社会发展正处于爬坡过坎时期,国际政治经济形势动荡复杂,逆全球化思潮泛起,疫情结束各项事业尚在恢复,加之房地产周期性调整,地方财政压力重重。在此背景下,绿色财政政策支持“双碳”目标,应充分考虑整体经济形势,在不增加个人、企业、政府负担的基础上,通过优化制度、政府引导、全民参与的方式实现减排目标。为此提出以下相关建议:

一是精准课税,对部分高排放行业征收碳排放税。碳排放主要来源于生产领域和居民生活的能源消耗,其中电力企业和重工业是碳排放最主要来源。当前我国环境税体系没有将碳排放纳入课税范围,导致了绿色财政收入政策减碳效果欠佳。同时为了避免全面征收碳排放税对生产部门带来较大的冲击,应重点考虑对电力生产、黑色金属冶炼和压延、非金属矿物制品业、有色金属冶炼和压延、烟草制品业等高排放行业征收碳排放税。

二是征减结合,将减税降费与低碳科技升级相结合。对高排放行业课征碳税是抑制碳排放的有效方式。但是单纯征收碳税既可能会被企业通过税负转嫁的形式予以规避,也会增加下游产业链的负担,影响经济复苏。绿色财政政策既要考虑征收碳排放税,同时也要考虑控制被征税行业的整体税负,对积极采用低碳科技实施技术改造的企业要在增值税、所得税等方面给予优惠,鼓励高排放行业通过科技升级减少排放,降低税收成本。

三是财政引导,促进能源结构转型和林业碳汇。事实证明改变以煤为主的能源消费结构,提升林业碳汇能力,低碳技术改造是减碳扩绿的有效方式。在“双碳”目标的指导下,新能源、碳捕获、利用和封存、零碳排放、林业碳汇、海洋碳汇等一系列新技术、新理念不断涌出,带来了绿色发展的新机遇。绿色财政支出应当发挥资金的引导和杠杆作用,通过绿色采购、设立低碳产业引导基金等方式撬动社会资金投向减碳、固碳等新技术、新产业。鼓励植树造林,倡导能源革命,提升财政减碳效率。

四是支出单列,将减碳支出从节能环保支出中分离。在我国财政科目中,节能环保支出包括了环境部门的行政开支、污染防治、环境监测、生态补偿等诸多项目。虽然不少项目直接或间接具有降碳扩绿的作用,但是政策指向不够明确。为了进一步增强各级政府减排的迫切性,提升减排意识,建议在财政预算和决算时将减碳支出单列,明确减碳支出是政府财政预算的重要组成,凸显财政减碳支出的合法性和必要性。此外在绿色财政支出紧张的情况下,要压缩行政办公经费,提高环保资金使用效率,在资金使用方向上适当向减碳领域倾斜。