混合所有制改革、机构持股与国有企业创新产出

魏 遥,李雨霖

(阜阳师范大学 商学院,安徽 阜阳 236037)

0 引言

从经济与技术的角度来看,创新型国家是以创新作为引领高质量发展的第一动力,以创新作为社会进步的第一驱动力,形成具有强大创新优势的国家[1]。建设创新型国家,企业是创新的主体,要承担起创新的主要责任,其创新能力和创新绩效对国家创新水平的提升有着巨大作用。国有企业作为市场主体和国民经济的中流砥柱,应当在创新体系建设中发挥战略性功能。国有企业的创新活动具有异质性,不仅能从根本上帮助国有企业扭亏为盈,还能为国有企业建立良好发展机制,是提高国有企业技术水平和生产效率的关键[2]。同时,其集中性的国有产权性质对企业的创新活动存在抑制作用,但随着混合所有制改革的不断深入,改变了国有企业原有的股权结构与高层治理环境,为国有企业带来了大量的非国有资本,为企业创新提供了有利条件,激发了国有企业的创新活力[3-4]。机构持股作为国企混改最主要的方式,已成为国企创新活动中外部资金来源的关键。机构投资者在参与国企混改时,一方面促进了国有企业自身创新能力的发展,另一方面还带动了国有企业上下游价值链、供应链和创新链的发展,从而推动了国有企业整体产业链的技术进步,存在技术溢出效应[5]。整体来看,现有研究大多数聚焦于国有企业混改层面对企业创新的影响,或是机构投资者对企业创新的影响,却较少考虑机构投资者参与国企混改后对企业创新的影响。基于此,本文就这一薄弱环节进行研究,在研究国企混改对企业创新绩效的影响基础上,引入机构投资者进行了进一步探讨。

国有企业创新效率低下的问题长期存在,国内针对这一问题的观点大致可分为两类:一类是以林毅夫为代表的政策负担论,认为国有企业承担了过多的政策性负担,造成了国有企业的预算软约束问题[6];另一类是以张维迎、吴敬琏为代表的国有产权论,认为国有企业的产权不明晰造成了国有资本由谁负责不确定的局面,导致了国有企业的创新效率低下[7-8]。为了解决国有企业创新效率低下的问题,通过国有企业股权分散化实现了部分民营化,在不改变控制权的情况下提高了企业的绩效[9-10],同时也促进了国有企业资本融资的多元化发展以及资本结构的优化调整。国企混改不仅在国有资产保值增值、优化资本结构、提高经营绩效、健全国企高管激励制度等国有企业的治理与绩效方面有显著的优化作用[11-14],而且在国有企业技术创新方面有提升优化作用[15]。混合所有制改革引入非公有制资本后,改变了国有企业原有的股权结构与高层治理环境,促进了企业高质量发展,进而推动了技术创新能力提升;混合所有制改革缓解了国有企业的预算软约束,引入的异质性股东持股也拓宽了政府放权程度,减少了委托代理问题,同样有助于国有企业创新[15-16]。

当前,国企混改的形式多样,如整体上市、引入外部投资者、员工持股等。机构投资者作为外部投资者中的典型代表,不仅为国有企业的创新活动提供了资金,还具有专业的团队参与国有企业的治理,有效缓解了国由企业存在的“一股独大,内部人控制”等问题[17-18]。机构投资者持有国有企业的股份,对国有企业起到了监督的作用,但由于机构投资者存在异质性并且对外部环境变化较为敏感,追求短期利益的机构投资者并不会重视企业的创新活动。只有承担了环境不确定风险,能抵御外部环境压力的机构投资者才能有效促进企业的创新活动,此时机构投资者注重的是国有企业的长远利益[19-20]。根据委托-代理理论,创新存在高度的不确定性,国有企业高层在日常治理中可能会为了自身的利益限制阻碍用于进行研发活动的资金,不利于国有企业的长期利益。机构投资者投资国有企业对国有企业的股权形成了制衡,并且机构投资者有意图加入企业的日常管理,从而能够降低相关代理成本,缓解由创新活动造成的信息不对称问题,避免高层对研发支出资金的操纵,从而促进企业对创新活动进行长期投入[21-22]。

本文针对上述研究的不足之处,选取2008-2020 年沪深A 股上市的国有企业为研究对象,从股权结构与高层治理两个角度实证检验国企混改对企业创新绩效的影响,并在此基础上分析机构投资者在国企混改与企业创新的调节作用(图1)。本文创新点在于从股权结构与高层治理的双重角度考虑了机构投资者在国企混改中的调节作用,并发现只有实质性创新才能提高国有企业的价值,为进一步研究国企混改和企业创新提供了参考。

图1 国企混改与企业创新绩效结构图

1 理论分析与研究假设

1.1 国企混改与企业创新

国有企业一直存在创新动力不足问题,通过引入非国有资本,增加了国有企业中非国有股东持股比例,改变了高层治理的环境,进而推动国有企业的创新产出。但混合所有制改革对于企业创新的影响路径并非单一,混改也不是一蹴而就的,因此国企混改对创新产出的影响结果也存在差异。引入非国有资本时,国有企业的股权结构发生了较大变化,过多的非国有股东参股反而不利于企业的创新产出;此外研发活动具有不确定性,国有企业高层对创新的重视程度决定了创新活动的效果,此时,高层治理的有效性要比优化国有企业的股权结构更加重要[23-24]。本文从宏观角度认为,国有企业的股权结构优化与高层治理的重视程度同样重要:一方面,国企混改降低了国有企业的股权比例,不同性质的资源相互协调,非国有资本与国有资本取长补短,充分发挥了每一种非国有资本的优势。非国有股东与国有股东相互制衡,国有企业的股权趋于多样化和分散化,促进了国有股东与非国有股东作出的决策趋向于集体决策,有效解决混改前国有股东“一股独大”的局面,有助于国有企业创新效率的提高[25]。另一方面,国企混改的过程使非国有资本能够委派高层参与国有企业的管理,健全了国有企业的激励机制,提高了其治理水平[26];通过对原有的高层管理人员进行有效的监督,有效解决了原有国有企业高层存在的监督效率不足的问题,非国有资本委派高层参与国有企业的治理时,同样也降低了原有管理人员的机会主义行为[27-28]。

基于上述分析,提出假设H1a,H1b。

H1a:国企混改在股权结构层面对企业创新有促进作用。

H1b:国企混改在高层治理层面对企业创新有促进作用。

1.2 机构投资者参与国企混改的调节效应

机构投资者作为国企混改主要的非国有资本,其参与国企混改的过程中对国有企业的影响是全面的。目前针对机构投资者是否会影响企业创新主要有以下几种观点:第一,机构持股尤其是证券基金持股对企业的创新绩效有明显的提高作用,根据地区市场化水平的高低,机构投资者的作用在国有企业中也呈现由强到弱的趋势[29-31]。第二,机构投资者对企业创新有显著的负向影响,与长远利益相比,机构投资者会更加注重当前利益,机构投资者并不希望企业花费过多的资金在风险较大的创新项目上,因此国有企业中的机构投资者会阻碍企业的研发投入[32]。第三,企业的创新活动与机构投资者没有关联,由于机构投资者最主要的活动是对未来企业的现金流进行评估,因此,机构投资者并不会过多的关注企业创新活动[33]。本文认为机构投资者在国企混改的过程中能促进企业创新。从投资目的来看,机构投资者从自身利益出发,为了获得长期稳定的回报,希望通过创新推动企业价值的不断增加;企业创新活动使企业在市场竞争中能保持市场份额,同样也提高了企业的竞争力。从有效监督来看,机构投资者是国有企业的利益相关者,会抑制管理层可能因自身短期利益去操纵国有企业用于研发的资金,避免国有企业在创新过程中的信息不对称问题,抑制委托代理问题的发生,促进了国有企业的创新发展[34]。

基于上述分析,本文提出假设H2。

H2:机构投资者在国企混改与企业创新起正向调节作用。

2 研究设计

2.1 样本选取与数据来源

考虑到2007 年底国有企业的股权分置基本完成,此后,非国有资本普遍进入国有企业,本文选取2008-2020 年沪深A 股上市的国有企业为研究对象。主要数据来源如下:前十大股东的数据,国有企业的专利申请数据来源于国泰安(CSMAR)财经研究数据库,手工整理国有企业2008-2020 年年报;机构持股数据来自万得(WIND)金融数据库。并在此基础上对原始数据经过了如下的处理:(1)剔除了2008-2020 年国有企业前十大股东中无非国有资本进入以及非国有股东未委派高层的企业;(2)剔除了国有企业中机构持股为0的企业;(3)剔除ST 以及*ST 的企业。最终筛选出国有企业2 952 个样本观测值的非平衡面板数据,本文的运算工具主要采用Stata15.1。

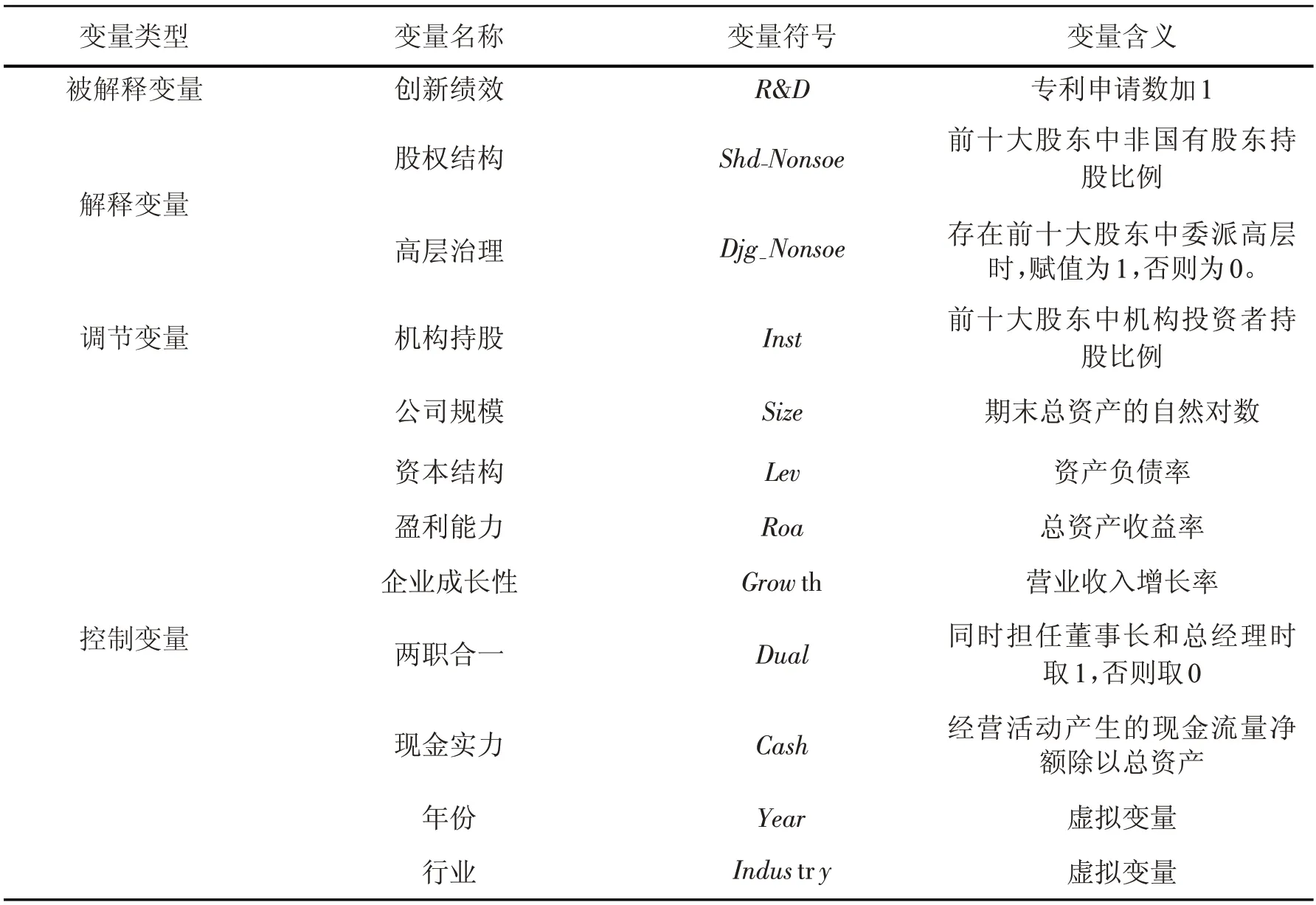

2.2 变量定义(表1)

表1 变量定义表

(1)被解释变量

国有企业创新绩效(R&D)。本文研究的是国有企业混改对企业创新绩效的影响以及机构投资者的调节作用,已有文献对于企业创新绩效的衡量主要有两个方面:一方面通过研发支出占营业收入的比重衡量企业的创新投入;另一方面通过企业的专利申请数衡量企业的创新产出。出于本文重点关注的是国有企业创新产出的考虑,参考李仲泽(2020)[21]、熊爱华等(2021)[27]的研究,采用专利申请数加1 作为国有企业创新绩效的衡量指标。

(2)解释变量

参考蔡贵龙等(2018)[14]、任广乾等(2022)[16]、马新啸等(2021)[35],本文国有企业混合所有制改革的解释变量主要从两个维度衡量:一方面是国有企业混改的股权结构(Shd_Nonsoe),采用前十大股东中非国有股东持股比例衡量;另一方面是国有企业混改的高层治理(Djg_Nonsoe),当国有企业存在前十大股东中非国有股东委派高层时,赋值为1,当国有企业不存在前十大股东中非国有股东委派高层时,赋值为0。

(3)调节变量

蔡锐和赵静静(2021)[5]的研究证明,机构投资者进入国有企业,对国有企业创新绩效的影响存在调节作用。本文基于这一研究做法,选取前十大股东中机构投资者持股比例(Inst)为调节变量。

(4)控制变量

为了控制其他因素对国有企业创新绩效的影响,本文选取了以下控制变量:企业规模(Size)、资产负债率(Lev)、盈利能力(Roa)、企业成长性(Growth)、两职合一(Dual)、现金实力(Cash)。此外,本文还设置了行业与年份虚拟变量。

2.3 模型构建

为了检验国企混改在股权结构与高层治理层面对企业创新的影响,依据上述假设,构建了模型(1-2)验证本文的假设H1a,H1b,其中,表示随机误差项。

3 实证分析

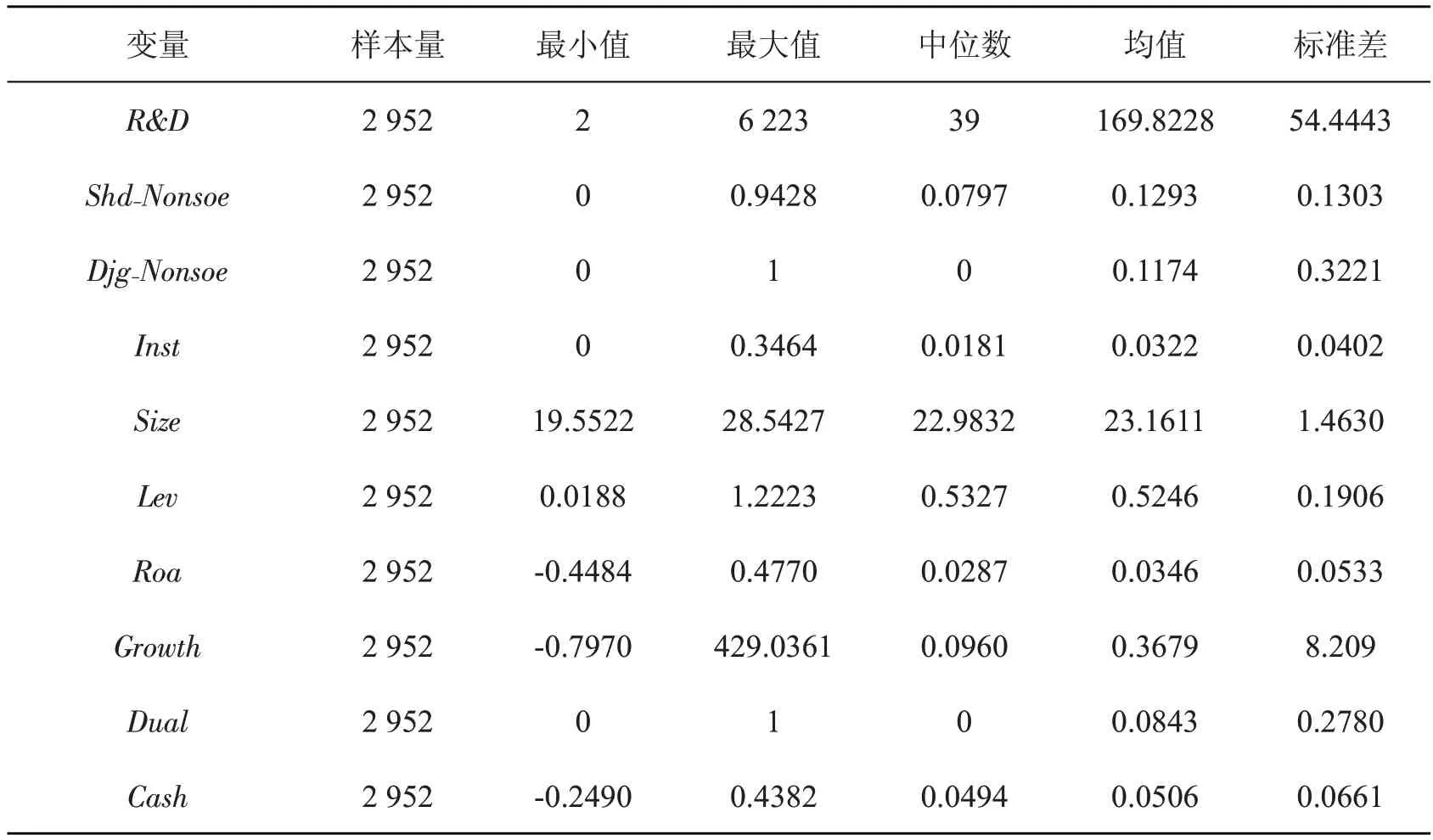

3.1 描述性统计分析

通过表2 的描述性统计分析可知,国有企业创新产出的最大值为6 223,最小值为2,中位数远小于均值,说明国企与国企的创新绩效之间存在较大差异,并且大多数国有企业的创新绩效远在平均水平之下。国有企业前十大股东中非国有股东持股比例的最大值为94.28%,最小值为0,从中位数与均值来看,中位数小于均值,说明国有企业的混改程度存在较大差异,大部分国有企业的混改程度都在平均水平之下。国有企业中存在非国有股东委派高层的情况较少,中位数小于均值且最小值为0 占了大多数,这说明非国有股东几乎不行使对国有企业的监督权和决策权。从机构投资者占比来看,最大值为34.64%,最小值为0,且中位数小于均值,说明机构投资者投资仍然是非国有资本进入国有企业的主要方式,但国有企业之间的差异较大。

表2 描述性统计分析

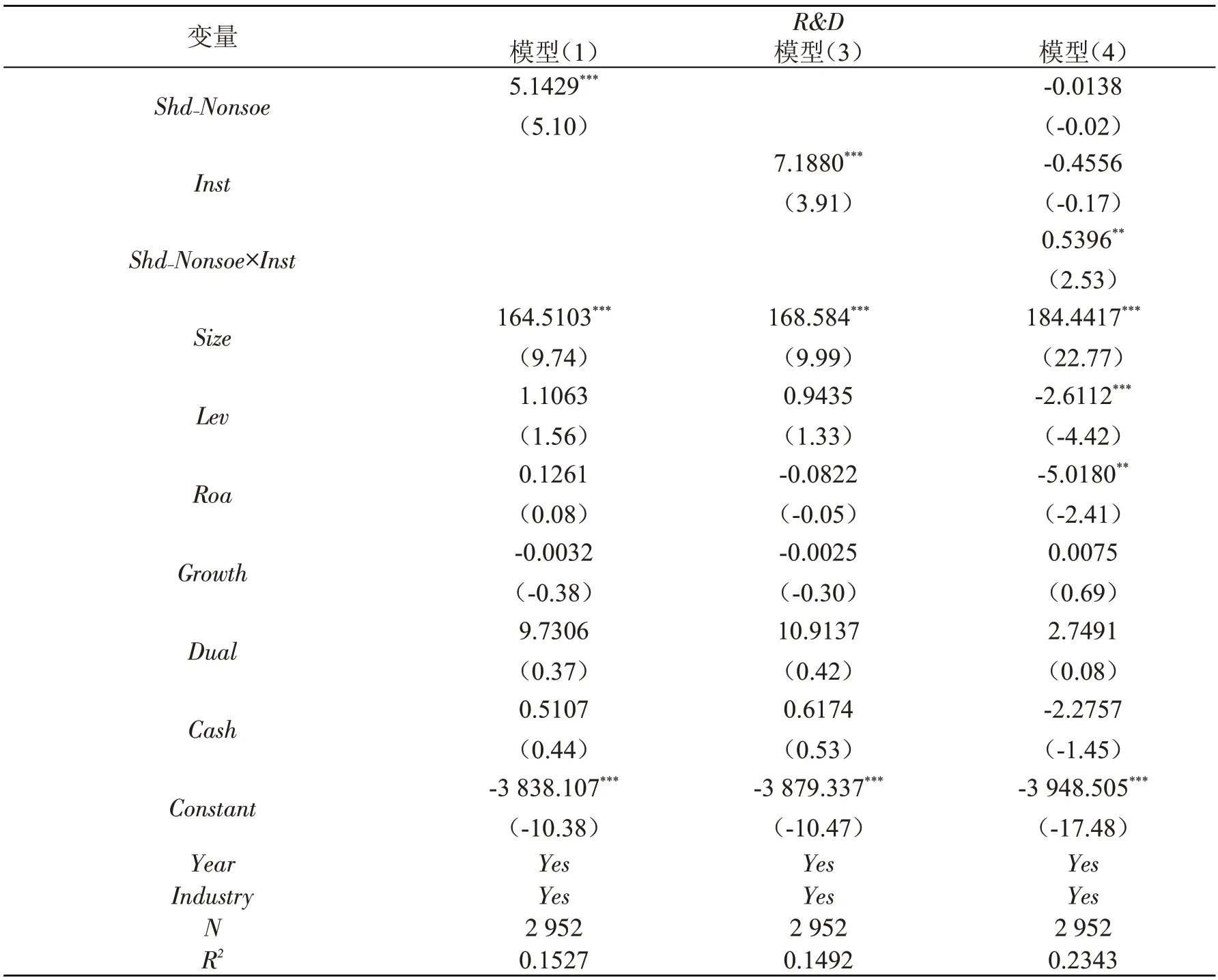

3.2 基准回归分析

为了检验国有企业混改对企业创新绩效的影响是由于股权结构方面还是高层治理方面,还是兼而有之,对相关变量进行了回归分析。在进行回归分析之前,对模型的选择进行了检验,根据F检验的结果P 值为0.000 可知,固定效应模型相比于混合OLS 回归模型更加适合,根据Hausman检验的结果显示p 值为0.000 表明强烈拒绝原假设,固定效应模型相比于随机效应模型更加适合,因此本文最终采用双向固定效应模型进行回归分析。

由表3 可知,解释变量为股权结构时,模型(1)国有企业前十大股东中非国有股东持股比例的系数为5.1429 且在1%水平下显著,说明当国有企业前十大股东中非国有股东持股比例越高时,国有企业的创新产出越高,验证了本文的假设H1a;解释变量为高层治理时,模型(2)前十大股东中非国有股东委派高层的系数为23.9073,但不显著。为了保证结果的准确性,在全样本的基础上单独把存在前十大股东中委派高层的国有企业再次进行了回归分析,结果依旧不显著。说明国有企业前十大股东中非国有股东委派高层并不能明显提升国有企业的创新产出,因此假设H1b 未得到验证。可能的原因是,非国有股东进入国有企业后虽然改变了国有企业的股权结构,但是由于国有企业“一股独大”的情况依旧存在,非国有股东向国有企业委派高层的话语权较小,尽管非国有股东向国有企业委派了高层管理人员,但在董事会、监事会的等机构中占的比重不大,难以起到较大的作用。

表3 股权结构与高层治理基准回归表

3.3 机制分析

为了检验机构投资者在国有企业混改中对企业创新绩效的影响,参考文献[5]的方法,对机构投资者的作用机制进行了研究,构建了模型(3-4)验证本文的假设H2,其中ε表示随机误差项。

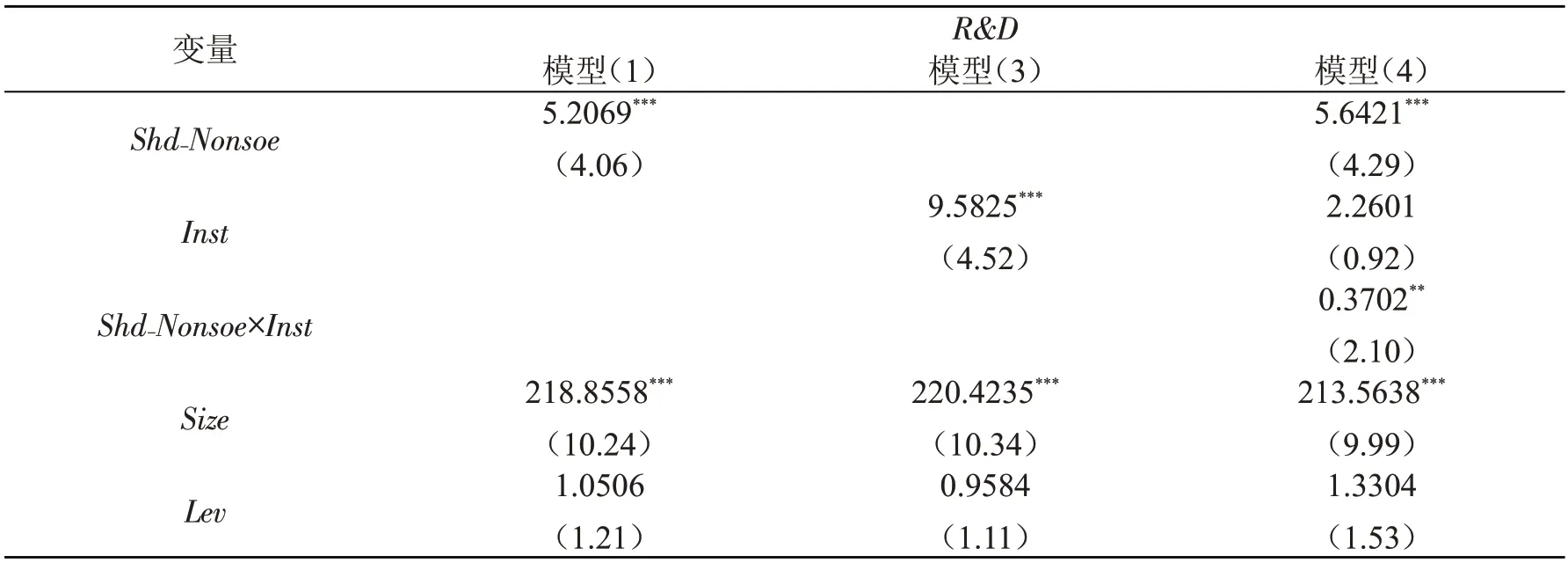

由表4 可知,模型(3)国有企业前十大股东中机构投资者的系数为7.188 且在1%水平下显著,说明国有企业中引入机构投资者会促进企业创新绩效的提高。为了避免交叉项变量与其他变量之间可能存在的多重共线性问题,对交叉项变量进行了中心化处理,由表4 中模型(4)可知,机构投资者在国企混改股权结构层面的系数为0.5396 且在5%水平下显著,说明机构投资者在国有企业混合所有制改革中能促进国有企业创新产出的提高,验证了本文的假设H2。此外模型(4)中前十大股东中非国有股东持股比例与机构投资者持股比例出现了系数为负的情况,可能的原因在于变量在选取上是离散型变量,此时关注交叉项的系数正负以及显著性即可;另外还有可能是由于变量之间存在内生性问题而导致的,因此针对上述结论本文进行了稳健性检验。

表4 股权结构、机构持股与企业创新基准回归表

3.4 稳健性检验

为了验证本文结论的可靠性,参考蔡贵龙等(2018)[14]、熊爱华等(2021)[27]、马新啸等(2021)[35]解决内生性的方法,对前十大股东中非国有股东持股比例、机构投资者持股比例以及二者中心化处理后的交叉项进行了滞后一期的处理。由表5可知,模型(1)国有企业前十大股东中非国有股东持股比例的系数为5.2069 且在1%水平下显著;模型(2)机构投资者持股比例的系数为9.5825 且在1%水平下显著;模型(4)调节效应中交叉项的系数为0.3702 且在5%水平下显著;并且调节效应的回归模型中前十大股东中非国有股东持股比例的系数为5.6421 且在1%水平下显著,机构投资者持股比例的系数为2.2601,系数为正,证实了前文回归模型中由于存在内生性问题导致了调节效应的回归模型中解释变量与调节变量的系数为负的问题。因此,稳健性检验的回归结果与前文机制检验的回归结果基本相同,证明了本文的研究结论具有可靠性。

表5 稳健性检验

4 经济效果分析

4.1 实质性创新与策略性创新

现有文献研究企业的创新绩效时,主要从企业的创新投入考虑研发支出,或是从创新产出考虑专利数量这两个宏观的角度,本文研究的是国有企业的创新产出,但很少有文献从企业创新产出的微观角度再次细分。企业创新可分为为两种:一是促进企业高质量发展和在市场中抢占先机为目的的实质性创新;二是以追求其他非市场环境中的利益,通过提高创新的“速度”和“数量”,满足政府监督需要为目的的策略性创新。此外,中国产业政策对企业的实质性创新和策略性创新的影响存在差异,找准企业需要的创新行为就显得更加重要,不能一味追求“数量”而忽略“质量”[36-37]。因此,本文对机构投资者参与国企混改对企业创新的影响是在实质性创新方面还是策略性创新方面,亦或者是二者兼而有之展开进一步深入分析。参考上述作者的研究方法,本文将发明专利数作为企业实质性创新的衡量指标,将实用新型专利与外观设计专利的加总数(非发明专利数)作为策略性创新的衡量指标。由表6 可知,在实质性创新层面,国有企业前十大股东中非国有股东持股比例的系数为3.8697 且在1%水平下显著,机构投资者持股比例的系数为4.6532 且在1%水平下显著,并且二者的交叉项系数为0.4220且在1%水平下显著,说明了机构投资者在国企混改中促进了企业的实质性创新;在策略性创新层面,前十大股东中非国有股东持股比例的系数为1.2732 且在1%水平下显著,机构投资者持股比例的系数为2.5348 且在1%水平下显著,并且二者的交叉项系数为0.1175 且在10%水平下显著,说明机构投资者在国企混改中同样促进了企业的策略性创新。但从系数角度来看,机构投资者参与国企混改对实质性创新的系数大于策略性创新的系数,说明机构投资者参与国企混改对企业实质性创新的产出效果更好,更加有利于企业提升创新质量,这一结果也再次验证了本文基准回归的可靠性。

表6 实质性创新与策略性创新

4.2 国有企业创新活动对企业价值的影响

国有企业混合所有制改革在机构投资者的参与下对企业创新绩效有着明显的提高作用,随着企业创新能力的提高,有可能会促进企业市场价值的提高。但并不是所有的创新都会增加企业价值,实质性创新作为优质的创新成果应当给国有企业带来长远利益,而策略性创新的目标是为了当前可获得的利益,策略性创新本身并不增加企业价值[36]。因此,本文为了验证企业创新对企业价值的影响构建了如下模型:

模型中的企业价值用托宾Q 值(TobinQ)表示,R&Di 与R&Dud 分别表示发明专利申请数和实用专利与外观设计专利总申请数。由表7 可知,R&D、R&Di 的系数都为正数,且都显著;R&Dud 的系数同样为正数但不显著,说明国有企业的专利数量能促进企业价值的提升,特别是发明专利申请数的增加能促进企业价值的提升,实用专利与外观设计专利申请数增加并不能提高企业的价值。通过实质性创新,促进了国有企业的转型升级,才能有效提高企业的价值;而一味追求专利数量(实用专利与外观设计专利)增加的策略性创新,耗费了企业的资源,却无法带来企业价值的提高。

表7 国有企业创新与企业价值

5 结论与建议

5.1 研究结论

本文选取2008-2020 年沪深A 股上市的国有企业为研究对象,从股权结构与高层治理两个角度实证了检验国企混改对企业创新绩效的影响,并在此基础上分析机构投资者在国企混改与企业创新的调节作用。研究得出以下结论:(1)与国有企业中非国有股东委派高层参与企业日常治理相比,非国有股东在股权结构层面对企业创新绩效的促进效果更显著;(2)机构投资者在参与国有企业混合所有制改革的过程中,国有企业的创新绩效会进一步提高;(3)机构投资者参与国有企业混合所有制改革后,相比于策略性创新,对国有企业的实质性创新能力的提升更加明显;(4)虽然机构投资者参与国企混改时对国有企业的实质性创新和策略性创新都有正向影响,但由于追求专利数量增加的策略性创新,耗费了企业资源,却并不能增加企业价值,只有追求质量的创新才能提高企业价值。

5.2 政策建议

为了推动国有企业高质量发展,国有企业需借助混合所有制改革不断优化企业的股权结构与治理结构,增强国企的创新能力。本文根据上述实证研究的结果提出以下建议:(1)扎实推进国有企业混合所有制改革,国企混改引入了非国有资本,形成多种形式的股权结构以及性质不同的管理层主体,促进了国有企业创新绩效的提高。因此,国有企业应制定更有利于非国有资本进入国有企业的政策,扩大非国有股东参股程度;非国有股东应提高自身委派高层参与国有企业治理的积极性,重视其监督与治理的权利,国有企业应确保非国有股东委派高层的话语权,避免出现因占比较少而导致的监督失灵等情况。(2)国有企业需重视机构投资者的引进。寻找具有长期投资理念,注重企业未来发展,并在企业发展过程中分享红利的机构投资者。拓宽机构投资者的参与途径,充分发挥机构投资者在国有企业中的重要作用,强化机构投资者的责任意识。(3)推动国有企业进行高质量创新。企业为了寻求政策支持的创新,虽然增加了实用专利与外观设计专利的数量,但无益于企业价值的提高,是一种策略性创新。而只有发明专利才能显著提高国有企业的价值,因此国有企业应当对技术含量高,有利于企业高质量发展的创新加大支持,激发企业的创新活力,提高整体的创新质量。