区域金融发展与制造业企业金融化

宋清华 林永康

摘要:制造业是实体经济的基础,制造业高质量发展是经济高质量发展的关键动力。金融投资高回报致使制造业逐渐走向金融化,导致经济出现“脱实向虚”现象。利用2012—2020年制造业上市公司数据分析区域金融发展对制造业企业金融化的影响,并在此基础上探讨制造业企业金融化的同群效应,研究发现:中国区域金融发展对制造业企业金融化存在明显的推动作用,且金融化行为存在明显的同群效应。融资约束是区域金融发展影响制造业企业金融化水平的重要渠道,而企业间的同群效应更是加剧了这种影响。基于此,要完善公司内部治理,加强股东会、监事会、董事会对经理层权力的制约与监督,从而明确主营业务和金融业务之间的主次关系;政府部门应加强对制造业企业配置金融资产的监管,引导资金流向。

关键词:区域金融发展;制造业;企业金融化;融资约束;同群效应

中图分类号:F832文献标识码:A文章编号:1003-854X(2023)12-0021-09

一、引言与相关文献综述

近年来,中国经济逐渐进入高质量发展阶段,而制造业作为中国国民经济的支柱,其发展质量的提升变得尤为重要。党的二十大报告指出,要“推动制造业高端化、智能化、绿色化发展”,进一步明确了中国制造业高质量发展的重要性。在此背景下,制造业受到越来越多的关注,从制造大国发展为制造强国成为我国经济发展的重要任务,但企业的逐利性却导致制造业呈现出金融化现象。随着中国金融业的迅猛发展,金融投资的高回报致使实体企业将越来越多的资金投入其中,金融与实体经济发展不协调的问题越发严重(1)。适度的金融化可以增加企业短期现金流,缓解融资约束,提高企业全要素生产率,但金融化的过度发展会对中国经济发展造成巨大的阻碍(2)。制造业作为中国的支柱产业,其过度金融化会导致资源错配、产业结构失调,加之企业间的同群效应,长此以往必将分散企业发展主营业务的资源,挤占和压缩实体投资的资金,从而加剧经济“脱实向虚”的现象。因此,金融对我国制造业金融化的影响程度如何?影响渠道是什么?制造业企业之间是否存在同群效应?本文将针对这些问题展开分析。

既有研究认为,企业金融化的动机主要源于“蓄水池”理论和“投资替代”理论(3)。“蓄水池”理论表明,当面临财务困难或发现潜在投资机会时,为了缓解融资约束,企业通常会以流动性储蓄为出发点,对自身进行金融资产配置(4);“投资替代”理论表明,当宏观经济形势不乐观时,为了提高股东回报率并缓解债务压力,企业会提高对金融资产配置的比例(5)。在此背景下,诸多研究从国家信贷约束(6)、金融行业高额利差(7)、经济政策不确定性(8)以及金融监管缺失(9)等角度对企业金融化给出了解释。但鲜有研究探讨区域金融发展与企业间的同群效应对企业金融化的综合影响。一方面,区域金融发展状况将直接影响企业的融资成本,进而改变企业的投资决策。金融发展水平的提升同时也扩大了金融机构的规模、丰富了金融产品,进而降低了企业面临的融资约束(10)。另一方面,企业之间的同群效应将加剧区域金融发展对其金融化的影响。企业金融化在很大程度上受制于企业间投资决策互动,而企业的投资决策与自身信贷资源的可得性密切相关(11)。因此,有必要深入探讨区域金融发展对企业金融化的影响及其机制。

基于以上分析,本文尝试以中国制造业上市公司为研究样本,分析区域金融发展对制造业企业金融化的影响,同时探讨企业金融化的同群效应。本文可能的边际贡献在于:其一,本文的研究为区域金融发展对制造业企业金融化的影响提供了新的证据。已有研究主要探讨了银行信贷、金融高额利差、金融监管等对企业金融化的影响,大多忽略了区域金融发展带来的影响。其二,从信贷资源可得性角度出发,本文从融资约束方面解释了区域金融发展对制造业企业金融化的中介作用。其三,本文研究了制造业企业金融化的同群效應,并进一步分析了区域金融发展与制造业企业间的同群效应对企业金融化的交互影响。

二、理论分析

(一)区域金融发展与企业金融化

在金融投资收益较高、传统生产经营活动利润下降和投资资本充沛等因素的作用下,企业进行金融资产配置的现象越来越普遍(12)。企业金融化的动机主要源于“蓄水池”理论与“投资替代”理论,但其驱动因素则主要源于两个方面:一是实体企业参与金融活动越来越频繁,并且这些活动已经影响到了企业的投资决策行为。Landier等发现企业的社会、信息因素对企业决策具有非常重要的影响(13)。二是区域金融发展显著增加了企业获取外部资金的可得性和便利性,缓解了企业融资约束,这显著提高了企业进行金融资产配置的比例。Shin和Zhao提出的“实体中介”理论认为,存在一部分“为贷而借”的企业,这些企业较为容易从银行获取低成本资金并且将其转贷给其他企业,从而加剧了金融化现象(14)。

区域金融发展为企业金融化提供了基础与条件。一方面,随着区域金融发展水平的上升,金融机构开设网点的数量也在逐渐增加,这加剧了金融机构之间的竞争,尤其是银行竞争的增加将降低企业获取外部资金的融资成本。Degryse和Ongena基于15000多家银行的贷款数据研究发现,银行贷款利率既会随着商业银行之间距离的减少而降低,也会随着银企之间距离的增加而降低(15)。李志生和金凌发现银行竞争通过缓解融资约束、减弱代理成本从而提高了企业的投资效率(16)。另一方面,金融机构网点数量的增加进一步缩短了金融机构与企业之间的地理距离,两者之间距离的减少将直接降低交易成本、运输成本等各种成本。两者之间地理距离的不同将会引起项目事前、事中和事后等各阶段成本的差异:事前阶段主要表现在项目的信息搜集成本与客户的事前评估成本;事中阶段主要表现为随着地理距离增加而增加的交通成本和时间成本;事后阶段则主要表现为事后监督与管理成本。Agarwal和Hauswald基于1552家银行分支机构研究发现,借款者的邻近度有助于收集软信息,而地理距离的增加则会逐渐侵蚀银行收集借款者专有情报和开拓本地市场的能力(17)。蔡庆丰等研究发现银企距离的降低将直接增加企业的信贷可得性(18)。

以上分析表明,企业参与金融活动的频率和获取外部资金的难易程度是推动自身金融化的重要因素,而区域金融发展会对实体企业金融化产生一定的推动作用。具体表现为:一方面,区域金融发展显著增加了各地金融活动的数量和规模,这会直接推动实体企业金融化;另一方面,金融的发展可以显著增加企业获取外部资金的可得性和便利性,这会为企业金融化提供充沛的资金。同时,以制造业企业作为研究样本也具有一定的现实意义,制造业作为中国经济的支柱,其企业发展状况、“脱实向虚”程度等都直接关系着中国经济的发展。基于此,本文提出如下假说:

假说1:区域金融发展对制造业企业金融化存在正向推动作用。

假说2:区域金融发展会通过降低企业融资约束进而推动制造业企业金融化。

(二)企业金融化的同群效应

企业金融化的同群效应是指企业对自身金融资产的配置不仅受自身因素的影响,而且还会受到同伴企业的影响,并且这种影响随着其地理位置和所属行业的不同而存在差异。本文主要从企业金融化的传染机制进行分析:企业金融化的传染机制主要表现为同群效应,即除自身因素外,企业的经营决策还会受到同行业其他企业的影响,并且这种影响随着地理距离的增加而降低,随行业间差异的增大而降低(19)。企业金融化的动机无论是基于“蓄水池”理论还是“投资替代”理论,其均表现出同群效应:一方面,根据“蓄水池”理论,当企业增加金融资产投资以应对不确定风险时,出于警惕性和企业经营的安全性,同行业企业通常也会作出类似的决策;另一方面,根据“投资替代”理论,当企业增加金融资产投资以追逐资本市场的超额利润时,同行业企业同样会效仿,而随著地理距离的增加,信息成本逐渐上升,企业间的同群效应逐渐下降。Landier等利用美国企业数据进行研究发现,地理位置对企业决策具有非常重要的影响,并且这种影响是由社会和信息因素造成的(20)。Seo研究发现企业在披露决策中存在同群效应,并且在企业战略不确定性和对外部融资的依赖程度较高时,披露决策的同群效应更为明显(21)。赵颖发现中国企业同样存在明显的同群效应,并且同一区域内同行业和其他行业对高管薪酬的影响显著高于不同区域内同一行业的影响(22)。王营和曹廷求发现当嵌入董事网络关系后,企业金融化具有显著的同群效应,并且这一效应会因企业的行业类型、地区分布而存在差异(23)。

由此可见,中国企业金融化存在明显的同群效应,而加之区域金融发展的影响,使得两者对企业金融化呈现出一定的交互效应。中国制造业企业数目众多、遍布全国,对其的研究既可以深入分析企业金融化的同群效应,又可以避免行业类别差异较大所带来的影响。基于此,本文提出如下假说:

假说3:中国制造业企业金融化存在明显的同群效应,企业对金融资产配置的决策受同群企业的影响较大。

假说4:区域金融发展与制造业企业之间的同群效应将对制造业企业金融化呈现出一定的交互效应。

三、研究设计

(一)数据来源

本文使用的数据主要来源于CSMAR数据库、Wind数据库、《中国城市统计年鉴》和《中国分省份市场化指数报告(2021)》。其中,CSMAR数据库和Wind数据库提供了本文实证需要的制造业上市公司层面的相关数据;《中国城市统计年鉴》提供了中国各地级市层面的数据;王小鲁等编制的《中国分省份市场化指数报告(2021)》提供了中国各省份市场化指数数据(24)。本文的实证样本为中国985家制造业上市公司,样本区间均为2012―2020年,数据处理后共得到8626个观测值。在数据收集的过程中,本文对原始数据作了如下处理:(1)基于企业所在地将企业数据与地级市数据进行匹配处理;(2)剔除了2012年之后上市的企业;(3)剔除了ST、*ST、PT的企业与数据存在严重缺失的城市、企业;(4)剔除了B股、H股的上市公司;(5)剔除了资产负债率小于0和大于1 的企业;(6)对样本中的所有连续变量进行了上下1%的缩尾处理。

(二)计量模型

为了进一步检验中国区域金融发展对制造业企业金融化的作用方向与作用程度,本文构建模型如下:

(1)

在公式(1)中,下标i、h和t表示企业i及其所属城市h和年份t;Fin和Refin分别表示制造业企业金融化指数和区域金融发展水平;X和Z为本文选择的企业与宏观层面的控制变量,包括:企业规模(Asset)、企业杠杆(Dar)、总资产收益率(Roa)、营业利润率(Dp)、金融与实体相对收益率(Rg)、经营活动现金流(Ocf)、托宾Q(Q)、投资收益(Roi)、第一股东持股(Sh)、产权性质(Enpro)、市场化指数(Mark)、地区生产总值增长率(GDP);β为待估计参数,α为个体固定效应,φ为制造业细分行业(二级行业分类)的固定效应,δ为省份固定效应,ε为随机扰动项。

(三)变量定义

1.企业金融化(Fin)。本文借杜勇等的计算方式,以企业持有金融资产的比例度量其金融化水平(25)。在金融资产选择方面,本文选择交易性金融资产、衍生金融资产、发放贷款及垫款净额、可供出售金融资产净额、持有至到期投资净额和投资性房地产净额等6个资产负债表科目。因此,制造业企业金融化通过以下公式计算:Fin=(交易性金融资产+衍生金融资产+发放贷款及垫款净额+可供出售金融资产净额+持有至到期投资净额+投资性房地产净额)/企业总资产。

2.区域金融发展(Refin)。借鉴王博等的研究,本文将使用金融机构贷款余额占GDP的比重用于衡量金融发展水平(26)。

3.同群企业金融化(Gfin1、Gfin2和Gfin3)。本文借鉴李秋梅和梁权熙的计算方式,将同群企业定义为与制造业企业i处于同地区、同行业和同地区同行业的企业,即与制造业企业i注册地在同一省份、属于同一行业、省份及行业均相同的其他企业(27)。因此本文将制造业企业i的同群企业金融化指数界定为:同省份其他企业的平均金融化水平(Gfin1)、同行业其他企业的平均金融化水平(Gfin2)和同行业同省份其他企业的平均金融化水平(Gfin3)(28)。

4.控制变量。本文主要从企业层面与宏观经济层面选取控制变量。企业层面包括:企业规模(Asset)以企业总资产的对数值进行衡量;企业杠杆(Dar)以企业的资产负债率进行衡量;总资产收益率(Roa)以企业净利润与总资产之比进行衡量;营业利润率(Dp)以企业利润总额与营业总收入之比进行衡量;金融与实体相对收益率(Rg)以金融收益率与实体收益率之比进行衡量(29);经营活动现金流(Ocf)以企业经营活动现金净流量与总资产之比进行衡量;托宾Q(Q)以企业股票总市值与总资产之比进行衡量;投资收益(Roi)以企业年末投资收益与总资产之比进行衡量;第一股东持股(Sh)以第一大股东的持股比例进行衡量;产权性质(Enpro)以企业实际控制人的性质进行衡量,若企业实际控制人为国有,Enpro=1,否则Enpro=0。宏观经济层面包括:市场化指数(Mark),以各省份市场化指数进行衡量;地区生产总值增长率(GDP)以各城市的地区生产总值的增长率进行衡量。

四、实证结果及分析

(一)描述性统计分析

表1报告了主要变量的描述性统计结果。由表1可知,制造业企业金融化指数的均值为0.0289,极小值为0,极大值为0.3140,说明制造业企业金融化水平存在较大的差异,并且存在部分企业的金融化水平偏高的现象。而同群企业平均金融化水平(Gfin1、Gfin2和Gfin3)的标准差分别为0.0162、0.0191和0.0375,均低于企业个体金融化水平的标准差,说明同群企业降低了企业个体金融化之间的差异。区域金融发展的均值为1.4870,极小值为0.4340,极大值为3.4800,说明不同地区区域金融发展水平同样存在較大的差异,这与现有研究一致。

(二)基准回归结果分析

本文检验了中国区域金融发展对制造业企业金融化的影响,表2报告了基准回归结果。其中,列(1)没有加入控制变量,列(2)在列(1)的基础上进一步加入了控制变量。可以发现无论是否引入控制变量,区域金融发展对制造业企业金融化均存在显著的正向影响;引入控制变量后,核心解释变量Refin的系数为0.0131,表明区域金融发展水平每增加一个标准差(0.6620),企业金融化水平将增加约0.0087,相当于均值(0.0289)的30.0076%。这表明中国区域金融发展对制造业企业金融化具有一定的推动作用,假说1得到验证。可能的解释是:随着区域金融发展水平的提升,制造业企业参与金融活动频率增加,进而对其金融化起到了一定的推动作用。

(三)企业金融化的同群效应

区域金融发展对企业金融化存在推动作用,而制造业企业之间的同群效应更是进一步提高了其金融化程度。为了检验制造业企业金融化的同群效应对其自身的影响,本文建立如下模型:

(2)

(3)

(4)

在公式(2)、公式(3)和公式(4)中,Fin表示制造业企业金融化指数;Gfin1、Gfin2和Gfin3为同群企业金融化指数。本文对某制造业企业的同群企业从三个方面进行了界定:同省份其他企业的平均金融化水平(Gfin1)、同行业其他企业的平均金融化水平(Gfin2)和同省份同行业其他企业的平均金融化水平(Gfin3),然后分别将其作为核心解释变量进行分析。同时,为了增加实证研究的科学性与准确性,本文从以下两个方面对模型进行了进一步修改:一方面,考虑到同群企业金融化的相似性可能是由同群企业之间相似的特征所引起的(30),本文进一步控制了同群企业的平均特征(GX),分别为同省份企业的平均特征、同行业企业的平均特征和同省份-行业企业的平均特征,特征变量包括企业规模(Asset)、企业杠杆(Dar)、总资产收益率(Roa)和托宾Q(Q)。另一方面,考虑到同省份(同行业、同省份-行业)企业金融化是根据省份(行业、省份—行业)划分的条件均值,已包含企业的省份(行业、省份与行业)信息,为了避免共线性,参考Grennan的做法,在检验制造业企业金融化同群效应时不再控制省份(行业、省份与行业)固定效应(31)。

表3报告了制造业企业金融化同群效应的估计结果。其中,列(1)、列(2)和列(3)分别检验了Gfin1、Gfin2和Gfin3对制造业企业金融化的影响:同群企业平均金融化水平(Gfin1、Gfin2和Gfin3)对制造业企业金融化的估计系数均在1%水平上显著为正,同群企业平均金融化水平Gfin1(Gfin2、Gfin3)的系数为0.1990(0.3295、0.0744),表明同群企业平均金融化水平每增加一个标准差0.0162(0.0191、0.0375),企业金融化水平将增加约0.0032(0.0063、0.0028),相当于均值(0.0289)的11.0727%(21.7993%、9.6886%)。这表明中国制造业企业金融化存在显著的同群效应,制造业企业金融化水平会随着同省份、同行业和同省份-行业其他企业平均金融化水平的提高而表现出增长趋势,因此假说3得到验证。

(四)稳健性检验

1.替换金融发展水平的度量指标。在核心解释变量的度量方面,本文使用另外两种方式对金融发展水平进行重新测度:一方面,本文使用城市金融机构各项存款余额作为替换,然后对区域金融发展进行重新测度(Refin2);另一方面,本文将进一步使用城市银行网点数据(各城市银行网点的数量+1)取对数进行度量,银行网点的数量越多表明该城市金融体系的规模越大,并且与金融资源(总量层面)的衡量方式不同,银行网点的数量更直观地反映出企业信贷资源的可得性。由表4可知,经过变换后,Refin2和bank的回归系数仍显著为正,说明模型的估计结果具有较强的稳健性。

2.替换金融化的度量指标。在制造业企业金融化的度量方面,参考顾雷雷等的计算方式(32),本文以交易性金融资产、衍生金融资产、其他应收款、买入返售金融资产、一年内到期的非流动资产、其他流动资产、发放贷款及垫款、可供出售金融资产、持有至到期投资、长期股权投资、投资性房地产、其他非流动资产等12个资产负债表科目对制造业企业金融化进行重新测度(Fin2),并进行稳健性检验。由表5可知,经过变换后,Refin的回归系数仍在1%的水平上显著为正,说明模型的估计结果具有较强的稳健性。

3.考虑样本的选择问题。在样本选择的问题上,本文主要考虑两方面的影响:一方面,考虑到没有持有金融资产的企业和持有金融资产的企业在投资决策方面可能存在较大的差异,因此本文从样本中剔除Fin=0的制造业企业,然后对模型进行重新估计;另一方面,参考钱爱民等的研究(33),考虑到2015 年“股灾”和2020年新型冠状病毒感染疫情事件对企业带来的冲击,因此本文剔除年份为2015年和2020年的观测值,然后对模型进行重新估计。由表6可知,经过样本剔除后,Refin回归系数的显著性水平基本未发生变化,说明模型的估计结果具有较强的稳健性。

4.克服样本选择偏误。在本文的研究中,样本企业所在城市的金融发展水平可能存在较大的差异,其中差异最大的就是地处省会城市的企业和非省会城市的企业,这种差异性会影响企业的决策与规划,因此本文将进一步使用PSM倾向值匹配方法,针对样本企业是否地处省会城市生成虚拟变量Proca。当企业地处省会城市时,Proca取值为1,否则取值为0,然后采用Logit模型将所有特征变量(Asset、Dar、Roa、Dp、Rg、Ocf、Q、Roi、Sh、Enpro、GDP和Mark)分别对Proca进行回归,计算倾向评分,从而剔除差异较大的企业,然后使用保留的样本对模型进行重新估计。由表7可知,重新估计的结果与表2的研究结论仍然一致。

5.工具变量法。在工具变量的选择上,其一,借鉴陶锋等的研究成果(34),本文使用年末城乡居民储蓄余额与金融业从业人数的滞后期数据作为区域金融发展的工具变量对模型进行估计。一方面,居民的储蓄行为主要受其自身偏好的影响,与当地企业的投资决策不存在直接联系,金融业从业人数同样如此,因此工具变量满足外生性要求;另一方面,居民储蓄作为金融机构负债的主要来源之一,其储蓄规模将直接决定当地金融的发展规模,而金融业从业人数与金融发展水平的关联更为密切,因此工具变量满足相关性要求。其二,本文使用区域金融发展的滞后期数据作为区域金融发展的工具变量对模型进行估计,工具变量法的估计结果如表8所示,在工具变量有效性方面,Anderson检验的结果说明工具变量的使用不存在识别不足问题;Cragg-Donald检验的结果说明不存在弱工具变量问题。两种检验的结果说明模型所选用的工具变量是有效的。进一步看,Refin变量的符号和显著性基本未发生变化,说明模型内生性问题并不严重,前文结论具有较强的稳健性。

五、进一步分析

本文将从融资约束方面研究区域金融发展对制造业企业金融化的中介作用,并进一步分析区域金融发展与制造业企业之间的同群效应对企业金融化的交互影响,从而为制造业企业控制金融化和高质量发展提供一定的經验证据。

(一)企业融资约束的中介效应检验

1.企业融资约束指标的度量。为了进一步验证融资约束在区域金融发展与制造业企业金融化中所发挥的中介效应,本文使用中介效应模型来对此进行检验。在融资约束指标的选择方面,参考Hadlock和Pierce的研究(35),本文以企业SA指数作为融资约束(Fc)的衡量指标,SA指数的计算公式如下:

(5)

在公式(5)中,Size表示企业总资产的对数值,Age表示企业年龄。SA指数越大,企业面临的融资约束(Fc)也越大。该指数在测度时使用企业规模和企业年龄两个相对外生的变量,可以在一定程度上避免内生性问题。然后进一步借助中介效应模型对其中的作用机制进行检验。

2.融资约束的中介机制分析。为了进一步验证区域金融发展通过降低企业融资约束进而推动企业金融化的程度,本文构建如下模型:

(6)

(7)

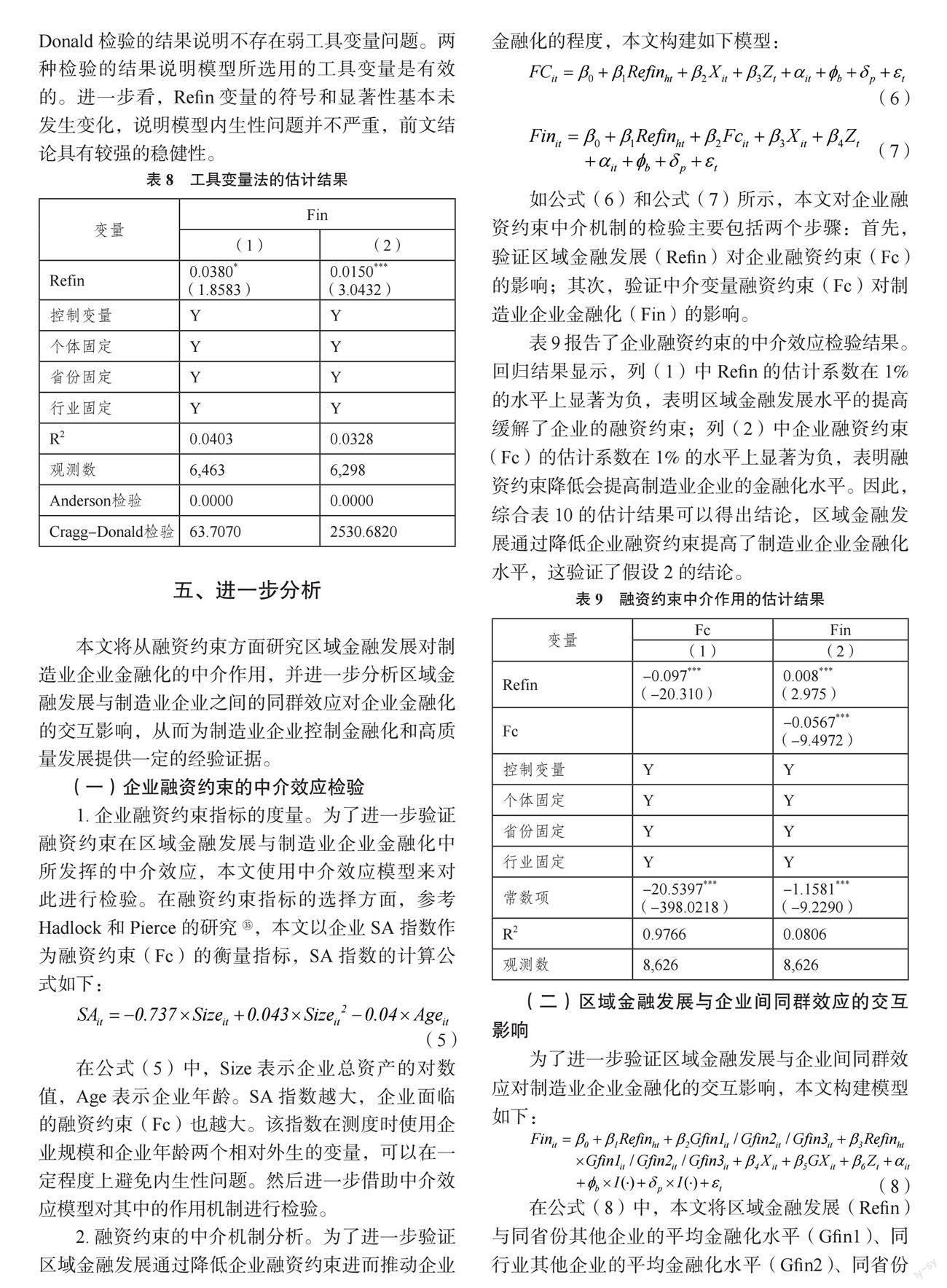

如公式(6)和公式(7)所示,本文对企业融资约束中介机制的检验主要包括两个步骤:首先,验证区域金融发展(Refin)对企业融资约束(Fc)的影响;其次,验证中介变量融资约束(Fc)对制造业企业金融化(Fin)的影响。

表9报告了企业融资约束的中介效应检验结果。回归结果显示,列(1)中Refin的估计系数在1%的水平上显著为负,表明区域金融发展水平的提高缓解了企业的融资约束;列(2)中企业融资约束(Fc)的估计系数在1%的水平上显著为负,表明融资约束降低会提高制造业企业的金融化水平。因此,综合表10的估计结果可以得出结论,区域金融发展通过降低企业融资约束提高了制造业企业金融化水平,这验证了假设2的结论。

(二)区域金融发展与企业间同群效应的交互影响

为了进一步验证区域金融发展与企业间同群效应对制造业企业金融化的交互影响,本文构建模型如下:

(8)

在公式(8)中,本文将区域金融发展(Refin)与同省份其他企业的平均金融化水平(Gfin1)、同行业其他企业的平均金融化水平(Gfin2)、同省份同行业其他企业的平均金融化水平(Gfin3)的交互项(Gfin1×Refin、Gfin2×Refin、Gfin3×Refin)引入模型,以此来进行研究。在实证过程中,为了增加研究的科学性与准确性,此处对模型的处理方式与表4的处理方式一致,即进一步控制了同群企业的平均特征,并通过指示函数I(·)控制模型存在的固定效应(36)。

表10报告了交互影响的估计结果。回归结果显示,列(1)—列(3)中Refin、Gfin1、Gfin2、Gfin3的估计系数均显著为正,表明区域金融发展与同群企业平均金融化水平均可以提高制造业企业的金融化水平,这与前文的研究结论一致;交互项Gfin1×Refin和Gfin3×Refin的估计系数均显著为正,从而验证了假设4的结论,这表明区域金融发展与制造业企业间同群效应对金融化呈现出显著的交互效应,区域金融发展通过直接影响与融资约束的中介效应提高了制造业企业金融化水平,而同省份和同省份-行业企业平均金融化水平的提高更是加剧了这种影响。Gfin2×Refin的估计系数则不显著,原因主要在于同行业企业的注册地可以是全国任意一个省份,不同省份区域金融发展水平之间存在较大的差异,且企业之间不再具有地理距离邻近的特征,因此区域金融发展与同行业企业间同群效应对制造业企业金融化的交互影响不明显。

六、研究结论和政策建议

本文基于2012—2020年中国制造业上市企业的相关数据,分析了区域金融发展对制造业企业金融化的影响,并从企业融资约束与同群效应视角检验了其影响机制。研究结论如下:第一,中国区域金融发展对制造业企业金融化存在明显的推动作用,并且这一结论在改变变量度量方式、考虑样本的选择、克服样本选择偏误和工具变量法等一系列稳健性测试中依然成立。第二,制造業企业金融化存在明显的同群效应,制造业企业金融化水平会随着同省份、同行业和同省份-行业企业平均金融化水平的提高而表现出增长趋势。第三,机制分析表明:区域金融发展通过降低企业融资约束进而提高了制造业企业金融化水平,并且区域金融发展与制造业企业间同群效应对企业金融化呈现出显著的交互效应,即区域金融发展通过直接与间接影响显著提高了制造业企业金融化水平,而同省份和同省份-行业企业金融化行为更是加剧了这种影响,但同行业企业金融化行为的影响则不明显。

基于以上结论,本文提出如下政策建议:

第一,完善公司治理,加强内部制约。针对制造业企业金融化带来的问题,各实体企业可进一步完善公司内部治理,加强股东会、监事会、董事会对经理层权力的制约与监督,从而进一步明确主营业务和金融业务之间的主次关系。

第二,加强投资监管,引导资金流向。政府部门应加强对制造业企业配置金融资产的监管,通过提高企业投资的信息披露要求进一步明确其金融投资的资金来源和项目明细,同时也要实行适当的税收和信贷优惠政策,通过奖惩并行引导企业资金流入日常经营活动、研发创新活动,激励金融部门支持制造业企业的研发创新和转型升级,推动中国金融业和制造业的高质量发展。

注释:

(1)(23) 王营、曹廷求:《企业金融化的传染效应研究》,《财经研究》2020年第12期。

(2)(29) 步晓宁、赵丽华、刘磊:《产业政策与企业资产金融化》,《财经研究》2020年第11期。

(3) F. Demir, Financial Liberalization, Private Investment and Portfolio Choice: Financialization of Real Sectors in Emerging Markets, Journal of Development Economics, 2009, 88(2), pp.314-324.

(4) H. Almeida, M. Campello, M. S. Weisbach, The Cash Flow Sensitivity of Cash, The Journal of Finance, 2004, 59(4), pp.1777-1804.

(5) 胡奕明、王雪婷、张瑾:《金融资产配置动机:“蓄水池”或“替代”?——来自中国上市公司的证据》,《经济研究》2017年第1期。

(6) 王永钦、刘紫寒、李嫦、杜巨澜:《识别中国非金融企业的影子银行活动——来自合并资产负债表的证据》,《管理世界》2015年第12期。

(7) 谢富胜、匡晓璐:《制造业企业扩大金融活动能够提升利润率吗?——以中国A股上市制造业企业为例》, 《管理世界》2020年第12期。

(8) 彭俞超、韩珣、李建军:《经济政策不确定性与企业金融化》,《中国工业经济》2018年第1期。

(9) 韩珣、田光宁、李建军:《非金融企业影子银行化与融资结构——中国上市公司的经验证据》,《国际金融研究》2017年第10期。

(10) 冯根福、郑明波、温军、张存炳:《究竟哪些因素决定了中国企业的技术创新——基于九大中文经济学权威期刊和A股上市公司数据的再实证》,《中国工业经济》2021年第1期。

(11)(18) 蔡庆丰、陈熠辉、林焜:《信贷资源可得性与企业创新:激励还是抑制?——基于银行网点数据和金融地理结构的微观证据》,《经济研究》2020年第10期。

(12) 张成思、张步昙:《再论金融与实体经济:经济金融化视角》,《经济学动态》2015年第6期;宋清华、谢坤:《地区金融发展、异质性与实体企业金融化》,《现代经济探讨》2021年第2期。

(13)(20) A. Landier, V. B. Nair, J. Wulf, Trade-Offs in Staying Close: Corporate Decision Making and Geographic Dispersion, The Review of Financial Studies, 2009, 22(3), pp.1119-1148.

(14) H. S. Shin, L. Zhao, Firms as Surrogate Intermediaries: Evidence from Emerging Economies, Asian Development Bank, 2013.

(15) H. Degryse, S. Ongena, Distance, Lending Relationships, and Competition, The Journal of Finance, 2005, 60(1), pp.231-266.

(16) 李志生、金凌:《银行竞争提高了企业投资水平和资源配置效率吗?——基于分支机构空间分布的研究》,《金融研究》2021年第1期。

(17) S. Agarwal, R. Hauswald, Distance and Private Information in Lending, The Review of Financial Studies, 2010, 23(7), pp.2757-2788.

(19)(27) 李秋梅、梁权熙:《企业“脱实向虚”如何传染?——基于同群效应的视角》,《财经研究》2020年第8期。

(21) H. Seo, Peer Effects in Corporate Disclosure Decisions, Journal of Accounting and Economics, 2021, 71(1), p.101364.

(22) 趙颖:《中国上市公司高管薪酬的同群效应分析》,《中国工业经济》2016年第2期。

(24) 王小鲁、胡李鹏、樊纲:《中国分省份市场化指数报告(2021)》,社会科学文献出版社2021年版,第223—225页。

(25) 杜勇、张欢、陈建英:《金融化对实体企业未来主业发展的影响:促进还是抑制》,《中国工业经济》2017年第12期。

(26) 王博、邸超伦、武阳:《环保政策对PM2.5概念股收益率影响的传导渠道检验——兼议政府质量和金融发展水平的调节效应》,《南开经济研究》2022年第8期。

(28) 文章的研究样本为制造业企业,因此同行业、不同行业的描述均参照证监会2012年发布的《上市公司行业分类指引》中制造业二级行业分类,并且模型中制造业细分行业固定效应的分类标准与此相同。

(30) B. K. Adhikari, A. Agrawal, Peer Influence on Payout Policies, Journal of Corporate Finance, 2018, 48, pp.615-637.

(31) J. Grennan, Dividend Payments as a Response to Peer Influence, Journal of Financial Economics, 2019, 131(3), pp.549-570.

(32) 顾雷雷、郭建鸾、王鸿宇:《企业社会责任、融资约束与企业金融化》,《金融研究》2020年第2期。

(33) 钱爱民、吴春天、朱大鹏:《民营企业混合所有制能促进实体经济“脱虚返实”吗》,《南开管理评论》2023年第1期。

(34) 陶锋、胡军、李诗田、韦锦祥:《金融地理结构如何影响企业生产率?——兼论金融供给侧结构性改革》,《经济研究》2017年第9期。

(35) C. J. Hadlock, J. R. Pierce, New Evidence on Measuring Financial Constraints: Moving Beyond the KZ Index, The Review of Financial Studies, 2010, 23(5), pp.1909-1940.

(36) 指示函数I(·)可根据条件取值为1或0。

作者简介:宋清华,中南财经政法大学金融学院教授、博士生导师, 湖北武汉,430074;林永康,通讯作者,山东财经大学保险学院讲师,山东济南,250014。

(责任编辑 李灯强)