我国ESG投资中“漂绿”现象的行为诱因、制度缺陷与治理进路

摘要:当前我国ESG投资市场方兴未艾,但借绿色之名、行牟利之实的“漂绿”现象不容忽视。“漂绿”现象的出现,既是企业天然的逐利动机使然,更重要的是法制缺失和监管缺位所致,具体表现为ESG投资中协同监管乏力、规则执行不到位、强制披露欠缺等方面。要刺破“漂绿”假面,助力绿色金融的有序发展,有赖于形成健全有效的ESG制度体系。本文从增加制度供给和规则约束的视角,结合ESG信息披露、评级、鉴证的不同功能定位,找寻刺破“漂绿”气球的解决之道,为绿色金融赋能,探索建构一套符合中国特色的ESG制度体系。

关键词:漂绿;协同监管;ESG投资;信息披露;ESG评价;绿色金融

中图分类号:DF438.7 文献标识码:A 文章编号:1007-0753(2023)10-0091-09

一、引言

ESG(Environment, Social, and Governance)投资在中国的发展起步较晚,其本质是将环境、社会和治理因素纳入投资决策,通过投资那些具有良好ESG表现的企业来促进可持续发展。随着世界范围内ESG投资理念的兴起,以及我国“双碳”目标的确立,又因环境、社会和治理这三个因素与减排以及可持续发展主题高度契合,越来越多的投资者开始关注ESG因素,中国的ESG投资市场正在向“快车道”迈进。我国ESG相关监管要求可以追溯至2002年证监会发布的《上市公司治理准则》,该准则中有鼓励上市公司披露环境保护等相关信息的规定。近年来,随着ESG投资的蓬勃发展,学界对于加强ESG“漂绿”监管的呼声渐隆,相关政策指导意见相继公布,ESG法规条例数量逐年递增,但资本市场ESG信息披露少、披露质量低,企业或金融机构“漂绿”的现象普遍存在,暴露了ESG投资监管存在一定程度上的失灵。

在过往关于ESG“漂绿”的研究中,主要研究

“漂绿”行为的动机、影响和治理,学者们基于新古典经济学视角、利益相关者视角、制度经济学视角和信息经济学视角研究“漂绿”动因(毕思勇和张龙军,2010;孙建强和吴晓梦,2019)。关于企業“漂绿”行为经济后果的研究则主要集中在探讨“漂绿”对企业自身及经济社会的影响(黄溶冰和赵谦,2018)。在ESG“漂绿”治理方面,学界以ESG信息的强制披露制度为主要研究方向,如有学者主张建立强制性与任意性相结合的法律体系,引入“不披露就解释”原则(冯果,2020);也有学者强调需制定统一的披露标准和程序性规则,建立强制性的ESG信息披露框架(郑丁灏,2021)。当下,我国绿色金融的发展已然对相关制度的建设提出了更高的要求,但学界对于ESG领域的“漂绿”研究尚处于起步阶段,缺乏对我国“漂绿”监管的制度困境和监管体系完善的研究探讨。本文通过分析“漂绿”背后的制度症结,寻找刺破“漂绿”气球的解决之道,为绿色金融赋能,探索建构一套符合中国特色的ESG制度体系。

二、“漂绿”的内涵与外延

“漂绿”来源于英文“Greenwash”一词,在ESG投资兴起之前,“漂绿”现象主要存在于市场营销领域,是指使一些名不副实的产品和服务混迹于绿色消费和投资之中(黄世忠,2022),包括使用含糊或模棱两可的语言夸大产品或服务对环境的积极影响,故意隐瞒环境负面信息,做出误导性或虚假的声明等。在ESG投资蓬勃发展之后,“漂绿”已不仅仅局限于传统消费市场的误导性陈述、虚假陈述、违背环保承诺等,还包括在金融消费市场中企业或金融机构为获得绿色金融资金而进行虚假或选择性的环境信息披露,“绿化”包装项目产品,从而欺骗投资者。

根据“漂绿”作用层面的不同,可以将“漂绿”行为分为两类:一是在组织层面的“漂绿”。典型的是通过发布ESG报告夸大自身的环境管理能力和环境贡献,比如企业提出可持续发展倡议,却未建立有效的供应商筛选与管理机制;或者宣称识别ESG机遇与风险,却未采取切实行动;或者为了迎合市场热点,主观夸大自己的ESG投研能力,有选择性地堆叠正面信息和大量难以验证的概括性信息,对可能有负面影响的资源消耗以及污染物排放的数量信息避而不谈。以“中国神华”为例,其大部分ESG报告都集中从非常积极的角度关注公司在环保设施新建改造、节能减排、水土资源保护等方面的成就,没有做到客观评价。该公司在2019年的财务报告附注中披露因未监测和报告废水排放而被罚款20万元,但在公司的ESG报告中却未披露(中国神华能源股份有限公司,2020),反而在仅有的环境数据信息中夸大了公司的环境投入。

二是在产品和服务层面的“漂绿”。企业或金融机构在贷款、债券、基金等多类金融产品的上市过程或投融资活动中夸大了产品的环境效益,在缺乏有效依据的情况下为金融产品贴上“ESG”或“绿色”标签,虚构或伪造绿色项目,把一些名不副实的金融产品冒充为ESG投资产品。如高盛曾在2020年将其蓝筹股基金重新命名为ESG基金,在2022年将至少四只基金描述成“清洁能源”或ESG,后因部分产品涉嫌“漂绿”被罚400万美元(乔舒亚·富兰克林等,2022)。企业以绿色环保项目的名义融资但资金实际上未投入绿色项目,掩盖了ESG投资策略的真实使用情况,使原募集用于投入绿色项目的资金资源错配流向“漂绿”项目。

三、“漂绿”现象的成因

首先,从内在动机上看,企业通过“漂绿”行为可以从政府和市场两方面获得高额“绿色激励”:一方面可以降低融资成本,通过相关绿色贴标,企业更易获得政府绿色信贷、财政补贴等低成本资金支持;另一方面可以优化融资结构,企业通过发行所谓的“绿色债券”,在资本市场吸引投资者对企业可持续价值的关注,从而提升股价。

其次,从投资环境看,粗放的ESG投资生态也催生了企业的“漂绿”套利行为。我国ESG投资市场上以ESG作为核心策略的基金偏少,以概念类基金和泛ESG基金居多(妙盈研究院,2023),此类基金通过建立ESG评级对基金产品的股票池进行筛选,或投资于泛绿色主题项目,操作相对简单,但对绿色项目的筛选鉴别流于形式,导致“漂绿”企业无需投入大量真金白银进行绿色产品的研发与技术创新,就可攫取ESG投资的金融红利。我国ESG投资市场缺乏成熟的ESG投资者,投资者对ESG的认知水平和数据获取能力均较为有限,难以有效识别ESG产品的投资策略和绿色属性。同时,投资风格偏向短期收益,追求ESG热潮所带来的中短期回报,也为企业的“漂绿”行为创造了可乘之机。

再次,从信息披露制度看,非标准化与非强制性的自愿披露和鉴证是“漂绿”行为的制度症结。我国以鼓励报告主题自愿实施ESG信息披露和鉴证为主,缺乏标准化和强制性的ESG信息披露和鉴证规则,导致ESG数据可比性、可量化性较弱,披露主观性强,且披露率低(Boston Consulting Group,2020)。在没有强制力约束且缺乏明确的行为指引与严格的责任约束的情况下,企业相机而行,更可能出现投机取巧行为。如Liu等(2021)发现管理者在面临外部资本市场盈利压力时会产生短视心理,为了维持短期股价以迎合短期市场需求而采取一些环保成本低廉或违反环境法规的行为来提高利润表现,这种环境利益输送的“漂绿”行为通常会在执法力度较弱的地区更为普遍。

最后,在ESG鉴证层面,各国政府机构对ESG信息质量要求趋严。欧盟委员会颁布的《公司可持续发展报告指令》于2023年1月5日开始生效,将ESG鉴证列为法定要求。但我国尚无规范健全的ESG外部鉴证机制,鉴证外部约束不严,企业可自愿选择是否进行鉴证,导致绿色金融鉴证率低(妙盈研究院,2022),且缺乏專业权威的第三方数据验证机构或渠道,难以保证 ESG 报告的质量和真实性。由于没有统一的鉴证程序标准和范围,所以鉴证对象差异较大,鉴证保证程度偏低(曹国俊,2022),这更加助长了市场主体的“漂绿”行为。

四、治理“漂绿”行为的制度缺失

(一)亟待明确的监管分工与治理架构

“漂绿”所涉行为形式和金融产品多样,针对不同的ESG投资产品,监管权分散在生态环境部、人民银行、国家金融监管总局、证监会、发改委等多个监管部门。同时,我国关于ESG信息披露的规范体系相对分散,导致企业ESG信息披露同时受到多方主体以及相应要求的规制(李翔宇,2023)。实践中,不同部门间协作沟通不足、监管措施落实不力,难以实现全面治理和协同治理,这是“漂绿”现象屡查不止的根源之一。以债券市场为例,我国债券市场分别由人民银行(下辖交易商协会)、发改委、证监会(下辖交易所)等多头监管,对绿色企业债券、绿色公司债券、绿色债务工具的发行审核也分别由不同的部门负责,即使在企业债券发行审核职责划转后,监管失位、缺位、错位的情形也依然存在。

此外,全国尚未建立统一的环境信息披露和共享平台,重要的监管数据不能准确及时获取,数据查询访问途径也有待统一,不同金融产品通过不同渠道披露ESG信息,各监管部门对ESG数据的重复调查和收集,加大了金融机构的经营成本,形成了金融机构对监管机构的软抵抗,降低了监管职能的有效性。作为新兴市场,我国ESG投资面临更多的环境和社会挑战,但相对应的金融创新监管真空现象严重,监管机构对信息的抓取无法满足不断创新的ESG投资市场的监管需求(李成等,2009)。监管缺失隐藏着很大的风险,造成了社会各界对“漂绿”行为的广泛担忧。

(二)亟需补强的法治体系与约束机制

纵观现有绿色金融立法,多是以宏观性、原则性规定为主的意见和指引(陆遥,2023),在实践中难以执行和落实。中国人民银行和财政部等七部委发布的《关于构建绿色金融体系的指导意见》对绿色金融的风险监控措施进行了明确规定,包括加强对金融业务和产品的监管协调,统一和完善有关监管规则和标准,强化对信息披露的要求,防止出现绿色项目杠杆率过高、资本空转和“漂绿”等问题(胡杨,2021),但未就可能存在的“洗绿”“漂绿”行为进行规范。生态环境部于2021年底出台新版《企业环境信息依法披露管理办法》,制定了中国到2025年基本形成企业环境信息强制性披露制度建设的路线图,但仅要求重点排污单位、强制性清洁生产审核单位和有生态环境违法行为的上市公司及发债企业强制披露环境信息,其中需要披露的碳排放信息仅包括排放量和排放设施等。大多数企业未受到ESG环境信息披露框架的强制约束,在实践中仍以自愿披露为主,公司在披露时可以选择披露或不披露,披露哪些指标,以及如何披露,导致信息披露质量参差不齐,制约了ESG评级质量的提升(王文兵等,2023),抑制了ESG投资市场的健康发展。

针对ESG投资的“漂绿”行为处罚,我国法律规定尚未予以明确,而且缺乏责任追究制度和惩罚手段,难以形成有效制约。目前,金融领域尚无专门的法律规定来惩处ESG投资“漂绿”行为,违规企业“漂绿”行为只能适用于公司法、证券法、证券交易所业务规则、上市公司规范运作指引等一般性虚假信息披露惩处规范,面临的罚款和处罚不足以对其形成有效的威慑力。如对于被要求强制性披露的企业,根据《企业环境信息依法披露管理办法》,违反规定不披露或虚假披露处以一万至十万元罚款,处罚金额明显偏低。此外,一些资管机构发行标榜“绿色投资概念”的基金,利用相对主观的主题概念,以“伪ESG”吸引注重ESG和可持续理念的投资者,以打“擦边球”的方式规避监管。

(三)缺乏统一的披露流程与评价标准

第一,在ESG信息披露方面,我国完整的ESG披露标准尚未建立,ESG信息披露尚未明确框架和标准,缺乏明确、统一的指引。我国的ESG环境信息披露要求主要有以下三类政策和指引规定:(1)生态环境部发布的环境保护相关法律规定;(2)证监会发布的上市公司信息披露内容与格式准则的相关政策;(3)上海证券交易所与深圳证券交易所发布的上市公司环境与社会责任信息披露的指引。不同监管机构从各种角度出发制定了多种不同的披露框架和标准,监管对象集中为上市公司和央企,尚未发布针对所有企业统一的 ESG 披露指引。且已有的披露指引缺乏详细的规范标准和标准化的报告结构,导致企业无法把握市场和投资者关注的ESG重点信息。为弥补缺漏,由多家技术性社团组织各自立项、编制的ESG信息披露团体标准层出叠见,内容多有重复;不同地方机构也相继编制发布了地方标准或指引文件,但这些文件的权威性和效力明显不够(见表1)。而不同主体所采用的ESG披露标准不尽一致,存在不确定性和模糊性,只能在一定程度上缓解地区内的监管标准适用问题,难以从根本上解决披露主体随意选择以及操纵数据的难题,数据披露质量参差不齐。

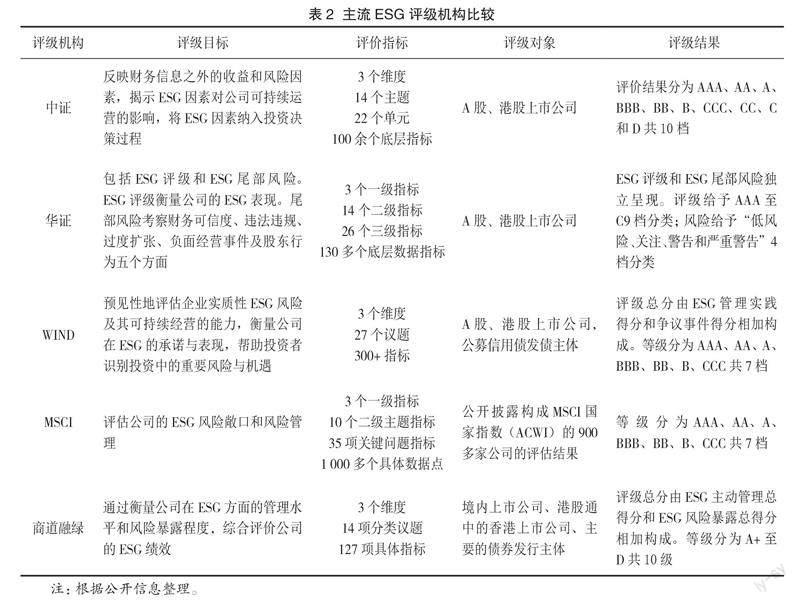

第二,在ESG信息评级方面,受限于信息的可获得性,信息的可用性较差,各评级机构的基础数据收集细节和处理状况存在很大差异。目前,国内主流评级机构如中证、华证、WIND、MSCI、商道融绿等都制定了自己的 ESG 评级体系(见表2)。我国ESG评级机构依赖于从公开渠道获取的数据对企业开展评级,但在较具专业性的ESG评级中,企业在ESG披露时缺乏透明度,导致许多基础数据缺乏。因此,每个评级机构在初始数据处理上都需要做一些权衡和处理,但不同的机构处理能力和方式不一样,有的评级机构特别重视定性信息,有的机构通过估算模型的方式对主观或定性信息进行量化。由这些过程并没有统一的方式,导致评估差异化的空间被扩大。在设置ESG评价体系时,评级机构会考虑各议题对公司及行业的影响程度,若影响程度大,将给予该议题更高的权重,但不同机构对各种环境、社会和治理因素有不同的权重分配,有的机构将披露的指标重新加权增加比重,导致最后的评级结果关联性低、分歧大。以我国国内ESG评级市场为例,根据天风证券2022年对国内ESG信息披露所发布的报告,在MSCI、FTSE Russell、华证、商道融绿等较有影响力的ESG评级机构中,两两机构的评级相关性在-0.09至0.62之间不等,相关性中位数仅为0.24(天风证券,2022)。

信息披露和评级标准的不完善导致了ESG评级的“黑箱”困境。在不同评级机构评分结果差异显著的同时,评级机构对评级过程及评级方法的细节披露低,投资人无从知晓不同评级机构所采用的评级逻辑,难以确认评级结果的可靠程度,无法将ESG因素有效地纳入投资决策中。这?疑会破坏对ESG评级方法科学性的公允评估,难以相对准确地衡量ESG风险和绩效。加之ESG发展中的盲目性、攀比性,容易诱发各种类型的套利与“漂绿”行为。

五、政策建议

(一)监管主体层面:优化跨部门监管的合作协调

ESG体系涉及信息披露、绩效评级和投资指导三个方面,是互相联系、有机结合的整体,应当构建ESG信息披露、绩效评级和投资指导的监管协调制度以及相关的政策支持体系。首先,ESG融资工具的多元性决定了我国ESG监管主体的多元化,涉及银行、证券、保险、外汇、商品等多个领域,与其对应的有中国证监会、国家金融监管总局、中国人民银行、国家外汇管理局、国资委、生态环境部等,各监管部门间的协调是对“漂绿”行为进行监管的重心。我国亟需建立相应的监管协调制度以促进各个监管主体高效运作。无论是相关法律法规的出台,还是监管工作的具体执行,都需要政府、监管机构、企业、社会各方协同推进。政府部门的参与是协同监管的基础,利用政府平台举措搭建强有力的权力机构、监管机构、执行机构、服务机构,形式四位一体的合作监管体系,综合评估审查各监管机构单独或联合发布的规章制度,清理监管职责交叉重叠的规范性文件,理顺其监管职责与地位,为各监管机构进行清晰、明确的职责和权力分配奠定基础。在政府的指引下,相关监管部门应当发挥自身监管之长,协同监管“漂绿”行为。

为避免不同监管主体在信息共享中各自为政,同时使监管成本最小化,监管部门需要设立监管平台,采取线上化、智慧化的工具对ESG信息披露及相关主体实行动态监控,有效识别金融机构和融资企业的“漂绿”行为,提高监管的及时性和精准性。在与相关信息披露体系的基本流程和操作平台相衔接的基础之上,根据企业环境技术、标准、违法违规等内外部ESG数据信息以及市场变化,统筹协同开展工作,全面实现环保部门、金融机构与其他监管主体信息共享,流程整合,协同运作。

(二)规则指引层面:强化ESG投资的法律供给

我国ESG的良好发展很大程度上依赖于立法支持,发展完善的法律规章制度可以快速推动ESG理念落地,為ESG的有效实施提供重要保障。建立健全ESG的制度指引,包括推动统一规范的中国ESG信息披露指引的出台,完善信息披露原则,构建指标体系,确定信息披露范围等核心内容。借鉴国际主流ESG信息披露标准建设的先进经验,如国际可持续发展准则理事会(ISSB)于2023年2月发布的ESG报告披露准则——ISDS①,以ISDS为基准,结合我国国情和“双碳”目标及其路线图和时间表,由相关部门尽快制定既与国际标准相接轨,又在指标设计上体现中国市场特色的ESG信息披露的统一标准和框架。通过监管措施加强对ESG投资风险的监管,并强调透明度和准确性的重要性,要求公司在披露ESG信息时要遵循明确的标准和规则。对可持续信息披露的外部监管方式,主要包括准入机制、监督检查和责任追究等。

第一,统筹考虑建立一个专业的ESG标准化领导小组,牵头组织相关监管部门以及行业协会,根据我国绿色产业分类标准并借鉴国际成熟经验,将目前按照环境保护法等与环境保护相关的法律法规强制披露的企业环境信息、自愿披露的企业社会责任报告以及可持续发展报告进行整合,在各方面和各层面上尽量统一ESG披露评级标准,通过立法赋予准则法律属性,在此基础上再作细化与可操作化的改进。

第二,信息披露指标设计层面,既要涵盖适应我国企业的国际主流ESG信息披露指标,也要包括具有中国特色的指标。未来应参考国内外社会经济发展的新议题完善ESG披露主题和相关指标,在确定基本框架和涵盖主题的基础上将定性指标与定量指标相结合,适度考量披露指标与企业财务报告的衔接,推进量化指标以提高ESG数据的可比性,并逐步完善ESG信息披露的程序性规则,统一ESG信息披露的形式。考虑到我国环境监管尚处于起步阶段,环境违法现象将长期存在。应当将环境违法行为作为ESG信息披露指标评价的最重要权重指标之一。

第三,增强强制性和问责机制,ESG强制性信息披露可以增加和提升市场上可获得的公司特定的非财务信息的数量和质量,降低搜索和信息处理成本,减少投资之间的信息不对称性,改善企业信息环境,形成有益的资本市场效应(Krueger等,2021)。随着相关配套设施的逐步完善,通过立法升级ESG信息披露的强制效力,进一步增加刚性披露约束,推动企业ESG信息披露从自愿为主向强制为主过渡。欧盟于2019年颁布的SFDR(Sustainable Finance Disclosure Regulation),以市场参与主题、服务和产品层面为切入点规定了强制性披露要求,按是否以可持续投资为目标将产品分为普通产品、浅绿产品、深绿产品,要求将可持续发展风险纳入投资决策或投资建议,如果认为本产品与可持续发展风险无关,企业还需解释原因。本文认为不妨参照SFDR,以标准化的方式来提高金融市场可持续性的透明度,使投资者更容易评估公司的可持续发展能力,遏制“漂绿”行为。此外,监管机构需要加强对企业环境披露和ESG评级报告的核查工作,抽样检查评价报告的合规性与真实性,通过提高处罚力度等手段来执行重点披露要求,强化对“漂绿”行为的惩戒和打击,构建ESG“漂绿”行为法律责任制度,制定更加明确的环境法规和惩罚措施,并加强对企业环境披露的审核和监管。

(三)数据增信层面:引入第三方鉴证机制

为统一ESG披露流程与评价标准,除应出台配套的原则指南和具体指标外,还应着重从ESG底层数据入手,不断改进ESG数据收集和处理技术并引入第三方鉴证机制为数据增信,提升ESG信息的规范化及可比性,使市场和监管机构更易于掌握并确保ESG产品的融资投向,判断ESG项目的环境社会效益,为制定和执行配套措施提供数据基础。考虑到ESG环境信息披露的迫切性,建议相关部门对ESG环境信息数据库建设的顶层设计进行统筹谋划,落实信息收集系统与流程,不同评级机构应对重要数据指标有清晰统一的概念定义和加工逻辑。数据源要尽量可信、稳定、多元,并定期接受数据清洗和交叉验证,从而在长时间的数据积累和验证中形成更高质量的ESG数据库。规范ESG环境信息数据库的管理使用和常态化更新机制,在此基础上进行全面、透明、可交叉比较的定性和定量评估,降低ESG环境信息核算成本并提高核算的准确性,确保ESG评级和鉴证都有迹可循。

在数据全动态化收集的基础上为数据增信,应注重ESG第三方鉴证业务的统一化、规范化,主要从鉴证机构、方法内容、鉴证准则三个方面落实。首先,以遵守独立性原则为出发点,为避免利益冲突,鉴证服务提供者应当为具备资质条件的第三方中介机构,由独立第三方根据ESG信息披露标准框架进行鉴证,出具企业ESG信息披露质量鉴证报告。其次,为避免第三方鉴证报告沦为形式,应规范鉴证人员的鉴证方法和内容,增加权威性与可读性。为此,相关监管机构应该对不同行业制定差异化的鉴证保证程度标准,以实现不同行业企业间ESG鉴证报告的一致性和可比性,同时减少模棱两可的信息披露,将ESG信息鉴证业务分为有限鉴证和合理鉴证两类,逐步提高鉴证报告的保证程度,以实现ESG信息鉴证的制度化。最后,应结合我国实际加快制定统一的ESG审计鉴证准则。目前,四大会计师事务所主要采用国际鉴证标准开展ESG报告鉴证业务,如国际审计与鉴证准则理事会(IAASB)发布的《国际鉴证业务准则第3000号——除历史财务信息审核或复核之外的鉴证业务(修订版)》(ISAE 3000)以及由社会和伦理责任协会(ISEA)发布的AA1000审验标准。相对于ESG信息披露和评级,ESG鑒证标准具有更强的国际通用性(曹国俊,2022)。可以在与国际通用鉴证标准新发展保持适当趋同的同时,建立符合我国ESG产品特征和金融管理实际的ESG鉴证标准体系。通过第三方鉴证发现企业ESG管理体系以及报告编制方面存在的不足,并提出针对性意见,倒逼企业推动底层数据和内控建设,践行ESG理念,减少企业ESG“漂绿”现象,协助提升绿色发展的长效融资水平,实现ESG生态健康发展,加快推动“双碳”目标的落实以及可持续生态文明的建设。

注释:

①ISDS以TCFD为基础,吸收了各标准的先进经验,并对不确定性信息的使用进行了规范。旨在解决现阶段SASB准则中不具有国际通用性的披露指标的挑战,为 ESG 报告提供全球认可的标准化框架。

参考文献:

[1]毕思勇,张龙军.企业漂绿行为分析[J].财经问题研究,2010(10):97-100.

[2]孙建强,吴晓梦.企业社会责任漂绿对财务绩效影响研究——以中石油为例[J].财会通讯,2019(22):7-13.

[3]黄溶冰,赵谦.演化视角下的企业漂绿问题研究:基于中国漂绿榜的案例分析[J].会计研究,2018(04):11-19.

[4]冯果.企业社会责任信息披露制度法律化路径探析[J].社会科学研究,2020(01):11-20.

[5]郑丁灏.上市公司社会责任信息披露制度之审思与重构[J].金融与经济,2021(05):52-58+76.

[6]黄世忠.ESG报告的“漂绿”与反“漂绿”[J].财会月刊,2022(01):3-11.

[7]中国神华能源股份有限公司.中国神华能源股份有限公司2019年度报告[EB/OL].(2020-03-27)[2023-11-01].http://www.shenhuachina.com/zgshww/2019/202003/218e4156024b44a89db0a0294b2eba06/files/8115ab7987d04dbcb6cc1c9cf1efb2e2.pdf.

[8] 乔舒亚·富兰克林,帕特里克·坦普尔-韦斯特.高盛将因ESG误导性声明支付400万美元罚款[N].英国金融时报,2022-11-23.

[9]妙盈研究院.中国可持续基金发展进程2022-2023年度报告[EB/OL]. (2023-03-30) [2023-11-01]. https://www.miotech.com/zh-CN/article/202.

[10] Boston Consulting Group.中国ESG投资发展报告[EB/OL].(2020-05)[2023-11-01].https://web-assets.bcg.com/5e/f7/6a16f19a471fa97e3ca239c72c59/china-esg-investing-report.pdf.

[11] LIU Z, SHEN H T, WELKER M, et al. Gone with the wind:An externality of earnings pressure[J]. Journal of Accounting and Economics, 2021,72(01):101403.

[12] 妙盈研究院.全球和大中华区ESG鉴证实践概览[EB/OL].(2022-12-05)[2023-11-01].https://www.miotech.com/zh-CN/article/181.

[13] 曹国俊.金融机构ESG鉴证:现实需要、国际借鉴与框架构想[J].西南金融,2022(11):57-71.

[14] 李翔宇.绿色金融背景下我国环境信息披露的现状检视与规制进路[J].西北民族大学学报(哲学社会科学版) ,2023(03):130-139.

[15]李成,马国校,李佳.基于进化博弈论对我国金融监管协调机制的解读[J].金融研究,2009(05):186-193.

[16]陆瑶.金融机构ESG信息披露的法律制度研究[J/OL].南方金融:1-16[2023-11-03].http://kns.cnki.net/kcms/detail/44.1479.F.20230518.1546.004.html.

[17]胡杨.加强绿色金融国际合作[N].中国银行保险报,2021-10-29(008).

[18]王文兵,马德培,干胜道.国际ESG信息披露及其对中国的启示[J].财会月刊,2023,44(11):135-142.

[19] 天风证券.A股ESG评价体系的比较、现状与问题[EB/OL].(2022-02-16)[2023-11-01].https://pdf.dfcfw.com/pdf/H3_AP202202281549661958_1.pdf.

[20] KRUEGER P, SAUTNER Z,TANG D Y, et al.The effects of mandatory ESG disclosure around the world[J].SSRN Electronic Journal,2021:21-44.

(责任编辑:唐诗柔)

Motivation, Institutional Defects and Governance Approaches of "Greenwashing" in China's ESG Investment

HUANG Xinyi

(East China University of Political Science and Law)

Abstract: Nowadays ESG investment is thriving in China, but the "greenwashing" phenomenon of using green names for profit-seeking purposes cannot be ignored. The fundamental reasons lie in enterprises' innate profit-seeking motives, and more importantly, the lack of laws and regulations as well as regulatory loopholes, specifically manifested as ineffective collaborative supervision, inadequate implementation of rules, and lack of compulsory disclosure in ESG investment. To uncover the mask of "greenwashing" and facilitate the sound development of green finance, it is necessary to establish a sound and effective ESG institutional system. From the perspective of increasing institutional supply and strengthening rules and constraints, this paper combines the different functional orientations of ESG information disclosure, rating and verification to find solutions to uncover "greenwashing", empower green finance, and explore the construction of an ESG institutional system with Chinese characteristics.

Keywords: Greenwashing; Collaborative supervision; ESG investment; Information disclosure; ESG

evaluation; Green finance

收稿日期:2023-07-06

作者簡介:黄心怡,硕士研究生,华东政法大学经济法学院,研究方向为商法、金融法。