机构投资者持股缓解企业融资约束的路径探究

秦冬梅

【摘 要】后疫情时代,企业的融资难问题愈发凸显,如何缓解企业的融资约束受到众多学者的关注。论文以2016-2020年我国A股上市公司数据为样本,探讨了机构投资者持股与企业融资约束的关系,并从企业ESG表现的视角研究机构投资者持股对融资约束影响的作用机制。实证结果显示,机构投资者持股能够显著缓解企业的融资约束,企业的ESG表现在其中起到了部分中介效应,且这种中介效用在非国有企业中表现得更为显著有效。

【关键词】机构投资者;ESG;融资约束;中介效应;企业异质性

【中图分类号】F275;F832.5 【文献标志码】A 【文章编号】1673-1069(2023)07-0044-04

1 引言

进入新时代,我国经济高质量发展,在世界舞台取得瞩目成就。企业作为经济发展重要主体,在拉动经济增长的同時,在技术创新与稳定就业等方面也发挥了重要作用。党的二十大报告提出要进一步推动国有企业做大做强、进一步优化民营企业营商环境,完善中国特色现代企业制度,加快建设世界一流企业。企业的生产活动离不开投资与融资,投资主要依赖于企业内部的战略安排与管理决策;而融资则主要受到外部主体投资意愿的影响,因而具有较大的不确定性,在后疫情时代全球经济下行的大背景下,企业的融资难题越来越受到学界的关注。

融资约束是指企业内部融资不足以满足投资需求时向外部市场融资时所面临的困难,会严重影响到企业的生产活动[1]。研究表明,融资约束对于我国高新技术企业的危害极大,会导致高新技术企业长期由于资金问题错失良好的投资机会,以致后期发展乏力,是企业发展的最大障碍[2] ,同样融资约束也会给其他类型企业带来各种各样的难题。当今在我国“双碳”目标背景下,国家出台了一系列绿色金融政策,对于部分企业来说融资难题更加凸显,因此如何缓解企业融资约束,释放企业活力迫在眉睫,正如2019年《政府工作报告》指出的,解决企业融资难问题已经刻不容缓。

当前在融资约束产生的原因方面,国内外学者都认同其中一条重要的原因是企业与资金提供方之间的信息不对称[3],因此许多学者以会计信息质量为切入点,探究其对融资约束的影响。李小金、贺湘[4]以我国A股上市公司数据为样本,通过实证研究发现会计信息质量越高,融资约束程度就越低。而会计信息质量也会受到机构投资者持股比例的影响,因此也有学者研究发现机构投资者持股能够降低信息不对称,从而缓解企业的融资约束[5]。关于融资约束的影响因素,现有研究基本可以得出一致的结论,并且取得了一定成果,但在机构投资者持股影响融资约束的作用机制,以及社会责任、ESG等非财务信息披露对融资约束影响方面的研究仍然相对较少。

鉴于此,为探究机构投资者持股能否缓解融资约束,以及企业ESG表现是否在二者之间存在中介作用,本文以2016-2020年我国A股上市公司数据为研究样本,构建中介效应模型进行实证分析,并从产权性质的角度分析这种影响是否具有异质性,最后得出本文的结论,并在此基础上为企业缓解其融资约束提供建议。本文可能的边际贡献在于:讨论了机构投资者持股对企业融资约束的影响,并引入企业ESG表现作为中介变量,探究了其在机构投资者持股对企业融资约束影响路径中起到的中介作用,有助于促进企业意识到“环境保护”“社会责任”“公司治理”等方面对于企业融资的重要性,为缓解融资约束提供实践启示。

2 理论分析与研究假设

2.1 机构投资者持股与融资约束

机构投资者持有一定比例的企业股份, 会参与到企业的公司治理当中,能够一定程度上改善企业的信息不对称和代理成本等问题,进而能够缓解企业的融资约束。王新红等[6]从异质性的视角分析机构投资者对企业融资约束的影响,研究发现证券投资基金、社保基金等作为机构持股时,其持股周期较长,偏好长期的稳定收益,因此更愿意参与上市公司内部治理,通过改善公司内部治理结构,进而缓解非国有企业融资约束问题。胡援成等[7]以我国A股上市公司数据为样本探讨了上市公司机构投资者持股比例与融资约束之间的关系,研究结果表明,当上市企业前十大股东中有机构投资者且单家机构投资者持股比例较大,达到1%或以上时,这类机构投资者能够实质性影响企业经营管理决策,可在一定程度上解决信息不对称和代理冲突问题,从而缓解企业融资约束。根据以上分析,提出假设:

假设1:机构投资者持股比例越高,越能够缓解企业的融资约束,即企业的机构投资者持股比例与融资约束显著负相关。

2.2 ESG表现的中介效应

ESG是绿色金融的重要组成部分,从环境保护、社会责任、公司治理3个方面构建综合指标以评价企业的经营成效、可持续发展情况以及投资价值。ESG作为企业的一种绩效和信息披露,在企业存在机构投资者的情况下,一定程度上会受其影响。为满足自身利益,机构投资者有动机通过监督企业的环境保护、社会责任及公司治理等情况从而提高企业的ESG表现。对此,艾山等[8]通过实证研究发现机构投资者持股比例与企业的ESG表现显著正相关。作为企业对外披露信息的一种形式,企业的ESG表现会对外释放相关信号,从而影响企业的企业价值和融资成本等。白雄等[9]通过研究企业ESG表现与企业价值的关系发现,ESG具有价值创造的功能,实证结果显示企业的ESG表现越好,企业的价值就越高。金缦[10]基于我国A股上市公司数据进行分析发现,具有长期投资偏好的资金会有高ESG投资偏好,从而说明ESG是企业长期投资价值的有效指标。因此在一定程度上,企业的ESG表现与其融资的难易程度具有相关关联。李志斌等[11]通过实证研究发现ESG信息披露能够缓解企业的融资约束,且积极的媒体报道能够提升这种缓解作用。王丽青等[12]也通过研究我国上市公司得出同样的结论,ESG表现越好,企业的融资成本越低。根据以上分析,提出以下假设:

假设2:机构投资者持股通过加强企业ESG表现来缓解企业的融资约束程度。

3 研究设计与实证分析

3.1 样本选择与数据来源

2015年之前华证ESG评级数据缺失较多,不能与机构投资者持股数据和融资约束数据进行较好的匹配,因此本文以2016-2020年我国A股上市公司数据为样本,去除ST企业、金融行业和房地产行业企业,并对连续变量数据进行了1%~99%水平上的缩尾处理。其中,ESG数据来自华证ESG评级,其余相关企业数据均来自国泰安数据库。

3.2 变量定义

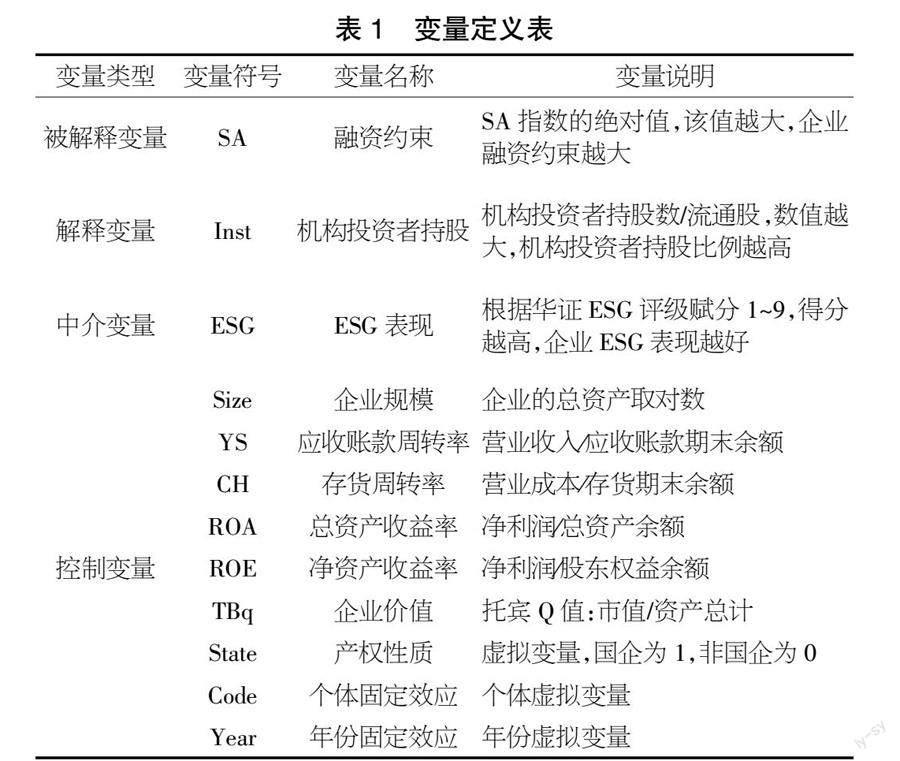

①被解释变量(SA):本文的被解释变量为企业所受到融资约束的程度,用SA指数的绝对值来衡量,其绝对值越大,代表企业所受到的融资约束程度越高。

②解释变量(Inst):本文的解释变量为机构投资者持股比例,机构投资者持股比例越高,说明公司在某些方面具有相对优势。

③中介变量(ESG):本文的中介变量为企业的ESG表现。华证ESG评级根据企业的环境保护、社会责任、公司治理3个方面对企业进行评级,评级分为从C~AAA共9个等级,本文将其从低级到高级赋分为1~9分。

④控制变量:为控制其他因素对企业融资约束造成的影响,本文借鉴以往文献经验,选取了企业规模(Size)、应收账款周转率(YS)、存货周转率(CH)、总资产收益率(ROA)、净资产收益率(ROE)、企业价值(TBq)作为控制变量。此外控制变量还有企业的个体固定效应(Code)和年份固定效应(Year)。

变量定义如表1所示。

3.3 模型構建

为检验假设1,构建回归模型(1),若α1显著小于0,则说明融资约束与机构投资者持股比例显著负相关,假设1成立。

SA=α0+α1lnst+∑Controls+∑Code+∑Year+εit (1)

为验证企业ESG表现在机构投资者持股与融资约束之间的中介作用即假设2,在模型(1)的基础上借鉴温忠麟和叶宝娟[13]的研究,构建模型(2)和模型(3)。若α1、β1、r1均显著,则说明企业ESG表现在机构投资者持股与融资约束之间发挥了中介作用。若r1显著,但其绝对值小于α1的绝对值,则ESG发挥了部分中介作用;若r1不显著,则ESG发挥了完全中介作用。

ESG=β0+β1Inst+∑Controls+∑Code+∑Year+εit (2)

SA=r0+r1Inst+r2ESG+∑Controls+∑Code+∑Year+εit(3)

式中,α0、β0、r0分别为模型(1)~(3)的常数项,Controls为模型的控制变量集合,εit为回归的扰动项。

3.4 回归分析

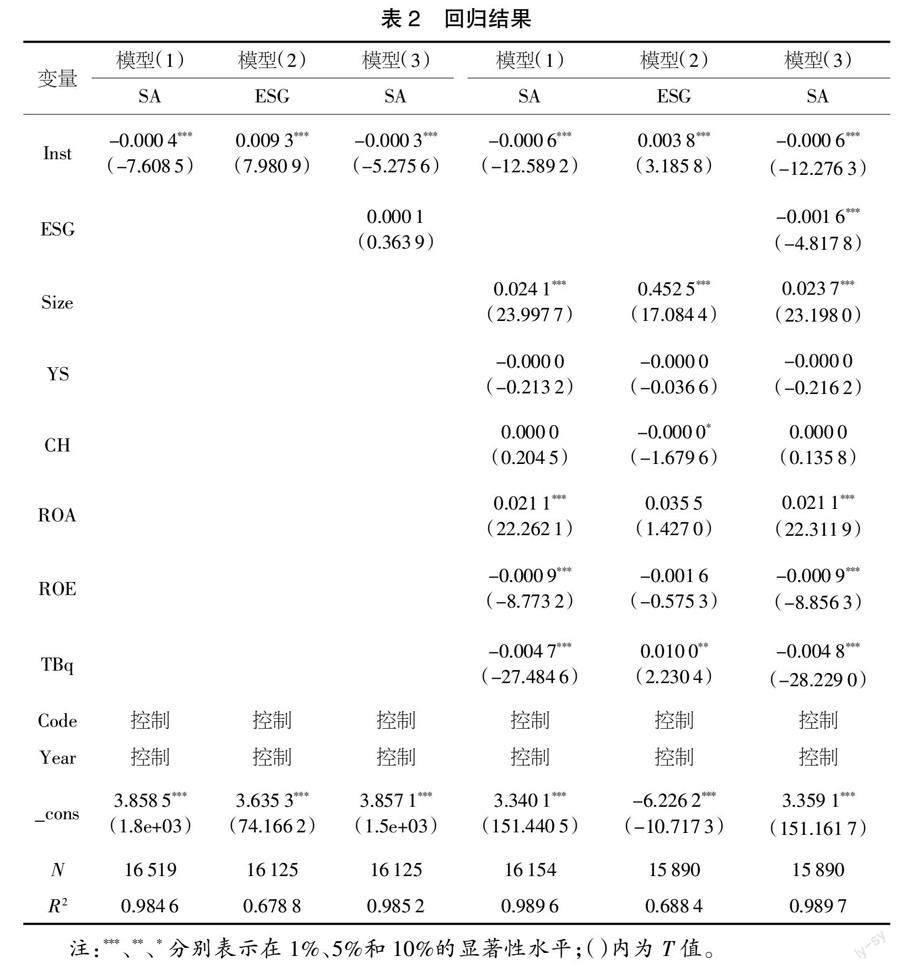

表2第一列回归结果显示,在不加控制变量的情况下机构投资者持股比例(Inst)的回归系数为-0.000 4,在1%的水平上显著;第四列回归结果显示,在加入一系列控制变量之后机构投资者持股比例(Inst)的回归系数为-0.000 6,仍在1%的水平上显著,说明机构投资者(Inst)与融资约束(SA)显著负相关,即机构投资者持股比例越高,越能缓解企业受到的融资约束,假设1成立。

表2第二列和第五列的回归结果显示,在不加控制变量的情况下,机构投资者持股比例(Inst)对企业ESG表现的回归系数为0.009 3,在1%的水平上显著;在加入控制变量的情况下,机构投资者持股比例(Inst)对企业ESG表现的回归系数为0.003 8,在1%的水平上显著, 说明企业的机构投资者持股比例越高,企业的ESG表现就越好。

表2第三列回归结果显示,在不加控制变量的情况下,机构投资者持股比例(Inst)与ESG表现的回归系数分别为

-0.000 3、0.000 1,但只有机构投资者持股比例的系数在1%的水平上显著;第六列回归结果显示机构投资者持股比例(Inst)与ESG表现的回归系数分别为-0.000 6、-0.001 6,均在1%的水平上显著。结合模型(1)的回归结果分析,α1、β1、r1均显著,且r1的绝对值(0.000 56)小于α1的绝对值(0.000 58),说明企业ESG表现在机构投资者(Inst)与融资约束(SA)之间发挥了部分中介作用。假设2成立。

3.5 稳健性检验

为了检验实证效果的稳健性,本文借鉴现有文献的做法,将本文的解释变量和中介变量滞后一期后代入回归模型[14],并使用聚类稳健标准误,回归后的结果与前文回归结果一致,说明前文的回归结果是较为稳健的。

4 进一步分析

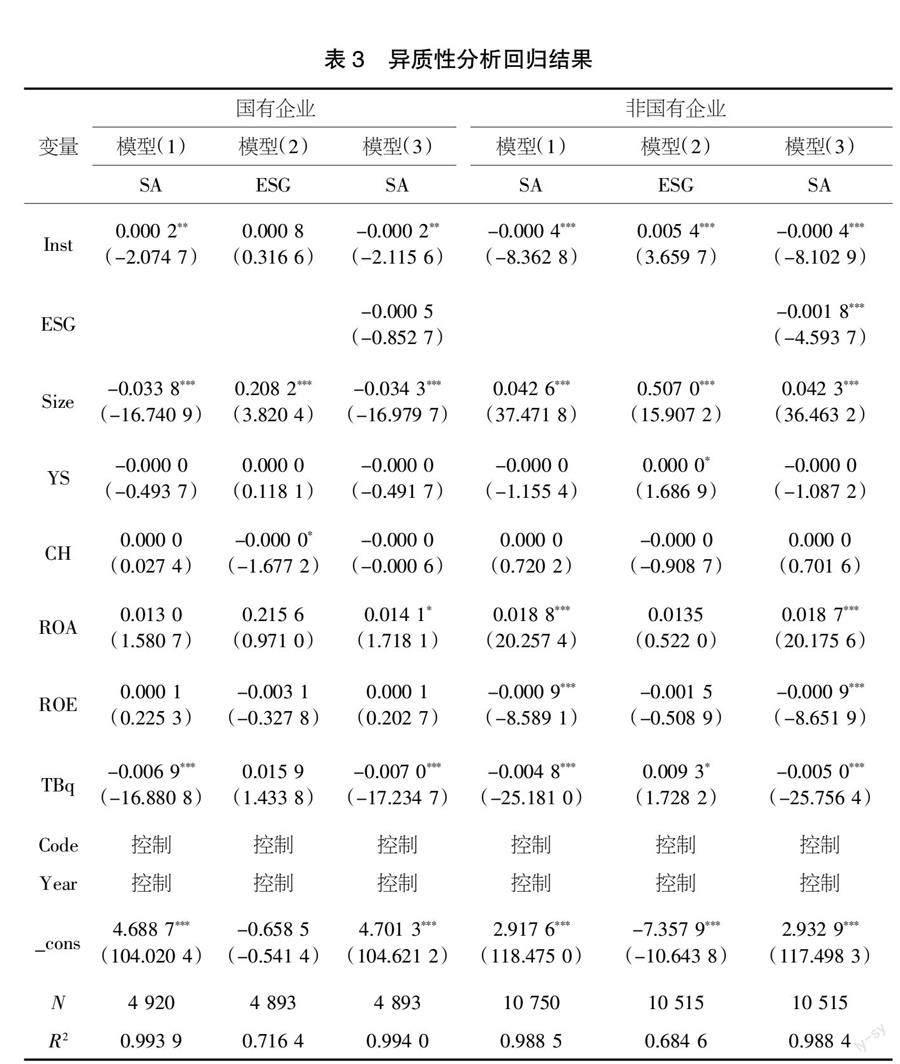

为进一步探究ESG表现在不同性质企业发挥的中介效应是否有差异,本文将样本数据按照企业性质分为国有企业和非国有企业两类,并分别进行模型(1)~(3)的回归分析,回归结果见表3。

表3的一至三列显示的是国有企业ESG表现在机构投资者持股与融资约束之间中介效应的检验结果,通过模型(1)可以发现国有企业机构投资者持股仍然与融资约束显著负相关,但与ESG表现没有显著相关关系,且在模型(3)中,中介变量ESG的回归系数也不显著,说明在国有企业中ESG评级没有在机构投资者持股和融资约束之间发挥中介作用。

表3的四至六列显示的是非国有企业ESG表现在机构投资者持股与融资约束之间中介效应的检验结果。与国有企业相比,非国有企业模型(1)~(3)显示ESG表现在非国有企业中能发挥更强的中介效应。

钱明等[15]基于产权异质性的视角研究了企业社会责任信息披露与融资约束的关系,研究发现企业社会责任信息披露有助于缓解企业的融资约束,且这种缓解作用主要发生在民营企业中,在国有企业中表现得并不显著。本文的异质性分析得到了类似的结论:相对于国有企业,非国有企业的ESG表现能在机构投资者持股与融资约束之间体现出更强的中介效应。对此,有学者认为国有企业在一定程度上依托于政府的利益与意志,在融资渠道和政企关系等方面更具有优势,因此其融资约束比非国有企业程度要小[16],因此国有企业不需要向外界释放更多的有利信号;而非国有企业在不具备国有企业在某些方面优势的情况下,需要更积极地向投资者释放对其有利的信息(如企业的ESG表现优异)以获得更多的融资,有学者研究指出企业的这种行为实质上是与政府进行的资源交换,从而能够从银行系统得到更多的资金支持[17]。

5 结论与启示

后疫情时代,企业在经营发展过程中面临的融资约束问题愈发凸显,学界对于如何缓解企业的融资难问题也缺乏关注。本文的研究发现:机构投资者持股比例与企业融资约束显著负相关,即企业引入机构投资者持股可以有效缓解企业的融资约束;企业的ESG表现在机构投资者持股和融资约束之间发挥了部分中介效应,即企业引入机构投资者持股可以提高企业ESG表现,可以向外界释放一种有利的信号,减弱了资金供需双方的信息不对称,从而缓解了企业的融资约束。此外,异质性分析发现,企业ESG表现的中介效应在非国营企业中表现得更为显著有效。

本文的研究为企业缓解融资约束提供了一些思路:第一,应当鼓励机构投资者与企业合作,发挥机构投资者的信息优势和信息传递效果,帮助上市公司缓解融资约束。第二,企业要协调好与其股东、债权人等利益相关者的关系,完善公司治理,构建良好的企业关系生态圈。第三,企业在生产活动中要积极承担社会责任,要回馈社会、回馈自然,通过节能减排、精准扶贫、环境保护等积极措施树立良好的企业形象。

【参考文献】

【1】黄宏斌,翟淑萍,陈静楠.企业生命周期、融资方式与融资约束——基于投资者情绪调节效应的研究[J].金融研究,2016(07):96-112.

【2】郑玉.高新技术企业认定、外部融资激励与企业绩效——基于倾向得分匹配法(PSM)的实证研究[J].研究与发展管理,2020,32(06):91-102.

【3】孙雪娇,翟淑萍,于苏.柔性税收征管能否缓解企业融资约束——来自纳税信用评级披露自然实验的证据[J].中国工业经济,2019(03):81-99.

【4】李小金,贺湘.供应链关系、会计信息质量与融资约束——基于中国A股上市公司的实证研究[J].技术经济与管理研究,2022(02):80-84.

【5】甄红线,王谨乐.机构投资者能够缓解融资约束吗?——基于现金价值的视角[J].会计研究,

2016(12):51-57+96.

【6】王新红,刘利君,王倩.异质机构投资者持股对融资约束的影响研究[J].南京审计大学学报,

2018,15(01):69-78.

【7】胡援成,卢凌.机构投资者、企业融资约束与超额现金持有[J].当代财经,2019(02):62-72.

【8】吾买尔江·艾山,艾力扎提·吐尔洪,郑惠.机构投资者持股对企业价值的影响研究——基于ESG绩效的中介效应分析[J].价格理论与实践,2021(03):79-82+167.

【9】白雄,朱一凡,韩锦绵.ESG表现、机构投资者偏好与企业价值[J].统计与信息论坛,2022,37(10):117-128.

【10】金缦.保险资金的高ESG投资偏好研究——基于公司长期价值投资路径分析[J].金融与经济,2021(11):14-24.

【11】李志斌,邵雨萌,李宗泽,等.ESG信息披露、媒体监督与企业融资约束[J].科学决策,2022(07):1-26.

【12】王丽青,杨晓峰.ESG表现与企业融资成本的相关性研究[J].中国注册会计师,2022(09):47-53.

【13】温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(05):731-745.

【14】张璇,李子健,李春涛.银行业竞争、融资约束与企业创新——中国工业企业的经验证据[J].金融研究,2019(10):98-116.

【15】钱明,徐光华,沈弋.社会责任信息披露、会计稳健性与融资约束——基于產权异质性的视角[J].会计研究,2016(05):9-17+95.

【16】陈作华,方红星.融资约束、内部控制与企业避税[J].管理科学,2018,31(03):125-139.

【17】李维安,王鹏程,徐业坤.慈善捐赠、政治关联与债务融资——民营企业与政府的资源交换行为[J].南开管理评论,2015,18(01):4-14.