仿制药集采冲击“出清”在即优质公司迎来新一轮投资机会

朱国庆 崔洁铭

自去年二季度以来,仿制药指数先于医药指数触底反弹。包括疫情带来的业务增量下滑的预期以及集采、创新药谈判带来的降价预期都得到了充分反映,机构的医药持仓也处在历史低位。展望未来,随着行业的供需格局进一步改善,拥有创新药第二增长曲线的、业绩高增的三类仿制药公司有望迎来一轮投资机会。

以日本医保控费为例优质仿制药公司先是震荡而后发展

中国目前正在经历医保控费与集采的过程,日本的医保控费历程可作为参考。日本医疗保障事业由政府主导,20世纪50-70年代初,日本经济高速发展,政府财力充足,在医疗方面的支出不断增加,占国民医疗费用的比重从16%增加至33%;日本医药产业也处于蓬勃发展之中,药企开始大量引进先进技术并自主研发药物。70年代中期以后,日本经济增速下行,政府收入紧缩,且90年代人口结构开始呈现老龄化、少子化,社会保障制度受到较大威胁。70年代中期,政府开始进行医保控费,实施了医疗支付方式改革、降低药价、鼓励仿制药代替原研药等一系列措施,70-90年代医疗卫生费用增速由20%下降到5%。

直接定价法与定期价格调整导致仿制药价格大幅下降,仿制药企业绩受损。在医保控费过程中,日本政府对仿制药采取直接定价法,设置第一个进入医疗保险目录的仿制药价格为原研药的70%,且后续进入目录的仿制药价格不得超过已有药物价格;此外,日本厚生劳动省定期降低药品价格,每两年下调4%~10%。多项措施之下,仿制药价格大幅下降,仿制药企的收入增速低甚至增速为负,股价表现低迷。

政策红利促进仿制药占比逐步提升,仿制药企走出发展行情。日本政府通过药品评价工程,提高仿制药质量。2002年以后,政府开始出台各种政策鼓励仿制药对原研药的替代,包括明确仿制药与原研药的可替换性,对医疗机构、医生、药剂师使用仿制药的行为进行一定经济奖励,引入DPC支付方式从而引导医疗机构主动控制医疗费用等。政策红利下,仿制药市场占比不断提升,2005年到2018年,日本国内仿制药占比从33%上升至73%,优质仿制药企业收入加速增长,股价涨幅较大。

集采政策預期稳定集采边际影响逐步减小

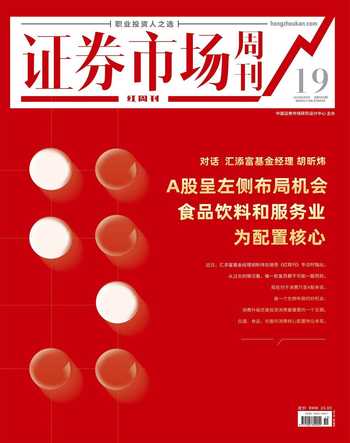

集采政策逐渐走向成熟,预期稳定。2018年底,首批仿制药带量采购落地,过去几年的集采方案还处于摸索的阶段,政策预期存在不确定性。目前,集采方案逐渐走向成熟,预期稳定,化学药品集中带量采购已进行八轮,频率逐渐稳定在一年两轮,并且集采规则不断优化,中标企业数量逐步增多,平均降幅趋于稳定,意在引导企业合理布局。

图1 集采平均降幅情况

数据来源:Wind,鹏扬基金

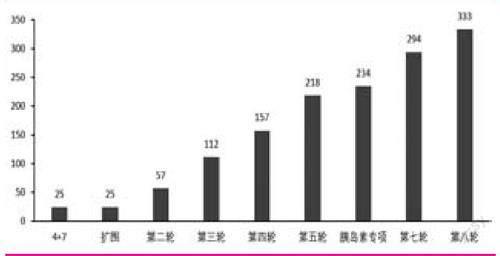

图2 国家集采累计中选品种数(单位:个)

数据来源:Wind,鹏扬基金

集采边际影响逐步减小。根据国家医保局数据,前7批国家集采共涉及294个品种,已覆盖口服及注射化药的多数大品种,大部分是常见病、慢性病用药,占公立医疗机构化学药和生物药年采购总金额的35%,后续可扩品类边界收窄,集采边际影响逐步减小。

仿制药企业集采存量业务逐步出清。仿制药企业经过集采后业绩承压,高业绩基数已下调,头部综合药企仿制药业务冲击已过半,部分产品集中的仿制药企业的主要产品集采基本完成,存量品种越来越少,仿制药企业存量压力逐步出清。

抢占原研药份额药企研发投入逐步兑现

控费的过程中部分原研药退出,国内仿制药抢占市场份额。药品市场中,创新药企业研发投入成本高,经营效率一般,药物专利到期后,原研药一般定价较高,而仿制药企对经营的要求高,仿制药定价低廉。在医保控费的过程中,集中带量采购方案下,药物价格大幅度降低,部分原研药选择退出集采,该部分份额则由国内仿制药抢占。此外,在市场上还没有销量或销量极少的“光脚品种”通过中标集采,快速抢占市场份额,能够获得销量的大幅提升。

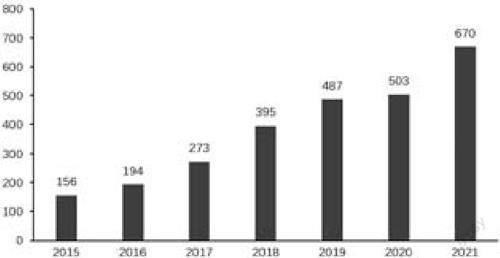

药企研发投入持续加大,创新药与新仿制药逐步兑现。带量集中采购政策引导行业创新升级,从2015年开始,在政策倒逼之下,药企开始加大研发投入,2015年到2021年,A股药企费用化与资本化的研发投入从156亿元增长到670亿元,增加329%。创新药研发方面,药企通过自主研发或者海外引进的方法,经过5-7年的研发投入,逐渐迎来了收获期,较多产品进入临床III期或NDA申报阶段(临床研究完成注册上市),部分产品已成功上市,带动公司业绩;新仿制药方面,通过一致性评价与上市销售,新仿制药快速抢占原研药市场,实现公司业绩提升。

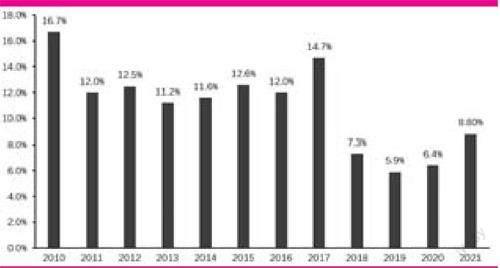

收获期陆续到来,仿制药企业ROE出现回升趋势。集中带量采购政策带来的销售价格大幅降低以及研发投入的大幅提升导致仿制药企ROE水平连续下降;仿制药企业大量裁撤销售团队,销售费用明显下降。目前,随着药企存量仿制药业务出清、研发投入强度趋于稳定、销售费用率下降以及新产品逐步兑现,仿制药企业ROE出现回升趋势,进入新的产品周期,盈利能力持续增长。

专科赛道等三类仿制药企进入投资新周期

首先,我们看好集采出清且具有创新药作为第二成长曲线的综合药企。该类综合药企存量仿制药业务集采逐步出清,过去3年集采降价导致的价格大幅下跌以及疫情负面影响造成了低基数业绩,创新药已经上市或即将上市,从而贡献业绩增量,创新驱动企业转型,公司进入新的产品周期。

其次,我们看好集采出清且新品种仿制药上市拉动业绩增长的仿制药企业。该类仿制药企业同样存量业务逐步出清,业绩低基数,新产品抢占原研药物市场份额,“光脚品种”借助集采快速放量。由于研发投入强度趋于稳定、销售费用率下降以及新产品逐步兑现,企业ROE得到改善。

图3 A股药企研发投入情况(单位:亿元)

数据来源:Wind,鹏扬基金

图4 申万化学制剂行业平均ROE情况

数据来源:Wind,鹏扬基金

第三,我们看好本身集采压力小、持续增长的专科赛道。以麻醉药品为例,准入壁垒高,资质难以获得,目前国内麻醉药品单方制剂生产企业数量限制在1-3家,竞争格局良好,集采压力小;麻醉类新药开发难度高,药物迭代较慢,FDA在2015-2022年共批准3款镇痛镇静新药,行业格局较为稳定。此外,受益于疫情后院端手术量恢复、人口老龄化以及舒适化诊疗需求,行业保持持续增长,企业稳定盈利并实现持续增长。

(朱国庆为鹏扬基金股票首席投资官,崔洁铭为鹏扬基金股票投资部总经理助理。本文提及个股仅做分析,不做投资建议。)