纺织公司可转债隐含波动率对内在价值影响

倪武帆,李明生,樊冰璐,文 斌

(武汉纺织大学经济学院,武汉 430200)

一、引言

可转换债券(简称“可转债”)是一种兼具债券和期权特性的融资工具。目前我国可转债市场处于不断扩容的发展阶段,可转债发行数量和发行规模大幅度提升,但在快速发展中也要注意防范系统性风险,解决流动性问题,保证金融市场的平稳运行。未来,随着政策和制度的加大供给,可转债有望成为推动整个金融市场繁荣和提升企业竞争力的主力军。提升可转债的定价效率有助于控制发债成本,增强投资者信心,化解资本市场金融风险,但可转债包含了较多复杂的条款,如转股权、回售权、赎回权等,这些期权并不独立,在给可转债定价带来了较大难度的同时,投资者的有限信息、不完全理性、套利的约束等都可能成为可转债定价效率偏低的因素。在不考虑可转债的内在以及外在其他因素的干扰下,可转债的隐含波动率能较好地反映可转债定价和市场风险的观测数据。

隐含波动率是根据期权价格倒推出的一个波动率。隐含波动率的推导过程中包含了对市场的假设,如市场有效以及参与者理性等,但在我国市场中目前还有很多要求是无法满足的,所以根据期权推测出来的隐含波动率还有待完善。影响可转债隐含波动率的因素有很多,黄薏舟(2011)[1]指出,发挥隐含波动率在金融市场的作用,应从建立股指期权市场入手,股指期权市场定价合理,由此得到的隐含波动率才能更准确预测未来波动率。而在二叉树模型中,期权价格是与标的股票价格、可转债剩余期限、转股价、无风险利率等主要因素有关。胡宗义、谭妮(2010)[2]研究认为,如果权证的隐含波动率高于正股的历史波动率,表明该权证相对偏贵,如果隐含波动率低于正股波动率,则代表该权证相对值得投资;李蒲江、郭彦峰(2017)[3]研究发现,隐含波动率的增加会加剧市场波动的风险;梁朝晖、郭翔(2020)[4]研究了我国股指期权隐含波动率在股市短期预警的作用,发现期权波动率能有效预警股票市场的短期波动风险,从而防范更大的系统性风险。国内学者对隐含波动率的预测性及定价策略研究较多,对可转债的隐含波动率和正股价格关系研究相对较少。选取纺织行业存量可转债收盘价为样本,论证纺织行业可转债隐含波动率和正股价格的关系,这也是文章的创新之处。

二、债券的隐含波动率及其价值

(一)可转债的内涵与特征

可转债的债券属性使得持有人可以选择在债券到期之前一直持有,从而根据规定利率获得利息收入;可转债的持有人也可以在转股期内选择将债券转换成股票,从而获得股利分配或者资本增值。相对于普通债券,可转债利率偏低,流动性较强,风险较大;相较于股票,可转债的预期收益率偏低,风险较低,流动性较弱。

(二)债券价值

可转债价值分为债券价值和期权价值,根据债券价值计算公式,债券价值影响因素主要是票面利率、转债期限、折现利率。债券的票面利率是发行方需要确定的指标之一,直接影响购买者未来的利息收入。目前我国市场上发行的可转债大部分都是采用了递进利率的方式进行付息,初始的利息较低,之后逐年递增。票面利率越高,发行方后续所需要支付的利息越高,投资者利息收入越高,使投资人价值获得提升;转债期限是转债的存续期,总体来看,存续期对可转债价值影响是双重的,期限越长,折现率越高,债底价值越低,但通常期限越长,期权价值也会越高;折现率是指将未来的收益或者是现金流折算为现值的比率,通常折现率越高,转债的收益率越低。根据B-S期权定价公式,期权价值影响因素主要为隐含波动和转股价对其影响。转股价会影响转股溢价率,转股溢价率越高,期权价值越低,转股难度大;隐含波动率受到正股历史波动率影响,正股历史波动率越大,隐含波动率越大,如果投资者普遍看涨公司股票,隐含波动率也会上升。

三、我国纺织上市公司可转债市场表现

我国可转债市场发行数量和发行规模自2017年取得突破性增长之后,市场规模一直处于稳步提升中,交易模式日趋成熟,市场流通性逐渐增强,参与可转债的发行主体和投资人的积极性不断增加,为资本市场的健康发展提供了较强的动力。

(一)纺织上市公司可转债市场发行情况

随着中国证券市场监管制度和条例的不断细化,针对可转债的相关办法也逐步具体,证券行业制度的不断完善促进了可转债的健康发展。从可转债市场的整体情况来看,只有非常少的可转债会在上市首日跌破面值,可转债的首日涨幅大多在10%-30%。

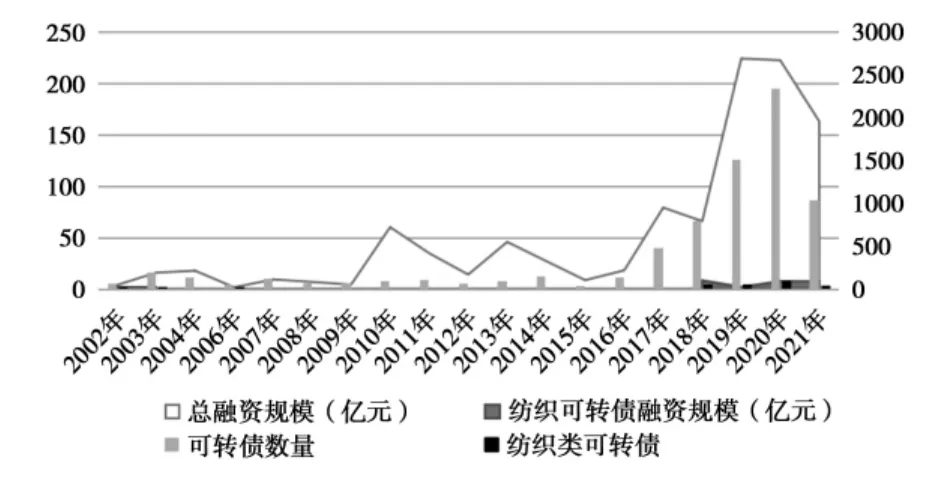

从2002年到2021年10月30日,可转债每年发行情况和发行规模如图1所示。总体上看,以2017年为节点,2017年之前整个市场的每年新发可转债数量较少,发行规模较小,2017年之后,可转债发行数量和发行规模不断增长。2002年江苏阳光和东方盛虹发行了两只可转债;2006年纺织类可转债发行2只;2018年和2019年纺织类可转债发行4只;2020年纺织类可转债发行8只,2021年10月30日之前新发3只可转债。从2018年到2021年10月30日,纺织类上市公司发行可转债占市场总发行量的3%-4%,纺织类上市公司中已发行可转债约占20%,纺织类上市公司发行规模约占总可转债发行规模3.47%。近80%的纺织类上市公司未通过发行可转债的方式进行融资,可转债市场还有待进一步扩容。

图1 可转债发行融资情况

(二)纺织上市公司可转债市场运行情况

纺织板块的可转债选取了纺织类上市公司目前在市的可转债为研究对象如表1所示。按照纺织服装产业体系中的上、中、下游来分类主要包含:上游公司主营业务为涤纶以及纺织服装设备,中游的纺织制造公司,主要为棉纺以及其他纺织制造,下游主要为家纺服装类以及一家服装贸易公司。

表1 纺织上市公司按产业链划分样本信息

根据发行当日开盘价格来看,这17只可转债首日开盘平均涨幅约14.66%,图2为纺织行业可转债样本开盘价格相对于债券面值的溢价率情况,其中海澜转债和台华转债为折价发行,其余均为溢价发行。这种低风险高收益的特性也大大增加了投资者参与申购的积极性。对于上市企业而言,证监会缩短了可转债的发行周期,政策的倾斜以及可转债自身所具有的优点使得可转债迎来了快速发展时期。

图2 纺织行业可转债样本开盘价溢价率

四、隐含波动率及其价值估算

二叉树模型能够较好地模拟出债券的价格波动并具有结构简单、计算相对方便快捷的优点,同时,二叉树模型与我国债券市场情况较为吻合,所以选用二叉树模型对可转债隐含波动率进行估算。

(一)研究假设

采用二叉树模型计算可转债期权部分价格是基于以下假设成立:市场是符合风险中性定价原理的,在风险中性的经济环境中,投资者不会要求任何的风险报酬或者风险补偿,且市场上所有证券的预期收益率和贴现率刚好是无风险利率,这里的无风险利率是一个固定的并且不随时间变化的利率。不考虑交易成本和税收,可转债对应的股票不支付红利或者支付的红利足够小。

(二)模型构建

构建二叉树定价模型,假定在每一个时间段,股票价格由开始的价格S变成两个新价格Su、Sd。价格从S到Su的变化定为价格上涨,S到Sd的变化定为价格下跌。上涨的概率记为p,下跌的概率记为1-p。考虑一个无红利支付的股票,股票价格为S,基于该股票的某个期权的当前价格为f,假设期权的有效期为T,并且在期权的有效期内,股票的价格或者从S向上变动到一个新的水平Su,或者从S向下变动到一个新的水平Sd,其中u>1,d<1。

股票价格上涨,增长的比率为u-1;股票价格下跌,减少的比率为1-d。如果股票的价格变动到Su,假设期权的收益为fu;如果股票的价格变动到Sd,假设期权的收益为fd,如图3。

图3 单步二叉树模型图

以单步二叉树为基础进行推广可以得到多步二叉树模型,此处不做展示,期权价值可以通过逆向推导获得。

(三)参数说明及赋值

根据可转债的市场基本资料确定参数,编写matlab程序,并对其进行赋值。选取S0表示标的股票的最新价格,△t表示二叉树的步长(取△t=1/100),N表示二叉树的步数,T表示可转债的剩余年限,其中T=N*△t。无风险利率r取5年定期存款利率,表2为本文所使用的一些参数说明。

表2 可转债参数说明

(四)实证过程

1.样本选择

为了使所截取数据能够较为连续地反映可转债的价值变化同时防止市场情绪等因素的干扰,样本选择截至2021年10月28日纺织行业存量可转债中上市交易满一年并且交易期内未出现较长时间停牌现象的可转债进行分析。因此,前文分析中用到的凤21转债、国泰转债、恒逸转债、太平转债、盛虹转债数据剔除,表3为论证过程的样本选择,数据为可转债2020年11月4日到2021年10月28日收盘价。

对于样本中的每只可转债,选择自上市日期到2021年10月28日的每一个交易日收盘价作为定价的样本点,计算出收益率的标准差,在求出标准差的基础上乘上作为本次研究的历史波动率值,表3所示的可转债历史波动率为经过调整后的数值。

2.理论价值与实际价值之对比

可转债的实际价格是市场收盘价格进行平均所得,理论价格是结合二叉树定价原理,通过matlab计算得出数值,并对数值进行平均后得出。图4所示为12只可转债的市场价格和理论价格一年的走势变化,从图中可以看到纺织板块可转债价格的理论价值在2020年的11月和12月份是高于实际价格的,从2021年1月到10月理论价格与实际价格基本是重合状态,说明目前纺织行业存量可转债的理论价格和实际价格整体趋同,市场、企业、投资者对其估值定价较为合理。

图4 纺织行业可转债理论价格与市场价格

3.隐含波动率与正股股价分析

在得到纺织行业可转债的理论价值之后,以12只可转债的月平均收盘价及其对应正股股票月收盘价格,反推出其12只可转债从2020年11月到2021年10月对应的隐含波动率,此次样本计算得出144个隐含波动率并对数据进行处理。其中康隆转债的理论价值和实际价格从数据当中看是处在一个长期背离的状态,所得到的隐含波动率具有较大的噪声,所以不将其纳入验证范围。纺织行业正股价格是各转债对应正股从2020年11月4日到2021年10月28日期间收盘价进行行业月平均得出的数据。

从图5中可以看出,正股股价从2020年12月开始下降时,正股市场对应的可转债隐含波动率也在下降,隐含波动率在2021年3月下降到最低点,而正股价格在2021年2月份迎来了股价最低点,之后随着股价的上升,隐含波动率也逐渐上升。正股股价和可转债的隐含波动率是存在一个显著的正相关性,当市场行情变化时,正股股价的波动相对于可转债的波动幅度要更大,效果要更为显著。

图5 可转债隐含波动率与正股股价对比

五、促进可转债合理估值的对策建议

可转债正在被越来越多投资者和企业所关注,作为一种有别于普通债券和股票的融资工具,自身的特性决定了其特殊的地位。目前在市的可转债基本处于健康发展中,相关制度条例不断完善,市场稳步扩容,可转债具有相当大的市场前景。合理为可转债进行估值将会进一步激发可转债市场的潜力,为此提出以下建议:

(一)寻找合适的估值工具

合适的估值工具不仅要考虑到发行主体的公司价值、股票价值、行业风向、投资者市场情绪等因素,还需要考虑到可转债本身的赎回条款、回售条款、下修条款、转股条款、票面利率、转债期限等条约的设定。基于内部因素和外部环境全面考虑的定价模型才能更精确地反映可转债的价格。

(二)建立独立的合规评估机构

目前可转债市场的容量相对还是比较小的,可能会存在一些违规操作,影响可转债的市场价格以及定价研究。独立合规的评估机构可以在上市公司计划发行可转债时利用其专业的能力协助发行方进行定价评估,在发行前、后做到有效的风险规避,可转债的准确定价有利于提升隐含波动率的预测能力和市场平稳运行。

(三)健全可转债市场制度

债券的发行主体应及时公开相关的信息,增加市场的透明度,监管部门实现有效监管,提高可转债的认可程度,吸引更多的投资者参与到可转债的市场中来,让可转债不仅成为企业重要的融资工具,也能成为投资者所青睐的投资工具。

(四)推进市场规范化建设

为了让金融更好地服务于实体经济,帮助企业在防范风险的同时能够降低企业的融资成本,加速企业发展转型,切实推动国家相关政策的落实,需要不断推进可转债市场规范化建设,对于可转债可以转股的性质进行特殊的规定,对可转债盘面较小容易被炒作的缺点做到及时发现及时规制,同时加强对市场参与者的教育。