基于主成分分析的制造业上市公司财务预警

周璐璐

(贵州大学,贵阳 550025)

在2020 年新冠肺炎疫情爆发期间我国能够快速战胜疫情,得益于牢固的制造业基础,强大的制造业基础使我国克服了疫情对经济的影响,缩短了复产复工的时间。但另一方面,国内国际经济形势的严峻对我国从高速发展转变为高质量发展有一定影响。在疫情的影响下,制造业上市公司比以前面临着更多的挑战,也面临更多让企业陷入危机的因素。因此,建立一个适合我国制造业上市公司的财务预警模型显得尤为重要。在发展的过程中,企业人员可以根据模型的预测对企业的经营策略作出适时的调整,做到有效防范危机。

一、文献综述

据了解,国外从20 世纪30 年代就开始了财务预警研究。国内外关于财务预警的研究分为定性研究和定量研究,从单变量判定模型开始研究,经历了多元线性判定、多元逻辑、多元概率比模型和神经网络模型的发展过程。

颜哲等(2011)用T 检验和因子分析构建了Logistic 财务危机预警模型,经对比发现,用T 检验构建的Logistic 财务危机预警模型更适合我国房地产上市公司。甘爱平等(2014)对我国航运上市公司通过因子分析法构建的Logistic 财务预警模型预测正确率达100%。为了降低财务指标的多重共线性,朱振梅(2017)利用方差膨胀因子(VIF)和容许度(TOL)进行检验,结果显示,利用检验后的财务指标建立的预警模型预测准确率较高。

随着国内外学者对公司财务危机预警的深入研究,发现非财务指标在公司财务危机预警中也起着至关重要的作用。张静瑜等(2017)在对信息产业上市公司进行财务危机预警研究时,在进行Logistic 回归分析时加入了非财务指标。田宝新和王建琼(2017)加入股权结构、公司治理、管理层激励、投资者保护、市场信息五个非财务指标构建Logistic 回归模型,研究表明,非财务指标确实和财务指标对判定企业是否陷入财务困境都有贡献。施赟和张蔚文(2009)认为,EVA(经济增加值)更能衡量企业的盈利能力和企业价值,因此EVA 和其他财务指标的结合能增强模型的预测效果。吴永贺(2013)的实证研究通过加入EVA 后两个Logistic 预警模型的对比,发现EVA 对公司财务预警能力有提高。张煜和肖美英(2015)加入EVA 的财务预警模型有提前预测的效果。

本文的贡献和创新主要体现在:一是目前关于制造业上市公司的财务预警研究较少,本文旨在建立一个可靠的制造业财务预警模型,对现有研究做补充,方便利益相关者做出决策。二是加入了非财务指标的因素,综合考虑了公司的全面财务状况。

二、预警模型的构建

(一)样本选取

本文共选取我国198 家A 股制造业上市公司作为研究样本,其中99 家为2018—2019 年首次被ST 的制造业上市公司;并以1:1 的配比原则选取99 家非ST制造业上市公司作为对比,为增强可比性,选取的非ST 公司为A 股行业简称代码一致的制造业上市公司。考虑到公司发生财务危机的前几年已有征兆,所以本文所研究的是被ST 的T-3 年(前三年)的数据。

(二)预警指标选取

考虑我国上市公司的特点,为了全面、系统、有效地反映公司的财务状况,本文主要从偿债能力、营运能力、盈利能力和发展能力四方面选取16 个财务指标,由于非财务指标被证实对财务危机也有预警作用,为保证模型的全面性本文加入了5 个非财务指标,一共21 个指标。其中,偿债能力包括流动比率X1、速动比率X2、现金比率X3、资产负债率X4、权益乘数X5,营运能力包括应收账款周转率X6、流动资产周转率X7、固定资产周转率X8、总资产周转率X9,盈利能力包括资产报酬率X10、总资产净利润率X11、营业毛利率X12、营业净利率X13,发展能力包括总资产增长率X14、可持续增长率X15、每股净资产增长率X16,非财务指标包括第一大股东持股比率 X17、Z 指数 X18、S 指数X19、H 指数 X20、Herfindah1_3 指数 X21。本文构建财务预警模型采用指标的所有的数据均来自于国泰安数据库。

(三)模型选取

Logistic 回归是广义线性模型的一种,没有严格的假设条件,能够有效解决因变量为二分类的问题。Logistic 回归模型常被用在许多财务危机预警的研究中,并有研究表明Logistic 模型的预测准确率高于其他模型,故本文同样采取Logistic 回归分析。

三、实证分析

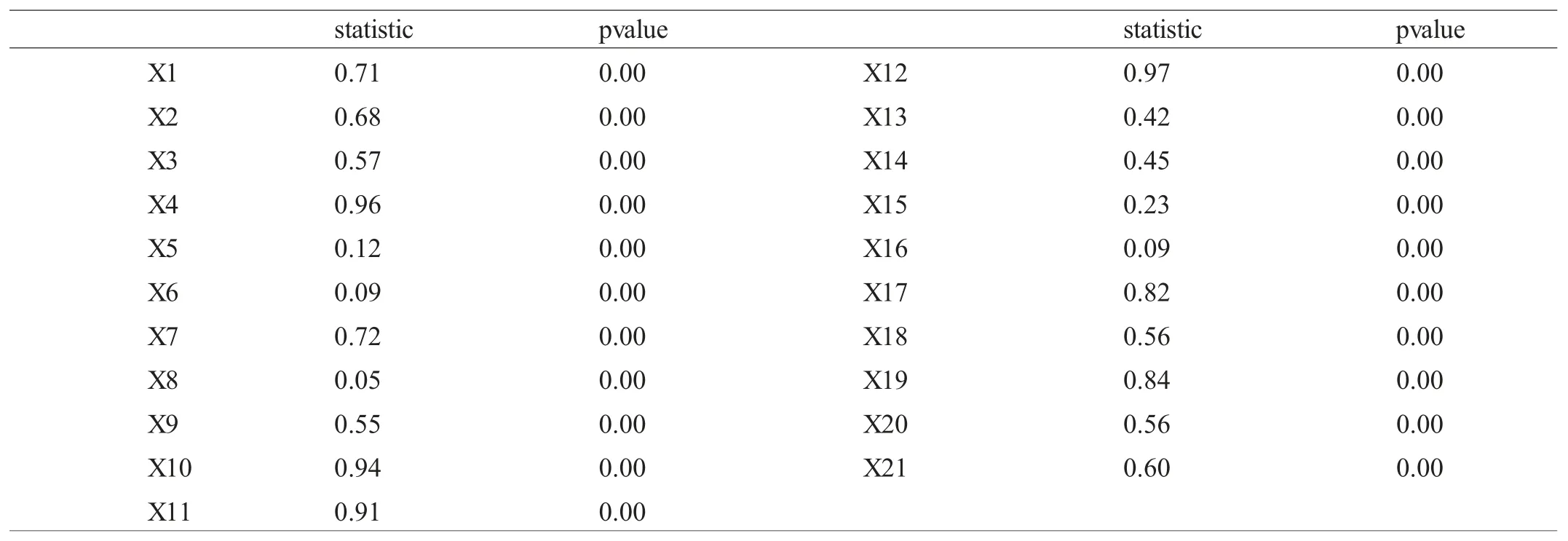

(一)Shapiro-Wilk test 检验

为检验指标是否符合正态分布,本文先对财务指标进行Shapiro—Wilk test 检验,结果显示,所有指标的显著性水平都小于0.05,即没有一个指标变量符合正态分布(见表 1)。

表1 W 检验结果

(二)Mann-Whitney U 检验

对未通过W 检验的21 个指标进行Mann-WhitneyU 检验,检验结果如表2 所示。对没有通过显著性检验的指标X6、X7、X21 剔除,对通过检验的其余18 个指标进行主成分分析。

表2 非参数检验结果

(三)主成分分析

本文通过主成分分析进行降维,以降低变量之间的相关性,提高财务预警模型的预测准确率。

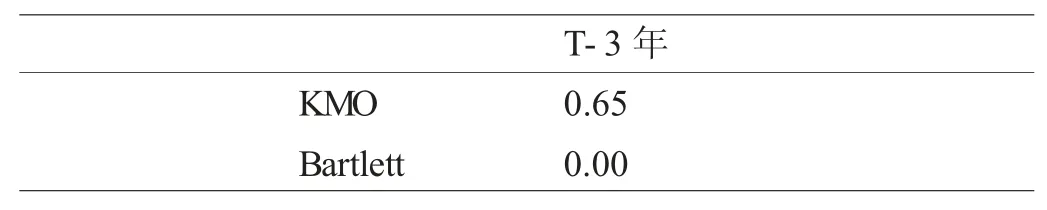

1.KMO 和 Bartlett 球形检验

首先,计算T-3 年变量间的皮尔森相关系数,结果显示,指标变量之间相关性较强。接着进行KMO 测度和Bartlett 球形检验。表 3 结果显示,KMO 值为 0.65,P 值小于0.05,表明适合进行下一步的分析。

表3 KMO 和Bartlett球形检验结果

2.主成分提取

本文在提取主成分时,取累计贡献率大于90%的特征值数目作为代表指标大部分特征的主要成分因子。结果显示,提取出的8 个主成分变量累计方差贡献率90.49%,说明T-3 年这8 个主成分变量可以解释所有指标90.49%的信息。

T-3 年 Comp1 在 X1、X2、X3 上具有较高的载荷,所以将Comp1 命名为偿债因子,同理Comp2 为非财务因子,Comp3 为营运因子,Comp4 为偿债及发展因子,Comp5 为发展因子,Comp6 为非财务指标因子,Comp7为发展因子,Comp8 为盈利因子。

(四)财务预警模型的构建

1.模型构建

将ST 公司定义为1,非ST 公司定义为0。利用主成分变量及各财务指标的数据进行Logistic 回归构建财务预警模型。把非ST 公司错判为ST 公司的情况称为第一类错误类型,把ST 公司错判为非ST 公司的情况称为第二类错误类型,回归预测结果如表4 所示。

表4 Logistic回归的错判矩阵

结果显示,发生ST 的T-3 年财务预警模型预测准确率89.90%,说明用Logistic 回归构建的财务预警模型能在89.90%的程度上预测未来公司是否会被ST,是一个可信的财务预警模型。

2.模型评价

ROC 曲线越接近左上角,表示分类器的性能越好。AUC 越接近1,说明分类器效果越好。图中T-3 年的ROC 为0.93,说明财务预警模型效果很好。

四、结论

本文采用98 家ST 公司和98 家非ST 公司前三年的数据建立了一个具有可信度的模型,模型的预测准确率达到90%以上,对制造业上市公司具有较高的预警效果。研究结果表明,企业应该每年末对公司进行财务预警分析,根据分析调整企业的经营管理和发展战略,以避免企业陷入不必要的危机之中。