数字金融对中国家庭负债风险的影响分析

石磊 关菲菲

(1.海南开放大学 海南海口 570203;2.海南经贸职业技术学院 海南海口 571127)

《G20数字普惠金融高级原则》于2016年发布,G20杭州峰会发布的此项原则,标志着数字普惠金融正式成为全球未来金融扶贫的关键支撑点。普惠金融在金融服务实体经济覆盖面和提高金融服务效率方面具有显著优势,是我国精准扶贫、实现国民奔小康目标的必要措施。因此,金融数字化的持续推进,是实现金融现代化发展的核心要素。

1 文献综述

国内关于数字普惠金融的研究始于2014年,马九杰等(2014)研究指出,普惠金融作为互联网金融的重要力量,相较传统金融中的地理排斥等诸多排斥显示出更加开放的包容性。焦瑾璞等(2015)研究发现,数字货币在增加金融服务覆盖面、降低金融服务成本及提高金融服务方面发挥着重要作用。发展中国家在金融服务领域处于较初级水平,信息的不对称、信用体系的不健全,导致一般家庭获得银行信贷的机会渺茫。Philippon(2020)基于金融科技视角,分析了享受金融服务的成本对信贷指数影响的相互关系,大数据分析和人工智能的使用极大地提高了金融服务的普及效率,使较低收入家庭在获得金融贷款服务方面的水平提升。

据此,提出假设1:数字普惠金融的发展可通过化解信息不对称及信用风险控制,从而对家庭负债率产生正向影响。

张勋等(2019)基于2012年、2014年和2016年三年家庭经济统计数据研究数字普惠金融与经济包容性增长之间的关联。研究发现,在中国落后地区的数字金融不仅发展更快,还对落后地区的农村低收入家庭贫困状况具有显著的改善作用,由此断言数字金融对城乡一体化均衡发展具有深层次影响。刘丹等(2019)基于中国各大省份及大城市面板数据分析数字普惠金融与农民收入的关系。研究发现,数字普惠金融促进了农民非农收入的提高,令周边地区具有经济辐射效应。张子豪等(2018)分析了数字普惠金融与中国城乡收入差距之间的关系。研究发现,数字普惠金融能显著缩小城乡收入差距,其中数字普惠金融覆盖广度指标的效用最为明显,整体而言,低收入群体的福利水平因为数字普惠金融的发展而上升。范莉珈和谢绵陛(2016)探索中国家庭资产与负债的成因及现状发现,中国居民的家庭收入与家庭负债存在负相关性,即低收入家庭更可能有较高的家庭负债率。

基于此,提出假设2:数字普惠金融的发展可通过促进当地经济发展增加居民收入,从而提高居民家庭的信贷参与率,提高居民家庭的负债率。

2 数据实证分析

2.1 计量模型

为了探索数字普惠金融各项指标与居民负债率的相关性,通过构建计量模型的方法进行数据分析:

式1中:被解释变量用debtit表示,即i省在t年的居民负债率水平;核心解释变量用finait表示,即 i省在t年的数字普惠金融的发展状况;控制变量的集合用controlit表示;个体固定效应用γi表示;随机扰动项用εit表示。

2.2 数据来源与变量说明

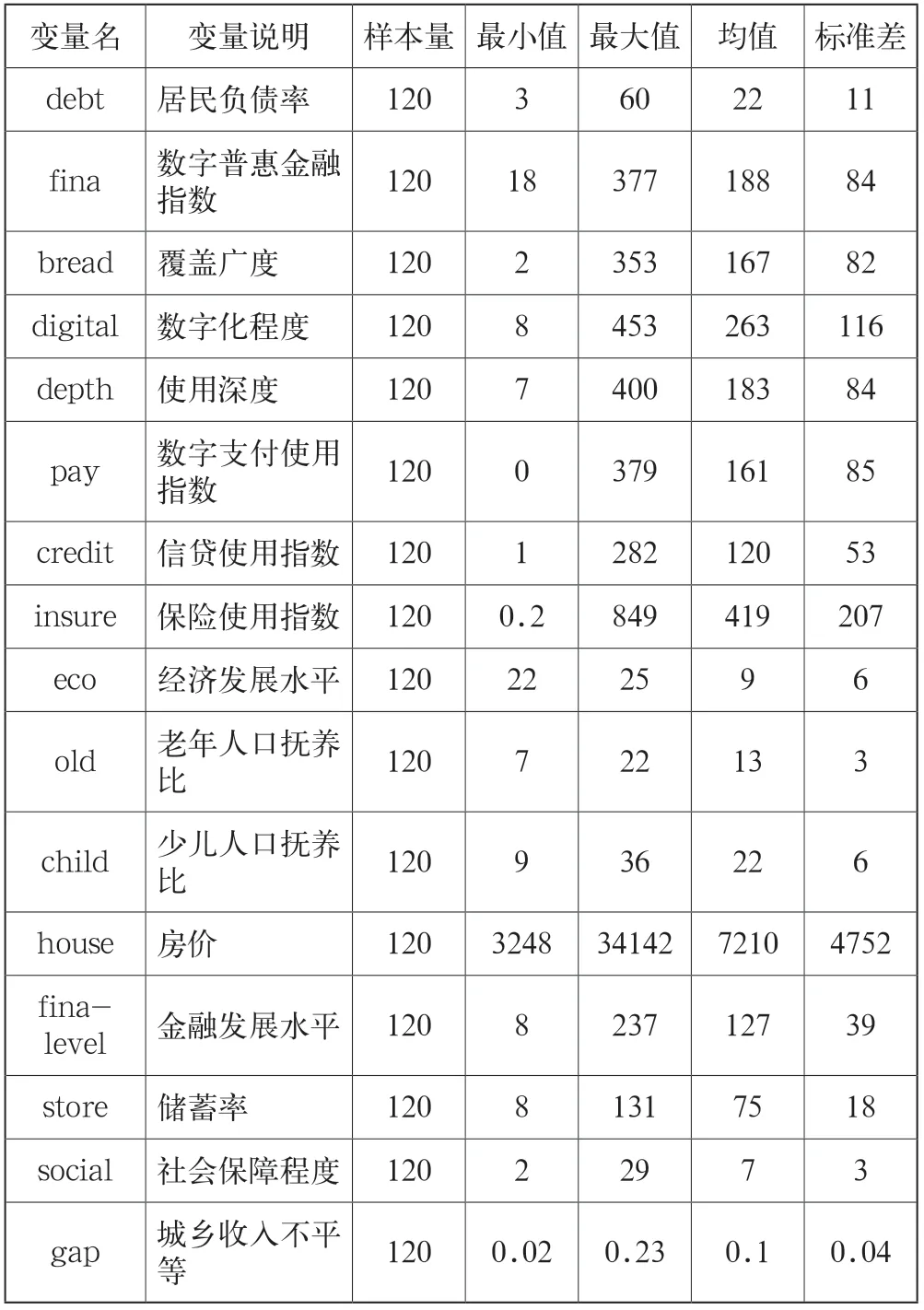

本文使用了以下数据: 北京大学数字金融研究中心发布的 《中国数字普惠金融指数(2011—2018)》; 银行和非银行机构向家庭发放的消费信贷数据来源于中国人民银行发布的区域金融运行报告、国家资产负债表研究中心 (CNBS);控制变量来源于2011—2018年的《中国统计年鉴》和万得数据库。考虑到数据的可得性,本文选取2011—2018年我国30个省份的面板数据进行实证研究。其中,东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东及海南11 个省份;中部地区包括山西、河南、安徽、湖北、湖南、黑龙江、吉林及江西8个省份;西部地区包括陕西、甘肃、宁夏、青海、内蒙古、新疆、四川、重庆、云南、贵州、广西11个省份(见表1)。

表1 变量说明与描述性统计

2.3 影响效应回归结果分析

本文选取固定效应的计量统计模型,采用Hausman检验的方法对统计结果进行分析,实证检验数字普惠金融发展对居民负债率的影响。在表2数字普惠金融与居民负债率相关性估计结果的模型1中,增加了变量fina(数字普惠金融指数)后进行分析,结果表明数字普惠金融的发展水平显著影响居民负债率(在1%的水平上显著)。在模型2中增加控制变量fina(数字普惠金融发展指数)后,fina的系数估计值显示为0.197,显著性水平p值<0.05,具有显著正相关性,数字普惠金融正向影响居民负债率。所以,模型1和模型2的统计结果都反映了我国数字普惠金融发展与居民负债率呈现显著的正相关关系,假说1得到验证。

表2 数字普惠金融与居民负债率相关性估计

实证检验的结论发现,eco(经济发展水平)系数的估计值显示为0.087,存在显著的正相关性(显著性水平p值<0.05);store(储蓄率)系数的估计值显示为0.202,存在显著的正相关性(显著性水平p值<0.05)。数字普惠金融的发展可以通过促进当地经济发展增加居民收入,从而提高居民家庭的信贷参与率,提高居民家庭的负债率,与假说2相符。

数字普惠金融发展通过对经济发展水平和居民储蓄率的正向影响,从而对居民负债率产生间接影响。一是经济发展有助于低收入群体更加平等地享受高品质、多元化的金融业务,降低获得信贷支持的门槛。二是经济的发展促进了当地居民收入水平的提升,而较高收入的家庭,其资产规模较充裕,居民家庭具有更强的消费信贷信心,提升了家庭的债务水平。

3 结语

3.1 设置风险预警机制,防范债务累积风险

针对居民负债率低、增速慢的地区,应采取差异化消费信贷策略,使居民合理利用数字普惠金融的优势,缓解资金紧张的困境,促进消费升级,满足人民群众对美好生活的追求。对负债率较高、增速较快区域的信贷情况,应及时采取风险预警机制,防止债务违约,引导其合理配置家庭资产。及时掌握中高收入人群负债率水平及高杠杆人群债务偿付情况,改善居民家庭信贷结构,提高家庭财务安全质量。

3.2 构建范围更广、层次更深的普惠征信体系

信贷指数与居民负债率存在显著的正相关关系。因此,要从源头防控违约风险,须从构建范围更广、层次更深的普惠征信体系入手。金融监管部门应保护好居民个人隐私,提高数据安全性;进一步规范征信数据记录、保管、应用等行为,完善相关法律法规;运用数字信息技术,构建信用评价数据库;以联动监管的措施,实现金融机构征信信息融合共享;创新征信服务模式,实现覆盖面更广的普惠征信,构建以商业化征信机构为辅,中国人民银行为主的征信体系。

3.3 运用数字技术防范债务违约风险

注重运用数字技术防范债务违约风险,基于云计算技术对客户信息进行大数据分析。金融机构应做好消费信贷风险防控,以信用评估和客户信息数据为依托,严格监控贷款用途,防范居民家庭过度负债造成的违约风险。一方面,基于消费行为数据进行数字技术采集和分析,建立信用风险评估模型。另一方面,完善贷后风险监测机制,贷后风险评估与违约预警机制,有效化解过度负债形成的金融风险,将信贷风险识别能力科学化、数字化。