上市医药企业并购效应下企业绩效反馈对研发投入影响

罗定提 曾 聪

(湖南工业大学 商学院,湖南 株洲 412007)

0 引言

医药企业属于技术密集型企业,医药企业的创新能力是其核心竞争力的关键,然而医药研发具有时间长,不确定性高等难点,为了突破这一瓶颈,医药企业常采取并购的方式获取外部资源,并购能为医药企业快速带来新技术、大量的研发人员,能引起企业绩效和创新能力的快速提升[1]。

同时医药行业的研发投入以及企业绩效也是研究热点,学者们研究了企业绩效与研发投入之间的关系:朱慧明等[2]认为研发投入与企业短期绩效显著负相关。赵心刚等[3]采用双向固定效应模型研究发现研发投入水平对当期绩效关系不显著。投入不会立即转化为产出并为企业带来绩效提升,有很强的滞后性。因此学者们也开始研究绩效对研发投入的反馈作用:王菁等[4]对绩效反馈和企业研发之间的关系进行了探讨,发现当企业实际绩效低于组织期望绩效程度越大,企业研发投入将增加。此外,根据统计数据,我国医药行业2014—2020年并购交易长期总体保持积极活跃的态势,2015年以后年度交易总金额维持在200亿美元以上,年度交易数量达400起以上,特别是2019年新冠疫情爆发以来,并购金额达到250亿美元,数量达588起,占全球并购总额的6%。并购规模大幅度上涨,背后隐藏着巨大的创新效应,并购重组有利于企业整合稀缺资源,吸纳大量研发人才,加大创新投入,从而提升企业创新能力。 李绍亭[5]认为当期研发投入会显著降低企业绩效,而当期绩效则对下期研发投入有消极影响,并购可以实现企业协同效应,可以为企业带来新的资源,降低管理成本,提升企业绩效。王新红等[6]认为并购有利于企业创新投入的增加,且这种积极的影响是持续性的。韩晓亮、净浪等[7]认为并购数量越多对企业绩效并不一定越高,而并购相对规模越大,对企业绩效有正向影响。Shuddhasattwa Rafiq等[8]发现,在矿业中,企业年龄调节了研发活动与财务绩效之间的关系。Jiyeon Yoo等[9]认为研发投资可以通过高效的生产技术降低成本,对未来绩效有积极的正影响。Jooh Lee[10]发现主动研发投资和卓越运营是对绩效最具影响力的因素,且研发强度和运营效率对平均水平以上的绩效更有影响,并产生更高的市场估值回报。David Diwei Lv等[11]认为绩效反馈效应对企业研发投资行为具有非对称效应:不一致(一致)的绩效反馈降低(增加)企业的研发强度。Imen Tebourbi等[12]发现管理层过度自信与研发投资正相关,对企业绩效有提升的作用。Ashraful Alam[13]认为研发与企业绩效的关系高度依赖于外部环境,因此,考察了国家层面的投资者保护(保障措施)和治理机制(制度)对研发与企业绩效关系的影响。Chiquan Guo等[14]通过概率抽样程序获得的数据集发现与主要客户的关系持续时间对研发与总收入的关系具有负向调节作用。Sean T. Hsu等[15]发现当要素市场多样化、互补性和专业化时,研发投资对绩效的贡献更大。

本文探讨医药企业绩效反馈对企业研发投入的影响,讨论并购效应如何调节绩效反馈与研发投入的关系,即企业管理者在面临并购事件时,如何做出研发投入决策;采用固定效应面板回归模型,利用中国98家医药企业相关数据进行相关假设并验证。

1 理论综述与研究假设

前景理论:该理论由丹尼尔·卡内曼和阿莫斯·特沃斯基教授提出,创新点是将心理学的研究用到经济领域。假设条件是人是有理性的,每个人主观追求效用函数是不同的,对各种可能发生的事件所认为的主观概率也不同,这就导致了每个人的判断和决策的差异。前景理论通过大量实验观测发现,人在决策时会有一个预设参考点,当出现高于参考点的收益时,人们会表现出风险厌恶,偏好稳定投资行为,而当出现低于参考点的收益结果时,人们又会表现出风险喜好,偏好风险投资行为。

绩效反馈模型:管理者做决策时,会以之前取得的业绩为参考依据,调整自己的行为与决策。即当管理者面临绩效提升时,可能会偏向坚持现有的企业投资战略,不会加大研发投入,而当管理者面临绩效下降时,可能会转而偏向带来变化的风险决策,即可能会增加研发投入,加大对企业创新的支持,从而寻求企业的突破[16]。一方面,当企业绩效变差时,管理者会面临更多的压力,去提升绩效到预期水平;另一方面,企业绩效变差,可能会使管理者认为当前的企业战略和运营方式出现问题,无法使企业达到预期绩效,这时的管理者会倾向于改变已有的公司策略,进而选择具有突破性和风险性的战略决策[17]。

并购协同效应:并购可以快速达成规模经济,由规模经济理论可知,企业实行一体化经营,可以达到规模效益,让总成本最小;可以通过并购减少公司的管理成本,各部门通过统一的战略决策,能大大提高工作效率;并购重组事件还可能减少对代理的成本,因为发生并购后,企业现在的管理者可能会被替换掉,在此种环境压力下,现有管理者可能会感到威胁,为了稳定现有地位避免被替代而主动降低代理成本[18]。

1.1 企业绩效对企业研发投入影响

药企的研发投资活动被认为是一种典型的风险决策行为,由于研发活动的周期性长,不确定性大,研发投入多等特征,使得研发投入未必能在短期内让管理者看到绩效的提升,因此对于制药企业而言,研发投入的决策是一种典型的风险决策,如果研发投入过高,会影响企业当前的运营,如果企业研发投入过低,又会使企业研发速度过慢,难以形成核心竞争力,创新动力不足,对于企业的长期发展大为不利[19]。因此研发投入的决策对于制药企业而言,具有更大的风险性[20]。企业要根据当前的绩效情况,综合考虑企业自身状况及时调整对研发的投入情况[21-22]。根据绩效反馈理论提出假设:

假设1:企业绩效与研发投入呈负相关性,且企业绩效对研发投入的影响具有连续性。

1.2 并购的调节作用

医药企业并购类型有横向并购、纵向并购、跨界并购。其中最常见的并购方式是横向与纵向并购。药企通过横向并购,可以获得同类型企业的资源并快速获得成熟的产品,取得利润。而制药企业采取纵向并购,能获得上下游供应链的控制权,为企业长期稳定发展打下基础。而跨界并购,主要是由于医药行业研发投入需要大量资本,当本企业无法满足研发生产需求时,就会寻求其他外部资本的注入,以稳定生产研发工作[23]。

通过并购效应,企业内外环境发生重大变化,企业经营情况会有所提升,并购前后绩效变化较大。此时,管理者为了获得更大的市场,会增大研发的投入,增强企业的创新能力。由于并购带来的人力资源和技术资源,让研发成功的可能性变大,风险性降低,研发周期也可能相应缩短[24]。研发与并购是医药企业永恒的话题,近年来医药行业的并购案例不断增加,说明并购对于医药行业的重要性。根据协同效应理论和规模经济理论,提出以下假设:

假设2:并购对企业绩效与研发投入起调节作用。

2 研究设计

2.1 样本选择与研究方法

参阅其他文献的数据选取方法,本文同样剔除了 ST 和*ST公司,考虑到数据的连续性和其他各项指标的完整性,剔除了 2017年以后上市的公司和一些数据不足的公司后,有效样本量为 98家上市医药企业,最终采用多元线性回归法进行实证分析。

2.2 变量设计与计量

2.2.1 因变量 研发投入(RD)

本文中研发投入作为被解释变量。衡量指标是研发投入占营业收入的比例。

2.2.2 自变量 企业绩效

从财务角度来衡量企业绩效的指标主要有:

(1)托宾Q值。托宾Q值=公司市场价值/重置价值,该比值越大投资回报率越大。

(2)净资产收益率(ROE)或总资产收益率(ROA)。ROE=净利润/平均股东权益, ROA=企业净利润/总资产,它们都能体现公司的收益水平,指标值越大,意味着投资带来的收益越大。

(3)每股收益(EPS)。EPS等于净利润与流通在外普通股平均股数的比值。

对于绩效的衡量指标此前文献并没有一个统一的标准。

本文采用的是:总资产收益率[16]。

2.2.3 调节变量 并购(MA)

并购包含兼并和收购,企业发生并购行为常会使管理层做出风险性决策,并对企业造成重大影响。本文选取并购作为虚拟变量,若本年度发生并购事件,则赋值1,否则赋值 0。

2.2.4 控制变量

企业规模(SIZE):按照行业、职工数量、销售额、资产总额等标准进行分类的,本文取用资产总额的自然对数作为企业规模的衡量指标。

营业收入增长率(GRO):代表了企业的发展能力,企业成长状况不同,收益就会有差异,所以本文将指标予以控制。营业收入增长率= (营业收入增长额/上年营业收入总额)×100%

股权集中度(CON):衡量公司的股权分布状态的主要指标,本文采用前十大股东持股比例之和来衡量股权集中度。

股权制衡度(Z):本文使用Z指数来衡量股权制衡程度。Z指数值越小,表明第二大股东对第一大股东的制衡能力就越强,反之则表明制衡能力较弱。

表1 变量说明

资产负债率(LEV):期末负债总额与资产总额的比值,表示公司总资产中有多少是通过负债筹集的,是评价该企业负债水平的综合指标。

2.3 模型设计

2.3.1 数据来源与样本情况

现在对于企业绩效和研发投入的研究多采用面板数据,采用5年以上的数据较多,本文选取了2011-2020年的面板数据,重点对并购、企业绩效、研发投入三者的关系进行实证研究。

本文中所采用的数据从国泰安数据库手工收集,其中研发投入的数据来自《研发投入情况表》,企业绩效、企业规模、营业收入增长率、股权集中度制衡度、资产负债等相关数据来自《财务指标文件》《税后净利润参数调节表》《偿债能力》《十大股东股权集中文件》。并购事件来自于《交易信息总表》。

2.3.2 模型设定

模型1:检验假设1

RDi,t+j=β0+β1ROAi,t+β2SIZEi,t+β3GROi,t+β4CONi,t+β5Zi,t+β6LEVi,t+εi,t

模型2: 检验假设2

RDi,t+j=β0+β1ROAi,t+β2MAi,t+β3ROAi,t×MAi,t+β4SIZEi,t+β5GROi,t+β6CONi,t+β7Zi,t+β8LEVi,t+εi,t

其中,i表示不同的医药公司,t表示不同的年份,ROAi,t表示i企业第t年的绩效,RDi,t+j表示i企业第t+j年的研发投入强度。当j=1时,表示之后一期;当j=2时,表示之后二期;当j=3时,表示之后三期。

3 实证分析

3.1 描述性统计

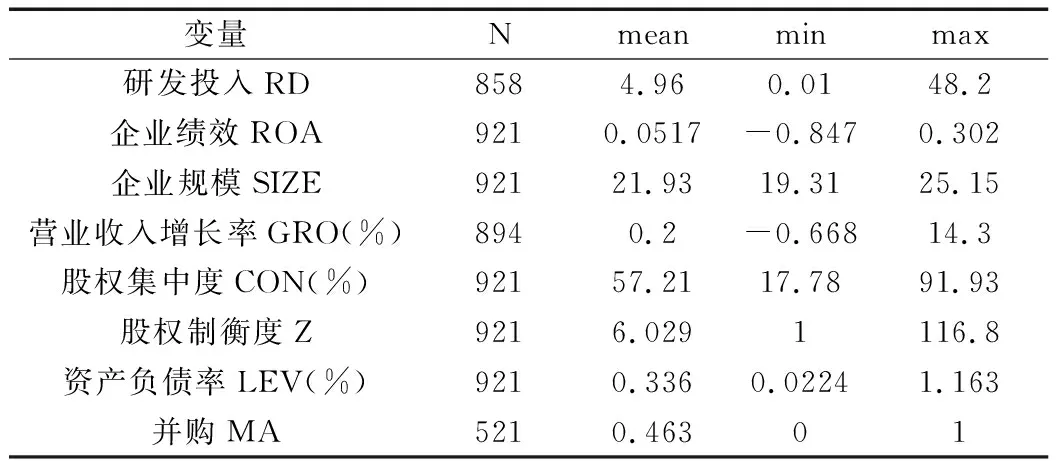

本文通过stata16进行描述性分析,可以从整体上对98家制药企业的状况进行初步了解。表2是描述性统计的结果。

从表2可以看出:企业绩效的均值为5.17%,高于传统行业的3.8%,说明我国制药行业的可持续发展能力较强,投资制药行业给企业带来的收益较高。在创新方面,制药行业的研发投入占营业投入的4.96%,说明制药行业研发投入较多,且最大值与最小值差距很大,说明样本公司研发投入状况差异较大。在调节变量方面,股权集中度(top10)均值为57.21%,股权集中程度较高,股权制衡度平均值为6.029,说明第二大股东与第一大股东持股比例相差较远,第二大股东对第一大股东的制衡能力较弱,再看极值,最大值116.8,最小值1,表示样本选取具有多元化特征。营业收入增长率均值为0.2%,极差为14.968%,说明样本公司成长状况和发展能力差异较大。资产负债率均值为0.336%,资产负债率较低,极差为1.1416%。

表2 描述性统计结果

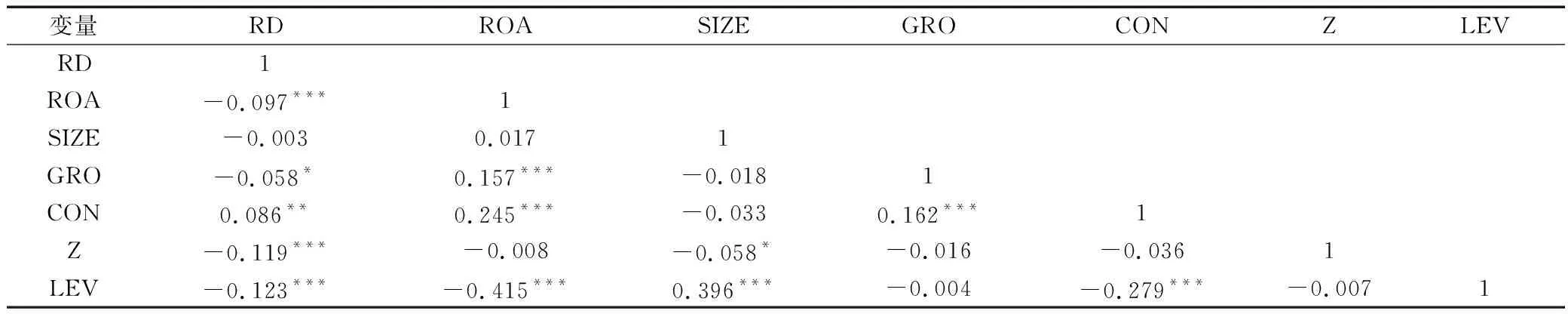

3.2 相关性分析

在进行回归分析之前,对各变量进行Pearson相关性分析,分析结果如表3所示:本文中企业绩效与研发投入的相关系数是-0.097是在1%水平上显著,从统计意义上看,企业绩效对研发投入有显著负向的影响,对于本文的调节变量企业规模(SIZE),营业增长率(GRO),股权制衡度(Z),资产负债率(LEV)与研发投入的相关性系数分别为-0.003,-0.058, -0.119,-0.123,说明这些变量可能会对研发投入产生消极影响,股权集中度(CON)与研发投入的相关性系数为0.086,显著性水平在5%,对研发投入产生正向影响。

本文中企业绩效、股权集中度、股权制衡度、资产负债率显著性水平都在5%以上,这证明了本论文设置的这些控制变量是有效的。同时,从相关系数矩阵可以看出,变量之间的相关系数普遍低于0.8,可以认为不存在严重多重共线性的模型设计偏误。

表3 相关性分析

3.3 回归分析

在处理面板数据时,为确定使用固定效应还是随机效应模型进行回归,用Hausman检验分析,结果P值小于0.05,拒绝原假设,最后选择固定效应模型。

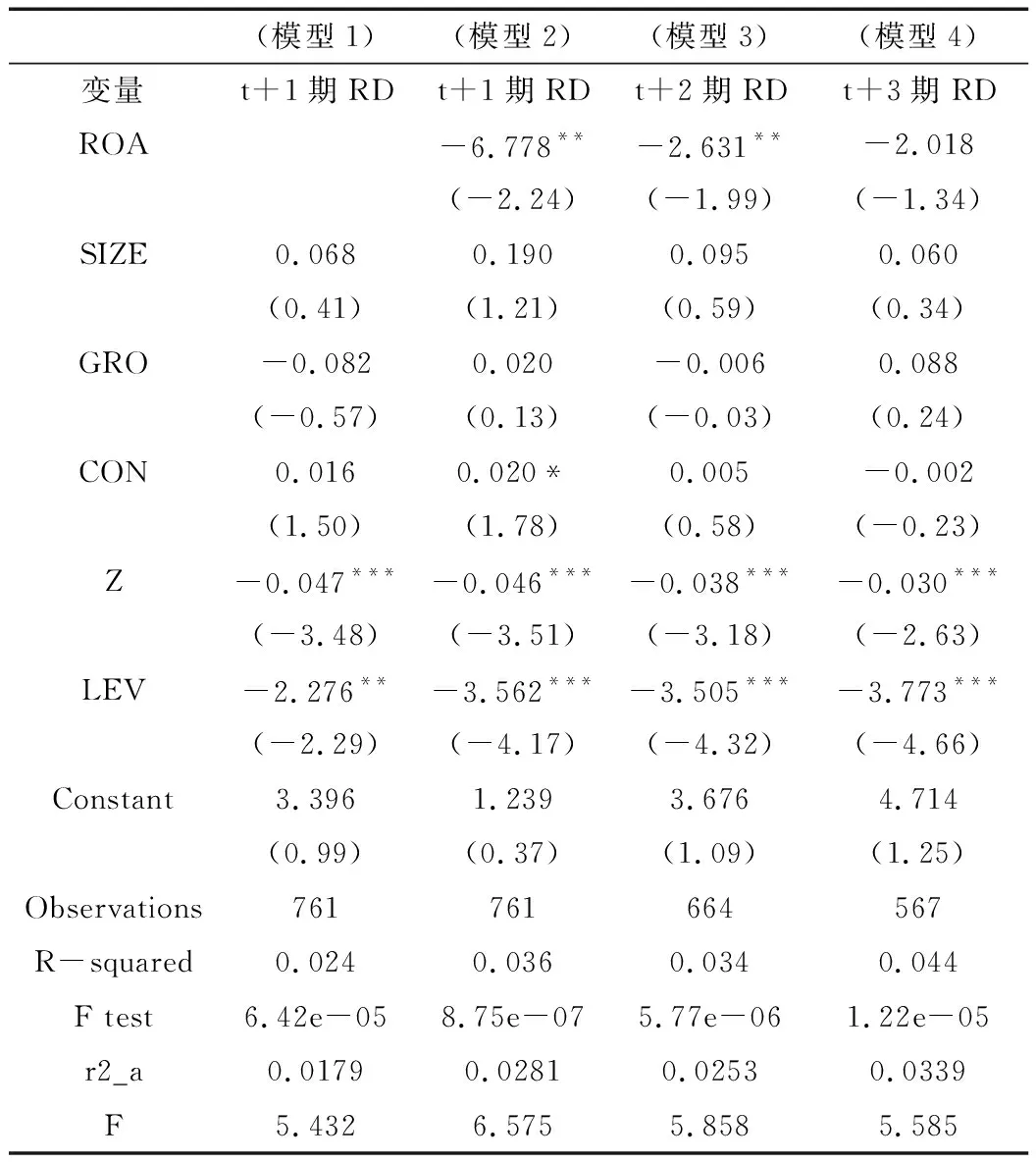

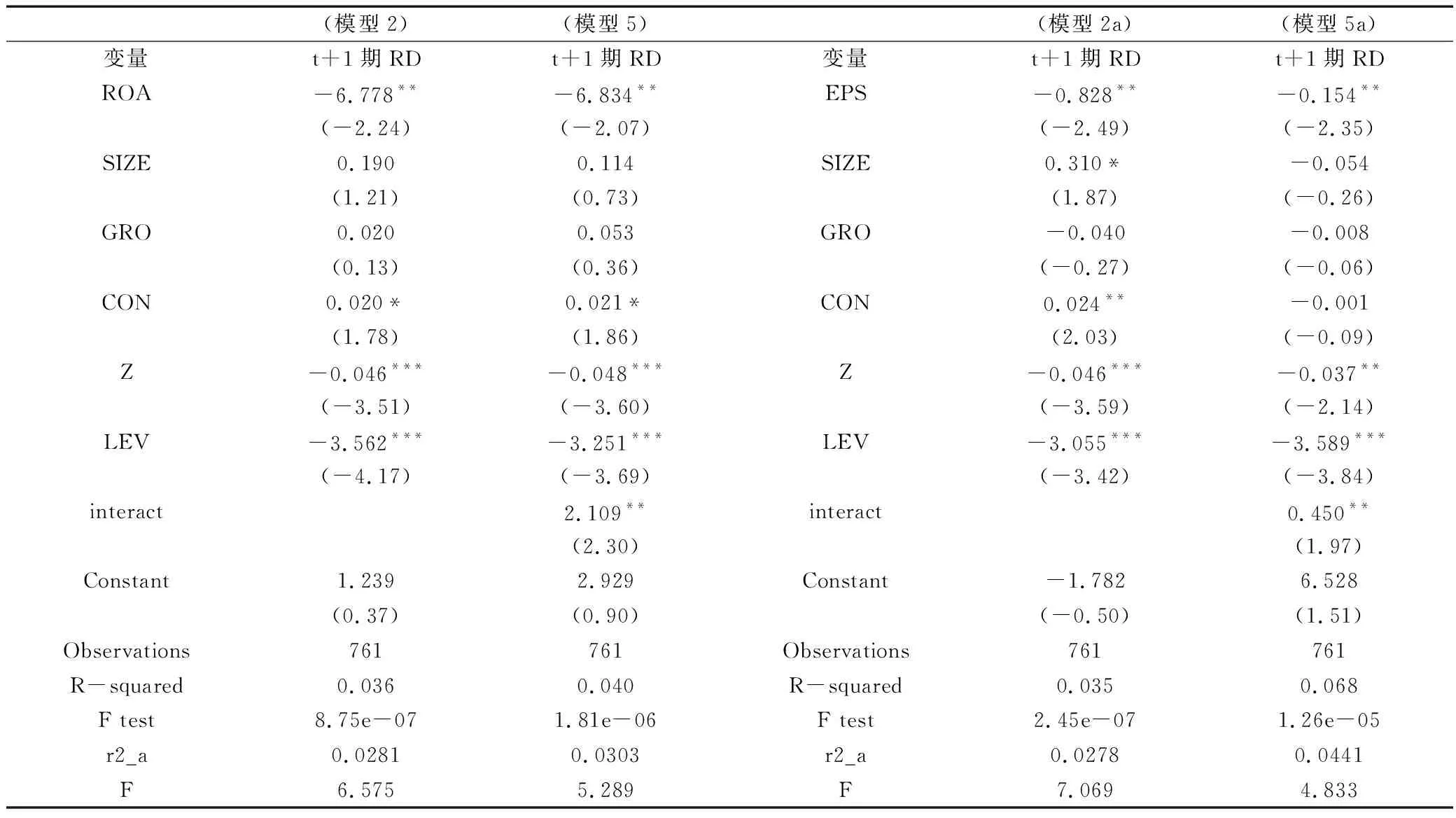

为探究企业绩效对研发投入的影响以及绩效的持续性,本文设计了面板数据多元回归分析,结果如表4所示:模型1表示所有控制变量对研发投入的影响;模型2表示加入自变量企业绩效后对t+1期研发投入的影响;模型3表示企业绩效对t+2期研发投入的影响;模型4表示企业绩效对t+3期研发投入的影响。

模型1中股权制衡度和资产负债率通过显著性检验,其他控制变量没有通过显著性检验。说明影响样本企业研发投入活动的主要是公司的股权制衡度和资产负债率。模型2中企业绩效对t+1期研发投入的相关系数为-6.778,在5%的水平上显著负相关。说明企业绩效对t+1期的研发投入有消极作用,企业盈利时,管理者不会考虑立即加大研发投入。模型3显示企业绩效对t+2期研发投入的回归系数

表4 企业绩效对研发投入的研究结果

为-2.631(p<0.05),通过显著性检验,说明管理者在做研发投入决策时会参考往期的企业绩效,当前企业绩效对t+2期的研发投入决策仍然有影响,但是对比模型2的数据-6.778(p<0.05),可以发现企业绩效对研发投入的消极作用有所缓解。模型3为企业绩效对t+3期研发投入的影响,回归系数为-2.018,没有通过显著性检验,说明企业绩效对t+3期的研发投入决策影响不显著。验证了假设1。

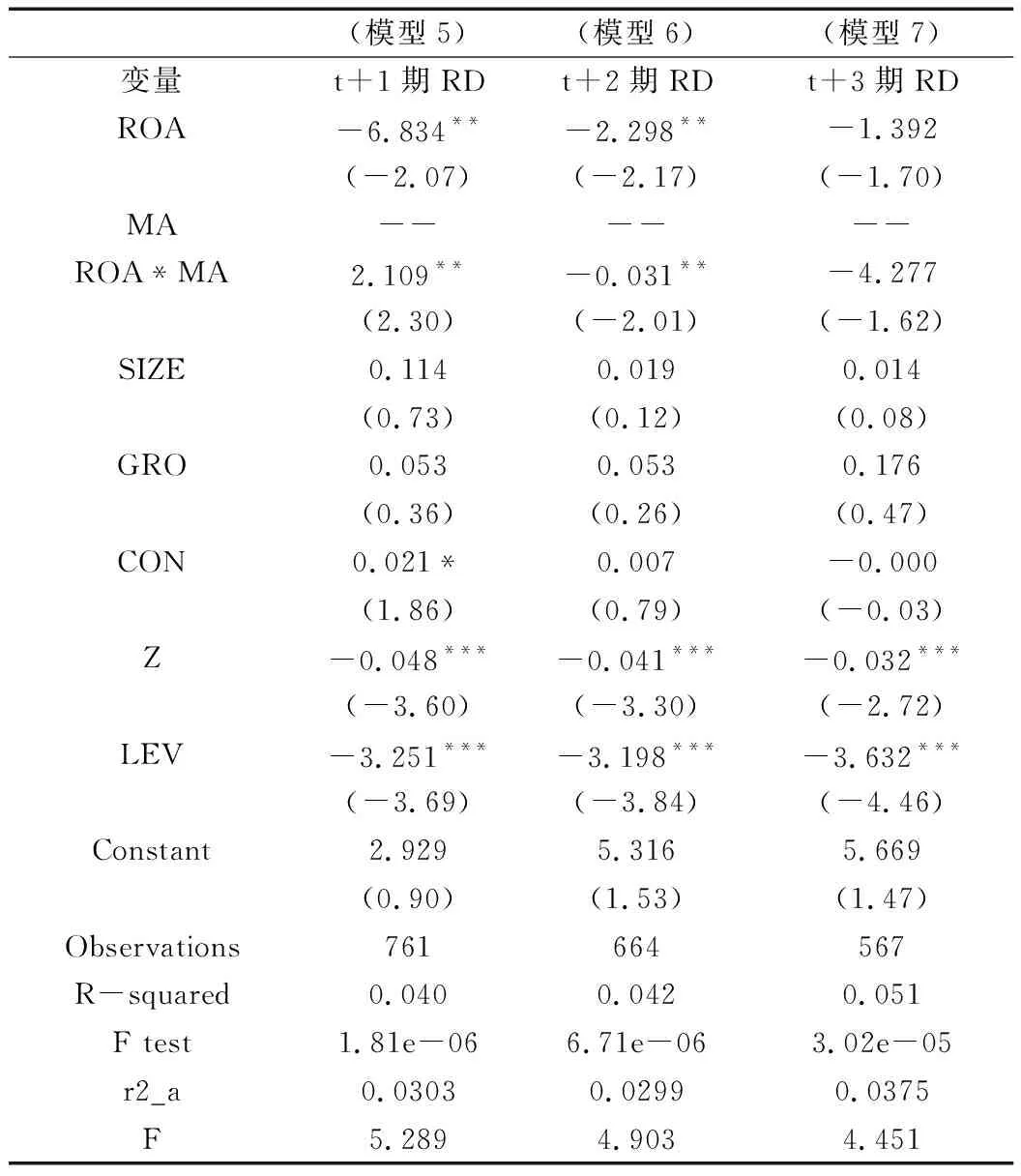

在医药企业中,常常通过并购重组来获得关键技术,扩大生产,降低经营成本,因此并购对于企业绩效与研发投入可能存在正向调节作用,为验证假设2,将并购作为调节变量,验证其对企业绩效与研发投入的调节作用,分析结果如表5所示。模型5表示并购效应对企业绩效与t+1期研发投入的影响;模型6表示并购效应对企业绩效与t+2期研发投入的影响;模型7表示并购效应对企业绩效与t+3期研发投入的影响。

表5 并购效应下企业绩效对研发投入的影响

模型5中ROA对t+1期研发投入回归系数为-6.834(p<0.05),企业绩效ROA与并购事件MA的交互项系数为2.109(p<0.05)都通过显著性检验,说明并购事件对绩效与t+1期研发投入的负向关系有调节作用,因为主效应绩效对研发投入的系数显著为负,而交互项系数显著为正,说明调节变量并购事件削弱了企业绩效对研发投入的负向影响。模型6中ROA对t+2期研发投入的回归系数为-2.298(p<0.05),交互项系数为-0.031(p<0.05)都通过显著性检验,说明并购事件具有调节作用,主效应绩效对t+3期研发投入的系数为负,交互项系数也为负,说明并购事件强化了企业绩效对滞后二期的影响。模型7中ROA与交互项的系数都没有通过显著性检验,说明调节变量对绩效与t+3期的研发投入影响不显著。验证了假设2。

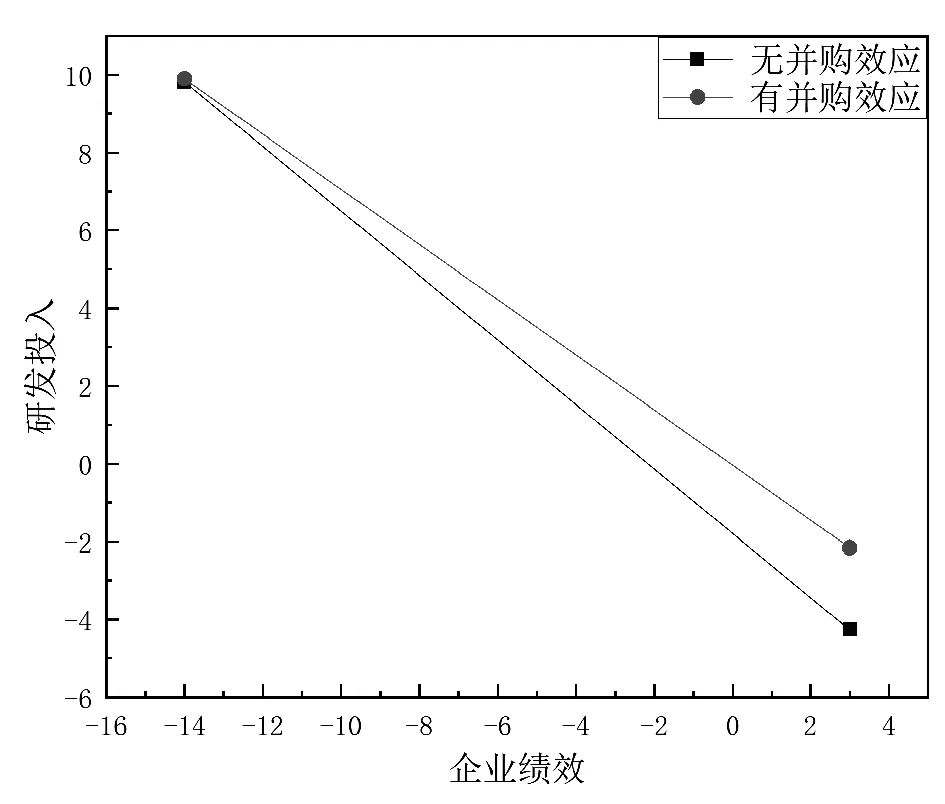

为了更直观地表示并购效应对企业绩效与t+1期研发投入的调节作用,绘制调节作用效果图,如图1所示:

图1 并购的调节作用

由图可以直观看出,企业绩效对研发投入的直线斜率为负,说明企业绩效对t+1期研发投入的影响是消极的,在并购效应的调节作用下,直线的斜率变小,说明并购效应缓解了企业绩效对t+1期研发投入的消极作用。

3.4 稳健性检验

(1)用每股收益EPS来替代总资产收益率ROA。对比模型2和模型2a的结果:使用每股收益来表示企业绩效之后,在5%的显著性水平下,可以看到绩效对研发投入的系数由-6.778变为-0.828,前文回归结果没有发生实质性变化,依然为绩效对研发投入有消极影响,结论依然稳健。

对比模型5和模型5a的结果:并购效应加入后,绩效对研发投入的系数由-6.834变为了-0.154,结果依然为负,交互项系数由2.109变为0.450,在5%的水平上显著,说明并购对两者的关系起正向调节作用。这一结论与前文的结论相同,因此改变变量ROA,并没有引起结论的改变,结论依然是稳健的。

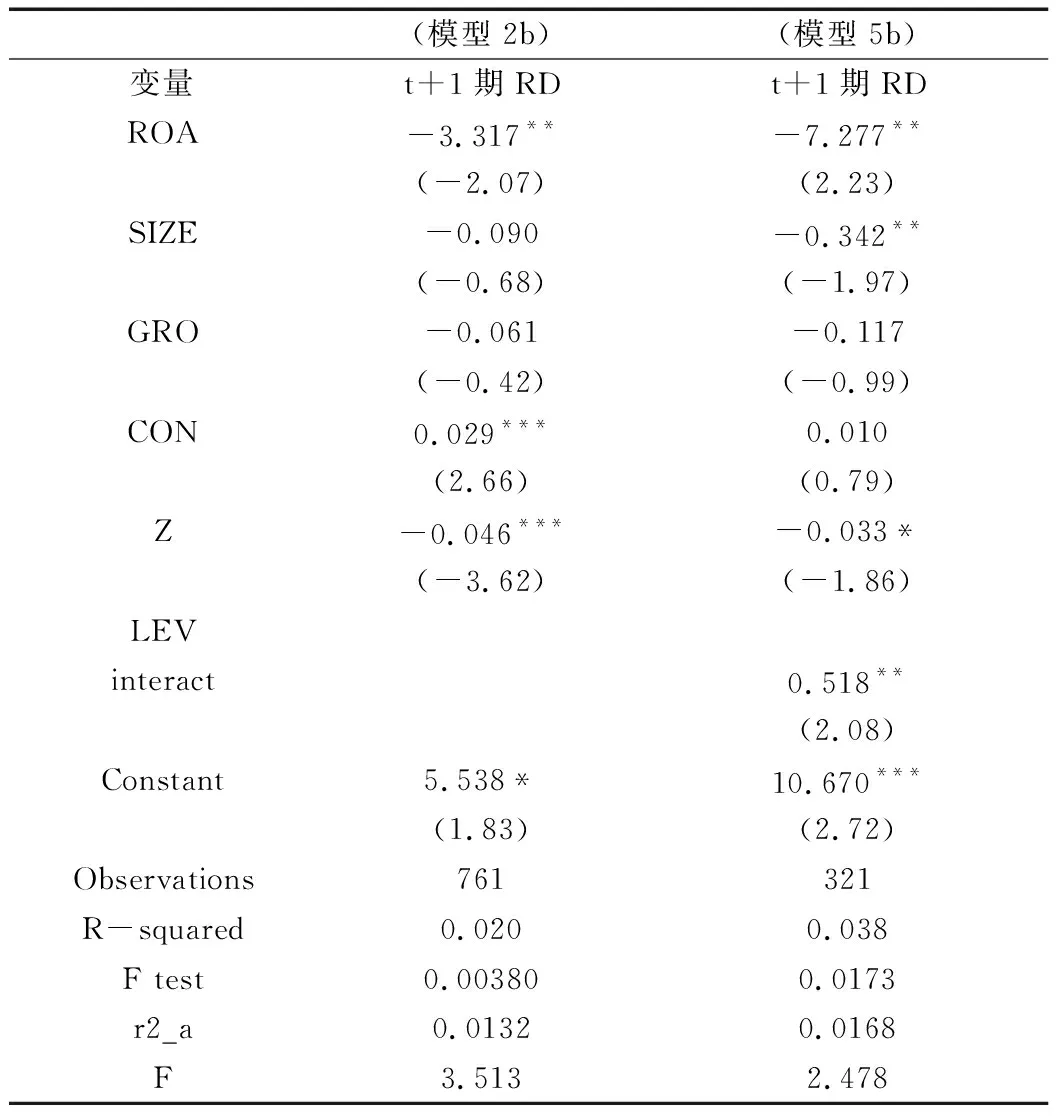

(2)减变量。通过去掉变量资产负债率(LEV)来检验前文结论,对比模型2、模型5和模型2 b、模型5b,可以发现:绩效对研发投入的系数的正负号没有发生改变,交叉项系数变化量也不大,说明减去一个变量不会对结论产生太大影响,结果稳健。

表6 用EPS替代ROA后稳健性检验

4.1 结果与讨论

(1)企业绩效对研发投入有负向影响,根据绩效反馈理论解释,企业在经营业绩上升时,第一考量并不是去增大研发投入,因为研发投入有很大的不确定性和滞后性,研发投入要转变为产出需要相当长的时间,管理者并不能立即看到研发投入对于企业价值的影响,所以当企业绩效上升时,管理者可能不会倾向于加大研发投入。

(2)研究绩效的反馈对t+1期研发投入的影响,并拓展研究了绩效对t+2期、t+3期研发投入的影响,最后发现企业绩效只对t+1期和t+2期的研发投入产生影响。说明企业管理者在进行研发投入决策时,不仅会考虑上期绩效,还会考虑公司更早期的绩效,以此做出更科学的决策。

(3)当企业发生并购行为时,由于并购所带来的协同效应,会使短期内企业绩效上升,也由于并购重组,企业经营环境发生重大变化,企业可能从并购中获得新技术、大量的资金、有经验的科研人员等,这对企业创新极为有利。另外,由于并购,企业当前管理者可能面临被替换的风险,在此压力下,管理者可能会做出风险性决策,加大对创新的投入。

4.2 相关建议

(1)管理者在做研发投入决策时,不仅要考虑企业当前的绩效水平,还要考虑长期的绩效。当企业发生重大变故时,例如并购重组,要根据自身的发展状况,以及内外部的环境做出科学决策。有的企业适合稳步求发展,有的企业适合抓住机遇突破瓶颈。

(2)医药行业是一个特殊的行业,管理者不权要考虑企业自身的盈利能力,还要考虑到药品这一特殊商品,在满足本企业发展需要的同时,也要考虑社会大众福利,因此政府对于创新药品的研发应该给予大力支持。

表7 去除资产负债率LEV后稳健性检验

Robust t-statistics in parentheses *** p<0.01, ** p<0.05, * p<0.1括号内为对应的t值。

4.3 研究不足

(1)由于篇幅原因,本文没有对内生性问题做详细探究,将在后续研究中详细介绍解决内生性问题的方法。

(2)未能更深入分析绩效对t+2期研发投入的影响,以及在并购效应下,研发投入滞后性的问题。

(3)对于绩效反馈模型问题,可能还有更优化的模型,本文并未做出讨论研究。