数字普惠金融背景下小微企业融资对策探究

陈佳鑫

(甘肃政法大学 经济学院,甘肃 兰州 730070)

0 引言

有关数据显示,小微企业和个体经营者吸纳的就业人数占社会总就业人数的70%。我国第四次经济普查结果显示,2013-2018年小微企业新增就业贡献率达到60%,小微企业在就业方面发挥了重要的长尾效应。全国工商联在2020年发布的报告中指出:我国小微企业融资缺口的特点为资金需求缺口小且存在普遍性。2019年,有44.2%的小企业和 71.6%的微型企业存在融资需求,且融资需求基本低于100万元。

普惠金融是指在机会平等和商业可持续的选择指引下,为社会各阶层和群体提供可负担且适当有效的金融服务。2016年发布《G20数字普惠金融高级原则》,是我国以数字化方式应对惠普金融中存在问题的首次尝试。新型金融的出现大大拓展了传统贷款业务的触达范围和渠道,可以降低金融服务成本并提高服务效率,对实现普惠金融具有重要意义[1]。这些新型资源配置方式的出现,一定程度上惠及了小微企业,但普惠金融时代并未到来。

1 小微企业融资困境

小微企业的融资约束问题长期困扰其发展,很多学者对其产生的原因进行分析,分析视角聚焦于企业内部和外部,主要的原因可以归纳为以下几点:

1.1 银企之间信息不对称

上市公司信息相对公开,但小微企业财务信息的获取难度较大,因此,小微企业和银行间信息不对称程度较大[2]。同时小微企业财务体系不健全,且小微企业主动规避信息披露的行为,会加剧银企间信息不对称性。因此为降低风险,这些机构会降低贷款意愿或提高贷款利率,提高了小微企业的融资约束。

1.2 可抵押资产少

在我国银行信贷偏好是规模大且抵押资产多的企业,而小微企业可抵押资产一般较少。很多小微企业不得已只能通过民间借贷进行融资,但是民间借贷存在成本和法律风险双高的问题,对小微企业发展造成了不利影响。

1.3 资本市场和征信系统不完善

中国资本市场起步晚,尚处于逐步发展成熟阶段,不能满足中小企业在融资活动中的多次层次化需求。我国小微企业多方面不满足债券发行条件和股权融资的信息披露条件,因此只能进行债务融资[3]。 同时,银行的征信系统存在着信息来源有限、征信系统不全面等情况,因此无法发挥企业融资时信息枢纽的作用。第三方征信机构的数据来源主要是企业公开的信息,这些信息的真实性值得商榷,无法提供有效的征信服务。

此外,大型商业银行放贷喜好。国有企业一定程度上承担了改善民生和保障就业的社会责任。因此,长期以来更容易获得政府和国有银行的支持,小微企业更难获得大型银行的资金支持[4]。

小微企业的融资需求有着金额缺口较小、周期较短和需求频次高等特点,很难达到传统银行经营性贷款的门槛。对于未达到门槛的贷款,一定程度上影响小微企业融资。

2 数字普惠金融对小微企业融资约束的影响

自从普惠金融提出以来,我国银行业信贷投放量继续加大,利率水平持续下降,覆盖率整体提高。根据《小微企业金融服务白皮书》,截至2018年末,全国普惠口径小微企业贷款余额同比增长18%,增速比上年末高8.2%。

2.1 数字普惠金融下小微企业融资的进展

2.1.1 金融服务覆盖面和融资渠道拓宽

金融服务覆盖面拓宽体现在两个方面;第一,授信户数显著增加;第二,户均贷款余额明显下降。传统普惠金融与数字化结合,拓宽了金融的服务范围。互联网金融公司的发展及共享金融等新金融形式的出现,也弥补了小微企业融资渠道不足的现象。

2.1.2 提高融资效率

数字普惠金融凭借数字技术的支持,可高效挖掘及收集客户信息,全面了解小微企业的经营和信用情况,简化程序和提高审批效率。首先,数字化可实现在线审批,提高审批效率;其次,精简贷款授信流程,可缩短响应时间。中国银行贷款审批流程由原来的200多个缩减为23个,线下审批时间由3个月缩短为1周内,最快当天即可审批完毕。

2.1.3 降低融资成本

当前,银行等金融机构为了降低风险,会严格审批小微企业资信情况,产生大量审查费用。数字普惠金融改变了原有的审批方式,通过网络等即可获得贷款审批,信贷服务等更加便捷,成本下降[5]。统计数据表明,云计算成本仅为传统IT成本的10%,成本的降低会使银行或者互联网金融公司相应降低贷款利率。同时,普惠金融提出后,中国人民银行通过降低降准降息和加大减费让利力度等政策,为小微企业提供低利率的贷款,降低小微企业的融资费用和利率。

2.2 数字普惠金融下小微企业融资存在的问题

2.2.1 普惠金融主要由传统商业银行主导

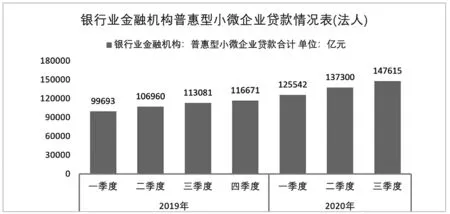

互联网金融公司和科技金融公司的发展,拓宽了小微企业融资渠道,然而,此类公司对小微企业的信贷规模普遍较小。但是银行金融机构普惠型小微企业贷款在2020年前三季度就达到40万亿元(见图1)。说明普惠金融发展的主力军还是银行业金融机构,未形成多渠道并行态势。

图1 银行业金融机构普惠型小微企业贷款情况表

2.2.2 非银行金融机构融资成本较高

《中国小微企业金融服务白皮书(2018)》显示,非银行业金融机构的融资成本普遍较高。2018年第四季度温州民间融资综合利率高达15%,P2P平台借款约为13%,信托贷款为8%,而互联网金融公司的贷款利率也偏高,年利率基本都达到了10%。而银行业金融机构贷款利率较低,普遍低于5%。

2.2.3 科技与金融融合程度较低

数字化普惠金融的本质是将传统金融和普惠金融理念结合,并通过数字化来实现。当前我国数字化金融发展水平提速快,但深度不足。一方面,我国传统的金融机构数字化改革起步晚,起点低,还难以完全适应数字化金融的发展,且对内部信息非结构化的整合降低了信息的价值密度,使得信息利用率较低;另一方面,虽然BAT 等在科技和金融结合方面进行了尝试,但是未达到深度融合,缓解小微企业融资约束方面作用有限。

3 融资约束的对策建议

3.1 企业方面

首先,吸纳金融人才进入管理层,充分发挥其在金融方面的专业优势,进行政策解读和规范管理,抓住普惠金融政策的机遇;其次,完善内部控制。数字普惠金融无法解决根本问题,长期来看,银行依旧是逐利的,它虽然会降低贷款门槛但不会贷款给问题企业。因此公司应该在健全内部治理结构,优化财务信息质量及提高信用等级方面着手,实现良性发展是解决小微企业融资约束的必然要求。

3.2 金融机构

(1)完善普惠金融体系和坚持金融创新。首先,健全机构体系建设。专门成立服务小微企业的营业机构;其次,丰富金融产品,创新抵押或质押方式。

(2)改善信贷管理机制。首先,优化贷款审批机制。小微企业融资需求的特点为缺口小、周期短和需求急。因此,应该设定以小为特色的授信审批条件,缩短时间提高效率,采用科技手段提高工作效率;其次,对小微企业放贷时,应适当减费让利。

(3)加强金融科技运用。比如,统一电子签名和电子凭证标准,帮助小微企业以更便捷的方式获得金融服务。

(4)优化征信担保体系。扩大小微企业信息的信用来源渠道,政府部门和银行应共建共享银企信息服务平台,发展各级各类信用服务机构,推动信息共享、互联互通,尽快破解信息不对称性。

3.3 互联网金融企业

首先,加强企业社会责任,将普惠金融政策与自身的数字化优势相结合,利用自身的科技优势降低信息获取及审核等方面的成本,以成本下降推动利率降低;其次,数字普惠金融不是简单的“普惠金融+互联网模式”,而是基于互联网技术和数字化思维的解决小微企业融资约束的问题的全新思路;最后,与金融机构合作,整合多方优势资源,实现引领性创新。

4 结语

小微企业数字普惠金融的实现是一项长期、系统的工程,是事关经济转型和民生就业的重要因素。应理性分析数字普惠金融初级发展的现状,将市场化与政策支持相结合,联合政府、社会中介和金融机构,共同发挥作用,继续深度发展普惠金融,破解小微企业融资存在的问题,建立起开放包容、成本低廉、竞争充分、风险适度的普惠金融体系。