浙江苏泊尔股份有限公司股权激励的动机与效果案例研究

王 楠

(湖北经济学院,湖北 武汉 430205)

随着我国部分企业规模不断扩大,所有者自身管理已不能满足企业发展的需要,因而涌现出大量的职业经理人,企业的所有权与经营权发生分离。然而,两权分离会导致企业所有者与管理者的目标不一致,出现因管理者短视等而损害股东利益的危机。为了解决两者之间的代理问题,股权激励计划应运而生。与此同时,越来越多的金融资本竞相涌入我国资本市场,产权变更现象变得十分普遍。在此大背景下,如何在产权变更中科学制定行之有效的股权激励方案,尤其是如何设置合理的行权条件,成为正在面临控制权转移的上市公司的关注点。

浙江苏泊尔股份有限公司(以下简称“苏泊尔公司”)作为典型案例,在2006—2017年间共实施了四次股权激励方案,并在2007年完成了由民营家族企业转为外资企业的产权变更,其时间之久、跨度之大,在中国上市公司中是十分少见的。本文通过研究苏泊尔公司控制权变化前后股权激励方案的设计动机及实施效果,尤其是对行权条件进行分析,以期为其他上市公司提供借鉴。

1 不同产权背景下苏泊尔股权激励方案对比及动机分析

1994年,苏增福先生在杭州市创立了浙江苏泊尔股份有限公司。2004年8月17日,苏泊尔公司在深交所挂牌交易,股票代码为002032。2007年之前,苏泊尔公司为家族民营企业,实际控制人为苏增福先生。2007年4月12日,苏泊尔公司引入外部战略投资者——法国SEB集团,同年11月21日,SEB集团对苏泊尔进行收购,并持有苏泊尔公司52.74%的股份,正式成为苏泊尔公司的实际控制人。苏泊尔公司先后于2006年、2012年、2013年和2017年四次推出股权激励方案。在家族企业阶段实施了第一套股权激励方案,在外资企业阶段实施了后三套股权激励方案,其中第二套方案以部分作废告终。

1.1 家族企业阶段

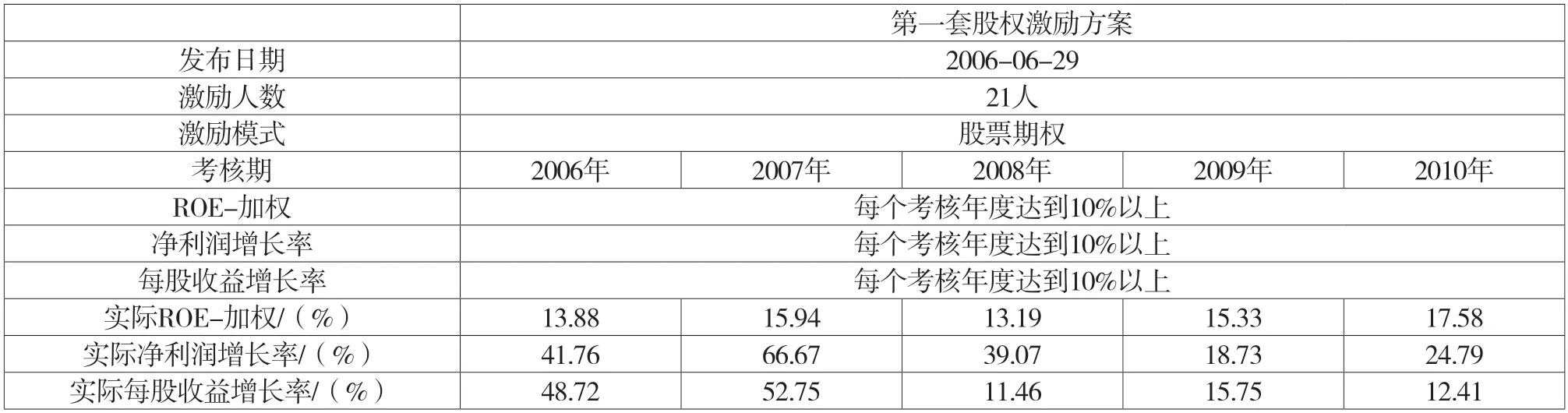

家族企业背景下,苏泊尔公司股权第一套激励方案内容及实际完成情况如表1所示。

由表1可知,家族企业背景下第一套方案的激励对象共21人,全部为高级管理人员,且采用了不需要承担股价波动风险的股票期权的激励方式,约束力较弱。此次方案的行权条件为以2005年年末数据为固定基数,要求考核期内加权平均净资产收益率、净利润复式增长率及每股收益复式增长率均达到10%以上。从年报中可知,苏泊尔公司2005年的加权平均净资产收益率为10.06%,净利润复式增长率为59.54%,再结合苏泊尔公司2006—2010年的财务指标来看,这5年间其加权平均净资产收益率分别为13.88%、15.94%、13.19%、15.33%、17.58%,净利润复式增长率分别为41.76%、66.67%、39.07%、18.73%、24.79%,每股收益复式增长率分别为48.72%、52.75%、11.46%、15.75%、12.41%。即使在2008年遭受金融危机冲击的情况下,苏泊尔公司仍能达到高于行权条件的收益率和增长率,由此来看,此次方案行权条件的设置未免过低,有借股权激励之名行利益输送之实的嫌疑,该次股权激励倾向于福利型激励。

表1 家族背景下苏泊尔公司股权激励方案内容及实际完成情况汇总

1.2 外资企业阶段

外资企业背景下,苏泊尔公司第二、三、四套股权激励方案内容如表2所示,行权条件实际完成情况如表3所示。

表2 外资背景下苏泊尔公司股权激励方案内容汇总表

表3 外资背景下苏泊尔公司行权条件实际完成情况

由表2可以看出,外资企业背景下,苏泊尔公司在设计股权激励方案时,增大了激励对象的范围和数量,第二、三、四套方案中的激励对象分别为73人、114人、182人,不仅惠及中层管理人员和核心业务员工,高管占激励人数的比例也在不断下降,体现出其留住人才的决心。此外,苏泊尔公司在激励模式中加入了限制性股票,不同于股票期权,限制性股票更能激发被激励对象产生工作热情,因此对被激励者的约束力更强,激励效果会更好。

同时外资背景下,苏泊尔公司也丰富了行权条件,除了要达到规定的ROE外,还要根据内销营业收入及内销营业利润的完成率来计算可解锁股票的数量。具体计算方法如下:当实际业绩大于预设最大值时,完成率为100%;当实际业绩处于预设最大值与预设最小值之间时,完成率为实际业绩超过预设最小值的部分占预设最大值与预设最小值之间差额的比例并加上50%;当实际业绩小于预设最小值时,完成率为0%。将内销营业收入、内销营业利润的完成率按照各占50%的权重求和得出总完成率,并根据总完成率确定解锁股票的比例。

在第二套方案的行权条件中,苏泊尔公司2012—2015年间内销营业收入的预设最小值分别为48.75亿元、55.5亿元、65.1亿元、76亿元,内销营业利润的预设最小值分别为3.72亿元、4.2亿元、4.99亿元、6.1亿元。而苏泊尔在2012年、2013年实际实现的内销营业收入分别为46.95亿元、53.89亿元,内销营业利润分别为2.90亿元、4.15亿元,均未达到预设的最小值,按规定第二套方案被作废[1]。根据计算可知,其预设的内销营业收入最大值年平均增长率为17.06%,预设的内销营业利润最大值年平均增长率为21.07%,这与2012年不景气的小家电行业形势显得格格不入,再结合苏泊尔公司2012—2015年实际完成的内销营业收入和内销营业利润来看,实际业绩尚无法达到预设的最小值,可见行权条件设置过高是第二套方案失败的主要原因。

汲取了第二套方案失败的经验,苏泊尔公司在设置第三套方案的行权条件时更为谨慎。2013—2016年,其内销营业收入和内销营业利润的预设最大值分别为49.52亿元和3.72亿元、54.47亿元和4.09亿元、59.92亿元和4.50亿元、65.91亿元和4.95亿元,预设最大值年平均增长率分别为10.00%和9.99%,与2012年预设最大值年平均增长率相比有所降低,与宏观形势相适应,更符合公司实际。同时期,苏泊尔公司每年实际实现的内销营业收入和内销营业利润分别为53.89亿元和4.15亿元、63.54亿元和5.72亿元、72.70亿元和7.02亿元、84.36亿元和8.52亿元,均较大幅度地超过了指标的预设最大值,达到了行权条件,可全部解锁限制性股票。可见,合理设置行权条件是成功实施股权激励的关键。

在第四套股权激励方案的行权条件中,虽然将ROE的衡量标准提升到了18%,但实际在2016年苏泊尔公司的ROE就已达到22.79%,2017—2020年实际ROE更是远远高于18%,分别为26.87%、28.84%、30.54%、26.97%,可见ROE的标准设置过低。另外,分别以第四套方案行权条件中预设的2017—2020年间内销营业收入和内销营业利润的最大值为标准,计算出其预设的年平均内销营业收入增长率和年平均内销营业利润增长率分别为10.61%和12.43%。而通过对2012—2016年这5年的计算,得出年平均实际内销营业收入和内销营业利润增长率为15.79%和31.26%,早已超过预设的年平均增长率。由此看来,此次预设的内销营业收入和内销营业利润标准过低,激励对象很容易就能达到行权标准,没有达到“跳一跳才能达到行权条件”的最佳设计目标,激励性不强。

2 投资者对苏泊尔股权激励方案的市场反应分析

本文采用事件研究法,基于有效市场理论,深入研究投资者对苏泊尔公司成功实施的第一、三、四套股权激励方案的市场反应。本文选择苏泊尔公司公布股权激励方案草案的日期作为事件日,即分别将2006年6月29日、2013年8月29日及2017年8月31日作为第一、三、四套方案的事件日。出于谨慎性考虑,本研究将草案公告的前后5个交易日作为窗口期,把苏泊尔公司第一、三、四次股权激励草案公告前约120天至前6天设定为清洁期,即将2006年1月4日—2006年6月21日间的107个交易日作为第一套方案的清洁期,2013年3月1日—2013年8月21日间的116个交易日作为第三套方案的清洁期,2017年3月1日—2017年8月21日间的120个交易日作为第四套方案的清洁期,3个清洁期间内均未发生对股价产生重大影响的事件。由于苏泊尔公司是在深交所挂牌,考虑到数据的综合性和准确性,故采用沪深300指数作为大盘综指。本文数据来源于东方财富Choice金融终端,回归分析等数据的计算由Excel2010和Stata15完成,三套股权激励方案的市场反应如表4。

由表4可以看出,第一套股权激励方案事件日当天的AR为-3.29%,CAR为-7.77%,均为负值,直到第4日AR才为正值,CAR随之回升。结合第一套方案内容来看,此次激励对象仅限家族成员,激励门槛低,行权条件非常宽松,明显带有管理层自谋福利的色彩,未能带来正向财富效应,未获得投资者的认可。

表4 苏泊尔公司三套股权激励方案的市场反应比较

第三套股权激励方案公告日当日的AR为正,达到了3.75%,同时CAR也达到了8.81%,处于较高水平,说明该套方案获得了资本市场的认可。可见,相较于第一套股权激励方案草案,苏泊尔公司转为外资企业后的该套方案激励范围更大更广、激励模式更适合、行权条件设置得更为合理,所以显示出的利好消息更持久,能够达到明显的激励效果,资本市场对此的反应非常积极乐观。

第四套股权激励方案公布当日的AR为1.11%,助力CAR回升至-1.22%。但在其后4天内CAR均为负,并且整体呈现出下降的态势,说明资本市场对该方案在公布当日给予了正面反馈,但并没有持续过久,资本市场回应不佳。其市场反应虽不如同为外资企业背景下公布的第三套方案,但明显好于在家族企业阶段发布的第一套股权激励方案。结合第四套方案内容来看,其行权条件较容易实现,激励性很弱,致使投资者对本次激励方案的认可度偏低。

3 研究结论

本文通过分析苏泊尔公司公布第一、三、四套股权激励方案后的市场反应发现,不同产权性质背景下的股权激励方案在设计上有着较大差异。家族企业背景下公布的股权激励方案存在激励范围小、激励模式选择不恰当、行权条件宽松等问题,整体表现出明显的管理层自利性,资本市场认可度偏低。外资企业背景下的股权激励方案涉及的激励对象覆盖面更广、激励模式更为合理、行权条件更丰富。与家族企业阶段的市场反应相比,总体表现出更强的激励性,但同时也说明投资者的认可度还受行权条件难易程度的影响,当行权条件很容易达成,不具有“挑战性”时,投资者往往会呈现负面反馈[2]。

4 建议

4.1 恰当选择激励对象,提高股权激励的效果

激励对象是企业设计股权激励制度过程中的重要一环,激励对象不应只涵盖高层,还应扩大至为企业创造可观价值的员工。确定适当的激励范围,恰当选择被激励人员,不仅能有效规避利益分化和团体壁垒的风险,提高股权激励的效果,还能吸引更多高素质人才参与公司建设,增强企业竞争力[3]。

4.2 全面考虑自身状况,灵活选择股权激励模式

不同股权激励模式具有不同特点。由于缺乏经验,苏泊尔公司在家族企业阶段公布的第一套方案中选用了股票期权模式,带有明显的福利性,并未达到理想的激励效果。外资控股下的苏泊尔公司在后三套方案中选用了限制性股票的模式,激励对象只有在达成行权条件后才可以解锁股票,因此激励效果更加强烈。所以,在设计股权激励方案时需要全面考虑自身情况,结合企业的发展状况、企业结构、所处行业的特点,审慎考量不同激励模式的优缺点,灵活选择股权激励模式。

4.3 合理制定行权条件,充分激发激励对象的积极性

合理设置行权条件是企业达到股权激励预期目标的重要前提。适当的行权条件可以激发激励对象的积极性,发挥个人潜力,更有利于实现个人目标与企业目标的有机统一。处于千变万化的经济环境中,企业在设计股权激励方案时往往难以独善其身,行权条件的设置不仅要考虑自身实际,还要考虑外部宏观环境。行权条件设置过高会因无法达到预设业绩而导致激励失败,设置过低则会因太容易完成业绩目标而达不到激励效果。因此,设置合理的行权条件是股权激励方案的关键。另外,在设计行权条件时应适当加入行业相对指标,例如,以企业性质相同、发展目标相似的同期公司的指标为参考,尽可能丰富行权条件,避免设置单一考核指标,以达成充分激发激励对象积极性、发挥企业成长潜力的目标,真正实现以股权激励的方式提升公司业绩的初衷[4]。