金融资产管理公司参与问题企业破产重整的介入模式研究

摘 要:金融资产管理公司参与问题企业破产重整是业界和学术界的热点研究问题。本文从共同治理理论出发并结合实践,总结归纳出金融资产管理公司介入破产重整领域的五种模式。其中,传统模式包括收购归集不良债权介入模式、共益债务介入模式和破产投资介入模式;创新模式包括受托清偿介入模式和预重整阶段介入模式。金融资产管理公司在运用不同介入模式过程中,应增强与地方政府及司法机关的沟通与合作,预判各类风险并夯实尽调工作;努力争取破产管理人身份,积极联合优质产业投资者作为重整投资人,盘活破产重整企业低效无效资产。

关键词:金融资产管理公司;破产重整;问题企业;介入模式;共同治理

中图分类号:F830.39 文献标识码:B 文章编号:1674-2265(2022)04-0037-07

DOI:10.19647/j.cnki.37-1462/f.2022.04.006

一、引言

经济逆周期环境下,面对行业产能过剩、库存及杠杆过高等现实问题,部分企业资产负债率居高不下,逐步陷入资不抵债的经营困境,随时面临破产清算。另外,濒临破产企业的负面运营,进一步衍生职工安置等问题,加剧了债务纠纷,甚至危及当地金融系统,对地方经济和社会的稳定发展产生严重影响。然而,大多数企业虽然可能已经具备破产条件,但实际上仍有维持价值和再生的希望。破产重整作为避免企业破产清算的一种“预防破产的程序”,经由各方利害关系人的申请,在法院的主持和利害关系人的参与下,进行业务上的重组和债务调整,能够最大程度上帮助企业恢复营业能力,有效降低资产损失。

现实中,提升破产重整的成功率,帮助破产企业快速走出清算边缘,是支持供给侧结构性改革、保障地区社会和民生稳定发展的重要方面。金融资产管理公司(AMC)凭借自身专业优势,肩负支持实体经济高质量发展、助力供给侧结构性改革的重任,面对当前企业破产清算案件不断攀升、破产重整需求逐步高涨的特殊投资机遇①,介入破产重整领域,不仅能够充分发挥逆周期金融救助功能,而且可以通過专业化重组手段最大程度挖掘潜在不良资产的内在价值,帮助企业恢复正常运营能力。

因此,面对破产重整这类特殊投资机遇,研究AMC如何将自身专业化能力应用于破产重整场景,提炼AMC介入问题企业破产重整的主要业务模式是本文主要内容。在当前经济高质量发展的背景下,这一研究主题不论对于破产重整企业恢复经营,还是对于AMC自身转型发展,均具有较好的现实意义和研究价值。

二、理论、文献及制度基础

(一)理论与文献基础

1. 理论基础。经济下行背景下,实体企业债务违约引发的破产重整事件频发,AMC介入破产重整领域实施金融救助成为业界和学术界关注的热点议题之一。根据共同治理理论,单一的金融救助不能根本解决金融风险问题,其间需要强有力的组织主导开展共同治理,通过各方谈判、妥协,并采取利益为导向等方式变失序为有序(陈立芳,2021)[1]。而破产重整程序规则设计旨在帮助债权人与债务人、出资人等不同群体进行博弈(汪世虎,2006)[2]。其中,金融机构债权人委员会(以下简称金融债委会)作为一种自治性机制安排,通过构建一个全新、多边的共同治理秩序,最大限度地保护企业资源,同步降低信贷风险(郑文瑄,2019)[3]。但由于行政权的介入,破产重整往往以损害债权人权益的方式来保护债务人企业存续价值,偏离了破产法平等保护债权人与债务人权益的基本理念(梁伟,2019)[4],同时,当前司法就管理人对债务人的监督权及经营控制权只有粗略规定,容易导致管理人决定权过大(刘雯丽,2018)[5]。除管理人之外,多数案例显示地方政府是破产重整的发起者,并对重整的最终结果具有较大的话语权(Lin和Zhu,2001;Jean,1999)[6,7]。获得政府支持能够快速解决债务纠纷,但也可能引起政治争议,扭曲产权制度(Tabor,2021)[8]。这就意味着当前破产重整程序中的共同治理机制尚不完善,现存管理人制度和债权人会议制度中的缺陷为AMC介入甚至主导破产重整程序创造了条件,即通过AMC专业性的重组技术统筹协调债权人会议等利益主体间的诉求。因此,共同治理理论对研究AMC协调破产重整程序中各方利益、提升共同治理效率具有很好的理论启示。

2. 文献基础。从国内外的学术成果来看,关于AMC介入破产重整的研究主要聚焦在两个方面:

一是介入破产重整领域的优势。破产重整成为AMC业务拓展的重要领域之一,当经济下行周期性特征显著时,AMC 可以通过实质性重组业务,更广泛地参与危困企业救助,并施以并购重组手段对产业结构进行调整(孙春雷和孟则,2020;于津梁和孟则,2020)[9,10]。AMC具有专业化管理模式、可协同的资源能力、充足的资金以及破产和止赎的法律基础等禀赋优势,可以有效地化解问题企业资不抵债、危机金融机构不良资产等问题,帮助其恢复至正常经营状态(Claessens等,2001;Laryea,2010;Tabor,2021)[11,12,8]。

二是破产重整介入模式实践。当前AMC正处于高质量转型发展的关键时期,在问题企业破产重整领域进行了大量的创新实践,创新出丰富的业务模式(梁英伟和陶峰英,2019)[13]。首先,收购归集不良债权参与破产重整是AMC最为传统的介入模式,通过参与重整程序,AMC可从金融债委会获得相关信息、表达自身诉求、实施监督管理,以及协助管理人细化并落实相关决策(王鸿轩,2021)[14]。其次,当企业因债务违约濒临破产时,可以将不良债权转移给AMC处置,并可依赖AMC化解资产风险的能力来提高债权转移价值(Mitchell,2001)[15]。具体而言,AMC可通过破产重整、资产重组、债转股等多种处置方式参与问题企业逆周期救助,盘活低效、无效资产,帮助企业恢复正常经营,并实现市场退出(胡古月,2020)[16]。在参与大型国有企业破产重整中,AMC通过债转股的方式将其金融债务转换为股权,从而帮助国有企业清除债务,为其再融资“扫清道路”(Jean,2005;Lardy,1998)[17,18]。最后,AMC申请成为破产管理人更加有助于推动破产重整进程。实践中AMC以破产管理人身份参与破产债权的申报和重整计划的制定,不仅有利于破产债权的统一申报,提高破产管理人审查效率和偿债安排,而且AMC通过代表债权人加入金融债委会、参与重整计划制定过程的协商谈判,可以更好地对重整计划偿债安排的合理性、债务人的偿债能力等做出准确判断,统一债权人意见并形成决议(袁康和汪舒楠,2021)[19]。

综上共同治理理论研究以及国内外学术成果可以发现,当前学术界关于AMC 与破产重整的研究多数是零散的,即便两者有联系,也几乎停留在概念和意义的层面,对实操中具体AMC介入破产重整的模式尚未形成系统性研究。

(二)制度基础

当前破产重整领域已经出台了众多制度,其中与AMC紧密相关的制度包括国务院层面的行政法规、部委层面的规章、司法层面的法律法规以及金融监管机构层面的部门规章等,具体如表1所示。

简而言之,AMC介入破产重整领域发挥金融救助功能已具备较好的制度基础,可以通过成为破产管理人、成为重整投资人、收购共益债、实质性重组以及投行化服务等方式,对破产重整企业实施专业化重组,帮助企业恢复正常的运营能力,避免进入破产清算阶段。

结合以上理论和制度分析,本文将对AMC介入破产重整领域的具体模式进行详细分析,其中包括传统模式与创新模式两大类别。

三、AMC介入破产重整的传统模式

一般而言,AMC介入破产重整的模式主要包括收购归集不良债权、收购共益债以及破产投资三种模式。

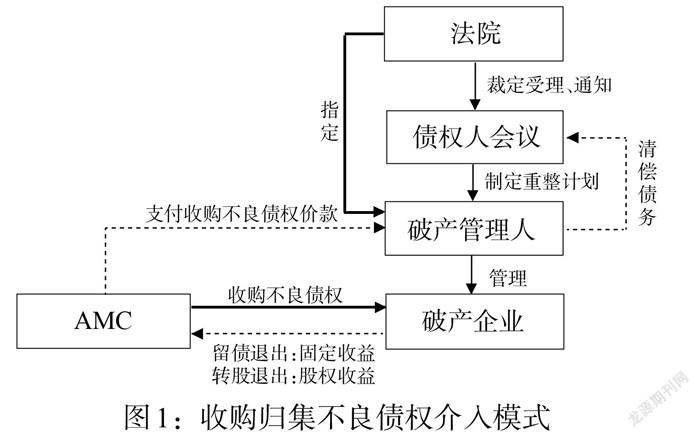

(一)收购归集不良债权介入模式

大中型企业的破产重整往往涉及多家金融机构的大额金融债权,破产重整相对复杂,多数耗时较长。随着时间的推移,金融机构有较大的不良资产处置压力,且战略投资人在与债权人谈判过程中面临债权分散和各金融机构意见较难统一情况,对重组草案的形成和表决均存在一定不利影响。

介入时点方面,目标企业具有较为明确的破产重整预期或法院已做出破产重整裁定之后,AMC需提前对企业破产重整有相对明确预期,比如认为被申请破产重整的企业具有核心资产和潜在竞争力,预计通过破产重整程序引入投资人后,破产企业有较大的预期能够恢复生产经营并偿还重组后负债。介入方式方面,为确保收购具有盈利性,AMC通常是打折收购金融机构对破产重整企业的不良债权(金融债),而很少收购破产重整企业与其他企业之间的不良债权(非金债),主要原因在于非金债很少有折扣且风险较大。出资方式方面,AMC围绕目标企业进行不良债权收购和归集,主要通过参与金融机构不良资产处置的竞价,以打折收购金融机构对破产重整企业不良债权的方式进行出资。退出方式方面,待法院裁定破产重整后,根据破产重整方案,AMC将所收购的不良债权进行留债或转股,其中留债部分按期收取本金及利息,转股部分收取股利或转让退出(见图1)。

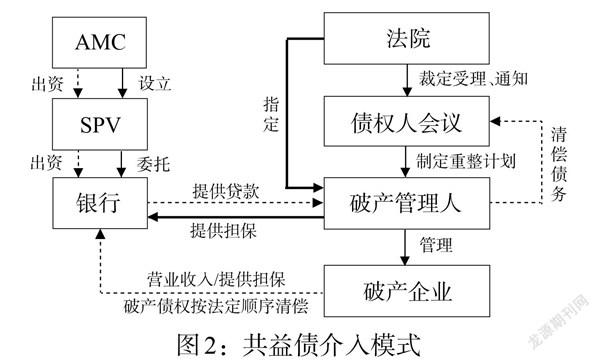

(二)共益债务介入模式

法院受理破产重整之后,会指定破产管理人对破产企业进行管理,并向债权人会议发出通知,由债权人会议制定重整计划,在此基础上,破产管理人筹划引入AMC等机构作为战略投资人实施重整。为了兼顾共益债认定的合法性以及投放通道的合规性,AMC采取设立有限合伙企业(SPV)并通过银行委贷等通道向破产企业提供资金的方式介入,该资金通过破产管理人专项用于偿还债权人存量债权本金和相应费用,或用于破产企业“继续营业”。退出路径方面,破产企业的营业收入作为偿还AMC债权还款来源。即便企业进入破产清算,该笔债权享有共益债优先清偿顺位,能够较好地保障AMC投放资金的安全性(见图2)。

AMC通过共益债方式介入破产企业的破产重整程序,一方面,能够占据较好的优先清偿顺位②,有效保障融资投放和收益。这种法律安排能够增强出资人对破产企业提供资金的意愿,降低其在破产重整中的风险,进一步提高重整成功的可能性。另一方面,AMC可探索共益债的“超优先性”。在实操中,通过积极与优先债权人、破产企业等进行谈判,并寻求管理人、法院、相关政府部门的协助,提前争取共益债在清偿顺位上优先于担保债权的司法确认,进而将出资的优先清偿顺位安排明确在重整计划中,保障交易的安全稳定性。值得注意的是,该模式下AMC可以尝试将共益债担保措施纳入破产重整计划草案之中③,并经由金融债委会决策通过可获取与担保债权同等的优先清偿顺位,最大程度上保护AMC出资安全性。

(三)破产投资介入模式

在破产重整项目中,AMC既可以重整投资人的角色介入,也可协助引入产业投资者作为重整投资人,联合产业投资者共同实现问题企业和资产的盘活,具体包括以下方式:

AMC直接作为重整投资人,可直接或通过设立SPV作为重整投资人,采取股东借款等方式向SPV出资,SPV提供资金定向用于破产企业清偿存量债务。同时获取相关资产权益,并在开发运营的基础上,获取投资收益,如图3(a)所示。

AMC还可以联合产业投资者参与破产重整。AMC通过不良资产相关投资方式,为联合成立的有限合伙企业提供资金,同时获取相应比重的股权。该投资资金专项用于缴纳破产重整资金、处理破产重整企业历史遗留问题以及对破产重整企业实施追加投资。重整期间AMC根据持有股权,获取有限合伙企业运营相关资产的部分投资收益,如图3(b)所示。

与共益债模式不同,重整投资人的投资价款并不能被认定为与共益债具有相同的法律效力。AMC以重整投资人身份参与破产重整项目时,通常采取股东借款等形式向债务人或破产管理人发放重整投资价款。虽然重整投资价款具有借款外观,但实质上并不是借款,因此,不会被认定为共益债务。

四、AMC介入破产重整的创新模式

除此上述较为传统的介入模式之外,受托清偿和预重整阶段介入作为创新模式逐渐应用在AMC参与破产重整领域。

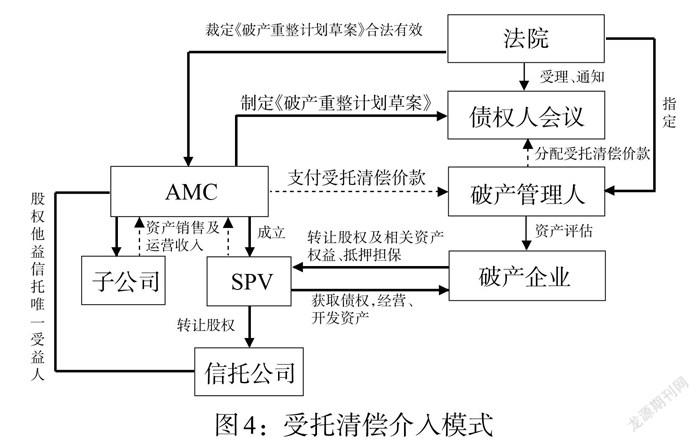

(一)受托清偿介入模式

受托清偿是AMC介入破产重整领域中的一种创新模式,其核心是以代偿身份和职责获取破产重整程序中的主导权,进而实现对相关资产权益的控制权。具体而言:

第一步,AMC通过充分尽调,准确把握破产重整债权人的各项权利,并根据破产管理人对破产企业涉案资产的价值评估结果,确认债权总额及各类债权金额,参与拟定《破产重整项目方案》。在此基础上,可参与制定《破产重整计划草案》(以下简称计划草案)并提交给债权人会议表决。这意味着AMC通过制定可行的计划草案在一定程度上替代債权人会议和破产管理人的部分职能,能够实现在破产重组中的主导性。经债权人会议表决通过的计划草案继而可提交法院对其合法性和有效性进行裁定。一旦法院裁定计划草案合法有效,AMC可正式介入破产企业的重整程序。

第二步,AMC采取受托清偿的方式对破产企业及其相关主体进行重整,其核心操作包括三个步骤:一是受托清偿,AMC基于全体债权人合法利益,接受问题企业委托并代理其清偿相关债务。二是股权转让,破产企业及其相关公司通过转让股权及相关资产权益至AMC下属子公司和成立的SPV,为AMC对破产企业进行债务重组奠定基础。三是债务重组,SPV可通过与破产企业及其相关公司签订《债务重组合同》获取债权,并约定债务本息、相应的收益权以及设定抵押担保和保证担保。除此之外,也可联合信托通道采取股权他益信托方式,即SPV通过将股权转让给第三方信托公司,并设置唯一受益人为AMC,能够在不直接持股的条件下,实现AMC对破产企业及其相关资产的实际控制,并为其实现相关收益后退出创造条件,如图4所示。

AMC通过受托清偿的方式对破产企业进行重整,不仅十分符合主业经营逻辑,更重要的是受托清偿手段具有独特的创新性,通过替代部分债权人会议和破产管理人职能,能够为AMC在整个破产重整中赢得较好的主导权,进而更加主动且实质性地推进重整进程,最终帮助问题企业避免破产清算危机,维护地方经济和社会的稳定发展。

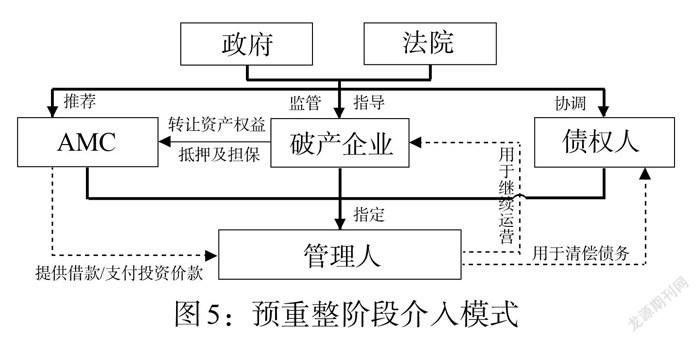

(二)预重整阶段介入模式

预重整是在庭外重组和破产重整两种制度的基础上,融合创新产生的一种新型辅助性企业救助模式。预重整制度的本质是将重整程序中的核心步骤,包括债权审核、资产审计评估、重整计划制定、表决和通过等,迁移至司法程序之前进行。相比传统重整制度和法庭外债务重整制度,AMC在预重整阶段介入,能够以较低的成本、较短的时间实现债权人、债务企业、担保企业等各方价值利益的最大化,实现困境企业的自救,实现效率与公平的双重价值目标。

预重整期间经合议庭批准,破产企业为维持“继续营业”可以对外借款,且这种新增借款可被视为收购共益债行为④。这意味着,AMC可通过借款方式对具有负面经营影响的破产企业进行资金支持,为后期顺利进入破产重整程序奠定基础。

AMC可采取两种方式介入预重整:一是通过提供借款的方式介入,资金专项用于破产企业继续运营,后期可就该借款的共益债性质争取债权人同意及司法确认,为后期债务清偿提供保障;二是通过投资方式介入,其介入模式可直接投资或联合第三方产业投资者共同出资,投放资金可于清偿债务以及破产企业继续经营等方面,同时积极与政府、法院、管理人和债权人进行沟通,提前锁定破产企业相关核心资产,进而可通过资产转让等方式实现退出。详见图5。

预重整制度的核心在于预重整程序中的谈判成果可以通过重整程序得到固化,债权人、债务人、AMC、产业投资者等利益主体均以计划草案获得法院的批准为目标,但由于计划草案是众多利益主体自主协商达成的,其谈判、表决过程未在法律监督之下。为平衡不同利益诉求、提高共同治理效率,AMC充当各主体间的中介,通过提供资金以及后续专业化重组方案,最大程度保障债权人利益,帮助破产企业脱离破产清算困境。

五、AMC介入破产重整的政策建议

AMC介入问题企业破产重整业务领域,应坚守以下原则:

(一)充分利用化解区域性风险契机,增强与地方政府及司法机关的沟通与合作

一般而言,大型破产重整项目对地方经济与社会发展的影响较大,尤其是对当地就业、民生以及财政等方面产生巨大影响,如“英利能源(中国)有限公司”“三胞集团有限公司”等大型破产重整案例,地方政府甚至中央层面相关机构的介入积极性较高,政策红利释放的空间较大。AMC可提前参与政府组织的预重整协调工作,及时与主要债权人沟通,在计划草案确定之前争取能够平衡各方利益诉求的最优政策支持,包括统一协调金融债权人、新增流动性支持、加快相关资产处置、减免利息税费等。另外,在预重整阶段介入模式中,AMC应积极推动法院提前介入预重整并靠前实施法律指导和工作监督。通过借助法院在协调重整企业、管理人以及相关部门利益方面的威信力,提前制定战略投资实施方案以及重整方案,以获取预重整阶段的主动权,为预重整与重整程序有效衔接打下基础。

(二)预判各环节风险,夯实尽职调查工作

不同介入模式下,破产重整中不同利益主体诉求和司法程序具有复杂性和多变性,AMC需要提前介入,做实尽调工作,尽量避免信息不对称性,尤其是在制定破产重整项目方案和计划草案时。介入其中需要充分进行风险识别及防范。主要风险包括不良债权收购定价、重整计划可行性、当地司法环境以及重整投资人实力等。AMC介入之前需要对问题企业、还款来源、债权及标的资产、产业投资者、司法环境以及政府配合度等真实情况做足尽调工作,对破产重整失败概率进行动态分析,综合判断可能发生的风险。

(三)努力争取破产管理人身份,提升共同治理效率

传统破产管理人多由法院指定的律师事务所担任,协调能力多以司法约束为主,实际共同治理的效果受限。而AMC在介入合规性、资金实力、专业重组手段以及协调利益能力等多方面具有先天优势。AMC应注重与法院沟通,力争成为唯一破产管理人,抑或是联合信托通道成为受托处置方,主导破产重整程序并有序推进各个环节,以此化解债务人存量风险,最大化平衡债权人利益诉求,实现高效的共同治理目标,同时也能保障自身权益。

(四)联合优质产业投资者作为重整投资人,盘活破产重整企业低效无效资产

AMC的资产运营能力往往比较欠缺,在介入问题企业破产重整程序之前,应注重联合合作意愿较高且资质较好的产业投资者共同成为重整投资人,尤其在破产投资介入模式和预重整阶段介入模式中,对整个破产重整的持续推进具有关键作用。结合AMC专业化的资产、债务、管理、技术重组等实质性重组能力,以及产业投资人的资产运营实力,能够为后期盘活破产重整企业低效、无效资产做足准备工作,提升计划草案的通過率。

注:

①截至2021年12月31日,全国企业破产案件达到171701件。数据来源:全国企业破产重整案件信息网,http://pccz.court.gov.cn。

②根据《破产法》和《破产法》司法解释(三)规定,通常情况下,共益债的清偿顺序在破产费用和担保债权之后,优先于职工债权、税款债权及普通债权,并且随时产生、随时清偿。

③根据《破产法》司法解释(三)第二条规定,管理人或者自行管理的债务人可以为前述共益债提供担保。

④深圳中院《审理企业重整案件的工作指引(试行)》第三十六条规定:“在预重整期间,债务人因持续经营需要,经合议庭批准,可以对外借款。受理重整申请后,该借款可参照《破产法》第四十二条第(四)项的规定清偿。”《苏州市吴江区人民法院审理预重整案件的若干规定》第七条规定:“(预重整期间的借款)预重整期间,经本院许可,债务人可以为继续营业而借款。受理重整申请后,该借款可以参照企业破产法第四十二条第四项的规定清偿。债务人可以为前述借款设定抵押担保,抵押物已为其他债权人设定抵押的,按照物权法第一百九十九条规定的顺序清偿。”

参考文献:

[1]陈立芳.金融风险处置中的共同治理问题研究:LG公司案例 [J].金融发展研究,2021,(08).

[2]汪世虎.我国公司重整制度的检讨与建议——以债权人利益保护为视角 [J].现代法学,2006,(02).

[3]郑文瑄.金融债委会的现实需求及理论基础问题研究 [J].金融发展研究,2019,(07).

[4]梁伟.企业破产重整中利益冲突与平衡的问题研究 [D].吉林大学,2019.

[5]刘雯丽.我国企业破产重整管理人职能研究 [J]. 广西大学学报(哲学社会科学版),2018,40(02).

[6]Lin Y,Zhu T. 2001. Ownership Restructuring in Chinese State Industry:An Analysis of Evidence on Initial Organizational Changes [M].Cambridge University Press.

[7]Jean C Oi. 1999. Rural China Takes Off:Institutional Foundations of Economic Reform [M].Berkeley:University of California Press,xvii,253.

[8]Tabor N. 2021. Policy Brief:Design Choices in Sovereign Asset Management Companies [OL].https://ssrn.com/abstract=3850974 or http://dx.doi.org/10.2139/ssrn.3850974.

[9]孙春雷,孟则.新冠疫情、经济周期与投资机会——金融资产管理公司主营业务视角 [J].新金融,2020,(06).

[10]于津梁,孟则.AMC参与实质性重组业务探索 [J].中国金融,2020,(12).

[11]Claessens S,Klingebiel D,Laeven L. 2001. Financial Restructuring in Banking and Corporate Sector Crises: What Policies to Pursue? [D].NBER Working Paper,NO. 8386.

[12]Laryea T. 2010. Approaches to Corporate Debt Restructuring in the Wake of Financial Crises [R].IMF Staff Position Notes 2010/002,International Monetary Fund.

[13]梁英偉,陶峰英.由不同投资主体发展看金融不良资产管理行业发展趋势 [J].法制与社会,2019,(17).

[14]王鸿轩.破产重整中AMC的金融债权保护 [J]. 法制与社会,2021,(10).

[15]Mitchell J. 2001. Bad Debts and the Cleaning of Banks' Balance Sheets:An Application to Transition Economies [J].Journal of Financial Intermediation,(10).

[16]胡古月.金融资产管理公司逆周期调节机理 [J]. 中国金融,2020,(12).

[17]Jean C Oi. 2005. Patterns of Corporate Restructuring in China: Political Constraints on Privatization [J].The China Journal,53.

[18]Lardy N R. 1998. China's Unfinished Economic Revolution [M].Washington,DC:Brookings Institution Press.

[19] 袁康,汪舒楠.破产重整中的违约债券处置及其利益平衡 [J].中国软科学,2021,(05).

Research on the Intervention Modes of AMCs Participating in Bankruptcy Reorganization

Wang Ning1,2

(1. Postdoctoral Research Station,National Development Institute of Peking University,Beijing 100871,China;

2. Postdoctoral Research Station of China Huarong Asset Management Co.,LTD.,Beijing 100142,China)

Abstract:The participation of financial asset management companies in the bankruptcy restructuring of troubled enterprises is a hot research issue in the industry and academia. This paper summarizes five models for AMCs to intervene in bankruptcy restructuring based on shared governance theory and practice. Among them,the traditional model includes the intervention model of acquiring and collecting non-performing debts,the intervention model of co-beneficial debts and the intervention model of bankruptcy investment;the innovative model includes the intervention model of trustee liquidation and the intervention model of pre-restructuring stage. In the process of using different intervention models,AMCs should enhance communication and cooperation with local governments and judicial authorities,anticipate various risks and consolidate due diligence work;strive to obtain the status of bankruptcy administrator and actively join with high-quality industrial investors as restructuring investors to revitalize inefficient and ineffective assets of bankruptcy restructuring enterprises.

Key Words:AMCs,bankruptcy reorganization,Problem enterprises,intervention modes,common governance

(責任编辑 刘西顺;校对 XS,WY)

收稿日期:2022-01-20 修回日期:2022-02-18

作者简介:王宁,男,安徽淮北人,北京大学国家发展研究院博士后科研流动站、中国华融资产管理股份有限公司博士后科研工作站博士后研究人员,研究方向为企业并购重组。