国际石油价格波动对主权债券市场的影响

马宇 张蕾

摘 要:本文基于国际石油价格和9个主要石油进口国2004—2021年主权债券收益率数据,利用TVP-VAR-DY方法构建网络模型,研究国际石油价格波动对主权债券市场的溢出效应。结果表明:第一,将石油价格冲击分解为总需求冲击、预防性需求冲击和供给冲击,不同类型石油价格冲击对不同国家主权债券市场的溢出效应差别较大,且主要集中在与需求相关的冲击上;第二,石油价格冲击对债券市场的溢出效应具有时变性,溢出效应的大小与经济和地缘政治事件有关;第三,石油价格冲击的溢出效应具有较强的板块集聚特性,发展中国家和发达国家之间差异明显。研究结论对我国应对石油价格波动、维护主权债券市场安全具有重要意义。

关键词:石油价格波动;主权债券市场;TVP-VAR-DY

中图分类号:F830.91 文献标识码:B 文章编号:1674-2265(2022)04-0015-10

DOI:10.19647/j.cnki.37-1462/f.2022.04.003

一、引言及文献综述

石油作为世界上最具战略意义的商品,其价格波动对金融市场、金融产品价格具有较为明显且复杂的影响。一方面,石油价格影响实体经济,包括对企业、产业以及国内国际宏观经济产生较大影响,进而导致金融市场价格波动;另一方面,原油作为重要的大宗商品,其本身就具有金融属性,原油期货市场更是重要的金融市场之一,原油价格波动影响全球资产配置,导致投资资金在不同金融市场之间转移,影响各类金融产品价格。

自Hamilton(1983)[1]首次研究了石油价格波动对宏观经济的影响之后,大量关于石油价格影响金融市场的研究成果涌现出来,其中绝大部分文献专注于石油价格对股票市场的影响,而对债券市场影响的研究较少。债券市场,特别是主权债券市场,与宏观经济关系密切,在整个金融市场中占据基础性地位,而且债券市场规模庞大,是重要的金融市场,2020年全球债券市场价值达到123.5万亿美元,高于全球股票市场价值17.7万亿美元①。主权债券是各国政府发行的债务凭证,用于宏观调控、为政府项目融资、偿还旧债或者政府其他方面的支出需求。从国内视角看,主权债券享有政府信用,几乎没有信用风险,属于低风险金融产品,是整个金融产品体系中不可或缺的一种类别;主权债券收益率与国内通货膨胀、经济增长和财政货币政策直接相关,对其他金融产品价格具有重要影响。从国际视角看,不同国家主权债券价格的波动反映了该国未来宏观经济走势,与该国汇率、国际收支等密切相关。我国是重要的石油进口国,本文选取主要石油进口国的主权债券市场作为研究对象,研究国际石油价格波动对主权债券市场的溢出效应,对我国具有一定的借鉴意义。

关于石油价格与债券市场关系的文献主要集中在如下两方面:一是研究两者之间的因果关系。Hayo和Kutan(2005)[2]研究了石油价格对俄罗斯金融市场的影响,发现石油价格上涨对俄罗斯股票回报有显著影响,但对债券回报的影响不显著。Dai和Kang(2021)[3]以长期政府债券收益率、公司债券收益率、国库券利率为指标,探究债券收益率和原油价格之间的相互影响关系,结果表明债券收益率对石油回报有较大的解释力度,且长期政府债券收益率和公司债券收益率与石油回报之间存在显著的格兰杰因果关系。二是研究两者之间的溢出效应。Tule等(2017)[4]使用VARMA-AGARCH模型研究了石油价格冲击对尼日利亚主权债券市场的波动溢出效应,结果表明石油市场和主权债券市场之间存在明显的跨市场溢出效应,而且这种溢出效应对结构性断点非常敏感。Morrison(2019)[5]研究了石油价格对新兴市场主权债券回报的溢出效应,研究表明石油价格对全球较大石油出口国和进口国的主权债券回报都具有显著影响。Balcila等(2020)[6]发现石油价格的不确定性可以预测美国债券的回报率和波动性,并且对波动性的预测更强。Nazlioglu等(2020)[7]分析了国际石油价格与主要石油出口国和进口国债券市场之间的波动溢出效应,结果发现主要石油出口国的债券市场受石油价格波动的影响较大,但债券价格对石油价格的反馈较弱。Saadaoui等(2020)[8]利用双变量GARCH(BEKK和DCC)模型研究了债券和石油市场之间的沖击溢出关系,揭示了主权债券和石油指数之间存在明显的波动溢出,并且在次贷危机期间和之后更加敏感。Mensi等(2021)[9]研究了原油期货与不同到期日的欧洲债券市场(EBMs)之间的溢出效应,结果表明3个月、6个月、1年期、3年期和30年期债券和原油期货是其他市场溢出的净接受者,而其余期限的债券是净溢出者。

Kilian(2009)[10]利用SVAR将石油价格冲击分解为三个不同的部分,即供给冲击、总需求冲击和预防性需求冲击。以此为基础,一系列文献通过区分石油冲击的不同来源研究石油价格冲击对债券市场的影响。Kang等(2014)[11]使用SVAR模型研究了石油供求冲击对美国债券指数实际收益率的影响,表明石油市场特定需求冲击导致冲击发生8个月后的债券指数实际回报率大幅下降,总需求冲击对实际债券回报有负向影响。Demirer等(2020)[12]发现石油价格冲击对主权债券的影响主要是由需求侧冲击驱动的,这种影响不论从规模还是方向来说都具有异质性。Filippidis等(2020)[13]将石油价格冲击分解为三个方面,并使用SACRAR-BEKK框架研究了石油价格冲击与EMU核心和外围国家10年期主权债券收益率利差之间的关系,结果显示石油价格冲击与主权债券收益率利差之间的相关性是时变的,且相关性的大小受到研究期间发生的特定经济和地缘政治事件的影响。

上述文献研究石油价格波动与债券市场之间的关系,但没有专门研究石油价格波动对石油进口国主权债券收益率的影响,而且现有研究溢出效应的方法主要采用GARCH族模型和Diebold和Yilmaz(2009;2012;2014)[14-16]提出的溢出指数方法,这种方法在动态分析上有一定的不足。本文利用TVP-VAR-DY框架研究国际石油价格波动对石油进口国主权债券市场的影响,创新之处包括:(1)利用Kilian(2009)[10]提出的石油价格冲击分解技术,将石油价格冲击分解为总需求冲击、预防性需求冲击以及供给冲击,进一步研究不同类型石油价格冲击对主权债券市场的影响;(2)利用网络框架研究石油价格冲击和主权债券市场之间的溢出效应,基于网络视角,从静态和动态两个方面进行深入分析。先利用Diebold和Yilmaz(2009) [14]提出的方差分解网络探究其静态溢出方向和大小,使用基于TVP-VAR模型的动态溢出指数识别石油价格冲击与主权债券市场之间溢出的动态联动性,并分析方向性溢出效应;(3)石油价格冲击对主权债券市场溢出的时变性分析结果显示,溢出的大小主要与经济或地缘政治事件有关,石油价格冲击对主权债券市场的溢出具有较强的板块集聚特性。

二、数据与方法

(一)数据

本文使用了两个数据集,均为2004年7月至2021年1月的月度数据。根据Kilian(2009)[13]提出的方法,将石油价格冲击分解为供给冲击、总需求冲击和预防性需求冲击,第一个数据集包括:(1)世界石油产量②,代表供给冲击;(2)全球实际经济活动指数③,代表总需求冲击;(3)实际石油价格,代表预防性需求冲击,预防性需求冲击往往会引发实际石油价格的上涨,冲击来源于对未来石油供应的担忧。鉴于美国石油价格具有全球代表性,使用美国炼油厂进口石油价格④来代表石油价格,并用美国消费者价格指数(CPI)⑤进行平减。第二个数据集包括9个主要石油进口国的10年期主权债券收益率。分别为中国、美国⑥、印度、日本、韩国、德国、法国、荷兰和印尼。主权债券收益率数据来自DataStream,世界石油产量、美炼油厂进口石油价格均来自EIA,全球实际经济活动指数来自Kilian的个人网站。

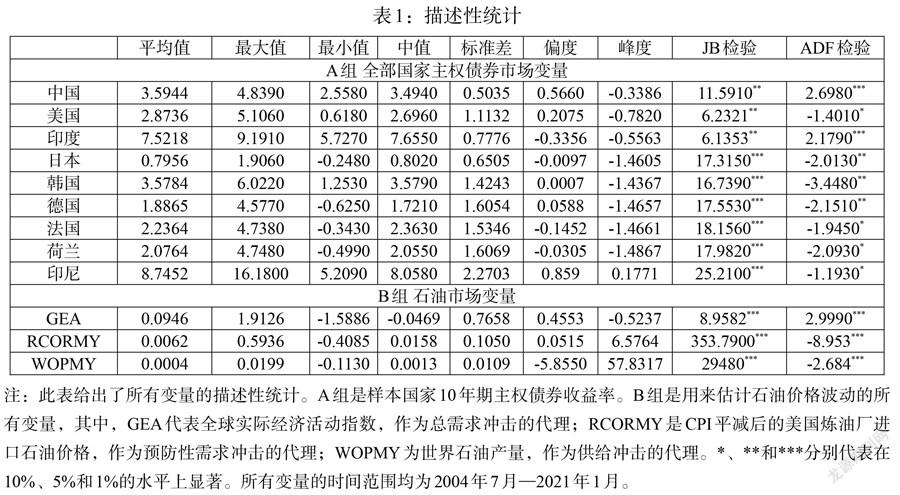

表1是所有变量的描述性统计结果。印尼和印度的均值较大,分别为7.52和8.75,两个国家的最大值也较高,分别为16.18和9.19,表明相对其他国家来说印度和印尼主权信用低、国家经济景气度长期偏弱。日本、德国、法国和荷兰都出现了负利率,表明这些国家在特定时期经济疲软比较严重。从表1可看出,JB检验统计量较大,p值都显著,所有变量均不是正态分布。所有变量的ADF检验p值都显著,表明所有时间序列均是平稳时间序列。

(二)方法

分析包括兩步。第一步,利用Kilian(2009)[10]提出的方法识别石油价格的总需求冲击、预防性需求冲击以及供给冲击。类似文献有Filippidis等(2020)[13]、Yu等(2021)[17]。第二步,采用TVP-VAR-DY框架构建网络,研究石油价格冲击对主权债券市场的溢出效应。Diebold和Yilmaz(2009;2012;2014)[14-16]提出了预测误差方差分解技术来测度方向性波动率的溢出效应,并构建方差分解网络来衡量全球金融资产的波动性溢出。Diebold和Yilmaz(2014)[16]采用滚动窗口方法,实现了总溢出指数和有向溢出指数的动态估计。不过,滚动窗口方法有一定不足,一是窗宽的选择对结果有一定影响,二是会损失初始窗宽的数据样本。因此,Nikolaos和Gabauer(2017)[18]提出了一种基于TVP-VAR模型的时变溢出指数方法,该方法无须设定窗宽,不会损失初始窗宽样本,而且该方法基于多元卡尔曼滤波算法,能够对突发事件进行及时调整,估计结果能更好地适应参数变化,Umar等(2021)[19]、Bouri等(2021)[20]、李想和施建淮(2021)[21]都使用了这一方法。

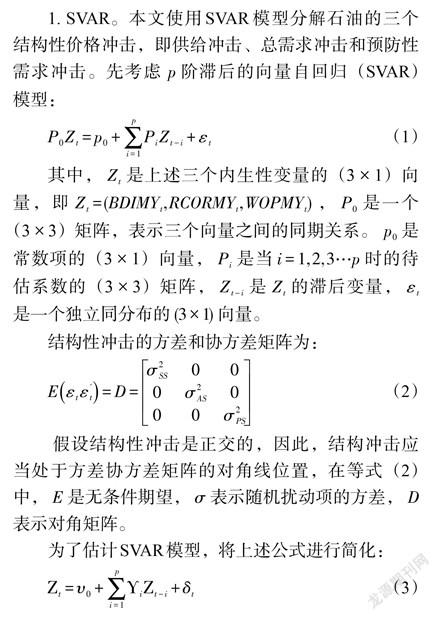

1. SVAR。本文使用SVAR模型分解石油的三个结构性价格冲击,即供给冲击、总需求冲击和预防性需求冲击。先考虑[p]阶滞后的向量自回归(SVAR)模型:

其中,[Zt]是上述三个内生性变量的(3[×]1)向量,即[Zt=(BDIMYt,RCORMYt,WOPMYt)],[P0]是一个(3[×]3)矩阵,表示三个向量之间的同期关系。[p0]是常数项的(3[×]1)向量,[Pi]是当[i=1,2,3…p]时的待估系数的(3[×]3)矩阵,[Zt-i]是[Zt]的滞后变量,[εt]是一个独立同分布的[(3×1)]向量。

结构性冲击的方差和协方差矩阵为:

假设结构性冲击是正交的,因此,结构冲击应当处于方差协方差矩阵的对角线位置,在等式(2)中,[E]是无条件期望,[σ]表示随机扰动项的方差,[D]表示对角矩阵。

为了估计SVAR模型,将上述公式进行简化:

简化的误差项的方差协方差矩阵:

简化后方程中的误差是相关的,而由于结构冲击是正交的,X是一个对称的正定矩阵,意味着主对角线上下是非零的,因此,有必要进行结构分解。

式(5)表示了将简化的误差向量([δt])进行结构冲击([εt])分解,

[δt=δBDIMY,tδRCORMY,tδWOPMY,t=P-10εt=p1100p21p220p31p32p33×εsupply shock,tεaggregate demand,tεprecautionary demand,t]

其中[εsupply shock,t] 是世界石油产量代表的供给冲击,[εaggregate demand,t]是全球实际经济活动指数代表的总需求冲击,[εprecautionary demand,t]是实际石油价格代表的预防性需求冲击。

2. TVP-VAR-DY框架。TVP-VAR模型如下所示:

在(6)式中,[Yt=Y1t,Y2t,∙∙∙YNt]是N个解释变量组成的列向量,[Yt-i]是由p阶滞后形成的[Np×1]阶条件向量。[P]是[Yt-1]的最佳滞后期,[εt]是[N×1]维随机扰动项,[Kt-1]表示了[t-1]时期的所有信息,[Zt]是一个[N×N]维的时变方差—协方差矩阵。(7)式中,[γt]表示一个[N×Np]维的时变系数矩阵。[λt]是一个[N×Np]维的随机扰动项,[Pt]是一个[Np×NP]维的时变方差—协方差矩阵。

广义脉冲响应函数(GIRF)和广义预测误差方差分解(GFEVD)(Koop等,1996;Pesaran和Shin,1998)[22,23]是Diebold和Yilmaz估计溢出的基础。将TVP-VAR转换成TVP-VAM形式,表示为:[Zt=j=0∞Bjtϵt-j],其中[Bjt]是一个[N×N]维矩阵。

接下来计算GFEVD,它指的是一个变量对另一个变量的预测误差方差份额,反映了变量变化受到其自身或受到系统中其他变量影响的程度。表示为:

可以根据GFEVD计算溢出的大小,总溢出表示整个系统之间的相互连接性,表示为:

[To]表示变量[i]对其他所有变量[j]的溢出之和,计算如下:

[From]表示其他变量[j]对变量[i]的溢出之和,计算如下:

[Net]表示净溢出,计算如下:

最后计算网络中成对的方向性溢出,计算如下:

三、石油价格冲击对主权债券市场的溢出分析

(一)静态分析

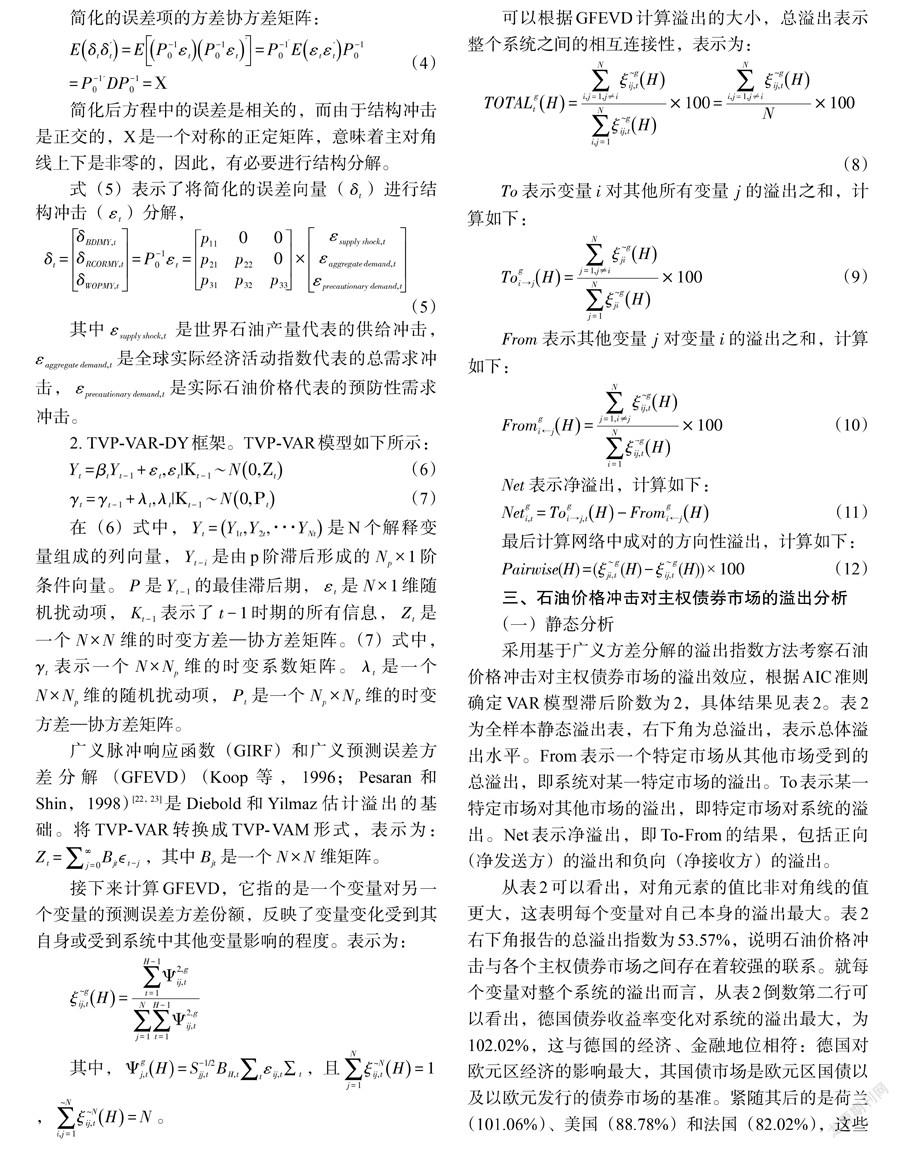

采用基于广义方差分解的溢出指数方法考察石油价格冲击对主权债券市场的溢出效应,根据AIC准则确定VAR模型滞后阶数为2,具体结果见表2。表2为全样本静态溢出表,右下角为总溢出,表示总体溢出水平。From表示一个特定市场从其他市场受到的总溢出,即系统对某一特定市场的溢出。To表示某一特定市场对其他市场的溢出,即特定市场对系统的溢出。Net表示净溢出,即To-From的结果,包括正向(净发送方)的溢出和负向(净接收方)的溢出。

从表2可以看出,对角元素的值比非对角线的值更大,这表明每个变量对自己本身的溢出最大。表2右下角报告的总溢出指数为53.57%,说明石油价格冲击与各个主权债券市场之间存在着较强的联系。就每个变量对整个系统的溢出而言,从表2倒数第二行可以看出,德国债券收益率变化对系统的溢出最大,为102.02%,这与德国的经济、金融地位相符:德国对欧元区经济的影响最大,其国债市场是欧元区国债以及以欧元发行的债券市场的基准。紧随其后的是荷兰(101.06%)、美国(88.78%)和法国(82.02%),这些国家都是发达经济体,溢出越大表明在系统中的地位越重要。排在后三位的是印度(12.18%)、印尼(16.48%)和中国(20.94%),这些国家均为发展中国家。就系统对每个变量的溢出而言,在石油市场中,总需求冲击、预防性需求冲击和供给冲击对中国的影响最大,分别为5.2%、16%和1.01%,其中,预防性需求冲击最大。这主要是由于我国作为“贫油少气”的国家,对石油进口依赖程度较大。随着我国经济不断发展,国内石油需求短期内仍将依赖进口,国际石油价格波动对我国社会经济发展具有较大影响。

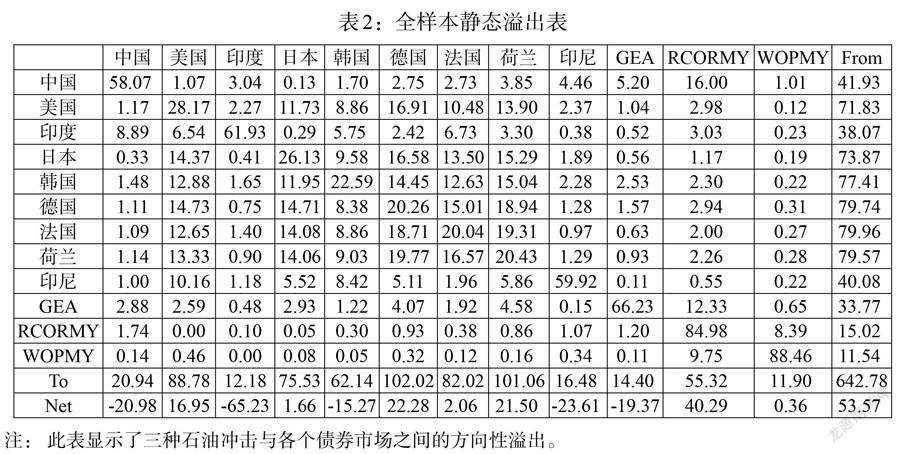

为了更直观地看出溢出大小,图1和图2给出了系统对各个变量的溢出图及各个变量对系统的溢出图。主权债券市场方面,从图1可以看出,系统对德国、法国、荷兰、美国、日本和韩国的溢出较大。从图2可以看出,德国、荷兰、美国和法国对系统的溢出较大。溢出较大的国家都是发达国家,表明发达国家在整个系统中占据主要地位。石油市场方面,从图1、图2可以看出,总需求冲击和预防性需求冲击对系统的溢出较大,表明对主权债券市场溢出最大的冲击是需求侧冲击,相对而言供给冲击的溢出效应较小。

就系统的净溢入者和净溢出者而言,主权债券市场中主要净溢出者为发达国家,主要净溢入者为发展中国家。从表2的Net一行可以看出,在主权债券市场中,德国、荷兰和美国是主要的净溢出者,分别为22.28%、21.5%和16.95%,印度、印尼和中国是主要的净溢入者,分别为65.23%、23.61%和20.98%。在石油价格的三个冲击中,预防性需求冲击是主要的净溢出者,为40.29%;总需求冲击为19.37%,是净溢入者;供给冲击为0.36%,是净溢出者。与总需求冲击和预防性需求冲击相比较,供给冲击对各个国家主权债券市场的溢出较小。

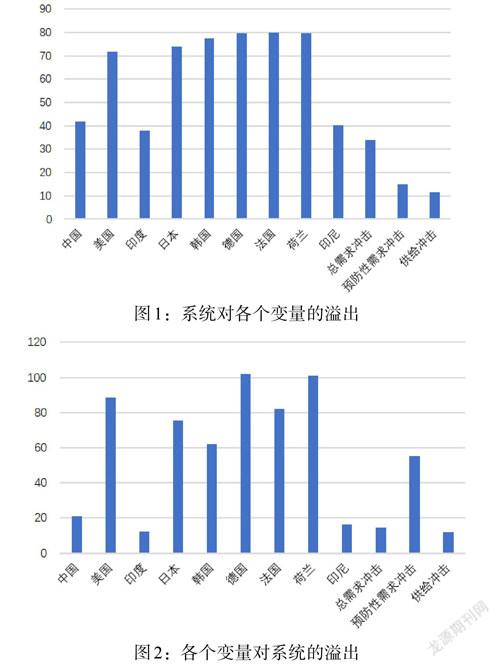

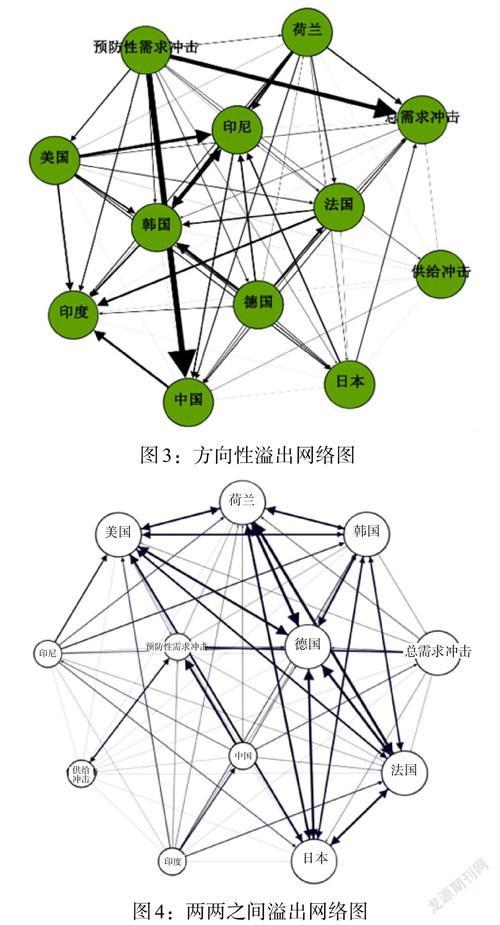

对于系统中不同变量的方向性溢出效应和两两之间的溢出效应,本文构建了图3和图4所示的溢出网络图。两图中箭头表示溢出方向,箭头的粗细反映了溢出的大小,箭头越粗表示溢出越大。图3显示了系统中不同变量的方向性溢出,可以看出德国、荷兰和美国是主要的净溢出者,是其他主权债券市场冲击的主要溢出国。美国国债市场是世界上最具深度、流动性最强的证券市场,在全球经济和美联储货币政策实施中扮演着关键角色。德国国债市场是欧元区国债市场和以欧元为发行货币的各类债券市场的基准。图中还显示印度、印尼和中国是主要的净溢入者,表明这些国家更容易受到其他国家的冲击。从图3可以看出,石油预防性需求冲击对中国的溢出效应最大,反映了中国是世界上第一大石油进口国的事实,2020年中国进口石油价值为1763亿美元(占进口原油的25.8%)⑦。图4是两两之间溢出网络图,圆的面积越大代表溢出越大,即对系统的影响越大。图中圆的大小相同表示连接性强,关系更密切。从图4可以看出,在主权债券市场上,发达国家主权债券市场之间联系较密切,而新兴市场国家主权债券市场之间的联系较密切。代表发达国家主权债券市场的圆的面积比代表新兴市场国家主权债券市场的圆的面积大,这表明发达国家主权债券市场在全球债券市场中的影响较大。在石油市场上,石油价格的三个冲击中总需求冲击对主权债券市场溢出较大,其次是预防性需求冲击,而供给冲击的溢出最小。

(二)动态分析

1.石油价格冲击对主权债券市场动态总溢出效应分析。以上分析讨论了石油价格与各国主权债券市场之间的静态联系。下面使用TVP-VAR-DY框架分析石油价格冲击与各国主权债券市场之间的动态联系,并绘出总溢出时变图,见图5。

第一,总溢出在整个样本期间呈现持续性的动态溢出过程。总溢出指数在65.32%~87.94%之间波动:当全球经济处于平稳时期,总溢出在75%~80%之间波动;当全球经济处于较为动荡时期,总溢出在80%~90%之间波动。石油市场的波动对主权债券市场具有显著的溢出效应,这与静态分析结果相吻合。

第二,石油价格对主权债券市场的溢出效应与全球经济增长率呈负相关关系。在全球经济下行时,石油价格对主权债券市场的总溢出指数迅速上升。当全球经济运行平稳时,总溢出指数不断下降,这主要是因为各国经济金融体系运行平稳时期有利于市场对经济政策形成一致的判断(李政等,2020)[24]。

第三,极端事件的冲击会导致总溢出效应显著上升。在2007—2009年全球金融危机、2015年石油价格暴跌和2020年新冠肺炎疫情期间,总溢出均有明显上升。2007年,美国暴发的次贷危机引发国際金融危机,各国为缓解危机影响纷纷出台宽松政策,而且2007年石油价格急剧上升,通过生产成本、进出口、通货膨胀、预算平衡等渠道导致债券收益率上升,2007—2009年期间总溢出指数达到85.6%的高点。2015年,美元走强,中国经济放缓,全球制造业衰退,对石油需求产生了不利影响。布伦特原油价格在8个月的时间里下跌1/2以上,经济形势不稳定导致溢出增加。2020年,新冠肺炎疫情暴发,全球经济活动骤减,经济陷入衰退,溢出增加。以上分析表明主权债券市场与全球经济体系、石油价格有着密切联系,特别是在经济动荡时期主权债券市场与石油市场之间的联系更加密切。

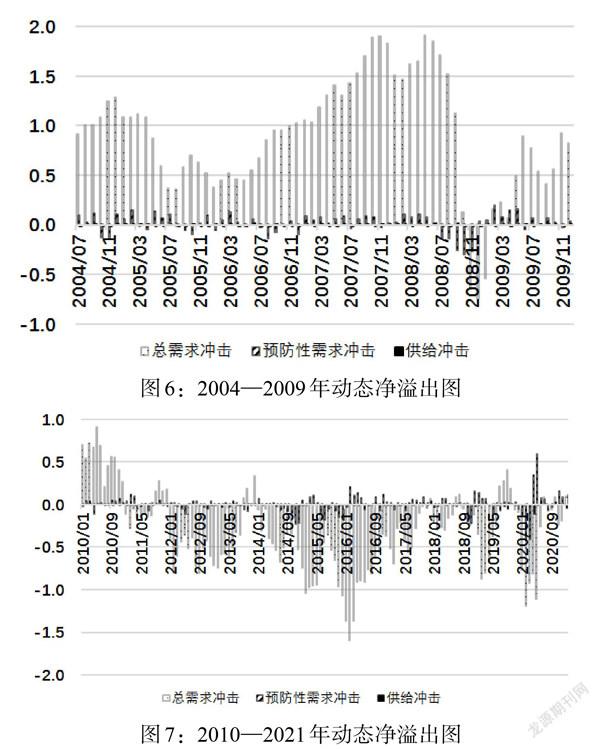

2.石油价格冲击对主权债券市场动态净溢出效应分析。图6和图7表示了2004—2009年和2010—2021年的动态净溢出。从图6可以看出,金融危机全面爆发后,总需求冲击的溢出大幅增加,而供给冲击的溢出相对较小。从图7可以看出,2020年新冠肺炎疫情暴发后,石油价格的预防性需求冲击溢出效应明显增加,而供给冲击的溢出效应较小。

预防性需求冲击溢出效应与地缘政治风险事件等相关较大,包括政治不稳定、军事冲突、恐怖袭击、内战、禁运、金融和宏观经济不确定性、大宗商品和其他全球贸易限制。总需求冲击的溢出效应通常在经济动荡时期较大,而供给冲击与石油供应突发性变化有关,例如OPEC突然发布增加或减少石油生产的政策,或者由于一些自然灾害而导致的石油供应中断。总体而言,在危机和疫情期间,不同来源的石油价格冲击对主权债券市场产生了不同的溢出效应,因此,石油价格冲击对债券市场的溢出效应会由于事件性质差异而产生不同结果。

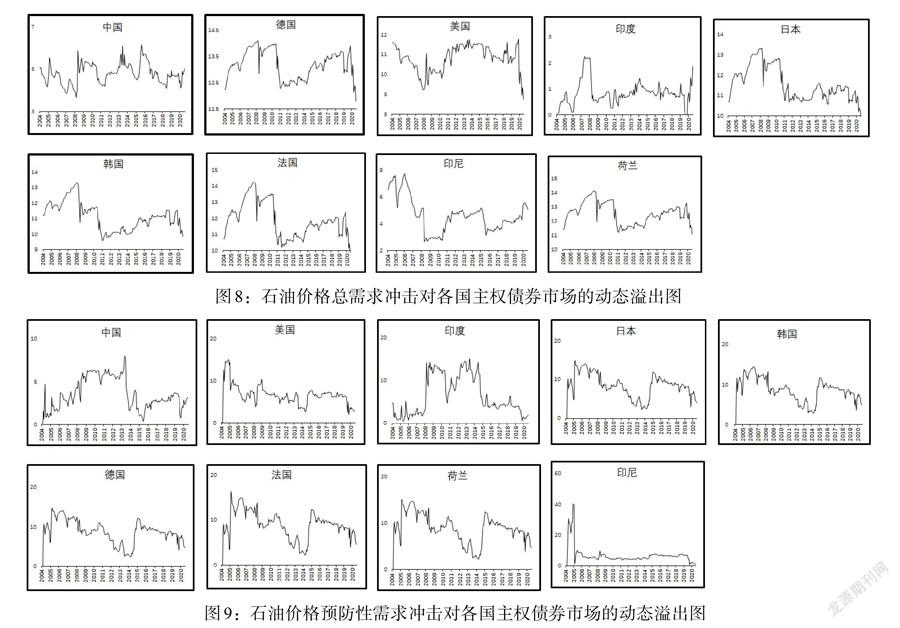

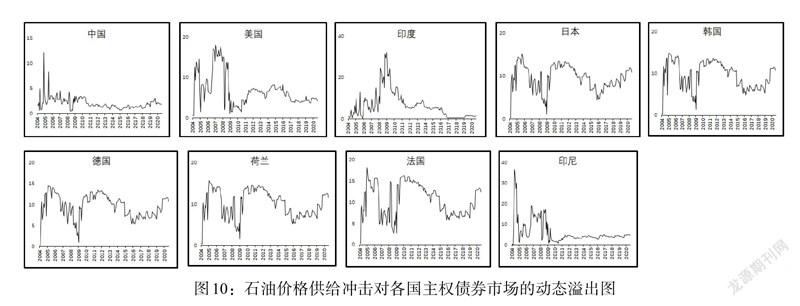

3.不同来源石油价格冲击对主权债券市场的动态溢出效应分析。图8、图9和图10分别是总需求冲击、预防性需求冲击和供给冲击对各国主权债券市场的动态溢出图。分析动态溢出图可以看出:第一,从整体来看,在三种冲击中,总需求冲击和预防性需求冲击对各国主权债券市场的溢出效应有较大幅度的变化,而供给冲击的溢出变化幅度较小,表明需求侧冲击占主要地位,与前文静态分析结果相吻合。第二,欧洲发达国家以及韩国、日本的时变溢出效应的变化趋势具有高度相似性,新兴市场国家的时变溢出效应变化趋势具有相似性,石油价格冲击的溢出效应具有较强的板块集聚特性。第三,在不同时期、不同来源的石油价格冲击下,溢出效应趋势表现出明显的异质性。将时间段分为新兴市场对石油需求增加时期(2006—2007年)、全球金融危机时期(2007—2009年)、中东地区地缘政治动荡时期(2011—2014年)、石油价格暴跌时期(2014年中—2015年初)和新冠肺炎疫情暴发时期(2020—2021年)进行分析。具体而言,在2006—2007年,由于新兴市场的经济增长,对石油的需求量大幅增加,造成了正向的总需求冲击。观察图8,在2006—2007年间,总需求冲击对中国、印度和印尼主权债券市场的溢出效应大幅增加,其余国家如日本、韩国、德国、法国和荷兰的溢出效应都有上升趋势,表明中国与这些国家的经济往来密切。

在全球金融危机期间(2007—2009年),三种不同来源的石油价格冲击对所有国家的主权债券市场的溢出效应都呈现明显的上升趋势。其中供给冲击与总需求冲击的溢出效应变化最明显。金融危机时期,石油价格在不到一年的时间内从约145美元/桶暴跌至30美元/桶,溢出效应大幅上升,直到2009年末,债券收益率下降,金融危机即将结束,人们对经济恢复的信心逐渐增强,溢出效应开始逐渐下降。2007—2009年期间,大多数溢出达到了峰值,进一步证明了石油价格冲击与宏观经济形势之间存在密切关联。

2010—2016年间,接连发生了欧债危机、中东地缘政治事件及石油价格暴跌事件。从图中观察到,这一时期的石油价格冲击对各国主权债券市场的溢出效应都呈现上升趋势。2011—2012年中东地区政治动荡事件导致了石油价格的预防性需求冲击,同时还有石油供应中断造成的供给冲击,对各国主权债券收益率有较大的影响。从图9可以看出,预防性需求冲击对各国主权债券市场的溢出效应明显上升,而图10中石油价格的供给冲击对大部分主权债券市场的溢出效应较小,只有对法国主权债券市场的溢出效应较大,这是因为法国与阿拉伯产油国家关系较密切,2018年法国进口石油中大约40%来自中东和北非地区⑧。2014—2015年石油价格暴跌时期主要是总需求冲击和供给冲击,从图8中可以看出,总需求冲击对各国主权债券市场的溢出效应较明显,而图10中供给冲击的溢出效应较小,表明供给冲击对主权债券市场的影响较小。

2020年初暴发了新冠肺炎疫情,疫情导致石油价格大幅波动。从溢出的动态变化可以看出,在疫情暴发前,溢出效应有下降趋势。在2019年第一季度,布伦特原油、西德克萨斯中质油(WTI)和OPEC一揽子原油价格分别上涨至每桶64.56美元、53.79美元和62.94美元。而新冠肺炎疫情暴发导致石油价格迅速下跌,一方面,中国、日本和印度等国家的石油需求明显下降;另一方面,沙特和俄罗斯的石油减产谈判失败,两国宣布于2020年4月大幅增产,供需极度不平衡,最终导致石油价格大幅下跌。从图8、图9和图10中可以看出,新冠肺炎疫情期间石油价格冲击对各国主权债券市场的溢出效应都有所上升,其中总需求冲击的溢出效应相对较大,而预防性需求冲击与供给冲击的溢出效应较小。

四、结论与启示

本文使用Kilian(2009)[11]提出的分解方法,将石油价格冲击分解为总需求冲击、预防性需求冲击与供给冲击,采用TVP-VAR-DY框架,构建网络模型研究了不同来源石油价格冲击对主权债券市场的静态溢出效应和动态溢出效应。研究表明:第一,在石油价格的三个冲击中,不同来源的石油价格冲击的溢出效应在不同国家主权债券市场之间存在显著差异,需求相关冲击的影响占主要地位。德国、荷兰以及美国是冲击的最大净溢出者,印度、印尼和中国是冲击的主要净溢入者。第二,石油价格冲击对主权债券市场溢出效应具有时变性,溢出的大小主要与经济或地缘政治事件有关。石油价格对主权债券市场的溢出效应与全球经济增长率负相关,且极端事件的冲击會导致总溢出效应显著上升。第三,石油价格冲击的溢出效应具有较强的板块集聚特性,石油价格冲击对德国、法国、荷兰、韩国、日本等发达国家的主权债券市场的溢出效应具有高度的相似性,对印度、中国等新兴市场国家的主权债券市场的溢出效应具有高度相似性。

在未来一段时期,我国石油消费仍将大量依赖进口,石油价格波动对我国的影响较大、期限较长。我国应更加密切关注主要经济体的宏观经济走势、地缘政治等因素,预判国际石油价格走势并制定积极的应对策略,防范国际石油价格波动对我国主权债券市场的冲击。

第一,重视石油价格冲击对主权债券市场的影响。石油价格冲击和主权债券收益率之间具有时变相关性,我国主权债券市场近年来发展迅速,相关政策的出台不仅要考虑主权债券市场本身和金融市场的发展需要,还要考虑可能会出现的不同类别的石油价格冲击的影响。特别是在经济动荡时期,有必要利用发达国家的主权债券作为有效的风险对冲工具。

第二,構建石油价格波动的风险预警机制。我国是主要的石油进口国,构建国家层面的石油价格波动风险预警机制,对石油市场的变化进行实时监控和评估,不仅有利于预防石油价格冲击对我国主权债券市场的负面影响,更好管控主权债券市场风险,而且本身也是保障石油进口、维护国家能源安全的重要举措。

第三,密切关注疫情变化和石油供给变化。当前,疫情仍然是影响全球经济恢复常态的主要因素,未来随着疫情逐步缓解、全球经济逐步复苏和石油需求逐步扩大,石油供需情况将成为影响石油价格的重要因素,要密切关注后疫情时代全球石油供需格局变化对石油价格的影响。

注:

①数据来源SIFMA:https://www.sifma.org/resources/research/fact-book/.

②数据来源:https://www.eia.gov/international/data/world/petroleum-and-other-liquids/monthly-petroleum-and-other-liquids-production.

③数据来源:https://sites.google.com/site/lkilian2019/.

④数据来源:https://www.eia.gov/petroleum/data.php.

⑤CPI数据来源:https://fred.stlouisfed.org/series/CPIAUCSL.

⑥美国在2020年仍是一个石油净进口国,虽然美国的原油出口量位于前列,但其总进口约为5.88MMb/d,总出口约3.18MMb/d (EIA),因此,把美国归为石油进口国。

⑦数据来源:https://www.worldstopexports.com/crude-oil-imports-by-country/.

⑧数据来源:https://content.next.westlaw.com/46297328?__lrTS=20200902144244326&transitionType=Default&contextData=(sc.Default)&firstPage=true.

参考文献:

[1]Hamilton J D. 1983. Oil and the macroeconomy since World War II [J].Journal of political economy,91(2).

[2]Hayo B,Kutan A M. 2005. The Impact of News,Oil Prices,and Global Market Developments on Russian Financial Markets [J].Economics of Transition,13(2).

[3]Zhifeng Dai,Jie Kang. 2021. Bond Yield and Crude Oil Prices Predictability [J].Energy Economics,97.

[4]Tule M K,Ndako U B,Onipede S F. 2017. Oil Price Shocks and Volatility Spillovers in the Nigerian Sovereign Bond Market [J].Review of Financial Economics,35.

[5]Morrison E J. 2019. Energy Price Implications for Emerging Market Bond Returns [J].Research in International Business and Finance,50.

[6]Balcilar M,Gupta R,Wang S,Wohar ME. 2020. Oil Price Uncertainty and Movements in the US Government Bond Risk Prmia [J].The North American Journal of Economics and Finance,52.

[7]Nazlioglu S,Gupta R,Bouri E. 2020. Movements in International Bond Markets:The Role of Oil Prices [J].International Review of Economics & Finance,68.

[8]Saadaoui A,Saidi K,Kriaa M. 2020. Transmission of Shocks Between Bond and Oil Markets [J].Managerial Finance,Vol. 46 No. 10.

[9]Mensi W,Al-Yahyaee K H,Vo X V,Kang H. 2021. Dynamic Spillover and Connectedness Between Oil Futures and European Bonds [J].The North American Journal of Economics and Finance,56.

[10]Kilian L. 2009. Not all Oil Price Shocks are Alike:Disentangling Demand and Supply Shocks in the Crude Oil Market [J].American Economic Review,99(3).

[11]Kang W,Ratti R A,Yoon K H. 2014. The Impact of Oil Price Shocks on US Bond Market Returns [J].Energy Economics,44.

[12]Demirer R,Ferrer R,Shahzad S J H. 2020. Oil Price Shocks,Global Financial Markets and their Connectedness [J].Energy Economics,88.

[13]Filippidis M,Filis G,Kizys R. 2020. Oil Price Shocks and EMU Sovereign Yield Spreads [J].Energy Economics,86.

[14]Diebold F X,Yilmaz K. 2009. Measuring Financial Asset Return and Volatility Spillovers,with Application to Global Equity Markets [J].The Economic Journal,119(534).

[15]Diebold F X,Yilmaz K. 2012. Better to Give than to Receive:Predictive Directional Measurement of Volatility Spillovers [J].International Journal of forecasting,28(1).

[16]Diebold F X,Yılmaz K. 2014. On the Network Topology of Variance Decompositions:Measuring the Connectedness of Financial Firms [J].Journal of econometrics,182(1).

[17]Ma Yu,Zhang Yang,Ji Qiang. 2021. Do Oil Shocks Affect Chinese Bank Risk? [J].Energy Economics,96.

[18]Antonakakis Nikolaos,David Gabauer. 2017. Re?ned Measures of Dynamic Connectedness Based on TVP-VAR [J].MPRA Paper 78282,University Library of Munich,Germany.

[19]Umar Z,Manel Y,Riaz Y,Gubareva M. 2021.Return and Volatility Transmission Between Emerging Markets and US Debt Throughout the Pandemic Crisis [J].Pacific-Basin Finance Journal,67.

[20]Bouri E,Cepni O,Gabauer D,Gupta R. 2021. Return Connectedness Across Asset Classes Around the COVID-19 Outbreak [J].International review of financial analysis,73.

[21]李想,施建淮.全球金融周期溢出效应的时变特征研究:以中国为例 [J].经济问题探索,2021,(04).

[22]Koop G,Pesaran M H,Potter S M. 1996. Impulse Response Analysis in Nonlinear Multivariate Models[J].Journal of Econometrics,74(1).

[23]Pesaran H H,Shin Y. 1998. Generalized Impulse Response Analysis in Linear Multivariate Models [J].Economics letters,58(1).

[24]李政,孙丽玲,王子美.基于关联网络的经济政策不确定性全球溢出效应研究 [J].国际金融研究,2020,(04).

The Impact of International Oil Price Fluctuations on Sovereign Bond Markets

—— Empirical Research Based on Network Model

Ma Yu/Zhang Lei

(School of Finance,Shandong Technology and Business University,Yantai 264005,Shandong,China)

Abstract:Based on the international oil price and the sovereign bond yield data of nine major oil importing countries from 2004 to 2021,this paper constructs a network model by using TVP-VAR-DY Method to study the spillover effect of international oil price fluctuations on the sovereign bond market.The results show that: firstly,oil price shocks are divided into aggregate demand shocks,preventive demand shocks and supply shocks. The spillover effects of different types of oil price shocks on sovereign bond markets of different countries are quite different,and mainly focus on demand related shocks; secondly,the spillover effect of oil price shock on bond market is time-varying,and the magnitude of spillover effect is related to economic and geopolitical events;thirdly,the spillover effect of oil price shock has strong plate agglomeration characteristics,and there are obvious differences between developing countries and the developed ones. The results of this study are of great significance for China to deal with the fluctuation of national oil price and maintain the security of sovereign bond market.

Key Words:oil price volatility,sovereign bond market,TVP-VAR-DY

(责任编辑 王 媛;校对 WY)

收稿日期:2021-12-14 修回日期:2022-01-12

基金项目:国家社会科学基金项目“美国非常规货币政策持续性、转向条件及我国应对策略研究”(21BJY001)。

作者简介:马宇,男,内蒙古乌兰浩特人,经济学博士,山东工商学院金融学院教授,博士生导师,研究方向为国际金融、能源金融;张蕾,女,山东菏泽人,山东工商学院金融学院,研究方向为能源金融。