基金经理的“关系”型持股是“投机”还是“投资”※

罗毅 林树

内容提要:基于2006-2019年中国公募基金的61061个季度样本,利用社会网络分析法将基金经理社会关系网络和十大重仓股持股网络“双网”结合,发现基金经理源于校友、同事、姓氏社会关系网络的十大重仓股持股关联性越高,越有利于基金经理挖掘到基本面良好具有长期价值的个股。这一现象还因基金公司办公地、基金经理性别而存在异质性。以上实证结果说明基金经理衍生于社会关系网络的“关系”型持股是发现长期价值股的“投资”行为。研究结论为认识资本市场中的“关系”提供了实证证据,为基金投资者甄别基金经理提供了参考。

一、 引 言

本文利用社会网络方法分析中国公募基金经理群体的投资行为,以探寻基金经理衍生于社会关系网络的“关系”型持股是炒作热点题材的“投机”行为,还是发掘长期价值股的“投资”行为?目前利用社会网络分析法在基金经理这一领域的研究主要沿两条路径展开,一方面是从基金经理的社会关系网络展开,例如申宇等(2015)研究发现基金经理校友关系广度和深度都能对基金业绩带来正向影响。Hong和Xu(2019)研究发现赢得优胜业绩的基金经理在持仓股票公司的总部所在地有更多的大学校友。另一方面是从基金的持股网络展开,例如刘京军和苏楚林(2017)发现基金网络结构通过影响基金的资金流量而给基金带来显著的业绩增长。侯伟相和于瑾(2018)发现处于基金网络核心位置的股票型基金,其投资业绩更佳源于其具有良好的择股能力。田正磊等(2019)研究发现同一网络的基金之间存在信息传递,使得它们的资产组合调整行为更为一致、呈现出集体踩踏的特征。许林等(2020)研究发现基金经理社会网络资源越丰富,基金净值暴跌风险越大。吴晓晖等(2020)研究发现机构投资者网络中心性与信息融入股价速度、股价信息含量显著正相关。

现有研究可能存在以下值得商榷之处:第一是研究主题。目前的研究主要关注基金业绩及风险等方面,没有关注基金经理通过社会关系网络是否更能发现基本面良好的价值股这一外延主题。第二是网络运用。目前的研究主要从基金经理社会关系网络或基金持股网络单一视角出发,运用单一网络存在较大的噪音干扰,例如基金经理A与基金经理B是校友,但二人并不认识,基金经理C和基金经理D共同持仓贵州茅台,但二人并无联系。如果将两个网络结合可将这种噪音大大降低,例如基金经理E和基金经理F既是校友,又长期在股票持仓上共同持仓相同股票,二人没有任何投资信息交流的可能性相较前两种情况显然更低。第三是网络构建。一方面是对研究对象的选择是否适宜需要讨论,现有研究很多遗漏开放式混合型基金,未剔除采用被动方式管理的基金;另一方面是网络构建趋于静态,现有研究部分存在样本期短、单网时间跨度长的现象,导致网络构建频率低,不能动态反映基金经理跳槽、基金换仓实况。第四是方法应用。一方面是现有研究很多实际上是采用哑变量而不是成熟的社会网络分析算法;另一方面表现为对网络中心性指标的选择需要进一步讨论,基金持股网络和人与人之间的社会关系网络存在差别,基金与基金之间的关系主要表现为因共同持仓而产生的持股关联性,因此用居间中心性、亲近中心性来刻画持股网络是否恰当需要进一步讨论。第五是网络要素。一方面是现有研究在构建基金经理社会关系网络时遗漏中国情景下“宗族”这一重要的社会关系要素,也没有对社会关系网络中各种关系的亲疏程度进行赋权处理;另一方面是构建持股网络时普遍借鉴Pareek(2009)的研究将持仓市值占基金资产净值5%以上的股票定义为基金重仓股,以此作为网络连接构建基金持股网络,没有考虑中国情景下十大重仓股作为持股网络连接可能更恰当。

针对以上值得商榷之处,本文利用社会网络分析法,以2006年第四季度到2019年第三季度为样本期,以中国境内开放式股票型基金、开放式非偏债(偏股、平衡、灵活配置)混合型基金作为研究对象,以基金经理的校友、同事、姓氏为网络构建要素按季度构建基金经理的社会关系网络,以所管理基金十大重仓股为网络构建要素按季度构建基金的持股网络,将两个网络“结合”起来考察基金经理在十大重仓股中的持股偏好。发现基金经理源于社会关系网络人脉广度、地位关键性、人脉深度的持股关联性越高,其越倾向于在十大重仓股中持仓基本面良好而具有长期投资价值的股票;说明衍生于基金经理社会关系网络的关联持股是发现基本面良好个股的“投资”行为。本文还考察了基金经理这种持仓偏好的异质性问题,发现当基金公司办公地位于非政治金融中心(既不在北京、也不在上海)、基金经理为女性时,具有高社会关系网络持股关联性的基金经理更倾向于在十大重仓股中持有具有长期价值的股票。本文的主要结论经过一系列稳健性检验后依然成立。

本文的研究具有以下几点贡献:第一是为认识“关系”在资本市场中的作用提供了实证证据。实证证据显示基金经理社会关系网络衍生的持股关联性有利于基金经理发现基本面良好的长期价值个股,说明基金经理之间的“关系”提升了信息沟通效率,从而优化了资源配置。第二是为基金投资者的投资选择提供参考。通过“双网”结合揭示基金经理源于社会关系网络的关联持股是“投资”行为,为基金投资者选择具有价值股发现能力的基金经理提供参考。第三是在技术方法方面从网络构建、方法应用、网络要素等角度对现有研究中值得商榷的地方进行了优化。纳入被遗漏的开放式混合型基金,同时剔除采用被动方式管理的基金,以季度为频率构建基金经理的社会关系网络和十大重仓股持股网络,纳入“姓氏”所隐含的“宗族”关系要素,同时对各种关系要素的亲疏进行了权重上的调整,在持股网络中选择更恰当的中心性指标,这一系列技术方法上的优化使研究结论更有说服力。

二、 理论分析与研究假设

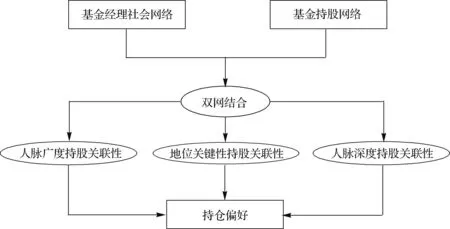

从业务关系出发,Massa和Rehman(2008)发现基金购买与集团其他成员有贷款业务往来公司的股票能够取得不俗业绩,他们认为这是因为商业关系使基金经理获取到了私有信息。部分研究还发现IPO时与投资银行商业关系紧密的基金公司获得了更高的IPO配额,关联基金因此取得了更好的业绩(Ritter和Zhang,2007)。从地理临近出发,部分研究发现基金经理持仓总部坐落在本地的上市公司股票获得优胜业绩是因为同城使基金经理与上市公司高管之间更容易进行沟通,从而对公司更加了解(Pool等,2012)。在剔除经济因素后(前人的研究存在内生性问题),投资者的投资依然具有本地偏好(Branikas等,2020)。Ellis等(2020)研究发现对冲基金倾向投资于与所在城市有直航航班的上市公司,且因此取得了优胜业绩,源于直航能够使对冲基金获得更多与上市公司价值相关的基本面信息。以上研究表明,基金经理获得优胜业绩是因其具有信息优势,这种信息优势表现为掌握上市公司更多基本面方面的信息,从而能够发现上市公司中基本面良好的价值股,那么当信息在基金经理社会关系网络中传播,并因此而影响其投资行为,使得基金持股网络和基金经理社会关系网络呈现出某种相关性,那么这种相关性是否隐含了基金经理的持仓偏好呢?本文通过将基金经理社会关系网络和十大重仓股持股网络“双网”结合,提出从基金经理人脉广度持股关联性、地位关键性持股关联性、人脉深度持股关联性考察基金经理十大重仓股隐含的这种持仓偏好,具体如图1所示。

图1 研究假设示意图

基金经理人脉广度持股关联性刻画基金经理在圈内社会关系网络中因人脉广泛而形成的持股关联性。现有研究从单一网络出发,发现基金的程度中心度越高,其运用信息资源优势对上市公司投资效率进行治理的效果就越好,有利于优化资源配置,改善市场效率,提升公司价值,从而赢得优胜业绩。Cullen等(2010)通过基金交易数据识别基金交易行为和经纪人推荐的矛盾,进而识别基金掌握的私有信息,发现小规模基金的基金经理掌握更多私有信息且因此赢得了优胜业绩。杨玉龙等(2017)研究发现基金经理通过其与上市公司高管的校友关系构建了私有信息渠道,取得了信息优势,并因此获利。郭晓冬等(2018)研究发现程度中心性最强的机构投资者为了私利,会利用机构投资者网络传递噪音或过滤坏消息等方式掩盖坏消息,从而让自己获利。张萌等(2020)研究发现机构投资者在解禁股减持期间的正收益源于信息优势,当分析师关注度较低时,机构投资者的信息优势将更突出。以上研究表明,无论基于基金经理的社会关系网络还是基于基金持股网络,当基金经理或基金在网络中存在广泛的连接时均能形成信息优势,从而挖掘到基本面良好的长期价值型股票。但以上从单一网络出发的研究存在较多噪音导致的偏误,例如基金经理甲和基金经理乙是同学但可能矛盾重重,基金A和基金B共同重仓相同股票但管理两支基金的基金经理可能完全不认识。但如果将基金经理的社会关系网络和所管理基金持股网络结合起来,这种偏误会被大大降低,在这种情况下,基金经理甲和基金经理乙是同学且分别管理的基金A和基金B共同重仓相同股票,从“言”和“行”结合视角来看基金经理甲和基金经理乙存在同学关系、还共同重仓相同股票,他们之间没有进行过信息沟通而完全是巧合的概率会大大下降,因此将基金经理社会关系网络与其管理基金十大重仓股持股网络结合,提出基金经理人脉广度持股关联性来考察其形成信息优势以挖掘长期价值型股票会更准确。既然从基金经理社会关系网络或基金持股网络出发的研究显示在网络中与其他基金经理或基金存在更多连接的基金经理或基金均容易形成信息优势从而挖掘到长期价值型股票,显然在“双网”结合中利用社会关系网络进行投资决策而呈现出高持股关联性的基金经理,因“双网”结合这一更准确的识别机制其信息优势会更加凸显,更能挖掘到长期价值型股票并在十大重仓股中持有,因此提出以下假设:

假设1:基金经理的人脉广度持股关联性越高,越倾向于在十大重仓股组合中持仓长期价值型股票。

部分基金经理在圈内社会关系网络中没有广泛的人脉,但因为在圈内社会关系网络中形成关键地位而和其他基金经理在十大重仓股上形成很强的持股关联性,并因此而取得了优胜业绩。那么其优胜业绩是因为具有高地位关键性持股关联性的基金经理因信息优势挖掘到了长期价值型股票吗?对此部分研究从单一网络出发,发现基金的中介中心度越高,其运用信息资源优势对上市公司投资效率进行治理的效果就越好,有利于优化资源配置,改善市场效率,提升公司价值,从而赢得优胜业绩(李维安等,2017)。Kacperczyk等(2005)发现投资能力出众的主动型基金经理通常集中持股于某些行业,因为基金经理在这些行业具有信息优势为获得超额回报提供了支撑。Berkman等(2020)研究发现上市公司董事持有同事担任董事的其他上市公司股票能够赢得优胜业绩,这可能与他因此具有其他上市公司的信息优势有关。郭晓冬等(2018)研究发现中介中心性最强的机构投资者为了私利,会利用机构投资者网络传递噪音或过滤坏消息等方式掩盖坏消息,从而让自己获利。以上研究表明,基金经理在单一网络中处于信息传播的重要节点能够形成信息优势。但单一网络同样存在前述的噪音干扰,即基金经理的确处于信息传播的重要节点,但其信息优势的形成并不是依赖该关键地位。例如基金经理A在社会关系网络中处于其他任何两位基金经理因姓氏、校友、同事关系产生连接的中转节点,其虽然能够通过该节点掌握许多信息,但其信息优势并不是通过对流经该节点信息进行加工控制形成的,相反是独立研究形成的,这种情况在单一网络下会将该信息优势的形成错误归因于基金经理在社会关系网络中的地位关键性。但如果将基金经理社会关系网络和所管理基金十大重仓股持股网络结合起来,这种错误归因的概率会被大大降低,因为将两个网络结合起来,通过基金经理地位关键性导致的持股关联性可排除因单一网络而错误归因的信息优势(1)基金经理因姓氏、校友、同事关系而形成了关键地位,但其掌握更多信息优势可能是巧合,但如果基金经理不仅在姓氏、校友、同事关系网络中形成了关键地位,其十大重仓股持仓还和其他基金经理十大重仓股持仓具有很强的关联性,从“言”与“行”结合视角来看,其没有利用关键地位掌握更多信息优势从而使其十大重仓股持仓和其他基金经理十大重仓股持仓形成很强持股关联性的可能性会大大降低。,较精准识别出基金经理利用网络关键地位形成的信息优势,这种利用网络关键地位形成的信息优势具有高地位关键性持股关联性特征。既然在单一网络下,含噪音干扰的研究显示基金经理因在社会关系网络中具有关键地位能形成信息优势以挖掘到基本面良好的长期价值型股票,那么在基金经理社会关系网络与所管理基金十大重仓股持股网络“双网”结合这一更准确的识别机制下,具有高地位关键性持股关联性的基金经理更可能形成信息优势从而挖掘到基本面良好的长期价值型股票,并在十大重仓股中持有,因此提出以下假设:

假设2:基金经理的地位关键性持股关联性越高,越倾向于在十大重仓股组合中持仓长期价值型股票。

部分基金经理在圈内社会关系网络中既没有广泛的人脉,也没有形成关键地位,但因为在圈内社会关系网络中和其他基金经理关系紧密而在十大重仓股上形成很强的持股关联性,并因此取得了优胜业绩。那么其优胜业绩是因为具有高人脉深度持股关联性的基金经理因信息优势挖掘到了长期价值型股票吗?对此部分研究从单一网络出发,发现基金的接近中心度越高,其运用信息资源优势对上市公司投资效率进行治理的效果就越好,有利于优化资源配置,改善市场效率,提升公司价值,从而赢得优胜业绩(李维安等,2017)。Calluzzo和Kedia(2019)研究发现当基金公司的董事同时是上市公司的董事和高管时,基金与公司之间的这种关联关系会使基金在投票中支持上市公司管理层,这在上市公司和基金公司地理距离临近时更明显,作为回报,基金公司对上市公司具有信息优势,并因此而取得了优胜业绩。Sialm等(2020)研究发现对冲基金在投资时具有本地偏好,并因此而取得优胜业绩,原因在于投资于本地可使基金经理与被投资公司之间更易建立密切联系。郭晓冬等(2018)研究发现亲近中心性最强的机构投资者为了私利,会利用机构投资者网络传递噪音或过滤坏消息等方式掩盖坏消息,从而让自己获利。以上研究表明,在单一网络中,基金经理和其他基金经理关系紧密能够形成信息优势。但单一网络同样存在前述的噪音干扰,即基金经理的确在社会关系网络中和其他基金经理关系紧密,但其信息优势的形成可能源于巧合。例如基金经理A在社会关系网络中和其他基金经理因姓氏、校友、同事关系产生连接的距离均很近,因此其能够更快掌握其他基金经理的投资决策信息,但其重仓贵州茅台等强势股票完全是自己独立研究形成信息优势的结果,并不是因为其快速获得来自于其他基金经理投资决策信息导致的,相反其他基金经理快速传播给他的可能是热点概念信息,这种情况在单一网络下会将其信息优势错误归因于基金经理在社会关系网络中人脉深厚。但如果将基金经理社会关系网络和所管理基金十大重仓股持股网络结合,这种错误归因的概率会被大大降低,将两个网络结合,可排除上述基金经理没有利用网络关系紧密快速获取其他基金经理投资决策信息而形成的信息优势,精准识别出基金经理利用与其他基金经理关系紧密快速获取其他基金经理投资决策信息而形成的信息优势,这种利用与其他基金经理关系紧密快速获取其他基金经理投资决策信息而形成的信息优势将呈现出高人脉深度持股关联性。既然在单一网络下,含噪音干扰的研究显示基金经理因在社会关系网络中与其他基金经理关系紧密而形成了信息优势,那么在基金经理社会关系网络与所管理基金十大重仓股持股网络相结合这一更准确的识别机制下,具有高人脉深度持股关联性的基金经理更可能形成信息优势从而挖掘到基本面良好的上市公司股票,并在十大重仓股中持有,因此提出以下假设:

假设3:基金经理的人脉深度持股关联性越高,越倾向于在十大重仓股组合中持仓长期价值型股票。

三、 研究设计

1. 样本数据及来源

本文选取2006年第四季度到2019年第三季度(2)写作本文时上市公司2020年的财务报告还未完全披露完毕,因此无法计算2019年第四季度的相关指标。中国主动型开放式股票型基金、主动型开放式混合型基金(偏股、平衡、灵活配置)作为研究对象。基金经理所管理基金十大重仓股的长期价值指标来自国泰安数据库(CSMAR),计算基金经理社会关系网络与十大重仓股持股网络相关指标的姓氏、毕业院校(高等教育阶段)、任职经历数据主要来源于国泰安数据库(CSMAR),缺失的部分从中国研究数据服务平台 (CNRDS)进行补充;基金十大重仓股持股数据来源于国泰安数据库(CSMAR);对样本基金(主动型开放式股票型、非偏债混合型)进行识别时,识别数据来源于Wind金融终端;样本基金十大重仓股的个股特征、基金公司特征、基金经理特征等数据来源于国泰安数据库,缺失部分从中国研究数据服务平台 (CNRDS)进行补充;对原始数据进行了如下处理:对十大重仓股组合涉及的变量按个股市值占组合市值的比例进行加权处理后归集到基金层面;剔除主效应模型中数据存在缺失的样本;对主效应模型中的所有连续变量进行上下1%的缩尾处理;根据上述步骤,最终得到61061个季度-基金-基金经理样本。

2. 变量定义

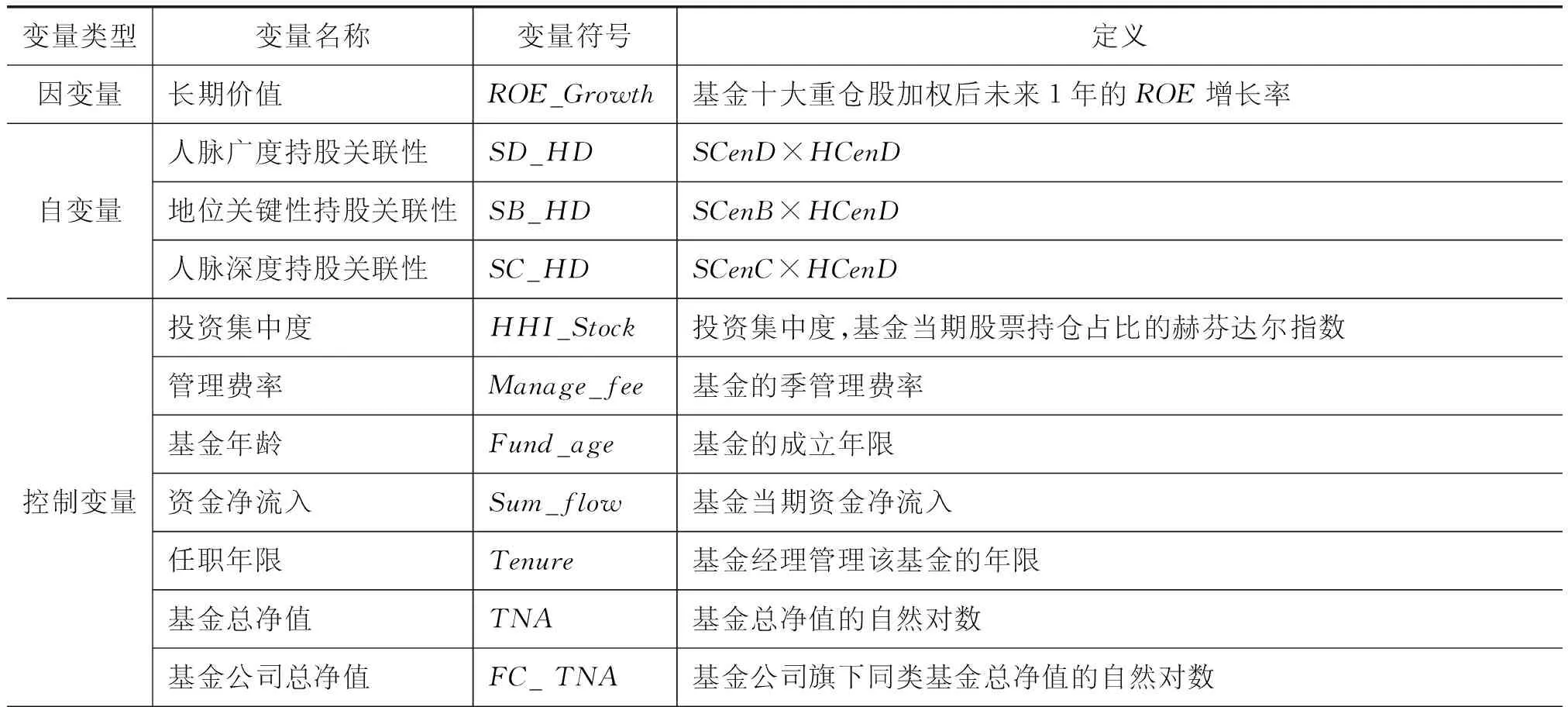

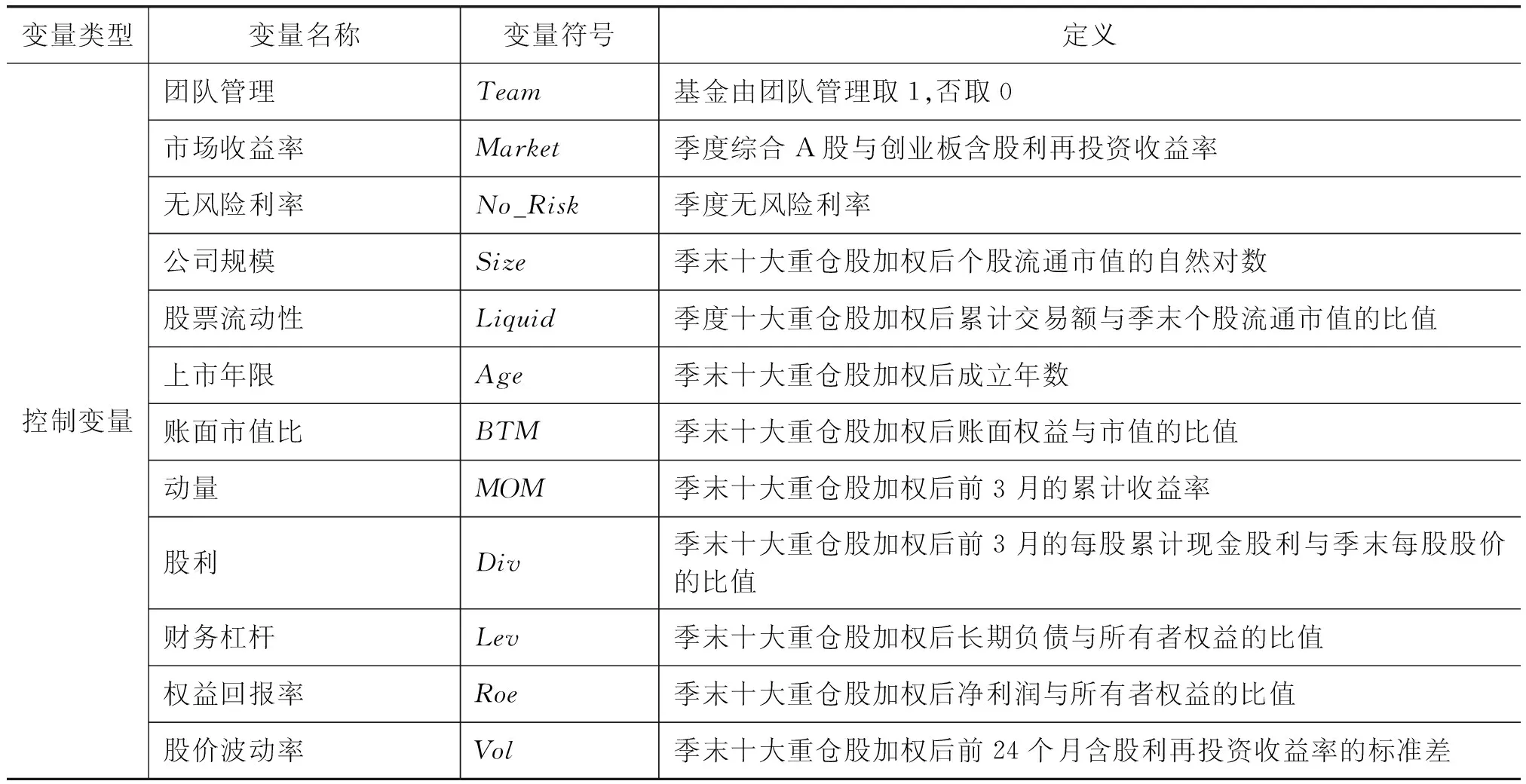

设计变量如表1所示。

表1 主要变量说明

(续表)

(1) 因变量。如表1所示,因变量长期价值为基金十大重仓股未来1年按个股持仓市值占组合市值比例加权后的ROE增长率。选择该指标借鉴了Lin等(2019)的思路,同时出于这样两点考虑:一方面是具有长期价值的上市公司,拥有良好的基本面是必要条件,而ROE是上市公司基本面信息集成度最高的重要指标之一,无论是出色的管理团队,还是强大的研究实力,其最终效益都会表现为出色的ROE。另外一方面是具有长期价值的上市公司,不仅在当下要有不俗的ROE,而且未来ROE要有成长性,能持续不断地增长。综合考虑选择加权后的ROE增长率作为基金经理十大重仓股组合未来长期价值的测度,其具体计算公式如下:

(1)

其中,ROE_Growthi,t为基金i所持十大重仓股组合在t期的长期价值指标;wi,j,t为t期末基金i所持十大重仓股组合中个股j的市值在基金十大重仓股组合中的权重;ROEi,j,t+1为t期末基金i所持十大重仓股组合中个股j在t+1期的ROE;ROEi,j,t为t期末基金i所持十大重仓股组合中个股j在t期的ROE;依公式(1)可知ROE_Growthi,t为以个股市值与十大重仓股组合市值比值为权重的加权后权益报酬率增长率,该值越大,说明基金所持十大重仓股组合在基本面上越具有长期价值。

(2) 自变量。如表1所示,自变量为三个,分别是基金经理的人脉广度持股关联性(SD_HD)、地位关键性持股关联性(SB_HD)、人脉深度持股关联性(SC_HD)。人脉广度持股关联性(SD_HD)刻画基金经理因在社会关系网络中人脉广泛而形成的持股关联性;地位关键性持股关联性(SB_HD)刻画基金经理因在社会关系网络中地位关键而形成的持股关联性;人脉深度持股关联性(SC_HD)刻画基金经理因在社会关系网络中人脉深厚而形成的持股关联性。因此以上三个变量的计算均要以基金经理在社会关系网络中的人脉广度、地位关键性、人脉深度和所管理基金在持股网络中的持股关联性为基础,所以先构建基金经理的社会关系网络和持股网络并计算相关指标如下。

第一,基金经理社会关系网络。现有基金经理社会关系网络研究主要考虑校友关系(申宇等,2015)、同事关系(叶飞腾和陈文韬,2014),忽视了中国情景下重要的社会关系要素——宗族关系,在中国情景下,人与人之间基于宗族姓氏纽带紧密联系并产生外延影响(郭云南和姚洋,2013;王洋洋等,2019;郭云南和王春飞,2020;赵子乐等,2020;潘越等,2020;Tan等,2021)。因此本文在基金经理社会关系网络构建的要素选择上,既纳入普适性的校友、同事关系,也结合中国情景,将“姓氏”作为中国宗族关系的联系纽带纳入到基金经理社会关系网络的构建中,形成校友、同事、姓氏三要素复合的基金经理社会关系网络。由于中国资本市场快速发展,基金经理离职、跳槽现象变得频繁,基金经理基于姓氏、校友、同事的社会关系网络处于不断变化中,为最大程度刻画这种动态变化,以2006年到2019年为样本期,每个季度根据在任基金经理构建基金经理的社会关系网络,因此而构建了52个季度的基金经理姓氏、校友、同事复合社会关系网络,本文在构建基金经理社会关系网络时存在三个有别于前人的特点:第一是对“小姓”赋予更大的连接权重。在中国情景下,虽然普遍存在“认本家”情结,但这种情结会因为姓氏的罕见程度而存在明显差异。例如潘越等(2020)发现当同姓高管来自小姓氏时,同姓董事长和总经理的宗姓认同对民营企业股东与管理层之间代理成本的降低更明显。Tan等(2021)研究发现董事同姓氏对公司价值的负面影响在董事姓氏稀少时更为显著,因此本文对“小姓”赋予了更大的连接权重。第二是对特定高校赋予更大的连接权重。中国人的“名校”情结根深蒂固,毕业于知名高校的同学通常以母校为荣,与此对应的是毕业于普通院校的同学往往对母校讳莫如深。因此导致名校校友间更可能建立紧密的连接关系,而毕业于普通院校的同学之间更可能形成一般的连接关系。所以在考虑基金经理校友这一社会关系网络要素时,结合基金经理圈子的特点,对“C9联盟高校”(3)清华大学、北京大学、浙江大学、复旦大学、上海交通大学、南京大学、中国科学技术大学、西安交通大学、哈尔滨工业大学。和“两财一贸”(4)上海财经大学、中央财经大学、对外经济贸易大学。赋予了更大的连接强度。在此基础上,考虑“C9联盟高校”中理工类高校相对综合类高校、文科财经类高校来说男生更多,其校友之间相对来说更可能建立紧密的连接关系,因此对C9高校中理工类高校(5)清华大学、上海交通大学、中国科学技术大学、西安交通大学、哈尔滨工业大学。赋予更大的连接权重。第三是对同事关系严格识别匹配。以每个季度末为起点,将过去在同一时段同一公司任职至少一个季度的工作经历定义为同事关系,最大程度还原现实中基金经理在每个季度末的同事社会关系。

对于如何衡量基金经理在社会关系网络中的人脉广度、地位关键性、人脉深度,本文借鉴社会网络分析法的相关概念。基金经理人脉广度考察基金经理与圈内其他基金经理因姓氏、校友、同事关系而产生的连接广泛程度,而社会网络分析法下计算出的程度中心性(6)该指标不同版本的译著将其译为程度中心性或程度中心度,本文采用程度中心性这一翻译。或标准化后程度中心性是刻画网络中某一节点与其他节点直接联系广泛程度的指标,该指标与本文的基金经理人脉广度这一概念契合,由于本文按季度共构建了52个基金经理社会关系网络,为消除每个季度基金经理社会关系网络的规模差异,选择每个季度基金经理社会关系网络标准化后程度中心性指标来刻画基金经理每个季度在姓氏、校友、同事关系网络中的人脉广度,该指标值越大,说明基金经理在圈内社会关系网络中的人脉越广,该指标的计算原理如下:

(2)

其中,SCenDi,t为基金经理i在t季姓氏、校友、同事三类社会关系网络中的标准化后程度中心性,X表示基金经理i和基金经理j的网络连接,如果二者具有n次姓氏、同事、校友社会关系,则取n,否则取0,N为网络中的节点数(基金经理人数),max(n)N-max(n)用于消除规模差异,得到标准化后取值介于0到1之间的程度中心性,该指标按季度构建,指标值越大,说明基金经理i在t季圈内社会关系网络中的人脉越广。

基金经理的地位关键性考察基金经理与圈内其他基金经理因姓氏、校友、同事关系而产生的连接中介程度,即圈内其他两位基金经理通过姓氏、校友、同事三种社会关系产生联系,需要经过某一位基金经理的必要性,该必要性越高,说明处于该中介节点的基金经理在圈内社会关系网络中的地位越关键。社会网络分析法中的居间中心性是刻画网络中某一节点在其他节点连接中扮演中介角色的重要性指标,该指标与本文基金经理地位关键性这一概念契合,因此选择每个季度基金经理在社会关系网络中的居间中心性(7)该指标不同版本的译著将其译为居间中心性、居间中心度、中介中心性或中介中心度,本文采用居间中心性这一翻译。指标来刻画基金经理每个季度在姓氏、校友、同事关系网络中的地位关键性,该指标值越大,说明基金经理在圈内社会关系网络中的地位越关键,该指标的计算原理如下:

(3)

基金经理的人脉深度考察基金经理与圈内其他基金经理因姓氏、校友、同事关系而产生的关系亲密程度,即圈内基金经理和其他基金经理距离的长短,距离越短,说明基金经理和圈内其他基金经理的关系越亲密。社会网络分析法中的亲近中心性是用于刻画网络中某一节点与其他节点距离远近的指标,该指标与本文基金经理人脉深度这一概念契合,因此选择每个季度基金经理在社会关系网络中的亲近中心性(8)该指标不同版本的译著将其译为亲近中心性、亲近中心度、接近中心性或接近中心度,本文采用亲近中心性这一翻译。指标来刻画基金经理每个季度在姓氏、校友、同事关系网络中的人脉深度,该指标值越大,说明基金经理与圈内其他基金经理因姓氏、校友、同事三种社会关系而产生的连接距离越近,在圈内社会关系网络中和其他基金经理的关系越亲密,圈内人脉越深厚,该指标的计算原理如下:

(4)

其中,SCenCi,t为基金经理i在t季姓氏、校友、同事三类社会关系网络中的亲近中心性,d(i,j)是网络中节点i到节点j的最短距离,直观地理解,亲近中心性计算基金经理i在t季三类社会关系网络中与其他基金经理最短距离之和的倒数,N为网络中的节点数(基金经理人数),N-1用于消除规模差异,得到取值介于0到1之间的亲近中心性(9)无连接点之间的距离算法默认取值为网络中的最大连接距离加1,因此会导致孤立点的亲近中心性趋近于0以契合该指标对关系亲近程度的定义。,该指标值越大,意味着基金经理i在t季与其他基金经理在三类社会关系上的距离越近,即基金经理与其他基金经理的关系更紧密,圈内人脉更深厚。

第二,十大重仓股持股网络。目前大量研究从基金持股网络出发,考察其对基金业绩(刘京军和苏楚林,2017;李维安等,2017;侯伟相和于瑾,2018)、风险传染(田正磊等,2019;许林等,2020)、市场效率(吴晓晖等,2020)等的影响。目前这些研究存在研究对象选择不恰当、网络构建缺乏动态性、方法把握不准确等问题。因此本文以主动型开放式股票型基金、主动型开放式非偏债混合型基金作为研究对象,以2006年到2019年基金的季度十大重仓股作为网络构建连接,构建52个季度样本基金的十大重仓股持股网络。对于如何衡量样本基金十大重仓股的持股关联性,借鉴社会网络分析法中的成熟算法,选择基金十大重仓股网络中基于社会网络分析法计算的标准化后程度中心性来度量样本基金的持股关联性,因为基金的持股关联性考察某支基金和其他基金在十大重仓股持仓中因共同持仓相同股票而产生的连接广泛程度,而社会网络分析法下计算出的程度中心性或标准化后程度中心性恰好是刻画网络中某一节点与其他节点直接联系广泛程度的指标,该指标与本文要考察的基金十大重仓股持股关联性定义契合,而居间中心性和亲近中心性等指标只适用于刻画人际关系,因此不予考虑。为消除每个季度基金十大重仓股持股网络的规模差异,选择标准化后程度中心性指标来刻画基金每个季度在十大重仓股持股网络中的持股关联性,该指标值越大,说明基金每个季度的十大重仓股持仓与其他基金的十大重仓股持仓关联性越高,具体计算原理如下:

(5)

其中,HCenDi,t为基金i在t季持股网络中的标准化后程度中心性,X表示基金i和基金j的网络连接,如果二者共同重仓n支股票(以十大重仓股为准),则取n,否则为0,N为网络中的节点数(基金数量),10N-10用于消除规模差异,得到标准化后取值介于0到1之间的程度中心性,该指标按季度构建,指标值越大,说明基金i在t季的十大重仓股持仓与网络中其他基金的十大重仓股持仓关联性越高。

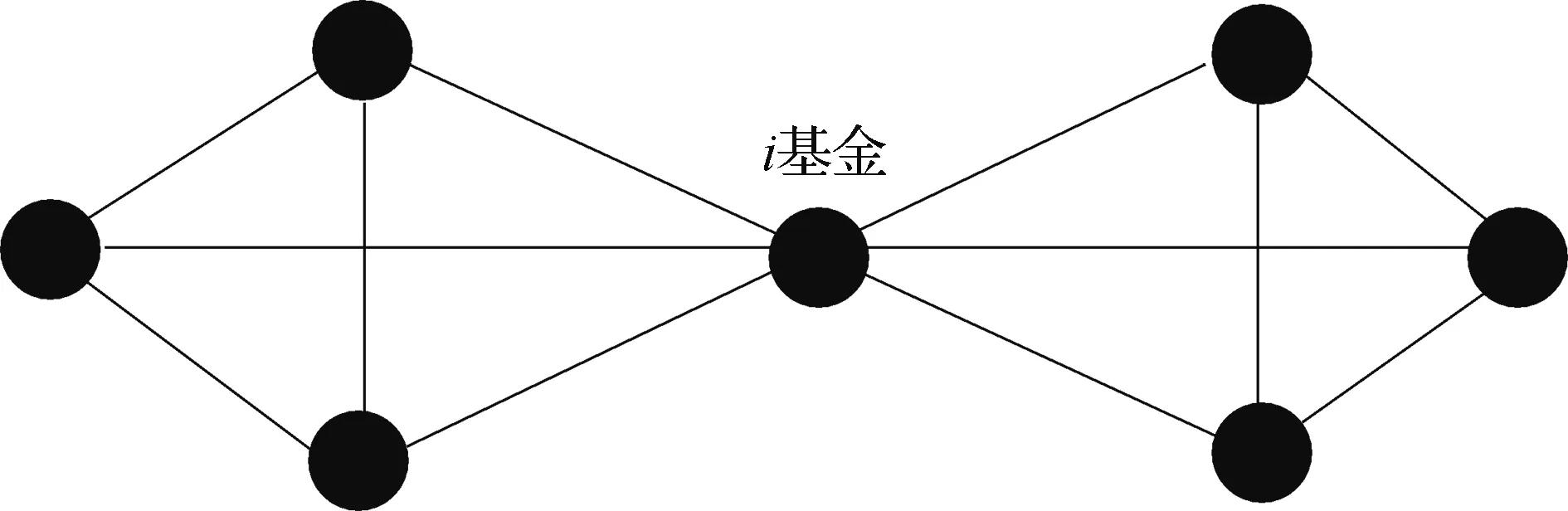

图2 基金持股网络示例图

为直观地理解持股关联性指标HCenD,以图2为例作简单说明。图2中每个黑点代表一支基金,如果每两支基金在同一季度十大重仓股中共同重仓相同股票一支,则两支基金形成一个连接(画一条线)。图2呈现了7支基金的持股关系网络图,以i基金为例,其直接连接的点为6,所以标准化后的持股关联性指标HcenD=6/(10×7-10)=0.1。

第三,源于基金经理社会关系网络的持股关联性。前两步构建基金经理的社会关系网络与所管理基金的十大重仓股持股网络,由于单一网络存在较多的噪音干扰,因此将两个网络“结合”起来考察基金经理的持股偏好,结合方式借鉴实证上的交乘思路但不完全照搬,基金经理社会关系网络与持股网络是平等结合的关系,不是某个单一网络为主,然后辅助另一网络作为补充情景的研究思路,因此本文的自变量由两个网络中的指标相乘产生,相乘后的新变量作为一个整体代入模型进行考察,模型中不对两个单一网络进行考察。具体来说分为三个方面,即基金经理源于人脉广泛而产生的持股关联性、源于地位关键而产生的持股关联性、源于人脉深厚而产生的持股关联性。

基金经理的人脉广度持股关联性SD_HD为基金经理标准化后社会关系网络程度中心性SCenD与基金持股网络标准化后程度中心性HCenD的乘积,具体计算如下:

SD_HDi,t=SCenDi,t×HCenDi,t

(6)

其中,SD_HDi,t为基金经理i在t季的人脉广度持股关联性,用于刻画基金经理源于人脉广度的十大重仓股持股关联性,该指标值越大,说明基金经理在圈内社会关系网络中因人脉广泛而形成的十大重仓股关联性越高。SCenDi,t为i基金经理t季在姓氏、校友、同事三类社会关系网络中的人脉广度指标。HCenDi,t为i基金经理t季所管理基金在十大重仓股持股网络中的持股关联性指标。

基金经理的地位关键性持股关联性SB_HD为基金经理社会关系网络居间中心性SCenC与基金持股网络标准化后程度中心性HCenD的乘积,具体计算如公式(7)所示:

SB_HDi,t=SCenBi,t×HCenDi,t

(7)

其中,SB_HDi,t为基金经理i在t季的地位关键性持股关联性,用于刻画基金经理源于地位关键性的十大重仓股持股关联性,该指标值越大,说明基金经理在圈内社会关系网络中因地位关键而形成的十大重仓股关联性越高。SCenBi,t为i基金经理t季在姓氏、校友、同事三类社会关系网络中的地位关键性指标。HCenDi,t为i基金经理t季所管理基金在十大重仓股持股网络中的持股关联性指标。

基金经理的人脉深度持股关联性SC_HD为基金经理社会关系网络亲近中心性SCenC与基金持股网络标准化后程度中心性HCenD的乘积,具体计算如公式(8)所示:

SC_HDi,t=SCenCi,t×HCenDi,t

(8)

其中,SC_HDi,t为基金经理i在t季的人脉深度持股关联性,用于刻画基金经理源于人脉深厚的十大重仓股持股关联性,该指标值越大,说明基金经理在圈内社会关系网络中因人脉深厚而形成的十大重仓股关联性越高。SCenCi,t为i基金经理t季在姓氏、校友、同事三类社会关系网络中的人脉深度指标。HCenDi,t为i基金经理t季所管理基金在十大重仓股持股网络中的持股关联性指标。

(3) 控制变量。借鉴申宇等(2015)、侯伟相和于瑾(2018)、Lin等(2019)的研究对样本基金特征、基金经理特征、基金公司特征、十大重仓股组合特征等进行控制,涉及的控制变量如表1所示,其中资金净流入(Sum_flow)为每个季度基金资金的净流入(10)Sum_flow=TNAi,t-TNAi,t-1×NAVi,t/NAVi,t-1,TNAi,1为基金i在t期净资产总额,NAVi,t为基金i在t期单位复权净值。,最后折算为亿元(11)没有进行对数处理是因为资金净流入在净流出时会取负值,无法进行对数处理。;股价波动率(Vol)(12)由于股价波动率(Vol)是标准差,因此在加权时采用矩阵方式求组合的标准差,而不是简单地算术加权。为按个股持仓市值占组合市值比例加权后季末十大重仓股前24个月含股利再投资收益率的标准差。

3. 研究模型

(1) 假设1的研究模型。设计模型(9)如下:

ROE_Growthi,t=β0+β1×SD_HDi,t+βn×Controli,t+ei,t

(9)

在模型(9)中,ROE_Growthi,t为i基金t季末十大重仓股组合的长期价值指标,为i基金t季末十大重仓股组合加权后未来1年的ROE增长率,该指标值越大,说明基金季末十大重仓股组合的基本面越具有长期价值;SD_HD为样本基金i在t季任职基金经理的人脉广度持股关联性,该指标值越大,说明基金经理在圈内社会关系网络中因人脉广泛而形成的十大重仓股持股关联性越高。借鉴申宇等(2015)、侯伟相和于瑾(2018)、Lin等(2019)的研究对样本基金特征、基金经理特征、基金公司特征、十大重仓股组合特征等进行控制。如果β1显著为正,说明基金经理的人脉广度持股关联性越高,越倾向于在十大重仓股组合中持仓长期价值型股票,假设1成立。

(2) 假设2研究模型。设计模型(10)如下:

ROE_Growthi,t=β0+β1×SB_HDi,t+βn×Controli,t+ei,t

(10)

在模型(10)中,ROE_Growthi,t为i基金t季末十大重仓股组合的长期价值指标,为i基金t季末十大重仓股组合加权后未来1年的ROE增长率,该指标值越大,说明基金季末十大重仓股组合的基本面越具有长期价值;SB_HD为样本基金i在t季任职基金经理的地位关键性持股关联性,该指标值越大,说明基金经理在圈内社会关系网络中因地位关键而形成的十大重仓股持股关联性越高。借鉴申宇等(2015)、侯伟相和于瑾(2018)、Lin等(2019)的研究对样本基金特征、基金经理特征、基金公司特征、十大重仓股个股特征等进行控制。如果β1显著为正,说明基金经理的地位关键性持股关联性越高,越倾向于在十大重仓股组合中持仓长期价值型股票,假设2成立。

(3) 假设3研究模型。设计模型(11)如下:

ROE_Growthi,t=β0+β1×SC_HDi,t+βn×Controli,t+ei,t

(11)

在模型(11)中,ROE_Growthi,t为i基金t季末十大重仓股组合的长期价值指标,为i基金t季末十大重仓股组合加权后未来1年的ROE增长率,该指标值越大,说明基金季末十大重仓股组合的基本面越具有长期价值;SC_HD为样本基金i在t季任职基金经理的人脉深度持股关联性,该指标值越大,说明基金经理在圈内社会关系网络中与其他基金经理因关系亲密而形成的十大重仓股持股关联性越高。借鉴申宇等(2015)、侯伟相和于瑾(2018)、Lin等(2019)的研究对样本基金特征、基金经理特征、基金公司特征、十大重仓股组合特征等进行控制。如果β1显著为正,说明基金经理的人脉深度持股关联性越高,越倾向于在十大重仓股组合中持仓长期价值型股票,假设3成立。

四、 实证分析

1. 描述性统计分析

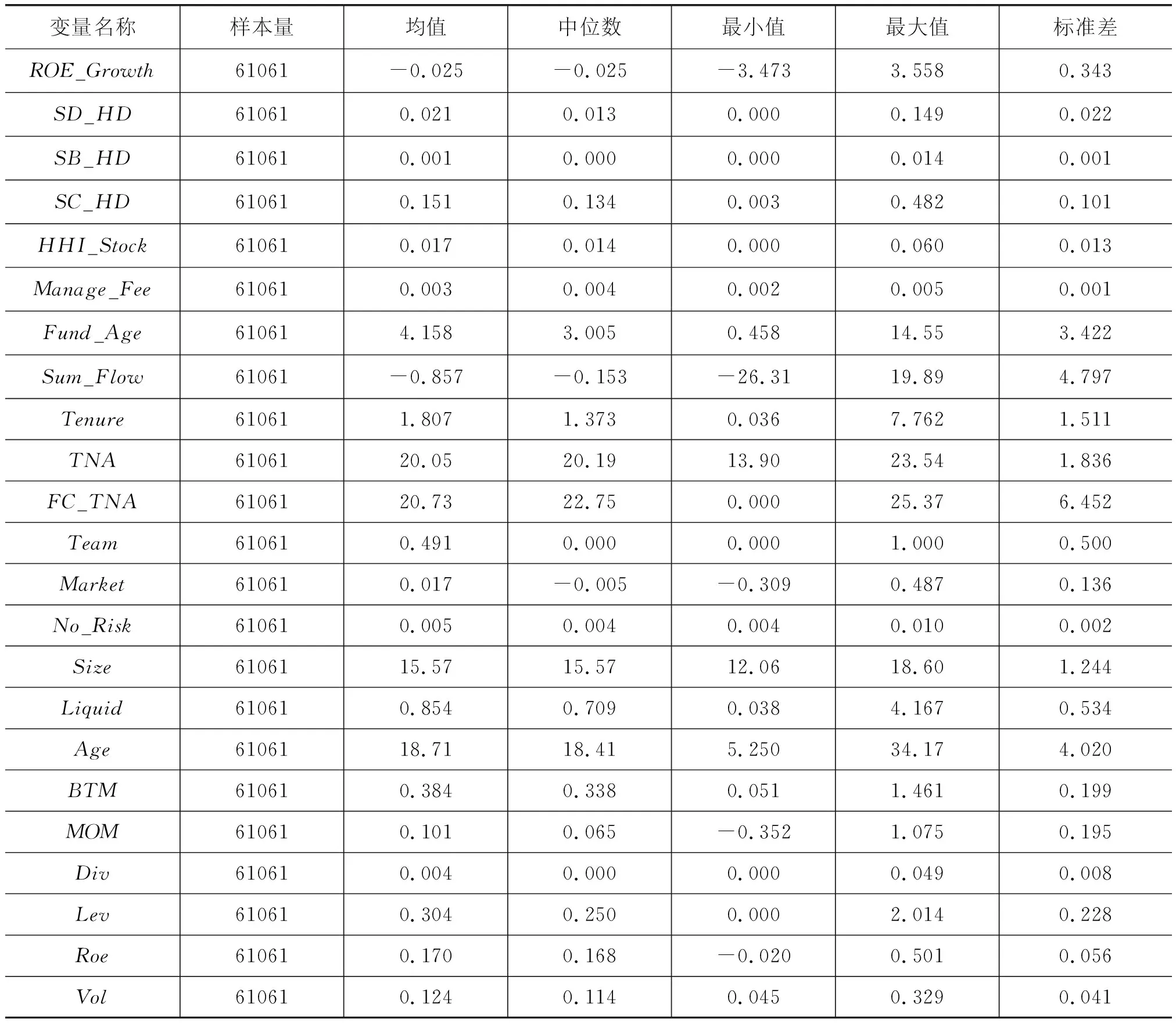

表2显示,基金十大重仓股组合的长期价值指标ROE_Growth均值为-0.025,中位数为-0.025,最小值为-3.473,最大值为3.558,标准差为0.343,说明基金十大重仓股组合的长期价值差异较大。基金经理人脉广度持股关联性指标SD_HD的均值为0.021,中位数为0.013,最小值为0.000,最大值为0.149,标准差为0.022,说明样本基金经理人脉广度持股关联性差异较大,与标准差的数值契合,且均值高于中位数,说明超过一半的基金经理人脉广度持股关联性低于均值,只有少部分基金经理具有较高的人脉广度持股关联性;基金经理地位关键性持股关联性指标SB_HD的均值为0.001,中位数为0.000,最小值为0.000,最大值为0.014,标准差为0.001,说明样本基金经理的地位关键性持股关联性总体水平较低,且均值0.001略大于中位数0.000,说明超过一半的基金经理地位关键性持股关联性低于均值;基金经理人脉深度持股关联性指标SC_HD的均值为0.151,中位数为0.134,最小值为0.003,最大值为0.482,标准差为0.101,说明样本基金经理的人脉深度持股关联性存在较大差异,且均值0.151明显大于中位数0.134,说明超过一半的基金经理人脉深度持股关联性低于均值。

表2 主模型变量描述性统计分析

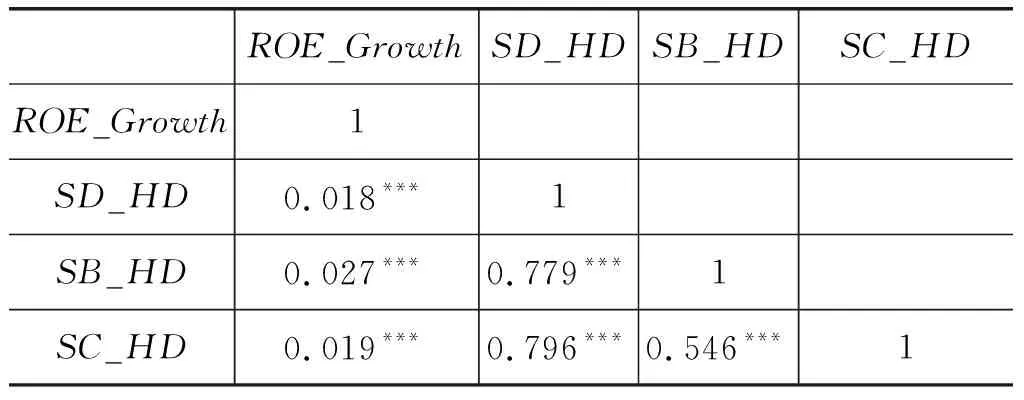

2. 相关性分析

表3显示,基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD与

表3 主模型变量相关性分析

十大重仓股组合长期价值指标ROE_Growth的相关性系数分别为0.018、0.027、0.019,均在1%的显著性水平上显著为正,说明社会关系网络持股关联性高的基金经理,倾向于投资具有长期价值的股票,三个假设成立。

3. 主效应模型回归分析

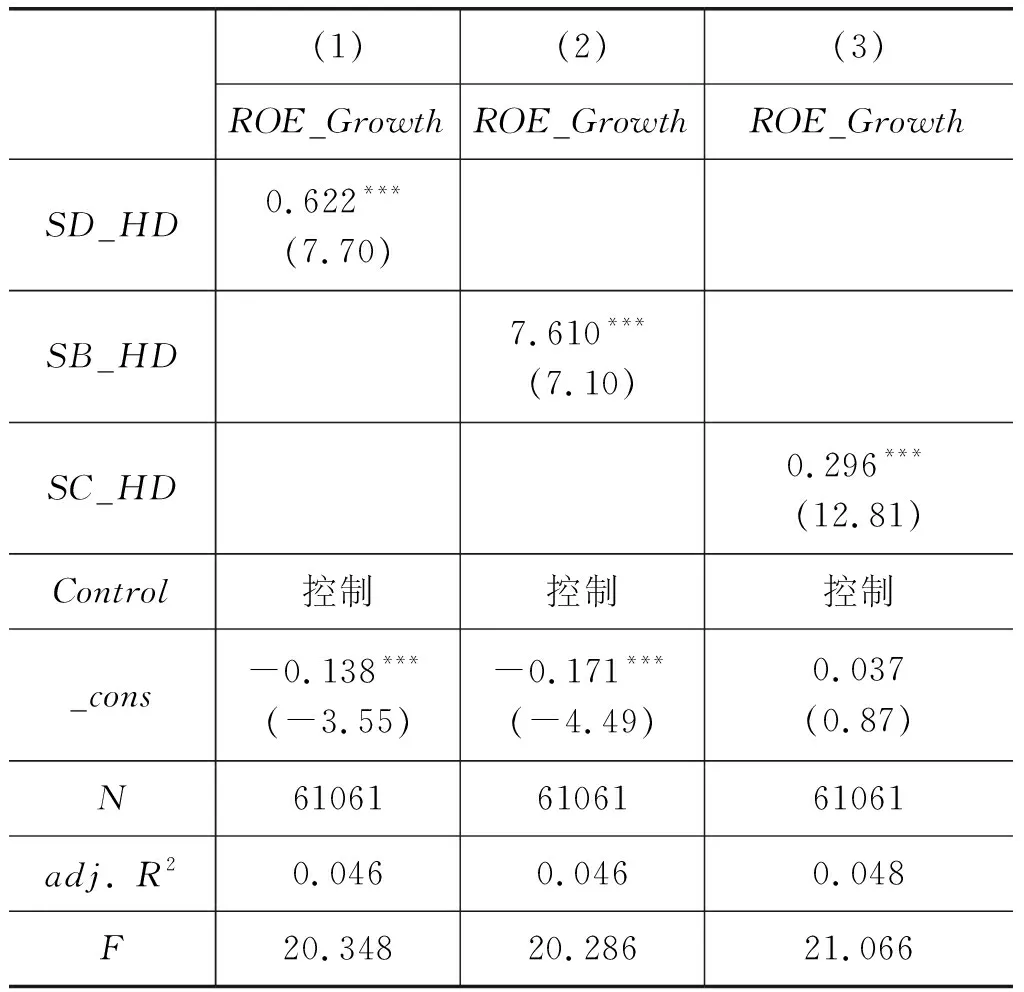

表4的(1)、(2)、(3)列显示,在控制样本基金的股票投资集中度(HHI_Stock)、管理费率(Manage_fee)等因素后,基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD对基金十大重仓股组合长期价值指标ROE_Growth的回归系数分别为0.622、7.610、0.296,均在1%的显著性水平上显著为正。说明社会关系网络持股关联性高的基金经理在十大重仓股组合上倾向于持仓具有长期价值的股票,三个假设成立。

表4 主效应模型回归结果

4. 分组检验

接下来研究上述发现是否会因基金公司办公地、基金经理性别而存在异质性。

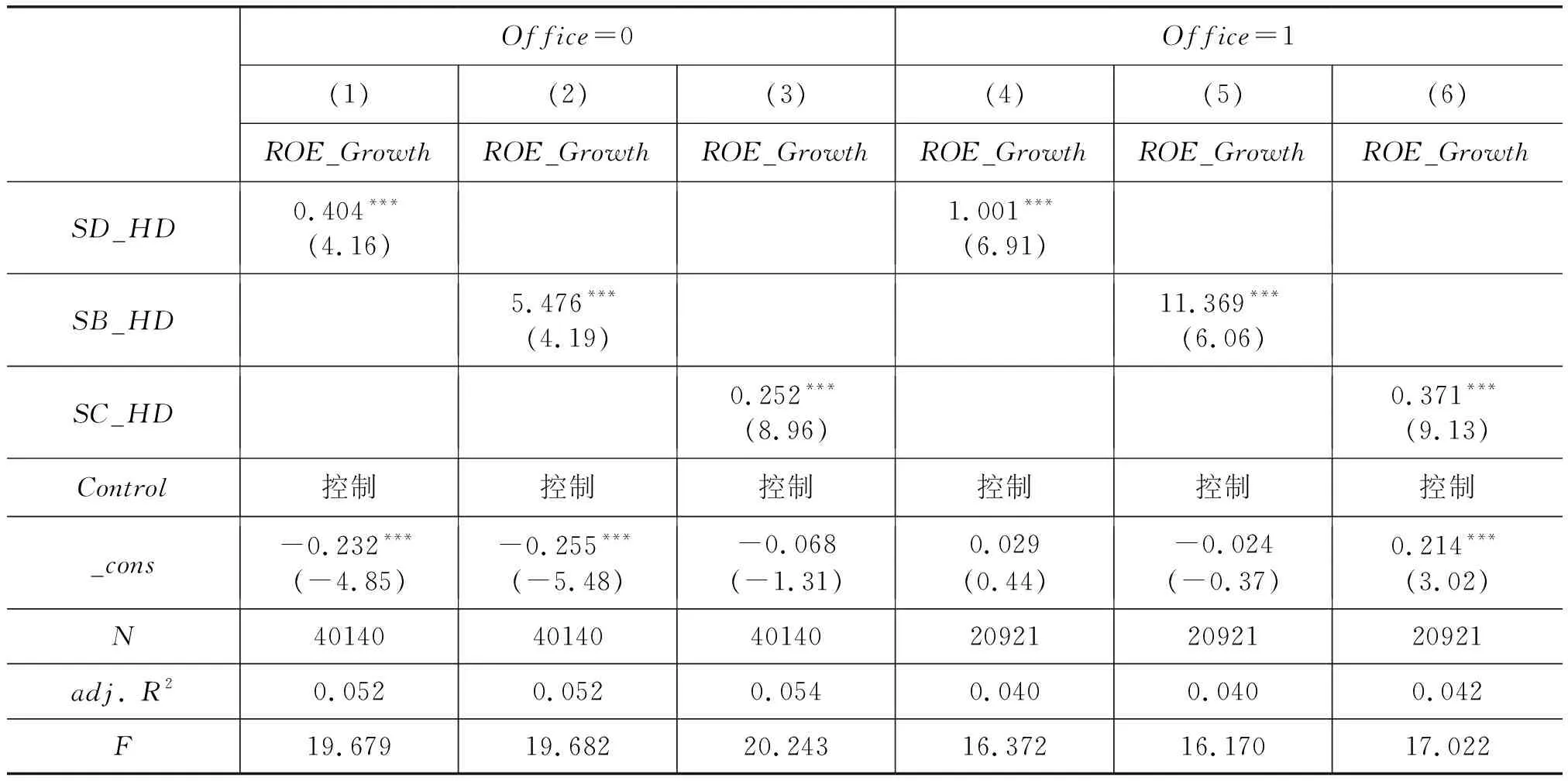

(1) 基金公司办公地。根据基金公司办公地址将研究样本分为两组,基金公司办公地址位于非政治和金融中心(既不在北京、也不在上海)则Office取1,否则取0,分组后对两组样本分别进行主效应模型的回归,结果如表5所示。在基金公司办公地位于北京或上海的一组,基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD对基金十大重仓股组合长期价值指标ROE_Growth的回归系数分别为0.404、5.476、0.252,均在1%的显著性水平上显著为正;在基金公司办公地位于非政治和金融中心(既不在北京、也不在上海)的一组,基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD对基金十大重仓股组合长期价值指标ROE_Growth的回归系数分别为1.001、11.369、0.371,均在1%的显著性水平上显著为正。对比两组回归系数,发现基金公司办公地位于非政治和金融中心(既不在北京、也不在上海)的一组,其回归系数值明显大于基金公司办公地址在北京或上海的一组,说明基金公司办公地位于非政治和金融中心(既不在北京、也不在上海)时,具有高社会关系网络持股关联性的基金经理更能挖掘到价值股,并在十大重仓股中持有,这可能与基金公司办公地位于非中心城市更有利于基金经理潜心研究并挖掘到基本面良好的个股有关。

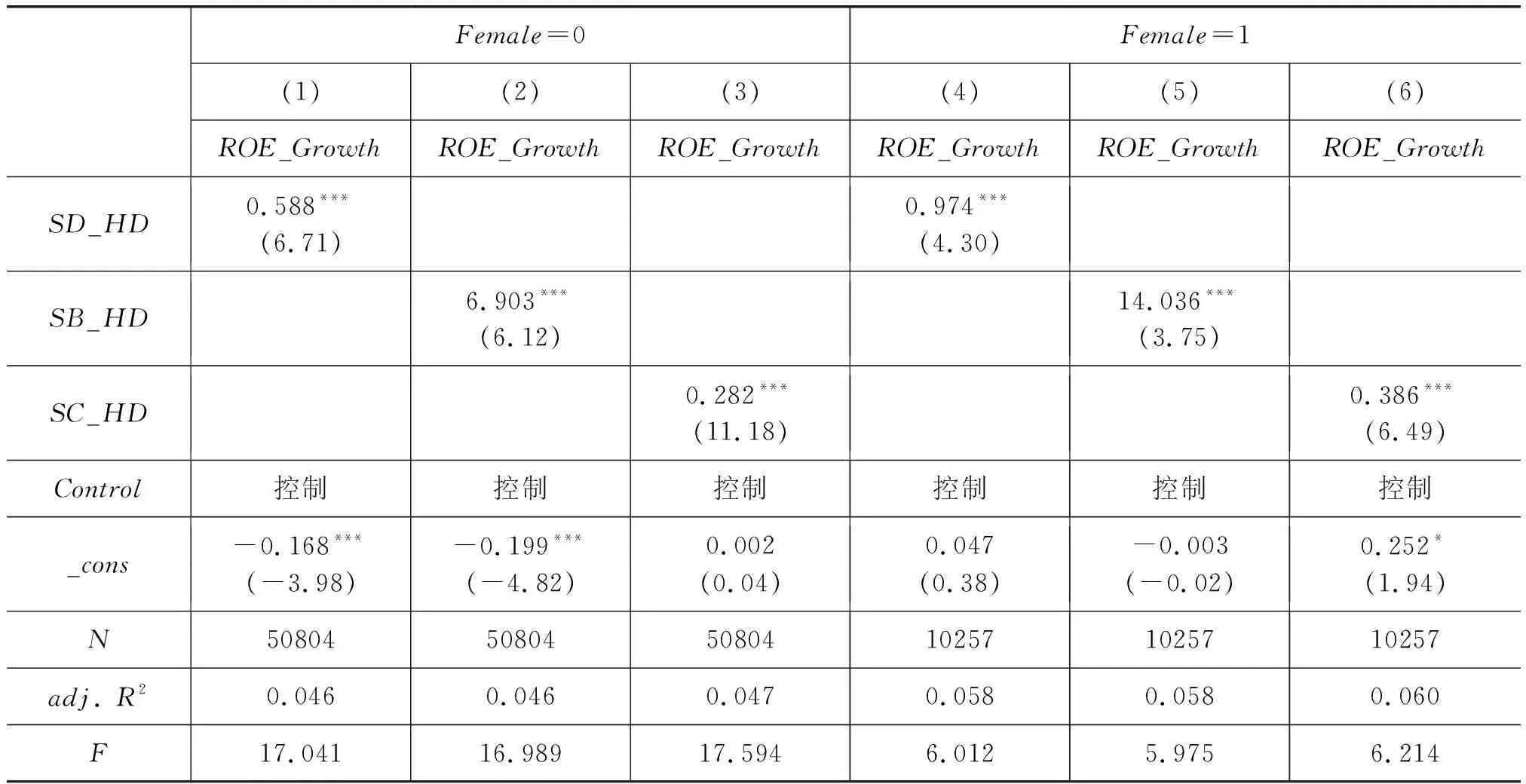

(2) 基金经理性别。根据基金经理性别将样本分为两组(基金经理为女性的Female取1,否则取0),对主效应模型进行分组回归,结果如表6所示。在基金经理性别为男性的一组,基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD对基金十大重仓股组合长期价值指标ROE_Growth的回归系数分别为0.588、6.903、2.282,均在1%的显著性水平上显著为正;在基金性别为女性的一组,基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD对基金十大重仓股组合长期价值指标ROE_Growth的回归系数分别为0.974、14.036、0.386,均在1%的显著性水平上显著为正。对比两组回归系数,发现基金经理为女性时,具有高社会关系网络持股关联性的基金经理更能挖掘到价值股,并在十大重仓股中持有,这可能与女性基金经理更专注,从而能够挖掘到基本面良好的个股有关。

表5 基金公司办公地分组检验结果

表6 基金经理性别分组检验结果

5. 稳健性检验(13)限于篇幅,未列示稳健性检验结果,备索。

本文对主要结论做了四类稳健性检验:① 为了缓解主效应模型回归结果可能存在遗漏变量导致的内生性问题,用倾向得分匹配法(PSM)对样本进行一对一匹配,匹配后样本重新进行主效应模型回归,实证结果显示三个假设依然成立。② 由于样本期包含2006-2008年、2014-2016年两段股市震荡期,股市震荡期基金投资者市场情绪异常会对基金经理的投资行为产生干扰,从而影响研究结论的稳健性,对此剔除2006年第四季度到2008年第四季度、2014年第三季度到2016年第一季度两段股市震荡期的样本,对剩余样本按主效应模型重新回归,实证结果显示三个假设依然成立。③ 由于样本中有49.1%的基金由团队管理,会出现一支基金对应多位基金经理的情况,对主要结论造成一定影响,对此对团队管理的基金进行如下处理:如果一支基金由基金经理团队管理,该基金对应的基金经理人脉广度持股关联性指标SD_HD、基金经理地位关键性持股关联性指标SB_HD、基金经理人脉深度持股关联性指标SC_HD按基金经理团队中的最大值计算,按以上取最大值的方式处理后,剔除因团队管理导致的重复样本,对剩余样本按主效应模型重新回归,实证结果显示三个假设依然成立。④ 为进一步检验研究结论的稳健性,采用EPS_Growth代替ROE_Growth度量基金十大重仓股组合的长期价值,对主效应模型重新回归,实证结果显示三个假设依然成立。综上所述,本文的主要结论经过一系列稳健性检验后依然成立。

五、 结 论

本文基于中国A股市场2006年第四季度到2019年第三季度主动型开放式股票型基金、主动型开放式混合型(偏股、平衡、灵活配置)基金十大重仓股组合的61061个季度-基金-基金经理样本,考察样本基金经理源于姓氏、校友、同事关系网络的十大重仓股持股关联性使基金经理具有什么样的持股偏好,有如下三点发现:第一,基金经理的人脉广度持股关联性越高,其越倾向于持有具有长期价值的股票。第二,基金经理的地位关键性持股关联性越高,其越倾向于持有具有长期价值的股票。第三,基金经理的人脉深度持股关联性越高,其越倾向于持有具有长期价值的股票。说明衍生于基金经理社会关系网络的关联持股现象是发现基本面良好个股的“投资”行为。本文还发现当基金公司办公地位于非政治金融中心(既不在北京、也不在上海)、基金经理为女性时,具有高社会关系网络持股关联性的基金经理更倾向于在十大重仓股中持有具有长期价值的股票。主结论经过一系列稳健性检验后依然成立。本文的研究具有以下几点贡献:第一,揭示基金经理源于社会关系网络的关联持股是“投资”行为,为认识资本市场中“关系”的作用提供了实证证据。第二,通过“双网”结合为基金投资者选择具有价值股发现能力的基金经理提供参考。第三,技术方法方面从网络构建、方法应用、网络要素等角度对现有研究中值得商榷的地方进行了优化。