基金经理选股能力的实证研究

文/黄楠(上海大学)

一、引言

近年来,基金作为我国资本市场重要的参与力量,越来越受到广大投资者的青睐。基金种类丰富多样,可以分为股票基金、债券基金、混合基金、货币市场基金等多种类型,持仓覆盖多种证券产品,满足不同个人投资者和机构投资者的投资需求。基金经理作为基金的管理人,具有扎实的专业知识和丰富的投资经验,并且在获取信息的速度和质量上都具备明显优势,从而更让基金成为投资者们参与证券市场的重要途径。

然而,基金经理是否具有选股能力,基金经理能否利用其专业技能和信息优势为投资者带来超额收益,仍然是值得探究的问题。一方面,在真实世界下,任何一个金融市场都不是一个强势有效的金融市场,尤其在相关制度发展尚不健全的中国证券市场更是如此,市场上存在着较多不理性行为带来的噪音与干扰,并且基金经理的调仓行为也会受到交易费用、投资范围等诸多限制,在这样的情况下,基金管理人可能难以充分发挥自身的优势,为基金整体创造超额收益。因此,关于基金经理选股能力的实证研究具有重要的现实意义。

关于选股能力的衡量标准,以追求获得超过可比市场的业绩表现为目标的主动型基金一定程度上更能够体现基金经理的真实水平,本文从主动型基金的保留重仓股、新进重仓股和剔除重仓股的角度来切入,研究基金经理的选股能力,希望能为相关文献提供一定的借鉴。

二、文献综述

在国外对于基金经理能力的研究中,学者们主要聚焦在选股和择时两个方面。基金经理作为基金的管理人,要不断根据市场形势变化,及时做出相应的调整,选择最佳的投资组合和投资时机。Treynor和Mazuy (1966)[1]首先提出通过一个二次项作为基金经理选股能力和择时能力的测度指标。择时能力使得基金经理可以预测宏观基本面与行业基本面的变化方向,从而提前对市场情况进行预判,获取超额收益。Cumby和Glen(1990)[2]在 T-M模型的基础上,选用美国市场的基金作为分析样本,得出基金经理不具备择时能力的结论。与此同时,许多学者也在对基金经理选择个股的能力进行研究。Baker等(2010)[3]根据基金经理持有和交易的股票在随后的公司收益公告中的表现来构建选股能力的衡量标准,结果表明大部分基金经理具有一定的挑选个股的能力。

在国内的研究中,学者们对于股票型基金的研究较多,唐运舒和陈雨虹(2014)[4]研究结果表明我国社会保障基金具有显著的选股能力。并且不同市场状态下基金的选股能力也有所不同:宋贺、房严和常维(2020)[5]的研究结果发现我国开放式基金经理的选股能力存在时变性,在上升期具备选股能力,在下跌期不具备选股能力。许启发,侯奇华,蒋翠侠(2017)[6]则认为基金经理普遍不具有选股能力,牛市时基金经理能够更好地对股票进行选择。王华,朱博雅(2016)[7]表明我国社保基金在不同市场区间均具有显著的选股能力。总得来说,学界对于基金经理是否具备选股能力也尚未有定论,并且大多学者都从基金整体业绩作为切入点,作为评判基金经理能力的重要依据,但对基金经理选股能力的真正衡量标准仍然讨论不足。

三、研究设计

本文将主动型基金的所有重仓股分为新进重仓股、保留重仓股与被剔除重仓股。新进重仓股指相对于上一季度,基金经理新纳入重仓股组合的股票;保留重仓股为本季度重仓股组合中与上一季度相同的重仓股;而被剔除重仓股则为存在于上一季度重仓股组合,但在该季度被剔除的股票。如果新进重仓股在未来能获得高于保留重仓股及被剔除重仓股的超额回报率,且被剔除重仓股呈现较差的超额回报率,则可以说明基金经理呈现较为优秀的选股能力。为了减少单只股票带来的个体特质性风险,并且衡量跟踪重仓股组合动态策略的长期有效性,笔者分别建立了新进重仓股、保留重仓股与被剔除重仓股等权重投资组合作为主要研究对象。

本文选择2005年第一季度至2020年第三季度的所有主动型基金为研究对象,比较主动型股票基金保留重仓股、新进重仓股与被剔除重仓股的超额回报率来研究基金经理的选股能力。其中,主动型基金名单、基金前五大重仓股、重仓股月回报率和沪深300股指月回报率均来源于CSMAR数据库。本文以沪深300股指月回报率为基准,计算从下一季度第一个交易日开始并持有一段时间的超额收益率。持有期收益率和超额收益率的具体计算公式如下:

本文选用T=1,2,3,4,即分别讨论在持有一个季度、两个季度、三个季度、四个季度的不同情况下,主动型基金新进重仓股、保留重仓股及被剔除重仓股组合超额收益率的差异,并且进行假设为均值等于零的t检验,通过t检验的结果即可以判断基金经理所选择的股票能否获得显著高于市场的超额回报。

四、实证分析

在进行t检验之前,本文先对2005年第一季度至2020年第三季度的市场整体概况做简单的整理与归纳,图1是2005年第一季度至2020年第三季度期间保留重仓股(type1)、新进重仓股(type2)与被剔除重仓股(type3)的数量变化,从图中可以发现,新进重仓股组合与被剔除重仓股组合的数量相对接近且都高于保留重仓股组合的数量,说明主动型基金的重仓股组合一直变化较大,基金经理每个季度都在大幅度地调整组合策略,因此,研究基金经理是否具有选股能力对于投资者来说变得更为重要。

图1 保留重仓股(type1)、新进重仓股(type2)与被剔除重仓股(type3)的数量变化

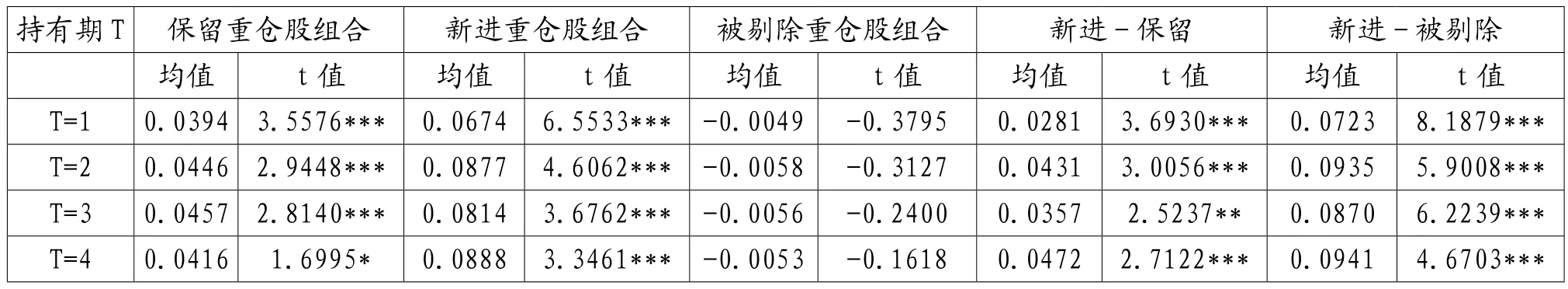

表1则展示了所有t检验的检验结果,从中可以得到一些结论。首先,在不同持有期下,保留重仓股组合、新进重仓股组合和被剔除重仓股组合CAR的均值分别在0.04、0.08、-0.005附近波动,且均在统计上显著,这说明基金经理人保留了表现良好的股票,引入了表现优秀的股票,剔除了表现略差的股票,保留重仓股与新进重仓股能够获得显著高于市场的超额回报。同时,对新进重仓股组合和保留重仓股组合的超额收益之差进行的t检验也说明,新进重仓股的表现显著优于保留重仓股的表现。而基金经理人引入新进重仓股、剔除重仓股的这一行为所带来CAR的均值为0.0723、0.0935、0.0870,且均在1%的水平下显著,这表明主动型基金经理是具有显著的正向的选股能力的,能够选择业绩较好的股票作为新进重仓股并剔除相对表现不好的成分股,其选股能够为基金带来更高的收益。

表1 主动型基金重仓股等权重组合的超额收益率(CAR)比较

T=4时,保留重仓股组合、新进重仓股组合和被剔除重仓股组合的期末累积资产分别为0.0416、0.0888和-0.0053。可以看出,长期采用跟踪新进重仓股的策略能够在较大程度上获得超越保留基金重仓股和被剔除重仓股组合的收益。新进-保留、新进-被剔除的CAR均值为0.0472、0.0941,均在1%的水平下显著,也同样说明了主动型基金经理具有显著的正向的选股能力。

五、结语

本文通过主动型股票基金保留重仓股、新进重仓股与被剔除重仓股的超额回报率来研究基金经理的选股能力。我们发现,在不同持有期下,保留重仓股组合、新进重仓股组合和被剔除重仓股组合CAR的均值显著大于0,新进重仓股组合和保留重仓股组合的超额收益之差与新进重仓股组合和被剔除重仓股组合的超额收益之差也显著大于0,这都表明主动型基金经理具有显著的正向的选股能力。本文的研究结论丰富了关于基金经理选股能力的相关研究,同时也为投资者提供了一定建议,中小投资者可以通过采取跟踪主动型股票基金新进重仓股的方法,每季度在基金的持仓数据披露后,投资于基金经理选取的新进重仓股,以获得更高、更稳定的投资收益。