决策权配置有利于企业去库存吗

刘 嫦(博士生导师),帅红玉,蔡昌斌

一、引言

处于转型期的中国,在经济改革发展进程中面临着突出的结构性问题,其中,供需不平衡的矛盾成为最为突出的问题之一。由供需不匹配所引致的矛盾在市场上集中表现为企业的产能过剩和产成品积压[1]。2015年年底中央工作会议提出供给侧结构性改革的重大举措,主要围绕“三去一降一补”展开,去库存是“三去”之一。

在此背景下,我国学者主要聚焦房地产行业研究去库存问题,其研究主要集中为去库存原因分析、对策研究及其相关性研究。虽然我国其他行业企业依然存在着不容小觑的库存积压问题,但是研究者寥寥无几。制造业作为我国国民经济发展的重要组成部分,是产能过剩等结构性问题出现的集中区域[2]。产能和产量两个因素共同引发了产能过剩问题,去库存主要是从产量的角度来缓解制造业的产能过剩问题。对于制造型企业而言,库存积压耗费较高的仓储和管理成本,大量资金的无效占用也使得企业错失较多的投资机会,如何有效率地去库存成为制造业企业集团所面临的一项迫切需要解决的难题。

虽然目前学者们从宏观和微观层面研究了去库存问题,但是,现有研究大多集中于单一企业,而忽略了在经济生活中占据重要地位的企业集团。据统计,截至2009年年末,超过95%的上市公司控制至少一个子公司,平均每家公司控制12家子公司(中位数为7家),意味着“一控多”的集团制企业形式日益普及和盛行[3],集团制企业在资本市场中极大地改变了我国的经济结构和发展模式,同时也对微观企业的经营方式和财务决策有着不可忽视的影响[4]。作为企业集团管理体制的核心,企业集团决策权的配置逐渐成为学术界关注的重要问题之一[5-7]。企业集团决策权配置通过对子公司实施有效控制,制定合理的管理制度和标准的业务流程,保证子公司的经营目标和行为可控。因此,本文基于母子公司的双重视角,探究制造业企业集团决策权配置对去库存行为的影响,进一步探究企业集团采取集权的管理模式是否能统一子公司行为,进而加速企业去库存。

目前国内外学者关于决策权配置对投资效率、经营绩效及公司价值等影响的研究颇丰,但鲜有学者研究母子公司决策权配置对企业去库存的影响。本文以企业集团为切入点,利用2007~2018年我国A股上市的制造业公司为研究样本,以企业集团职工薪酬集中程度指标来反映企业集团决策权配置的集中程度,研究集团制企业决策权配置与去库存行为的关系。研究结果表明,当企业出现产能过剩的情况时,企业集团集权度越高,企业去库存的力度就越大。进一步对二者之间的作用机制进行检验,发现通过集权提高企业经营效率是一条作用于去库存的潜在渠道。情境检验显示,当集团内部控制质量更好以及企业处于成熟期或衰退期时,采用集权管理模式更有利于企业去库存。进一步区分产权性质后研究发现,权力集中模式对企业去库存的促进效应主要存在于国有企业之中,对市场走向更敏感、存货调整更灵活的非国有企业的影响相对较小。

本文可能的贡献在于:①以往关于存货调整影响因素的研究,主要从经济周期影响、宏观政策调控以及微观视角展开,而对于企业决策权方面,由于数据可获得性较差,相关研究较少,本文的研究丰富和拓展了有关企业存货调整的相关文献。②鲜有文献研究企业集团决策权配置对去库存行为的影响,本文拓展了这一领域的研究。以往去库存的研究大多集中于单个企业内部,本文将研究对象扩展到企业集团层面。③从企业经营效率角度分析了决策权配置对去库存的影响,指出了决策权配置影响企业去库存的潜在作用途径,可为企业集团发展过程中进行有效的决策权配置提供参考。

二、文献回顾与研究假说

(一)文献回顾

1.存货调整的文献回顾。当前制造业集团面临产能过剩引致的存货过度积压问题,去库存迫在眉睫。关于去库存这一话题的研究思路和视角具有多维特征,需要结合宏观经济政策加以有效落实,结合微观影响因素使企业管理层加深对去库存问题的认识,以便进行有效的管控。

现有文献关于企业存货调整的研究主要有以下三个方面:①以经济周期为切入点,研究发现存货调整具有顺周期性或逆周期性特征[8]。②从宏观层面探讨市场供需、市场利率化和宏观政策等对企业存货调整的影响[9-13]。此外,刘斌等[14]根据我国特殊的经济制度背景,以政府干预为切入点,从房地产企业的存量投资这一视角出发,实证研究了产权性质对房地产企业去库存行为的影响。③从微观视角研究内部控制、债务融资和商业信用等对企业存货调整的影响[1,15,16]。

2.决策权配置的文献回顾。作为公司治理范畴的重要问题,决策权配置已成为学术界研究的热点话题,其影响因素和经济后果在理论层面得到了深入而广泛的探讨[17-19]。组织行为学理论认为,决策权配置是系列决策制度安排在微观企业中的体现,企业不同的决策权属将伴生不同的资源禀赋和治理结构,最终影响企业的财务行为和经营绩效。关于企业决策权配置的研究,现有文献主要有以下两个方面的内容:一方面,是指单个企业内部之间的决策权配置;另一方面,是从企业集团母子公司的角度研究决策权配置。对于前者来说,关于决策权配置的研究大多是以董事长和总经理是否两职合一作为决策权配置的代理变量[5,20];而对于后者来说,是从权力等级的角度界定母子公司之间的决策权分配。部分学者围绕企业集团决策权配置的经济后果,在理论层面进行了一定的研究[17],由于研究方法和数据的限制,相关的实证研究比较少。但是,随着我国会计信息双重披露制度的强制执行,实证方面的文献陆续出现,其主要是针对决策权配置对管理效率、经营绩效、企业投资及盈余质量等影响的经济后果研究[6,7,21-13]。

通过对上述文献的归纳和梳理可知,目前关于存货调整的文献大多集中于宏观层面进行研究,缺乏从微观管理层面直接探究影响企业去库存的相关因素。此外,决策权配置的相关文献大部分基于企业内部的单一视角,主要研究决策权配置对经营效率、经营绩效、企业投资及盈余质量等影响的经济后果,鲜有文献从企业集团层面研究决策权配置对去库存行为的影响。

(二)理论分析与研究假设

企业集团母子公司决策权配置模式的选择问题是公司治理理论的核心问题,主要解决包括企业人事权、财务权以及经营权在内的多方面决策权在集团内部的分配问题。企业集团的权力分配主要集中在母公司和子公司之间[24]。多方面决策权集中于母公司的组织模式称为集权管理,如果将企业的决策权以一定的授权方式下放给子公司,则称之为分权管理。若决策权过分集中于母公司,则子公司缺乏自主性和创新性;当集团母公司缺乏有效监管,不恰当的授权可能会引发“集而不团”的局面。因此,决策权配置的不同管理模式会对企业经营效率造成多方面的影响。

一方面,当上市公司采取集权管理模式时,会高度控制供产销等各个环节,这将使得整个集团企业的利益目标函数一致,具有权力集中、决策迅速等优点,有利于企业形象的统一塑造、危机困难的集中应对和共享行为的强制规范,进而保证整个集团的组织效率。因此,当企业面临产能过剩所引发的存货积压问题时,决策权集中有利于企业去库存。集权统一协调指挥有利于实现库存在各子公司之间的流通运营以及拓展子公司的销售渠道等。当企业库存积压在企业集团达成共识,并成为企业亟需解决的问题时,企业集权管理就可以通过组织权威来高效统筹协调企业资源,加大企业销售力度,并借助母公司对子公司的人事任免、绩效考核等进一步提高组织权威性[7]。因此,在面临存货积压问题时,集团母公司采取集权管理能有效将去存货目标内化为各子公司的绩效考核指标,实施有效监督并督促其执行命令。此时,母公司的集权管理使得子公司讨价还价的行为减少,进而更好地实现去库存的目标。而在分权模式下,子公司业务跨区域分布时地理的分散性造成母子公司间较严重的信息不对称和交流成本过高的问题[25],双方在利益博弈的过程中会损害整个集团的组织效率。Ozbas等[26]研究也表明,资源竞争行为可导致分部经理为争取资源而传递扭曲的信息,从而降低企业内部资源的配置效率。也就是说,分权下可能存在分部经理的寻租行为,此时,子公司或分部管理层基于帝国构建或争夺优质资源的不利动机,其去库存的效率较低。

另一方面,相较于集权管理,分权管理更能有效去库存。首先,子公司被赋予更多的决策经营权,而且子公司管理者薪酬与子公司业绩密切相关,子公司管理层基于自身薪酬考虑会对公司加强管理。当企业面临产能过剩带来的存货积压问题时,子公司拥有的专有信息优势利于其快速调整库存,即企业决策权分散利于企业去库存。其次,子公司在企业集团中与市场最为接近,其对市场变化反应更为敏锐,能够捕捉市场未来发展变化趋势[27]。理性的子公司将依据市场变化及时调整生产量,并适时采取针对性销售措施加强对积压产品的销售,因此,在面对存货积压的情况时,子公司同企业集团母公司实施去库存的目标达成一致,可加速企业集团整体去库存。而集权管理方式在子公司管理层具有较多专有知识的情况下可能并不适用,此时集团母公司因缺乏专有信息会进行低效或无效干预。在此背景下,子公司管理层具有较多专有知识且子公司处于生产经营的最前沿,子公司管理层会利用上述优势制定最适宜自身经营业务发展的决策[6]。而母公司在缺乏对市场供需情况的了解以及对各个子公司库存相关信息的准确认识的情况下,其所做出的决策可能并非是最优决策,从而造成了决策的效率损失。此时,子公司管理层在更明晰自身经营状况与市场动向的情况下,倾向于做出与母公司不一致的有效决策,表现为去库存的意愿不强烈。

综上所述,在集权管理模式下,能够实现权力集中、资源的合理调配并制定统一的决策,当存货积压较为严重时,可加速企业去库存目标的实现;但是当子公司具备较多的专有知识及业务跨区域分布时,母公司在缺乏对市场供需情况的了解以及对各个子公司库存相关信息的准确认识的情况下,其会带来低效或是无效干预,此时集权管理可能会造成较大的决策效率损失。基于以上分析,本文提出如下竞争性假设:

Ha:当企业产能过剩时,企业集团集中化程度越高则越有利于企业去库存。

Hb:当企业产能过剩时,企业集团集中化程度越高则越不利于企业去库存。

三、研究设计

(一)样本筛选与数据来源

本文以我国A股上市的制造业公司为研究样本,选定的研究区间为2007~2018年。同时对数据样本进行了处理,剔除了统计期间被ST、PT以及数据缺失的样本。为消除极端值对实证结果的影响,对所有连续变量进行了上下1%的缩尾处理,数据均来源于CSMAR数据库。

(二)变量定义及衡量

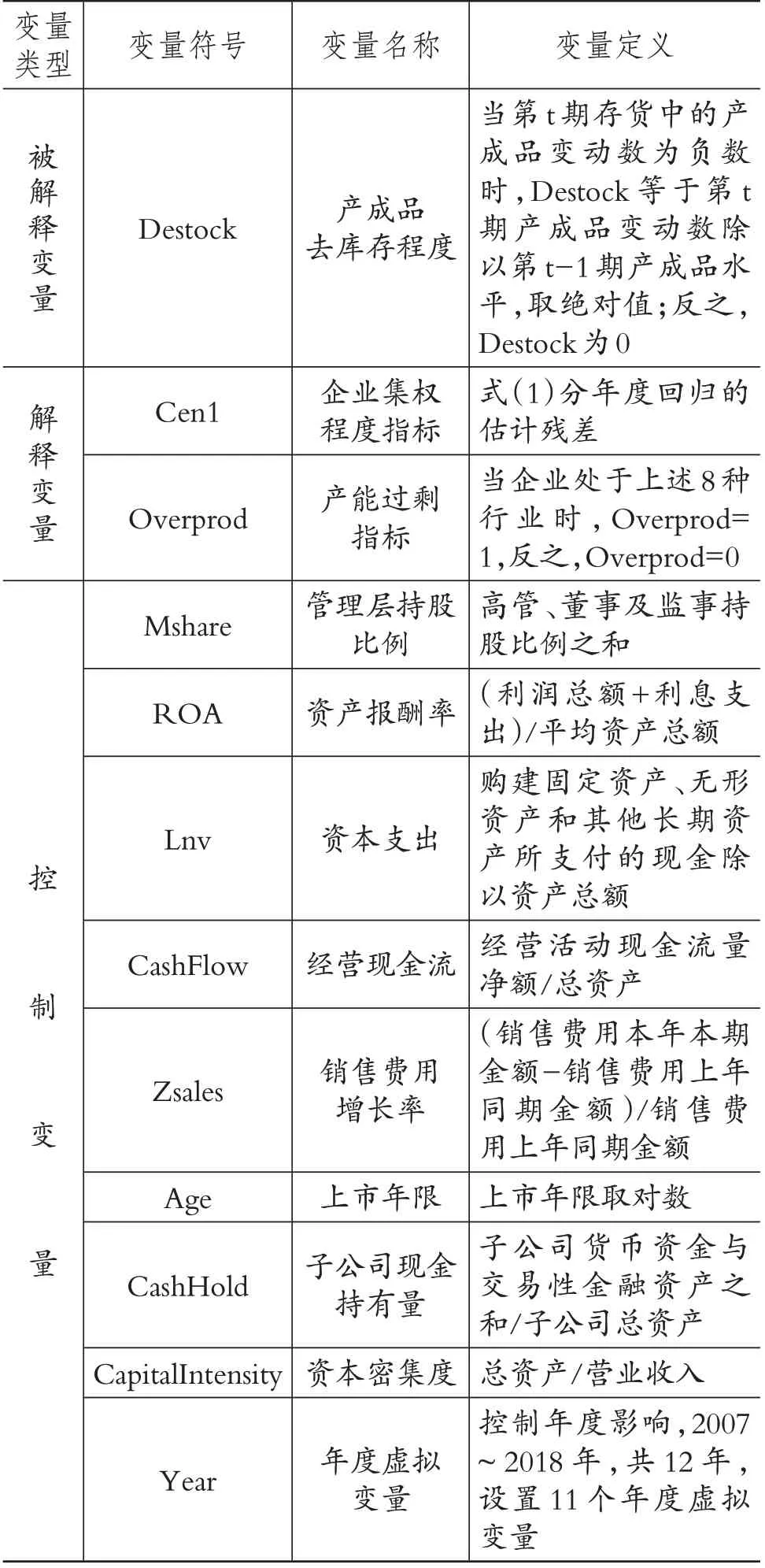

1.被解释变量。国内学者刘斌等[14]利用房地产企业的存货变动幅度来反映去库存的情况,本文将借鉴此方法来反映制造业的去库存情况。刘斌等[14]采取了存货总量的衡量方式,但是我国制造业去库存主要是指企业产成品的消化问题,因此本文主要采用产成品的变动情况来反映,即产成品去库存程度指标Destock。该指标数值越大,表明企业产成品去库存程度越高。

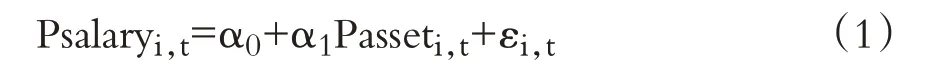

2.解释变量。国内学者潘怡麟等[7]认为,母公司通过掌握人事权实现对子公司日常经营活动的控制。因此,本文借鉴该研究方法,利用母公司支付的职工薪酬的集中程度来衡量母公司对集团人事权的控制程度,具体如下:

式(1)左边的指标为母公司支付的职工薪酬比例,其计算公式为母公司现金流量表中“支付给职工以及为职工支付的现金”项目除以合并报表对应项目;式(1)右边的指标则为母公司资产占比,计算公式为母公司总资产除以合并报表总资产。本文对式(1)进行了分年度的回归,将回归中的估计残差Cen1作为集权程度的度量指标,该指标的值越大,表明母公司对人事权的控制程度越高,即集团的集权程度也就越高。

产能过剩指标(Overprod):借鉴王杰和吴昊旻[1]的研究,本文将造纸及纸制品、石化炼焦、化学原料、化学纤维、非金属矿物制品、黑色金属、有色金属等制造业定义为产能过剩企业,当企业处于以上8种行业时,Overprod=1,反之,Overprod=0。

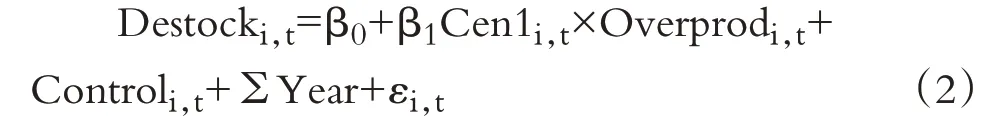

3.模型设定。为检验企业决策权配置对企业产成品去库存行为的影响,本文构建模型(2):

参考王杰和吴昊旻[1]、刘斌等[14]的研究成果,鉴于管理层持股比例(Mshare)、资产报酬率(ROA)、资本支出(Lnv)、经营现金流(CashFlow)、销售费用增长率(Zsales)、上市年限(Age)、子公司现金持有量(CashHold)、资本密集度(CapitalIntensity)均会对企业存货的生产和销售产生影响,本文将上述指标作为控制指标加以控制,在此基础上还控制了年度固定效应。具体变量定义如表1所示。

表1 变量定义

四、实证结果分析

(一)描述性统计

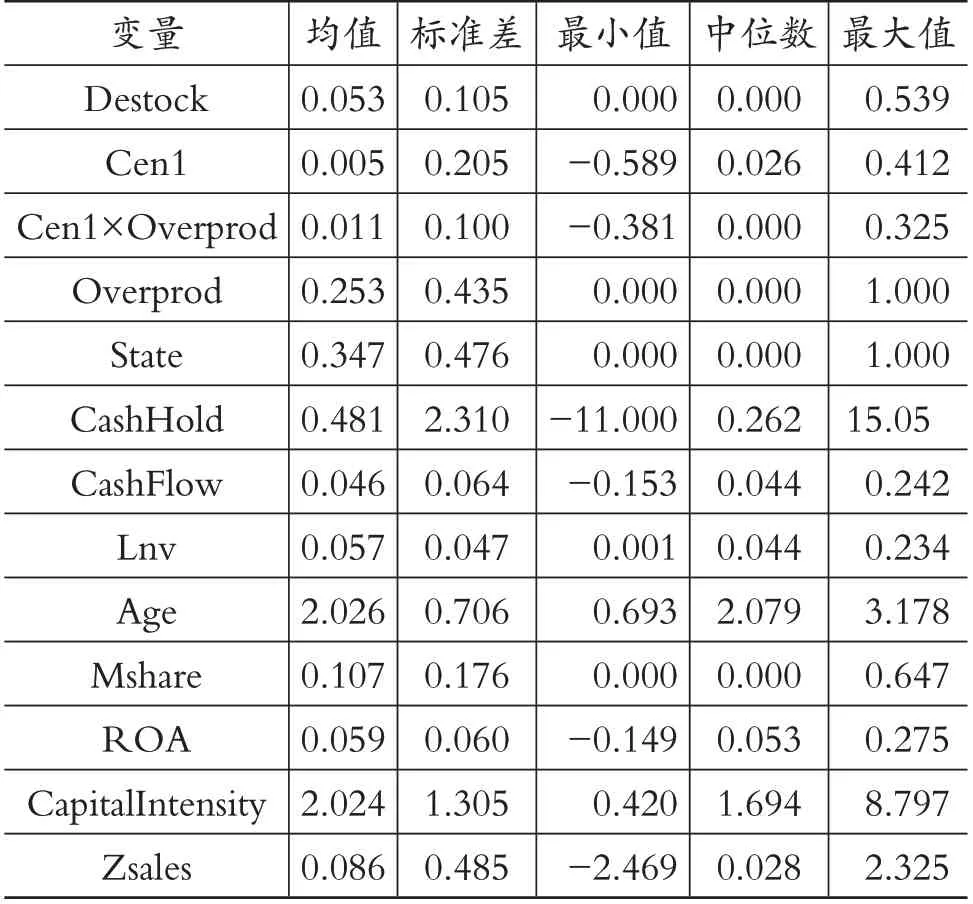

表2列示了相关变量的描述性统计结果。由表2可知:被解释变量Destock的均值为0.053,标准差为0.105,说明在集团内部存在库存积压的问题,整体去库存的力度较小;解释变量Cen1×Overprod的均值为0.011,最小值为-38.1%,而最大值为32.5%,表明不同企业集团的集权程度有较大的差别;其余控制性变量的描述性统计结果与以往文献类似,表明样本选择较为合理。

表2 主要变量的描述性统计

(二)决策权配置与去库存的回归结果分析

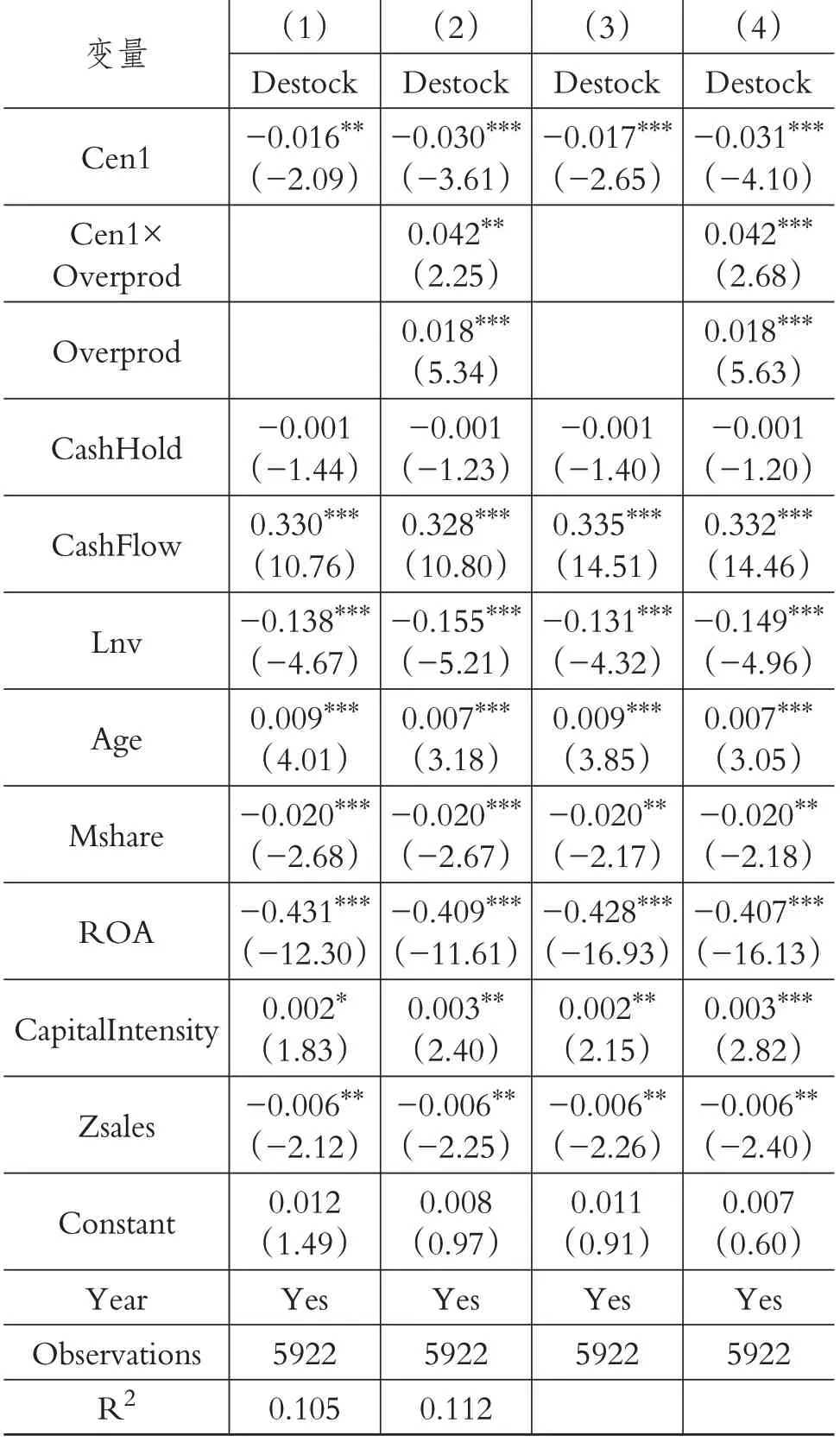

表3中报告了基于决策权配置与去库存的回归检验结果。从第(1)列来看,决策权集中度与企业去库存之间存在显著负相关关系,表明不考虑产能过剩情况时,决策权过度集中有可能会恶化企业产成品的积压问题。从第(2)列来看,Cen1×Overprod与Destock的回归系数在5%的置信水平上显著为正,说明存在产能过剩的企业采取集权管理更有利于去库存,支持了本文Ha。为避免遗漏变量对回归结果造成影响,本文采用固定效应模型对模型(2)重新进行回归。从第(4)列来看,Cen1×Overprod与Destock的回归系数在1%的置信水平上显著为正,同样支持了本文Ha。

表3 决策权配置与去库存的回归结果

(三)稳健性检验

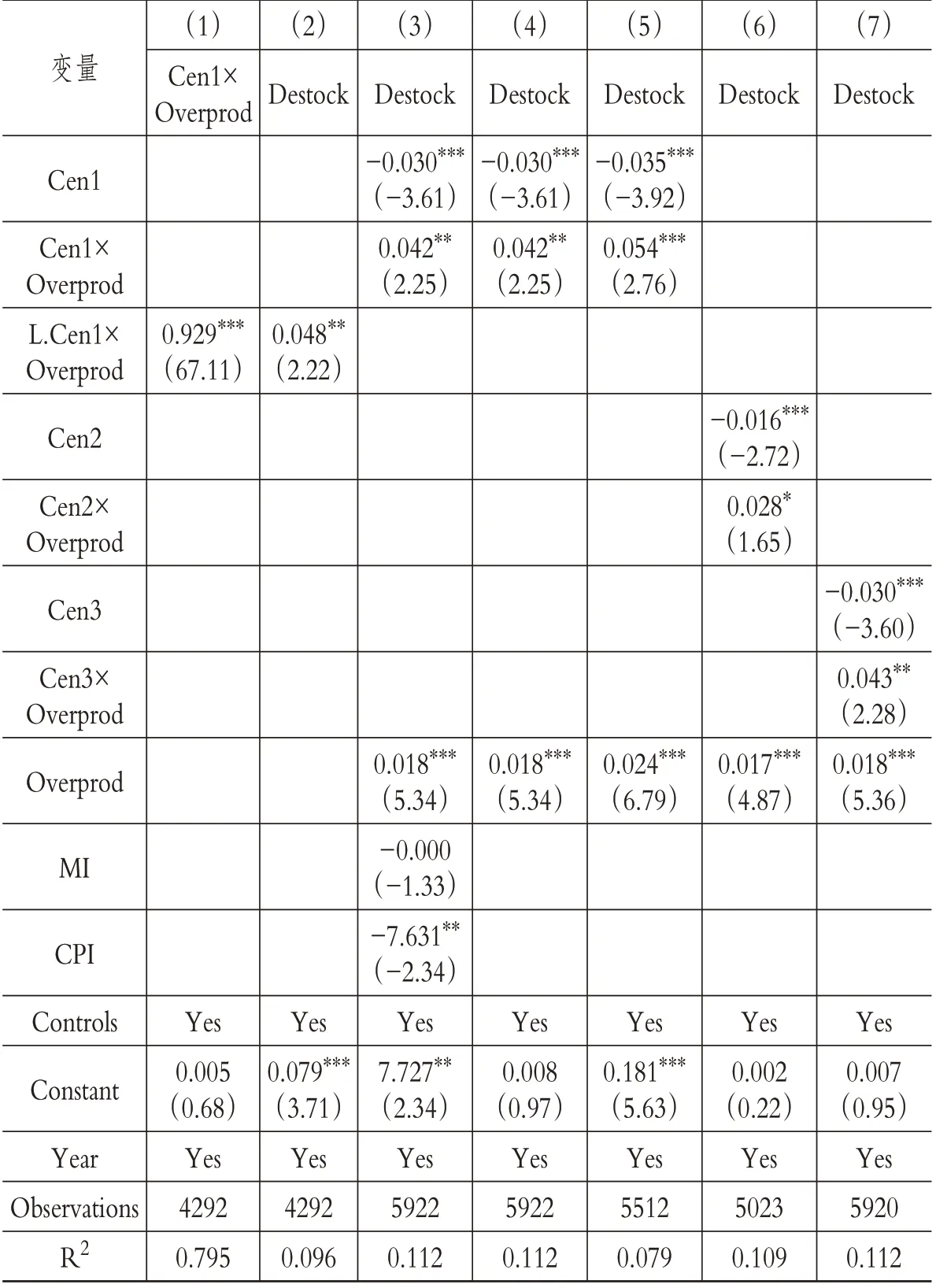

1.内生性控制。为进一步缓解可能存在的内生性问题,本文参照已有方法,采用滞后一期的自变量作为工具变量,进行内生性检验。研究结果如表4中列(1)、(2)所示,第(1)列中滞后一期的自变量L.Cen1×Overprod与Cen1×Overprod显著正相关,满足工具变量的第一个原则相关性;列(2)数据显示,工具变量L.Cen1×Overprod的回归系数为0.048,且在5%的水平上显著正相关,说明本文的结论在考虑内生性问题后依然稳健。

2.遗漏变量问题。陈晓珊和匡贺武[13]研究发现,宏观经济环境影响商品供给和市场需求,进一步影响到企业的库存调整,即本文模型设计中可能存在遗漏变量问题。因此,本文在控制了居民消费价格指数CPI和货币政策MI之后对模型(2)重新进行了回归。研究结果如表4中列(3)、(4)所示,结论依然稳健。

3.剔除特别处理样本。为了进一步检验研究结论的稳健性,本文考虑了我国政策性措施等外部冲击可能带来的影响。参照刘斌等[14]的做法,剔除2009年和2016年观测值,重新进行检验。表4列(5)报告了剔除特别处理样本后的回归结果,与前述结论一致。

4.更换集权指标的度量方法。从公司决策权的构成来看,人事权和财务权是企业决策权最核心的体现,为此,除利用人事权来衡量决策权程度外,企业集团融资集权也是决策权集中配置的重要体现,主要体现了企业集团财权的配置情况。类似于潘怡麟等[7]所采用的方法,本文采取如下模型的残差来反映企业集团融资视角的集权程度:

PDebti,t=β0+β1PAsseti,t+εi,t(3)

其中:PDebt以母公司现金流量表中“借款收到的现金”项目除以合并报表对应项目计算;PAsset以母公司总资产除以合并报表总资产计算;模型(3)的估计残差即为基于融资视角的企业集权的度量指标Cen2。Cen2越大,则说明在母公司占集团规模比例不变的情况下,母公司所筹集的资金越多,母公司除为母公司自身筹集资金外,还为企业集团其他的分、子公司筹集资金,进而说明企业集团的融资集权程度更高。回归结果如表4中列(6)所示,交乘项在10%的水平上显著为正,说明更换指标后,本文结论基本可靠。

此外,本文还借鉴潘怡麟等[7]的研究方法,剔除Passet在区间[0,1]之外的样本,重新计算得到集权程度指标与产能过剩指标的交乘项Cen3×Overprod。回归结果如表4列(7)所示,交乘项的回归系数依然显著为正,说明集权状态有利于企业集团整体去库存,本文研究结论依旧稳健。

表4 稳健性检验结果

五、进一步分析

(一)影响机制检验

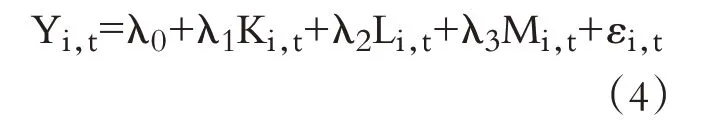

经营效率的提升可以提高各层级人员决策的执行效率,可能成为集权时促进企业去库存的一个有效途径。一般来说,采取集权管理时,母公司基于集团层面的利益对制定管理制度,比如统一的财务处理方式、各项工作的标准流程以及人事升迁制度,运营制度的一致性能够降低子公司间的交流成本,进而提高经营效率[7]。因此,采取集权管理模式可能通过提高经营效率进而保证去库存决策的有效执行。为了验证这一猜想,本文参考已有研究方法,以全要素生产率(TFP)衡量企业的经营效率。本文构建了式(4)并进行分年度的回归,预计残差为TFP。式(4)中,因变量为产出(Y,销售商品提供劳务收到现金的自然对数),自变量包括资本投入(K,期初固定资产的自然对数)、劳动力投入(L,支付给职工以及为职工支付现金的自然对数)以及原材料投入(M,购买商品接受劳务支付现金的自然对数)。

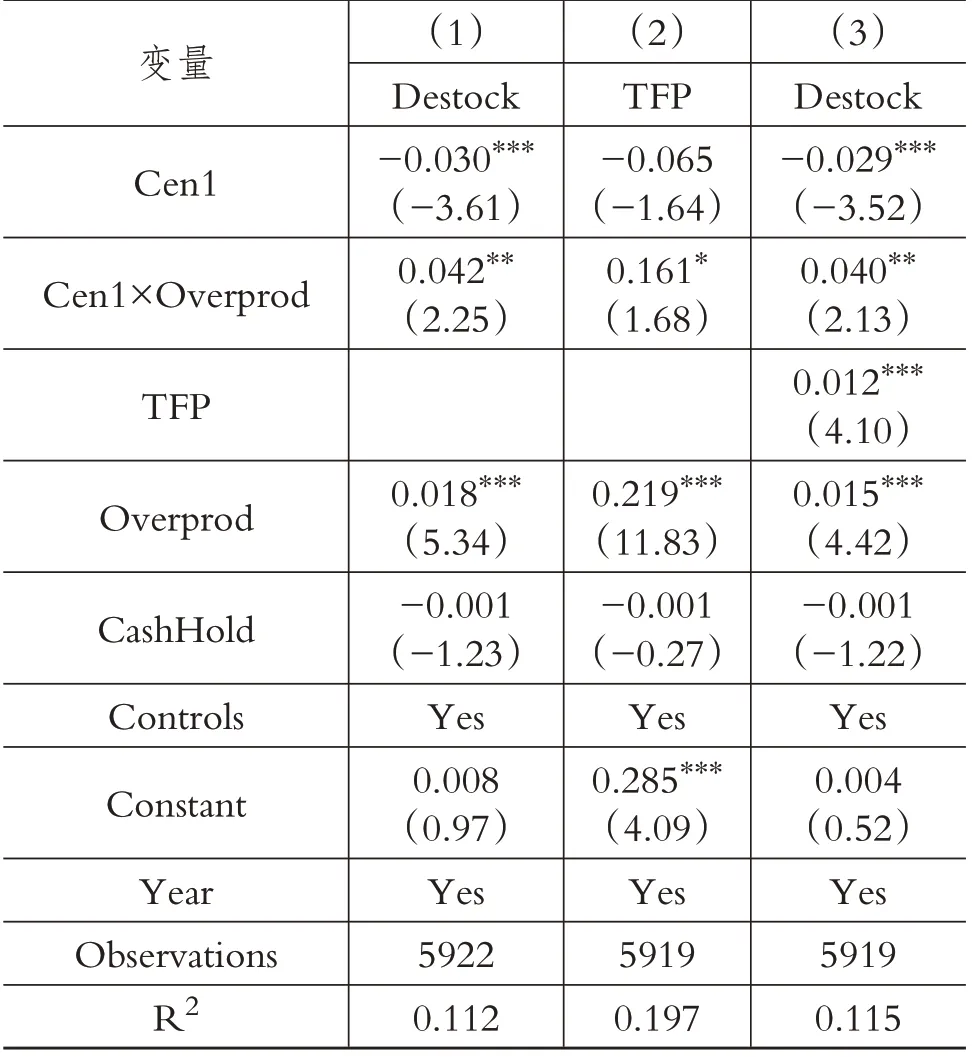

本部分利用中介效应模型进行回归,回归结果如表5第(1)~(3)列所示。第(1)列为全样本回归,交乘项与去库存指标的回归系数显著正相关,说明总效应显著;第(2)列中,Cen1×Overprod的系数显著为正;第(3)列显示,同时将Cen1×Overprod与TFP引入回归模型,中介变量TFP显著为正,初步支持了中介效应。进一步地,本文进行了中介效应的Sobel检验,得到Sobel的Z值为2.968,在1%的水平上显著拒绝了不存在中介效应的原假设,中介效应成立。这一结果表明,集权管理提高了企业的经营效率,经营效率的提升更有利于企业去库存。这说明企业集团决策权配置会显著提高企业的经营效率,而且企业的经营效率提升能够显著加大企业去库存的力度。这证明了本文的推测,即企业集团决策权配置会通过提高企业经营效率,进而促进企业集团整体实现去库存。

表5 影响机制检验结果

(二)情境检验

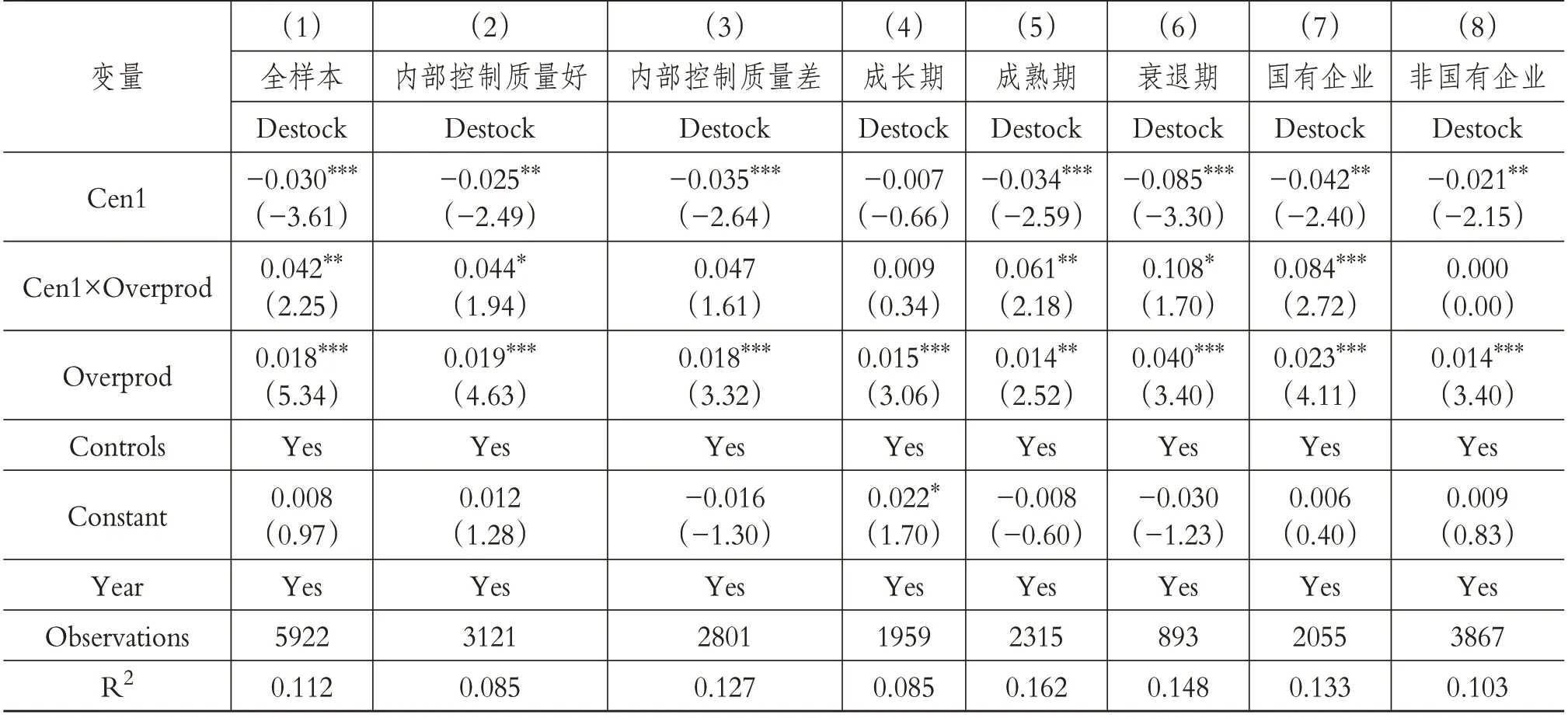

1.内部控制的影响。内部控制处于企业集团中枢系统的重要位置。企业集团整体规模越大,其重要性越显著。因此,健全的内部控制机制能够规范母公司及子公司的经营行为,减少各层级之间的代理冲突,保障企业集团总体战略目标的实现。Fama和Jensen[28]研究发现,企业集团决策权集中度较高易引发较为严重的代理问题,使公司治理效应降低,而企业内部控制能够减少代理成本和控制管理层的非理性行为[29],从而促使管理层实施有效的存货管理策略[30]。本文认为,在内部控制质量较好时,公司治理机制发挥治理效应,能够有效控制整个集团内部资本市场运作的效率,抑制子公司管理层的代理行为,使得各个层级的人员利益目标达成一致,进一步提升了集权管理模式下子公司去库存决策的执行力度和效率。为此,本文借鉴已有的衡量方法,采用迪博公司发布的上市公司内部控制指数(ICQ)来评价公司的内部控制质量水平。计算ICQ的年度行业中位数,大于中位数的组别为内部控制质量好的组,定义为1,否则为内部控制质量差的组,定义为0。对模型(2)重新进行分组回归,结果如表6列(2)、(3)所示,第(2)列是内部控制质量较好的样本的回归结果,其中Cen1×Overprod的系数为0.044,且在10%的置信水平上显著;第(3)列是内部控制质量较差的样本的回归结果,Cen1×Overprod的系数为0.047,并不显著。上述结果表明,在内部控制质量较好组决策权配置对企业去库存的影响要优于内部控制质量较差的组,即内部控制制度越健全,企业集团越容易通过提高内部控制质量缓解代理冲突,提升子公司执行母公司去库存决策的力度和效率。

表6 情境检验的回归结果

2.企业生命周期的影响。根据企业生命周期理论,不同生命周期企业的规模大小、管理模式和面临的市场风险都各不相同。企业在不同的生命周期阶段具有不同的财务特征和面临不同的市场环境,这就决定了不同阶段的战略管理方式和经营目标的差异[31]。就决策权配置而言,处于成长期的企业比处于成熟期和衰退期的企业更适于分权管理。处于成长期的企业,所占市场份额较小、生存压力较大,把握市场良机成为该阶段企业的首要目标,此时需要具备对市场发展的敏锐度和灵活性;而通过对下级子公司释放一定程度的财务控制权,将有助于提高其创造性、主动性和灵活性,进而较快地适应市场的发展[6]。处于成熟期和衰退期的企业更适于实施较为集中的决策权配置战略,以延缓企业衰退周期。当企业发展到成熟期时,子公司发展规模逐渐壮大、企业现金流充足,企业采取集权管理模式有利于实现对子公司管理层的掌控,弱化子公司管理层的寻租动机。因此,面临库存积压时,采取集权管理模式有利于加速去库存。当企业步入衰退期时,产品滞销、客户流失、存货积压更为严重,面临此困境,企业可能出现多头目标,此时企业有动机通过集权管理模式减小衰退期的负面影响。

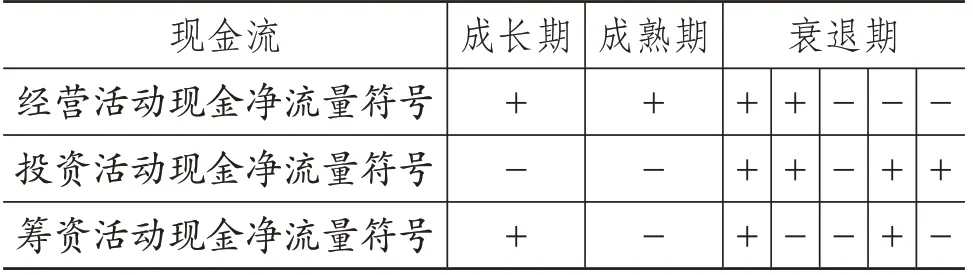

鉴于我国证券市场对公司上市有一定的条件和门槛限制,故而大多数上市公司基本跨过了初创期。基于此,本文将企业生命周期划分为成长期、成熟期和衰退期三个阶段。借鉴已有研究对组合现金流的分析方法,对企业的成长期、成熟期和衰退期分别进行分析,各阶段的现金流分布情况如表7所示。企业处于成长期时,Life1=1,否则Life1=0;企业处于成熟期时,Life2=1,否则Life2=0;企业处于衰退期时,Life3=1,否则Life3=0。

表7 基于现金流符号划分的企业生命周期

本文基于表7划分的企业生命周期的不同阶段,分别研究企业集团的决策权配置对去库存的影响,回归结果如表6中列(4)~(6)所示。从中可以看出,企业集团处于成长期时,采用集权管理模式不利于实现去库存的目标,但是在成熟期和衰退期企业集团的集权有利于企业去库存。企业在成熟期和衰退期,业务更加复杂、信息更加不透明,采用集权管理有利于弱化子公司管理层的寻租动机,故而有利于去库存决策的有效执行。

3.产权性质的异质性影响。基于我国特殊经济制度背景,不同所有制企业集团受政府干预程度和决策的执行力度可能是不一样的。在权力集中的情况下,从政府的干预能力来看,国有企业的经济行为大多受到政府的直接影响,政府作为国有企业的实际控制者,对其实际经营具有较强的控制能力。随着市场化进程的推进,私有产权受到的保护越来越多,地方政府对非国有企业经营实施干预极其不易,政府难以有效影响民营企业的具体生产及销售决策。从政策的执行力度来看,国有企业在执行政府指令方面体现了国有企业管理层的政治站位问题,因此,当国家出台一系列“去库存”政策时,国有企业在执行去库存指令方面具有更强的执行力。对于非国有企业而言,对市场动态和未来发展动向更加敏感,会主动调整库存以应对市场环境的变化[9]。本文认为,在产能过剩时,国有企业更加有动力解决存货积压的问题。

为此,本文加入产权性质(State)变量后对模型(2)进行分组回归,回归结果如表6第(7)、(8)列所示。表6第(7)列是国有企业样本的回归结果,其中Cen1×Overprod的系数为0.084,且在1%的水平上显著;第(8)列是非国有企业样本的回归结果,未通过显著性检验。这一结果表明,集权模式下有利于企业去库存主要存在于国有企业之中,对于对市场走向更敏感、存货调整更灵活的非国有企业的影响相对较小。此结果表明国企存货管理效率显著高于非国企[32],上市国企是国企中相对优质的企业,人力资源和资金充足,实力雄厚,更有能力提高存货管理效率和营运能力。因此,当出现产能过剩的情况时,相对于非国有企业来说,国有企业更有条件实施去库存的决策。

六、研究结论与启示

存货作为企业一项不可或缺的流动性资产,不仅受到宏观政策和市场供需状况的影响,也受到微观企业主体行为的影响。现有研究大多是从宏观的角度探究影响去存货行为的因素,缺乏从微观企业集团的角度对其展开研究。本文在借鉴潘怡麟等[7]思路的基础上,以2007~2018年我国A股上市的制造业公司为研究样本,构建了基于企业集团职工薪酬集中程度指标来客观地反映企业集团的决策权配置的集中程度,并通过理论分析和实证检验考察了集团制企业的决策权配置对去库存行为的影响。研究发现:①当制造业出现产能过剩的情况时,采用集权组织模式更有利于企业集团达成去库存的目标。②进一步对二者之间的作用机制进行检验,发现集权主要通过提高企业经营效率对企业去库存决策的执行效率施加影响。③情境检验显示,当集团内部控制质量更好以及企业处于成熟期或衰退期时,采用集权管理模式更有利于企业去库存。对不同所有制企业分别进行研究后发现,权力集中模式下有利于企业去库存主要存在于国有企业之中,对于对市场走向更敏感、存货调整更灵活的非国有企业的影响相对较小。

本文可能的启示在于:①企业集团在进行权力分配时,需充分了解子公司业务情况,当子公司业务规模较大、持有专有知识较多时,需授予子公司一定程度的经营自主权,增强其活力和自主创新力;同时要加强对下级子公司管理层的管理和监督,抑制其基于自身利益做出有损集团整体利益的机会主义行为。②当企业出现产能过剩的情况时,适度的集权管理能够提高企业经营效率,进而提高去库存决策的实施效率。即对于存在大量库存的企业,建议从企业权力配置入手,将权力集中于母公司,从而加大去库存力度,缓解存货过度积压的问题。③集团内部控制作为公司内部治理的一个重要环节,具有缓解母子公司管理层之间代理问题的功能,能够有效对子公司管理层进行控制和监督。因此,企业应该加强内部控制建设,详细制定有关存货管理的制度,明确各部门和人员的权责利,进行严格的监督和考核,并保证存货业务的不相容岗位相互分离、相互制约和监督,降低存货流转过程中徇私舞弊的可能性。④企业集团基于权力的配置应当与企业不同发展时期相适应,在企业不同生命周期阶段制定不同的管理模式,以促进企业自身去库存目标的实现,为企业的长期稳定发展提供源源不断的动力。⑤国有企业普遍存在产能过剩问题,造成了产品的过度积压,相关政策制定者需加强对国有企业集团生产经营的监管和激励,加大去库存的力度以提高现金资源周转的效率。

【主要参考文献】

[1]王杰,吴昊旻.商业信用有利于企业“去库存”吗?[J].中南财经政法大学学报,2018(5):59~68+164.

[2]尹铁岩,何明钰.以信息化促进制造业企业去库存的对策[J].经济纵横,2016(8):86~89.

[3]陆正飞,张会丽.集团企业资金集中管理及其经济后果[J].财会学习,2011(8):22~23.

[4]蒋秋华.企业集团财务控制问题研究[D].南京:南京工业大学,2006.

[5]刘慧龙,王成方,吴联生.决策权配置、盈余管理与投资效率[J].经济研究,2014(8):93~106.

[6]张会丽,吴有红.企业集团财务资源配置、集中程度与经营绩效——基于现金在上市公司及其整体子公司间分布的研究[J].管理世界,2011(2):100~108.

[7]潘怡麟,朱凯,陈信元.决策权配置与公司价值——基于企业集团的经验证据[J].管理世界,2018(12):111~119.

[8]许志伟,薛鹤翔,车大为.中国存货投资的周期性研究——基于采购经理人指数的动态视角[J].经济研究,2012(8):81~92.

[9]韩国高.需求不确定性、投资者信心与制造业库存投资[J].财经问题研究,2015(5):53~60.

[10]申博.“去库存”视角下房地产行业对区域金融稳定的影响——基于空间面板模型的实证研究[J].河北经贸大学学报,2016(3):61~66+101.

[11]高聚辉.“去库存”进程加速房地产市场寻求再平衡[J].中国发展观察,2016(1):13~15.

[12]杨晓东,李晓.供给侧改革背景下粮食“去库存”的难点与对策——以国家临储玉米为例[J].社会科学家,2017(5):59~64.

[13]陈晓珊,匡贺武.货币政策、利率市场化与产成品库存——基于供给侧结构性改革视角[J].经济体制改革,2017(4):137~144.

[14]刘斌,黄坤,王雷.谁更愿意去库存:国有还是非国有房地产企业?[J].经济研究,2018(6):112~126.

[15]Feng M.,Li C.,Mcvay S.E.,et al..Does Ineffective internal control over financial reporting affect a firm's operations?Evidence from firms'inventory management[J].Accounting Review,2015(2):529~557.

[16]王铮.房地产行业去库存对债务融资与盈余管理的影响研究[J].财政监督,2018(19):95~99.

[17]Aghion P.,Tirole J..Formal and real authority in organization[J].Journal of Political Economy,1997(1):1~29.

[18]Baiman S.,Rajan M.V..Centralization delegation,and shared responsibility in the assignment of capital invetment decision rights[J].Journal of Accounting Research,1995(33):135~164.

[19]Harris M.,Raviv A..Capital budgeting and delegation[J].Journal of Financial Economics,1998(3):259~289.

[20]Daily C.M.,Dalton D.R..Corporate governance and the bankrupt firm:An empirical assessment[J].Strategic Management Journal,1994(8):643~654.

[21]张会丽,陆正飞.控股水平、负债主体与资本结构适度性[J].南开管理评论,2013(5):142~151.

[22]何捷,张会丽,陆正飞.货币政策与集团企业负债模式研究[J].管理世界,2017(5):158~169.

[23]张会丽,陆正飞.上市公司经营业务分布是否影响盈余质量?——基于上市公司及其整体子公司相对业务规模的考察[J].财经研究,2012(8):72~83.

[24]杨阳,王凤彬,孙春艳.集团化企业决策权配置研究——基于母子公司治理距离的视角[J].中国工业经济,2015(1):108~120.

[25]D'Mello R.,Gao X.,Jia Y..Internal control and internal capital allocation:Evidence from internal capital marketsof multi-segment firms[J].Review of Accounting Studies,2017(1):1~37.

[26]Ozbas O.,Scharfstein D.S..Evidence on the dark side of intermal capital markets[J].Review of Financial Studies,2010(2):581~599.

[27]Graham F.D.,Hayek F.A..Social goals and economic institutions[J].Journal of Political Economy,1945(2):177~179.

[28]Fama E.,M.Jensen.Agency problems and residual claims[J].The Journal of Law and Economics,1983(26):327~349.

[29]聂艳红.内部控制、融资约束与企业现金持有水平[J].财会通讯,2020(1):85~88.

[30]刘树海,张俊民,唐婧清.融资约束、现金持有行为与存货管理效率——来自我国制造业上市公司的经验证据[J].财会月刊,2018(18):52~58.

[31]Adizes I..Corporate life cycles:How and why corporations grow and die and what to do about it[J].Prentice Hall,1988(1):128~140.

[32]欧阳峰,曾靖.从存货管理的视角看中国市场化改革和国企改革——基于制造业上市公司的实证研究[J].经济与管理评论,2016(3):61~72.