衍生工具应用与真实盈余管理

郭慧婷(副教授),董南雁(副教授)

一、引言

随着衍生品市场的快速发展,衍生工具的高杠杆性和经济复杂性也会对管理层的盈余管理行为产生影响[1]。一方面,由于金融资产的分类计量以及预期损失模型的运用要求更多的管理层职业判断,企业借此规避监管和操纵利润的空间加大[2];另一方面,由于对金融工具和衍生工具进行计量的公允价值难以可靠取得,IFRS 9可能被用于盈余管理而造成会计信息的可靠性下降[3]。

目前,研究衍生工具应用与盈余管理的相关文献大多围绕应计盈余管理展开[1]。随着应计盈余管理的操纵空间缩小以及成本增加[4],管理层逐渐转向真实盈余管理来实现其盈余目标[5,6]。由于上市公司应用衍生工具具有方式多样性、经济实质复杂性等特性,且套期会计处理尤为复杂,投资者、分析师等也较难识别衍生工具的使用动机和应用实质[7]。可见,上市公司衍生工具应用中的真实活动盈余管理问题亟待研究。

基于此,本文以2009~2019年我国A股上市公司为研究样本,实证检验衍生工具应用中的真实盈余管理行为,发现应用衍生工具的公司存在更高程度的真实盈余管理,并且在非国有企业和财务风险较低的应用衍生工具公司中真实盈余管理程度更高。在进一步检验中,本文还发现衍生工具应用与应计盈余管理负相关,且应用衍生工具更复杂的公司以及财务风险更高的应用衍生工具公司,应计盈余管理更少。

与现有文献相比,本文的主要贡献有:第一,为衍生工具应用中存在的真实盈余管理提供实证证据,充实了现有的盈余管理研究内容;第二,发现应用衍生工具种类更多的公司真实盈余管理程度更高,进一步丰富了衍生工具应用的动机研究;第三,验证了应用衍生工具的公司在财务风险较低时真实盈余管理程度更高,为信息使用者和监管部门发现和治理公司盈余管理提供了新的思路和视角。

二、文献回顾与假设提出

(一)文献回顾

20世纪70年代以来,布雷顿森林体系的瓦解导致汇率、利率和股价等金融资产价格产生异常剧烈的波动,衍生工具应运而生并迅速成为公司行之有效的风险管理工具[8]。然而,公司应用衍生工具的动机复杂,可能因未有效套期而有意投机[9]。还有公司应用衍生工具不仅出于风险管理、投机获利的动机,还有可能存在盈余管理目的[10]。目前有关衍生工具应用与盈余管理的文献主要围绕应计盈余管理展开。Barton[1]研究发现,衍生工具与操纵性应计盈余管理存在部分替代,以平滑利润波动;Hu和Zhou[11]对Barton[1]的研究数据进行扩展后得到相同的实证结果:美国上市公司替代性使用衍生工具和应计盈余管理。可见,在衍生工具的应用中存在盈余管理行为已是不争的事实。

国际财务报告准则(IFRS)以及美国财务会计准则公告(SFAS)对衍生工具会计准则的不断完善,使得上市公司应用衍生工具进行应计项目操作的空间缩小,从而进一步抑制衍生工具应用中的应计盈余管理行为。Cohen等[4]通过研究萨班斯—奥克斯利法案(Sarbanes-Oxley Act,SOX)的颁布对盈余管理方式的影响,发现颁布前公司更多使用应计盈余管理,而颁布后,则转向了操控实际活动。Chang等[12]提出,SFAS161(Disclosuresabout Derivative Instrumentsand Hedging Activities)实 施 之 后,公司信息环境质量的提升能够减少金融工具对冲(实际是通过应计盈余平滑)带来的公司价值溢价。

2014年我国金融工具会计准则与国际准则持续趋同后,引发了国内学者对衍生工具的相关研究。邱月华、曲晓辉[3]认为,由于金融工具及衍生金融工具的公允价值难以可靠取得,易被用于盈余管理。因此,衍生工具应用中管理者操控公司利润、获取个人利益的盈余管理手段亟待研究。

(二)假设提出

1.衍生工具应用与真实盈余管理的关系。越来越多的研究发现,应用衍生工具的公司可能转向真实盈余管理来实现管理层盈余目标。Graham等[5]认为,管理层更倾向于采取包括衍生工具应用在内的真实盈余管理而非应计盈余管理以操纵盈余,因为应计盈余管理更易引起审计师及监管方的注意。上市公司通过衍生工具应用中的真实盈余管理进行利润平滑,可以减少企业税收,提高企业价值[13]。除此之外,还能避免投资不足以及降低财务困境成本[14]。

关于衍生工具应用对盈余质量影响的研究,Hairston和Brooks[15]发现衍生工具应用被认为是降低收入波动的真实活动盈余管理。并且金融工具及套期会计相关准则新修订发布后,应计盈余管理程度减弱。这可能与基于完美市场角度下的传统套期保值理论预期相反,而更符合基期逐差理论。该理论代表学者Working[16]提出,套期保值由风险管理和投机获利组成,公司更多出于投机获利的动机使用衍生工具。因此,对套期保值的认识与应用偏差,使衍生工具应用中存在盈余管理的空间。Choi等[10]提供证据发现,SFAS 133实施之后衍生对冲与应计盈余的替代关系有所减弱。因此,颁布实施金融工具相关准则减少了金融工具应用中的应计盈余管理行为,且衍生工具对盈余管理的影响在真实活动中的可操控性比传统的盈余管理更强。

综上所述,应用衍生工具的公司更倾向于进行隐蔽性更强的真实盈余管理。因此,本文提出如下假设:

H1:与未应用衍生工具的公司相比,应用衍生工具的公司真实盈余管理程度更高。

在上市公司应用衍生工具的过程中,衍生工具的经济复杂性也会影响上市公司的盈余管理程度。金融工具会计准则是会计准则体系中最复杂且难以理解及应用的准则之一,而且现代组合投资套期保值理论也支持更多的套期工具组合。Johnson[17]和Ederington[18]两位代表性学者分析了多种投资组合的套期保值比重以避险。

衍生工具公允价值的不确定性,为管理层利用衍生工具进行盈余管理留下了更大的操纵空间。而且以原则为导向的准则制定模式在降低准则复杂性的同时,也带来了对其可能产生的信息可比性降低以及盈余管理空间增加的担忧[3]。

基于以上分析,本文认为管理层应用衍生工具的类型越多、规模越大、经济内容越复杂,其对上市公司真实盈余管理的影响就越大。因此,本文提出如下假设:

H2:衍生工具的经济内容越复杂,公司真实盈余管理程度越高。

2.产权性质差异下的衍生工具应用与真实盈余管理关系。接下来讨论我国特有的产权性质差异对衍生工具应用经济后果的影响。本文主要从我国上市公司内外两个方面,研究产权性质的调节作用。

从外部监督来看,国有企业多是规模较大且关系国计民生重要行业的大型企业,国资委要求国有企业必须审慎运用金融衍生工具,禁止任何形式的投机交易;相对而言,非国有企业的经营管理规范相对较宽松、外部监管制度相对松散,其在选择和应用衍生工具上有更大的自主性和灵活性。刘任帆[19]通过分组研究发现,套期保值组大部分是国务院国资委或地方国资委控股的上市公司,而投机组大部分是民营控股的上市公司,说明国有与非国有企业使用衍生工具的目的存在差异。

从内部治理来看,国有企业的内部控制流程从设计到执行相对完善。而非国有上市公司在应用衍生工具的过程中,容易忽略衍生工具风险带来的失败和亏损。例如:2005年中盛粮油2.27亿港元的期货套期保值亏损;2008年中信泰富由于外汇期权累计亏损186亿港元,导致市值缩水超过210亿港元。

由此可见,衍生工具的应用在不同产权性质公司中存在着差异。相比非国有企业,国有企业在应用衍生工具的过程中,外部监管和内部控制更加严格,在一定程度上抑制了衍生工具应用中的盈余管理行为。因此,本文提出如下假设:

H3:与国有企业相比,应用衍生工具的非国有企业的真实盈余管理程度更高。

3.不同财务风险水平下的衍生工具应用与真实盈余管理的关系。2017年,我国正式接任金砖国家主席国,标志着我国资本市场越来越趋向成熟,市场主体优胜劣汰,上市公司面临的风险种类和风险程度增加,上市公司陷入财务困境的风险也随之增大。那么,在不同财务风险水平下,公司衍生工具应用中的真实盈余管理程度有何不同?

已有研究表明,上市公司财务风险对管理层盈余管理行为有显著影响[20]。在不同程度的财务风险下,管理层选择两类盈余管理的偏好也存在差异。而且在经营环境面临较大财务风险时,管理层会减少真实盈余管理活动,以防止公司陷入更大的财务困境[21]。本文认为,在衍生工具应用中的盈余管理行为亦是如此。一方面,管理层会替代性地使用真实盈余管理和应计盈余管理来操纵公司利润,随着应计盈余管理操纵空间缩小,管理层更倾向于通过真实盈余管理来实现其盈余目标[22];另一方面,在公司经营环境面临较大不确定性、财务风险较高时,管理层一般会选择盈余管理来粉饰公司的财务状况,由于真实盈余管理的实施成本更高[23]、对公司长期业绩的破坏程度更强[24],此时管理层会减少真实盈余管理活动。因此,财务风险高的公司进行真实盈余管理的可能性降低。故本文认为,应用衍生工具公司中的真实盈余管理程度,在不同财务风险水平下会有所不同。财务风险高的公司,管理层会降低其真实盈余管理程度,以防止公司陷入更大的财务困境;财务风险低的公司,管理层更倾向于通过真实盈余管理达到其盈余管理目的。因此,本文提出如下假设:

H4:在应用衍生工具的公司中,与财务风险高的公司相比,财务风险低的公司真实盈余管理程度更高。

三、实证研究设计

(一)样本选择和数据来源

2008年爆发的金融危机对应用衍生工具的公司产生显著影响,故本文所选样本始于2009年,截止于衍生工具相关修订准则实施前的2019年,以保持制度与口径的一致性。具体样本获取过程如下:

首先,收集2009~2019年A股非ST、非金融保险类上市公司相关数据,剔除数据缺漏的公司后共有25717家上市公司样本。公司衍生工具应用数据从年报中手工收集。利用Python进行文本挖掘,获取上市公司衍生工具应用情况,通过搜索“金融衍生资产/负债”“期货/权”“远期”“掉期”“延期”等关键词,手工整理并统计上市公司衍生工具应用情况,即凡在年报中搜集到这些关键词的公司,则作为应用衍生工具的样本公司。所有公司财务数据均来源于国泰安数据库。对主要连续变量进行上下1%的winsorize处理。

表1列示了2009~2019年每年应用和未应用衍生工具的样本公司数量,可以看出应用衍生工具的公司数量呈递增趋势,从2009年的108家,增长至2019年的424家。

表1 上市公司衍生工具应用情况 单位:家

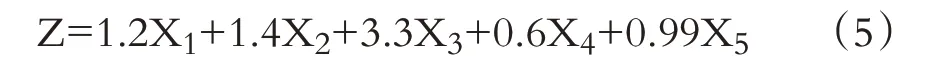

(二)变量定义

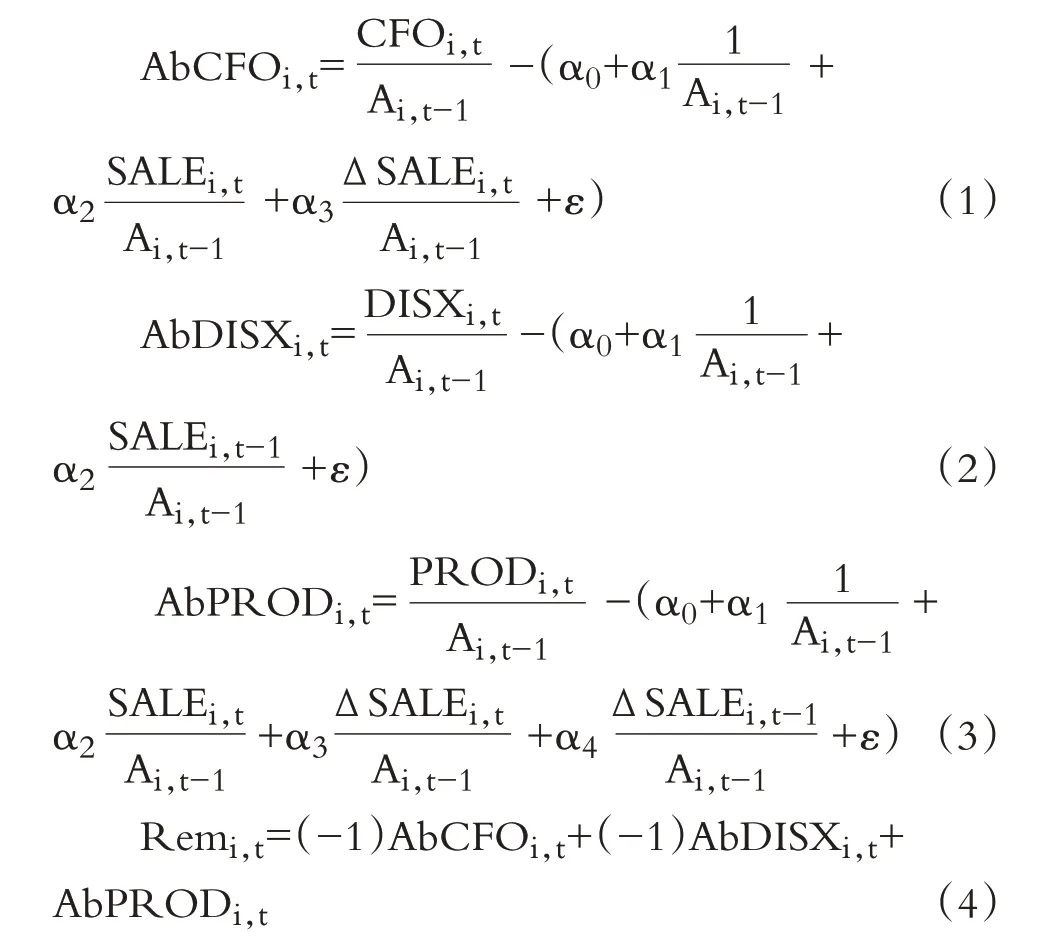

1.被解释变量——真实盈余管理程度(Rem)。本文对真实盈余管理程度的衡量主要参考Cohen和Zarowin[25]提出的相关模型,利用异常经营活动现金流(AbCFO)、异常酌量性费用(AbDISX)以及异常产品成本(AbPROD)三个分指标之和来表示真实盈余管理程度(Rem)。为了保持三者方向一致,仍借鉴Cohen和Zarowin[25]的研究,将AbCFO和AbDISX分别与-1相乘后,再将三者求和。总指标值越大,表明公司的真实盈余管理程度越高,反之则越低。计算公式如下:

其中:SALEi,t代表i公司第t年的营业总收入;ΔSALEi,t则为第t年营业总收入变动额;Ai,t-1为年初总资产;CFOi,t代表i公司在第t年的经营活动现金流量净额;PRODi,t为i公司在第t年的生产经营总成本;DISXi,t为i公司在第t年的管理费用和销售费用之和;ε为残差项。

2.解释变量——衍生工具应用(Deriv)及衍生工具经济复杂度(Comd)。本文分别用两个哑变量衡量衍生工具应用情况:①衍生工具应用,用Deriv表示。借鉴目前的衍生工具相关研究文献[26,27],当样本公司披露了前述搜索的与衍生工具有关的关键词,则哑变量Deriv取1,否则取0。②衍生工具经济复杂度,用Comd表示,参考郭飞等[27]的研究,当公司使用2种及以上衍生工具类型时取1表示高经济复杂度;当公司使用1种及未使用衍生工具时取0表示低经济复杂度。衍生工具经济复杂程度也为本文手工收集。

3.调节变量。①产权性质(Soe),产权性质差异会影响衍生工具应用与真实盈余管理之间的关系,当样本为国企时变量Soe取1,否则取0。②财务风险(Zsc),公司财务风险的衡量有单一变量分析法和多变量分析法,本文采用Altman[28]提出的多变量分析法中的Z值计分模型来衡量公司的财务风险,分别从盈利能力、偿债能力和资产流动性等角度综合反映公司财务状况,具体计算公式如下所示:

其中:X1=营运资本/总资产,反映资产的流动性;X2=留存收益/总资产,反映公司累计盈利;X3=息税前收益/总资产,反映公司资产的获利能力;X4=权益市值/账面总负债,反映公司的偿债能力;X5=销售收入/总资产,反映公司资产的利用效果。Zsc值越大,表明公司的财务风险越小。本文取Zsc值的中位数作为划分依据,将样本公司分为财务风险高组和财务风险低组。

4.控制变量。参考黄世忠、王晓珂[29]的研究,本文选取总资产报酬率(Roa)、公司规模(Size)、资本结构(Lev)、流动比率(Liq)、上市年限(Age)、净资产收益率(Roe)、现金流(Cf)、股权集中度(Topone)、利息保障倍数(Icr)、成长性(Growth)、两职合一(Dual)等因素作为控制变量,同时控制模型中的行业和年份固定效应。变量说明见表2。

(三)模型设计

为了检验H1和H2,参照郭飞等[27]的研究,构建一般形式多元回归模型(6),检验衍生工具应用与真实盈余管理程度之间的关系,以及衍生工具类型及其经济复杂程度对真实盈余管理程度的影响。再利用模型(6)进行分组回归,分析产权性质和财务风险水平对衍生工具应用与真实盈余管理程度两者关系的调节作用,即检验H3和H4。

其中:Di,t代表本文的两个解释变量Derivi,t及Comdi,t;控制变量定义如表2所示;ε为残差项。

表2 变量定义与度量

四、实证结果与分析

(一)描述性统计

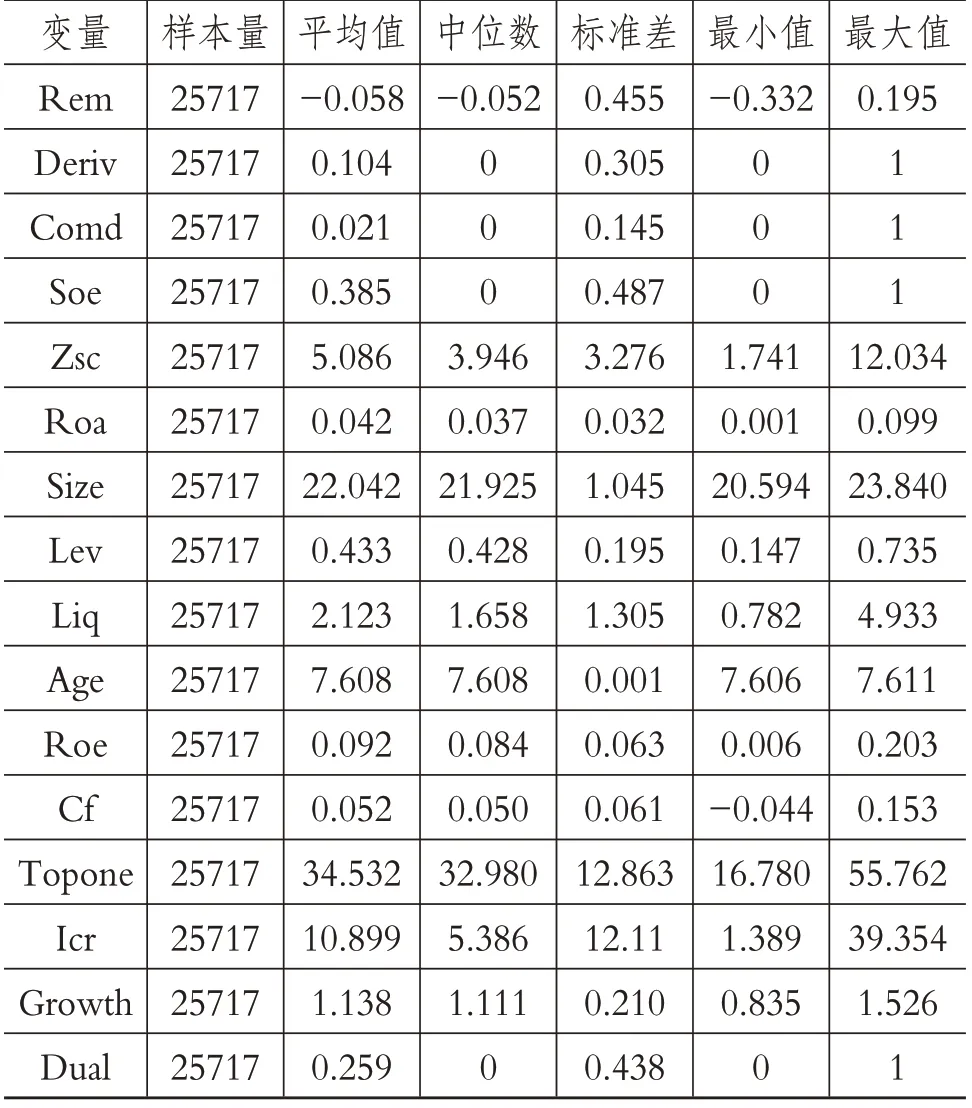

本文主要变量的描述性统计结果如表3所示,从衍生工具应用(Deriv)的均值0.104可以看出,应用衍生工具的公司占总样本的10.4%。衍生工具经济复杂度(Comd)的均值为0.021,说明2.1%以上的样本公司使用了1种以上的衍生工具。由此可见,研究衍生工具应用与真实盈余管理之间的关系有利于我国上市公司规范应用衍生工具。从产权性质(Soe)的均值0.385可知,样本公司中有38.5%为国有企业,61.5%为非国有企业。Altman[28]对Z值的分析为,Z值大于2.99则企业不可能破产,小于1.81则企业很可能破产,介于1.81和2.99之间,属于灰色区域。即Z值越大,公司越健康,破产概率越小。从表3的财务风险(Zsc)均值5.086可以看出,大部分样本公司较为健康;但是从最小值1.741可以看出,个别公司破产概率仍较大,应该引起投资者和监管部门的注意。其他控制变量的均值和中位数接近,说明各变量观测值总体上呈正态分布。

表3 变量描述性统计

(二)相关性分析

从相关系数结果(限于篇幅,相关性分析表未报告,备索)看,衍生工具应用(Deriv)与上市公司真实盈余管理程度(Rem)的Pearson(Spearman)相关系数为0.039(0.073),且在1%的水平上显著,初步验证了H1;衍生工具经济复杂度(Comd)与上市公司真实盈余管理程度(Rem)的相关系数为0.029(0.052),且在1%的水平上显著,初步验证了H2。

(三)多元回归分析

在进行回归分析前,本文运用Heckman两步法[30]控制企业衍生工具应用可能存在的自选择问题。采用其他企业应用衍生工具的均值作为工具变量,并在第一阶段中计算出逆米尔斯比率(Imr),再在第二阶段中将该比率(Imr)作为控制变量来检验本文的相关假设。

1.衍生工具应用与真实盈余管理回归结果。上市公司衍生工具应用对真实盈余管理影响的结果如表4所示。其中AbCFO、AbDISX和AbPROD分别从经营活动现金流、酌量性费用和产品成本三个角度,检验衍生工具应用对真实盈余管理的具体影响路径,其中衍生工具应用通过异常经营活动现金流(AbCFO)、异常酌量性费用(AbDISX)和异常产品成本(AbPROD)来影响盈余(系数分别为-0.0059、0.0388和-0.0261,t值分别为-1.77、6.65和-9.06),最终提高公司真实盈余管理程度。

表4 衍生工具应用与真实盈余管理的关系

表4第(4)列为衍生工具应用(Deriv)与真实盈余管理程度(Rem)的回归结果,衍生工具应用(Deriv)的系数为0.0689(t=7.51),其与真实盈余管理程度(Rem)在1%的显著性水平上正相关,说明应用衍生工具的公司真实盈余管理程度更高,H1得到验证。

表4第(5)列为衍生工具经济复杂度(Comd)与真实盈余管理程度(Rem)的回归结果,衍生工具经济复杂度(Comd)的系数为0.0460(t=4.89),且在1%的水平上显著,即公司应用衍生工具的类型越多、经济内容越复杂,公司应用衍生工具引起的真实盈余管理程度越高,H2得证。

2.产权性质的调节作用回归结果。本文采用分组回归检验产权性质对衍生工具应用与真实盈余管理两者关系的调节作用,回归结果如表5第(1)、(2)列所示。其中,国有企业衍生工具应用(Deriv)的系数为0.0672(t=5.23),非国有企业的系数为0.0727(t=5.53),进一步采用Chow-test检验组间系数差异,国有企业和非国有企业的组间系数差异是显著的(F=6.56,P=0.0014)。这说明产权性质对衍生工具应用与真实盈余管理两者关系具有调节作用,且在非国有企业中真实盈余管理程度更高,这与Dong等[31]的研究结果一致。

此外,本文分别检验了不同产权性质下,衍生工具经济复杂度与真实盈余管理程度之间的关系,实证检验结果如表5第(3)、(4)列所示。但在以应用衍生工具经济复杂度分组的情况下,与非国有企业相比,国有企业真实盈余管理程度稍高。对于非国有企业应用衍生工具复杂程度与真实盈余管理的关系还有待细分研究。H3部分得证。

表5 按产权性质分组检验衍生工具应用及其经济复杂度与真实盈余管理的关系

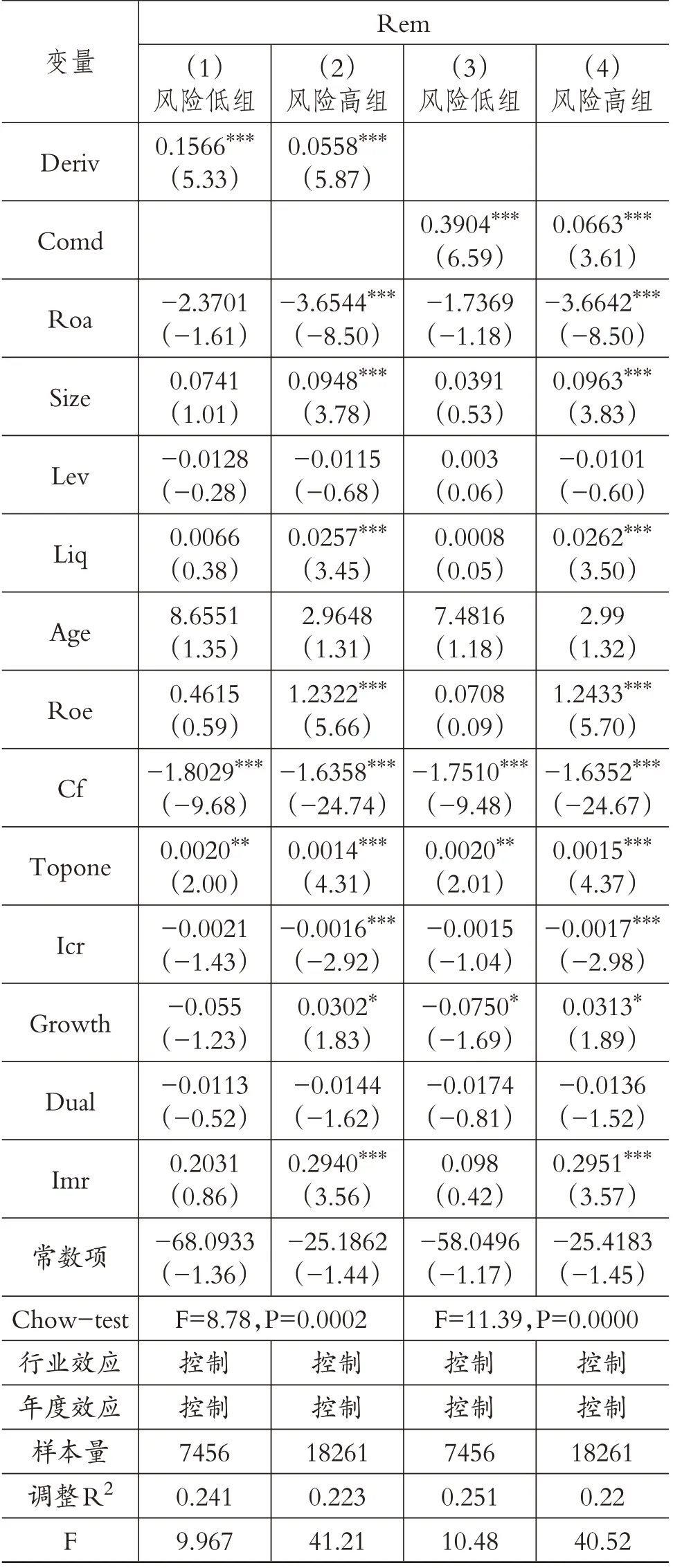

3.财务风险的调节作用回归结果。财务风险对衍生工具应用与真实盈余管理两者关系的分组回归结果如表6所示。本文以财务风险Zsc值的中位数为划分依据,将样本分为财务风险高组和财务风险低组并进行分组回归。如表6第(1)、(2)列所示:在财务风险低组,衍生工具应用(Deriv)的系数为0.1566(t=5.33);在财务风险高组,衍生工具应用(Deriv)的系数为0.0558(t=5.87)。本文采用Chowtest进一步检验了组间差异,发现财务风险高和财务风险低的公司其组间系数差异是显著的(F=8.78,P=0.0002)。H4得到验证,即应用衍生工具且财务风险较低的公司,真实盈余管理程度更高。

另外,本文还分别检验了不同财务风险情况下,衍生工具经济复杂度(Comd)与真实盈余管理程度(Rem)之间的关系,实证结果如表6第(3)、(4)列所示。财务风险低组中应用复杂衍生工具的公司(系数为0.3904,t=6.59),比财务风险高组中应用复杂衍生工具的公司(系数为0.0663,t=3.61)真实盈余管理程度更高,Chow-test检验结果为F=11.39,P=0.0000。综合以上结果可以看出,应用衍生工具的公司中,与财务风险高的公司相比,财务风险低的公司真实盈余管理程度更高,H4得到验证。

表6 按财务风险分组检验衍生工具应用及其经济复杂度与真实盈余管理的关系

(四)进一步分析:衍生工具应用与应计盈余管理关系检验

财政部不断完善衍生工具会计准则,抑制了管理层操纵应计项目的行为。为了进一步揭示应用衍生工具的公司中的应计盈余管理程度,本文以应计盈余管理为被解释变量进行回归,该应计盈余管理程度用修正的Jones模型衡量并用Da来表示。检验模型如式(7)所示,参考Dong等[31]的研究,该回归模型的控制变量与前述真实盈余管理(Rem)做被解释变量时一致。

其中:Di,t分别代表本文的两个解释变量Derivi,t及Comdi,t;控制变量如表2所示;ε为残差项。

如表7第(1)、(2)列所示,衍生工具应用(Deriv)与应计盈余管理(Da)显著负相关(系数为-0.0034,t值为-4.58),衍生工具经济复杂度(Comd)与应计盈余管理(Da)之间也显著负相关(系数为-0.0033,t值为-2.24),验证了衍生工具与应计盈余管理存在负相关关系,这与Barton[1]以及Choi等[10]认为衍生工具与应计盈余管理存在替代关系的结论一致。

接下来,本文分别考察不同财务风险水平下衍生工具应用与应计盈余管理的关系。同样以财务风险(Zsc)Z值的中位数为划分依据,将样本划分为财务风险低组和财务风险高组进行分组回归,结果如表7第(3)~(6)列所示。

从表7第(3)、(4)列结果看,衍生工具应用(Deriv)与应计盈余管理程度(Da)在财务风险低组和财务风险高组都显著负相关。且相比财务风险低组,该负向关系在财务风险高组更显著,两组系数分别为-0.0030和-0.0064,t值分别为-3.81和-2.66,Chow-test检验组间系数差异显著(F=8.19,p=0.0000)。说明应用衍生工具的公司在风险较高样本组中应计盈余管理程度更低。

如表7第(5)、(6)列所示,衍生工具经济复杂度(Comd)与应计盈余管理程度(Da)在财务风险低组和财务风险高组都负相关。在财务风险低组,衍生工具经济复杂度(Comd)与应计盈余管理程度(Da)的负向关系不显著(系数为-0.0019,t值为-1.26);而在财务风险高组,衍生工具经济复杂度(Comd)与应计盈余管理(Da)显著负相关(系数为-0.0178,t值为-3.31),Chow-test检验组间系数差异显著(F=8.38,p=0.0000)。Guo和Wang[32]也发现,在除期货以外更多复杂类型的衍生工具中,应计盈余平滑这类盈余管理行为更少。综上,本研究发现,应用衍生工具的公司的应计盈余管理程度(Da)更低,且这一负向关系在衍生工具经济复杂度(Comd)更高的公司,以及财务风险(Zsc)更高的公司中更明显。该研究结果也在一定程度上验证了应用衍生工具的公司的真实盈余管理程度(Rem)更高。限于篇幅,进一步分析仅列示主要变量结果,其余内容备索。

表7 衍生工具应用与应计盈余管理关系的检验

(五)稳健性检验

本文采用了滞后一期的被解释变量(真实盈余管理程度(Remt+1)以及PSM中常用的三种匹配方法对样本进行匹配,分别从研究样本和指标度量方面检验研究结论的稳健性。

1.采用被解释变量(Remt+1)滞后的方式。在进行上述替换并重新进行回归后,结论保持不变,再次验证了H1和H2。有关产权性质和财务风险对衍生工具应用与真实盈余管理之间关系作用的稳健性检验,依旧采用了滞后一期的真实盈余管理程度Remt+1,分别实证检验了产权性质和财务风险对两者关系的调节作用,再次验证了H3和H4,上文结论依然成立。

2.PSM匹配方法。为了进一步验证结果的稳健性,本文借鉴Lian等[33]的相关做法,采用PSM匹配常用的三种方法即最近邻匹配法、半径匹配法以及核匹配法,对匹配后的样本分别进行产权性质和财务风险的调节作用检验,发现结论依然稳健。

五、结论与启示

基于2009~2019年我国A股非金融保险类上市公司的经验数据,本文研究了衍生工具应用与真实盈余管理之间的关系,结果表明:应用衍生工具的公司真实盈余管理程度更高,并且在衍生工具应用更复杂的公司中真实盈余管理程度更高;与国有企业相比,应用衍生工具的非国有企业真实盈余管理程度更高;与财务风险高的公司相比,财务风险低的应用衍生工具的公司真实盈余管理程度更高;进一步研究发现,应用衍生工具的公司的应计盈余管理程度更低,且在衍生工具经济复杂程度更高的公司,以及财务风险更高的公司中应计盈余管理程度更低。

本文主要从以下三个层面提出相关建议:首先,政府部门应加强制度环境、技术平台和监管措施等层面的建设,促进准则的有效实施;其次,监管部门应完善衍生品市场的准入、发行和交易制度,提高信息使用者对于衍生工具和对冲活动对公司未来业绩和价值的影响的理解;最后,管理层应该规范合理地应用衍生工具对冲各类风险,增强风险管理意识。

【主要参考文献】

[1]Barton J..Does the use of financial derivatives affect earnings management decisions?[J].The Accounting Review,2001(1):1~26.

[2]黄世忠.金融工具前瞻性减值模型利弊评析[J].金融会计,2015(1):42~45.

[3]邱月华,曲晓辉.后金融危机时期金融工具国际准则的发展及启示[J].会计研究,2016(8):3~9+96.

[4]Cohen D.A.,Dey A.,Lys T.Z..Real and accrual-based earningsmanagement in the pre-and post-Sarbanes-Oxley periods[J].The Accounting Review,2008(3):757~787.

[5]Graham J.R.,Harvey C.,Rajgopal C.R..The economic implications of corporate financial reporting[J].Journal of Accounting and Economics,2005(13):3~73.

[6]Roychowdhury S..Earnings management through real activities manipulation[J].Journal of Accounting and Economics,2006(3):335~370.

[7]王晓珂,李胜,王艳艳.衍生工具应用能改善资本市场信息环境吗?——基于分析师预测行为的视角[J].金融研究,2020(8):190~206.

[8]马方方.衍生性金融工具市场与金融风险控制[J].管理世界,2000(4):199~212.

[9]Hentschel L.,Kothari S.P..Are corporations reducing or taking risks with derivatives?[J].Journal of Financial and Quantitative Analysis,2001(36):93~118.

[10]Choi J.J.,Mao C.X.,Upadhyay A.D..Earningsmanagement and derivative hedging with fair valuation:Evidence from the effectsof FAS 133[J].The Accounting Review,2015(4):1437~1467.

[11]Hu Z.,Zhou Y..Accounting for financial derivatives and its effects on earnings volatility[Z].Faculty of Business Administration-Simon Fraser University,2006.

[12]Chang H.S.,Donohoe M.,Sougiannis T..Do analystsunderstand the economic and reporting complexities of derivatives?[J].Journal of Accounting and Economics,2016(2-3):584~604.

[13]Nance D.R.,Smith C.W.,Smithson C.W..On the determinants of corporate hedging[J].The Journal of Finance,1993(1):267~284.

[14]Afza T..Corporate derivatives and foreign exchange risk management:A case study of non-financial firms of Pakistan[J].The Journal of Risk Finance,2011(5):409~420.

[15]Hairston S.A.,Brooks M.R..Derivative accounting and financial reporting quality:A review of the literature[J].Advances in Accounting,2019(44):81~94.

[16]Working H..Hedging reconsidered[J].Journal of Farm Economics,1953(4):544~561.

[17]Johnson L..The theory of hedging and speculation in commodity futures[J].Review of Financial Studies,1960(27):139~151.

[18]Ederington L.H..The hedging performance and basis risk in stock index futures[J].The Journal of Future Markets,1979(34):157~170.

[19]刘任帆.外汇衍生品套期保值与投机——公司所有权属性、交易特征及会计效果实证研究[J].会计研究,2019(6):58~64.

[20]Rosner R.L..Earnings manipulation in failing firms[J].Contemporary Accounting Research,2003(2):361~408.

[21]Gunny K.A..What are the consequences of real earnings management?[D].C.A.:University of California Berkeley,2005.

[22]Rajgopal S..The economic implications of corporate financial reporting[J].Journal of Accounting&Economics,2005(1):3~73.

[23]蔡春,朱荣,和辉.盈余管理方式选择、行为隐性化与濒死公司状况改善——来自A股特别处理公司的经验证据[J].会计研究,2012(9):31~39+96.

[24]郭慧婷,张俊瑞,吴群琪.现金流操控的短期美化效果和长期危害——上市公司现金流操控的经济后果研究[J].山西财经大学学报,2014(36):115~124.

[25]Cohen D.A.,Zarowin P..Accrual-based and real earnings management activities around seasoned equity offerings[J].Journal of Accounting and Economics,2010(1):2~19.

[26]王晓珂,黄世忠.衍生工具、公司治理和盈余质量[J].会计研究,2017(3):16~21+94.

[27]郭飞,郭慧敏,张桂玲.利润波动性与衍生工具使用:基于国有上市公司的实证研究[J].会计研究,2017(3):22~29+95.

[28]Altman E..Financial ratios,discriminant analysis and the prediction of corporate bankruptcy[J].The Journal of Finance,1968(23):589~609.

[29]黄世忠,王晓珂.衍生工具和企业风险管理——基于A股非金融类上市公司的实证研究[J].厦门大学学报(哲学社会科学版),2016(4):128~137.

[30]Heckman J.J..Sample selection bias as a specification error[J].Econometrica,1979(1):153~161.

[31]Dong N.,Wang F.,Zhang J.,Zhou J..Ownership structure and real earnings management:Evidence from China[J].Journal of Accounting and Public Policy,2020(3):1~18.

[32]Guo H.T.,Wang S.J..Relation and dynamics between derivative usage and earnings smoothing:Evidence from China[Z].SSRN Working Paper,2021.

[33]Lian Y.,Su Z.,Gu Y..Evaluating the effects of equity incentives using PSM:Evidence from China[J].Frontiers of Business Research in China,2011(2):266~290.