农产品期货跨品种套利分散投资组合风险研究

王 珊,曾华锋

(南京林业大学 经济管理学院,南京 210037)

我国的期货市场发展经历了急剧膨胀和严格限制的过程,随着近年来交易品种和投资者群体的发展以及全球现货市场价格的波动,跨品种套利成为了一种有效的策略。但由于与国际相比我国农产品期货种类较少,进行跨品种套利的可行性以及方式仍有待商榷[1]。同时近两年来受疫情影响农产品进出口合同履约困难,仅以江苏为例90%进出口都与美国有关,贸易往来也增加了疫情传播的风险,检疫过程更加大了成本的投入[2]。农业经济负重前行农产品价格受诸多因素影响很不稳定,农业保险和农产品期货都应发挥作用用到实处[3]。本文结合这一背景,分析我国农产品期货跨品种套利的可行性以及构架套利投资组合对分散投资风险的作用。

1 跨品种套利理论分析

1.1 统计套利

统计套利是运用数量化的分析模型和方法,利用历史数据等相关信息构建投资组合,通过相对价格与理论数据之间的偏离来获取利润并起到降低市场波动率作用。其核心思想是均值恢复,发现规律并假设其重复出现并通过数据分析捕捉市场错误定价[4]。套利为以下几种:期现套利,跨期套利,跨市套利以及跨品种套利。研究发现在商品期货市场上跨品种套利更能发挥作用。

1.2 跨品种套利机理及条件

跨品种套利一般发生在两种及以上存在一定关联性但并不完全相同的商品期货之间,其获利依托于期货产品价差偏离正常价差水平的现象。由于每种商品期货都存在价值被错估可能,这给投资者通过低买高卖或者高卖低买在价差恢复到正常的价差水平之前的区间内获利创造了空间。

在确定配对交易对的前提下构架价差或比价模型,通过分析结果设定开平仓交易信号并最终完成跨品种投资策略。其中配对交易对应该满足如下条件:①所选资产的高度相关性需要有基本面支撑即存在一定的相关或者上下游关系;②价格序列要高度相关,从历史数据考虑,保证其长期相关性即存在分析并得出结论的可能;③存在稳定协整关系,在统计学层面上进一步验证期货价格之间是否存在关系及其长期稳健性。

2 实证分析

2.1 数据来源

为了更加全面的考虑中国农产品期货的发展情况和进行跨商品套利的可能性,本文选取大连商品期货交易所和郑州商品期货交易所的与饲料加工相关的农产品期货2016至2020年1月交割的期货合同连续日结算价格作为分析基础构建跨商品套利投资组合。

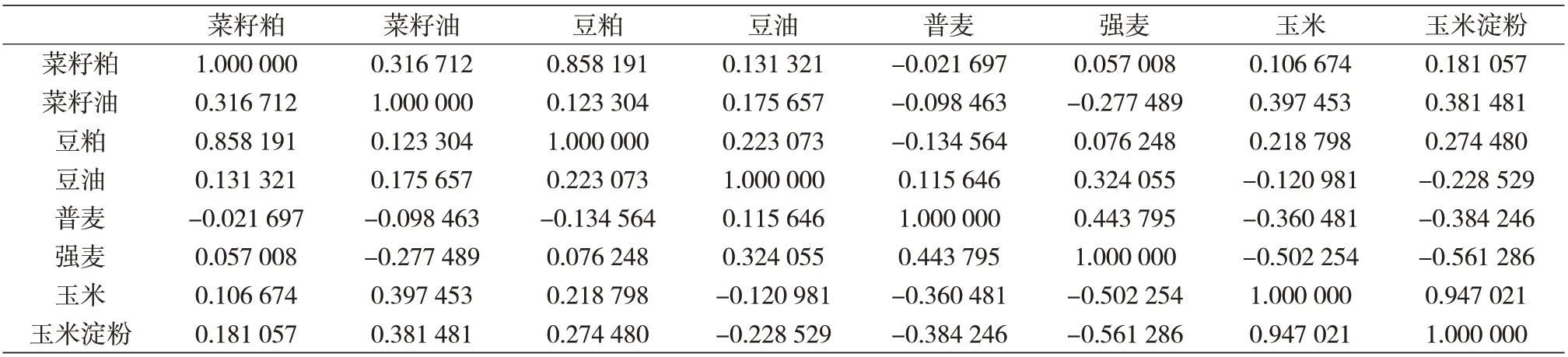

基于国内外对于农产品期货的研究,首先找出交易对。在生猪养殖过程中除了需要考虑生猪本身的价格变动及其风险,还需要考虑饲料的价格波动性[5]。由于相关性大于0.8的套利组合才更加显著,选取了具有上下游关系的玉米、玉米淀粉和具有互补作用的豆粕与菜籽粕。

2.2 上下游组合——玉米与玉米淀粉

2.2.1 基本面分析

作为种植大国,中国将玉米作为主要的粮食作物和饲料作物放在重要位置。在生产层级上玉米与玉米淀粉之间存在上下游关系[6],同时我国的玉米淀粉加工是以国产玉米为原料,所以国标玉米期货与玉米淀粉期货之间存在相关性。

受政策的影响近三年玉米现货价格平稳,指标为2.81,具有很强的可预测性。玉米淀粉每手占用资金较少,适合快速投机交易。且该市场受外界影响较少,具有稳定性。故两者价差稳定且波动性存在差异符合构建统计跨品种套利模型的要求。

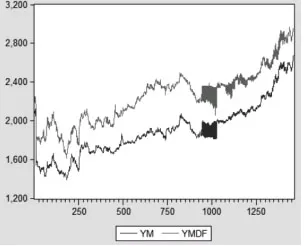

2.2.2 相关性

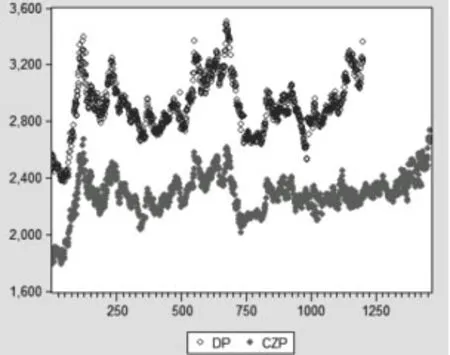

将数据导入Eviews,如图所示:玉米与玉米淀粉的期货连续价格之间存在明显的相关关系且变化趋势基本保持一致。同时淀粉的价格长期高于原材料玉米的价格,价差相对稳定。根据跨品种套利理论,相关性强的交易对套利可能性就大,从中可捕捉到的收益就高。生成的相关系数为0.97,符合高度正相关要求通过验证。

表1 农产品期货连续价格日数据相关系数表

图1 玉米与玉米淀粉价格序列图

2.2.3 价差套利策略

ADF单位根检验:时间序列单整阶数相同则协整关系可能存在。

表2 协整关系检验显著性表

经检验,两个品种都满足一阶单整,即协整关系的同阶单整前提。故对两序列进行协整分析,建立有漂移项的回归模型:

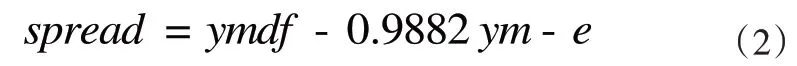

回归结果中常数项和玉米系数均显著且R2=0.938 7拟合程度较好,可以对残差序列进行检验。结果显示残差序列t值在各个显著性水平下均通过,为平稳序列。表明玉米和玉米淀粉的价格序列存在协整关系。回归系数β值为0.988 2表明可近似看做1:1的交易,即同时买进、卖出等比例的玉米淀粉、玉米期货。

结合协整关系和回归结果得出价差分布序列Spread:

上述模型得出的价差序列分布有一定的规律性,需去中心化处理,在价差中扣除均值再分析。其均值为375.785 4。

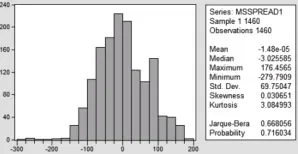

图2 去均值价差分布序列

由于去中心化的价差分布序列的P值够大拒绝了原假设,故该序列符合正态分布,应采用0.75倍标准差建仓和2倍标准差止损来建立跨品种套利投资策略。

在套利区间内价差序列是一个白噪声序列,获利最大的交易边界是±0.75σ(σ表示组合收益序列的标准差),结合具体数据可设为±52.3。当MSspread<-3/4×σ时在买入1张玉米淀粉合约的同时卖出1张玉米合约。当MSspread>+3/4×σ时进行相反操作。但当建立头寸后,如果MSspread没有如期回归至标准差区间,就需要设定平仓上下限,一旦价差达到该区间,则应立即对冲套利组合出局,这里取139.5作为止损区间的上下止损界。即当价差超过±2σ时应当立即平仓。

2.3 互补相关组合——豆粕与菜籽粕

2.3.1 基本面分析

豆粕和菜籽粕均为蛋白质类饲料的组成部分并属于互补关系按照一定比例同时消耗。豆粕在饲料中的含量一般为20%左右,菜籽粕一般占比为3%~8%不等。由于两个交易所的相关成本等差别不大,且豆粕作为重要的植物蛋白来源有广泛的影响力和显著的波动性,相关企业的避险和投资需求都较为强烈。故该具有互补关系的交易对存在套利的动机和空间。

2.3.2 相关性分析

上图反映了豆粕和菜籽粕的价格序列变化关系。两者虽在后期有价差增大的趋势但总体上波动相同且豆粕价格要高于菜籽粕的价格,长期价差稳定600左右。生成相关系数表进行验证:结果为0.858,属于较高相关性,可以进行跨品种套利。

2.3.3 价比套利策略

由图可得,豆粕和菜籽粕都属于一阶单整符合协整关系前提,构建回归模型:

图3 豆粕与菜籽粕价格时间序列

表3 豆粕菜籽粕协整显著性检验

残差序列ADF检验显著,证明了豆粕和菜籽粕价格序列之间的协整关系。因回归方程中菜籽粕的回归系数为1.22,只考虑整手交易将其扩大为10:12,即买入(卖出)十手豆粕期货的同时卖出(买入)12手菜籽粕。

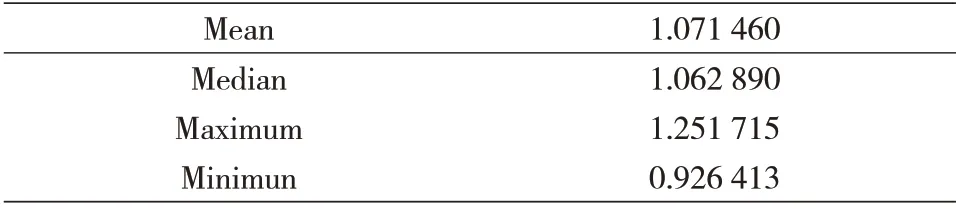

根据价格比值套利策略,比价序列为:

表4 比价序列描述性统计结果

由图所示,根据回归结果构建的比价序列在0.93~1.25的范围内,在边界处的区域为风险较小的套利点,等待比值靠近集中区域即1.06时平仓。

2.4 替代相关组合——玉米与小麦

在对芝加哥商品期货交易所玉米、小麦期货的数据进行分析后可构建近似1:1的套利组合[7]。但国内饲料加工技术的不成熟和秸秆等的利用率不高,玉米和小麦在饲料中用量不成比例,该替代关系实际不存在。此类问题同样出现在了豆油菜籽油等其他可能的交易对上,这说明了中国的农产品期货市场发展和套利理论的应用仍不充分。

3 跨商品套利与投资组合风险

投资组合是投资者手中持有的股票、债券等组成的集合,其目为分散投资风险。所以能够优化投资组合的投资方式或结构都起到了降低风险或者增加效率的作用。

3.1 农产品期货自身因素

构成投资组合的产品相关性越小其风险相关性也越低、收益的标准差就越小,在此基础上实现了分散投资组合的风险。农产品期货具有相对独立性属于另类投资,与原本传统的投资相关性较小。在极端假设条件下农产品期货价格仅与气候相关而与市场上的其他类别的交易无关[8]。

3.2 跨品种套利所具有的套保属性

跨品种套利合约具有投机和套保两类属性,在这一过程中体现或者考虑了资产的收益的未来预测[9]。其套保属性考虑到资产收益率,且随着投资期数的增加而更稳健,起到优化投资组合创造经济价值的作用。

3.3 跨品种套利的多品种交易

从构成角度看,任何品种都不能保证持续盈利,但不同的盈利与波动期间为通过多品种组合投资来减小资金波动创造了条件[10]。跨商品套利使得投资组合中包含了多种产品,排除过度优化的可能性从而使得投资组合更加有效。且跨品种套利交易的收益不像单边投机那样大起大落,利用市场上的价差或比价关系进行操作,使跨品种套利交易有较高的成功率[11]。

3.4 期货跨品种套利稳健性

期货具有较低的风险,其合约所发生的价格变化小于绝对价格变化,因此有降低风险特别是突发事件冲击的效果。跨品种套利能吸引大额资金且双边持仓,其交易者不易受主力机构等的影响一般都能自主决定持仓或平仓。

3.5 期货头寸所带来的灵活性

投资组合中包含期货头寸,其系统性风险范围有可能增大,也就增加该组合灵活性。而积极的策略能使投资组合的收益率高于市场平均水平,消极的策略则能够消除市场风险。

4 结论与建议

4.1 结论

对4年共1460组连续日数据分析得出结论:跨品种套利在中国市场上具有可行性,但仍未被充分利用。同时国内期货市场与国外相比品种较少,且堆农产品加工利用不完全[12-13],期货市场中各品种之间发展程度差异较大难以一概而论。

根据期货、农产品期货和跨品种统计套利的特点,结合理论发现发展农产品期货对优化投资组合、降低投资风险具有一定作用。具体体现在期货市场分散风险的设定目的,异化投资对投资组合风险的分散作用,农产品期货的稳定性和跨品种套利的套期保值属性上。

但本文仍存在不足,如选取的是日数据而忽视盘中数据等的影响,使用结算价而非收盘价,只考虑了套利机会是否及何时存在而忽视了交易成本等。且期货市场中不可控的因素使套利交易效果不会太显著,当遇到涉及异常情况影响价差关系时,套利交易将面临风险。所以关注期货市场的局势及时做出合适的操作,才能使套利交易获得更大利润并分散风险。

4.2 相关建议

①测定投资者的风险态度和风险承受能力。由于农产品期货属于高风险投资且统计套利并不属于无风险投资,就需要衡量投资者能否接受在减小组合风险时可能会带来的其他风险。

②合理确定农产品期货在投资组合中的权重仓位和品种。构建稳定低风险的投资组合应选择与传统的证券市场相关性低,风险预期将得到较好补偿的品种[14]。且农产品期货在组合中的占比不宜过高,否则整个组合本身的风险就会上升。

③跨品种套利多以理论值来分析而忽视了实际操作中如交割月份等的影响。交割月份越近越难以预测市场在短期内可能出现异常变动或资金问题,且临近交割保证金也更高[15-16]。所以不应选取临近交割期的期货合约作为跨商品套利的交易对。