最优结构性减税

——基于可计算一般均衡模型

张佐敏,马艺文,郭慧芳

(1.海南大学经济学院,海南 海口 570228;2.海南大学管理学院,海南 海口 570228)

一、引 言

实行结构性减税,结合推进税制改革,用减税、退税或抵免的方式减轻税收负担,是实行积极财政政策的重要内容。近年来,税制改革频频出台,包括降低增值税税率、减免小微企业所得税以及提高个人所得税扣除额等减税措施。就增值税而言,连续实施三次税率调整,第一次是2017年7月1日,取消13%的税率,简并增值税税率至三档;第二次是2018年5月1日,将制造业等行业的适用税率由17%降至16%,将交通运输、建筑等行业适用税率由11%降至10%;第三次是2019年4月1日,将制造业等行业的适用税率由16%降至13%,将交通运输、建筑等行业适用税率由10%降至9%。就企业所得税而言,将小微企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。就个人所得税而言,个人所得税免征扣除额由3500元提高至5000元。基于此,结构性减税对社会产出的影响如何,最优的结构性减税政策是什么?本文利用可计算一般均衡模型首先探讨单税种减税政策的经济效应,再模拟我国自2017年以来,政府出台的增值税税率下调、个人所得税免征扣除额提高以及小微企业所得税减免三大政策的经济效应,最后利用反事实模拟选择最优结构性减税政策,对于我国税收政策改革与调整、促进经济增长具有指导意义。

二、文献综述

站在边际税率角度的供给学派、基于凯恩斯主义有效需求理论的凯恩斯主义学派,以及在新古典增长模型、内生经济增长模型中的探讨,都认为减税在一定程度上促进了经济发展[1][2][3]。尽管也有学者持有相反观点[4][5],但是减税有利于促进经济增长是众多经济学派的共识。

2008年12月在中央经济工作会议上首次提出实施结构性减税政策的设想,并在此之后逐步推进减税政策的力度和范围,与此同时,引发了国内对结构性减税的大量研究。结构性减税与减税有什么区别呢?高培勇(2009)[6]认为结构性减税区别于全面性、大规模地减税,而是针对特定税种、基于特定目的而实施的小幅度税负水平的消减,贾康和程瑜(2011)[7]则指出结构性减税旨在依据经济形势发展的需要,实施“有增有减,结构性调整”的减税方案。

目前国内探究结构性减税宏观经济效应的理论研究和实证分析的文献不胜枚举,关于结构性减税对总产出的影响,多数学者一致认为减税能够促进经济增长[8][9][10]。但是,税制调整的经济增长效应在结构上存在显著差异。孙彦彦和韩仁月(2012)[11]研究表明,在税收收入中性条件下,流转税类与经济增长呈正相关,而所得税类表现出负相关,各税种对经济的扭曲程度由大到小依次为企业所得税、个人所得税、消费税、营业税、增值税。姚春芸和钟萍(2016)[12]则指出,增值税对经济的促进作用最大,资本和企业的减税对经济增长的促进作用次之,而劳动和个人的减税对于经济增长的促进作用较小。

除了对经济增长的关注之外,国内学者还从不同角度分析了结构性减税的宏观层面影响,包括消费、投资、就业、财政可持续性和居民收入差距等。多数研究认为结构性减税对消费、投资和就业均有促进作用,并会改变消费结构,优化产业结构。孙智勇和刘星(2010)[13]通过实证分析发现结构性减税有利于鼓励企业投资,刺激居民消费。谭光荣和刘钊(2015)[14]利用GMM检验税制结构对居民消费的作用方向及实际效果,发现商品税的替代作用正向刺激了居民提高当期消费,所得税调整并未改变收入效应挤出居民消费的事实。刘成杰和张甲鹏(2015)[15]指出“营改增”有效消除了增值税转型对整体就业的负面影响,对第一、二、三产业的就业和经济增长都有显著的促进作用。黄晓虹(2018)[16]基于PSM,利用CHIP城镇居民微观数据模拟个人所得税改革对消费刺激与再分配的效应,模拟结果显示提高免征额可促进居民消费,并且减税措施使得居民的食品消费占比下降,转为衣着、生活、教育以及其他方面的消费。张岩(2019)[17]利用DSGE模型模拟分析了劳动收入税减税能够有助于提升消费水平和消费需求,并调节和完善消费结构。曹东坡和黄志军(2019)[18]研究发现,结构性减税政策的实施有利于刺激企业投资,调整投资结构。不同的是,结构性减税对于财政可持续性和居民收入差距影响的研究结论仍然存在较大的争议。倪红福等(2016)[19]指出“营改增”改善了收入分配状况,但是,一旦税收征管能力大幅提升,由于增值税的累退性较强,“营改增”将进一步加剧居民税收负担,恶化收入分配。张岩(2017)[20]通过构建开放DSGE模型实证分析税收政策对社会福利的影响效应,结果显示:以劳动收入税、资本收入税和企业所得税为代表的直接税与社会福利成本呈现正相关和非对称性,以消费支出税为代表的间接税与社会福利成本呈现负相关和非对称性。陈小亮(2018)[21]通过评估2008~2015年结构性减税政策效果,提出建议:为突破减税降费空间的缩小、民生支出的刚性、人口老龄化所带来的财政负担对减税降费的局限,政府在短期需要适度增发国债,长期中需要减少相关政府支出。吴华坤等(2019)[22]指出现行的减税降费政策主要集中于供给端,未能有效地激励中国私人投资和消费扩张。

综合来看,关于结构性减税的政策效应研究,现有文献存在以下不足:第一,就研究内容而言,国内外学者对减税的经济效应与社会福利效应的研究已经基本成熟,包括对经济增长、财政风险、企业税负、居民福利与收入不平等方面的研究,但多侧重于单一税种减税的政策效应。第二,就研究方法而言,针对减税政策效应的主流研究方法为双重差分法DID和投入产出法,较少构建可计算一般均衡模型(CGE)。相较于现有研究而言,本文的边际贡献主要表现在以下两个方面:首先,本文构建了符合中国现行税制结构的可计算一般均衡模型,文章同时考虑了增值税、企业所得税与个人所得税三个税种变化的经济效应,并且比较了单税种变动、实际减税政策以及反事实模拟减税政策组合所带来的不同效果;其次,本文在可计算一般均衡框架下,考虑了税率变化后资本流动、居民消费、财政收支、进出口的变化,最终揭示了结构性减税政策是否对经济有积极作用及其深层作用机制。下面开始构建符合中国现行税制的可计算一般均衡模型。

三、模型设定

(一)可计算一般均衡模型的构建

假设所有生产部门的集合为A,所有商品部门的集合为C。为易于简便说明问题,假设文章讨论的每一个部门仅生产一种商品。完整的经济模型包括生产、销售、再生产以及进出口,经济主体包括居民、企业和政府。以下是对模型的详细说明。

1.总产出

总产出函数为CES函数,由中间部分和增值部分两项构成:

(1)

PAa*QAa=PVAa*QVAa+PINTAa*QINTAa,a∈A

(2)

(3)

2.增值部分

增值部分是关于劳动需求QLD和资本需求QKD的CES函数:

(4)

PVAa*QVAa=(1+tval)*(WL*QLDa+WK*QKDa),a∈A

(5)

(6)

3.中间投入

中间投入部分为里昂惕夫的生产函数。投入产出系数指A部门生产一单位的总中间投入,需要使用多少C商品,记作icaca。中间投入品为投入再生产的商品。国内供应商品数量包括国内生产销售商品和进口国外商品两部分,其价格为PQc。

QINTAca=icaca*QINTAa,a∈A,c∈C

(7)

(8)

a部门在国内生产的商品数量QAa包括国产内销QDAa和国产出口QEa两部分,两者之间的替代关系可以由CET函数刻画:

(9)

PAa*QAa=PDAa*QDAa+PEa*QEa,a∈A

(10)

PEa=pwea*EXR,a∈A

(11)

(12)

式(9)~(12)构成了国内厂商在权衡内销与出口两者之间选择的优化条件。

国内市场上供应的商品数量QQc是关于国产内销商品数量QDAa与国外进口商品数量QMa的CES函数:

(13)

PQc*QQc=PDCc*QDCc+PMc*QMc,c∈C

(14)

(15)

PMc=pwmc*(1+tmc)*EXR,c∈C

(16)

(17)

(18)

其中,pwmc是用外币计算的付关税前的进口商品价格,tmc为相应的关税税率,IDENTac为国内生产部门与国产内销的商品的对应关系。式(13)、(14)、(15)三个等式构成了在国内市场的供应商品数量QQC、国产内销商品数量QDCc、国外进口商品数量QMc三者之间选择的优化条件。

4.居民

居民的总收入等于所提供的劳动价值、分配的投入资本回报价值与政府对居民的转移支付transfrhgov之和:

YH=WL*QLS+shifhk*WK*QKS+transfrhgov

(19)

其中,YH为居民的总收入,QLS为劳动的总供应量,QKS为资本的总供应量,shifhk为资本要素收入分配给居民的份额。

居民消费某种商品的总价值为居民可支配收入花费在该商品上的总额:

PQc*QHc=shrhc*mpc*[(1-tih)*WL*QLS+shifhk*WK*QKS],c∈C

(20)

其中,QHc为所有居民消费的商品数量,tih为居民的所得税率,mpc为居民平均消费倾向,shrhc为居民对某一商品的消费支出份额。

5.企业

企业的税前收入YENT为企业的资本投入回报:

YENT=shifentk*WK*QKS+transfrentg

(21)

其中,shifentk为资本要素收入分配给企业的份额,并且资本要素收入分配给居民的份额shifhk与资本要素收入分配给企业的份额shifentk相加之和为1,transfrentg为政府对企业的转移支付。企业的储蓄ENTSAV等于企业的税后收入:

ENTSAV=(1-tient)YENT

(22)

其中,tient为企业所得税率。

企业投资总额ENIV为:

(23)

6.政府

政府收入YG包括增值税、个人所得税、企业所得税和关税。政府支出EG包括政府在商品上的消费以及对居民和企业的转移支付。政府行为可刻画为:

(24)

(25)

PQc*QGc=shrgc*EG,c∈C

(26)

其中,QGc为政府消费商品c的数量,shrgc为政府用于商品消费中支出在商品C中的比例。政府的收支差额为政府净储蓄,记作GSAV,表示为:

GSAV=YG-EG

(27)

本文不要求政府实行平衡预算。

7.市场出清条件

市场出清包括产品市场平衡和要素市场平衡,需满足:

(28)

(29)

(30)

8.国际市场收支平衡

进口商品价值总额等于出口商品价值总额与资本净流入FSAV之和,即:

(31)

9.限制条件

10.瓦尔拉斯法则

最后,模型还需满足瓦尔拉斯法则,即:

ENIV=(1-mpc)(YH-(1-tih)*WL*QLS)+ENTSAV+GSAV+EXR*FSAV

(32)

(33)

(二)参数校准

1.投入产出系数

投入产出系数icaca是指A部门生产一单位的总中间投入,需要使用多少C商品。该参数来自于Wind数据库。

2.弹性参数

3.份额参数与全要素生产率

利用社会核算矩阵,分别校准总生产CES函数、增值部分CES函数、CET函数以及Arminton函数的份额参数以及全要素生产率。

四、模拟结果与机制

(一)单税种减税的经济效应

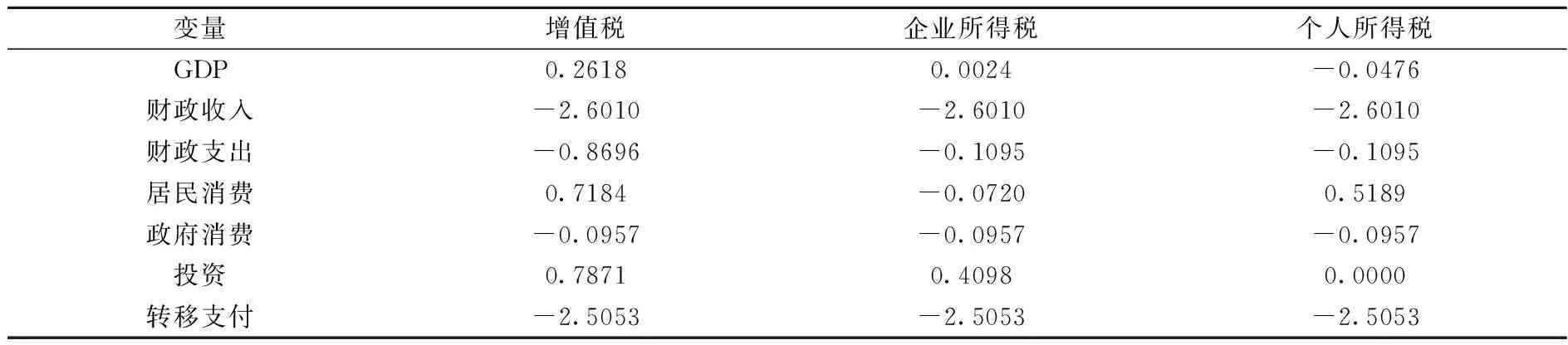

为评估增值税税率三次下调、小微企业所得税减免和个人所得税扣除额提高对经济增长的影响,文章利用CGE模型进行数值模拟。因此,文章首先从理论探讨三种税减税政策的经济效应,再模拟实际三种减税政策的经济增长效应,最后利用反事实模拟对减税政策进行组合筛选出经济增长的最优税率。从理论上探讨三种减税政策的经济效应时,为方便比较,本文模拟三种减税政策减税的额度都为2000亿元,结果如表1所示。

表1 减税2000亿的经济效应 单位:%

增值税减税2000亿的经济效应主要表现为:经济增长0.2681%,财政收入降低2.6010%,财政支出减少0.8696%,居民消费增加0.7184%,政府消费降低0.0957%,投资增加0.7871%,政府转移支付减少2.5053%。增值税减税主要从以下四方面来影响宏观经济:第一,减税可削弱税收的价格扭曲,显著提高资本和劳动的产出效率,利于优化配置资源,促进经济增长;第二,减税不仅减轻企业税负,提高企业投资回报率,刺激企业投资,而且通过收入效应和替代效应作用于居民,刺激消费,扩大需求,缓解经济衰退时的需求疲软;第三,增值税属于流转税,易转嫁税负,通过上下游行业来传导减税效应,有效促进产业联合和区域共同发展,稳定经济发展;第四,减税将直接减少财政收入,政府为平衡财政,将减少包括政府消费与政府转移支付的财政支出。

企业所得税减税2000亿的经济效应主要表现为:经济增长0.0024%,财政收入减少2.6010%,财政支出减少0.1095%,居民消费减少0.0720%,政府消费降低0.0957%,投资增加0.4098%,政府转移支付减少2.5053%。理论而言,降低企业所得税率将增加产品供给,提高居民的可支配收入,扩大消费。但是,实际上,因减税而降低的财政收入将减少财政支出,包括政府消费、政府转移支付两方面:政府转移支付的减少将降低居民的可支配收入,一定程度上抑制了居民消费。

个人所得税减税2000亿的经济效应主要表现为:经济衰退0.0476%,财政收入减少2.6010%,财政支出减少0.1095%,居民消费增加0.5189%,政府消费降低0.0957%,投资增加幅度极小,政府转移支付减少2.5053%。这意味着,个人所得税减税2000亿未能对经济增长发挥积极作用。一般来说,个税减免应促进经济增长,但是以扩大财政赤字为结果的减税政策往往难以促进私人投资和消费的增加。依据李嘉图的等价原理,倘若作为微观主体的居民与企业,意识到因减税而带来的财政赤字扩大、政府债务增加,未来会以增税或通货膨胀的形式进行偿还,便不会大幅增加自身的投资与消费行为。此外,家庭的负债率也是限制居民消费的因素。我国家庭的住房债务显著增加,居民会因“房奴效应”而抑制发展和享受型的消费。

通过上述减税政策的比较,就其起到的经济增长结果来看,增值税>企业所得税>个人所得税;就投资的促进效应来看,增值税>企业所得税>个人所得税;就消费的刺激效应来看,增值税>个人所得税>企业所得税。主要原因如下:

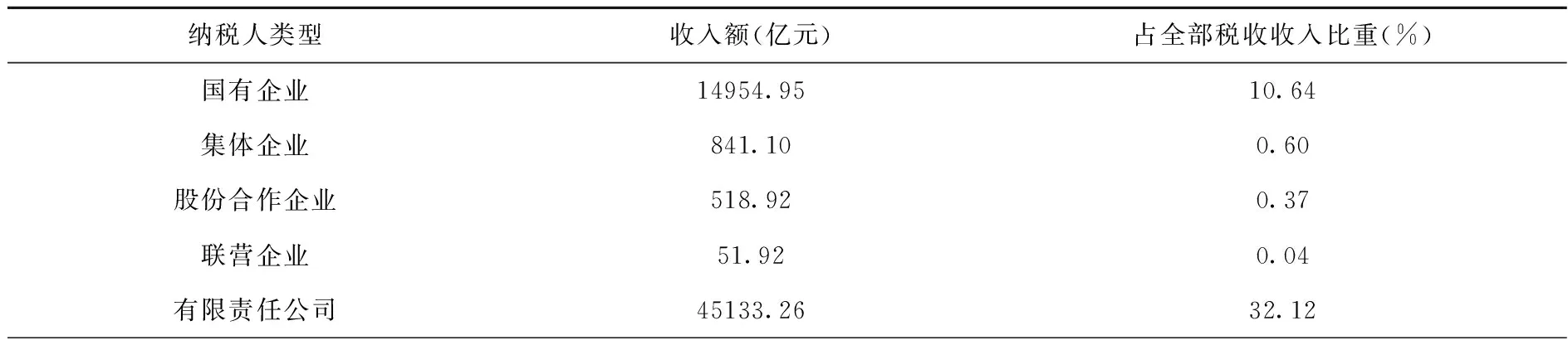

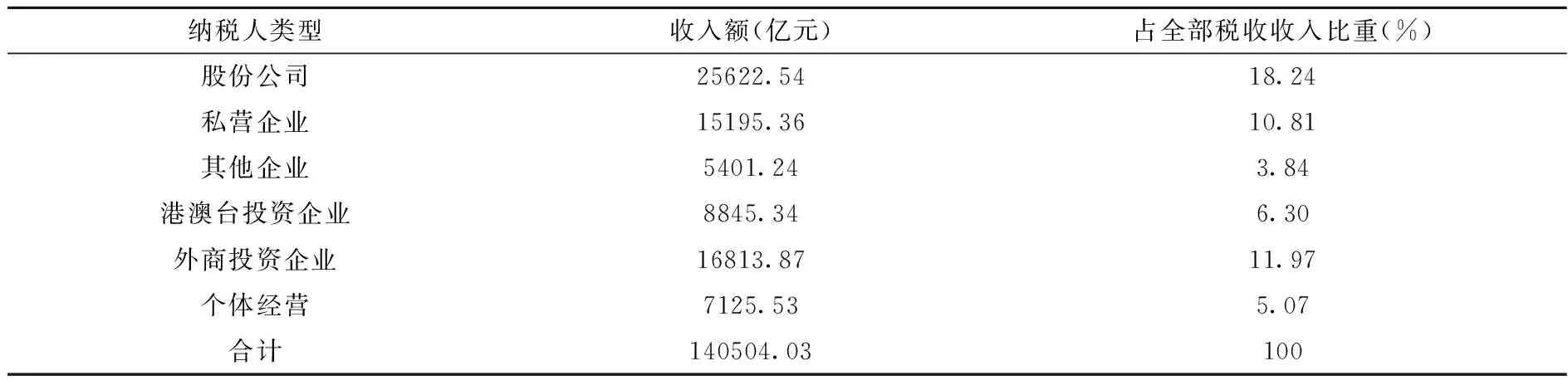

首先,从税收收入结构进行探讨。根据《中国税务年鉴2017》,税收收入140504.03亿元,其中,增值税收入53046.38亿元,个人所得税收入10094.05亿元,企业所得税收入29124.63亿元;三种税收之和占税收收入65.67%,其中,增值税占37.75%,个人所得税占7.18%,企业所得税占20.73%。以增值税为代表的间接税占37.75%,远高于个人所得税和企业所得税,意味着中国税收收入的绝大部分可作为价格的构成要素而嵌入各种商品和要素之中,这一方面使得商品和生产要素价格的变动与税收制度的变化以及税负水平的高低捆绑在一起,易扭曲价格,另一方面也使得政府平稳物价的职能与取得税收收入的需要相冲突。

其次,从税收来源结构进行探讨,根据表2可知,在全部税收收入中,由内资企业、港澳台投资企业、外商投资企业所缴纳的税收收入占比高达94.93%。除此之外,自然人缴纳的税收收入比例仅为5.07%。这意味着中国的税收负担主要由企业承担,与自然人的接触渠道相当狭窄。除极少数情况和在间接税转嫁过程中充当了税负承担者外,广大的自然人基本上不直接负有纳税义务。

表2 2017年中国税收来源结构

续表

最后,从宏观税负的角度进行探讨。宏观税负水平通常与政府的财政收入相挂钩,宏观税负过高将导致企业的高成本,降低资本收益率,削弱企业投资需求,不得不提高商品价格来达到盈利目的,进而削弱居民的消费欲望,更何况中国的宏观税负率已经没有多少调增的余地了。宏观税负也不宜过多减少,是因为削减宏观税负水平将以压缩财政支出规模为前提,政府为了避免进一步扩大财政赤字,会缩减政府支出,而政府支出作为社会总需求的一部分,势必会对经济造成负面影响。

综上,以增值税为代表的间接税税收收入占比远高于以企业所得税和个人所得税为代表的直接税,增值税减税将通过“价格渠道”的作用影响居民、企业和政府,增值税减税会降低商品价格,提高企业的资本回报率,同时起到刺激消费与投资的作用,进而促进经济增长;企业所得税减税将直接降低企业的税负,削减企业成本,扩大企业规模进行再生产;由于税收与自然人的对接渠道较窄,个人所得税减税的经济增长作用有限。

(二)现行减税政策下的经济效应(1)受篇幅限制,本文未报告增值税调整、个人所得税扣除额提高,以及小微企业所得税减免的经济增长效应,作者备索。

1.增值税调整的实际政策效果

伴随着2016年5月1日营改增试点的全面推开,增值税历经了三次下调阶段,以下是其所带来的经济增长效应。

增值税税率的第一次下调带来经济增长0.0418%,财政收入增加0.1745%,财政支出减少0.0400%,居民消费减少0.0192%,政府消费增加0.0064,投资增加0.0095%,转移支付增加0.1681%。增值税税率的第二次下调带来经济增长0.2798%,财政收入减少1.8660%,财政支出减少0.7095%,居民消费增加0.5420%,政府消费减少0.0687%,投资增加0.7771%,转移支付减少1.7973%。增值税税率的第三次下调带来经济增长0.6992%,财政收入减少5.6480%,财政支出减少2.1331%,居民消费增加1.7466%,政府消费减少0.2079%,投资增加1.5836%,转移支付减少5.4402%。对比增值税减税2000亿的模拟结果,增值税税率第一次下调的政策模拟结果与其有所偏差,增值税税率第二、第三次下调的政策模拟结果与其相同。

首先,增值税税率的三次下调均有利于经济增长,从绝对量来看,增值税税率第一次下调增加财政收入134.20亿元,增值税税率第二次下调减少财政收入1434.81亿元,增值税税率第三次下调减少财政收入4343.02亿元,增值税税率下调将减少企业成本,鼓励投资,并且增值税对经济的促进作用随着减税幅度的扩大而增加。其次,增值税第一次下调对财政收支、消费以及转移支付的影响与增值税第二、第三次下调的结果不同,这主要取决于政府赤字效应、居民收入效应之间的相互作用。增值税第一次下调增值税对居民消费起抑制作用,是由于首次下调增值税所涉及的农林牧渔产品和服务等第一产业均享受政府补贴,减税降低了政府补贴,增加产品价格,居民同等收入下所购得的商品数量减少,抑制消费。增值税税率第二次、第三次下调均涉及一、二产业,减税范围广,幅度大,财政收入的下降效应较强,政府面对财政赤字风险将减少政府消费需求和转移支付。最后,部分受益行业虽不适用减税政策,因其所处的产业链条不同,可通过市场机制传导减税红利。增值税的三个税率档次分别为17%、13%与6%,适用17%和13%税率档次的行业多位于产业链的中上游,流转次数较多,易转嫁税负,享受更多的减税红利,因此该类行业受益大;适用6%税率档次的行业位于产业链下游,不像中上游企业那样会发生多次流转,本身也不适用于增值税的减税范围,无法享受减税红利,受不利影响较大。

2.个人所得税调整的实际政策效果

为了缩小贫富差距,促进社会公平,政府也相应实施了个人所得税的减税政策。2019年3月18日,财政部公布2019年1~2月财政收支情况显示,个人所得税2326亿元,同比下降18.1%。

本文模拟个人所得税总额下降18.1%对经济增长的影响效应,与前文的个人所得税减税2000亿的模拟结果相似,以下是其所带来的经济增长效应。个人所得税免征扣除额提高将会造成经济衰退0.0175%,财政收入减少0.8636%,财政支出减少0.0363%,居民消费增加0.0159%,政府消费减少0.0318%,投资的变化幅度很小,转移支付降低0.8318%。首先,个人所得税减税通常有利于经济增长,但是若政府减税的适用范围广,并且幅度较大,就可能带来相反的效果。这是因个人所得税扣除额的提高,可能对政府产生巨大的财政压力,长期面临这种状况,政府将不得不减少消费或投资,而政府消费与政府投资是社会总需求的组成部分,政府消费或政府投资的减少将导致总需求下降,阻碍经济增长。其次,个人所得税扣除额的提高会直接增加居民的可支配收入,刺激居民消费。再次,家庭债务的持续增加不利于居民投资。根据《中国家庭金融调查专题——中国居民杠杆率和家庭消费信贷问题研究》显示,中国家庭债务收入比从2013年的79.7%上升至2018年的121.6%。根据个人所得税扣除额提高对个人税后收入的影响来看,个人所得税免征扣除额增加是涉及全行业的减税政策,具有普惠性。个人所得税有利于减轻中低收入者的税收负担,因此全行业个人所得税后收入受个人所得税免征扣除额提高的影响有显著提高。其中,制造业的个人税后收入受益最大,增加3.2503%;房地产的个人税后收入受益最小,增加0.1302%。个人所得税扣除额提高所带来的税后收入增加量相比起家庭债务存量而言不值一提,所以对投资的激励作用很小。

3.企业所得税调整的实际政策效果

为了贯彻落实党中央、国务院决策部署,积极推进小微企业所得税减免,进一步支持小微企业发展,降低企业税负,2019年3月27日,财政部税政司司长王建凡于深化增值税改革政策例行吹风会上表示,小微企业减税约2000亿。

本文模拟小微企业所得税总额减免2000亿对经济增长的影响效应,与前文企业所得税减免2000亿的模拟结果相似,以下是其所带来的经济增长效应。小微企业所得的税收减免将会促进经济增长0.0029%,财政收入减少0.6010%,财政支出减少0.1095%,居民消费减少0.0239%,政府消费减少0.0957%,投资增加0.4098,转移支付降低2.5053%。小微企业所得税减免有利于大多数行业的发展,这些行业的税后利润显著提高,但不利于科学研究和技术服务业、教育、卫生和社会工作、文化、体育和娱乐业、公共管理、社会保障和社会组织的发展,这些行业税后利润显著降低。据中国小微企业名录统计,截至2017年底,全国小微企业已达7328.1万户,占企业总数的82.5%;个体工商户5000.3万户,占个体工商户总数的80.9%。因此,小微企业所得税减免适用范围较广,对大多数行业起积极作用,但预期的财政压力又会对政府参与度较高的行业造成不利影响。但是,各行业的影响程度不同主要是因其各自的经济贡献值不同。根据2015年国家统计局各行业对GDP的累计同比贡献率数据,农林牧渔业为5%,工业为35.5%,建筑业为7%,交通运输、仓储和邮政业为2.7%,批发和零售业8.5%,住宿和餐饮业为1.6%,金融业为15.2%,房地产业为2.8%。由于各行业对GDP的贡献率不同,因此减税对各行业的产量影响自然有所不同。结果显示,采矿业增产0.0453%,税后利润增加0.3186%;制造业增产0.1311%,税后利润增加0.9220%;公共管理、社会保障和社会组织减产0.0225%,税后利润减少0.1579%;科学研究和技术服务业减产0.0089%,税后利润减少0.0624%。

(三)反事实模拟最优结构性减税组合

反事实模拟以税收总额减免2000亿为政策目标,模拟不同结构性减税政策结果如下表3所示。根据表3,四种情形对经济增长的积极作用呈现情形三、情形一、情形二、情形四的递减趋势,经济分别增长0.7546%、0.6941%、0.7716%和0.2727%,均优于单税种减税2000亿的情况。四种情形分别减少财政收入、财政支出和政府消费约2.6%、2.0%、0.1%。针对居民消费、投资和进出口方面,四种结构性减税政策均有积极作用。从扩大居民消费角度来看,呈现情形二、情形一、情形三、情形四的递减趋势;从增加投资角度来看,呈现情形三、情形一、情形二、情形四的递减趋势;从加大贸易顺差角度来看,情形一、情形二、情形三的促进作用相同,均优于情形四。

依据模拟数值以及前文分析,以同一减税额度为政策目标,对增值税和企业所得税减税,以及对个人所得税增税的结构性减税政策表现最优。2018年增值税税收收入占税收总额的比重高达39.34%,企业所得税税收收入占比为22.59%,个人所得税税收收入仅为8.87%。增值税主要是通过价格机制来影响经济,因此增值税税率大范围大幅度下降有利于减少产品成本,降低商品价格,刺激居民消费。企业所得税减税将直接降低企业成本,提高企业投资回报率,增强企业的竞争力,提振市场信心,激发微观主体活力。我国当前居民收入差距仍较大,叠加个人所得税与居民的对接渠道较窄,减税实际上对经济的刺激作用并不显著。反之,增加个人所得税有利于居民利用除劳动以外的其余生产要素,有效实现居民收入的长期持续增长,进而拉动居民消费的持续性稳定增长,最终推动经济发展。

情形四与前三种情形的主要不同在于,这种减税方式下同时减轻了增值税、个人所得税以及企业所得税税负,而非“有增有减”的结构性减税政策。根据数值结果可显著表明,同时减轻三种税负的减税政策的经济增长效应明显劣于“有增有减”的结构性减税政策,因此,盲目采取减税政策并非最优选择。

表3 反事实模拟的经济效应 单位:%

五、结构性减税的改进建议

我国在新一轮税制改革中更重视结构性减税政策的实施,主要体现为:增值税税率下调、个人所得税扣除额提高以及小微企业所得税减免。文章利用可计算一般均衡模型,首先探讨单税种减税政策的经济效应,再模拟了我国自2017年以来,政府出台的增值税税率下调、个人所得税免征扣除额提高以及小微企业所得税减免三大政策的经济效应,并分析对不同要素带来差异影响的原因,最后利用反事实模拟选择最优结构性减税政策。具体结论与建议为:

增值税税率的三次下调均有利于经济增长,减少财政收支。一方面,增值税税率三次下调减少了产品成本,降低商品价格,通过收入效应和替代效应刺激居民消费,也减轻了企业税负,提高企业资本回报率,刺激企业投资;另一方面,税率下调将直接导致财政收入减少,政府为避免扩大财政赤字,会减少包括政府消费与转移支付的财政支出。

个人所得税免征扣除额提高未对经济增长发挥积极作用。通常来说,个人所得税减免应促进经济增长,但是作为微观主体的居民与企业意识到由于减税政策所带来的赤字扩大以及政府债务增加,在未来将以通货膨胀或是增税的形式进行偿还,便不会改变自身的投资与消费行为。同时,由于家庭债务率限制居民边际消费倾向,个人所得税与居民的对接渠道狭窄均削弱了个人所得税对经济增长的积极作用。

小微企业所得税减免有利于经济增长。企业所得税减免将直接减轻企业税负,增加产品供给,提高居民的可支配收入,进而扩大消费需求,鼓励企业的投资效应,并且需求和供给的增加将进一步提高小微企业产出,促进经济增长。但是减税将直接导致财政收入的下降,政府为平衡财政收支,将减少财政支出,主要包括政府消费、政府转移支付两方面,其中,政府转移支付的减少将减低居民的可支配收入,在一定程度上给居民消费带来负面影响。

为此,当前结构性减税政策的重点应该放在以下几个方面:第一,减税降费不应实施“一刀切”,应该通过减税政策的非普惠性挤出低效、无效投资,促进有效投资量的增长,稳步推进结构性减税政策对产业结构优化升级的进程。增值税减税主要是降低企业流转过程中的税负,降低成本;个人所得税和企业所得税主要是针对居民个体的直接税收优惠和减免。第二,加快推进个人所得税实施改革。我国个人所得税已经由分类所得税制转向分类综合所得税制,但最终目标是综合所得税制。综合所得税制更能有效地对高收入者征高税,对中低收入者减税,缩小贫富差距,提高居民的可支配收入,拉动经济的持续稳定增长。第三,实施结构性减税政策需要考虑增值税、个人所得税以及企业所得税的构成结构,需要有效结合三者之间的关系,制定恰当的结构性减税政策。