市场冲击、资产配置与债务融资

孙巍 耿丹青

摘要:后疫情阶段,国内外市场需求不振、投资下滑以及新旧动能转换所致的产出下降將继续推升制造业企业的负债规模。为了探索如何在充分尊重市场运行机制和规律的基础上,把握后疫情时期制造业复苏与“稳杠杆”之间的平衡,本文运用2008—2017年1534家A股制造业上市公司的财务数据,实证检验了市场冲击下资产配置调整对企业负债水平的影响。研究发现,市场冲击对企业负债水平的调节机制具有非对称性。市场剧烈正向冲击下,投资增长促进了企业债务融资扩张行为,对债务资金进入具有强烈诱导作用;而负向冲击下,投资下滑和产能利用率降低对债务的清偿具有明显抑制作用。因此,通过提振有效投资、合理配置资产激发消费需求潜力,引导企业市场预期,实现市场机制与政策机制的有机结合是当前“稳杠杆”工作的关键。

关键词:市场冲击;负债水平;资产配置;债务融资;稳杠杆;制造业复苏;供给侧结构性改革

文献标识码:A

文章编号:1002-2848-2021(02)-0027-09

一、问题提出

自MM定理以来,主流资本结构理论通常将企业在产品市场上的收益假定为外生决定,企业在产品市场的行为被简化为一个“投资—回报”的随机过程,与债务融资决策无关,因此债务融资决策的调整无需考虑产品市场环境因素。而现实中,一方面,市场冲击显著影响企业的经营业绩和偿债能力,促使企业不断调整债务结构以适应市场环境的变化;另一方面,市场冲击会通过影响企业资产配置进一步影响债务融资行为。当市场形势转变时,为了在产品市场上保持或获得持续的盈利,企业势必在资产配置和战略行动上做出反应,投资和产能的重新布局依赖债务融资的配合与支持,这意味着企业对债务水平的调整往往是伴随着市场冲击下企业资产配置活动而实现的。

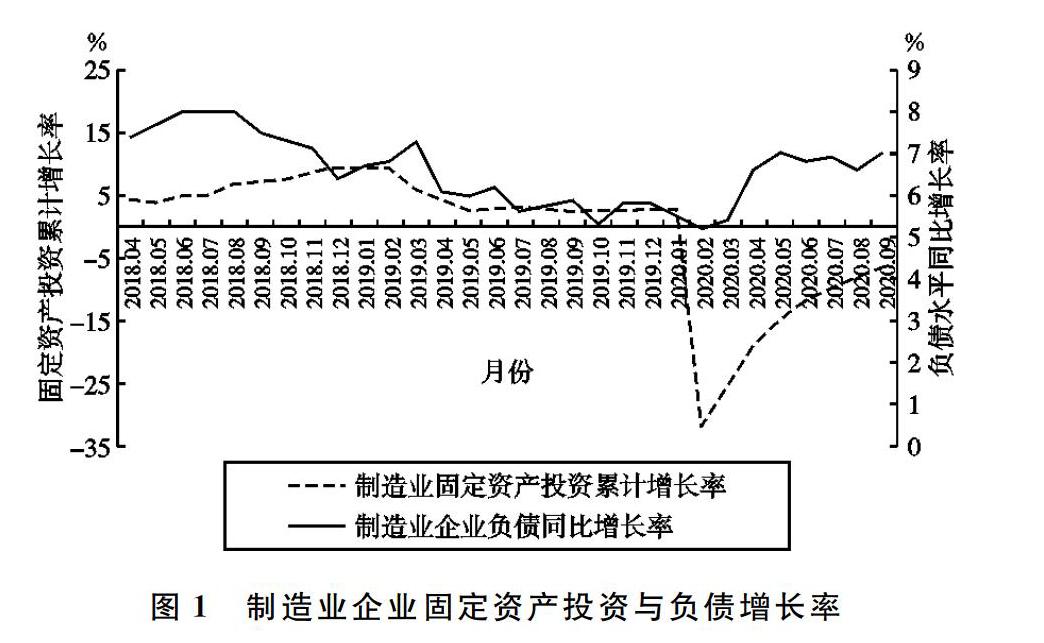

国内外经济和社会环境的剧烈变化往往会引起比较严重的需求冲击,而企业投融资行为无疑是经济活动中对市场和周期波动反应最敏感的部分。2020年初暴发的新冠肺炎疫情短期内给中国制造业带来了严重的冲击,供给端首次出现大范围停工停产,需求端也出现断崖式下跌。更加不容乐观的是,全球经济下行的后疫情阶段,频繁的国际贸易摩擦进一步恶化了国外市场需求。根据国家统计局数据,国内外需求的严重萎缩导致2020年前三季度中国制造业出现了固定资产投资负增长和负债规模迅速攀升的严峻局面(见图1)。负向冲击下投资下降、产出和收益下滑导致债务违约风险继续加大,2020年上半年我国工业企业亏损数量同比增长33.83%,亏损额较上年同期增加28.91%,而中国债券市场中到期违约债券余额达554.96亿元。因此,科学揭示市场冲击下资产配置行为对债务融资决策的影响机制,不仅是探索我国经济新旧动能加速换挡期,投资和产能配置优化对于化解市场负向冲击、防范企业债务风险有效性的前提,也为后疫情阶段如何实现供给侧结构性改革深化与制造业复苏的协调推进提供了理论支撑和决策依据。

相较于以往的研究,本文主要的贡献在于以下两个方面:

第一,从需求冲击视角分析微观企业个体负债行为的变化规律,丰富了外部环境因素影响企业负债行为相关领域的研究。已有文献一般从企业内部特征[1-3]研究企业负债行为,关于外部环境因素的研究则集中于对经济周期[4]、宏观政策[5-7]和制度环境[8]的探讨,鲜有文献具体研究产品市场冲击对企业负债行为的作用机制。这可能是因为主流资本结构理论均是在西方发达国家经济背景下提出的,发达国家的经济发展水平相对稳定,市场供需基本平稳,即使市场出现短期波动也会迅速恢复稳态,这种情况下需求冲击对企业债务融资行为的影响可能会有所减弱。但对于处于转轨中的中国则不然,市场供需形势频繁、强烈的波动,不仅改变了传统理论中债务融资决策与产品市场状态无关的前提假设,更改变了企业负债行为的决定机制,使债务融资决策呈现出新特征。在这种背景下,从产品市场冲击视角研究中国企业负债行为规律不仅是一个新兴研究方向,也为传统债务融资理论注入了中国特色。

第二,已有研究主要基于融资战术层面所考量的“税盾效应”和“破产风险效应”分析市场冲击对负债水平的影响,而现实中债务融资主要服务于企业整体战略,且主要体现在债务融资决策与资产配置目标的协调关系上。本文将市场冲击、资产配置和债务融资行为纳入统一的分析框架进行研究,在理论分析的基础上,实证分析市场冲击下资产规模与利用效率变动对负债水平的影响,深入探索市场冲击对资产配置与债务融资决策之间的传导效应和作用机制,避免了单纯从财务角度分析债务融资行为的局限性。

二、文献回顾和理论假设

根据权衡理论,企业目标杠杆的决定取决于负债收益与财务困境成本的均衡。从融资战术层面来看,债务融资不仅是一种资金来源,也是决策者借以调控企业价值的一种手段,债务融资自身的价值创造在于利息不计入税前利润,能够为企业产生税收节约效益。但除了对融资战术层面的考虑,本文认为企业债务结构的调整主要是服务于公司的整体战略,具体表现为企业负债实现主动调整往往是伴随着资产配置活动实现的。市场冲击不仅可以通过影响负债行为自身的价值创造影响负债水平,还会通过投融资之间的供求关系以及资产配置行为所产生的收入效应影响债务融资决策。企业资产配置行为主要体现在两个方面:一是对资产规模的调整,表现为固定资产的净增加值;二是对存量资产的利用,具体体现为产能利用效率。

(一)市场冲击下新增投资对债务融资调整的影响机制分析

市场冲击下,新增投资会通过投融资的资金供求关系和投资的收入效应影响企业债务融资决策。

首先,从债务融资与投资的资金供求关系来看,中国作为一个人口众多的后发经济体,旺盛的改善性需求需要通过不断增加投资建立新产能以填补市场缺口。林毅夫[9]认为像中国这种赶超型国家,需求的快速扩张容易使企业形成共识,一哄而上大举投资,这种“投资潮涌”现象普遍存在于市场上升期。因此,一旦正向市场冲击为“投资潮涌”的形成提供市场演变条件和诱因,在对市场前景的一致性乐观预期下,为了保障投资项目的现金流量供给,债务资金将会随着投资的上升不断涌向企业。在剧烈的正向需求冲击下,投资扩大对负债形成诱导作用,企业会主动扩大融资规模满足投资的资金需求。

其次,负债投资具有收入效应,彭程等[10]认为投资支出不仅是一种资金花费,也是一种价值创造的过程。主业投资会给企业带来持续的收入和利润,企业可以利用投资对现金流进行有效管理,影响其偿债能力并抑制财务风险。在市场快速上升期,投资风险降低且投资机会增加。由于负债投资的收入效应抑制了财务风险和违约风险,企业投资越多在未来盈利能力越强,负债承受能力也就越强。因此,市场上升期投资收入效应对债务融资产生促进作用。基于上述分析,本文提出如下假设:

H1a:市场剧烈正向冲击下,投资支出与负债正相关,投资的收入效应和诱导效应对债务融资的进入具有显著的促进作用。

当需求增长放缓时,部分对市场预期具有较强判断力的企业,会敏锐地感知市场下行风险,这些“先知先觉”的企业将谨慎投资并主动降低负债水平控制风险。而部分对市场前景持乐观态度或者由于投资惯性需要持续债务融资支持的企业,会选择继续其负债投资的行为。因此,本文提出如下假设:

H1b:市场温和正向冲击下,投资对负债不存在显著影响。

当市场遭受严重的负向冲击时,需求萎缩导致投资迅速回落,递增的财务和违约风险对负债提供的税收节约和投资收益产生了抵减效应,投资收入效应迅速减退会削弱企业盈利能力和偿债能力。一方面,财务风险上升会激励企业通过使用供应商或客户提供的商业信用、贷款展期、借新还旧等方式调整企业债务融资的内部和期限结构,保持或增加负债规模以防御市场持续下行的冲击;另一方面,如果债务违约风险持续暴露需要企业出售闲置资产来偿还债务,固定资产专用性导致的价值折损,进一步影响企业偿债能力[11],甚至出现因违约而导致的负债水平被动增加的现象。基于上述分析,本文提出如下假设:

H1c:市场负向冲击下,投资支出与负债负相关,投资下降对债务清偿具有显著抑制作用。

(二)市场冲击下产能利用效率对债务融资调整的影响机制分析

产能利用效率的高低直接影响产出水平和盈利能力,进而影响企业债务融资决策。市场供求形势变化直接影响企业产出,短期内企业对扩张性需求冲击最直接的反应就是提高现有资产的利用效率,最大化生产满足需求缺口。盈利能力的提高为企业产生充足的现金流,会导致内部资金对外部债务融资进行替代,有效降低企业负债水平。相反地,已有研究发现固定资产专用性[12]、产能建立的时滞性与投资惯性[13-14]等因素,会导致负向冲击下市场机制对产能退出调节失效,固定资产大量闲置使企业产能利用效率大大降低。产能利用效率下降将会恶化企业经营绩效和现金流,不但削弱了企业对负债的清偿能力,更加固了企业对外源性资金的依赖。基于上述分析,本文提出如下假设:

H2:市场冲击下,产能利用效率与企业负债水平负相关。

三、研究设计

(一)样本选取与数据来源

鉴于上市公司各项财务数据指标更加完整可靠,本文根据证监会2012年修订的行业分类标准,选取沪深A股制造业上市公司的年度财务数据为研究样本。本文样本时间的跨度为2008—2017年,主要是考虑到2008年金融危机后,国内外供求形势的频繁转换使得产品市场进入震荡期,且这一时期企业部门高杠杆问题尤为突出,为本文提供了良好的研究时机。此外,对样本数据做了以下筛选和处理:

(1)为保证样本具有可比性,剔除了主要变量缺失和异常的样本;

(2)剔除了观测数据少于连续两年的公司;

(3)在构建主要变量时,为了降低异常值的影响,对所有变量进行了上下1%的缩尾(Winsorize)处理。最终筛选出1534家制造业上市公司共计10920个样本观测值。数据取自国泰安数据库(CSMAR)中的企业财务数据年报及附注表。

(二)主要指标构建

1.新增投资

新增投资(INV)反映了企业资产规模的变化。通过计算购建固定资产、无形资产和其他长期资产支付的现金与处置固定资产、无形资产和其他长期資产收回的现金之间的差额得到在一个会计年度内投资净额,为了保证企业间可比性,将得到的数据进行比值化处理,用本年投资净额除以年初总资产作为新增投资的代理指标。

2.产能利用效率

产能利用率(CU)反映了企业对存量资产的利用效率。以往文献分别从宏观与行业层面对产能利用率的测度方法进行了研究,主要有峰值法[15]、数据包络分析DEA测度和随机前沿SPF方法[16]、成本函数法[17],而测度微观企业个体产能利用率及产能过剩程度的指标较少。鉴于使用固定资产存量水平来测度生产能力已得到学术界广泛认可,本文参考周泽江等[18]的指标构建方法,采用企业固定资产净额与营业收入的比值作为测度产能利用率的指标。该指标的数值越大,表明产能利用率越低,产能过剩程度也越严重;指标数值越小,表明产能利用率越高,产能不足矛盾愈加凸显。

3.市场冲击(MS)

在刻画市场冲击时,以往文献中多使用宏观经济数据或行业景气指数。但是,从微观层面来看,由于企业间产品的差异性、消费者偏好等因素的存在,每个企业所面临的市场状态是不同的,也就意味着基于汇总的数据所构建出的市场冲击指标无法反映出微观个体的差异化市场状态。赵天宇等[19]认为市场供求信息通常会反映在公司日常经营的一系列财务数据中,基于企业财务数据计算整合的市场冲击指标更加合理。因此,本文借鉴Ding等[20-21]的设计思路,使用营业收入增长率作为市场冲击的代理指标。

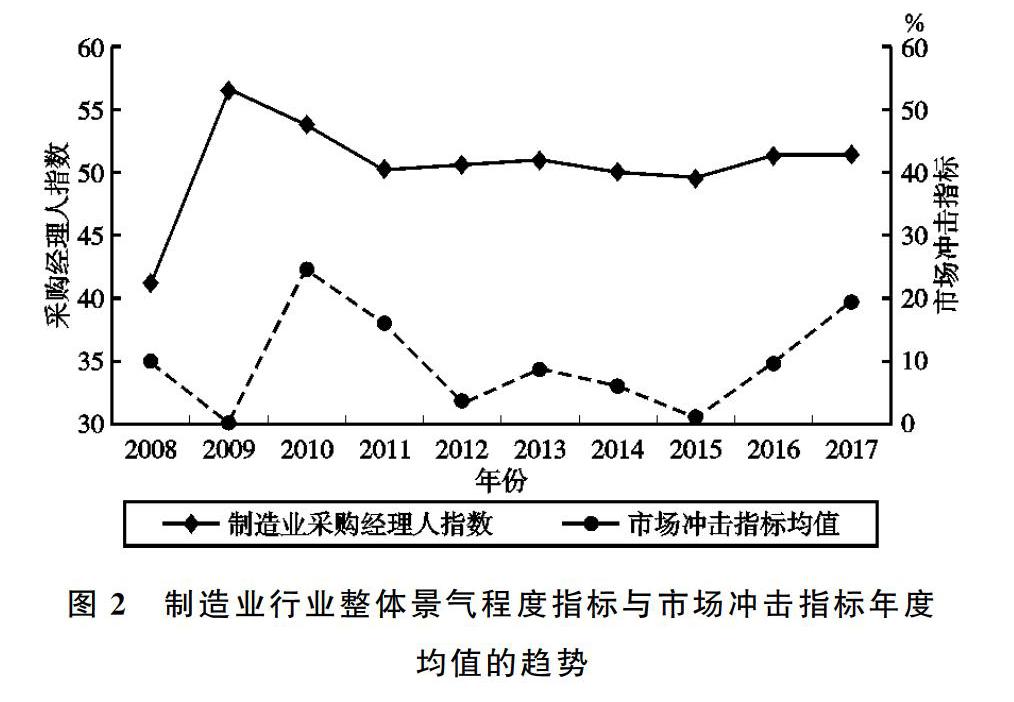

反映制造业行业市场景气程度的指标,即制造业采购经理人指数

数据来源于国家统计局网站。与本文所构建的市场冲击代理指标年度均值在2008—2017年的波动趋势如图2所示。从中可见,除了2009年二者变动趋势明显不同外,其他年份的变动趋势基本保持一致,证明本文构建的市场冲击代理指标具有合理性。而造成2009年二者背离的原因,可能是中央政府投资刺激计划出台的初期,尽管行业内对市场充满乐观预期,但是刺激政策的施政效果还没有传递到微观企业个体,大多数企业仍然处于金融危机冲击后的市场收缩阶段。

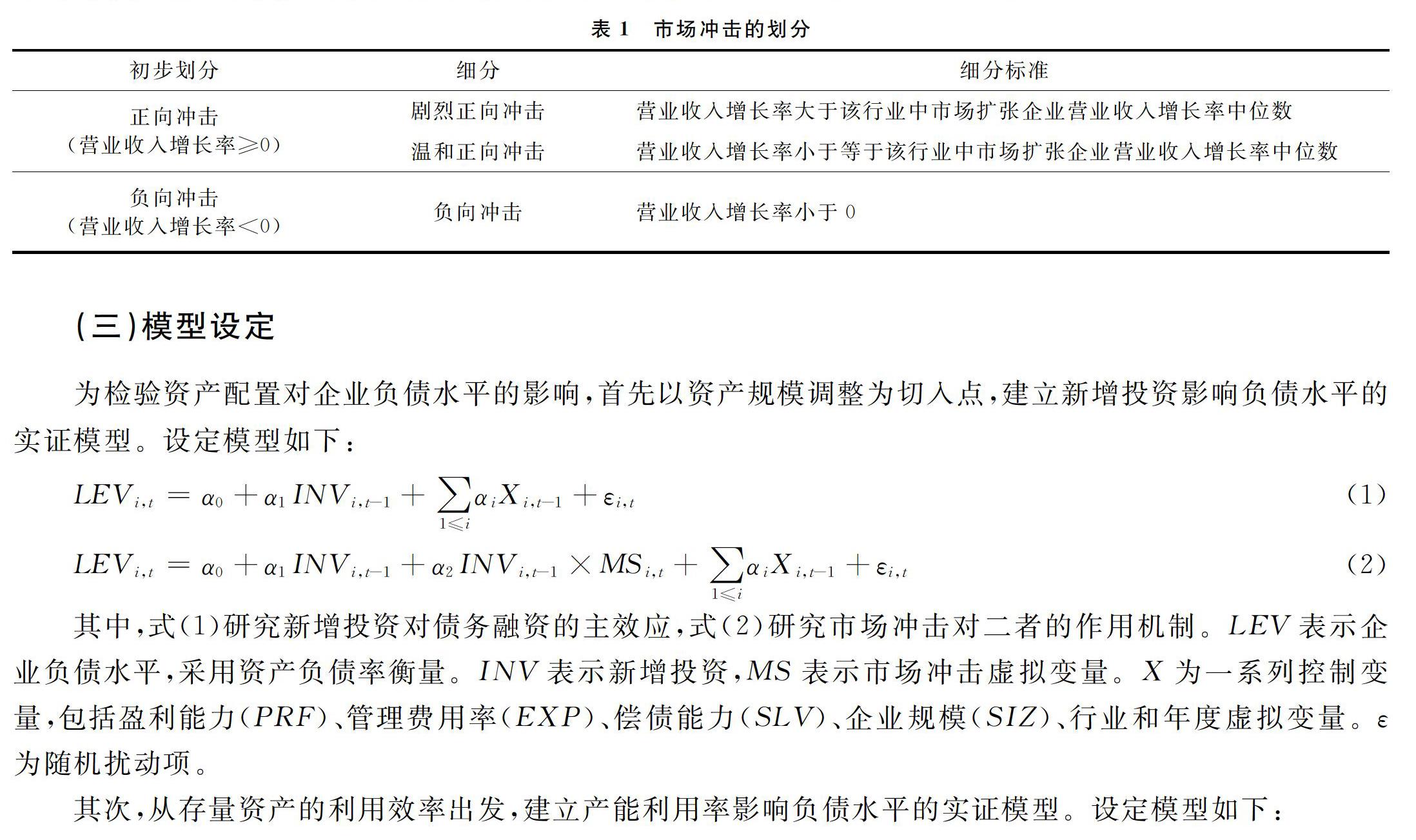

如前文所述,由于不同市场冲击下企业的资产配置和融资行为具有差异性,本文将市场冲击进一步划分为剧烈正向冲击、温和正向冲击和负向冲击并设置虚拟变量,具体划分方法见表1。

(三)模型设定

为检验资产配置对企业负债水平的影响,首先以资产规模调整为切入点,建立新增投资影响负债水平的实证模型。设定模型如下:

其中,式(1)研究新增投资对债务融资的主效应,式(2)研究市场冲击对二者的作用机制。LEV表示企业负债水平,采用资产负债率衡量。INV表示新增投资,MS表示市场冲击虚拟变量。X为一系列控制变量,包括盈利能力(PRF)、管理費用率(EXP)、偿债能力(SLV)、企业规模(SIZ)、行业和年度虚拟变量。ε为随机扰动项。

其次,从存量资产的利用效率出发,建立产能利用率影响负债水平的实证模型。设定模型如下:

式(3)和式(4)分别研究产能利用对债务融资的主效应,以及不同市场冲击下产能利用对债务融资的差异化影响。所有变量的名称、经济含义及具体的计算方法见表2。

(四)描述性统计

主要回归变量的描述性统计结果见表3,其中变量最小值和最大值均是未经过缩尾处理的结果。从分组后的结果来看,从剧烈正向冲击到负向冲击,负债水平的均值和四分位数呈现出先递减后递增的U型变化趋势,说明负债水平的上升既存在于需求快速扩张期也存在于需求萎缩期。新增投资、偿债能力和盈利能力的均值、四分位数均呈现下降趋势,说明固定资产投资、偿债能力和盈利能力存在显著的顺周期变化特征。

四、结果分析

(一)市场冲击下新增投资与债务融资调整关系

在回归分析中,根据Hausman检验和F检验的结果确定使用面板固定效应模型进行回归估计。市场冲击下新增投资与债务融资调整关系的估计结果见表4。

新增投资的总体回归系数为0.0642,表明总体上投资对企业负债行为具有促进作用。在区分市场冲击后,市场剧烈正向冲击下,新增投资INV+INV×MSh的回归系数为0.0471且INV×MSh的回归系数在1%的水平下高度显著,说明剧烈上升的需求冲击下,投资上升会促进企业债务融资规模的扩张,扩张性市场信号对企业投资和债务进入具有强烈的诱导作用。温和的正向冲击下,新增投资INV+INV×MSm的回归系数仅为0.0128且不显著,说明随着市场增长放缓,企业投资和负债行为回归理性,投资对负债的促进作用消退,即使部分企业仍然选择继续投资以获得更多收益,但企业负债投资意愿微弱且企业投资收益可能更多用来偿还债务。负向冲击下,新增投资INV的回归系数为-0.0473,表明投资的下降不仅不会引导企业主动降低负债,还会加重企业债务负担,使企业负债水平上升。

从上述结果可以看出:第一,剧烈正向冲击下,由于投资风险下降而回报率上升,投资收入效应对债务融资具有显著的促进和诱导作用。第二,温和正向冲击下,投资对负债影响作用不显著。第三,负向市场冲击下,虽然投资意愿和能力下降导致企业对债务融资资金的需求减少,但是由于投资收入效应减退,财务风险和偿债风险上升,投资缩减会制约企业债务的清偿能力,阻碍债务资金的“退出”。因此,假设H1a、H1b和H1c得到验证。

(二)市场冲击下产能利用与债务融资调整关系

市场冲击下产能利用与债务融资调整关系模型的估计结果见表5。产能利用效率指标的总体回归系数为0.0301,表明从总体上来看,产能利用效率提升将有效降低企业负债水平,而产能利用率下降会导致负债上升。在区分市场冲击后,剧烈正向冲击和温和市场冲击下产能利用效率CU×MSh和CU×MSm的回归系数分别为0.0290和0.0286,表明正向市场冲击下,产能利用效率提高会引导企业降低负债水平,但需要指出的是一旦新增投资不断增加,新增产能过度进入,产能利用率下降将会导致负债水平上升。负向冲击下产能利用效率CU的回归系数为0.0374,表明负向冲击下产能利用率下降对企业债务清偿具有显著的抑制作用。假设H2得到证实。

综合考虑市场冲击下新增投资和产能利用与债务融资调整关系方程式(2)(4)可以发现,快速扩张的需求冲击促使企业通过不断提高产能利用效率提升盈利能力和经营绩效,短期内公司内源性融资能力增强使得自有现金对债务融资进行了替代,降低了企业负债水平。但是,一旦企业存量产能无法满足日益增长的需求,产能扩张便是企业的必然选择。因此,剧烈的正向市场冲击下,一方面,投资支出上升导致企业对债务资金的需求增加;另一方面,投资收入效应进一步提升了企业债务融资能力和负债意愿,最终导致剧烈的正向市场冲击下,投资上升对负债融资表现出显著的促进和诱导作用。可以认为,无论处于何种行业、时间、政策和经济环境下,一旦受到剧烈正向市场冲击的诱导,都会出现由“投资潮涌”引发的负债上升现象。

在负向市场冲击下,投资下滑导致的收入效应减退以及存量资产利用效率低下导致的产出下降,严重影响了企业的盈利能力和偿债能力,恶化了现金流,财务风险上升会激励企业通过供应商或客户提供的商业信用、展期、借新还旧等方式保持存量负债规模以防御市场继续下行。由此可见,市场冲击下资产配置调整对企业债务“进入”与“退出”的调节机制具有显著的非对称性。

综合来看,企业负债水平随市场环境的变化会呈现出U型演化趋势,这源于不同市场冲击下,资产配置对企业负债的差异化影响机制,具体表现为对债务资金“进入”的促进作用和“退出”的抑制作用。

(三)稳健性检验

首先,考虑到平衡面板数据能够避免样本进入与退出对回归结果带来的影响,本文重新选取了2008—2017年625家制造业上市公司的6250个平衡面板数据来验证实证研究结果的可靠性。

其次,在产能利用率指标中,营业收入仅反映了企业实际产出中的市场需求部分,对于企业全部生产信息的刻画具有局限性。而产能不足或者过剩在现实中往往表现为供需不平衡,即市场需求下滑时,产品滞销导致产成品库存积压,市场需求小于企业实际产量;而在市场需求上升时,需求大于产量,产成品库存减少,综合产成品库存能更好地体现企业实际产出。因此,在原有的产能利用率指标基础上进行改造,采用固定资产净额/(期末产成品库存-期初产成品库存+营业收入)作为产能利用率的另一个代理指标在稳健性检验中使用。

稳健性检验结果见表6。从回归结果来看,在采用新样本和变量指标后,各模型中主要变量回归系数的符号和显著性基本与实证结果保持一致,均未影响本文结论,进一步说明了本文实证分析的稳定性。

五、结论与政策性启示

本文选取2008—2017年1534家A股制造业上市公司为研究对象,分别构建反映资产规模变动与资产利用效率的双重资产配置指标,研究不同市场冲击下新增固定资产投资与产能利用效率对企业负债的作用机制,理顺了不同市场冲击在资产配置和负债水平之间的传导机制和背后的逻辑。基于上述研究得到了如下結论:

(1)剧烈的正向市场冲击下,新增投资与负债水平正相关,投资上升对企业负债有明显的诱导和促进作用;

(2)温和的正向市场冲击下,新增投资对负债水平的促进作用被削弱,二者之间不存在显著关系;

(3)负向市场冲击下,新增投资与负债水平负相关,投资下降对负债的清偿有明显抑制作用;

(4)产能利用效率与负债负相关,负向冲击下产能利用效率下降对负债清偿的消极影响十分显著。

市场冲击对债务资金“进入”诱导作用的有效性,以及对债务“退出”和清偿调节作用的失效表明,市场冲击对企业负债水平的调整作用具有非对称性,从而导致了负债水平与市场冲击呈现U型变化趋势。这一结论不仅解释了中国经济高速发展时期,强烈的改善性需求迸发下“投资饥渴”所导致的负债水平上升的现象,同时对经济新常态以来企业部门债务上升现象给出了合理解释。在中国制造业新旧动能转换的大趋势下,新冠肺炎疫情和国际贸易摩擦引起的负向市场冲击严重抑制了制造业投资和产出并加剧了企业财务风险,会阻碍“中国制造”向“中国智造”转变的进程。本文的结论为现阶段如何实现供给侧结构性改革与制造业复苏的协调推进提供了新思路和政策建议:

第一,稳定有效投资,加快培育完整内需体系。在疫情冲击导致全球经济下行的背景下,良好的国内经济基本面是稳定实体经济的关键。稳定有效投资不仅有助于有效释放内需潜力,更有助于释放企业的债务风险。因此,对于关键领域和薄弱产业的定向投资引导尤为重要。一方面,在中国经济新旧动能转换的机遇下,通过定向的重大项目投资新基建,有效释放新基建的内需潜力,畅通国内大循环;另一方面,针对疫情冲击暴露出的中国供应链和产业链中的薄弱产业提供精准的补贴性支持和融资便利,鼓励企业投资新技术,布局新产能,建立新盈利增长点,释放企业债务风险。现阶段的制造业“稳杠杆”工作应依托于产业升级和新动能转化,容忍杠杆短期内的适度上升为长期杠杆稳定打下基础。

第二,完善投融资制度,建立投资和债务风险预警机制。疫情期间刺激经济政策的施政效果将逐渐显现,在可能到来市场触底反弹的上升期,尽管企业负债上升是投资促进作用下的必然结果,但是如果市场信号强烈的诱导作用导致投资力度过猛,固定资产投资和债务资金的过度进入将加大市场下行期债务清偿的难度。因此,在疫情后经济刺激政策红利释放的市场上升期,应建立起投资和债务过度进入的风险预警机制,避免由于信息不对称及企业管理层的非理性决策所导致的企业过度投资和过度负债行为,是防止市场下行期出现资产大量闲置以及负债水平攀升的有力保障。

参考文献:

[1] QIAN Y, TIAN Y, WIRJANTO T S. Do Chinese publicly listed companies adjust their capital structure toward a target level? [J]. China Economic Review, 2009, 20(4): 662-676.

[2] FAULKENDER M, FLANNERY M J, HANKINSK W, et al. Cash flows and leverage adjustments [J]. Journal of Financial Economics, 2012, 103(3): 632-646.

[3] 钟宁桦, 刘志阔, 何嘉鑫, 等. 我国债务结构的结构性问题 [J]. 经济研究, 2016(7): 102-107.

[4] 吴永钢, 杜强. 中国债务杠杆形成机制的理论与实证研究 [J]. 南开学报(哲学社会科学版), 2018(5): 157-165.

[5] 曾令涛, 汪超. 地方财政刺激会影响企业的资本结构吗: 基于A股上市公司的实证研究 [J]. 中央财经大学学报, 2015(12): 9-21.

[6] 王宇伟, 盛天翔, 周耿. 宏观政策, 金融资源配置与企业部门高杠杆率 [J]. 金融研究, 2018(1): 36-52.

[7] 宫汝凯, 徐悦星, 王大中. 经济政策不确定性与企业杠杆率 [J]. 金融研究, 2019(10): 59-76.

[8] 刘一楠, 宋晓玲. 杠杆失衡, 信贷错配与结构性去杠杆: 一个动态随机一般均衡分析框架 [J]. 中央财经大学学报, 2018(8): 76-86.

[9] 林毅夫. 潮涌现象与发展中国家宏观经济理论的重新构建 [J]. 经济研究, 2007(1): 126-131.

[10]彭程, 刘怡, 熊榆. 企业投融资决策内生机制的实证研究: 税收利益与破产成本的视角 [J]. 经济经纬, 2011(3): 103-108.

[11]SHLEIFER A, VISHNY R W. Liquidation values and debt capacity: a market equilibrium approach [J]. Journal of Finance, 1992, 47(4): 1343-1366.

[12]孙巍, 陈丹, 王海蓉. 资产闲置, 资产专用性与要素拥挤的理论内涵 [J]. 数量经济技术经济研究, 2003(12): 71-74.

[13]SUN W, DONG K, ZHAO T. Market demand dynamic induced mechanism in Chinas steel industry [J]. Resources Policy, 2017(51): 13-21.

[14]孙巍, 耿丹青, 董恺强. 市场冲击, 企业负债水平与“去杠杆”的政策选择 [J]. 西安交通大学学报(社会科学版), 2021(1): 16-28.

[15]沈利生. 我国潜在经济增长率变动趋势估计 [J]. 数量经济技术经济研究, 1999(12): 3-6.

[16]孙巍, 何彬, 武治国. 现阶段工业产能过剩“窖藏效应”的数理分析及其实证检验 [J]. 吉林大学社会科学学报, 2008(1): 68-75.

[17]韩国高, 高铁梅, 王立国, 等. 中国制造业产能过剩的测度, 波动及成因研究 [J]. 经济研究, 2011(12): 18-31.

[18]周泽江, 修宗峰. 金融生态环境, 债务治理与企业产能利用: 基于中国A股制造业上市公司的经验证据 [J]. 厦门大学学报(哲学社会科学版), 2017(6): 50-60.

[19]赵天宇, 孙巍. 宏观环境, 預期市场状态与中国制造业投资及产能调整: 来自上市公司样本的经验研究 [J]. 商业研究, 2015(6): 48-58.

[20]DING S, KIM M, ZHANG X. Do firms care about investment opportunities? Evidence from China [J]. Journal of Corporate Finance, 2018.

[21]孙巍, 董文宇, 宋南. 外生冲击、融资模式选择与制造业升级: 兼论经贸摩擦和新冠肺炎疫情下的金融供给侧改革 [J]. 上海财经大学学报, 2020(4): 3-17.

责任编辑、校对: 高原

Abstract: In the post-epidemic period, the shrinking domestic and foreign demand, the decline in investment and output will push up manufacturing companies debt scale. In order to explore how to grasp the balance between manufacturing recovery and “stabilizing leverage” in the post-epidemic period on the basis of fully respecting the market operation mechanism and rules, this paper selects the financial data of 1534 A-share manufacturing listed companies from 2008 to 2017 to empirically test the impact of assets allocation adjustment on corporate debt level with market shocks. The results show that the moderating mechanism of market shocks on corporate debt levels is asymmetric. Specifically, the increase in investment promotes debt expansion of firms under severe positive shocks, which has a strong inducing effect on the entry of debt capital. In contrast, the decline in investment and the inefficient capacity utilization have an inhibitory effect on debt repayment and accumulate debts for firms under the negative market shocks. Therefore, to stabilize the leverage, the main task is to boost the effective investment and allocate assets reasonably so as to stimulate the potential of consumer demand and guide companies market expectations for achieving organic combination of market mechanism and policy mechanism.

Keywords: market shocks; debt level; asset allocation; debt financing; leverage stabilization; manufacturing recovery; supply-side structural reform