外资银行进入对我国信贷资本配置效率的影响

杨振宇 李富有 张中岩

摘要:本文在考察中国各行业和地区信贷资本配置效率的基础上,分别选取外资银行机构数量份额和资产份额作为门限变量,构建面板门限模型,检验外资银行进入对中国信贷资本配置效率的影响。研究结果表明:中国信贷资本配置效率总体较低,波动幅度比较明显,各行业之间的信贷自发投资水平存在显著差异,区域之间差异较大。选取外资银行机构数量份额为门限变量时,存在正向单门限效应,机构数量增加有利于信贷资本配置效率提升;选取外资银行资产份额作为门限变量时,存在双重门限效应,且资产份额与信贷资本配置效率先负相关,再正相关。外资银行进入带来的竞争效应、溢出效应会促使信贷资金流向效益更高的行业或地区,从而进一步提升信贷资本配置效率。

关键词:外资银行;金融市场;信贷资本;配置效率;弹性系数法;门限效应

文献标识码:A

文章编号:1002-2848-2021(02)-0048-10

我国是银行主导的金融市场,信贷资本一直占据主导地位。按照中国加入世界贸易组织(WTO)的承诺,2006年以后中国金融市场逐渐对外全面开放,外资银行迅速遍布全国主要城市,并且纷纷设立分支金融机构。特别是2008年次贷危机发生以后,外资银行加快进入中国市场,与国内商业银行形成竞争格局。外资银行的进入不仅从产品创新、客户价值甄别、风险防控等方面提升了中国商业银行的经营管理水平,促进了以信贷为主要业务的商业银行的竞争程度,而且还对商业银行融资中介的市场绩效产生积极的影响。Wilhelm等[1]认为外资银行进入不但可以增加东道国信贷供给,向东道国企业提供更大规模的信贷,而且可以影响信贷资产配置的机制和效率。信贷资本配置效率是衡量信贷资金运行是否得当的一个重要指标,效率的提高意味着在总资金不变的情况下,信贷资金能够受到利润的驱使,在行业和地区之间高效流动,提高资金的使用效率和收益,从而改善产业结构,在现代经济中发挥核心作用。那么外资银行进入究竟会对我国各地区商业银行的信贷资本配置效率产生怎样的影响呢?由于我国各地区发展水平不一,行业之间差距较大,这种影响会不会有所区别,还需要进一步深入研究。本文以Jeffrey Wurgler模型为基础构建我国商业银行信贷资本配置效率分析模型,并进一步引入外资银行设置门限模型实证分析外资银行进入后对我国商业银行信贷资本配置效率的影响。

本文第一部分回顾相关文献,第二部分分析外资银行进入对我国商业银行资本配置效率影响机制,第三部分对我国信贷资本配置效率进行测度,第四部分进行门限面板模型设定及指标选取,第五部分对门限模型进行实证分析,第六部分为本文的总体结论和政策建议。

一、文献综述

目前,国内外学者对资本配置效率进行了大量的研究,他们认为在市场竞争中,投资者为了自身利益最大化,会根据收益情况不断调整自己的投资方向,从而促进资本在不同行业和地区之间相互流动,并最终达到资本配置效果最优。

影响资本配置效率的因素较多,首先是行业差异性。Fraumeni等[2]发现美国不同行业间的资本配置效率存在很大差异,效率最高值为0.245,最低值则为-0.152。Desai等[3]研究发现俄罗斯8个工业行业的效率损失由1955的3%上升到1975年的10%,行业效率下降。米运生等[4]综述了信贷资本配置功能和金融规制等影响因素,金融规制影响经理人行为,间接影响银行的信贷资本配置效率。韩平等[5]研究发现,地理位置、产业结构、行业利润率以及价值创造能力等因素能对北京的信贷资金配置效率产生影响。许可等[6]研究认为中部各省资本配置效率差异显著的主要原因之一是行業投资及发展差异,产业结构进行调整,市场调控作用逐渐发挥,而外部因素的影响逐渐减小。陈创练等[7]选择2002—2011年29个省份样本数据,利用中国18个工业行业的省际面板数据测算了中国工业行业的资本配置效率,发现资本配置效率在不同行业之间存在显著差异。李敬等[8]以2004—2012年中国工业38个行业数据为研究样本,研究发现工业各行业信贷资本配置效率整体较低,能源、采矿、原材料等资源消耗型行业信贷敏感系数较小,却涌入大量信贷资本,而电气机械等装备制造业的信贷支持不足。刘静等[9]运用改进的资本配置效率模型研究产能过剩对信贷资本配置效率的影响,信贷资本未配置到高价值创造行业而影响其合理性。

其次是区域差异性。Wurgler等[10]研究发现发达国家的资本配置效率普遍高于发展中国家,区域之间差异较大,各国金融市场发展程度不同是导致资本配置效率差异较大的重要原因。潘文卿等[11]研究发现,随着改革的深入,资本配置效率总体上呈现上升趋势,但波动性很大,东、中、西部地区的资本配置效率依次递减。龚六堂等[12]也发现各省之间资本存量的边际产出率存在差异,并呈现逐渐降低甚至稳定的态势。曾五一等[13]研究发现,金融机构的信贷支持对我国各地区的资本形成起到主要作用,且金融要素对固定资本形成的影响程度在不同省份间差异明显。蒲艳萍等[14]基于1999—2012年中国省际工业行业数据,研究发现资本配置效率区域差异显著,东部和西部各省工业资本配置效率普遍高于中部;东、中、西部地区工业资本配置效率影响因素表现出区域差异。周晓艳等[15]借鉴资本配置效率模型,运用1993—2007年中国30个省份27个工业行业的面板数据,研究证实了我国的产业结构转型升级并未提高地区的资本配置效率,中国的信贷市场并未起到促进产业结构转型升级的作用。王春峰等[16]使用Jeffrey Wurgler模型研究了天津滨海新区的产业结构与信贷投入的效率,发现第二产业的信贷资本配置间接融资程度低,第三产业中传统服务业的配置效率高于现代服务业效率。张前程等[17]基于1999—2016年省级面板数据,按照全国与东、中、西部区域分别实证,表明全国层面银行信贷对工业资本配置效率没有显著影响,但是东部地区的银行信贷对工业资本配置效率具有负向影响,中部地区不显著,西部地区银行信贷改善了工业资本配置效率。

最后,外资银行进入对商业银行资本配置效率的影响与金融自由化程度密切相关。Cho[18]通过对韩国资本配置效率的研究发现,金融自由化的发展会导致借款成本的减少,从而提高资本配置效率,反之就会降低。Galindo等[19]研究发现金融自由化对资本配置效率有显著的正向影响,这也从一定程度上反映对外资的开放可以提升资本配置效率。米运生[20]研究发现,金融自由化改革显著提高了中国信贷资本的配置效率,通过产生正的外部效应,提高全社会的资本配置效率。范学俊[21]研究结果表明,金融自由化政策对提高资本配置效率有积极影响。彭红枫等[22]研究认为外资银行对贷款价格的影响分为两种情况,通过并购本地大银行形式进入,贷款价格降幅不大,但是通过并购本地小银行进入,贷款价格降幅较大,相应对信贷资金配置效率产生影响。杨兴全等[23]通过研究外资银行进入对上市公司投资效率的影响,发现外资银行进入既能缓解融资约束,又能抑制委托人与代理人之间的代理冲突,进入后可显著提高投资效率;同样的道理,外资银行进入后可以提高上市商业银行的信贷资本配置效率。

综上所述,外资银行进入是影响信贷资本配置效率的重要因素,尤其是我国各区域金融发展水平不平衡,外资银行进入程度不同,对各区域资本配置效率的影响存在较大差异,但很少有文献涉及这一领域。本文拟对这一问题进行探讨,以弥补现有研究不足。

二、机制分析

信贷资本配置是中国现代市场经济的关键问题,银行机构在中国金融市场依然是主要的融資渠道,也是当前债券市场的主要资金提供者,因此信贷资本配置效率高低直接关乎金融市场资本配置效率的高低。外资银行具有先进成熟的信贷资本配置经验,结合中国实际和政府规制,会选择不同的渠道进入中国市场,从不同的途径对国内的商业银行信贷资本配置效率产生影响,其影响程度受制于进入的规模、市场占有、政府管制等方面的约束。

(一)外资银行进入影响我国商业银行资本配置效率的途径

外资银行进入与渗透深刻影响国内商业银行的经营行为。经营环境和生存压力发生变化,对国内商业银行的信贷资本配置效率将产生深远而重要的影响。外资银行主要通过四种途径进入中国市场:独资银行、中外合资银行、外资银行分行和参股中资银行。2017年之前独资银行基本在国内很难获批,主要是中外合资银行和参股中资银行,参股银行居多。按照2017年以前的国家相关规定,外资银行参股比例不能超过20%,外资银行开展业务受到一定管制。而参股银行要看参股比例,如果比例较大外资银行会直接委派主要经营者,参股比例较小一般不参与经营管理,经营管理依旧依赖中方的管理团队。除此之外,还有少数外资银行在国内设立代办机构。

(二)外资银行进入对我国商业银行资本配置效率的影响机制

首先,产权制度改革引致内部治理结构发生变化。如外资股东参与董事会和经营班子,进一步影响经营决策机制,优化配置信贷资产,提高配置效率。其次,带来国际化的经营管理制度和理念。如管理制度要与国际接轨,特别是加入WTO以后,商业银行要实现国际化,需要大量的国际化人才,这些人才大多数来自外资银行,加快了我国商业银行经营理念和制度的变革。外资银行进入影响了决策机制、产品创新、风险管控等经营活动,提高了信贷资本配置的效率。再次,外资银行具有专业化和低成本搜寻以及甄别高利润、低风险项目的优势,进入后可以影响国内商业银行项目的选择,降低风险,这是外资银行对信贷资本配置效率产生的直接影响。当然,外资银行进入对外资银行信贷资本配置效率影响既有正效应,又有负效应。外资银行进入也会对本国银行形成市场冲击,增加本土银行的风险。为了保持市场份额,本土银行不得不降低利率吸引客户,或者给一些担保条件较差的低信用客户提供贷款,也有一些银行不得不开辟风险较高的新兴市场,投资高风险金融产品,从而增加了高风险金融产品的配置,降低了信贷资本配置的效率[24]。

三、我国信贷资本配置效率测度

(一)评价方法选取

金融市场的核心就是资本优化配置。按照金融发展理论观点,金融体系如果发达,可以强化金融体系的融资能力,提高资本配置的效率。对于商业银行来说,信贷与中间业务是其创造利润来源的主要渠道,目前研究分析资本配置效率主要有两种方法。一是边际产出均衡法,用资本边际社会生产率的差别来测度。资金在不同效率的行业之间互相流动,最终实现边际生产率的均衡。二是弹性系数法,通过可用资本在金融市场对于行业盈利能力的敏感度来衡量。优化配置会导致资本从低回报、低盈利能力的行业退出,追加高利润、高回报行业的投资,达到各行业边际产出的均衡。商业银行按照理性人假设进行资本优化配置,以实现资本配置效率的提升。弹性系数法是由Wurgler[10]提出来的一种测量资本配置效率更为直接有效的方法,可以利用资本对于行业增加值(盈利能力)的敏感度系数(弹性系数)作为资本配置效率的指标,从而考察社会资本配置效率,实际上是对边际产出均衡法的发展。我国研究资本配置效率问题大多参考运用Wurgler的计算公式,本文也继续沿用这一分析思路。

(二)模型构建

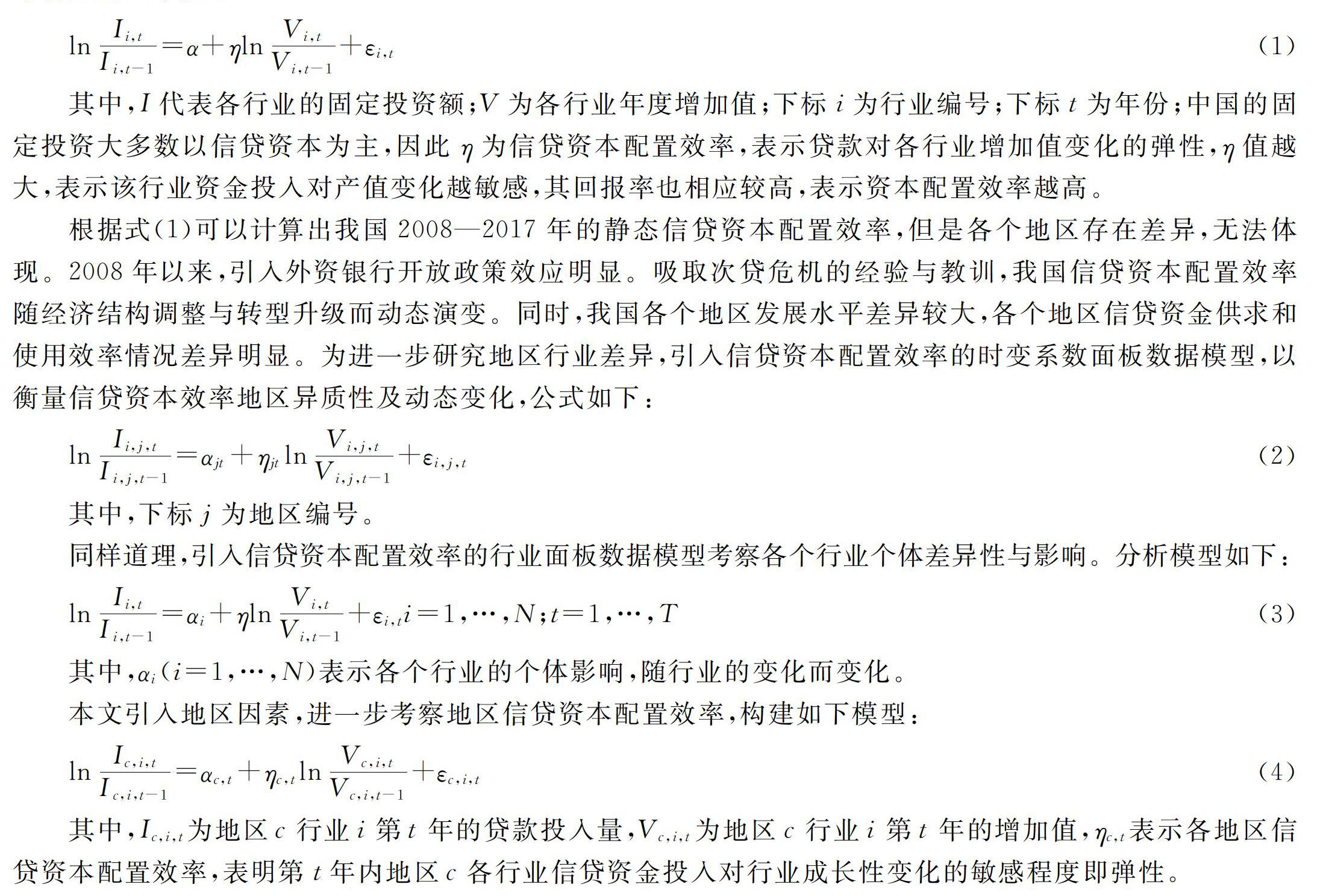

本文研究的信贷资本配置效率是指信贷资本从低回报率的行业(地区或企业)流向高回报率行业(地区或企业)的程度,故而借鉴Wurgler[10]的研究思路和计算公式,基于理性人假设,构造我国信贷资本配置效率衡量的基本模型:

其中,I代表各行业的固定投资额;V为各行业年度增加值;下标i为行业编号;下标t为年份;中国的固定投资大多数以信贷资本为主,因此η为信贷资本配置效率,表示贷款对各行业增加值变化的弹性,η值越大,表示该行业资金投入对产值变化越敏感,其回报率也相应较高,表示资本配置效率越高。

根据式(1)可以计算出我国2008—2017年的静态信贷资本配置效率,但是各个地区存在差异,无法体现。2008年以来,引入外资银行开放政策效应明显。吸取次贷危机的经验与教训,我国信贷资本配置效率随经济结构调整与转型升级而动态演变。同时,我国各个地区发展水平差异较大,各个地区信贷资金供求和使用效率情况差异明显。为进一步研究地区行业差异,引入信贷资本配置效率的时变系数面板数据模型,以衡量信贷资本效率地区异质性及动态变化,公式如下:

(三)效率测度及结果分析

1.数据来源及说明

本文数据来源于《中国统计年鉴》和Wind数据库。2006年中国加入WTO后金融机构的过渡期结束,开始对外资银行全面开放。2007年恰逢全球金融危机,外资银行普遍受到冲击。2006年之前外资银行进入中国数量和规模较小,2008年以后外资银行加快进入中国市场。2017年以后由于银监会和保监会合并,有些数据难以取得,因此数据的时间跨度为2008—2017年。本文涉及的地区为我国31个省、自治区、直辖市(不包括港澳台地区)。按照国民经济行业分类与代码(GB/T4754—2002),共选取18个一级门类行业。

2.回归结果及分析

将我国2008—2017年各行业的年度固定资产投资额和年均增加值代入式(3),建立变系数面板数据模型。通过变系数面板模型检验,卡方统计量为91.30,在5%水平下显著,说明使用变系数面板模型进行估计是合理的。同时,为避免回归过程中可能存在的同期相关性,本文使用似不相关回归(Seemingly Unrelated Regression Estimation,SUR)估计回归参数,结果见表1和表2。

根据18个行业自发投资水平的取值范围,现将各个行业的信贷资本配置效率归结为以下4个类型,即自发投资水平高的行业、自发投资水平较高的行业、自发投资水平一般的行业和自发投资水平低的行业。高水平行业主要由截距大于0.25的房地产业、建筑业、信息传输计算机服务和软件业、住宿和餐饮业、仓储和邮政等5个行业构成。由于房地产市场信贷资金的拉动较大,故而资本配置效率高;自发投资水平较高的行业主要由截距大于0.2小于0.25的采矿、批发和零售、交通运输三个行业为主,与现实情况较为吻合,住房需求与生活改善需求相结合,这些行业投资增加发展较为强劲;自发投资水平一般的行业主要由截距大于0.15小于0.2的制造业、租赁和商务服务、教育卫生与社会保障、文化体育和娱乐、电力/燃气及水的生产和供应等5个行业构成,这些行业相对来说投资回报较低,或者受政策限制较多,由国家垄断或者扶持,信贷资本进入较少;自发投资水平低的行业,截距小于0.15,主要是公共服务行业,投资资金主要来源是财政拨款,行业贷款量很小,客户掌握垄断稀缺资源、具有贷款谈判议价优势,为取得这些行业客户稳定的存款资源,商业银行恶性竞争导致贷款利率很低、银行收益很小。

綜上可以发现,虽然信贷资本配置效率提高很快,但行业的自发投资水平差异明显。垄断行业、第三产业等资本配置效率较高,以公共服务为主的行业自然而然自发投资水平较低。在我国非完全市场化环境中,政府对于信贷资源的政策规制以及行业垄断,造成信贷市场仍然没有建立起高效的资源配置机制,商业银行信贷资源配置效率仍存在较大的提升空间。

如图1根据国家统计局的划分标准,将中国划分为四大区域:东部、中部、西部和东北。其中,东部包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东和海南;中部包括山西、安徽、江西、河南、湖北、湖南;西部包括内蒙古、广西、重庆、四川、贵州、云南、陕西、新疆、甘肃、宁夏、青海、西藏;东北包括辽宁、黑龙江、吉林。所示,我国资本配置效率波动较大,呈现明显的地区差异。总体而言,2012年之前,东部地区的资本配置效率较高,中西部地区波动较小,东北地区资本配置效率最低。2012年之后,东部地区的资本配置效率仍然最高,东北地区的资本配置效率得到显著提升,位居第二,中西部地区位居其后。值得注意的是,西部地区的资本配置效率在2012年后波动较大。

四、门限面板模型设定及指标选取

(一)面板门限模型设定

如前文分析,外资银行进入必然会影响我国银行业的信贷资本配置效率。因此,本文参考Hansen[25]的研究成果,构造信贷资本配置效率的基本门限模型如下:

(二)指标选取与样本说明

本文以第三部分测算的ηt值作为资本配置效率的代理变量,分别采用我国外资银行从业人员占比、在华机构数量占比及资产份额衡量其进入的程度。此外,本文在人民生活水平、对外开放程度、产业结构、资本市场发展程度、保险市场发展程度等方面选取若干指标作为控制变量,具体说明如下:

人民生活水平。反映社会发展水平,与当地经济发展程度和人口素质正相关,直接影响当地经济金融发展水平和资本配置效率,本文用恩格尔系数(Engel)和人均GDP(PRGDP)分别作其代理变量。

对外开放度(export)。对外开放程度的加深有利于企业引进先进的管理技术、扩大竞争范围,有利于资本配置效率的提高,本文用进出口总额与GDP之比来衡量。

产业结构,沿海发达地区与中西部地区的产业结构不同,对信贷的需求和回报也不同,使得资本配置效率存在地区差异,本文用第一产业总值与GDP之比(Agr)和第二产业总值与GDP之比(Ind)来衡量。

资本市场发展程度(Stock)。一般来看,资本市场发展程度对资本配置效率具有显著影响,本文采用资本市场融资规模与GDP之比衡量。

保险市场发展程度(Ins)。保险市场发展是金融市场发展的重要一环,其发展程度关系到资金配置效率。保险资金与信贷资金具有替代关系,对信贷资本配置产生影响,本文采用保险深度进行衡量。

各变量的含义和描述性统计结果见表3。

《中国银行业监督管理委员会2017年年报》显示,截至2017年底,外资银行在我国27个省市的70个城市设立了营业机构,形成了具有一定覆盖面和市场深度的总行、分行、支行服务网络,营业网点达1031家。其中,约17.2%的机构网点位于东北和中西部地区,对提升当地金融覆盖面和金融服务均等化水平发挥了积极作用。截至2017年底,

在华外资银行资产总额32438亿元,同比增长9.19%;负债合计28603亿元,同比增长9.73%;

各项贷款合计11066.75亿元,同比下降2.04%,不良贷款率0.93%;

各项存款合计16689.12亿元,同比增长15.46%;流动性比例67.11%,实现税后利润146.6亿元。

样本选取方面,为了计算数据的统一和更加准确反映外资银行进入对各省信贷资本配置效率的影响,本文选择除甘肃、青海、西藏、宁夏之外的27个省份作为研究样本。考虑到数据可得性,样本时间跨度为2008—2017年。数据来源于Wind数据库及CEIC数据库。

参考Classens等[26]的研究,选择三个指标来反映外资银行进入程度:一是外资银行资产份额,即当地进入的外资银行资产占当地商业银行资产总额的比重;二是外资银行机构数量份额,即当地进入的外资银行机构数量占当地商业银行机构总数的比重;三是外资银行从业人员份额,即当地进入的外资银行从业人员占当地商业银行机构总数的比重。各变量的描述性统计结果见表3。

五、实证结果及其分析

(一)弱外生性检验

在本文构建的模型中,外资银行进入水平可能是内生变量,即外资银行可能选择性地进入资本配置效率较高的地区,这将导致估计结果有偏。本文以外资银行进入水平的滞后一阶值作为工具变量进行GMM估计,再以Hausman檢验其内生性。分别以外资银行从业人员份额、机构数量份额和资产份额作为代理变量,Hausman检验统计量分别是1.55、1.70、1.58,拒绝原假设,说明外资银行进入水平并非内生变量。

(二)门限效应检验

在估算之前,需要检验是否存在门限效应,并确定存在的门限个数及估计门限值的大小。根据Chan[27]的研究,回归中的门限变量取值越接近门限值,回归模型中的残差平方和将越小。分别在不存在门限、存在一个门限和两个门限的情况下对式(5)进行估计,得到的F统计量和采用自抽样法得出的P值见表4。可见,在选取外资银行进入水平的三个变量为门限变量时,门限值均在单一门限检验中10%的水平上显著,而双门限检验未通过,说明外资银行进入对资本配置效率的影响存在单门限效应,且结果稳健。

三个变量门限值的估计值和相应的95%的置信区间见表5。

为了更加清晰地理解门限值的估计和置信区间的构造过程,本文绘制了似然比函数图。门限参数的估计值是指当似然比检验统计量LR等于0时,所对应的门限变量大小就是门限值。以外资银行机构从业人员份额为例,单门限似然比函数如图2所示。

根据外资银行资产份额的门限值,将我国27个省份外资银行进入的程度分为两个等级:进入程度比较低(Fit≤0.961)和进入程度较高(Fit≥0.961)。在不同等级的区域内,外资银行资产份额对资本配置效率的影响程度不一样。在以资产份额衡量的外资银行进入程度超过0.961%水平时,外资银行对资本配置效率的影响发生结构性变化。同理,根据外资银行从业人员和机构数量,其进入程度对资本配置效率的影响发生改变的临界水平分别为0.073%和0.421%。以外资银行从业人员份额、机构数量份额和资产份额为门限变量进行估算后,得到具体的系数检验结果见表6。

首先,从外资银行从业人员份额来看,对各个地区的资本配置效率呈现正向单门限效应。当地区的外资银行从业人员份额低于0.073%时,影响系数为32.58,但并不显著,表明外资银行在华机构数量很少时,产生的溢出作用不明显,对地区资本配置效率影响不大。但当其份额超过0.073%时,影响系数为0.12,在1%的显著性水平下显著,溢出效应明显,对地区资本配置效率的影响较大。其次,从外资银行机构数量份额来看,当地区的外资银行机构数量份额低于0.421%时,影响系数为-5.29,在5%水平下显著,表明外资银行在华机构数量很少时,对资本配置效率产生负向影响。当其份额超过0.421%时,影响系数变为0.22,在10%水平下显著,说明此时某些地区外资银行的机构数量已经影响到国内商业银行的资本配置能力,促进了资本配置效率的提升。可能原因是外资银行进入初期,在争夺优质客户和产品创新上具有先天的优势,而国内商业银行一时还尚未适应对方的竞争,造成优质客户流失。但随着外资银行资产份额超过阈值,外资银行的进入开始产生明显的溢出效应,外资银行进入所带来的竞争压力迫使国内商业银行改善经营管理方式,提高风险管控能力以及引导资金的合理流向与配置。最后,从外资银行资本份额来看,在0.961%的临界水平两端,影响系数在5%水平下显著,且影响方向与外资银行在华机构数量份额对信贷资本配置效率的相同。这一结果表明,由于外资银行在产品创新、管理经验、技术水平和资本运作模式等方面具有显著的优势和特点,它的进入所带来的资金效应、竞争效应、技术溢出效应等都会使资金流向效益更高的行业,促进我国各地区信贷资本配置效率的提升。

就目前来看,外资银行进入对我国各地区信贷资本配置效率的影响都是正向的,符合“鲶鱼与外溢效应”假说,还未出现“选摘樱桃效应”假说所提出的负面影响。主要原因可能是,目前外资银行进入的比例还不够大,除了上海以外,其他省份的外资银行机构数、人员数、资产份额都非常小,有的甚至不到1%,远远小于国内商业银行,在规模上都没有形成足够的影响力。但不排除银行业完全开放后,外资银行会大规模在我国境内设立分支金融机构,尤其是在西部地区,这可能会对本地区的信贷资本配置效率产生怎样的影响,值得以后进一步研究。

六、结论与政策建议

本文在考察我国各行业和地区信贷资本配置效率的基础上,分别选取各地区外资银行机构数量份额和资产份额作为门限变量,构建门限模型,检验外资银行进入对我国信贷资本配置效率的影响。结果发现:第一,我国资本配置效率波动比较明显,呈现明显的地区差异。第二,外资银行进入程度对资本配置效率的影响存在单门限效应,外资银行从业人员份额超过0.073%后将会促进资本配置效率的提升,机构数量份额对资本配置效率先产生负向作用,然后产生正向作用,资本份额的变化对资本配置效率的影响不显著。当外资银行进入程度较高时所产生的竞争效应、技术溢出效应会促使信贷资金流向效益更高的行业,从而提升了信贷资本配置效率。

本文基于以上研究结论提出如下政策建议:一方面,我国应该加大外资银行开放,产生积极的鲶鱼效应,以提高信贷资本配置效率,吸引更多的金融资源和资金进入国内市场;另一方面,各地区应进一步加大外资银行机构招商力度,拓宽外资银行直接和间接进入当地金融市场的渠道,积极地与外资银行开展多方面、深层次的合作,通过与外资银行的深入互动与学习,提高本地商业银行对客户的甄别能力、业务创新能力和信贷产品的市场定价能力,建立起内生性的信贷资本优化配置的机制和制度。随着外资银行的全面开放,不仅可以有效提高我国商业银行信贷资本配置效率,优化信贷资金的优化配置,健全内部的风险防范机制,而且可以吸引国外信贷资本进入国内市场,满足不同层次的信贷资本需求。

参考文献:

[1] WILHELM A, RAINER H. Explaining foreign bank entrance in emerging markets [J]. Journal of Comparative Economics, 2011, 39(4): 486-498.

[2] FRAUMENI B M, JORGENSON D W. Rates of return by industrial sector in the United States, 1948-1976 [J]. American Economic Review, 1980, 70(2): 326-330.

[3] DESAI P, MARTIN R. Efficiency loss from resource misallocation in Soviet industry [J]. Quarterly Journal of Economics, 1983, 98(3): 441-456.

[4] 米運生, 盛军峰. 国外商业银行信贷资本配置功能理论综述: 基于原理, 机制与制度的视角 [J]. 商业研究, 2008(1): 42-45.

[5] 韩平, 姜再勇, 盛朝晖, 等. 北京市金融机构信贷资金配置效率研究: 对26个主要行业贷款情况的实证分析 [J]. 金融研究, 2005(2): 69-81.

[6] 许可, 郭炜, 曹梅艳. 我国中部各省的资本配置效率差异比较 [J]. 经济学家, 2011(3): 67-74.

[7] 陈创练, 庄泽海, 林玉婷. 金融发展对工业行业资本配置效率的影响 [J]. 中国工业经济, 2016(11): 22-38.

[8] 李敬, 王朋朋. 政府干预, 信贷资本配置效率与工业发展转型 [J]. 经济经纬, 2017(1): 81-87.

[9] 刘静, 李媛媛. 基于产能过剩视角的信贷资本配置效率实证研究 [J]. 金融理论与实践, 2018(1): 52-56.

[10]WURGLER J. Financial market and the allocation of capital [J]. Journal of Financial Economics, 2001, 58(1): 187-214.

[11]潘文卿, 张伟. 中国资本配置效率与金融发展相关性研究 [J]. 管理世界, 2003(8): 16-23.

[12]龚六堂, 谢丹阳. 我国省份之间的要素流动和边际生产率的差异分析 [J]. 经济研究, 2004(1): 45-53.

[13]曾五一, 赵楠. 中国区域资本配置效率及区域资本形成影响因素的实证分析 [J]. 数量经济技术经济研究, 2007(7): 35-42.

[14]蒲艳萍, 成肖. 工业资本配置效率及影响因素的区域差异研究 [J]. 重庆大学学报(社会科学版), 2016(4): 1-10.

[15]周晓艳, 高萌, 贺文慧. 金融发展, 产业结构和地区资本配置效率 [J]. 中央财经大学学报, 2015(5): 38-45.

[16]王春峰, 曲彬. 信贷资金对区域产业经济配置效率实证分析 [J]. 天津大学学报(社会科学版), 2016(1): 22-25.

[17]张前程, 吴晶晶. 银行信贷与工业资本配置效率 [J]. 中国发展, 2019(2): 24-31.

[18]CHO Y. The effect of financial liberalization on the efficiency of credit allocation: some evidence for Korea [J]. Journal of Development Economics, 1988, 29(1): 101-110.

[19]GALINDO A, SCHIANTARELLI F, WEISS A. Does financial liberalization improve the allocation of investment? Micro evidence from developing countries [J]. Journal of Development Economics, 2007, 83(2): 562-587.

[20]米运生. 金融自由化的质量效应: 基于信贷资本配置效率的实证分析 [J]. 经济论坛, 2007(23): 112-115.

[21]范学俊. 金融政策与资本配置效率: 金融政策与资本配置效率 [J]. 数量经济技术经济研究, 2008(2): 3-15.

[22]彭红枫, 陈文博, 蒋延军. 外资银行的进入对我国信贷市场贷款价格的影响 [J]. 中国管理科学, 2016(5): 8-17.

[23]楊兴全, 申艳艳, 尹兴强. 外资银行进入与公司投资效率: 缓解融资约束抑或抑制代理冲突? [J]. 财经研究, 2017(2): 98-109.

[24]王帆, 汪峰, 倪娟. 外资银行进入, 政府监管与银行风险: 基于利率市场化环境的博弈分析 [J]. 经济学家, 2019(9): 64-72.

[25]HANSEN B. Threshold effects in non-dynamic panels: estimation, testing, and inference [J]. Journal of Econometrics, 1999, 93(2): 345-368.

[26]CLAESSENS S, DEMIRG-KUNT A, HUIZINGA H. How does foreign entry affect the domestic banking market? [J]. Journal of Banking and Finance, 2001, 25(5): 891-911.

[27]CHAN K S. Consistency and limiting distribution of the least squares estimator of a threshold autoregressive model [J]. The Annals of Statistics, 1993, 21(4): 520-533.

[本刊相关文献链接]

[1] 吴晗, 贾润崧. 银行业结构如何促进行业资源的有效配置——基于异质性企业进入退出视角的分析 [J]. 当代经济科学, 2016(5): 77-88.

[2] 彭红枫, 张韦华, 张晓. 银行关系、政治关联与信贷资源配置效率——基于我国上市公司的实证分析 [J]. 当代经济科学, 2014(5): 52-60.

[3] 马勇. 社会自律文化、银行发展与金融监管 [J]. 当代经济科学, 2013(4): 1-12.

[4] 贾秋然. 发展中国家内、外资银行信贷行为差异分析 [J]. 当代经济科学, 2012(1): 38-45.

责任编辑、校对: 高原

Abstract: Based on the investigation of the credit capital allocation efficiency of Chinese industries and regions, this paper selects the number of foreign banking institutions share and asset share as the threshold variables respectively, constructs the panel threshold model, and tests the inflences of foreign banks entry on the capital allocation efficiency of Chinas credit. The results show that, firstly, the capital allocation efficiency of Chinas credit is overall low, and its amplitude of fluctuation is obvious. There is a significant difference between each industry credit spontaneous investment level, and there are great differences between regions. Secondly, there is a positive single threshold effect when we select the number of share of foreign banks institutions as the threshold variable. It indicates that the increase in the number of foreign banks institutions can enhance the capital allocation efficiency of Chinas credit. There is a double threshold effect, when the foreign bank assets share is selected as the threshold variable, and the relationship between assets share and credit capital allocation efficiency is firstly negatively and then positively correlated. Thirdly, with the foreign bank entry, the competition effect and spillover effect will make the credit funds flow to the more efficient industries or areas, and finally promote the enhancement of efficiency of credit capital allocation.

Keywords: foreign banks; financial market; credit capital; allocation efficiency; elastic coefficient method; threshold effect