商业性小额信贷在贫困地区有需求吗

黄惠春 管宁宁

摘 要:通过内蒙古自治区两个贫困县316户农户的问卷调查,对商业性小额信贷在我国贫困地区的需求及其影响因素进行实证分析。研究发现,样本地区农户对商业性小额信贷的需求率为48.73%,不同收入和资产水平的农户对商业性小额信贷的需求存在差异;农户金融素养水平提升对商业性小额信贷需求与供给均具有显著的正向作用;贫困地区信贷市场银行信贷和民间借贷供给不足为商业性小额信贷提供了发展空间。商业性小额信贷“率大值小”的特征可以满足贫困地区农户小额的资金需求,缓解其短期融资困境。作为贫困地区传统金融产品的重要补充,商业性小额信贷也具有潜在的扶贫功能。政府应通过法律规范和政策扶持促进商业性小额信贷机构在贫困地区的发展。

关键词:商业性小额信贷;需求;贫困地区;高利率;金融素养

文章编号:2095-5960(2021)01-0102-10;中图分类号:F832.479;文献标识码:A

一、引言

高昂的交易成本和高度的信息不对称使得农村地区金融排斥现象严重,贫困户和微型企业难以获得金融资源,小额信贷正是在这一现实困境下产生的。早在15世纪中期,欧洲一些国家就出现各种形式的储蓄和贷款小组。现代意义上的小额信贷是从亚洲、拉丁美洲和非洲的一些国家发展起来的。20世纪70年代,由尤努斯教授创立的孟加拉乡村银行(Grameen Bank),拉丁美洲的行动国际(Action International)和印度的自我就业妇女协会(Self Employed Women's Association)等实施的小额信贷实验项目通过向贫困妇女提供小额贷款,帮助他们开展微型的生产经营活动。[1]以此为代表的早期小额信贷项目以扶贫为主要目标,资金来源主要是政府补贴和国际捐赠。截至2000年,全球只有1%左右的小额信贷机构能够实现盈利,加上资金来源不稳定,严重影响了小额信贷发展的可持续性。[2]20世纪80年代以后,小额信贷项目不断创新,例如印尼人民银行(Bank Rakyat Indonesia)改造其傳统模式,通过收取利息弥补借款成本,以实现小额信贷业务的可持续性发展。这一时期的小额信贷机构在强调扶贫目标的同时注重发展的可持续性,小额信贷目标从福利主义向制度主义过渡。90年代以后,小额信贷通过吸引商业渠道资金实现了金融持续,逐渐转向正规化发展,这一时期以玻利维亚阳光银行等为代表的以市场机制为基础的小额信贷机构不断涌现。相比早期的低利率扶贫小额信贷,这些成功的商业性小额信贷均采用市场化利率,利率水平往往很高。① ①例如,印尼人民银行农村信贷部的贷款年利率在20%~40%之间,玻利维亚阳光银行的贷款年利率在47.5%~50.5%之间。此后,小额信贷的商业化转型在国际上成为主流趋势。

自1994年小额信贷进入中国,经过近30年的发展,我国的小额信贷也经历了从扶贫小额信贷到商业化小额信贷,从福利主义到制度主义的转变。其具体发展历程可以划分为四个阶段。1994年由中国社会科学院农村发展研究所组建的“易县信贷扶贫合作社”将具有扶贫理念和独特信贷技术的小额信贷正式引入中国。1996年以前,我国小额信贷资金到户率高、项目成功率高,体现了“真扶贫,扶真贫”的特征。但这一时期的小额信贷存在操作繁杂、扶贫面窄、操作成本高和有违国家金融政策等问题,并且主要通过国际捐助和软贷款获取资金,基本没有政府资金介入,难以持续发展。[3]1996年至2000年,小额信贷在中国进入项目扩展阶段,中国政府开始介入小额信贷领域,向小额信贷领域投放专项财政资金。政府从资金、人力和组织方面积极推动小额信贷发展,借助小额信贷这一金融工具来实现脱贫攻坚目标。但这一时期的扶贫小额信贷“目标瞄准偏移”“使命漂移”现象频显,项目成功率较低。[4]2000年至2005年,我国农村合作金融机构在中央银行支农再贷款的支持下,开始发放“小额信用贷款”和“农户联保贷款”,这标志着我国农村正规金融机构开始大规模参与小额信贷。在这一时期小额信贷商业化趋势开始萌芽,机构经营目标从“扶贫”扩展到“为一般农户以及微型企业服务”,公益小额信贷与商业小额信贷结合。[5]2005年,中国人民银行先后在山西、四川、贵州、陕西和内蒙古五省(区)开展了由民营资本经营的“只贷不存”的商业小额信贷试点,我国小额信贷进入探索“商业性小额信贷”的全新阶段,并产生了中和农信项目管理有限公司、山西永济富平小额信贷公司以及宁夏惠民小额贷款公司等商业性小额信贷机构。这些商业性小额信贷机构的贷款业务更多体现为利润导向的商业性经营行为,强调机构运行的财务可持续性。

小额信贷作为金融服务的制度安排和技术创新在我国的实践探索中得到了不断发展。2014年以前,虽然小额贷款机构数量和贷款余额的同比增长率均逐年下降,但其绝对数量一直保持增长。2016年以后,小额信贷贷款余额增长率和贷款规模均呈现上升态势。截至2018年末,我国小额信贷贷款余额已高达9550亿元。

小额信贷发展的初衷是扶贫,经验研究表明,小额信贷通过特殊的组织、制度安排有效地利用了当地信息,将服务对象从富裕农户扩展到比较富裕的农户,有效缓解了农户面临的信贷配给问题,促进了农户收入水平的提高。[6][7][8]为了实现可持续发展,近几年小额信贷机构纷纷进行了商业化转型,高利率成为商业性小额信贷的主要特征,其业务范围不断向贫困地区拓展。在贫困地区,尤其集中连片贫困地区,贫困发生率高、程度深,处于贫困状态的时间长,商业性小额信贷的高利率与贫困地区农户的弱质性是否匹配?商业性小额信贷能否有效满足贫困地区农户的信贷需求?对于何种类型农户的信贷需求满足程度较高?这些问题的回答对于商业性小额信贷的市场定位和发展方向具有重要的理论和现实意义。基于此,本文利用内蒙古自治区两个贫困县316户农户调查数据分析了商业性小额信贷在我国贫困地区的市场需求情况,并从贫困地区的农户特征、金融市场特征和商业性小额信贷的产品属性三个方面对贫困地区农户的商业性小额信贷需求进行实证检验。

二、贫困地区商业性小额信贷需求的理论分析

目前学术界主要基于信息不对称理论和交易成本理论对农户的信贷市场参与行为展开讨论,他们立足于信贷市场出清状态下的供给和需求特征,解释了农村正规金融机构的贷款决策与农户的正规信贷市场参与决策及其影响因素,提出了信贷配给[9]、“精英俘获”[10]“使命漂移”[11][12]和“无信心借款人”[13]等诸多理论假说。

与传统的公益性小额信贷不同,商业性小额信贷是基于商业化管理的信贷产品,其资金来源更加多元化,一般采用信用方式放贷,贷款利率较高,贷款对象面向大部分农户和农村企业。对于商业性小额信贷机构而言,由于无抵押担保要求,其需要付出大量的成本和精力以获取足够的软信息进行放贷决策。同时,商业性小额信贷额度较小、定期还款和“送贷上门”的产品属性使得每笔贷款从贷前调查到贷后管理的固定成本和操作成本较高。在无财政支持的前提下,商业可持续的经营目标使得商业性小额信贷贷款利率远高于银行同期利率水平[14],理论上高利率会降低贫困地区农户对商业性小额信贷的需求。但是,由于贫困地区农户面临高昂的贷款交易成本,“送贷上门”可以有效降低农户层面的贷款交易成本,从而提高其商业性小额信贷需求。

在贫困地区,农业生产的弱质性特征突出,且农户主要从事单一的农业生产,农村金融机构不仅贷款成本高,还面临因气候因素导致的系统性风险。因此,惜贷成为贫困地区农村金融机构的理性选择,贫困地区农户面临更严重的信贷配给。[15]与此同时,贫困地区农户收入水平普遍较低,农户间可用于周转的资金规模有限。加上地处偏远,气候条件恶劣、居住分散和基础设施落后等外部环境因素制约,农户为获得民间借款需要付出高昂的交易成本。[16]因此,从信贷产品供给角度,贫困地区严重的信贷配给与民间资金供给有限、借贷成本高会增加农户对商业性小额信贷的需求。

贫困地区农户收入水平普遍不高,信贷需求大、需求额度低的特点使得农户对资金利率敏感且承受能力有限。[17]Moore[18]和Chatterjee[19]研究发现农户金融素养水平在判断贷款真实利率和评估贷款成本的过程中具有重要作用。作为一种可以有效使用金融知识与金融技能对金融资源进行有效管理的能力,金融素养水平的提高对农户商业性小额信贷需求的影响主要有以下三点:一是有利于增进家庭对信贷政策及贷款程序的了解,降低其对信贷行为的认知偏差,缓解“需求型信贷约束”;[20][21]二是有利于提高家庭与资本结合创造利润的意愿,提高其创业动机,从而提高农户商业性小额信贷需求;[22]三是高金融素养水平有利于提高农户正确估算贷款真实利率和贷款成本的能力,进而做出信贷参与决策。[23]尤其贫困地区农户的金融素养水平异常低下[24],因此金融素养对贫困地区农户的商业性小额信贷认知与需求均具有重要影响。

三、模型设定、变量选择与数据分析

(一)模型设定

本文运用可分离需求和供给效应的双变量Probit模型分析贫困地区商业性小额信贷需求与商业性小额信贷供给的影响因素。与单变量Probit模型相比,联立方程既能对“有需求、有供给”的结果进行识别,又可以观察到“有需求、无供给”的结果,避免了有偏估计,具有更高的估计效率。同时,如果直接对商业性小额信贷需求和商业性小额信贷供给这两个决策模型分别进行单变量Probit模型估计,则还需要考虑其方程的扰动项之间是否存在相关性问题。因此,本文采用双变量Probit模型进行估计,模型设置如下:

(1)式中的XD和(2)式中的XS分别为影响商业性小额信贷需求和供给的外生变量,βD和βS是待估计参数,误差项εD和εS服从联合正态分布,记为εD,εS~BVN(0,0,1,1,ρ),其中,ρ是εD和εS的相关系数。

(二)变量选择

1.被解释变量。需求方程的被解释变量为商业性小额信贷需求① ①小额信贷需求既包括已实现的商业性小额信贷需求,也包括虽有小额信贷需求但未实际发生申请行为的隐性小额信贷需求。,供给方程的被解释变量为商业性小额信贷供给。其中,商业性小额信贷供给表示贫困地区小额信贷机构的贷款发放情况,亦即贫困地区农户已实现的商业性小额信贷需求;本文参照黄祖辉等人的做法[25],使用意愿调查+假想式提问的方法识别农户小额信贷需求。调查数据顯示,样本地区有商业性小额信贷需求的农户占比为48.73%,其中有商业性小额信贷隐性需求的农户占比为33.77%。进一步识别贫困户的商业性小额信贷需求发现,在贫困户样本中,存在商业性小额信贷需求的农户占比44.26%。

2.核心解释变量。(1)金融素养:在度量农户的金融素养水平时,本文借鉴PISA金融素养测评框架,并结合我国贫困地区农户的信息理解能力,通过设置涵盖金融知识、金融技能、金融意识和金融行为四个模块18个金融相关问题(包括7道客观单选题与11道主观多选题)衡量农户金融素养水平。为了充分利用各问题信息,本文采用因子分析法构建金融素养指标。② ②文献中常用的衡量方法是用受访者正确回答问题的个数即得分加总法来衡量金融素养,该方法默认所有问题同等重要,没有考虑各问题的重要性排序。 通过计算得出因子分析KMO值为0.6715(KMO值>0.6),表明本研究适用该方法。[26]本文按照严格的Kaiser准则(特征值大于1)提取出6个因子,并以六因子旋转矩阵的方差贡献比例为权重,拟合出金融素养指标。(2)是否有正规/民间贷款渠道:本文用农户是否有正规/民间贷款渠道表示贫困地区农村金融市场上的资金供给。③ ③区域金融市场上的信贷供给对所有农户都是相同的,鉴于农户异质性,本文选用是否有正规/民间贷款渠道,即农户对银行信贷以及民间借贷的可得性作为该地区金融供给状况的代理变量。 若农户存在银行贷款与民间借贷中的任一贷款渠道,则该变量取值为1,否则取值为0。作为商业性小额信贷产品特征的重要特征变量贷款利率应被加入模型,但由于样本地区农户的商业性小额信贷贷款利率基本相同① ①样本地区农户的商业性小额信贷贷款利率基本相同,为12.5%。 ,因此其对农户商业性小额信贷需求的影响被包含在常数项的估计结果中。

(二)样本地区商业性小额信贷供给的异质性分析

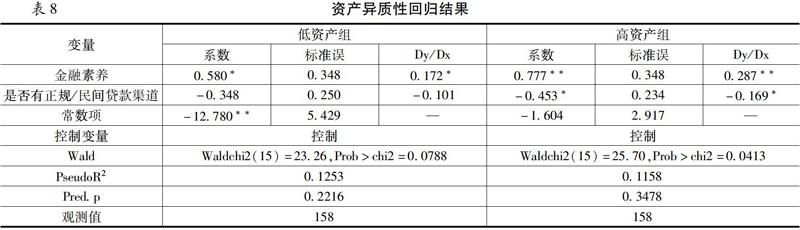

为了考察商业性小额贷款机构对不同组别农户的供给差异,本文进一步将样本农户分别按照收入和资产水平划分为高、中低收入组、贫困户组和高、低资产组进行异质性检验,回归结果分别如表7和表8所示。

按照收入水平分组进行分样本回归后,贫困户组农户商业性小额信贷供给的预测结果为0.0009,中低收入组和高收入组农户分别为0.1875和0.3356(0.3356>0.1875>0.0009),说明相比贫困户和中低收入农户,商业性小额信贷在高收入农户中更活跃。从影响因素的回归结果来看,中低收入组中的金融素养和是否有正规/民间贷款渠道对商业性小额信贷供给的影响不显著,但方向未变;贫困户组和高收入组中的金融素养和是否有正规/民间贷款渠道对商业性小额信贷供给影响的显著性和方向均未发生改变,且高收入组农户的金融素养和是否有正规/民间贷款对商业性小额信贷供给的边际影响均大于低收入组农户,二者均大于贫困户组农户(0.257>0.103>0.012,0.147>0.106>0.020)。

按照资产水平分组进行分样本回归后,低资产组农户中商业性小额信贷供给的预测结果为0.2216,高资产组农户为0.3478(0.3478>0.2216),表明与低资产水平的农户相比,商业性小额信贷在高资产水平的农户中更活跃。从影响因素的回归结果来看,在低资产组中,金融素养依然对小额信贷供给具有显著的促进作用,是否有正规/民间贷款渠道的影响不显著,但符号依然为负;在高资产组中,金融素养与是否有正规/民间贷款渠道对商业性小额信贷供给影响的显著性和影响方向均未变,且高资产组农户的金融素养和是否有正规/民间贷款渠道对商业性小额信贷供给的边际影响(0.287,0.169)均大于低资产组农户(0.172,0.101)。

异质性检验结果表明,商业性小额信贷在样本地区的高收入和高资产组农户中较活跃。相比低收入/低资产农户,在金融素养提升同等水平的条件下,高收入/高资产农户获得商业性小额信贷的概率更高;但当存在低息正规信贷和民间借贷渠道时,高收入/高资产农户对商业性小额信贷的依赖程度将下降更多。

(三)稳健性检验

本文可能因反向因果和遗漏变量而存在内生性问题:一是与金融机构的交易行为可能会对农户的金融素养水平产生影响;二是农户金融素养水平和小额信贷供给可能同时受到其他不可观测的外生因素影响,如当地的历史、文化和社会习俗等。

为消除上述内生性问题对结果的影响,本文借鉴Bucher-Koenen和Lusardi以及宋全云等的做法[29][30],选取同一村庄内除该农户以外其他农户的平均金融素养水平作为工具变量。一方面,农户可通过与同村庄内其他农户的学习交流提高自身金融素养水平;另一方面,同一村庄其他农户的金融素养水平不在受访农户的控制范围内,因而其相对于受访农户的商业性小额信贷需求是严格外生的。对于变量是否有正规/民间贷款渠道,本文采取替代变量的方式,用农户2017年正规/民间贷款金额的对数替代是否有正规/民间贷款渠道做稳健性检验。回歸结果分别如表9中的(1)、(2)列所示,(3)列为同时考虑两个变量的回归结果,核心解释变量金融素养的回归系数依然正向显著,是否有正规/民间贷款渠道和正规/民间贷款金额的系数均负向显著,与上文回归结果基本一致,表明本文的实证结果是稳健的。

五、结论与启示

本文利用内蒙古自治区两个贫困县的316个农户微观调查数据,分析了商业性小额信贷在我国贫困地区的需求及其影响因素。研究发现,样本地区农户对商业性小额信贷的需求率为48.73%,其中贫困户中有商业小额信贷需求的农户占比44.26%,不同收入水平和不同资产水平农户对商业性小额信贷的需求存在较大差异。进一步分析显示,相比贫困户、中低收入和低资产水平农户,商业性小额信贷在高收入和高资产水平农户中更加活跃。对贫困地区农户商业性小额信贷需求影响较大的因素包括农户的金融素养水平、是否有正规/民间贷款渠道、重大事件冲击等。其中,农户金融素养水平的提高对其商业性小额信贷需求和供给均具有显著的促进作用;是否有正规/民间贷款渠道对农户小额信贷需求具有显著的抑制作用。贫困地区低息商业银行信贷资金、民间借贷资金的供给不足为商业性小额信贷提供了发展空间。

本文的研究结论表明,在资源禀赋匮乏和基础设施落后的贫困地区,由于低息正规信贷和民间资金供给不足,而商业性小额信贷“率大值小”、分期还款的特征与贫困地区农户小额、短期的信贷需求相匹配,从而可以有效满足贫困地区农户的资金需求,是银行信贷和民间借贷的有益补充。相关研究也表明商业性小额信贷具有潜在的缓解贫困的功能。[31][32]针对商业性小额信贷在贫困地区市场补缺者的角色,其可以成为一种商业化的金融扶贫工具。基于此,政府应对于商业性小额信贷机构向低收入人群和微型企业提供的商业性小额信贷给予相应的政策扶持(如税收减免),并从法律上鼓励和规范商业性小额信贷机构在贫困地区的发展。与此同时,商业性小额信贷机构应通过实行与传统正规金融机构差别化的市场定位战略,深入到银行信贷难以覆盖到的领域,与其错位竞争,进一步拓展业务范围。

参考文献:

[1]杜晓山.中国农村小额信贷的实践尝试[J].中国农村经济,2014(8): 12~19;30.

[2]石俊志.小额信贷发展模式的国际比较及其对我国的启示[J].国际金融研究,2007(10):4~9.

[3]汪三贵.中国小额信贷可持续发展的障碍和前景[J].农业经济问题,2000(12):18~20.

[4]孙良顺,周孟亮.小额贷款公司的使命偏移及其有效治理——基于江浙两省相关统计数据[J].南通大学学报(社会科学版),2014(3):25~31.

[5]熊德平.农村小额信贷:模式、经验与启示[J].财经理论与实践,2005(2):39~43.

[6]Varian H R.Monitoring Agents with Other Agents[J].Journal of Institutional and Theoretical Economics,1990(146):153~174.

[7]Wenner M D. Group Credit: A Means to Improve Information Transfer and Loan Repayment Performance[J]. The journal of development studies,1995(2):263~281.

[8]程恩江,刘西川.小额信贷缓解农户正规信贷配给了吗?——来自三个非政府小额信贷项目区的经验证据[J].金融研究,2010(12):190~206.

[9]Petrick M A. Microeconometric Analysis of Credit Rationing in the Polish Farm Sector[J]. European Review of Agricultural Economics,2004(1):77~101.

[10]温涛,朱炯,王小华.中国农贷的“精英俘获”机制:贫困县与非贫困县的分层比较[J].经济研究,2016(2):111~125.

[11]Mersland R, Strom R. Microfinance Mission Drift?[J]. World Development,2010(1):28~36.

[12]Beisland L A, D Espallier Bert, Mersland R. The Commercialization of the Microfinance Industry: Is There a “Personal Mission Drift” Among Credit Officers?[J]. Journal of Business Ethics,2019(1):119~134.

[13]Kon Y, Storey D J. A theory of discouraged borrowers[J]. Small Business Economics,2003(1):37~49.

[14]Morduch J. The Microfinance Promise[J]. Journal of Economic Literature,1999(4):1569~1614.

[15]谢玉梅,徐玮,程恩江,等.精准扶贫与目标群小额信贷:基于协同创新视角的个案研究[J].农业经济问题,2016(9):79~88;111~112.

[16]方松海,王为农,黄汉权.增加农民收入与扩大农村消费研究[J].管理世界,2011(5):66~80;187~188.

[17]史清华,陈凯.欠发达地区农民借贷行为的实证分析——山西745户农民家庭的借贷行为的调查[J].农业经济问题,2002(10):29~35.

[18]Moore D., Survey of financial literacy in Washington state: knowledge, behavior, attitudes, and experiences[J]. Technical Report,2003:3~39.

[19]Chatterjee S., Borrowing Decisions of Credit Constrained Consumers and the Role of Financial Literacy[J]. Economics Bulletin,2013(1):179~191.

[20]Alhenawi Y, Elkhal K. Finance Literacy of U.S. Households: Knowledge vs. Long-Term Financial Planning[J]. Financial Services Review,2014(3):211~244.

[21]Akudugu A, Egyir M. Mensah B A. Women farmers access to credit from rural banks in Ghana[J]. Agricultural Finance Review,2009(3):84~299.

[22]尹志超,宋全云,吳雨,等.金融知识、创业决策和创业动机[J].管理世界,2015(1):87~98.

[23]Pak T Y. Financial Literacy and High-Cost Borrowing: Exploring the Mechanism[J]. International IJC,2018(6):283~294.

[24]甘犁.来自中国家庭金融调查的收入差距研究[J].经济资料译丛,2013(4):41~57.

[25]黄祖辉,刘西川,程恩江.中国农户的信贷需求:生产性抑或消费性——方法比较与实证分析[J].管理世界,2007(3):73~80.

[26]Kaiser H F., An Index of Factor Simplicity[J]. Psychometrika,1974(1):31~36.

[27]王定祥,田庆刚,李伶俐,等.贫困型农户信贷需求与信贷行为实证研究[J].金融研究,2011(5):124~138.

[28]殷浩栋,王瑜,汪三贵.贫困村互助资金与农户正规金融、非正规金融:替代还是互补?[J].金融研究,2018(5):120~136.

[29]Bucher-koenen T, Lusardi A. Financial Literacy and retirement planning in Germany[J]. Journal of Pension Economics & Finance,2011(4):565~584.

[30]宋全云,吴雨,尹志超.金融知识视角下的家庭信贷行为研究[J].金融研究,2017(6):95~110.

[31]Ayele G T., Microfinance Institutions in Ethiopia, Kenya and Uganda: Loan Outreach to the Poor and the Quest for Financial Viability[J]. African Development Review,2015(2):117~129.

[32]Ikram U, Muhammad I K, Nasir I. Sustainability, market conditions and outreach: the vicious misconception of the win-win proposition in the microfinance industry[J]. Economic Research-Ekonomska Istraivanja,2019(1):2122~2137.

责任编辑:张 领