税率变动与FDI空间分布

王宝顺 梅思雨

摘 要:基于我国2008年企业所得税“两税合并”改革的准自然实验,实证考察了税率变动对FDI的动态空间分布。结果表明,各地FDI的变动受到税率变动显著影响,税率上升区会驱离FDI,而税率下降会吸引FDI,基础设施和营商环境因素对FDI的空间分布有着显著影响。应赋予地方部分税收自主权,利用税收税率差异引导资本的空间布局,既要完善基础设施建设,更要注重改善其营商环境。

关键词:税率;FDI空间分布;“两税合并”改革;准自然实验

文章编号:2095-5960(2021)01-0001-09;中图分类号:F810.7;文献标识码:A

新古典经济理增长理论强调生产要素在经济增长中起着重要作用。随着科技不断发展,即使受制于要素边际回报递减规律制约,资本要素增加对地区经济增长的促进作用依然是显著的。[1]资本以利润最大化为导向,能给资本带来最大利润潜能的地区必将吸引资本流入;反之,不能带来最大利润潜能的地区将驱使资本流出① 。[2]税收在资本在跨区流动中扮演着重要角色。税收影响资本成本,从而决定着资本选址。[3]税率反映了课税的深度,是税制中最核心的要素之一,税收政策的调整往往只是暂时影响实际税率與名义税率的差异,而税收制度重大改革不仅影响实际税率,更重要的是改变名义税率,影响了投资者预期,对资本流动有着更加深远的影响。

我国税收立法权较为集中,地方政府自主运用税收政策吸引资本受到限制,因而只能采用隐晦的迂回式税收激励政策,但这些政策往往具有不稳定性② 。如果地方能够在制度上自主调整本辖区税率,那么资本是否会因此而相应流动?作为典型的资本流量-外商直接投资(FDI)会因此调整其空间分布吗?本文将对税率变动与FDI空间分布进行实证考察。我国2008年外商投资企业所得税与内资企业所得税合并(两税合并)改革为研究税率变动影响资本流动提供了一个极佳的准自然实验,研究“两税合并”改革对FDI空间分布的影响对于未来我国税制改革,尤其是税率调整有着重要的现实指导意义。

一、文献回顾

资本流动的话题长期以来都是学界的研究热点,为尽可能减轻内资跨区流动的内生性,大多数研究集中在外来资本上,即研究外商直接投资(FDI)地理空间上的分布问题。我们将已有相关研究分为两类分别回顾,一类是关于FDI空间分布影响因素的研究,另一类是关于税收与FDI空间分布影响的研究。

(一)关于FDI空间分布影响因素的研究

早在20世纪50年代,Barlow和Wender对跨国公司在全球资本布局研究后发现,企业对东道国投资的影响因素依次为政策稳定性、产权保护程度、货币自由兑换程度和税收政策。可以看出,税收政策确实影响企业投资,但影响力并不显著[4],Aharoni也得出类似的结论,即东道国的税收政策对FDI的流入影响微弱。[5]鲁明泓认为企业运行的便利性是影响FDI流入的重要因素,主要包括企业运行障碍、政府清廉程度、税收制度等。[6]黄肖琦和柴敏基于新经济地理学对FDI区位选择研究后指出市场规模、贸易成本和技术外溢性等对FDI空间分布具有显著影响。[7]田素华和杨烨超通过构建FDI空间分布选择的D-G模型发现集聚效应和劳动力成本对FDI区位选择影响显著。[8]

学者也尝试从区位、产业等多个角度研究FDI空间分布。Sun认为我国东部发达地区比中西部地区更容易吸引到FDI。[9]Blomstrom 和 Kokko也有类似的结论,即经济越发达的东道国更容易获得跨国公司的投资,但在经济水平相似条件下,税收优惠的激励作用会相对显著。但该研究进一步指出,东道国如果只利用税收去吸引外资却忽略完善其他条件,则税收优惠对FDI的影响有限。[10]刘荣添和林峰基于我国省级面板数据,分别对我国东、中、西部地区FDI区位差异因素进行分析,研究认为劳动力成本、第三产业比重、产业基础设施聚集程度、市场规模等是FDI在我国空间分布差异的影响因素。[11]孙浦阳等研究发现不同类型的产业集聚对FDI在我国空间分布具有不同的影响效果。[12]

(二)关于税收对FDI空间分布影响的研究

1.一般性税收对FDI空间分布的影响研究。理论上讲,税收能够影响资本的税后净利润,但从实证研究结果来看,学者得到的结论存在较大差异。从较早的实证研究看,投资者主要依据市场大小、政治因素等进行投资决策,税收因素对FDI的区位选择影响较小[13][14],甚至没有影响[15]。与早期“税收有限影响论”相比,有许多研究认为税收是FDI空间分布的重要决定因素。[16-25]也有学者认为税收对FDI空间分布的影响效果随时间和地区差异有所不同。[26][27]

2.地方税收竞争对FDI空间分布的影响研究。地方税收竞争的实质是关于实际税率的竞争,体现为各地出台内容各异的税收优惠和财政补贴政策吸引资本。根据分析对象不同可以分为省级地区[28,29],和市县级地区[30,31],这些研究均认为基于税收优惠的地方税收竞争显著影响了资本区位选择。

3.我国“两税合并”税制改革对FDI空间分布的影响研究。安体富和王海勇认为“两税合并”为内外资企业打造了一个公平竞争的平台。[32]关于“两税合并”对外资在我国的跨区流动与分布,沈小燕和王跃堂认为在其他条件不变时,我国税率提高地区税改后的FDI流入增量有显著减少,中部地区受所得税政策影响最为显著,而东部和西部地区受所得税政策影响不太显著[33],该研究表明所得税作为一种信号传递确实影响着FDI在投资地址上的选择。杨振兵和张诚研究了“两税合并”后FDI对我国各工业部门的依赖程度,警示税率调整对外资的驱离效应。[34]

通过梳理现有文献发现,以往研究存在以下三点有待完善:一是数据选取。现有国内文献基本采用的是省级面板数据,这与我国在税收政策上的“一城一策”的现实有出入。二制度背景考察。现有文献对于我国2008年企业所得税改革中税率效应研究大多只分析了税率的直接调整,而忽视了15%税率逐步上调的过渡安排的影响。三是模型与方法。现有文献关于FDI区位选择的研究方法大多采用多元线性回归模型,而该模型存在设定偏误、遗漏变量等问题,使得研究结果受到质疑。也有部分学者采用空间滞后模型、引力模型、存量调整模型等对FDI区位选择的影响因素进行实证分析,而这些模型和方法可能存在多重共线性的瑕疵。本文的边际贡献是:以地市级为考察单位并结合《国务院关于实施企业所得税过渡优惠政策的通知》的实施,研究税率变动对FDI空间分布的影响。同时,采用倾向得分匹配-双重差分法(PSM-DID)较好地解决内生性和多重共线性问题,确保研究结果的稳健一致性。

二、典型事实与研究假说

(一)“两税合并”改革

改革开放40余年,我国企业所得税改革经历了从无到有,从内外资有别到统一税制。“两税合并”改革,是指我国合并内资企业所得税与外资企业所得税的改革,其核心是税率的统一,标志性事件是2007年3月16日,第十届全国人民代表大会第五次会议通过《中华人民共和国企业所得税法》(以下简称新《企业所得税法》),自2008年1月1日起施行,同时废止《中华人民共和国外商投资企业和外国企业所得税法》和《中华人民共和国企业所得税暂行条例》(以下简称旧《企业所得税法》)。根据旧《企业所得税法》,外商投资企业、外国企业和内资企业的企业所得税名义税率虽均为33%(包括地方所得税税率),但是由于外商投资企业和外国企业主要分布于经济特区或开发区等国家给予税收特别优惠的区域,使得外资企业实际税率仅为15%左右,而内资的实际税率为25%左右,造成内外资税负差异明显,不利于内外资企业的公平竞争。因此,新《企业所得税法》将内外资企业所得税名义税率统一调整为25%,并淡化区域优惠,突出行业优惠。

从“两税合并”改革税率过渡的具体内容看,2008年1月1日之后,原享有低税率优惠的企业,需要在5年内逐步向新法过渡,最终按照新法规定的税率缴纳所得税。即2008年之前所得税率为15%的企业,2008年税率上调至18%,2009年上调至20%,接下来的两年,每年上调2%。即2011年税率上调至22%,2015年上调至25%,恢复法定所得税税率。如果在2008年之前执行的所得税税率为24%,那么在新法执行后,一律按照25%征收所得税,并且继续执行西部大开发税收优惠政策。

根据各地的实际情况,2008年起我国企业所得税税率调整可分为三大区域:一是税率上升区,包括五大经济特区和14个沿海开放城市;二是税率不变区,包括西部大开发仍享受优惠税率不变的地区;三是税率下降区域,即除上述地区的其他地区。在此次改革中,中部地区几乎都属于税率下降区。大部分西部地区由于保持了其原有的优惠政策,所以大多属于税率不变区。东部沿海地区绝大多数属于税率直接上升区域,少部分地区属于税率过渡上升区域,如海南省的海口市、三亚市、三沙市和儋州市。理论上讲,此次改革使我国各地在税率上的区位优势发生改变,从而有可能影响我国FDI动态空间分布。

(二)FDI在空间分布的動态演变

为考察两税合并改革对资本流动的影响,我们对2008年前后我国FDI在空间上的分布进行分析。从时间上看,两税合并改革于2004年末提出,改革方案最终在2007年审议通过,并于2008年初正式施行。我们观察了2006年至2016年全国各地FDI的动态分布发现① ①篇幅所限,基于R软件绘制的我国市级税率改革动态图未在文中展示,读者如需该动态分布图可向作者索取。 ,两税合并改革之前我国FDI主要集中分布在东部沿海地区,中部地区和西部地区的FDI分布极少。而在两税合并改革当年,FDI的空间分布由东部向中部扩散的趋势开始显现。在随后的几年,东部FDI继续保持的情况下,我国中西部地区FDI有明显的扩散趋势。到2012年,即整个过渡政策实施基本结束时,FDI空间分布区域更加广泛。2014~2016年,FDI空间分布遍及的区域更加稳定。

为了具体分析2006~2016年税率变动改革与我国FDI空间分布变化情况,表1分别从东、中、西区域,以及税率上升、不变、下降的区域两部分呈现税率变动对资本流动可能存在的影响。需要说明的是,2008年“两税合并”改革带来我国各地税率调整分为三个区域:税率上升区、税率不变区以及税率下降区。其中,原享受15%优惠税率的地区,在税改后的5年内分别按照18%、20%、22%、24%和25%进行过渡调整,原享受24%优惠税率的地区则直接调整到25%,我们把这两类都归为税率上升组(区);企业所得税税率由税改前的33%下降到税改后25%的地区,归为税率下降组(区);剩下的属特定地区或行业在税改后仍保持原税率不变的地区,归为税率不变组(区)。

根据表1,东、中、西三大区域的FDI占比从动态上看,东部地区新增FDI占比逐年下降,从2004年的85.24%下降到2016年的62.22%。相比之下,中部和西部地区的占比均呈现逐年上升的趋势,分别从2004年的12.21%和2.55%上升到2016年的25.19%和12.59%。整体上看,三大区域FDI占比的动态变化较为平缓,无法直观判断各区域FDI与税率变动之间的关系。对应的,从税率变动区域的FDI增速上看,所有税率变动区域的FDI增速在样本期间都大于零,反映了我国各地区FDI都在增长,但从增速结构看,显然税率上升区的增速整体要低于税率下降区和不变区。尤其在2008年,即“两税合并”改革年,税率下降区和不变区的增速出现明显加速(尤其是不变区),快于税率上升区。

根据2006~2016年我国FDI空间分布的演变分析发现:我国FDI空间分布有从东部地区向中西部地区转移的趋势。在不同税率调整的三个区域上,我国FDI空间分布呈现从税率上升区向税率下降区和不变区转移的趋势,FDI空间分布的变化趋势极有可能由“两税合并”改革所导致。税率上升的地区由于提高了投资成本,从而缩小了资本利润空间,导致投资回报率下降,会对FDI产生驱离效应。同理,税率下降区由于减小投资成本,提高了该地区的FDI区位优势,从而会对FDI产生吸引效应。为此,我们提出待检验的研究假说是:在“两税合并”改革中,税率变动显著影响FDI空间分布,且税率上升对FDI产生驱离效应,税率下降会对FDI产生吸引效应。

三、实证分析

(一)模型设定

对于识别因果(处理)效应,较为常用的方法是采用准自然实验手段,即确定处理组和对照组,观察外生冲击带来的两组结果的差异。本文采用双重差分(DID)法考察税率的变动对FDI空间分布的效应,将我国2008年的两税合并改革作为一项准自然实验,将我国税率上升区和下降区作为处理组,将税率不变区作为对照组,并将所有样本区域分为4组,分别为税制改革前的处理组、税制改革前的对照组、税制改革后的处理组和税制改革后的对照组,并通过treat和period两个虚拟变量区别这4组子样本,以此设定基准模型:

本文关注的是treatit×periodit该交互项的系数β3,即两次差分后所得到的结果,它反映了政策实施的净效应,代表处理组在事件期发生前后的差异减去参照组在事件发生期前后的差异,衡量2008 年“两税合并”改革税率调整带给处理组的增量效应。如果税率下降组和的β3税率显著为正,而上升组的β3显著为负,则可证实假说成立。

DID方法适用前提是处理组和对照组必须满足共同趋势假设,即改革前,税率调整区域与税率不变区域,其FDI当年新进流入量的变动趋势随时间变化并不存在系统性差异。但通常情况,该共同趋势往往并不能自动满足,我们需要借助于倾向得分匹配方法(Propensity Score Matching,即PSM)加以解决。PSM基本思想是在税率不变的对照组中找到地区j,使得地区j与税率调整的处理组中的地区i的可观测变量尽可能匹配,即Xi≈Xj,当地区的个体特征对是否进行税率调整的作用完全取决于可观测的控制变量时,企业i与j进行税率调整的概率接近,从而可以相互比较。匹配后样本可以在一定程度上纠正DID中处理组在改革前不完全具备共同趋势假设所导致的偏误。

(二)变量测度与数据描述

1.变量测度

被解释变量:外商直接投资规模。从现有的研究看,外商直接投资有两种测度,一种采用绝对额,即i地在t年新增FDI数量,另一种是i地在t年新增FDI占全国新增FDI的比重。前者反映各地FDI每年的增量,后者反映各地FDI每年的增量程度。为更近似反映FDI增量在区域间的流动分布,本研究采用后者作为衡量FDI空间分布的替代指标。即采用i地在t年新增FDI占全国新增FDI的比重,为减少序列的波动,对变量数值取自然对数(lnsfdi)。

核心解释变量:为考察税率作为外生政策冲击对FDI分布的影响,我们将时间(period)和改革(treat)的交互项treat×period作为核心解释变量。

控制变量Xit:主要包括市场规模、劳动力成本与素质、交通便利程度和基础投资环境、市场化水平。具体来讲:市场规模用地区国民生产总值(万元)的自然对数测度(lngdp),劳动力成本和素质,采用地区职工平均工资(元)的自然对数测度(lnwage),交通便利程度和基础投资环境,采用固定资产投资额(万元)的对数测度(lnfixasset),地区的市场化水平采用地区第三产业产值占GDP比重的自然对数测度(lntertiary)。

2.数据描述

本文待研究各变量的数据来自国研网统计数据库的区域经济数据板块,共提取了2004~2012年298个地级城市的新增FDI、GDP、劳动力工资(wage)、固定资产投资额(fixasset)以及市场化水平(tertiary)五个变量的数据,其中少数缺漏值通过手工查阅《中国城市统计年鉴》进行补充。具体样本数据筛选、分类与描述性统计见表2、表3。

在表3中,税率不变组为对照组(treat=0),税率下降组和税率上升组分别作为处理组1和处理组2。被解释变量lnsfdi在对照组(treat=0)的均值为-8.75,标准差为2.05,表明2004~2012年对照组间新增FDI占比变化差异较大。处理组1(treat=1)的均值为-7.08,标准差为1.30,处理组2(treat2=1)的均值为-5.33,标准差为1.38,表明2004~2012年处理组1和处理组2新增FDI规模占比显著大于对照组,且地市之间差距小于对照组。

(三)回归分析

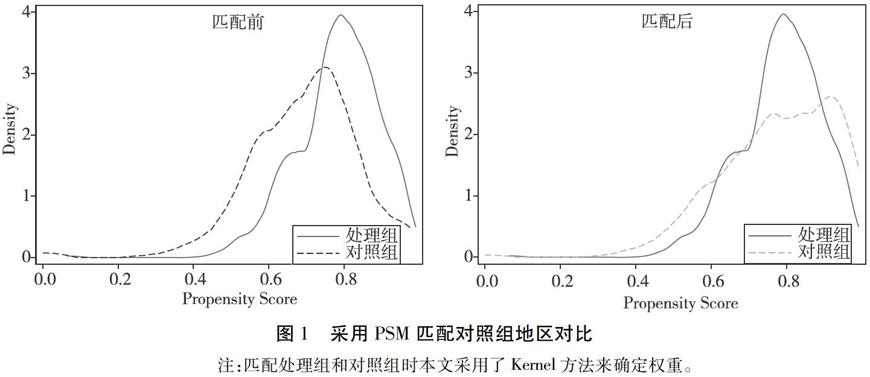

为获得与处理组相匹配的对照组,我们依据可观测变量选择对照组,这些观测的协变量包括了市场规模(lnGDP)、劳动力成本和素质(lnwage)、交通便利程度和基础投资环境(lnfix_asset)和地区的第三产业发展水平(lntertiary),采用一对一精确匹配。从匹配得分的核密度图可以看出,匹配前处理组(treat)和对照组(control)倾向得分分布较分散;而依据可观测变量进行倾向得分匹配后,则处理组和参照组的倾向得分分布更为集中,并且更加趋于一致,具有更大的共同支持区域,因而跟匹配后的两组观测地区进行效应分析更准确,见图1。

进而,我们采用PSM-DID对税率调整与否对FDI空间分布影响的进行回归,结果由Stata15汇报,具体结果见表4。

從表4回归结果中可以看出,在分别采用OLS、工具变量回归和PSM-DID模型进行分析发现,结果都显示交互项treat×period显著为负且结果稳健,表明两税合并改革(税率变动)会显著影响FDI空间分布。这种影响总体是驱逐的,即税率调整会给FDI带来不友好的影响。

为进一步分离税率调整类型对FDI分布的影响,将税率下降区和税率上升区分别做处理组,即税率下降区为处理组1,税率上升区为处理组2,税率不变区为对照组。为了得到与处理组1、处理组2相匹配的对照组,基于同上的协变量,采取一对一的匹配,得到较科学的对照组。采用PSM-DID对税率调整与否对FDI空间分布影响的回归分析结果见表5。

从PSM-DID回归结果中可以看出,处理组1交互项treat×period系数为正数,且在10%水平上显著,处理组2交互项treat×period系数为负数且在5%的水平上显著,说明税率调整类型对FDI空间分布有显著影响,税率上升会对驱逐FDI,税率下降会吸引FDI,且税率上升区对FDI规模的影响更为显著。假说得以证实,即税率调整影响FDI的空间分布。税率上升的地区由于提高了投资成本,从而缩小了资本利润空间,导致投资回报率下降,会对FDI产生驱离效应;而税率下降区由于减小投资成本,提高了该地区的FDI区位优势,从而会对FDI具有吸引效应。同时也说明税率调整对FDI空间分布的影响程度超过了投资持续性等因素的影响程度。

(四)稳健性检验

1.平行趋势检验。在使用双重差分方法进行效应评估时,只有在处理组和参照组满足平行假设时,Treat和period的交互项才是处理效应。因此,为检验以上实证结果的稳健一致性,我们需要对两组的平行趋势进行检验,通常,平行性假定的检验可以通过回归分析或者绘图的方式进行。图2和图3分别给出了税率上升组和税率下降组和对照组的对比图,税率调整组(处理组)与税率不变地区(参照组)在2008年“两税合并”改革之前FDI的增量规模变动趋势基本相似。而在2008年之后,相对于参照组,税率上升组出现了FDI增量下降的趋势,而与之对应的,税率下降组的FDI增量呈现上升的趋势。

2.安慰剂检验。DID法通过加入对照组,在模型设定中可以减少控制变量,而本文在基准回归中还控制了双向固定效应以克服内生性问题。然而,某些非观测因素的可能存在,比如随着税率变动或地区特征等因素,导致估计误差。 对此,第(4)列进一步控制了地区和时间固定效应,发现估计结果依然稳健。即使如此,仍然需要考虑不可观测因素的影响,为解决该问题,本文的安慰剂检验思路如下:

模型1中的交互项treat×period的系数β3的系数估计值为:

上式中,z表示控制变量之和, 如果 γ=0, 则非观测因素不会干扰估计结果,β^是无偏的。 但是困难在于并不能对γ是否为零进行直接检验,对此如果能用某个变量替代 treati×periodt ,并 且重要的是该变量在理论上对结果变量不会产生真实影响(即β=0),在此前提下如果再估计出β^值为零,则能反推 γ=0。 为此本文让税率变动政策对特定地市的冲击变得随机(由计算机生成), 再使这个随机过程重复 1000 次, 这样的随机处理能够保证税率变动不会对相应FDI空间分布产生影响,即βrandom=0,在这种情况下,同时还能估计出β^random=0的均值。图 4呈现所估计出的 1000 个β^random=0 的分布。 通过随机处理后得出的估计系数 β^random 均值为0.008(t值为0.95)且不显著。从图4还可以进一步发现1000次随机过程中β^random=0 基本分布在0的附近,可以反推出 γ=0,从而证明非观测因素特征对估计结果产生影响甚微,保证我们前面的估计结果是稳定和可靠的。

四、研究结论与政策建议

本文基于我国“两税合并”改革的准自然实验,将税率不变的地市作为对照组,税率变动地市作为处理组,且进一步对处理组分为税率直接上升组和过渡上升组,采用PSM-DID方法回归分析了企业所得税税率的调整对FDI空间分布的效应。结果发现,税率调整显著影响了FDI的空间分布,税率上升会对FDI产生驱离效应,而税率下降会对FDI产生吸引效应。此外,税率过渡性调整有助于缓解驱离效应。同时,基础投资环境和劳动力成本也显著影响FDI空间分布。本文的研究结论带来的政策启示至少包括以下两点:

其一,应充分利用税收政策引导资本地区间均衡合理分布。资本在我国各地的分布并不均衡,这不利于区域均衡协调发展,应充分利用税收政策工具,引导资本向中西部和落后地区流动。我国现行企业所得税法淡化区域优惠,突出产业优惠有其合理性,但也要认识到,我国地域广阔,各地在地理环境、历史人文、基础设施等方面存在较大差距,单纯依靠市场机制来配置资源有很大的局限性。政府利用税收手段,尤其利用差别化税收优惠手段,改变实际税率的方式,将有助于引导资本由资本充裕地流向资本匮乏地。

其二,要完善基础设施建设,改善地方营商环境。现代意义上的基础设施包括硬环境和软环境,前者更多地体现在铁路、公路、机场、市政建设等,这些设施对于资本流动、减少资本流通成本固然重要,但软环境,如对外来资本的态度、政府行政效率、劳动力素质等都是资本选址必须考虑的因素。因此,对于亟须引进外资的地区而言,不仅仅靠出台各种优惠政策,更重要的是扎实做好本地硬环境和软环境两方面的建设,只有“筑好巢”才能“引来凤”。

参考文献:

[1]Barro,R. J.,Mankiw,N.G.,& Sala-I-Martin,X..Capital Mobility in Neoclassical Models of Growth. American Economic Review,1995,85(1):103~115.

[2]孙俊.中国FDI地点选择的因素分析[J].经济学(季刊),2002(2):687~698.

[3]王永欽,杜巨澜,王凯.中国对外直接投资区位选择的决定因素:制度、税负和资源禀赋[J].经济研究,2014,49(12):126~142.

[4]Barlow,E. R.,Wender,I. T..Foreign Investment and Taxation[J]. Harvard Law Review,1956,69(5):972~984.

[5]Aharoni,Y..The Foreign Investment Decision Process[J]. International Executive,1966, 8(4):13~14.

[6]鲁明泓.外国直接投资区域分布与中国投资环境评估[J].经济研究,1997(12):38~45.

[7]黄肖琦,柴敏.新经济地理学视角下的FDI区位选择——基于中国省际面板数据的实证分析[J].管理世界,2006(10):7~13;26;171.

[8]田素华,杨烨超.FDI进入中国区位变动的决定因素:基于D-G模型的经验研究[J].世界经济,2012(11):59~87.

[9] Sun,Q.,Tong,W.,& Yu,Q. Determinants of Foreign Direct Investment Across China[J]. Journal of International Money and Finance,2002,21(1):79~113.

[10]Blomstrm,M.,Kokko,A.,& Mucchielli,J. L..The Economics of Foreign Direct Investment Incentives[J]. Heidelberg and New York,2003: 37~56.

[11]刘荣添,林峰.我国东、中、西部外商直接投资(FDI)区位差异因素的Panel Data分析[J].数量经济技术经济研究,2005(7):25~34.

[12]孙浦阳,韩帅,靳舒晶.产业集聚对外商直接投资的影响分析——基于服务业与制造业的比较研究[J].数量经济技术经济研究,2012,29(9):40~57.

[13]Wheeler,D.,Mody,A..International Investment Location Decisions: The Case of U.S. Firms [J]. Journal of International Economics,1992,33(1~2):57~76.

[14]魏后凯,贺灿飞,王新.外商在华直接投资动机与区位因素分析——对秦皇岛市外商直接投资的实证研究[J].经济研究,2001(2):67~76;94.

[15]Buettner,T.,Ruf,M..Tax Incentives and the location of FDI:Evidence from a Panel of German multinationals[J]. International Tax Public Finance,2007,14(2):151~164.

[16]Hartman,D.G..Tax Policy and Foreign Direct Investment in the United States[J]. National Tax Journal,1984(4):475~487.

[17]Swenson,D.L..The Impact of U.S. Tax Reform on Foreign Direct Investment in the United States[J]. Journal of Public Economics,1994,54(2):243~266.

[18]Devereux,M.P.,Griffith,R..Taxes and the Location of Production:Evidence from a Panel of US Multinationals[J]. Journal of Public Economics,1998,68(3):335.

[19]马拴友.税收优惠与投资的实证分析——兼论促进我国投资的税收政策选择[J].税务研究,2001(10):39~44.

[20]樊丽明.中国外商投资企业税收政策的评价与完善[J].经济学(季刊),2001(10):39~44.

[21]夏杰长,李朱.税收激励与FDI:理论分析与中国经验的检验[J].涉外稅务,2004(9):50~54.

[22]苑新丽,王春雷,朱晓波.新《企业所得税法》对外商直接投资规模的影响[J].税务研究,2008(2):31~35.

[23]林颖.税负差异对地区资本流入的影响[J].税务研究,2010(6):24~27.

[24]杨振兵,张诚.两税合并后外资对本土市场的依赖下降了吗?——来自中国工业部门的证据[J].世界经济研究,2015(8):68~78;128.

[25]田素华,王璇.FDI双向流动和净流动影响因素研究——基于全球58个经济体的实证分析[J].世界经济研究,2017(7):40~53;135~136.

[26]李永友.所得课税对FDI影响的时间动态效应与弹性估计——基于跨省经验数据的实证分析[J].管理世界,2007(2):17~26.

[27]张先锋,卢丹,张燕.税收优惠、社会性支出与外商直接投资——基于省际面板数据联立方程模型的研究[J].经济经纬,2013(5):53~58.

[28]付文林,耿强.税收竞争、经济集聚与地区投资行为[J].经济学(季刊),2011,10(4):1329~1348.

[29]王凤荣,苗妙.税收竞争、区域环境与资本跨区流动——基于企业异地并购视角的实证研究[J].经济研究,2015,50(2):16~30.

[30]胡志勇,周俊琪,傅俏.地市级政府税收竞争与资本流动——基于福建省九个地市经济数据的研究[J].税务研究,2013(12):77~80.

[31]许敬轩,王小龙,何振.多维绩效考核、中国式政府竞争与地方税收征管[J].经济研究,2019,54(4):33~48.

[32]安体富,王海勇.论内外两套企业所得税制的合并[J].税务研究,2005(3):45~52.

[33]沈小燕,王跃堂,杨志进.企业所得税改革对外商直接投资区位选择的影响——来自地级城市的经验数据[J].当代财经,2011(12):81~93.

[34]杨振兵,张诚.两税合并后外资对本土市场的依赖下降了吗?——来自中国工业部门的证据[J].世界经济研究,2015(8):68~78.

责任编辑:吴锦丹