港口行业资本结构与公司规模对企业价值的影响分析

——以上市公司为例

梁 岩,程春梅,谢文钰

(辽宁工业大学 经济管理学院,辽宁 锦州 121001)

一、引言

现如今,港口企业无论是对国家经济还是区域经济,都起着举足轻重的作用。在经济全球化与贸易全球化的大环境中,在众多运输方式里,港口企业已经成为了高效的集散中心,同时港口企业凭借其强大的功能成了最具综合性的物流枢纽[1]。在我国,港口的建设投资占比大,港口经济在现代经济体中也一直处于领先地位。然而,与其他部门经济和行业相比较而言,我国对港口经济的研究还是有些落后,显然这与港口经济作用并不匹配。为了更好地让港口企业发展,港口企业需要更为谨慎地利用各类机遇,在规避风险的同时尽可能提高企业经营状况与企业价值。

二、基本理论

(一)资本结构的含义

企业在生产经营过程中所需要的资金可以分为负债资金和权益资金两种,而资本结构就是研究这两种资金的构成以及它们的比例关系。将资本结构按照所筹集资金的时间长短来划分,可以分为广义和狭义两种。首先,狭义的资本结构指企业长期债务资本和权益资本所占比例的大小。而广义的资本结构是指企业中负债的构成、所有者权益以及相互之间的比例关系。对于上市公司来说,进行负债是使企业处于高风险状态的融资方式,但事实上它也是花费企业资本成本最低的一种方式。由此可以看出广义的资本结构更加全面,可以反映公司的整体负债和所处的风险水平。朱卫东等曾使用资产负债率作为资本结构的度量指标,研究增加价值视角下高新技术企业的资本结构对企业价值的影响[2]。因此,为保证研究的有效性及结论对整个港口企业的适用性,故采用广义上的资本结构进行界定,并且本文将用资产负债率该项财务指标来表示港口企业的资本结构情况。

(二)公司规模的含义

对于公司规模的含义,学者们并没有一个明确的定义。在研究公司规模对企业价值的影响时,学者通常都会以公司的总资产来体现公司规模的大小[3]。总资产大的公司,公司规模也就越大。公司规模是获得规模效应的前提,其规模越大,规模效应也越大。公司规模对企业价值的作用是在公司规模达到一定高度后,由于各生产要素之间的合理配置,便会对企业价值造成一定的影响。

(三)企业价值的含义

企业价值是现代企业财务管理学中重要的核心概念,陶宝生早在2005 年便提出了企业应该努力提高企业价值,并且将此作为财务管理这项工作中的终极目标[4],并受到越来越多的商业人士、学者的认可。对绝大多数企业来说,对企业价值的重视程度,以及如何应用将决定一个企业的财务管理水平。对于企业而言,只有不断发展与创新才能生存下去,只有生存,方可获利。因此,企业的目标可以概括为生存、发展和获利。企业价值能够从企业盈利能力、发展能力、营运能力以及偿债能力很好地反映出来,为此本文也是从这四项能力来反映该行业中各公司的企业价值大小。在影响因素方面,资本结构和公司规模都是企业价值的主要影响因素。在研究传媒上市公司资本结构对企业价值的影响时,学者朱鸿军就以资本结构和公司规模作为影响企业价值的两个因素[5]。

三、实证分析

(一)企业价值因子分析

因子分析法是以指标间的相关性为出发点,将需要分析的多个指标浓缩成较少的具有实际意义的因子,从而来表示原来变量主要信息的方法。

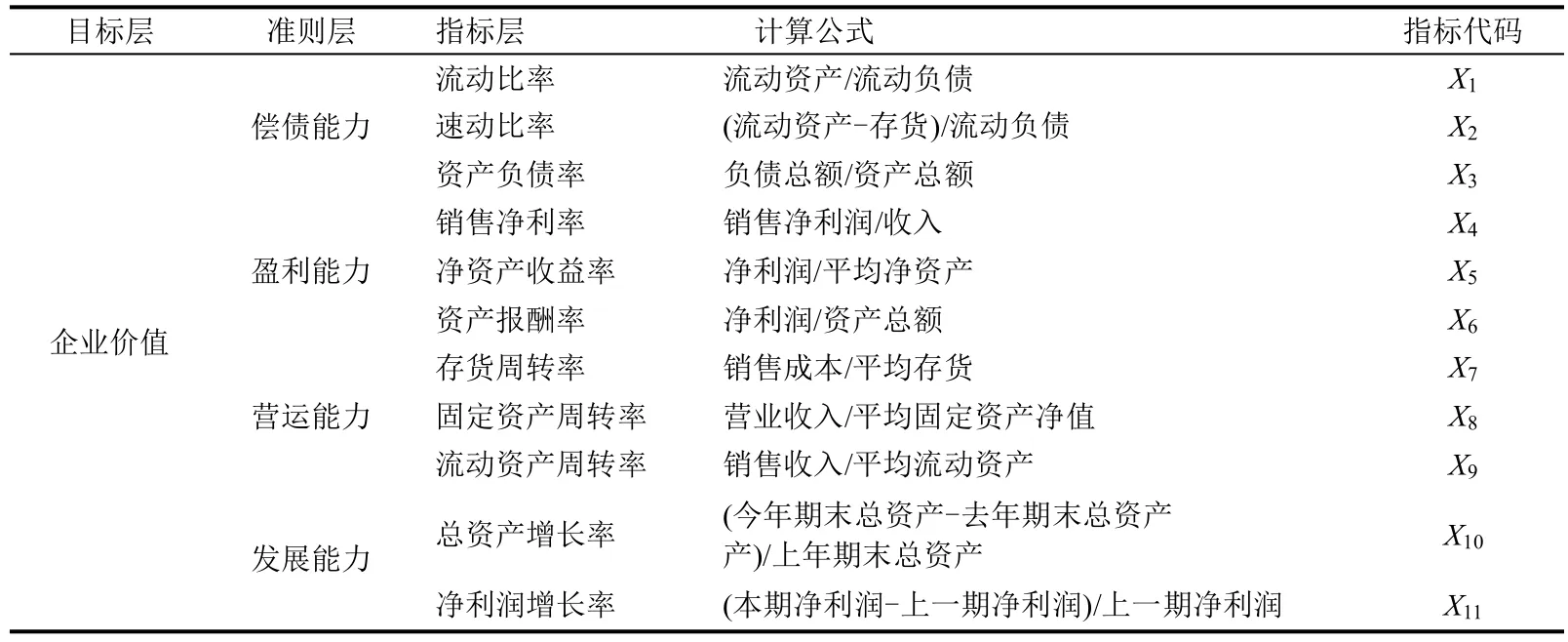

1.构建评价指标体系。本文考虑港口行业上市公司自身存在的特点,并结合学者对企业价值的研究方法发现,在体现企业价值的几种方法里,以财务报表中的财务指标为主要数据来体现是比较普遍也是很适用的,选取财务指标作为衡量企业价值的优点是易计算并且可直接从财务报表中获取[6]。同时财务指标的全面性也满足企业价值整体性、系统性的特征,能够反映企业的生产、获利等多项能力。魏佳尼就曾用盈利能力、成长能力、偿债能力以及营运能力四个方面体现企业价值,并结合电信企业的特点选取了四项能力下的12 项财务指标,来体现企业价值并进行了资本结构对企业价值的影响分析[7]。为此,本文参考该篇文章对企业价值的选取准则,剔除了那些数据不全的指标并且咨询了相关人士,在保证具有代表性的前提下选取能够体现各项能力的财务指标来衡量港口行业的企业价值,具体见表1。

表1 企业价值指标体系

2.建立因子分析模型。首先,根据建立的企业价值指标体系,建立公因子的系数矩阵模型,如公式(1)所示。

其中,X=(X1,X2,…,Xp)代表可.观测变.量,aij表示因.子载荷;Fi称为X 的公共因子。在因子分析过程中,根据选取.的q(其中q<m)个.公因.子对研究问题进行分析。

其公因子模型如公式(2)所示。

然后根据公式(3)以及方差贡献率计算出权重。

最后,以权重作为系数乘以公因子得分,便能得出企业价值的综合得分,如公式(4)所示。

3.因子分析的可行性检验。通过SPSS 软件运行,显示 KMO 的值是 0.584,根据常用的KMO 度量标准:0.5 以上表示可以做因子分析。此外,因子分析Sig 值为0,也说明了分析结果通过了显著性检验,适合于做因子分析。

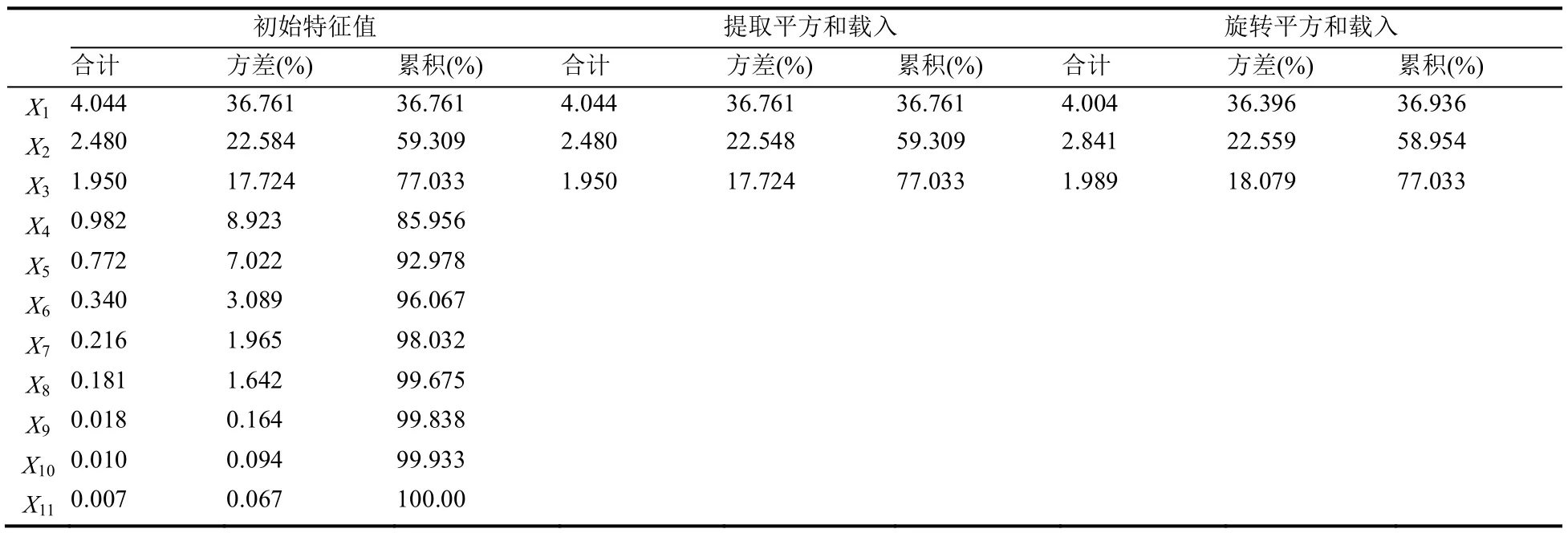

4.公因子提取。根据表2 可知,在11 个变量的3 个特征值中,三个特征值4.044,2.480,1.950,均大于1,累计方差贡献率为77.033%,所以应提取三个因子。

表2 解释的总方差表

5.因子得分的计算

因子得分(factor score)是在因子分析中,对不可观测的公因子做出的估计值。因子分析是将变量分解为公因子和特殊因子的线性组合Fj=A1X1+A2X2+…+AnXn,从而得出Fj的值。

表3 成分得分系数矩阵

根据表3,可以求出各个公因子的因子得分,结合表3 并根据公式(2),其计算过程如下所示。

将三个公因子得分命名为F1、F2和F3,其方差贡献率分别为36.761%、22.584%和17.724%,且累计方差贡献率为77.033%,根据公式(3)可求得权重如下所示。

然后可根据公式(4)求得企业价值的综合得分如下所示。

表4 企业价值综合得分

(二)相关分析

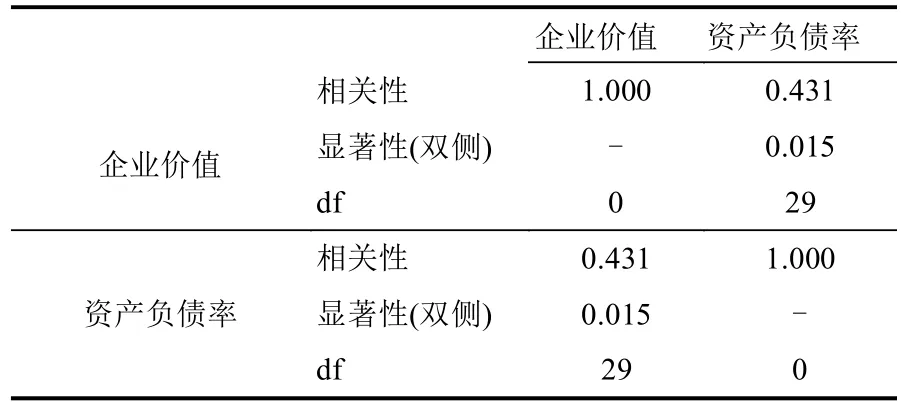

下面以公司规模为控制变量,进行资产负债率与企业价值的偏相关分析,来研究资本结构与企业价值的关系,分析结果如下。

表5 偏相关性分析结果

通过表5 可以看出,两者的偏相关系数是0.431,存在一定的正相关关系。显著性检验值为0.431,双侧检验结果在0.05 水平上显著,但其具体的相关关系还需采用回归分析进行下一步研究。

(三)回归分析

1.研究假设。资本结构与企业价值究竟具有什么关系,通过改变资本结构能否从实质上提高企业价值,这是本节所要深入探讨的问题。通过以往学者在此研究领域的经验,再根据本文的特点,做出如下假设:

假设一:资本结构对企业价值有正向作用。

假设二:公司规模对企业价值有正向作用。

2.模型构建。本文采用多元线性回归模型对港口企业的资本结构对企业价值影响进行研究。以企业价值为被解释变量,用Z表示;资本结构(资产负债率)为解释变量,用X1表示;公司规模(总资产)控制变量,用X2表示。建立模型如下:

其中:a为模型的常数项及自变量系数;ε代表误差项;

3.实证检验及结果分析。表6 是拟合优度的显示结果,从表中可知该模型的R、R 方、调整R方/模型估计的标准误差及D-W 检验值等数值结果分别为0.691、0.477、0.393、0.349、2.118。

其中,R 方值取值应介于0 与1 之间,该模型中值为0.477,说明该模型的拟合优度较好,企业价值可以用该模型进行解释。

表6 模型摘要

同时,显示的回归平方和是2.784,残差平方和为3.502,总平方和为5.836,F统计量的值为5.702,且Sig.值为0.002,小于0.05,表示建立的模型效果是显著的,也证明了建立的回归方程有效。

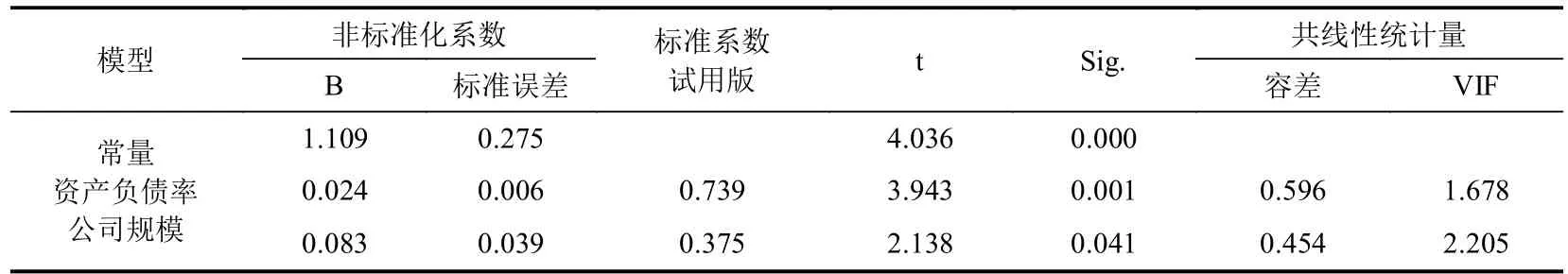

表7 回归系数表

从表7 可以看出显著性检验t 值分别为3.943、2.138。同时回归系数显著性水平Sig.值为0.001、0.041,都小于0.05,因此可以得出结论,可以认为资产负债率和公司规模对企业价值有显著影响,由此通过回归分析得到回归方程为:

根据以上的实证研究,可以得到以下结论:

(1)资产负债率的P值为0.001,小于0.05。说明港口行业资产负债率与企业价值之间有正相关关系。根据以上的实证分析可以发现,对于港口企业来说,其资产负债率并不是越低.越好,对其进行适当的提高会有助于公司提升企业价值。而具有较低的负债同样会使企业面临风险,其主要原因是债务人的监督不力,因为缺乏监督很容易使代理人与股东之间的股权代理成本偏高从而不利于企业价值的提升。所以企业应在合理范围内适度提高负债水平,这样不仅可以加大债权人的监督力度,还能有效地降低股权代理成本。总之,负债可以在某种程度上降低甚至化解管理者与股东之间的利益纠纷,并且对前者具有良好的激励作用与效果。因此,港口企业可以适当地提高其负债比率,进行资本结构优化,从而在一定程度上有利于企业提高自身的企业价值。

(2)公司规模的P值为0.041,小于0.05。港口企业的公司规模与企业价值呈正相关关系。这说明港口企业的公司规模越大,其具有的企业价值相应地也就会越高。事实上,资产规模大的上市公司确实会具有更高的信誉度,不仅如此,规模较大的公司其经营风险也相对较低,和一些小型企业比起来,更容易获得债权人的信任,使企业更容易债权融资。另一方面,公司规模还与其获得的关注度有关,规模越大则越受公众所关注。此外,公司规模越大其公司信息的透明度就越高,市场价值则更不容易被人为操纵,其进行股权融资可能所受的损失就小,也就较为容易进行股权融资,从而企业价值也会有所提升。

四、提高企业价值的建议

(一)合理确定负债水平

通过实证分析得出资产负债率与企业价值存在正相关关系,并且由表7 推出的回归方程可知资本结构即资产负债率的标准系数为0.739,大于公司规模的标准系数0.375。这就说明要想提高企业价值,提升负债水平是首要任务。港口行业上市公司在进行资本结构决策时应该首先考虑的是行业自身的特点,然后再进行资本结构的选择,通常情况下,通过确立适合的负债比例来保证负债结构与资产结构之间的科学性、合理性和一致性。港口行业可以运用具体的股利政策和市场来调整其资本结构。对于资产负债率比较低的港口企业来说,提升资产负债率更是刻不容缓,可以采取一定的政策鼓励,从而使其在一定程度上适当提高其资产负债比例。而且我国上市公司的资信通常来说都是比较高的,能够以相对较低的成本向银行和债券市场来进行融资。

(二)建立资本结构动态优化机制以及预警体系

港口企业确立了合理的负债水平之后,由于市场的竞争,企业依旧会不停地寻求获得良好竞争优势的途径。但实际上,由于经济信息具有不完全、不确定的特点,其资本结构会经常发生变化,所以管理者可能无法全面地考虑到所有影响资本结构的决定性因素,并且很难预料到其经济活动规律,就不能做出最优资本结构决策。为此,中国港口行业上市公司应充分考虑并结合其行业自身特点,理性分析其各种因素影响,建立一种资本结构动态机制。这就要求港口企业在进行财务管理时要充分联系其自身的具体情况尽量完善、优化其资本结构,并明确企业应该如何平衡全部资本中权益和债务的比重。此外,对于资本结构的管理还应制定财务预警体系,从而适当、准确地保持弹性的资本结构,并更快、更好地提升港口企业的企业价值。

(三)进一步扩大公司规模

由实证分析得到公司规模的P值0.041小于0.05,与企业价值存在一定的正相关性,且通过回归方程可知公司规模对企业价值的标准系数为0.375,标准系数虽不及资本结构影响的大,但是要想提升其价值,扩大公司规模也是一种有效手段。对于扩大公司的规模,融资这种方式就是一个非常不错的手段,通过这种方式可以使企业各环节的资金供求得以平衡。当企业资金短缺时,采取这种方式能以公司最小的成本筹措到适额适时的资金,而且如果出现资金盈余,港口公司还可以采用以最低的风险进行适时投放这一办法,来获取最大的收益,让企业资金的供求达到平衡状态。总而言之,企业融资可以扩大公司规模、加快占有市场进度,从而提升企业价值。