存款保险制度对商业银行的影响

夏轶帆

(河南大学,河南 开封 475004)

一、研究背景

存款保险制度是指符合条件的各类存款性金融机构合力建立保险机构,各存款机构作为投保人,按一定比例向存款保险机构缴纳存款保险费,当银行遇到经营危机或面临破产倒闭而无法支付储户的存款时,存款保险机构向其提供财务救助或直接向存款人支付部分或全部存款,用于弥补存款人面临银行破产所造成的财产损失,从而保护存款人的利益,维护银行的信用。目前的存款保险制度主要分为两类,即隐性与显性的存款保险制度。隐性存款保险制度是指国家在没有明确的存款保险制度的情况下为存款机构提供风险支持的事实;显性存款保险制度指的是存款保险制度相对明确,通过明文规定的保险制度。在相对明确的存款保险制度的实施下,存款人的利益可以得到条例上的保障。目前,全球已有112个国家建立显性存款保险制度。2015年,存款保险制度在我国正式实施,各家银行向保险机构统一缴纳保险费,一旦银行出现危机,保险机构将对存款人提供最高50万元的赔付额。由此可见,存款保险制度是国家积极推动的维护国家经济稳定的保险制度。

二、研究内容

存款保险制度对商业银行的影响分为积极影响和消极影响两方面,首先讨论其积极方面:

(一)维护商业银行的信用水平

商业银行作为信用中介,各项存款是支撑其资产运作最重要的资金来源,即银行大部分资金是以负债形式吸收的企业和个人存款。一旦银行出现经营危机不能按时还清债务,由于存款保险制度,储户的存款安全可以得到保障,存款人对存入银行的资金产生了安全的心理保障,即便银行经营不善,只要储户认为自己的资金是安全的,就不会产生恐慌心理,能够放心地把存款继续存在银行,不会立马将存款取走,这样存款人挤兑的动机就大幅下降,也就避免了银行因信用危机导致破产的一系列不良后果。存款保险制度在商业银行出现危机时充当了“缓冲器”,及时弥补存款人的损失,有效防止挤兑,给予银行充足时间用以调整经营策略,以便缓解危机,不仅维护了银行的信用,降低了银行的风险,还避免了因银行破产而给整个金融市场带来大面积的恐慌和信心崩塌,提高了整个金融市场的稳定性。

(二)有利于银行业公平竞争

绝大多数储户为风险厌恶型,因为中小型银行会有经营不善而倒闭的风险,他们更偏好于利率较低但风险几乎为零的大型国有商业银行。我国在2015年通过的《存款保险条例》中明确指出存款保险实行限额偿付,最高偿付限额为人民币50万元。对50万元的最高偿付限额,央行根据2013年底的存款情况进行测算,可以覆盖99.63%的存款人的全部存款。这意味着,绝大多数存款人的存款可以得到全额保障。有了此项条例保障,储户对于中小型银行就不会存在风险的顾虑,再加上相对大银行的较高利率,使得中小型银行对于小额个人储户有了更大吸引力,储户愿意把存款从大型国有银行转移到中小型银行以收取更高利息,这有利于中小型银行扩大经营业务,提高市场竞争力。另一方面,对于风险水平较高的中小银行,存款人会要求额外的利率作为风险的补偿,而存款保险制度的存在降低了银行的风险水平,存款利率也随之降低,存贷利差加大,增强了中小型银行的盈利能力。有利于中小银行发展和激发银行体系的活力,使大、中、小商业银行拥有一个的共同发展竞争的空间。

(三)优化银行发展模式和服务质量

如上文所说,存款保险制度促进各大商业银行公平竞争,在这样良性竞争的背景下,商业银行在一定程度上会对自身的发展模式和服务质量进行优化和提升,以获取更多客户的认可。在此过程中,各大银行可以自由发挥自身的潜力和优势,突破固有的发展模式,加大创新力度,为客户提供更多优质选择。此外,存款保险制度使得客户更倾向于存款利率高的银行,而利率上调需要银行首先实现自身的发展和进步,这同时促进银行优化产品质量,拓宽自身盈利渠道,促进投资多元化,以提高银行自身利润。与此同时,诸多银行在相互竞争中不断加大创新,顺应时代潮流,有利于整个银行体系积极发展。

总体而言,存款保险制度有效避免了挤兑现象,维护了商业银行的信用,促进银行业稳定发展和公平竞争,优化银行的发展模式。其积极影响显而易见,但万物皆有两面性,其带来的消极影响同样值得我们关注。

(四)可能诱发道德风险

道德风险是在信息不对称的情形下,代理人在最大程度增进自身效用的同时做出不利于委托人的行为。存款保险制度很大程度上保障了银行存款的安全,确保银行自身系统和相关机制的正常运行。一方面,这使得存款者的风险意识下降,出现个别储户只顾理财投资而追求最高利息,无视银行经营风险的现象;另一方面,在拥有存款保险制度这层保障后,商业银行的风险约束机制也会弱化,银行在经营过程中可能会为了追求高额利润进行高风险投资,这无疑增加了银行的经营风险,一旦有一家银行出现危机时,其所有者便用存款保险机构的保险费孤注一掷,此时全部的风险由承保人承担。这样资金实力弱、风险程度高的银行将得到实际的好处,而经营稳健的大银行的利益会受到损害,这增大了银行体系的经营风险,甚至给整个金融市场的注入不稳定因素。

(五)增加银行成本

存款保险制度虽然可以给盈利能力相对较弱的中小银行提供公平竞争的环境,带来更多机遇。但是对于一些盈利模式单一、资金规模小的银行,其面临的挑战也不容乐观。增加的额外保费支出无疑加大了银行的成本,根据我国《存款保险条例》第九条,存款保险费率由基准费率和风险差别费率构成。就基准费率而言,对各个银行统一要求。而风险差别费率一般由各大银行的资本充足率、拨备率、信用评级等指标决定,对中小银行而言,自身市场规模、资信与管理等具有劣势,相较大型银行,其面临相同的存现余额却需要支出更多保费,使得这些小规模银行的经营成本加大。

三、实例分析

下面以平安银行为例进行具体分析:

表1 2015-2019年平安银行总资产变化

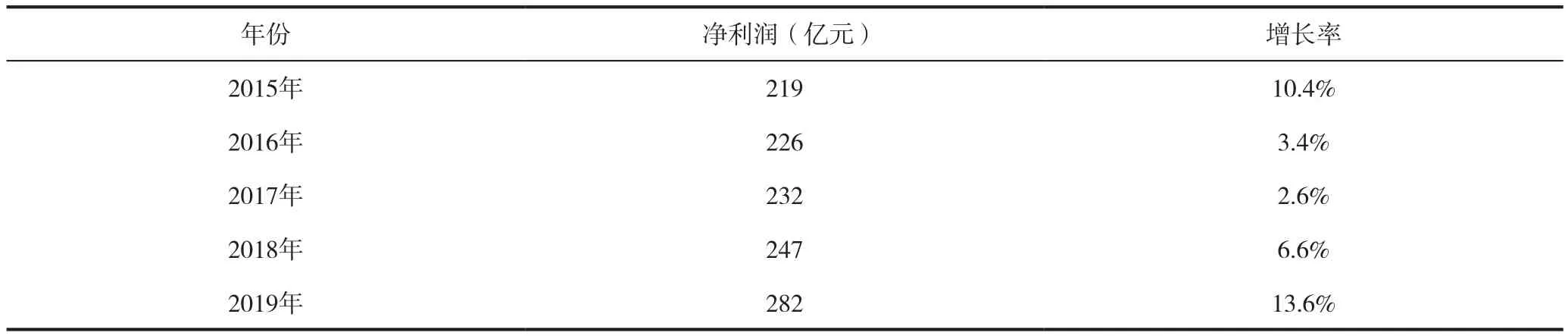

表2 2015-2019年平安银行净利润变化

表3 2015-2019年平安银行不良贷款率变化

从2015-2019年平安银行总资产变化、净利润变化和不良贷款率变化中可以看出,尽管平安银行信用水平在同类型银行中处于较高水平,但仍低于四大国有银行。在实施存款保险制度前,平安银行处于激烈的市场竞争中,压力较大,与四大行竞争处于劣势。而我国在2015年5月1日实施存款保险制度后,平安银行的总资产和净利润在当年分别有14.7%和10.4%的大幅提升,说明存款保险制度使得平安银行信用水平提高,吸引客户存款能力增强,盈利水平提高;其次,存款保险制度弱化了大型国有银行的先天优势,为平安银行等中小银行的发展获得了更多政府助力,最近几年平安银行的快速发展与此不无关联。但同时,存款保险制度也加大了银行发生道德风险的可能,实行存款保险制度后,平安银行的不良贷款率有所上升,可能会有高风险的中小企业进行贷款,这无疑增加了道德风险发生率。

四、结论与建议

本文论述了存款保险制度给商业银行带来的影响,以平安银行为实例进行具体分析。存款保险制度增加了银行的信用水平,尤其对于中小型银行而言,获得与大型国有银行公平竞争的机会,有助于中小银行发展;与此同时。存款保险制度也使得道德风险发生的可能性增加,加重银行成本。对此提出以下建议:第一、优化并创新中小型银行经营模式,鼓励银行不断推行创新型经营策略;第二、加强对中小型银行的监督和管理,特别是一些规模较小的银行,应加强其应对风险的能力;第三、在公众中加大对于存款保险等金融知识的宣传,以便公众了解相关金融政策,使得存款保险制度真正起到促进经济稳定发展的作用。