“互联网+”对中国金融业效率影响研究

许世琴 尹天宝 阳 杨

(重庆工商大学财政金融学院,重庆 400067)

近年来,越来越多的国家和地区推出了互联网战略,把建设高速、普惠的互联网作为提升国家核心竞争力的重要举措,“互联网+”不仅是中国经济转型的重要引擎,还被认为是实现中国未来产业融合、升级和带动金融业创新的重要动力。2002—2017年,我国互联网普及率从4.6%上升至55.8%,我国的金融业增加值由2002年的4 836.2亿元增加到2017年的65 395.0亿元,实现倍增式的发展。两者之间保持高度的相关性,互联网普及率与金融业增加值均呈现稳步上升趋势。但我国金融业和互联网发展存在的突出问题是区域发展不平衡,金融资源和大量信息基础设施集中在东部地区,而中西部地区较为缺乏,这是导致中西部地区金融业效率较为低下的原因之一。因此探究互联网发展对金融业效率的影响具有现实意义。

关于金融业效率,国内外学者做过许多研究。国外学者关于金融业效率的研究大多从银行效率角度出发,Maudos和Pastor[1]、Hasan和Marton[2]利用DEA分析方法分别比较利润效率和成本效率在西班牙和匈牙利的商业银行之间的关系。Ariff和Can采用非参数方法分别对我国14家和28家商业银行从成本效率和盈利效率两个角度分析,发现大多数商业银行效率比国有银行效率高[3]。国内学术界对金融业的效率也做过许多的探讨,戴伟等在考虑规模报酬变动情况下,采用非参数(DEA)方法对我国29个地区金融业效率水平进行测量,发现我国金融业效率水平低下,金融技术创新对金融业效率影响尤为显著,市场化程度的提升也有利于提高金融效率,而金融集聚对金融业效率的影响目前呈负相关[4]。杨光明等采用至强有效前沿的最小距离法,研究了中国2003—2015年的省际金融业效率,研究结果表明:中国省际金融业效率区域差异性很大,东部地区金融业效率最高,产业结构、固定资产投资、政府干预和物价变动水平等对金融业效率起到明显的促进作用,而经济发展规模则对金融业效率具有明显的抑制效应[5]。本文与上述文献研究不同的是:第一,本文从互联网视角研究对金融业效率的影响,检验“互联网+”对金融业效率的影响和作用机理。第二,鲜有文献考虑到“互联网+”对金融业效率滞后效应,即缺少动态分析。第三,引入被解释变量滞后期数,通过系统GMM和差分GMM研究前期金融业效率对当期金融业效率的影响。

1 数据来源、计量模型的建立及实证结果分析

1.1 数据来源

数据来源《中国金融年鉴》《中国科技年鉴》《中国统计年鉴》和Wind数据库。其中,各地区金融业增加值、金融业就业人数、生产总值、地方财政支出和第三产业增加值等来源《中国统计年鉴》;《中国金融年鉴》包含各地区金融机构存贷款数据、中长期贷款和短期贷款数据;《中国统计年鉴》报告了各地区研发经费强度;Wind数据库包含了各地区互联网普及率数据和市场化得分数据。

1.2 计量模型的建立及变量解释

本文收集了我国2005—2016年30个省市的省级数据(不含港、澳、台及西藏),为检验“互联网+”对金融业效率的影响,本文建立如下面板模型:

FTEit=β0+β1intit+β2fdit+β3openit+β4gdpit+β5fsiit+β6rdit+β7loanit+β8incit+β9schit+μi+εit

(1)

模型中i表示省份,t表示年份。被解释变量FTEit为金融业效率,“互联网+”(int)为核心解释变量。ui表示省份的个体效应,εit为随机干扰项。式(1)中等号右边为可能影响金融业效率的解释变量。模型中各变量含义如下:被解释变量,测度金融业效率(FTE)的方法主要是两大类,一类是需要设定具体生产函数参数方法;另一类是不需要设定具体生产函数的非参数方法。由于我国金融业发展特殊环境和政策调控的复杂性,运用参数方法的合适生产函数难以确定,因此本文采用数据包络分析(DEA-BCC)非参数法测度各地区金融业效率。产出变量用各地区金融业增加值来衡量,劳动投入变量采用各地区金融业就业人数,金融业资本投入变量本文参考[6-7]选取各地区金融业固定资产和贷款量作为资本投入。核心解释变量,目前对于“互联网+”的发展指标并没有一个统一的定义,郑新等认为“互联网+”的统计还处在探索阶段,并没有形成一个统一的测量标准,没有比较成熟完善的理论体系可以借鉴[8]。肖利平选取在信息化指数算法中与“信息装备率”相关的各地区国际互联网用户(单位:万户)来度量该地区的“互联网+”程度[9]。本文通过参考以上学者的研究选取各地区互联网普及率来反映各省份“互联网+”发展水平。

控制变量选择考虑到以下影响金融业效率的因素:金融发展水平(fd)采用大多数文献研究的做法,使用戈德史密斯的金融发展理论中建立的指标,即各地区金融机构贷款与GDP的比值表示;对外开放程度(open)采用各省市货物进出口总额占GDP的比重来代替;经济发展水平(gdp)表示为各地区经济增长率;政府干预(fis)程度为各地区政府财政支出与各地区国内生产总值的比率;各地区科技发展水平(rd)采用研发经费投入强度(研发经费支出/地区GDP)衡量;信贷期限结构(loan)为各地区中长期贷款与各地区短期贷款的比率;产业结构(inc)为各地区第三产业增加值与各地区国内生产总值的比;各地区市场化程度(sch)采用市场化进程得分衡量。

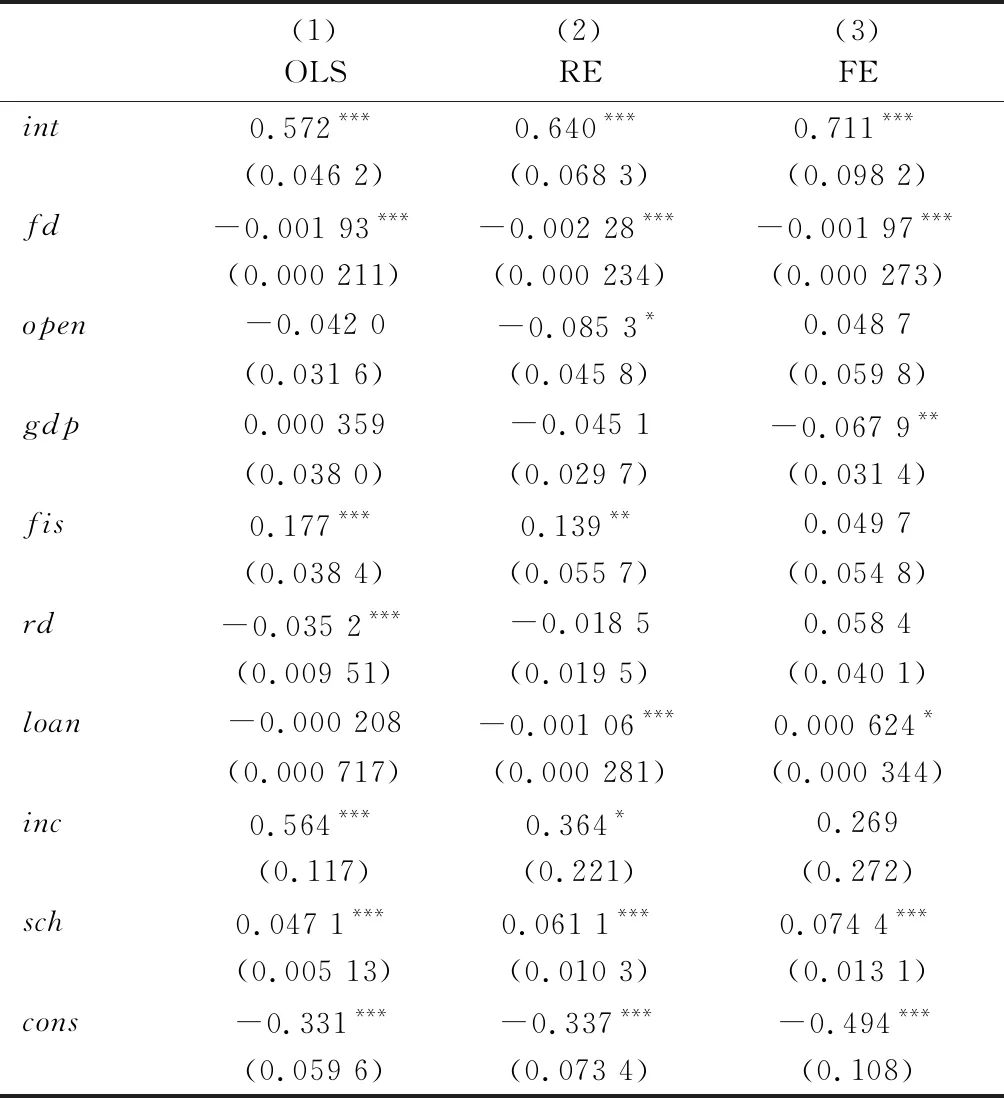

1.2.1 全样本回归结果与内生性检验

在被解释变量金融业效率(FTE)测算、核心解释变量(int)和控制变量选取的基础上,对全样本运用stata15.1估计,估计结果见表1。结果表明,在1%水平下,“互联网+”对金融业效率有着显著正向作用;金融发展水平对金融业效率有显著负相关影响;对外开放程度在随机效应下对金融业效率有负向作用,固定效应和随机效应下系数为正但不显著;经济发展水平在固定效应下对金融业效率显著负向影响;政府干预程度对金融业效率有正向影响,但在固定效应下系数不显著;科技发展水平对金融业效率呈现负相关关系;信贷期限结构在随机效应下对金融业效率有显著负向影响,在固定效应下对金融业效率有显著正向影响,不同回归方法下的信贷期限结构与金融业效率的相关性并不确定;产业结构在混合回归、随机效应和固定效应下对金融业效率均有着正向影响,但在固定效应下系数不显著。

表1 全样本回归结果

注:***、**和*分别表示在1%、5%和10%的显著性水平上显著;括号中表示稳健标准误值,下同

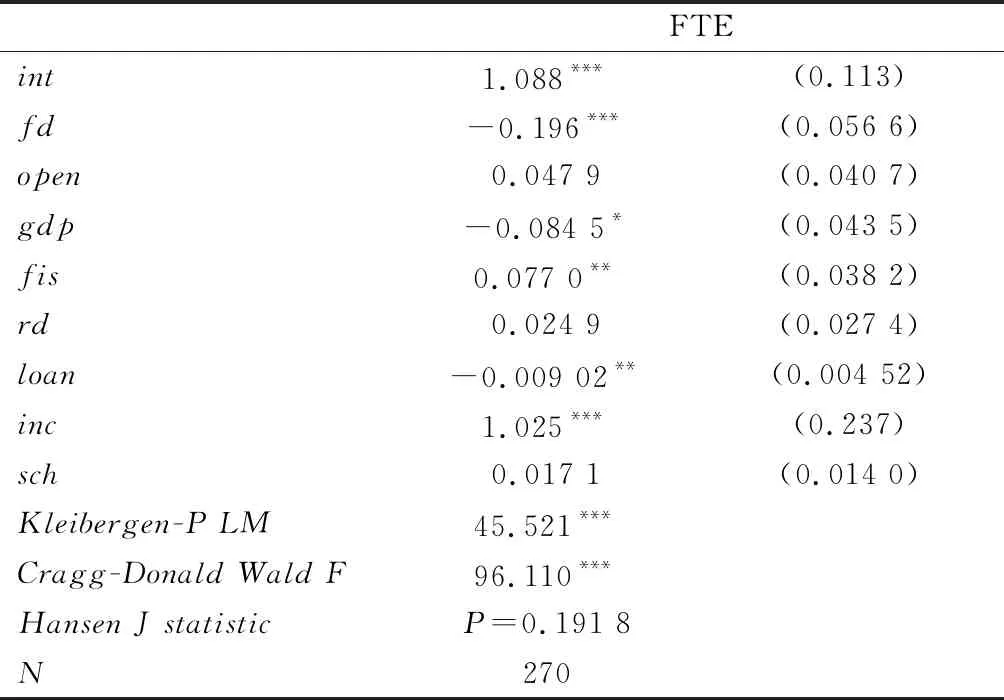

1.2.2 金融业效率内生性检验

为避免由于内生性问题所引起模型结果造成的偏误,本文采用两阶段最小二乘法对工具变量进行估计,由于互联网发展水平当期数据会受到互联网滞后数据的影响,互联网滞后数据对金融业效率影响也有滞后效应,而当期金融效率却不能跨时期影响互联网发展水平,因此本文将互联网滞后三期数据作为工具变量进行内生性检验,具体结果见表2。“互联网+”对金融业效率促进作用相比固定效应模型得到了显著提升。金融发展水平和经济发展水平对金融业效率有着抑制作用,因为当经济发展与金融发展过快时,金融市场的信贷行为会出现“过热”现象,地区之间金融和经济发展出现失衡,阻碍了金融业效率提高。产业结构(inc)在 1%显著水平上对金融业效率的影响为正,表明产业结构层次和金融发展水平具有同步性,地区产业结构层次越高对信贷资金的需求越多,同时对地区金融机构服务水平和质量也会有更高的要求,利于金融业效率的提升。政府干预程度对金融业效率有着显著正向作用;信贷期限结构对金融效率有着抑制作用;对外开放程度、科技发展水平和市场化程度对金融业全要素生产率有促进作用但系数不显著。由此可见,我国需要加快第三产业发展,政府适度加强对金融业的调控,改善金融业信贷期限结构,加大对科技研发投入和对外开放力度,缩小地区间经济和金融发展的差距,提高互联网普及程度加快金融业效率的提升。

表2 金融业效率内生性检验结果

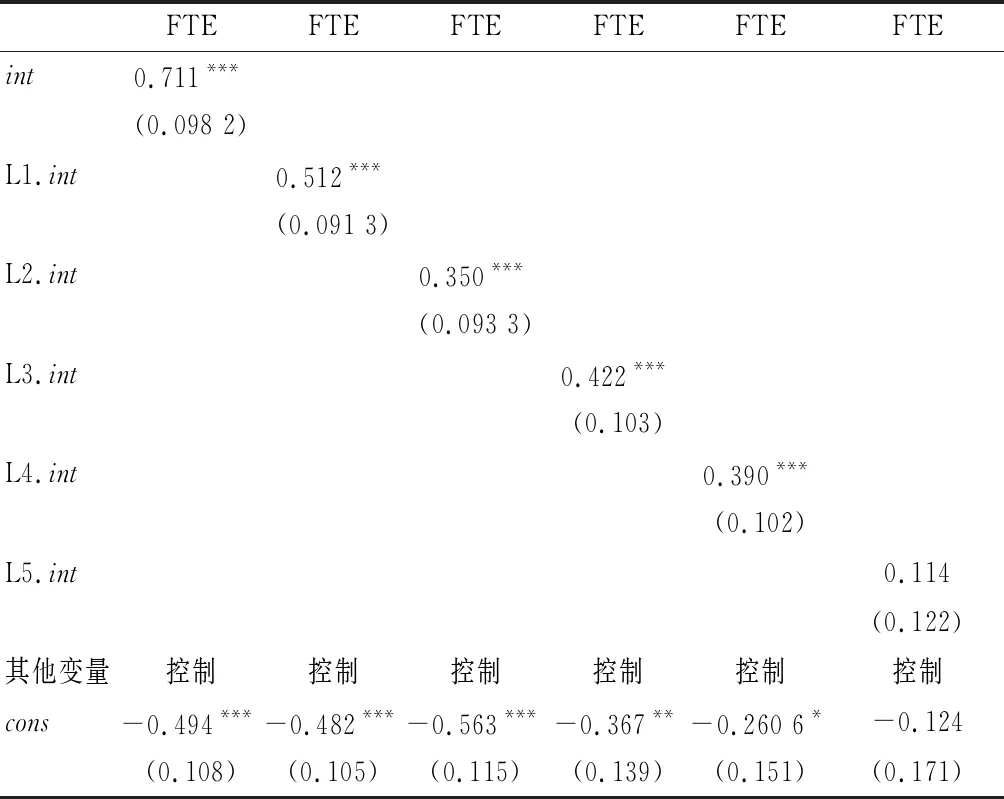

1.2.3 “互联网+”对金融业效率影响滞后效应的检验

动态分析是指将互联网滞后若干期,分析互联网发展滞后水平对金融业效率的影响,通过Hausman检验,选择固定效应模型。回归结果如表3所示,当期“互联网+”对金融业效率促进作用最强,其系数为0.711;滞后一期、二期、三期和四期对金融业效率影响效果开始下降。说明“互联网+”对金融业效率确实存在滞后效应且随着时间的推移呈现出下降的趋势,“互联网+”滞后五期对金融业效率影响为正,但系数显著性水平不再显著。从上述分析结果可知,“互联网+”对金融业效率促进作用持续到滞后四期,即“互联网+”从当年之后的4年对金融业效率影响不再具有持续性影响。

表3 “互联网+”对金融业效率动态效应

1.2.4 “互联网+”对金融业技术效率和规模效率的影响分析

为验证“互联网+”对金融业效率的作用机理,将金融业效率分解为技术效率(VRS)和规模效率(SCA)。同样为避免内生性对回归结果造成偏误采用IV-TSLS估计方法,估计结果如表4。表4列(1)、列(2)分别以技术效率和规模效率变化作为解释变量回归结果,列(1)、列(2)结果显示:“互联网+”对技术效率和规模效率回归系数分别为1.004和0.182,且分别在1%和10%的水平上显著,“互联网+”对金融业技术效率具有显著促进作用,对规模效率促进效果不明显,表明金融业效率的提升主要是由技术效率推动,并不是由规模效率驱动,这主要是“互联网+”使企业借助互联网平台大幅提高了金融服务产品销售,加快了技术信息的传播,提高金融业技术创新的能力和接受国外先进的技术与管理理念的速度。

1.2.5 基于地区差异的“互联网+”对金融业效率的影响

为研究“互联网+”对不同地区金融业效率影响,将样本按经济区域划分为东部和中西部两个子样本,同样为避免内生性问题采用IV-TSLS估计法估计,估计结果见表5。由列(1)可知,东部地区金融业效率对“互联网+”系数为0.971,即“互联网+”每提高一百分点,金融业效率提高0.971%。列(4)报告了中西部地区的“互联网+”影响金融业效率的回归结果,西部“互联网+”的回归系数为1.039,“互联网+”每提高一百分点,金融业效率提高1.039%,表明中西部地区“互联网+”对金融业效率的促进作用略高于东部地区。列(2)、列(5)结果显示东部地区“互联网+”的系数值1.236,并在1%水平下显著,说明“互联网+”对金融业技术效率的增长具有显著促进作用;中西部地区“互联网+”的系数值0.760,相比东部地区,中西部地区“互联网+”对金融业技术效率的影响较弱。列(3)、列(6)结果显示东部地区“互联网+”的系数值-0.362,且在1%水平下显著,表明东部地区“互联网+”对金融业规模效率增长具有显著抑制作用;中西部地区“互联网+”对金融业规模效率增长有显著促进作用。表明东部地区“互联网+”对金融业效率提升主要是对技术效率的促进作用,中西部地区金融业效率是技术效率和规模效率共同促进的结果。

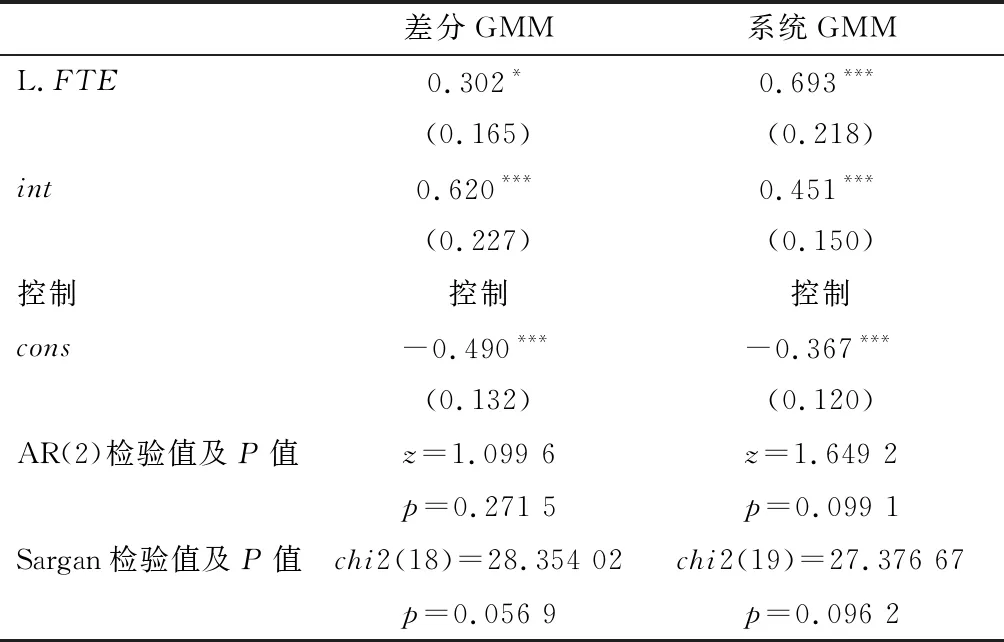

1.2.6 基于动态面板模型“互联网+”对金融业效率的再检验

考虑到金融业效率当期值也会受前一期效率值的影响,本文引入被解释变量滞后一期作为解释变量。被解释变量滞后期数引入导致内生性问题更加严重,对其解决办法参考Anderson和Hsiso提出的“差分GMM”和Lunderll和Bond提出的“系统GMM”方法,估计结果如表6所示。由表6差分GMM和系统GMM估计结果可知,前一期金融业效率与当期金融效率有着显著正相关关系,即当期效率的优化调整取决于前一期效率的高低。在不同回归方法下“互联网+”系数值显著为正,表明使用动态面板回归排除遗漏变量可能性后,“互联网+”对金融业效率也起到显著的促进作用,即“互联网+”有利于金融业效率的优化。

表6 差分GMM和系统GMM估计结果

2 稳健性检验

为了保证结果可靠性,本文选取城镇化率当期和滞后二期数据替代互联网滞后三期数据作为工具变量进行稳健性检验,稳健性检验结果表明各个解释变量的回归系数大小和系数显著程度有所区别以外,其系数的正负方向没有变化,表明本文研究结论是稳健的,在这里不再详述。

3 结 论

基于以上分析本文得出如下结论:“互联网+”能促进金融业效率的提高,对金融业效率的影响主要是对技术效率影响,对金融业效率的促进作用有显著的滞后效应,滞后一期的金融业效率与当期金融业效率显著正相关,“互联网+”对金融业效率的影响有明显区域差异,东部地区“互联网+”对金融业效率的影响略低于中西部地区,“互联网+”对东部地区金融业规模效率具有抑制作用。

4 政策建议

基于以上研究结论,本文提出以下建议:

提高互联网普及率,保持互联网行业健康、有序的发展,加强互联网与金融业务的深度融合,促进金融行业应用互联网进行产品、组织和服务模式的创新,提高金融业效率。

加大对互联网的基础设施的投入,利用互联网的空间效益、时域和互动性来推动金融服务业的发展,进一步发挥互联网在普惠金融和绿色金融建设中的作用,破解金融市场的信息不对称难题,从而促进金融资源的合理化利用,突破实体经济的技术创新融资困境,提高金融业效率来促进实体产业的发展。

加大各地区政府对金融业发展和互联网发展的重视程度,对不同地区金融业的发展采取多元化政策。对经济与金融发达、市场化程度较高的北京、上海、浙江等东部地区应加大技术创新。这些地区对金融业技术的开发是保证我国金融业可持续发展的关键。