内部控制、企业金融化与盈余质量

——来自中国非金融上市公司的经验证据

林素燕 吴 昂

(浙江工业大学管理学院,杭州 310023)

0 引 言

近年来,经济金融化趋势导致中国非金融企业参与金融投资的频率不断提高,所持有的金融资产大幅上升。有研究表明无论是高业绩的公司还是低业绩的公司都趋向于持有更多金融资产[1],非金融公司将大量资金投资于金融资产,以期获得较高的投资收益提升企业短期经营绩效。但是企业金融化程度提高会带来不利影响,比如导致其实业投资资金减少,实业投资利润下降[2]。

在有关盈余质量影响因素的研究中,现有文献主要集中在股权结构、董事会特征及管理层特征等方面的公司治理[3-5]、审计[6-7]和内部控制[8-13]。一般认为,高质量的内部控制有助于抑制企业盈余管理,提高盈余质量。然而迄今鲜有文献涉及企业金融化对盈余质量的影响,事实上非金融公司持有越来越多的金融资产,管理层利用金融资产进行盈余管理的可能性增加,比如衍生工具已成为企业真实盈余管理的重要手段[14],进而可能导致盈余质量下降。但是理论界对这一问题关注较少。为此,本文以我国2008年—2017年10年间沪深两市A股非金融上市公司为研究样本,检验非金融上市公司金融化程度对盈余质量的影响以及内部控制对两者关系的调节作用。

1 理论分析与研究假设

1.1 金融化程度与盈余质量

非金融公司金融化是指非金融公司与金融市场的关系发生了变化[15],企业越来越多地愿意将资金投入到金融产业而不是实体产业,具体表现为企业金融资产种类和数量越来越多,因此非金融公司金融化的一个重要特征是企业持有的金融资产占其总资产的比重越来越大。金融化程度较高的企业会更多地应用与金融资产相关的会计准则,由于金融资产与非金融资产适用的会计政策不同及金融资产相关会计准则的复杂性,当公司持有的交易性金融资产与可供出售金融资产比例较高时,管理层更愿意把所持有的金融资产分类为可供出售金融资产以减轻其公允价值变动给公司带来的利润波动[16]。在持有期间,若公司盈利状况不佳,管理层通过处置可供出售金融资产以提高利润;若公司盈利状况良好,管理层则可能将可供出售金融资产中含有的作为所有者权益的未实现利润留存到以后年度实现。可见,随着非金融公司持有越来越多的金融资产,管理层利用会计准则的弹性,依托各种金融工具进行与金融资产相关的盈余管理行为可能会增多,导致企业盈余质量降低。同时,根据现行会计准则,长期股权投资,投资性房地产、衍生金融工具等金融资产的存在均会增大企业现金流的波动和盈余的波动。在波动增大的情况下,基于平滑盈余的目的,管理层盈余管理的动机增强。惠丽丽等研究发现实体企业金融化投资水平越高,真实金融活动盈余管理的程度越高;在广义的真实盈余管理中,实体企业利用金融化投资进行的盈余管理部分替代了传统的真实经营活动盈余管理[17]。基于此,本文提出假设1。

H1:在其他因素不变的情况下,非金融公司的金融化程度越高,其盈余管理程度越高,盈余质量越低。

1.2 内部控制对金融化程度与盈余质量关系的调节作用

学者们研究发现内部控制越薄弱的公司,其盈余质量越低,整改内部控制缺陷后,高质量的内部控制有利于提升公司的应计质量和财务报告信息质量,同时能够抑制管理层的盈余管理行为,使其盈余质量得到提升[9,12,18-19]。同时,内部控制审计对企业的盈余质量产生重要影响,与未进行内部控制审计的公司比较,进行内部控制审计的公司盈余质量更高[10,13]。可见,企业内部控制有效与否对其盈余质量产生直接影响,内部控制质量越高,盈余质量越高。

对于金融资产持有比例较高的非金融公司而言,金融资产价值波动及会计准则应用的复杂性使得企业盈余波动增大,管理层更有动机利用金融资产的特点进行盈余管理。但是,有效的内部控制能够减少管理层的机会主义行为,减少其投机的可能性,因此,相比内部控制质量高的企业,内部控制质量低的企业进行盈余管理的可能性更高。因此当非金融公司金融化程度提高对其盈余质量产生负面影响时,高质量内部控制会抑制管理层的盈余管理行为,从而削弱金融化程度提高对盈余质量产生的负面影响。基于此,本文提出假设2。

H2:有效的内部控制会抑制非金融公司金融化程度对盈余质量的负面影响。

2 研究设计

2.1 样本选择与数据来源

本文以2008—2017年我国沪深两市A股非金融上市公司数据作为研究观测值,并剔除ST、*ST等特别处理公司和数据不全的样本,最终得到16 918个观测值以检验非金融公司金融化程度对其盈余质量的影响。实证研究数据来自万德(WIND)数据库和迪博(DIB)数据库。

2.2 变量与模型设定

2.2.1 被解释变量

企业盈余管理程度越高,盈余质量越低[10],因此盈余管理程度可用于衡量盈余质量。盈余管理分为真实活动盈余管理和会计选择盈余管理,由于近年来相关会计与法律制度的不断完善,会计选择盈余管理的空间越来越小,真实活动盈余管理逐渐成为企业进行盈余管理的主要方式[12]。同时,内部控制规范体系实施后,上市公司应计盈余管理水平下降,真实盈余管理水平上升[9]。因此,本文采用真实活动盈余管理模型来度量盈余质量。

借鉴Roychowdhury、Cohen等的研究[20-21],我们在依次计算操控性经营现金流量、生产成本和酌量性费用基础上计算真实盈余管理总额。

经营现金流量模型。Roychowdhury认为正常的经营活动现金流量是当期销售收入及其变化额的线性函数[20],故期望经营现金流量估计模型如模型(1)所示。

(1)

其中,CFOi,t为i公司第t年经营活动现金流量,SALESi,t为i公司第t年的营业收入。DCFOi,t为i公司第t年的操控性经营现金流量,是公司实际经营活动现金流量与期望经营现金流量之差。

生产成本模型。生产成本为销售产品成本与存货变动之和,根据Roychowdhury的研究[20],通过期望销售成本模型与期望存货模型得出期望生产成本估计模型,见模型(2)。

(2)

其中,PRODi,t为i公司第t年生产成本,即销售成本与存货变动之和。ΔSALESi,t-1为i公司第t年的销售收入变动。DPRODi,t为i公司第t年的操控性生产成本,为公司实际生产成本与期望生产成本之差。

酌量性费用模型。酌量性费用包括销售费用和管理费用,是上期销售收入的线性函数,期望酌量性费用估计模型见模型(3)。

(3)

其中,DISEXPi,t为i公司第t年的酌量性费用,即销售费用和管理费用之和。DDISEXPi,t为i公司第t年的操控性酌量费用,为公司实际酌量性费用与期望酌量性费用之差。

真实盈余管理总额模型。真实盈余管理总额(DREMi,t)等于操控性生产成本减去操控性经营现金流量与操控性酌量费用,见模型(4)。

DREMi,t=DPRODi,t-DCFOi,t-DDISEXPi,t

(4)

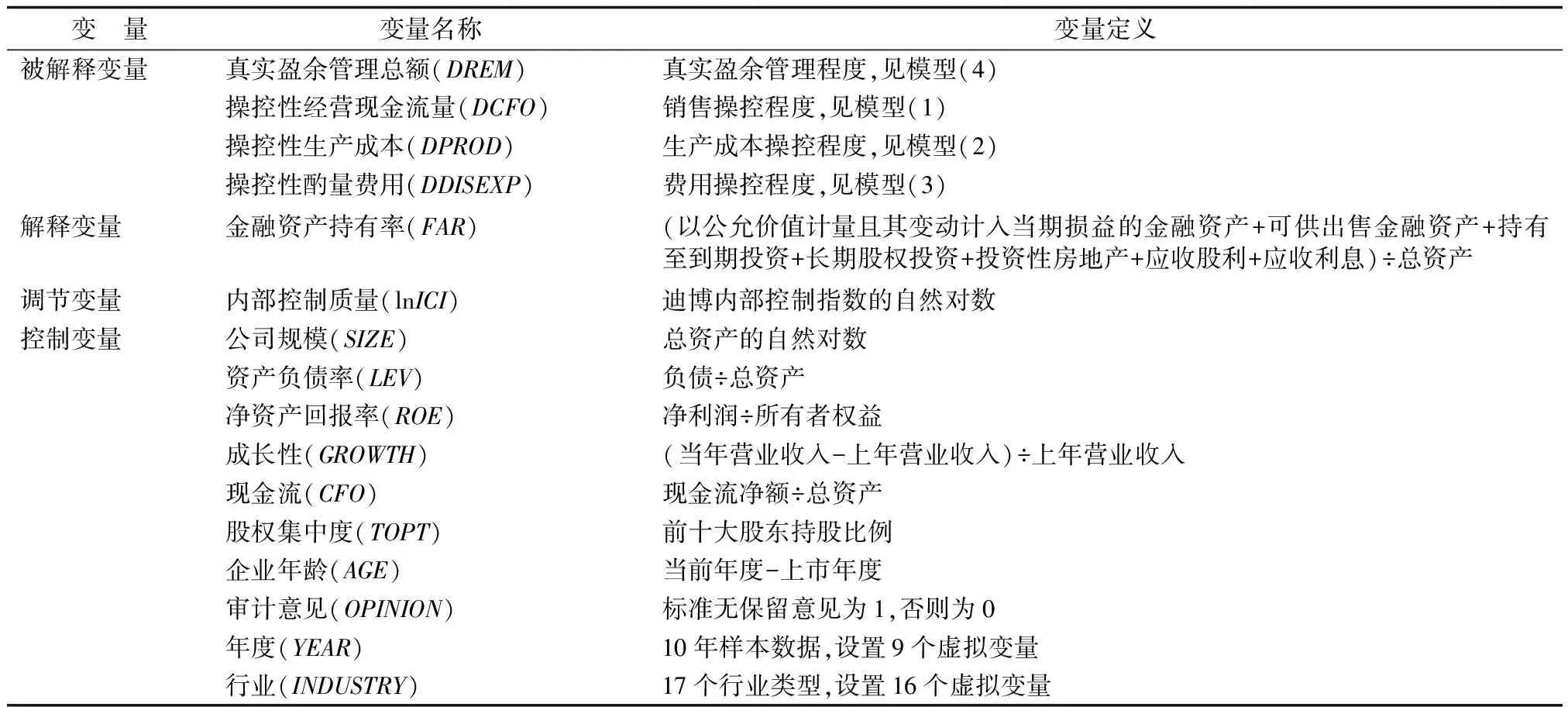

2.2.2 解释变量、调节变量和控制变量

变量定义及说明见表1。在度量公司金融化程度的指标中,金融资产持有率较具代表性,它体现了企业资源在金融资本和实业资本之间的配置问题。因此,借鉴胡奕明等人的研究[22],本文以金融资产持有率(FAR)衡量非金融公司金融化程度。

另外,借鉴雷英等人以及王晓珂和黄世忠研究[10,14],本文选取了控制变量,并选取迪博内部控制指数的自然对数(lnICI)作为调节变量。

2.2.3 模型设定

基于以上分析,构建模型(5)以检验假设1。

Yi=β0+β1FAR+β2SIZE+β3LEV+β4ROE+β5GROWTH+β6CFO+β7TOPT+β8AGE+β9OPINION+∑YEAR+∑INDUSTRY+μ

(5)

同时,引入内部控制和金融化程度的交叉项构建模型(6)以检验假设2。

Yi=γ0+γ1FAR+γ2lnICI+γ3FAR×lnICI+γ4SIZE+γ5LEV+γ6ROE+γ7GROWTH+γ8CFO+γ9TOPT+γ10AGE+γ11OPINION+∑YEAR+∑INDUSTRY+μ

(6)

模型(5)和模型(6)的Yi分别是表示盈余管理程度的真实盈余管理总额(DREM)、操控性经营现金流量(DCFO)、操控性生产成本(DPROD)和操控性酌量费用(DDISEXP)4个被解释变量。

3 实证结果与分析

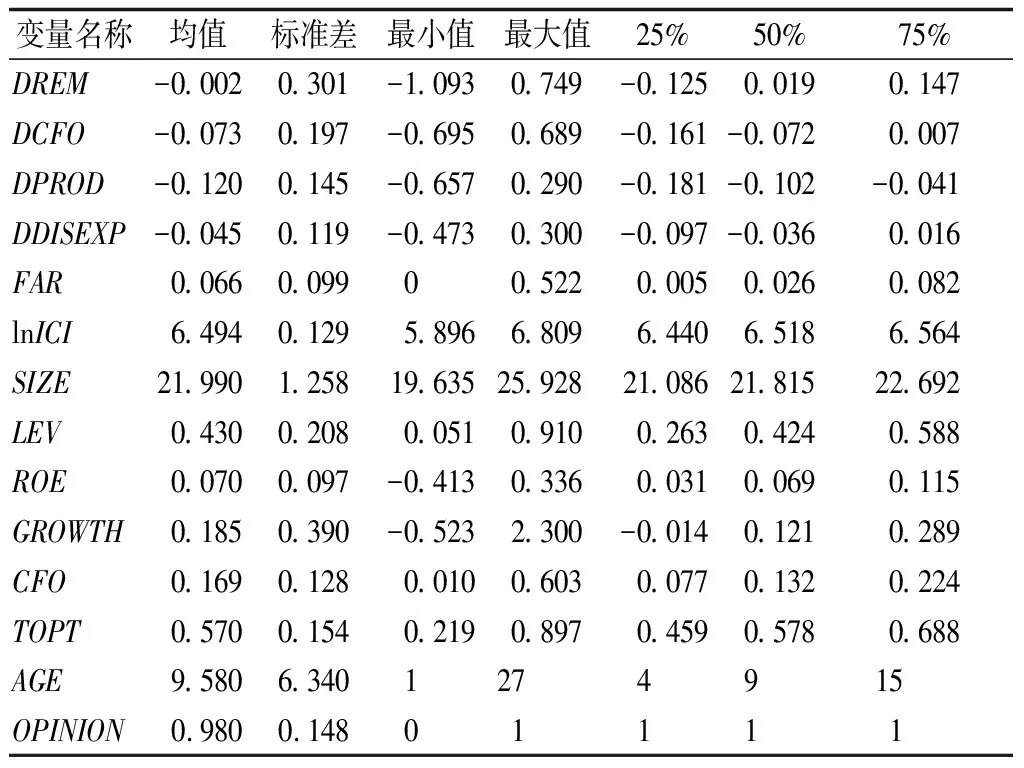

3.1 描述性统计分析

表2是16 918个样本观测值的描述性统计结果。表2显示,真实盈余管理总额的均值为-0.002,最小值为-1.093,最大值为0.749,且标准差较大,说明样本公司存在真实盈余管理,且公司间差异较大。金融资产持有率在0至0.522之间,上市公司间差异较大,最小值为0,最大值为0.522,其均值为0.066,标准差相对较小,说明非金融公司的金融化程度跨度较大,但总体而言,非金融公司较为普遍存在金融化现象。内部控制指标均值为6.494,最小值为5.896,最大值为6.809,说明样本公司内部控制质量存在较大差异。

3.2 回归检验结果

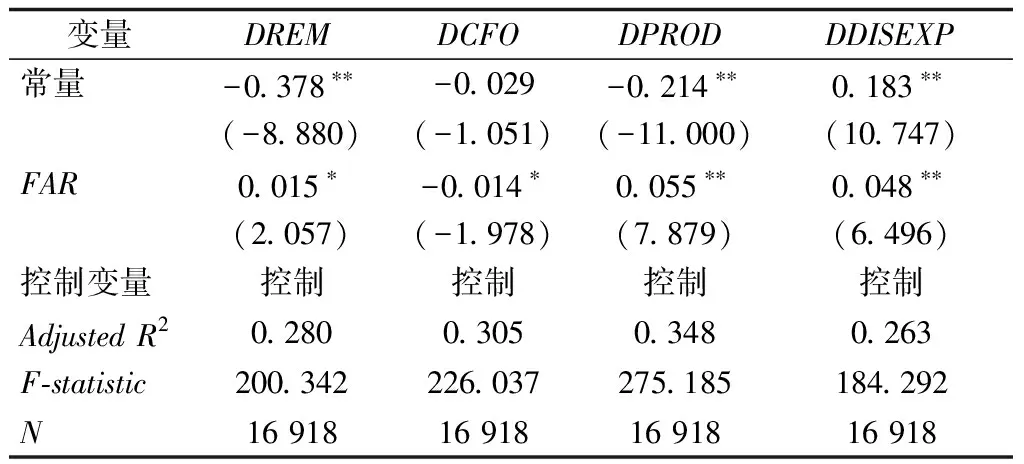

3.2.1 金融化程度对盈余质量的直接影响

表3是非金融公司金融化程度对盈余质量影响的回归结果。第一列回归结果显示,在以比较综合的DREM为被解释变量的模型中,非金融公司金融化程度与真实盈余管理总额显著正相关。另外,结合模型(4),第二列和第三列的回归结果也与第一列相符,这说明在其他因素不变的情况下,非金融公司的金融化程度越高,盈余质量越低,金融化程度与盈余质量显著负相关。假设1得到验证。这可能是因为目前国内有关金融资产的会计准则为盈余管理提供了较大空间,当企业的金融化程度升高,拥有大量金融资产时,管理层容易利用这些金融资产进行盈余管理,从而导致企业盈余质量下降。

表1 变量定义表

表2 变量描述性统计

表3 金融化程度与盈余质量的回归结果

注:括号内为t值,**、*分别表示在1%、5%水平上显著。下同

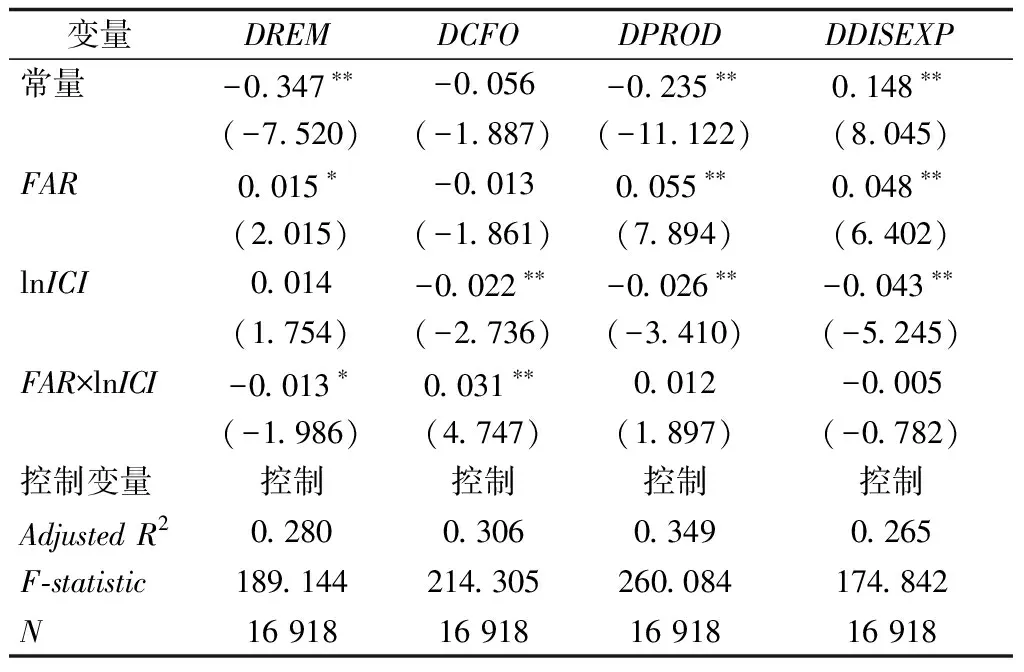

3.2.2 内部控制对金融化程度与盈余质量关系的调节作用

表4是内部控制对非金融公司金融化程度与盈余质量关系调节作用的回归结果。第一列的回归结果显示,金融资产持有率的系数显著为正,与前文的检验结果一致,说明非金融公司金融化程度的提高,将会降低企业的盈余质量。金融资产持有率与内部控制的交互项(FAR×lnICI)与真实盈余管理总额显著负相关,表明随着非金融公司内部控制质量的提高,其金融化程度提升所增加的真实盈余管理总额显著下降,低于内部控制质量低的非金融公司提高金融化程度所增加的真实盈余管理总额。因此,内部控制在非金融公司金融化程度与其盈余质量的关系中起到了调节作用,有效的内部控制能显著抑制金融化程度对盈余质量的负向影响,假设2得到验证。

表4 内部控制质量调节效应的回归结果

4 研究结论与政策启示

本研究以2008—2017年沪深两市A股非金融上市公司为研究对象,检验非金融公司金融化程度是否影响其盈余质量,并进一步检验内部控制在两者关系中的作用。研究发现:2008—2017年中国非金融上市公司普遍存在金融化行为,部分企业金融化程度较为严重;在其他因素不变的情况下,非金融公司的金融资产持有率或金融收益占比越高,企业的盈余质量越低;随着内部控制质量提高,内部控制对非金融公司金融化程度与盈余质量负向影响的抑制作用增强,也就是说有效的内部控制能显著抑制该负向影响。

本研究为治理我国非金融公司盈余管理行为指明了一个重要途径,即提高内部控制质量有助于提升非金融公司盈余质量。首先,由于金融资产具有较高的风险,且容易导致企业的盈余波动与现金流波动增加,因此非金融公司的决策机构应当关注公司的金融化程度,防止出现过度金融化使企业面临较大的经营风险并进一步对公司的盈余质量产生不利影响;其次,本文实证研究表明高质量内部控制显著削弱公司金融化程度对其盈余质量的负向影响,上市公司应当加强自身内部控制建设,提高内部控制质量;第三,政府有关部门应进一步健全资本市场的监管制度以有效遏制非金融公司利用金融资产进行盈余管理降低财务报告信息质量的行为。同时,进一步完善金融资产相关会计准则,降低企业利用金融资产进行盈余管理的可能性。