基于自由现金流量的企业价值评估

摘要:企业价值评估在经营体制完善的大中型公司备受关注,而在众多评估指标中,自由现金流量更为准确、全面地体现了企业价值。像企业兼并与收购这样的业务经常发生,不论是对收购企业还是对被收购企业而言,科学合理地评估企业价值则有着非常重要的意义。

关键词:企业价值评估;自由现金流量;价值管理

一、自由现金流量在企业价值评估中的应用

企业管理人员的目标,便是将企业的收益最大化。那么在众多的评价指标中,自由现金流量无疑是非常重要的。它可以非常直观、准确地说明一个企业总的营业利润得失和企业投资项目的价值比对。而市盈率、净利率和经营活动净现金流量都不能完美的阐述这两点。可以说,自由现金流量可以很好地说明一个企业的发展潜力和创造潜力。一言概之,自由现金流量评估体系所表明的未来自由现金流量和资本成本,是一个公司在未来的发展中,可以切实提供给股东和债权人的利益。

二、基于自由现金流量的企业价值评估

(一)自由现金流量的含义与计算

1.自由现金流量的含义

企业的自由现金流量是指把税收、必要的资本性支出和营运资本增加扣除以后,然后支付给债权人或股东的现金流量。

2.自由现金流量的计算

自由现金流量=息税前利润+折旧-所得税-资本性支出-营运资本净增加=税后净营业利润-净投资=债权人自由现金流量+股东自由现金流量

其中:税后净营业利润=息税前利润-所得税

净投资=资本性支出+营运资本净增加-折旧

(二)模型评估公式

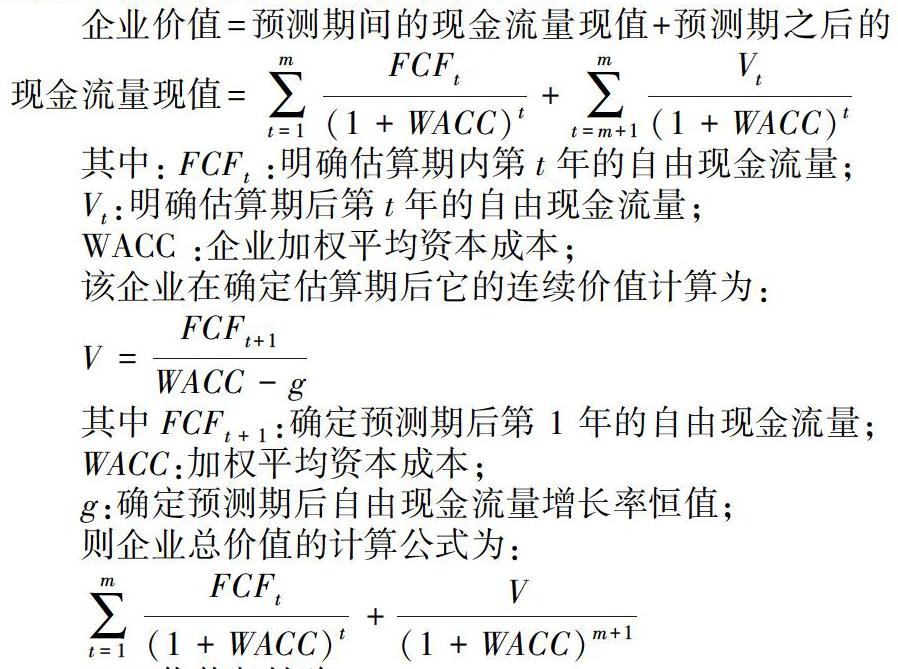

在自由现金流量的评估模型中,一般来说,会分为两个部分。预算期前和预算期后,简单地说就是企业在未来的发展中,有着连续性的资产变化。在估算期内的现金流量现值与估算期之后的现金流量现值,整合起来就是完整的企业价值。所以有以下计算公式。

企业价值=预测期间的现金流量现值+预测期之后的

其中:FCFt:明确估算期内第t年的自由现金流量;

Vt:明确估算期后第t年的自由现金流量;

WACC:企业加权平均资本成本;

该企业在确定估算期后它的连续价值计算为:

其中FCFt+1:确定预测期后第1年的自由现金流量;

WACC:加权平均资本成本;

g:确定预测期后自由现金流量增长率恒值;

则企业总价值的计算公式为:

(三)优势与缺陷

1.采用自由现金流量评价企业价值的优势

自由现金流量在评价企业价值方面把经营现金净流量、传统会计利润等指标的缺陷做了有效的弥补,有下列的优势。

(1)认为的主观干扰可以相应的有所避免。自由现金流量的核算是基于收付实现制,那么这样就能完全有效的抛开权责发生制下也许会存在的弊端,即会造假利润的风险。自由现金流量是在企业运营过程中产生的实际利润额,所能体现的是企业可以进行使用的流动资金或者企业所产生的盈余。

(2)在一个公司企业当中,经常有着持续性的投资,时间不一致,这样会使得不同时间段的投资,即使资本一样,但实际投资却是不同的。可是自由现金流量考虑得比较全面,它将不同时间段的现金整理在同一时间段,可以将企业不同时间段的收益现金,准确的分配给股东和债权人。真实、客观地反映了企业的价值,从而避免了分配不均和弄虚作假。

(3)自由现金流量比其他指标具有更加系统的综合反映能力。用自由现金流量能披露出企业的关键信息。通过比较各种财务信息的真实性,综合反映企业的整体经营水平,同时可以对财务信息的失真进行检测并且去伪存真。

(4)自由现金流量充分考虑到了资本会随着时间的推移而产生变化。所以它将资本的时间价值也考虑在内了。在一个企业当中,资本是不断流动的,多年以后的资本如果折算到现在有可能会变得不符合理想中的价值。所以,自由现金流量利用折现率,充分地体现了资本的时间价值。

2.评估模型存在的缺陷

(1)对未来自由现金流量的预测于公司公开的审计信息,這会存在一定的风险。因为财务报告的分析毕竟对其他方面的信息披露比较少,这样会影响对公司的经营成果分析、战略研究以及存在问题的改进等方面的问题。

(2)撤开自由现金流量模型自身的缺陷不说,它在我国的运用仍然存在着困难。我国资本市场发展不全面,商品市场不发达,在价格确定和风险发现并且有效地利用价格信号引导资源配置方面存在较多的偏差,效率很低。上市公司存在着较为普遍的市场操控行为,公布的财务数据真实性有待考虑,并且,我国现在也不具备成熟的评估中介机构。

三、自由现金流量在中小企业价值评估中的适用性分析

(一)企业规模以及会计制度方面

如果要评价一个企业的企业价值,那么自由现金流量无疑是最为受到广泛认可的。但这有一个重要前提,就是公司能够对未来的一些资本的投资和现金的回报有一个准确的预测,但是就我国目前的情况来看,很多的中小企业都达不到这么高的标准,因为他们公司的一些会计制度并不完善。

(二)运用自由现金流量法评估的原因分析

在运用自由现金流量法的时候,前提就是必须掌握未来的现金流量和贴现率。尤其注意的是它适用于目前自由现金流量为正的企业,且未来也能较为准确的进行评估的资产。所以中小企业的未来的不确定性增加了这种方法的使用。

虽然中小企业的未来发展有很大的不确定性,给预测带来了较大的难题。但是从另一方面来说,中小企业的涉及的市场范围比较小,大部分只是在少数的市场领域经营,细分市场比较明确,那么在进行未来资产评估的时候,它的难度就会显著的降低。一般来说中小企业会分为两种:一种是供大于求,公司的生产产量没有任何问题,但就是苦于没有市场;另一种就是市场需求很大,但是企业自身的能力有限,生产量很小,需大于供。所以经常会有一些中小型企业突然飞速增长,正是因为它只要解决一方面的问题,那么它成长的速度将会非常快。

(三)误差分析

在上面的分析中,中小企业成长的速度比较快说明个别的误差也就不会影响到公司的预算。但是由于大型企业增长率偏小,很小数值的偏差都会引起估值的偏离,那么它的预算将会变得比较困难,稍微有所波动,就会引起很大的误差。

并且我们对中小企业进行评估的目的,是建立在向它投资盈利的目的上,如果从它的升值空间、盈利方法、管理阶层等方面来决定是否投资,整体已经决定了投资是否盈亏。而细节方面则从财务报告来决定股权的价格,进行小幅度的调整,这样只是会影响我们所赚钱的多一点或是少一点,出现的一些细小的误差,也都是会在人们的可接受范围之内。

四、结论

在企业价值的评估中,有许多种方法以及指标来衡量,而我们要做的就是选取相对准确的评估方法或者指标去估算企业的盈利能力,自由现金流量在企业价值评估中更能贴切于各种价值理论。更重要的是,它把企业整体经营所创造的现金利润的价值能更加准确的反映出来。

参考文献:

[1]王继晨.对自由现金流量计算模式的探讨[J].商业会计,2011·

[2]王龙.基于自由现金流的企业价值评估方法研究[D].长沙:湖南大学,2014(10).

[3]谭金祷.尉京红.李嘉斌.企业价值评估方法选择及应用.合作经济与科技,2014(2).

[4]畔仙丽.自由现金流量与企业价值评估.经营管理,2010(7).

[5]王俊峰,游丽.评估企业价值的主要财务模型应用分析[J].财会通讯,2013(1).

[6]王文.从现金流量表的角度观察企业价值[J].现代商业,2009(8).

[7]于胜道.自由现金流量研究综述.发展与应用.经济与管理研究,2014(12).

作者简介:

赵勇,唐兴天下投资管理(西安)有限责任公司,陕西西安。