上市公司可转债融资与盈余管理动机的实证分析

孙朦朦

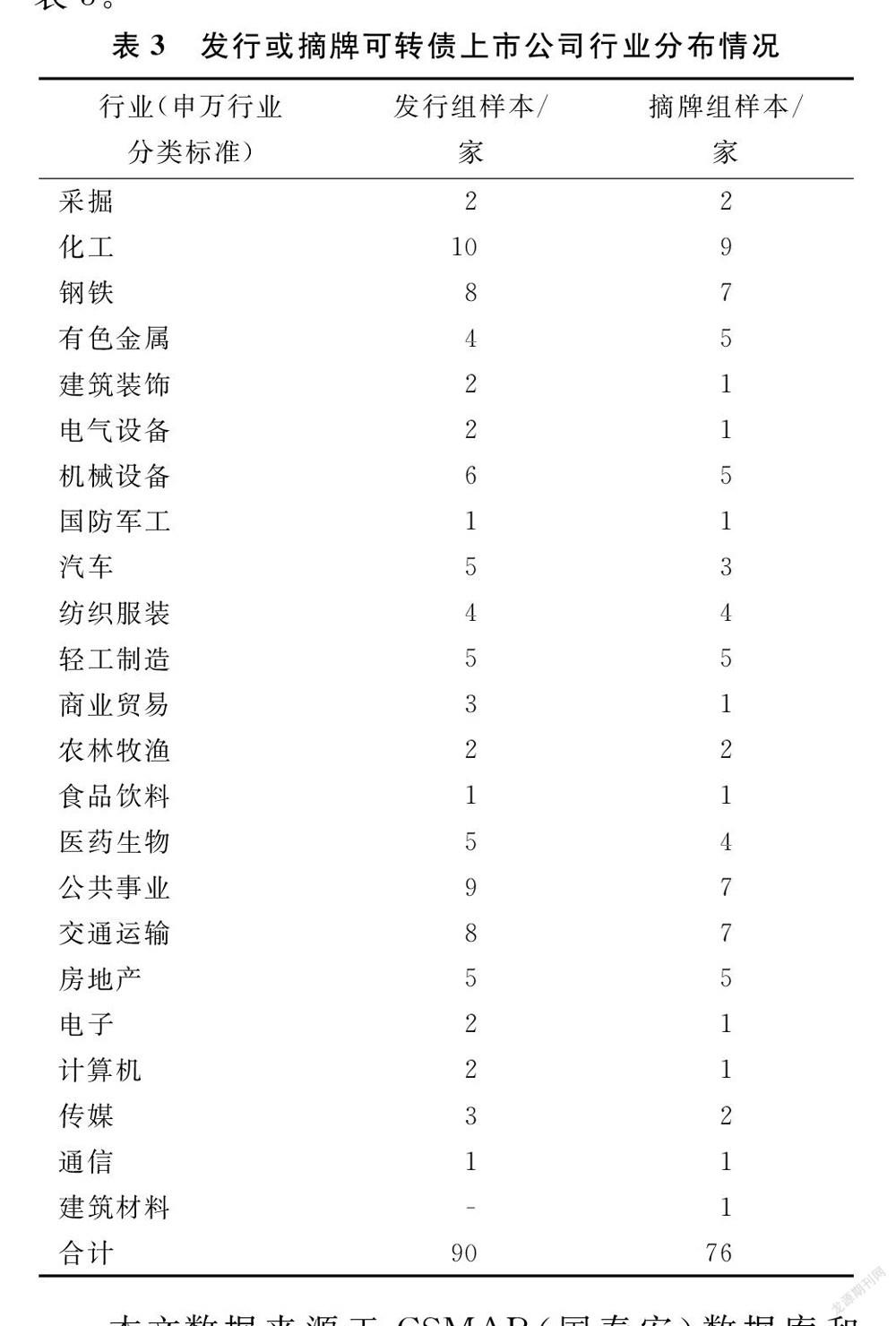

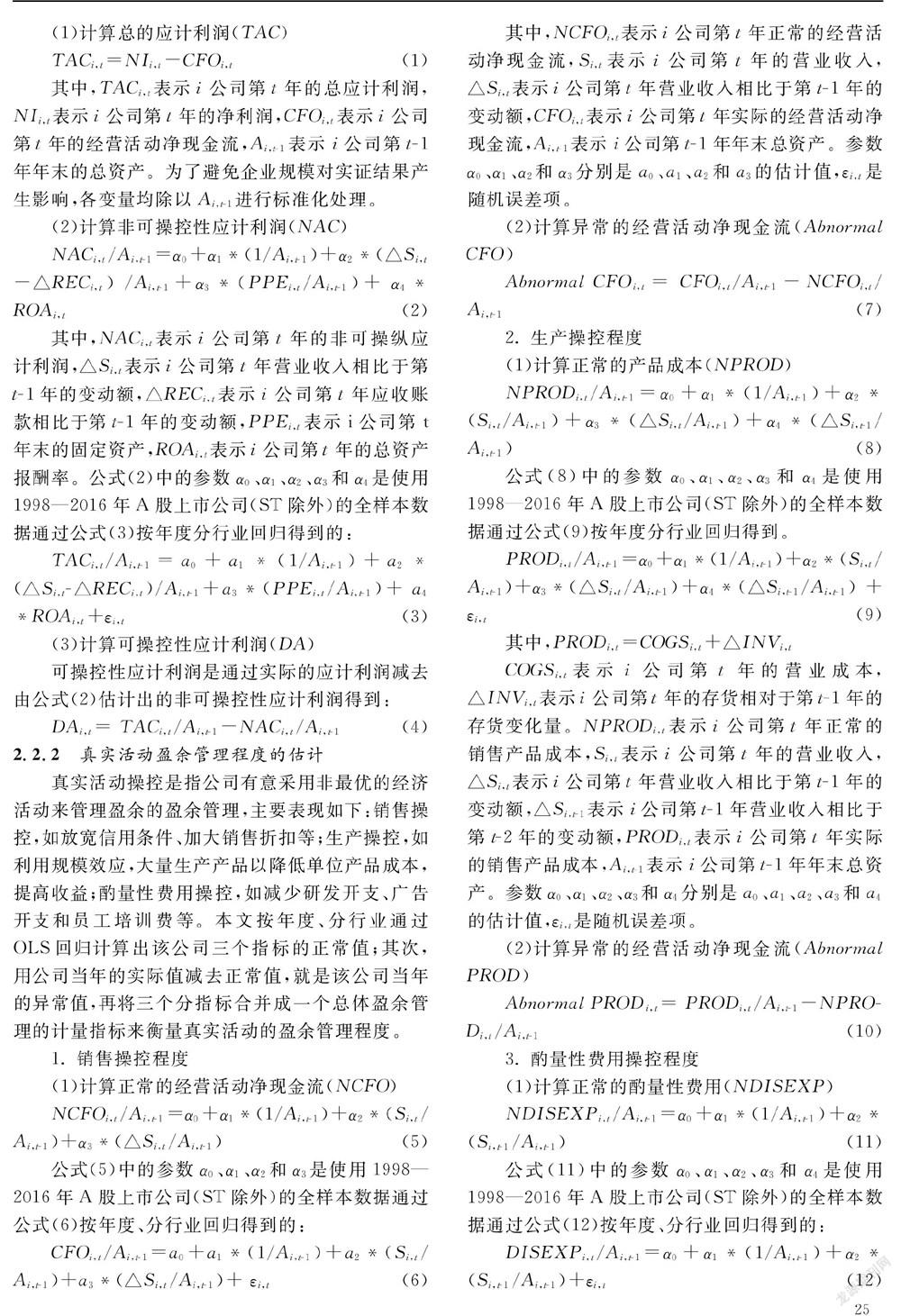

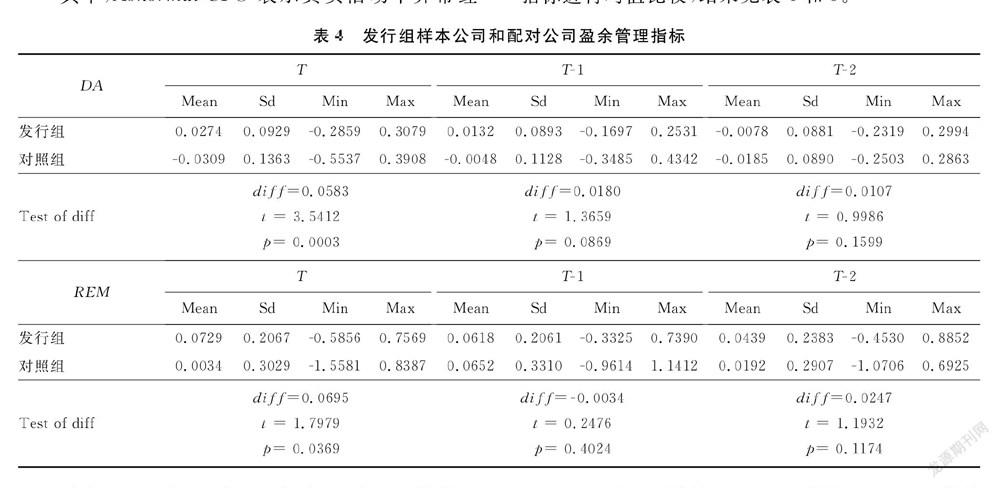

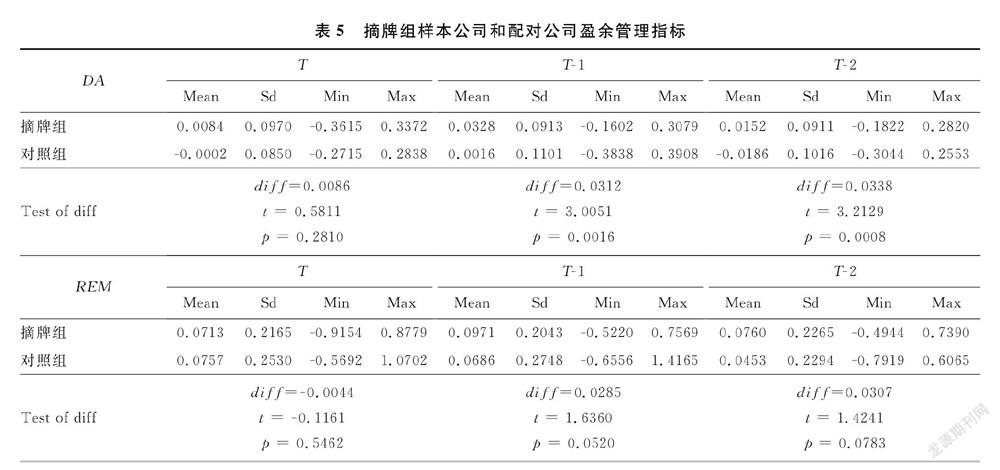

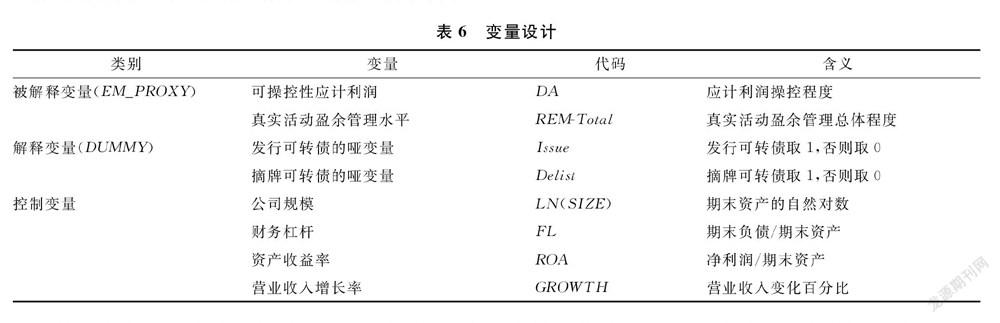

摘 要: 以2000—2016年间发行和赎回可转债的A股上市公司为样本,以1998—2016年间的数据,在同行业中选取与样本公司规模和盈利能力相近的公司作为配对样本,采用应计项目操控与真实活动操控两种模型研究了我国上市公司在发行和赎回可转债过程中的盈余管理行为。研究表明,上市公司在发行可转债的当年会采用应计项目操控与真实活动操控两种方式做大利润,吸引投资者,达到顺利发行的目的;在摘牌可转债的前一年,上市公司会采用应计项目盈余管理,粉饰公司业绩刺激债券持有人转股。

关键词: 可转换债券;盈余管理;应计项目;真实活动操控

中图分类号: F 83

文献标志码: A

Abstract: This article takes the listed companies that issued and delisted convertible bonds between 2000 and 2016 as a sample, and selects companies in the same industry that are similar in size and profitability to the sample companies as matching samples. Then, this paper study the earnings management behavior of listed companies in China while they issued and delisted convertible bonds, using accrual-based and real activity manipulation models. Research shows that when a listed company issues convertible bonds, it will use accrual and real activity manipulation in the year to attract investors. And in the year before delisting convertible bonds, listed companies will use accrued-based earnings management to stimulate bondholders to convert bonds into shares.

Key words: convertible bonds; earning management; accrual-based; real activity manipulation

1 文獻综述及假设提出

1.1 文献综述

西方学术界对盈余管理已有二十多年的研究,大部分研究文献将盈余管理动机分为三类:资本市场动机、契约动机和监管动机。鉴于国内资本市场的发达程度和制度环境跟国外有明显的差别,国内上市公司进行盈余管理主要是迎合政府监管,包括IPO、增发、配股以及避免被ST等。

Aharony et al.(1993)最早提出了发行企业在公开上市前会选择会计方法提高净收益。Friedlan(1994)通过分析会计信息在IPO定价中的作用,发现企业会在公开募股前采用增加收益的应计方法提高招股书中最近期间的财务报告数据。Tech et al.(1998)证实了IPO公司在发行当年进行向上的盈余管理,IPO后会出现业绩反转。在国内公司IPO过程中,盈利指标是决定企业能否上市以及定价的重要指标,大量国内学者在对中国资本市场IPO数据进行实证检验中,证明了国内企业在首发上市的过程中普遍存在盈余管理行为,目的是提高股票发行价格。Aharony et al.(2000)最早对国内公司IPO的盈余管理进行研究,验证了我国1992—1995年间IPO的B股和H股83家国有企业存在上市财务包装行为。随后,林舒等(2000)采用类似的研究方法验证了国内A股公司存在IPO前运用盈余管理手段美化报告期收益的现象。在对盈余管理计量模型不断完善的基础上,张宗益等(2003)运用修正的Jones模型证实了国内A股上市公司在IPO发行的前一年、当年和后一年均存在盈余管理的行为,其中发行当年盈余管理程度最高。IPO企业发行前后存在系统性的盈余管理行为:发行前一年,为了提高发行价格,人为调增利润;发行当年,为了避免利润指标快速下滑,人为调增利润;发行后一年,存在人为调减利润,进行利润“准备”(王春峰,2003)。

2005年股权分置改革后,定向增发取代了配股和公开增发成为上市公司主要的股权再融资方式。国内外学者普遍认为定向增发的公司存在盈余管理的可能性。Cline et al.(2010)首次对上市公司定向增发过程中的盈余管理行为进行了研究,发现定向增发前存在通过应计项目操纵利润的现象,操纵利润程度越高对上市公司业绩负面影响越大。王茂超等(2009)认为上市公司在定向增发的前三年和当年会进行向下的盈余管理;王晓亮等(2016)通过配对样本的均值比较及回归分析,发现定向增发公司在增发前一年及当年进行向上的盈余操纵。李增福等(2012)采用应计项目操控与真实活动操控两种模型,研究表明公司在定增当年进行正向应计盈余管理,在定增前一年便开始正向的真实活动盈余管理,定增当年真实活动盈余管理更为严重。根据定向增发对象的不同,当发行股份给大股东时,发行前没有向上的盈余管理;当发行给机构投资者时,会在发行前一年进行正向的盈余管理(郑琦等,2009;章卫东等,2010)

近年,发行可转债成为国内上市公司外部融资的重要融资工具。国内学者经过对公司发行可转债动机的论证,认为国内上市公司发行可转债是为了降低融资成本和在上市公司市值被低估时实现递延股权融资(刘舒娜等,2006;陈红霞等,2006;柯大刚等,2006)。另外,有一部分学者认为发行可转债有利于减少上市公司避免股权再融资时因信息不对称产生的逆向选择成本(曾康霖等,2008;牛栋瑜等,2009)。对发债公司而言,可转债具有降低融资成本、优化公司资本结构等优势,但是部分研究发现国内上市公司发行可转债后出现股价和经营业绩显著下滑的现象,原因在于上市公司发行可转债当年普遍利用盈余管理提高公司利润(于瑾等,2011;刘娥平等,2011)。吴益韩(2011)对2000—2008年间发行和摘牌可转债的上市公司进行研究,通过将上市公司发行和摘牌可转债当年的应计项目盈余管理程度进行回归分析发现上市公司在发行当年相比于前后年有较强的向上盈余管理。梁鑫(2012)采用方差分析的方法对2006—2010年间发行和摘牌可转债的上市公司进行研究,发现上市公司在发行和摘牌当年相比于前后年有较强的向上盈余管理动机。

综合上述国内外关于上市公司融资和盈余管理的研究,上市公司首发及定向增发过程中盈余管理行为的理论比较成熟。在可转债研究方面,大多数学者主要集中在可转债融资的动机及可转债融资对企业业绩的影响等方面,且主要针对可转债的发行,很少涉及赎回行为的研究。对可转债的盈余管理研究文献较少,仅有的文献均研究上市公司的应计项目操控动机且研究方法缺乏严谨性。随着会计准则的日益完善和监管力度不断加强,上市公司会更倾向于进行真实活动盈余管理。本文将以2000—2016年间发行和赎回可转债的A股上市公司为样本,以1998—2016年间的数据,在同行业中选取与样本公司规模和盈利能力相近的公司作为配对样本,研究上市公司在发行和摘牌可转债过程中的应计项目盈余管理与真实活动盈余管理动机,为监管层提供参考,维护投资者的切身利益。

1.2 研究假设

可转换债券作为一种普通债券和转股看涨期权的混合金融工具,其价值由纯债券价值和转换期权价值共同决定,投资者可以根据股价做出是否转股的选择。其中,纯债券价值是投资者收益的最低保障,转换期权价值主要受到股票市场价格和转股价格的影响,股票的市场价格高于转股价格越多,可转换债券的转换期权价值越高。在市场信息充分的情况下,股票的市场价格是股票内在投资价值的无偏估计,而股票的内在投资价值是基于投资者对公司经营业绩的预期。因此,上市公司为了提高公司的股价,有动机通过盈余管理的方式粉饰公司的经营业绩。

为了提高可转债的价值进而增加投资者购买可转债的意愿,上市公司在发行可转债时很可能通过向上操纵盈余管理来提高公司的股票市场价格。另外,根据《上市公司证券发行管理办法》对转股价格的约定,“转股价格不低于募集说明书公告日前二十个交易日该公司股票交易均价和前一交易日的均价”,较高的股票市场价格有利于对约定较高的转股价格造成支撑,从而降低可转债的转换比例,减少转股后对股权的稀释。基于以上分析,提出本文的第一个假设:

H1:上市公司在发行可转换债券当年有向上的盈余管理动机,采用应计项目操控和真实活动操控进行盈余管理。

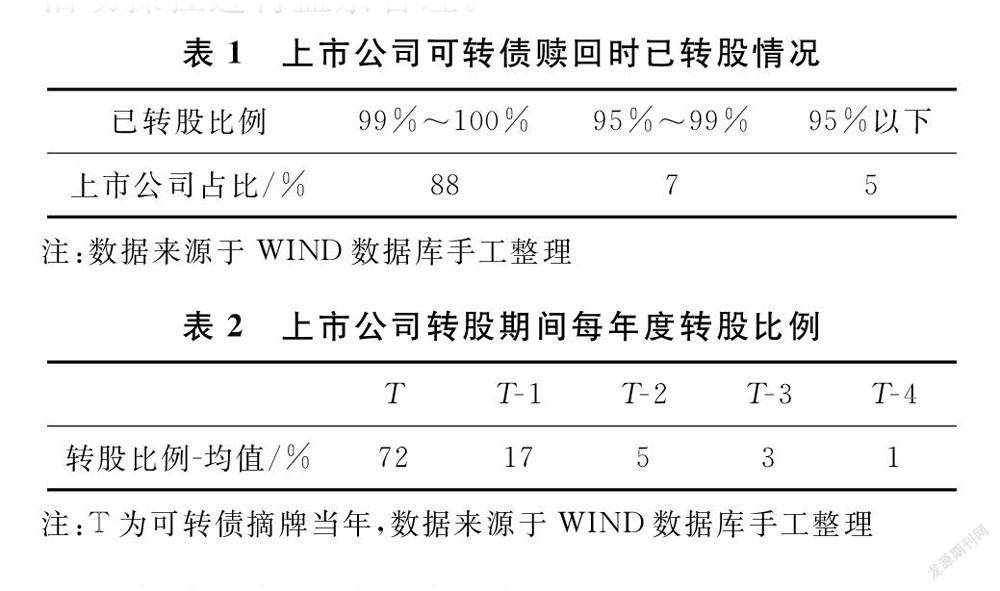

根据已有的研究文献,国内上市公司发行的可转债大多偏股权性,即上市公司的最终目的是想让投资者将持有的可转债转换为公司股票,通过转股价格提前将增发新股的价格锁定在较高水平,从而避免市值被低估。一般情况下,可转债的摘牌方式分为到期摘牌和提前赎回。在国内可转债市场上,有超过80%的可转债是提前赎回的,而上市公司在提前赎回可转债时,尚未转股的可转债占总发行量的比例较低,88%的上市公司发行的可转债在赎回时已转股比例达到了99%以上(见表1),而且多集中在赎回当年及前一年(见表2)。转股期间,股票市场价格高于转股价格的程度越高,越有利于刺激投资者转股。因此,为了提高投资者的转股意愿或者加速投资者转股,上市公司很有可能通过向上的盈余管理来提高股价,加快可转换债券的转股速度,即本文的第二个假设:

H2:上市公司在赎回可转换债券当年及前一年有向上的盈余管理动机,采用应计项目操控和真实活动操控进行盈余管理。

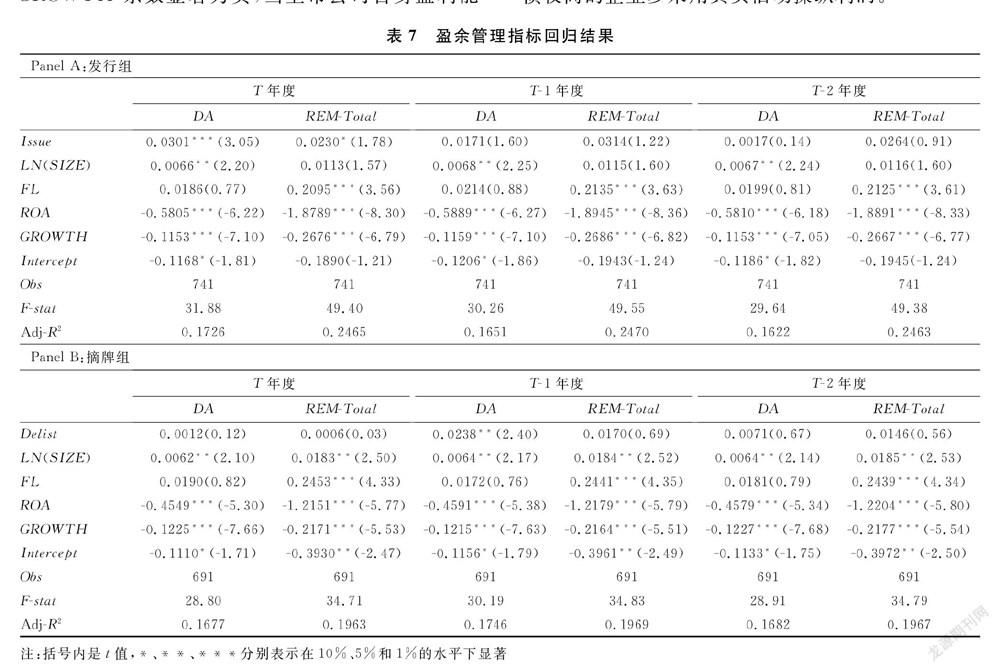

由表7可以看出,Delist系数均为正。在T-1年度,应计项目中Delist系数的t值为2.40,在5%水平下显著为正,说明上市公司在摘牌可转债前一年明显通过应计项目盈余管理做大利润;真实活动操控项目中Delist系数的t值为0.69,不显著为正。在T和T-2年度,Delist系数均不显著为正,部分符合假设2。由此可见,我国上市公司在摘牌可转债前一年有明显的操控应计项目做大利润的盈余管理动机,通过粉饰企业业绩激励债券持有人转股,而在上市公司摘牌可转债的當年没有发现明显的盈余管理。控制变量ROA 和GROWTH系数显著为负,当上市公司自身的盈利能力和成长性良好时,不需要通过盈余操纵粉饰企业业绩;LN(SIZE) 和FL系数均为正数,规模大的企业较多地采用可操纵应计利润和真实活动两种方式进行盈余管理,而负债较高的企业多采用真实活动操纵利润。

本文通过实证分析并没有发现上市公司在摘牌可转债当年有更高程度的盈余管理动机,与摘牌当年更高的转股比例不匹配,这与“中国特色”的可转债市场环境相关。在我国,上市公司发行可转债绝大多数是附有赎回条款和向下修正转股价格条款的,这两个条款的设计在某种程度上成为上市公司迫使投资者加速转股的工具。赎回条款是指当上市公司满足赎回条件时,有权以条款约定的赎回价格赎回可转换债券。由于赎回价格往往低于转股价格,理性的投资者自然会选择转股,因此提前赎回成为上市公司强制性转股的手段。而向下修正转股价格条款是上市公司在满足一定条件时可以下调转股价格,投资者可以以更低的成本获得公司股票,一方面可以刺激投资者转股,另一方面转股价格降低使得公司更容易达到赎回条件,两者共同作用使得上市公司迫使转股的控制力更强。如果上市公司行使赎回权,则需要在赎回条件满足后进行公告,由此本文对上市公司赎回公告前后的转股情况进行数据搜集整理(如表8所示),大部分上市公司摘牌当年的转股发生在赎回公告后,赎回公告的公告效应明显。因此,本文认为在可转债摘牌当年,上市公司更倾向于通过达到赎回条件行使赎回权来加速投资者转股。

3.3 稳健性检验

考虑到2005年的股权分置改革,以及2006年以前监管部门不断推出发行新规,国内上市公司可转债市场处于不断改革变动的状态,市场环境及发行机制真正完备健全是在2006年。为防止制度环境变动对实证结果产生影响,本文选取2006年以后发行和赎回可转债的上市公司组成新的样本,按照模型(15)进行回归分析。实证结果表明,T年度发行组应计项目和真实活动的Issue系数均显著为正,显著性水平分别为5%和10%;T-1年度和T-2年度Issue系数均不显著为正。T-1年度赎回组应计项目Delist系数显著为正,显著性水平为1%;T年度和T-2年度Delist系数均不显著为正;真实活动的Delist系数在T年度、T-1年度和T-2年度均不显著。由此可见,与上述实证结果基本一致。

4 结论

本文以2000—2016年发行和赎回可转债的A股上市公司作为样本,以1998—2016年的数据,运用应计项目操控与真实活动操控两种模型,研究我国发行和摘牌可转债的上市公司的盈余管理行为,研究发现:在发行可转债当年上市公司会采用应计项目操控与真实活动操控利润,其中应计项目盈余管理更为严重;在摘牌可转债前一年上市公司采用应计项目盈余管理做大利润,刺激债券持有人转股,而在上市公司摘牌可转债的当年没有发现明显的盈余管理。本文认为公司在摘牌当年有可能更倾向于利用提前赎回的强制转股效应刺激投资者加速转股。这个研究结论对于监管部门对上市公司可转债融资的监督和管理有重要的实践意义。

由于我国可转债市场起步较晚,近几年才逐步呈现稳定发展的态势,样本公司数量不足,实证检验的结果容易因极端事件受影响。另外,国内可转债市场提前赎回的情况较多,发行和摘牌可转债的时间间隔较短,摘牌时尚未转股的存量可转债占总发行量的比例不大,每个样本转股进度不尽相同,可能会对可转债摘牌时上市公司的盈余管理动机研究结果产生影响。

参考文献:

[1] AHARONY J, LIN C J, LOEB M P. Initial public offerings, accounting choices, and earnings management[J]. Contemporary Accounting Research, 1993(10).

[2] FRIEDLAN J M. Accounting choices of issuers of initial public offerings[J]. Contemporary Accounting Research, 1994(11).

[3] DECHOW P M,SLOAN R G, SWEENEY A P. Detecting earnings management[J]. The Accounting Review, 1995(70).

[4] TEOH S H, WONG T J, RAO G. Earnings management and the long-term market performance of initial public offerings[J]. Social Science Electronic Publishing, 1999 (53).

[5] HEALY P M, WAHLEN J M. A review of the earnings management literature and its implications for standard setting[J]. AccountingHorizons, 1999(13).

[6] 林舒,魏明海. 中国A股发行公司首次公开募股过程中的盈利管理[J]. 中国会计与财务研究,2000(2).

[7] 王春峰,李吉栋. IPO企业盈余管理的实证检验[J]. 天津大學学报(社会科学版),2003(4).

[8] 张宗益,黄新建. 我国上市公司首次公开发行股票中的盈余管理实证研究[J].中国软科学,2003(10).

[9] 王茂超. 基于资本市场股权融资视角的盈余管理文献综述[J]. 江苏科技信息(学术研究), 2009(9).

[10] 王晓亮,俞静. 定向增发、盈余管理与股票流动性[J]. 财经问题研究,2016(1).

[11] 李增福,黄华林,连玉君. 股票定向增发、盈余管理与公司的业绩滑坡——基于应计项目操控与真实活动操控方式下的研究[J]. 数理统计与管理,2012(5).

[12] 章卫东. 定向增发新股与盈余管理——来自中国证券市场的经验证据[J]. 管理世界,2010(1).

[13] 刘舒娜,陈收,徐颖文. 可转换债券发行动因及股价效应研究[J]. 系统工程,2006(1).

[14] 陈红霞,袁显平. 股权结构与可转换债券融资关系分析[J]. 特区经济,2006(5).

[15] 柯大刚,袁显平. 可转换债券发行的动机探析[J]. 西安交通大学学报(社会科学版),2006(1).

[16] 曾康霖,徐子尧. 信息不对称视角下我国可转换债券融资研究[J]. 财贸经济,2008(4).

[17] 牛栋瑜,李芸,李晓明. 中国上市公司可转换债券发行动机的实证研究——基于信息不对称的观点[J]. 中国集体经济,2009(4).

[18] 刘娥平,刘春. 盈余管理、公司治理与可转债绩效滑坡[J]. 管理科学,2011(5).

[19] 吴益韩. 上市公司可转换债券融资与盈余管理研究[D]. 杭州:浙江财经学院,2011.

[20] 梁鑫. 上市公司可转换债券发行和摘牌的年度盈余管理研究[D]. 北京:对外经济贸易大学,2012.