我国创业板市场的“羊群效应”心理分析

——基于GARCH模型的研究

柴正猛 汪凌波 宋煜杰

(昆明理工大学,云南 昆明 650093)

1 现状分析

2015年至2016年初的中国股市可谓一波三折,尤其是在2016年开年第一个交易日,众投资者期待的红包行情不但没有如期到来,股指还一路大幅低开低走,遭遇了A股熔断的巨大冲击。在中国,我们可以把整个证券投资市场的各大投资群体看作一个“羊群”,将市场中的每一个参与者都看作是“羊群”中的一只“羊”。此次股灾中的多次暴跌从投资者非理性角度来说,正是市场中这样的一只只“羊”所造成的。“头羊”出于某种原因做出了抛售股票的个体行动,该行为被市场中其他的投资者观察到后,未深入考虑便跟风行动,大量抛售股票,造成股市一次次的大幅度下跌。这一切导致证券市场波动的异象几乎可以用“羊群效应”来解释。本文就2015年至2016年初的股市情况,抛开宏观层面的因素,以研究“羊群效应”为基础,用实证分析的方法来研究投资者在创业板市场的投资过程中出现的非理性因素,以此警醒证券投资者,并进一步降低非理性因素对证券投资的影响,从而降低存在的风险。

基于以上研究,本文提出如下假设。

(1)在2015年底至2016年证券市场异常波动的背景下,投资者的非理性交易心理和行为引致了大规模的“羊群效应”。

(2)在现如今的证券市场中,存在大量的正反馈交易行为。正是由于“羊群效应”的心理行为导致了正反馈交易机制的形成。

2 理论概述

二十世纪七十年代,众学者首次提出了经济界的“羊群效应”。目前理论上对于“羊群行为”的定义有很多,根据不同的划分依据具有不同的类型。一种划分标准即是把“羊群行为”按照理性与非理性的标准进行划分。另一种划分类型是Bikchandani和Sharma认为的“伪羊群行为”和“故意羊群行为”,内在发生机制是该分类的划分标准[1]。“羊群效应”最早曾出现在宏观经济学鼻祖凯恩斯(John Maynard Keynes)于1936年的著作《就业、利息和货币通论》中,他在书中曾提出“参与投资就像是参加选美,只有跟随大众的品味才能有所斩获。”这一“选美理论”就是最早期的“羊群效应”[2]。Banerjee在1992年提出“羊群行为”就是“虽然自身已有的信息显示不应该跟随他人的行动,但是人们在他人的影响下仍然会选择跟从”的一种行为模式[3]。Shiller则通过对人们的日常行为进行实证研究,发现在日常生活的决策中,人与人之间往往会互相影响,结果就是所有个体都会形成相似的思考模式和行为方式[4]。

凯恩斯认为“市场参与者都知道有一个大家都不想要的东西在传递”。这个情形可以视为是正反馈交易的雏形。德隆认为:“证券市场中的正反馈交易者总是根据一条固定的需求曲线而进行涨买跌卖的投资,完全属于噪声交易”。正反馈交易可以说是“羊群效应”的典型代表,也是分析证券投资中投资者心理问题的重要支撑。正反馈交易者通常会依靠表型直觉来进行决策分析,这种直觉即通过历史情境来对未来进行预测,并不会考虑与过去情境相匹配的可能性。他们多存在自我肯定偏差。而存在这种偏差的人大多认为他们的成功来源于自身能力的体现,失败则是由于运气不好或其他人为因素[5]。在我国证券市场中,正反馈交易机制大面积存在。即证券投资者买涨卖跌,从而造成了证券市场的内在不稳定性、资产价格泡沫形成及破灭的机制,也在一定程度上影响到了证券价格收益率呈非正态分布的特性。因此,学术界及政府监管部门开始广泛关注“羊群行为”和正反馈交易。

3 “羊群效应”实证研究

3.1 投资者存在理性心理前提下的“羊群效应”模型

由于大多数散户交易者并不能完全掌握交易信息及所涉及的金融知识,他们的交易大多处于非理性交易状态[6]。在分析理性交易与非理性交易的心理变化时先假设证券市场中的交易者是理性的。从该角度出发,本节内容采用以Milgrom和Glosten在1985年所提出的序贯交易模型为基础的“羊群效应”模型进行进一步分析,可以得知在投资者存在理性交易心理的前提下,“羊群效应”如何在证券市场中发挥作用[7]。

在存在理性交易心理的前提下,假设市场上的唯一风险资产A的资产价值不确定且A的值介于0到1之间。投资者也均属于投资中性,做市商规定为Ct卖价,Gt为买价,市场中的交易者序贯进入市场,并做出选择:e=C表示买入资产,e=M表示卖出资产,e=N表示不进行交易。假设具有内幕交易信息的交易者占交易者总数的比例为θ,他可得到的私人信息量分别用k和h表示,k表示好的消息,h表示坏的消息。假设私人信息出现的条件概率为[8]:

假设做市商可获得的公共信息为It=(b1,b2,…bt-1),此时不计交易成本并且他们的期望回报为零时,则遵循以下交易报价规则:

得到内幕消息的交易者的投资策略为:若 E(A |e, It)<Ct,则选择买入资产;若 E(A |e, It)>Gt,则选择卖出资产;若 E(A |e, It)∈(Ct,Gt),则选择不进行投资交易。

3.2 投资者存在非理性心理前提下的“羊群效应”模型

上文中已经分析了当投资者存在非理性心理的情况下做市商及普通市场交易者对证券市场中某种证券做出的价格预期,现在分析当投资者存在非理性预期情况下的“羊群效应”模型[9]。

假设投资者存在非理性心理因素,且当前效用函数

其中,n表示证券市场中风险资产的投入量,m表示市场中流通的现金总量,υ表示投资者对市场交易信息的反馈度。如果μ>1,说明投资者对市场中的信息存在反馈过度的情形;如果0<μ<1,则说明投资者对于市场信息反馈不足。ϑ表示投资者对资产价值估计的系统性偏差,如果ϑ>0,表示投资者存在盲目乐观的心理;如果ϑ<0,说明投资者对市场表示为悲观的心理预期。假定每个投资者以y为单次可以进行交易的资产数量,如果掌握内部市场信息的投资者选择买入资产,则保守买价βt满足以下公式:

可得该保守买价为:

根据(5)可知,决定投资者对证券市场中风险资产价值估计的影响因素有两类:信息因素E(A|k,It)和投资者行为因素,行为因素取决于μ和ϑ的取值,行为因素又取决于投资者的心理承受程度及对于市场信息的反映程度。仅当μ=1,ϑ=0时,投资者才处于完全理性的心理状态。然而,“羊群效应”的发生取决于投资者处于理性还是非理性状态,当理性的投资者占据绝大多数地位时,整个证券市场将很少甚至不会产生“羊群效应”,反之,整个市场将被“羊群行为”与“羊群效应”所笼罩[10]。

4 模型设计——基于GARCH模型的研究

为了进一步研究“羊群效应”心理因素是怎样影响证券市场的平稳运行以及在证券市场中是否存在由于投资者非理性心理因素的存在而产生的“羊群效应”,在这里以我国创业板市场为例并运用广义自回归条件异方差模型对我国的“羊群效应”作用机制进行更深一步的研究。

GARCH模型是以ARCH模型(即自回归条件异方差模型)为研究基础,该模型一般应用于金融数据的研究中,对时间序列的数据处理具有较为准确的把握。由于金融数据研究的样本容量有限,对于更高阶的ARCH模型来说容易出现较大误差,所以利用GARCH模型弥补误差较大的缺陷[11]。

GARCH数学模型方程如下所示:

其中,kt=var (et|ωt-1),ωt-1表示 t-1 时刻及其之前的全部信息,表示 r阶 ARCH 项,表示 i阶 GARCH 项。 该函数服从 AR(i)-GARCH(r,i)过程。 参数 et服从独立同分布,E(et)=0,D(et) =1,E(etep) =0(t≠p);r≥ 0, i> 0, τ0> 0, τi≥0, j=1,2,…i,αq≥0,q=1,2,…,i;参数均为有界实数,以此保证GARCH(r,i)过程具备宽平稳性。基于(6)模型,可验证证券市场分散度与市场收益率之间会否服从线性关系。当其二次项系数显著为负值时,则说明该证券市场中存在“羊群效应”[12]。本文将截面收益的绝对偏差CSAD表示如下:

其中,rmt代表t时刻该证券市场的投资收益率,rmtP和rmtq分别表示市场收益率出现特别高和特别低时的 P 分位数。G(rmt> rmtP)和 G(rmt< rmtq)表示当满足 rmt> rmtP时,G(rmt> rmtP)的值为 1,当满足 rmt< rmtq时,G(rmt>rmtq)的值为0。随机变量et服从独立同分布。为获得更为精准的计算结果,我们用t时刻的实际值表示期望 E(rmt,t),定义:

该模型在进行数据分析时采用t分布,因为该模型的随机扰动项不服从正态分布的分布规律。

4.1 数据来源及处理

本文所研究的数据样本来源于万得数据库,包括创业板市场所包含的成分股,对数据进行复权处理,选取股票2014年1月4日到2016年12月31日的复权收益率和日加权收益率[13],并运用Stata13软件进行计量分析。

为得到相对准确可靠的计算结果,在选取数据时将ST类股票和处于停牌阶段的股票剔除掉并选取剩余股票中的500只股票作为样本进行计算分析。根据公式:

其中,Et(Rq)表示 t时刻 q股票的期望收益。

4.2 实证检验及结果分析

通过计量软件结果如下表所示:

表1 创业板市场分散度指标的统计分析

表1显示了创业板市场成分股的市场分散化指标基本统计数据,并检验了序列市场分散化指标CSAD的平稳性和单位根检验,同时拒绝了单位根的存在,说明这些序列均属于平稳序列。

由于在金融市场中,投资者对于高风险的补偿要求拥有更高的期望收益率,运用GARCH模型可以更好地减小异方差和提高计量结果的准确性。先对公式(8)进行OLS回归,并对回归残差做GARCHLM检验,结果如下表所示,可清楚地看出利用该模型做回归存在明显的ARCH现象。

表2 创业板市场回归残差的GARCH-LM检验统计结果

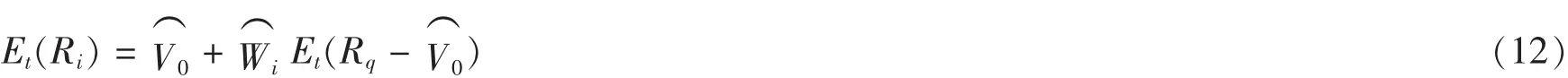

根据以上分析结果,本文建立了具备GARCH(3)的回归模型:

从上述回归结果来看,二次项系数显著为负。CSAD值变小,市场中的股票收益率相对集中,说明在考察期内创业板市场存在明显的“羊群效应”。

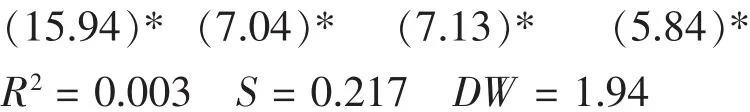

在2015年间,我国股市经历了暴涨与暴跌的奇怪现象,为研究股市中价格暴涨与暴跌时的“羊群效应”,利用公式(8)来分析股票收益率分别分布在5%和10%分位点的情况下,“羊群效应”是怎样发挥作用的。具体分析结果如表3所示。

表3 创业板市场价格暴涨与暴跌情况下的“羊群效应”检验结果

通过构建如上GARCH(3)模型,可以从计算结果中看出,当市场中出现暴涨与暴跌情形时,该股票市场存在明显的“羊群效应”。当价格出现剧烈波形时,股票的CSAD指数减小,说明收益率的分散化程度降低,换句话说明市场中存在明显的“羊群效应”,该现象很好地验证了2015年沪深大盘指数上涨时,创业板大盘指数也在上涨的事实。根据表3,5%分位点时的回归系数要比10%分位点时的回归系数较大,说明在价格剧烈波动的情形下,由于价格的差异形成了明显的“羊群效应”。当价格大幅上涨时,大多数投资者会根据庄家的行动而跟风买入不顾后果,并大量持仓,与此同时,不断有大量的投资者盲目跟着估价的上涨买入更多的股票,造成的结果是股票价格不断上涨并保持继续高涨的趋势,这种情况使得“羊群效应”越来越明显,当然最终将导致价格泡沫,增大市场风险,对证券市场的正常运转产生极大的负面影响。当股价暴跌时,由于我国不存在空头机制,一些投资者认为股票价格在开始下跌一段时间后会出现反转的趋势而不会将股票低价卖出,另一些掌握内部消息的庄家与机构投资者会迅速卖出股票,这样也会造成其余大量投资者跟风将股票卖出导致的卖方“羊群效应”。

4.3 模型设计——基于反馈交易的研究

通过上述模型理论可知我国证券市场的交易存在明显的“羊群效应”,这种明显的“羊群行为”是导致正反馈交易的一个重要原因,下面将对我国创业板是否存在正反馈交易行为进行实证研究。

根据正反馈交易的交易特征以及在该种交易存在的前提下证券交易价格与其实际的证券价值存在一定的偏差,这样使得该市场的整体盈利水平呈现序列相关性[14],因此本文做出如下模型:

由于对收益率采用对数形式可使其呈现出正太分布的特点[15-18],所以本文对Pt采用一阶差分形式:

其中,Pt=lnPt,Pt为t时的创业板指数。假设:

由以上公式又提出如下假设:

H0:如果ω0=ω1=ω2=… ωk=0则指数收益率Qt不存在序列自相关性。

H1:如果ω0,ω1,ω2… ωk中至少有一个显著不为零,则指数收益率Qt存在序列自相关性。

反馈交易者对股票的需求函数:

其中:Qt-1表示第t-1期的股票收益即前期收益,μ用来区分反馈交易者的类型,当且仅当μ>0时为正反馈交易,否则为负反馈交易。

在证券投资市场中,正反馈交易者大多存在这样的心理偏差,他们总是认为证券价格会在长期内处于上涨的趋势,当价格持续上涨时买入证券,当价格出现暴跌时卖出所持证券。如果用收益率分布图形来表示即为其极值数的分布数量大于遵循正太分布时的极值数量。负反馈交易者则大多遵循低买高卖的投资策略,这也正是大部分投资者的交易策略。在证券交易市场中,当证券的波动趋势趋于平稳时,大多数投资者均为负反馈投资者。但当股市出现剧烈波动时,正、负反馈交易者会出现相互转变的可能,这样形成不同于往常正太分布的收益分布图形,会出现高峰厚尾的异常分布现象[19-22]。

4.4 正反馈交易的实证分析

由上述研究可知,如果证券市场中大量存在着两种反馈机制的交易者,那么证券市场的收益率会呈现出相对其他时间段更强的自相关性。当正反馈交易者占据市场绝大多数的投资者时,由于“羊群效应”的作用使得投资者大多出现价格上涨时大量持仓,而价格下跌时大量减仓的交易现象,这是一种对于证券市场信息过激反应的交易行为,使得收益呈现出明显的负相关性。此时,证券价格将高于其原本的价值,伴随着市场的剧烈波动产生。相反,负反馈交易者由于对于投资相对保守,他们大多购进那些证券的内在价值低于其价格的证券进行投资,这样的结果是可以更好地稳定市场交易秩序,使得整个市场不至于太过动荡。

这里采用Sentana和Wadhwani在1992年提出的模型进行检验,样本同样选取创业板市场所包含的成分股,对数据进行复权处理,选取股票2014年1月4日到2016年12月31日的复权收益率和日加权收益率。同样采用4.1节中所述的GARCH(1,1)模型并运用Stata13软件进行计量分析。

表4 创业板市场正反馈交易参数估计值

从表4的估计结果来看,ε值显著为正,说明序列相关系数中不随价格波动变化的固定部分显著为正,如前面模型所述,该种显著为正的序列相关问题可能由于在证券市场中,大量的不同种股票存在不同的信息敏感程度,对于那些一眼就可以看出的信息往往具有较高的敏感度,由于敏感度的差异就会造成以上这种现象;显著为负,说明在创业板市场中存在明显的正反馈交易现象,而且该种反馈对于短期证券市场的平稳运行与盈利值等产生了巨大影响,价格的剧烈震荡使得收益产生巨大波动,此时,正反馈交易者将充斥在整个证券市场中。

4.5 导致“羊群效应”的可能因素

由于我国市场相对西方发达国家较不成熟,市场发展和制度机制的发展也相对不完善,造成这种“羊群效应”的出现主要有如下原因:政府干预;个人投资者所占比例过大;信息披露机制不完善;短期投机交易过多。

5 政策建议

论文实证研究的对象集中在二级市场,主要检验二级市场上的“羊群效应”。同时目前对证券市场“羊群效应”主要研究着眼于各交易主体,以目前我们国家的情况来看,“羊群效应”在个人投资者中更为明显,研究的意义更大。本文认为“羊群效应”产生的直接原因是投资交易者在投资中缺乏理性,极易产生非理性因素从而影响整个证券市场的平稳运行。我们能减少“羊群行为”,但不能避免“羊群行为”。因为证券市场永远不可能完全信息对称,投资者永远不可能完全理性。因此,对于个人投资者而言,可以参考上市公司高管增持或员工持股计划,减少信息收集成本。同时个体投资者需要调整好自己的投资心态,对自己的风险承受能力做出合理的评估,对证券市场的相关知识及投资知识有一个系统性的了解。

按照我国现有的证券市场发展模式来看,投资者的类型多为中小投资者,因此要保护投资者的利益,减小股票市场的短期剧烈波动,需要监管部门和政策的制定者共同努力,降低我国股市非理性的“羊群效应”。首先,要努力发展机构投资者。管理部门在加强对中小投资者进行风险意识教育的同时,应大力发展有能力、有责任的机构投资者。其次,减少政府的直接干预。为使证券市场的价格发现与资源配置的功能正常发挥,只有不断减少对股票市场的干预程度,逐步完善配套法律法规。最后,完善信息披露制度,这样将大大促进市场平稳运行。

参考文献:

[1]COWLES A.Can stock market forecasters forecast?[J].Econometrica,1933,(3):309-324.

[2]COVAL J,MOSKOWITZ T.The geography of investment:informed trading and asset prices[J].Journal of Political Economy,2001,(4):811-841.

[3]NELSON L.Persistence and reversal in herd behavior:theory and application to the decision to go public[J].Review of Financial Studies,2002,(1):65-95.

[4]HENKER J,HENKER T,MITSIOS A.Do investors herd intraday in the Australian equities market?[J].Ssrn Electronic Journal,2004.

[5]CHEN G,RUI O M,XU Y.When will investors herd?--evidence from the Chinese stock market[C]//2005年中国国际金融年会论文集,2005.

[6]CHANG E,CHENG J,KHORANA A.An examination of herd behavior in equity markets:an international perspective[J].Journal of Banking and Finance,2000,(8):1651-1679.

[7]CHRISTIE W,HUANG R.Following the pied piper:do individual returns herd around the market?[J].Financial Analyst Journal,1995,(1):31-37.

[8]BIKHCHANDANI S,SHARMA S.Herd Behavior in Financial Paper[N].Washington Post,2000,Vol.47,No.3:279—310.

[9]LAKONISHOK J,SHLEIFER A,VISHNY R W.The impact of institutional trading on stock prices[J].Journal of Financial E-conomics,1992,(1):23-44.

[10]孙培源,施东晖.基于CAPM的中国股市羊群行为研究——兼与宋军、吴冲锋先生商榷[J].经济研究,2002,(2):64-70+94.

[11]吴福龙,曾勇,唐小我.中国证券投资基金羊群行为的进一步研究[J].中国管理科学,2004,(4):6-11.

[12]朱少醒,吴冲锋.行为金融研究及其最新进展[J].上海金融,1999,(8):40-42.

[13]宋军,吴冲锋.证券市场中羊群行为的比较研究[J].统计研究,2001,(1):23-27.

[14]刘湘云,张应,林岚.A股与B股跨市场效应:基于CCK模型的实证检验[J].证券市场,2014,(8):87-92.

[15]马丽.中国股票市场羊群效应实证分析[J].南开经济研究,2016,(1):144-153.

[16]朱慧明,黄雯茜,欧阳文静.亚太地区股票市场羊群效应的实证检验[J].财经纵横,2016,(13):145-148.

[17]王红丽,李建昌.创新情绪、情境信心对用户创新行为的作用机制研究[J].软科学,2014,(9):60-64.

[18]戚海峰.中国人从众消费行为问题探究———基于控制的视角[J].经济与管理研究,2011,(1):24-32.

[19]李琦,马凯,阮燕雅.负面评论和评级的不一致性对感知有用性的影响研究———以产品类型作为调节变量[J].软科学,2014,(4):102-105.

[20]何德旭,饶明,谯海.中国股票市场的风险与安全隐患[J].上海金融,2013,(3):3-10.

[21]戴淑庚,许俊.我国股票市场财富效应研究——基于消费者信心与广义虚拟经济的视角[J].广义虚拟经济研究,2015,(1):26-38.

[22]傅亚平,王玉洁,张鹏.我国沪深证券市场“羊群效应”的实证研究[J].统计与决策,2012,(8):153-156.