机构投资者异质性与公司绩效

周方召 李凡 张泽南

内容提要:近年来我国证券市场中机构投资者持股比例逐渐提高,作为一种重要的治理机制,机构投资者本身的异质性对于企业绩效的影响可能存在着差异。本文以A 股2007-2016年上市公司为样本,实证检验异质性机构投资者持股与公司绩效之间的关系。研究结果发现,总体机构投资者持股能够显著促进公司绩效;相比非独立型和QFII投资者来说,独立型机构投资者和国内机构投资者对公司绩效的积极影响更加显著;独立型机构投资者可以通过监督激励渠道和缓解融资约束渠道发挥积极作用,且能够抑制公司过度投资。

关键词:机构投资者;异质性;公司绩效

中图分类号:F83091;F2766 文献标识码:A 文章编号:1001-148X(2018)03-0048-09

收稿日期:2018-01-12

作者简介:周方召(1978-),男,黑龙江齐齐哈尔人,江南大学商学院副教授,研究生导师,研究方向:公司金融与资产定价;李凡(1993-),女,山东枣庄人,江南大学商学院研究生,研究方向:商业银行风险管理与公司金融;张泽南(1984-),女,石家庄人,江南大学商学院讲师,会计学博士,研究方向:公司治理。

基金项目:国家社科基金一般项目,项目编号:15BGL063。

20世纪末以来,全球证券市场中机构投资者数量大幅增加、持股占比快速上升,机构投资者在公司治理中的影响日益重要。20世纪80年代美国公众公司中,机构平均持有约20%-30%的股份;而到了2010年,美国上市公司股份的65%以上都是由机构投资者持有[1]。2011年OECD研究报告显示,日本公开上市公司中18%的股份由个人投资者持有,其余都是机构投资者;英国上市公司中个人投资者持股占比仅为11%,机构投资者已经成为上市公司股份的最主要持有者。从中国证券市场来看,申万宏源研究机构在2016年发布的《中国证券投资者结构分析》显示,近三年来,中国证券市场专业机构投资者持股市值比重持续提升,2016年相较2015年又提升了18个百分点,达到163%,是自2009年以来的峰值水平。伴随着机构投资者在中国证券市场和公司治理中的影响力不断增强,其能否促进公司业绩提升等问题已经引起了监管层、学术界和实务界的极大关注。

国内外学者就机构投资者对于公司治理、企业绩效和股价波动影响等方面开展了大量的研究工作,但仍未能取得完全一致的结论[2];特别是在中国这样一个转型加新兴经济体,其证券市场发展还不成熟、资本市场制度尚待完善、机构投资者规模相对较小,针对机构投资者在公司治理中的作用、抑制市场“暴涨暴跌”和提高投资收益等方面的研究结果存在较大的争议[3-4]。本文利用中国A股上市公司2007-2016年间的机构投资者持股、公司财务和公司特征方面的数据,考察机构投资者和公司财务绩效之间的关系,并进一步检验异质性机构投资者促进公司绩效的可能渠道。

一、数据、样本和研究设计

(一)数据来源和样本选择

由于2006年股权分制改革和2007年1月实施新会计准则,股权分制改革和新会计准则实施都对公司财务报表和会计稳健性产生了影响,为了避免制度变化造成的差异影响,本文选取2007-2016年沪深A股上市公司为研究样本进行分析。上市公司的财务和市场绩效、各项财务指标、公司特征和公司治理数据来自于国泰安(CSMAR)数据库,机构投资者持股数据和类型则通过CSMAR数据库和Wind数据库进行配比来获得,同时我们也手工检索了部分公司的年报进行核对。

本文的被解释变量为公司财务绩效ROA和市场绩效托宾Q值,解释变量为机构投资者持股比例和不同类型机构投资者持股比例。由于CSMAR和Wind數据库自2005年之后才有机构投资者持股的季度和半年度数据,而且2006年主板市场的股权分置改革和2007年新会计准则的调整均有影响,考虑到统计口径的一致性,机构投资者持股也采用了2007-2016年的年度平均数据。我们将公司绩效、财务信息和公司特征数据与机构投资者数据进行合并,然后对基础数据作如下处理:(1)排除异常值的影响,剔除了总资产成长率、收入成长率大于100%的样本;(2)考虑企业性质的差异,剔除了金融类上市公司、样本区间内被ST的公司;(3)避免IPO当年的影响,剔除样本期间内当年IPO的公司;(4)剔除主要变量存在缺失的样本;同时,对回归采用的连续型变量在上下1%水平进行了缩尾(Winsorize)处理。最终样本量为2896家上市公司,共计得到19052个公司—年度的观测值,样本总体为非平衡面板结构。

(二)变量定义和研究设计

从理论上讲,机构投资者持股对公司绩效可能存在正反两方面的影响。一方面,机构投资者持股可能提升公司绩效。与散户投资者相比,机构投资者持股比例更高,更有动力去主动收集有成本的企业信息进行积极地监督行动。机构投资者也比散户更富有投资经验和专业知识,会帮助公司董事会和高管层做出更为正确有效的决策[5]。

另一方面,机构投资者持股也可能会不利于企业绩效。短期收益偏好的存在,使得机构投资者更多充当短期投机者。早期的经验研究结果也表明,由于机构投资者更像是“交易者”而不是“所有者”,其更关注企业的短期经营状况,并不会真的关心企业的长期业绩和发展[6]。此外,Ferreira 等(2010)的研究也指出,证券市场会对经理人的投资决策产生影响,使得经理人更倾向于选择那些容易被市场投资者看得见和摸得着的常规投资项目,而放弃不确定性更高的投资研发创新项目[7]。

经理人的短视行为也更有可能被短期交易型机构投资者所强化,正如美国证券交易委员会的Luis Aguilar(2013)所言“机构投资者是不同的,它们有不同的组织形式和不同的特征”。依据不同投资者类型,已有的中国机构投资者研究也发现,相对独立型的机构投资者能够促进上市公司的财务绩效[8]、改善企业的信息披露[9]和降低公司的违法违规行为[10]和提高市场稳定性,特别是机构投资者中的共同基金和QFII在挖掘公司信息、促进公司业绩提高和激励创新方面尤为明显。

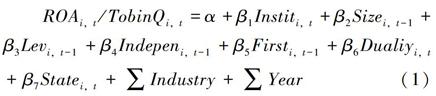

本文正是在一个转型加新兴经济国家背景下,探讨机构投资者持股及其不同类型对于上市公司绩效的影响,从而提供一个美国等成熟市场经济国家以外的经验证据。为了检验机构投资者持股对于公司绩效的影响,借鉴石美娟和童卫华(2009)[3]、刘星和吴先聪(2011)[8]的研究,我们首先使用如下的计量模型进行基准的回归分析。

ROAi,t/TobinQi,t=α+β1Institi,t+β2Sizei,t-1+β3Levi,t-1+β4Indepeni,t-1+β5Firsti,t-1+β6Dualiyi,t+β7Statei,t+∑Industry+∑Year(1)

其中,被解释变量是经过行业层面调整的公司年度ROA和托宾Q值,分别衡量公司的财务绩效和市场绩效;解释变量分别为所有类型的机构投资者持股比例(Instit),依据相关文献[11-12],我们使用Wind数据库中所有机构投资者在上一年度对个体公司的持股比例作为解释变量,通过整理计算该公司的机构投资者四个季度持股数量均值与公司流通股的比例来衡量。借鉴Brickley 等(1988)和Chen等(2007)的研究[13-14],本文将投资基金、合格的境外投资者(QFII)和社保基金合并为独立型机构投资者持股变量UDINS,将券商、保险公司、银行、信托、年金等机构合并为非独立型机构投资者持股变量DINS。再者,我们也考虑了QFII和国内机构投资者持股比例的不同,进一步将QFII和国内机构投资者持股(Domestic)进行了划分,用以检验两者对公司绩效影响是否存在差异。

根据已有关于公司绩效方面的研究,我们在回归模型中也控制了一系列可能影响绩效的公司财务和其他公司特征变量,具体包括公司规模(Size)、财务杠杆(Lev)、独立董事比例(Indepen)、第一大股东持股比例(First)、董事长与总经理是否两职兼任(Duality)和最终控制人性质(State);此外,我们也控制了公司所在行业(Industry)及年度(Year)固定效应的虚拟变量,具体的变量定义见表1。

(三)描述性统计

表2为主要变量的描述性统计结果,从表2可以看出,在本文样本期间内,上市公司绩效变量ROA的平均值为004,标准差为007;TobinQ平均值为233,中值为171,标准差为778,TobinQ的均值大于中值且标准差为778,这表明上市公司市场价值间的差异较大。第一大股东持股比例平均值为36%,股权结构仍相对比较集中。机构投资者持股比例的平均值為007,其中独立型机构投资者持股比例平均为003,非独立型机构投资者持股比例平均为004。国内机构投资者的平均持股比例均值为007,明显高于QFII平均持股比例,需要指出的是,QFII制度在我国推行时间较短,政府准许其进入资本市场的审批指标也较少,这使得其参股的上市公司数目明显低于国内机构投资者。

在进行回归分析前,我们还从单变量分析角度对机构投资者持股和公司绩效之间的关系进行了检验。按照机构投资者持股比例Instit是否大于总体样本的中位数,将总体样本分为机构投资者高持股比例组和机构投资者低持股比例组;按照机构投资者的异质性将总体样本分为独立型机构投资者高持股比例组和非独立型机构投资者高持股比例组;按照独立型机构投资者持股比例UDINS是否大于总体样本的中位数,将总体样本分为独立型机构投资者低持股比例组和独立型机构投资者高持股比例组。

表3报告了变量组间差异检验的结果,机构投资者低持股比例组的ROA和TobinQ的均值分别为00343和22290,均小于机构投资者高持股比例组的00499和24346,并且该差异均在1%的水平上显著。对机构投资者异质性进行考察发现,独立型机构投资者高持股比例组ROA和TobinQ均值为00543和24254,大于非独立型机构投资者高持股比例组的00393和23571,ROA的差异在1%的显著性水平上显著,而TobinQ的差异不显著。进一步地,独立型机构投资者低持股比例组的ROA和TobinQ的均值分别为00299和22381,小于独立型机构投资者高持股比例组的00543和24254,并且该差异均在5%的水平上显著。这与我们的假设即机构投资者持股比例高会提升公司绩效相一致,且独立型机构投资者的作用更为显著。

二、回归结果与分析

(一)机构投资者异质性对公司绩效的影响

首先,机构投资者具有人力资本优势,集聚了投资专家的人才资源;其次,资金实力的优势和人脉关系资源也为机构投资者带来了信息优势[5]。这些使得机构投资者持股可能会对公司的财务和市场绩效产生积极的影响[15] 。

我们首先采用OLS回归和非平衡面板数据固定效应回归方法,分别将度量公司业绩的资产收益率ROA和市场价值TobinQ这两个变量作为模型的被解释变量,对机构投资者的持股比例进行回归①。表4给出了面板数据固定效应模型的估计结果,从表4的列(1)和(2)中可以发现,无论公司业绩的度量指标是ROA还是TobinQ,机构投资者总持股比例Instit的回归系数均显著为正,分别为00889(在1%的水平上显著)和2340(在1%的水平上显著),这说明机构投资者持股比例越高则公司财务绩效和市场绩效都越高。此外,机构投资者持股和公司绩效之间的关系不仅在统计意义上显著;从经济意义来看,当机构投资者持股比例Instit增加1个标准差时,公司财务绩效ROA会提高09%,而公司市场绩效TobinQ则会提高23%,这在经济意义上也是显著的。

表4的第(3)-(6)列中,分别报告了不同类型机构投资者持股比例与公司绩效之间的关系,第(3)和(4)列中,独立型机构投资者持股比例的回归系数均在1%水平上显著,这表明独立型机构投资者持股比例越高,公司的绩效越好;而非独立型机构投资者并没有发挥提升公司绩效的积极影响。第(5)和(6)列中,国内机构投资者持股(Domestic)与公司绩效也均呈现显著的正相关关系,而QFII的回归系数在统计上并不显著,这说明国内机构投资者持股对公司绩效的提升有积极的促进作用,而QFII持股则尚未能发挥“价值创造者”的角色,其提升公司业绩的激励功能仍有待加强[16]。

(二)内生性问题的处理

尽管我们已经采用了滞后一期的解释变量对机构投资者和公司绩效之间的关系进行研究,同时也利用年度和行业固定效应控制了非时变的不可观测因素影响,但是内生性问题仍然可能会存在,特别是时变的不可观测遗漏变量和互为因果问题会影响本研究的稳健性。为了进一步确保研究结果的稳健性,本文利用工具变量的2SLS方法来进行检验。我们借鉴Aggarwal 等(2011)[12]和Aghion 等(2013)[11]的研究,利用公司股票的ALPHA和换手率作为工具变量。其中ALPHA是利用CAPM模型测算得到的第t-1年度公司股票超额收益,换手率是公司t-1年度个股的成交数量与总体可交易股份的比率。在第二阶段回归时,采用第一阶段回归中得到的机构投资者持股比例估计量作为解释变量,公司绩效仍作为被解释变量。此外,我们还采用了系统广义矩估计(GMM)的方法进行了回归。具体回归结果见表5。从表5的各列回归结果可以看出,机构投资者持股比例与ROA及TobinQ之间仍然是显著正相关的。

三、机构投资者持股影响公司绩效的渠道分析

(一)机构投资者的监督效应

由于持股比例较高和投资管理方面的丰富经验,机构投资者将更有激励和能力来约束和监督经理人,降低代理成本和提高公司运营效率,从而最大化公司的长期绩效和市场价值。机构投资者可以通过公司治理活动、投票权或者信息挖掘等渠道来影响公司的高管行为,减少高管的机会主义倾向和提升公司的绩效。国内研究也发现,机构投资者持股比例与公司价值正相关[3,17]。

正如Bushee(1998)所指出的,机构投资者在行为和激励方面存在着异质性,不同类型的机构投资者根据自身目的和行为的考虑出发,他们在公司治理中的作用也是不同的[5]。Porter(1992)依据组织形式属性对机构投资者进行了划分,发现短期交易型机构投资者会增加公司高管的短视压力,从而不利于公司研发投入和长期绩效;而长期专注型机构投资者可以起到监督激励的职能,促进公司长期业绩的提升[6]。本部分我们将检验机构投资者持股和不同类型机构投资者对于公司内部委托代理问题的影响,我们预期机构投资者持股能够起到对公司治理的监督作用,机构投资者持股比例越高,越有利于降低代理成本,独立型机构投资者在降低代理成本问题上发挥的作用也会更为显著[18]。借鉴李维安和李滨(2008)[19],本文选擇了资产周转率作为代理成本的替代变量,以资产周转率(Turnover)作为被解释变量对机构投资者持股进行回归,具体回归模型如下:

Turnoveri,t=α+β1Institi,t+β2Sizei,t-1+β3Levi,t-1+β4Indepeni,t-1+β5Firsti,t-1+β6Dualiyi,t+β7Statei,t+∑Industry+∑Year(2)

表6列(1)的回归结果显示,机构投资者持股与资产周转率之间存在显著的正相关关系,Instit的回归系数为0351,且在5%的水平上显著。这体现了机构投资者持股比例的增加和积极介入,会提升公司的资产周转率,从而降低了公司的代理成本,促进运营效率的提高。考虑到机构投资者的异质性,表6的第(2)列可以看出,独立型机构投资者持股与资产周转率之间存在显著正相关关系,UDINS的回归系数在1%水平上显著;而非独立型机构投资者持股虽然也与资产周转率存在正相关关系,但统计意义上并不显著。以上结果表明,与非独立型机构投资者相比,独立型机构投资者持股的增加更能改善企业资产周转率,降低代理成本。第(3)列的回归结果报告了国内外机构投资者持股与资产周转率之间的关系,国内机构投资者持股Domestic与资产周转率之间存在显著正相关关系,而QFII的回归系数并不显著,这表明与QFII相比,国内机构投资者更能改善企业资产周转率,降低代理成本。

(二)机构投资者和公司的融资约束

企业的融资约束程度主要取决于企业与资金供给者之间的信息不对称程度。具体来看,与个人投资者相比,机构投资者的专业人力资本优势、资金优势和信息优势,使得其更容易获悉企业的私有信息。机构投资者的参与、调研和访谈等多种渠道,不仅方便信息沟通传递,更会起到降低信息不对称的作用[20-21]。孔东民等(2015)的研究就发现,基金公司更倾向于访问其持股公司[22]。机构投资者获得私有信息并通过其交易行为,可以进一步将信息传递给其他股东和债权人。Chidambaran和John(2000)的研究也指出,机构投资者股东更容易获知和了解经理人行为等特有公司信息,通过对信息的分析和传播,提高信息对称程度[23]。我们认为, 机构投资者具备了参与公司经营治理的能力和动机,机构投资者的参与能够降低信息不对称程度,从而减轻企业所面临的融资约束,特别是独立型的机构投资者对于融资约束的缓解作用更强。为了验证机构投资者缓解公司融资约束的作用,我们借鉴Kaplan和Zingales(1997)[24]提出的构建KZ指数判别融资约束,KZ指数越大,表示融资约束程度越高,具体模型形式如下:

表7报告了式(3)的回归结果,由表7的列(1)可知,机构投资者持股的回归系数为-2046(1%水平上显著),即机构投资者持股的增加,显著降低了企业面临的融资约束。考虑到机构投资者的异质性对企业融资约束的影响可以发现,表7第(2)列所示,独立型机构投资者的回归系数为-5559,且在1%的水平上显著,而非独立型机构投资者与KZ指数之间的关系并不显著,这表明独立型机构投资者对于缓解企业面临的融资约束的作用更为有效。列(3)报告了国内外机构投资者与企业融资约束的关系,其中国内机构投资者Domestic的回归系数为-2045(1%水平上显著),而QFII的回归系数虽然为负,但并不显著,以上的结果表明了国内机构投资者持股比例的提高会缓解公司的融资约束,而QFII的作用则有待加强。

(三)机构投资者和公司投资效率

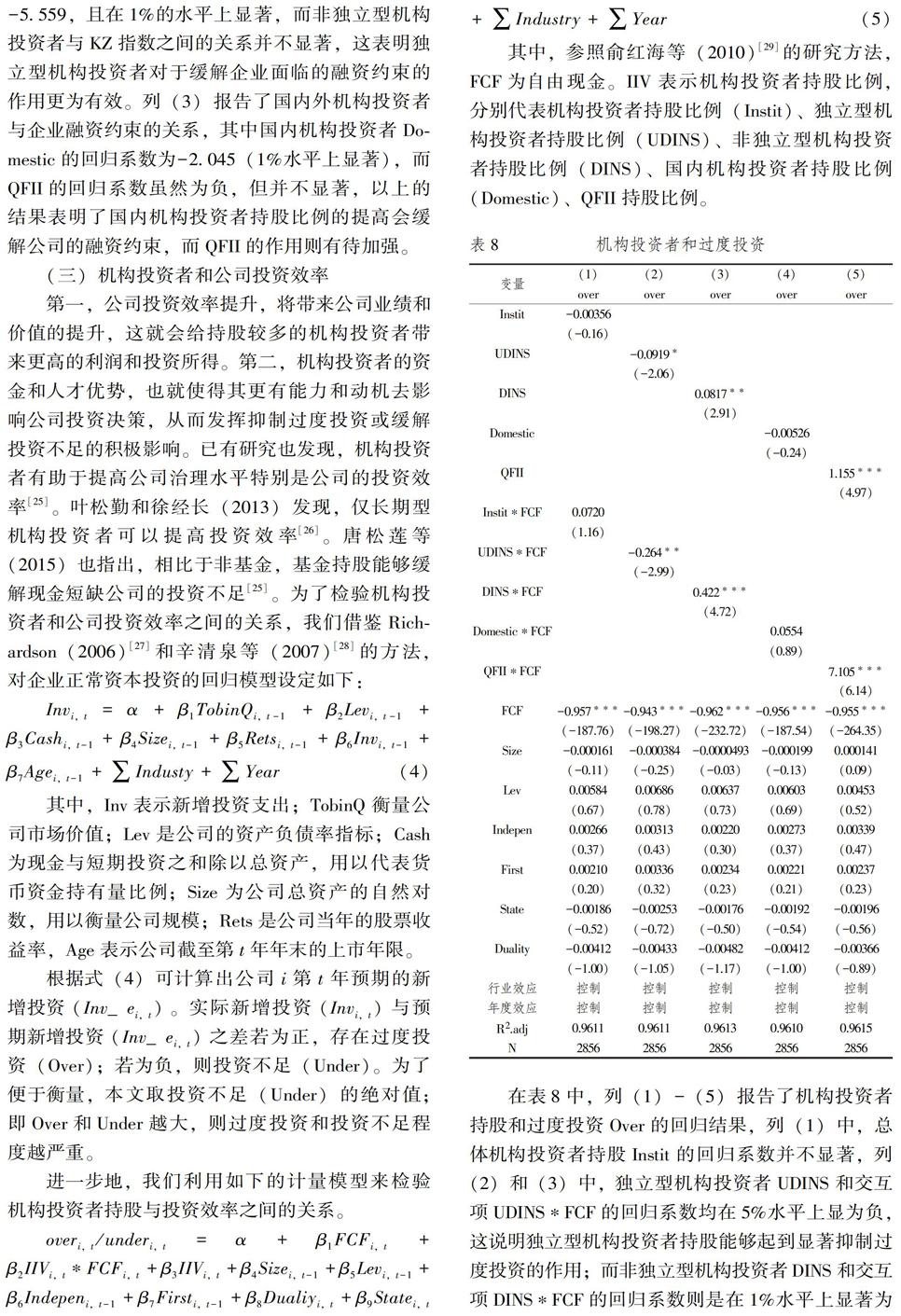

第一,公司投资效率提升,将带来公司业绩和价值的提升,这就会给持股较多的机构投资者带来更高的利润和投资所得。第二,机构投资者的资金和人才优势,也就使得其更有能力和动机去影响公司投资决策,从而发挥抑制过度投资或缓解投资不足的積极影响。已有研究也发现,机构投资者有助于提高公司治理水平特别是公司的投资效率[25]。叶松勤和徐经长(2013)发现,仅长期型机构投资者可以提高投资效率[26]。唐松莲等(2015)也指出,相比于非基金,基金持股能够缓解现金短缺公司的投资不足[25]。为了检验机构投资者和公司投资效率之间的关系,我们借鉴Richardson(2006)[27]和辛清泉等(2007)[28]的方法,对企业正常资本投资的回归模型设定如下:

Invi,t=α+β1TobinQi,t-1+β2Levi,t-1+β3Cashi,t-1+β4Sizei,t-1+β5Retsi,t-1+β6Invi,t-1+β7Agei,t-1+∑Industy+∑Year(4)

其中,Inv表示新增投资支出;TobinQ衡量公司市场价值;Lev是公司的资产负债率指标;Cash为现金与短期投资之和除以总资产,用以代表货币资金持有量比例;Size为公司总资产的自然对数,用以衡量公司规模;Rets是公司当年的股票收益率,Age表示公司截至第t年年末的上市年限。

根据式(4)可计算出公司i第t年预期的新增投资(Inv_ei,t)。实际新增投资(Invi,t)与预期新增投资(Inv_ei,t)之差若为正,存在过度投资(Over);若为负,则投资不足(Under)。为了便于衡量,本文取投资不足(Under)的绝对值;即Over和Under越大,则过度投资和投资不足程度越严重。

进一步地,我们利用如下的计量模型来检验机构投资者持股与投资效率之间的关系。

overi,t/underi,t=α+β1FCFi,t+β2IIVi,t*FCFi,t+β3IIVi,t+β4Sizei,t-1+β5Levi,t-1+β6Indepeni,t-1+β7Firsti,t-1+β8Dualiyi,t+β9Statei,t+∑Industry+∑Year(5)

其中,参照俞红海等(2010)[29]的研究方法,FCF为自由现金。IIV表示机构投资者持股比例,分别代表机构投资者持股比例(Instit)、独立型机构投资者持股比例(UDINS)、非独立型机构投资者持股比例(DINS)、国内机构投资者持股比例(Domestic)、QFII持股比例。

在表8中,列(1)-(5)报告了机构投资者持股和过度投资Over的回归结果,列(1)中,总体机构投资者持股Instit的回归系数并不显著,列(2)和(3)中,独立型机构投资者UDINS和交互项UDINS*FCF的回归系数均在5%水平上显为负,这说明独立型机构投资者持股能够起到显著抑制过度投资的作用;而非独立型机构投资者DINS和交互项DINS*FCF的回归系数则是在1%水平上显著为正的,这说明非独立型机构投资者不但没有对过度投资起到抑制作用,反而有促进作用。对比列(4)和(5)结果可知,国内机构投资者对过度投资影响不大,而QFII则会促进过度投资。

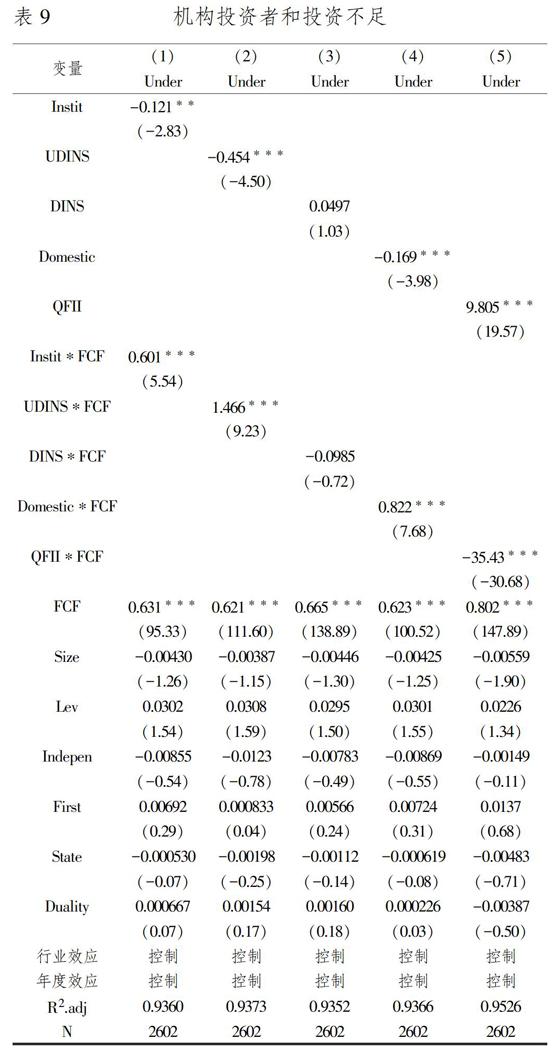

在表9中,列(1)-(5)报告了机构投资者持股与投资不足Under之间的回归结果,列(1)中总体机构投资者持股Instit的回归系数在1%水平上显著为负,但Instit*FCF的回归系数在1%水平上显著为正,即表明机构投资者持股对投资不足的缓解作用不明显。列(2)和(3)中,独立型机构投资者UDINS的回归系数在1%水平上显著为负,同样交互项UDINS*FCF的回归系数在1%水平上显著为正,这说明独立型机构投资者持股还不能够起到缓解投资不足的作用,非独立型机构投资者DINS系数不显著,说明非独立型机构投资者对投资不足没能产生影响。对比(4)和(5)结果,Domestic回归系数在1%水平上显著为负,交互项Domestic*FCF回归系数在1%水平上显著为正,说明国内机构投资者对投资不足的缓解作用不明显,QFII系数在1%水平上显著为正,交互项QFII*FCF系数在1%水平上显著为负,表明QFII对投资不足起到一定的缓解作用。

针对机构投资者对于公司投资效率的影响结果来看,整体上可以发现,独立型机构投资者能够发挥抑制过度投资的作用,而其他类型机构投资者则没能抑制公司过度投资;但从目前来看,各类型机构投资者还没有能够对公司投资不足产生积极影响。

四、研究结论

本文以2007-2016 年沪深两市 A 股上市公司作为研究样本,从机构投资者角度出发,考察了不同类型机构投资者对于公司财务绩效和市场绩效的影响。研究发现:(1)机构投资者持股比例与公司绩效呈现显著正相关关系,机构投资者持股比例的提高能够促进企业绩效提升;(2)与非独立型机构投资者相比,基金等独立型机构投资者持股比例的提高对上市公司绩效的影响更加显著;与QFII相比,国内机构投资者对公司绩效的影响更加显著。进一步地,我们也研究了独立型机构投资者促进公司绩效的不同渠道。研究发现,独立型机构投资者和国内机构投资者能够通过监督激励渠道促进企业的研发投入,缓解公司融资约束,在一定程度上抑制公司过度投资;但对于投资不足方面,机构投资者尚未能发挥积极影响。

本文的研究支持了前期文献关于机构投资者能够促进公司绩效的结论,特别是对于独立型机构投资者的积极影响和可能渠道的检验与发现,则是对机构投资者研究领域的进一步扩展和深化。本文的研究结论在实践方面意味推进机构投资者发展的相关政策是富有成效的,也验证了金融服务实体经济积极影响的存在;考虑到不同类型机构投资者的影响存在差异,监管层和相关政府部门要更为积极推进和引导独立型机构投资者的发展壮大,同时也要细化对机构投资者的分类监管,引导其他类型机构投资者和QFII优化投资结构和投资期限,加强其积极作用的发挥,进而促进我国资本市场的健康发展。

注释:

① 从OLS和面板数据回归模型的结果比较来看,面板数据固定效应模型优于OLS回归(Hausman检验的chi2值为32988,Prob>chi2=000),也优于面板数据随机效应模型,限于篇幅我们仅在后文报告了面板数据估计的结果。

参考文献:

[1] Blume, M., Keim, D., The changing nature of institutional stock investing[J]. Critical Finance Review 2017(6):1-41.

[2] Chhaochharia V,Kumar A,Niessen-Ruenzi A.Local investors and corporate governance[J].Journal of Accounting and Economics,2012,54(1):42-67.

[3] 石美娟,童卫华.机构投资者提升公司价值吗? ——来自后股改时期的经验证据[J].金融研究,2009(10):150-161.

[4] 刘振彪,何天.机构投资者影响我国股价波动的实证研究[J].财经理论与实践,2016(1):64-69.

[5] Bushee, B. J. The Influence of Institutional Investors in Myopic R&D Investment Behavior[J].Accounting Review, 1998(73): 305-333.

[6] Portor,G.,Accounting Earnings Announcements,Institutional Investor Concentration and Common Stock Return[J].Journal of Accounting Research, 1992,30:146-155.

[7] Ferreira, M. A.,M. Massa,P. Matos. Shareholders at the Gate? Institutional Investors and Cross-Border Mergers and Acquisitions[J]. Review of Financial Studies,2010(23): 601-644.

[8] 劉星,吴先聪. 机构投资者异质性、企业产权与公司业绩——基于股权分制改革前后的比较分析[J].中国管理科学,2011(5):182-193.

[9] 牛建波,吴超,李胜楠.机构投资者类型、股权特征和自愿性信息披露[J].管理评论,2013(3):48-59.

[10]陆瑶,朱玉杰,胡晓元.机构投资者持股与上市公司违规行为的实证研究[J].南开管理论,2012,15(01):13-23.

[11]Aghion, P.,J. Van Reenen,L. Zingales. Innovation and Institutional Ownership[J].American Economic Review, 2013(103):277-304.

[12]Aggarwal, R.,I. Erel, M. Ferreira,P. Matos. Does Governance Travel Around the World? Evidence from Institutional Investors[J]. Journal of Financial Economics, 2011(100):154-181.

[13]Brickley J A,Lease R C,Smith C W.Ownership structure and voting on antitakeover amendments[J].Journal of financial economics,1988,20(1-3):267-291.

[14]Chen X,Harford J,Li K.Monitoring: which institutions matter?[J].Journal of Financial Economics,2007,86(2):279-305.

[15]Cornett M M,Marcus A J,Saunders A,et al.The impact of institutional ownership on corporate operating performance[J].Journal ofBanking &Finance;,2007,31(6):1771-1794.

[16]李蕾,韩立岩.价值投资还是价值创造?——基于境内外机构投资者比较的经验研究[J].经济学(季刊),2014,13(1):351-372.

[17]张涤新,李忠海.机构投资者对其持股公司绩效的影响研究——基于机构投资者自我保护的视角[J].管理科学学报,2017,20(5):82-101.

[18]宋渊洋,唐跃军.机构投资者有助于企业业绩改善吗?——来自2003-2007年中国上市公司的经验证据[J].南方经济,2009(12):56-68.

[19]李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGINK的经验研究[J].南开管理评论,2008(1):4-14.

[20]Ellison,G,D. Fudenberg, Knife Edge or Plateau: When Do Market Models Tip?[J].National Bureau of Economic Research,Working Paper 9528,2013.

[21]McLean R.D,Zhang T.Y.,Zhao M.X.Why Does the Law Matter? Investor Protection and Its Effects on Investment,Finance,and Growth[J].The Journal of Finance,2012,67(1):313-350.

[22]孔东民,刘莎莎,陈小林,等.个体沟通、交易行为与信息优势[J].经济研究,2015(11): 106-119.

[23]Chidambaran,N., John,K.Relationship Investing and Corporate Governance[EB/OL].[2000]. https://ssrn.com/abstract=1297123.

[24]Kaplan,Zingales.Do Investment-Cash Flow Sensitivities Provide Useful Mearures of Financing Constraints[J],Quarterly Journal of Economics,1997,112(1):169-215.

[25]唐松莲,林圣越,高亮亮. 机构投资者持股情景、自由现金与投资效率[J]. 管理评论,2015(1): 24-35.

[26]叶松勤,徐经长.机构投资者治理与公司现金持有价值[J].经济与管理研究,2013(8):15-26.

[27]Richardson S.Over-Investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2-3):159-18.

[28]辛清泉,林斌,王彦超.政治控制、资本薪酬与资本投资[J].经济研究,2007(8):10-122.

[29]俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010(8):103-113.