大股东持股、研发投资与资本成本

刘召君

(绍兴文理学院 计划财务处,浙江 绍兴312000)

一、问题的提出

经济发展方式的转变使得企业研发活动日益频繁。根据国家统计局的数据,2007至2013年,中国企业的研发支出占国内生产总值(GDP)的比例从0.97%增长至1.50%,支出总额达到8837.7亿元人民币。本文研究的样本企业研发投资支出占营业收入的比重从2007年的0.54%增长到2013年的1.70%,增长幅度达214.81%。

熊彼特“创新理论”指出,包括技术创新在内的一系列创新活动是经济发展的根本动力。研发投资是技术创新的主要方式,能够为企业带来价值增长,塑造企业核心竞争力。新的历史条件下,研发投资的增加在一些行业甚至超过了实物资产投资,研发投资的价值贡献不断提高,甚至超过实物投资贡献(唐清泉等,2009[1];Aboody和Lev,1998[2];薛云奎和王志台,2001[3])然而,研发投资的风险也很明显,研发投资的过程和结果具有诸多的不确定性(Baker和Freeland,1975)[4],所产生的价值具有滞后性(Sougiannis,1994)[5]。关于研发投资风险,已有文献从理论分析和计量模型构建等角度开展研究(张信东和姜小丽,2008)[6],但是对于研发风险的经济后果却没有像研发的价值相关性研究那样对其进行直接度量。

虽然研发投资会导致资本成本上升,但企业研发投资却不断增加。已有文献的解释有:研发投资可以享受政府补贴和加倍税前扣除;研发投资与企业的获利能力和价值增长正相关。但也有文献指出公司治理是促进研发投资支出的重要制度环境(O'Sullivan,2000[7];温军和冯根福,2012[8];Belloc,2012[9];鲁桐和党印,2014[10])。公司治理机制中,不同的持股股东所发挥的治理作用存在差异。尤其是持股比例最高的第一大股东,对企业投资活动发挥重要影响。因此,本文选择第一大股东持股比例作为调节研发投资资本成本效应的重要公司治理因素,探索其对企业研发投资行为的影响。

二、理论分析与假设构建

(一)研发投资的资本成本效应

研发投资是企业投资决策的重要内容,能够为企业带来竞争优势和超额利润,创造更高的股东财富。已有文献对研发投资的价值相关性研究十分丰富,结论也基本一致,即研发投资与企业价值具有显著的正相关。虽然研发投资可以带来价值增长,但其风险不容忽视,研发投资支出给企业带来的风险主要体现在:首先,研发投资具有不确定性:技术成功不确定、商业化不确定和经济回报不确定(Baker和Freeland,1975)[4];尤其是研发成功以后所带来的价值增长具有滞后性(Sougiannis,1994)[5]等。这些不确定性使得研发投资具有风险投资的典型特征。其次,研发投资的结果对企业来说具有资产专用性特点,转换成本高,机会成本大。再次,研发活动具有保密性特点,无法全面和充分披露信息,导致信息不对称和逆向选择行为(Hall,2002)[11]。Aboody和Lev(2000)[12]研究发现研发支出是导致信息不对称产生的主要因素之一,会造成内部人收益大于外部人。

研发投资的上述特征产生的风险导致资本成本提高。尤其是研发活动的信息不对称一方面加剧了投资者对研发投资的不确定性预期(施继坤和张广宝,2014)[13];另一方面很容易产生代理问题,发生资产替代行为。投资者因此会提高自己的风险报酬的索取,从而导致企业资本成本上升。Kazemi和Rahmani(2013)[14]、Christensen(2010)[15]和Lambert(2011)[16]等均发现信息不对称程度与资本成本之间呈现正相关。因此,研发投资支出具有明显的资本成本效应,与其他投资项目的融资相比更容易产生融资约束(Himmelberg和Petersen,1994)[17]。因此本文假设:

假设1:与没有研发投资支出的公司相比,有研发投资支出的公司资本成本更高,随着研发投资支出的增加,资本成本提高。

(二)研发投资的资本成本效应:基于第一大股东的分析

公司股权结构的集中,大股东成为公司治理中的重要力量。大股东往往是企业的控制性股东,对公司的决策和经营发挥决定性作用。大股东公司治理作用主要体现在:大股东的持股比例高,需要承受无法分散投资的风险,有强烈的动机对管理者进行监督(Shleifer和Vishny,1997)[18]。大股东通过控制董事会、直接参与或间接影响管理层决策、更换管理等方式,达到抑制管理者的过度投资行为(Jensen和Meckling,1976)[19],帮助企业提升管理和决策水平,降低企业与市场的信息不对称等效果,进而提升公司业绩。罗进辉等(2008)[20]研究发现中国公司的大股东持股比例与过度投资负相关,并指出国有性质的大股东监督作用弱于非国有大股东;徐晓东和陈小悦(2003)[21]的研究结论同样发现,不同所有权性质的大股东公司治理的效果存在差异,国有性质的大股东治理效果比非国有的要差。

研发投资作为一项风险投资会导致股东未来收益的不确定性增加,理应引起大股东的注意和监督行动。大股东基于自身所具有的信息发现能力和监督动力一方面利用自己的法定权利和独特地位实施积极的监督,干预研发投资行为,提升研发投资决策的科学性;另一方面大股东可以选择消极离开,出售股份。大股东的持股比例具有信息传递作用(Brealey,1977)[22],大股东在研发投资支出较大的公司持股,能够传递关于企业的积极信息,降低研发信息不对称程度,影响其他投资者投资行为和预期报酬。国有性质的第一大股东,真正的所有者缺位,其代理人的考核和选拔机制以及国有股权持股的非经济目标存在,国有性质的第一大股东的监督动力明显不足,所能发挥的治理作用有限。因此本文假设:

假设H2a:在国有性质的第一大股东持股的公司中,第一大股东对研发投资的资本成本效应影响有限,第一大股东持股比例对研发投资与资本成本关系的调节作用不明显。

假设H2b:在非国有性质的第一大股东持股的公司中,第一大股东对研发投资的资本成本效应产生积极影响,第一大股东的持股比例对研发投资与资本成本关系的产生显著的降低作用。

三、研究设计

(一)样本及数据

本文的研究期间为2007-2013年。研究对象为中国A股主板上市公司,删除了金融和房地产类上市公司、2013年新上市公司、资本成本数据小于和等于零的观测值。最终得到2020家样本公司、12091个公司年度观测值,样本分布如表1所示。

表1样本分布

有研发支出无研发支出合 计国有第一大股东持股公司232240886410非国有第一大股东持股公司278928925681合 计5111698012091

数据取自万得数据库(WIND)和色诺芬数据库(CCER)。为了消除异常值影响,分别对连续变量进行了1%和99%Winsor处理。

(二)主要变量

1.因变量:资本成本

本文使用基于风险报酬的CAPM模型计算股权资本成本(本文统称为资本成本),其主要计算方法如下:

资本资产定价模型:R=Rf+β(Rm-Rf)。其中:Rf为无风险收益,使用五年以上国债利率的算术平均值;(Rm-Rf)是风险溢价,使用美国学者达摩达兰计算的中国市场的风险溢价数据*http://pages.stern.nyu.edu/~adamodar;β为公司自身的系统性风险,取自锐思数据库(RESSET)。

2.自变量

(1)研发投资。本文借鉴Flannery和Rangan(2004)与李文贵和余明桂(2015)的做法,分别从定性和定量两个角度衡量研发投资支出。如果样本公司研发投资支出大于0,定性变量研发投资行为(RDB)设为1,研发投资支出等于0,定性变量研发投资行为(RDB)设为0;研发投资支出的定量描述使用研发投资强度(RDD=研发支出/营业收入)。

(2)第一大股东。第一大股东的定性描述方法是:第一大股东(FSH)的控股股东为国有的设为1,其他设为0;第一大股东的定量描述方法是第一大股东(FSH)的持股比例。

3.控制变量

影响资本成本的因素很多,根据已有文献并结合本文的研究目的,主要使用以下控制变量:规模(SIZE)、账面市值(MB)、盈利能力(ROA)、经营风险(TAT)、财务风险(LEV)、流动性(YFT)、行业和年度。

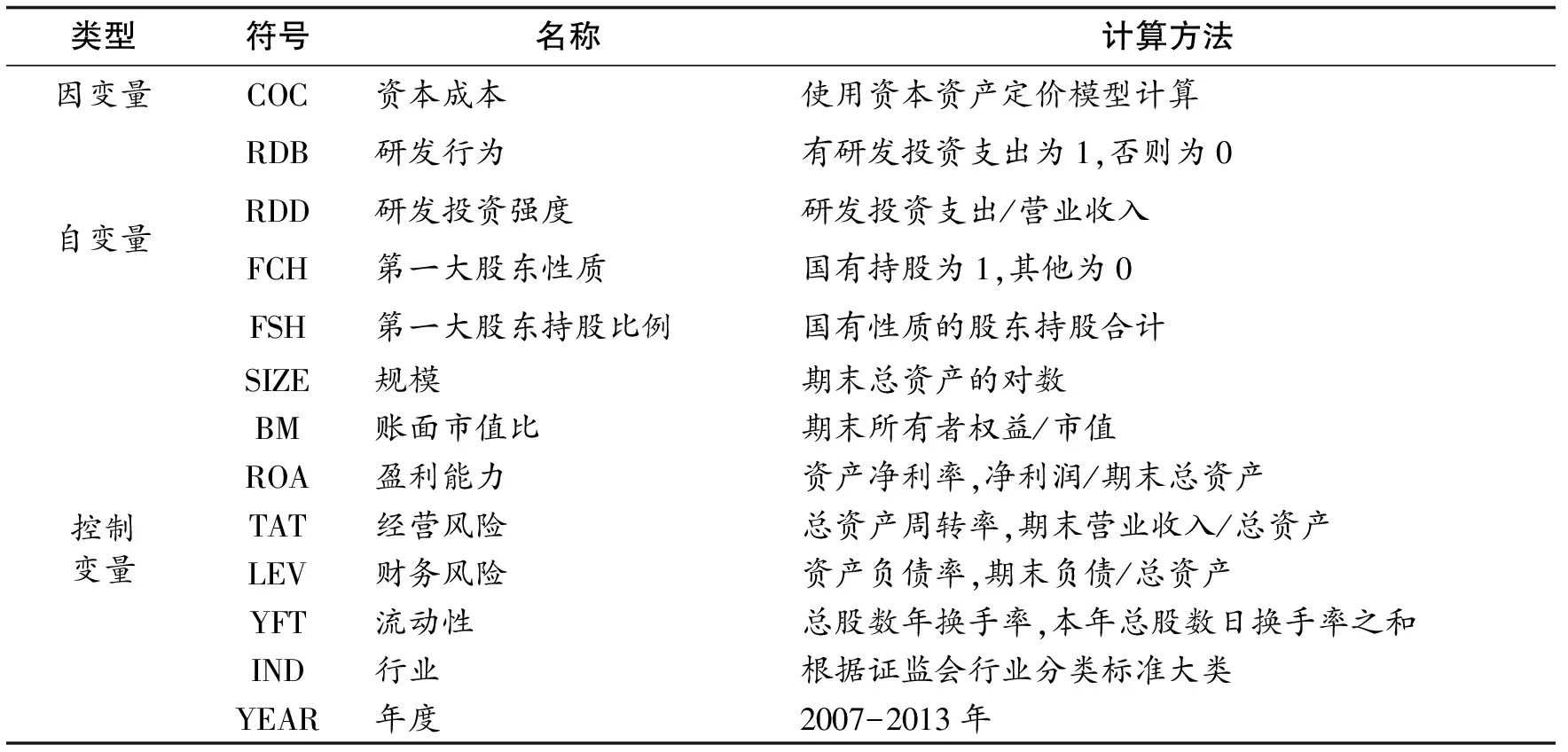

主要变量定义见表2。

(三)研究模型设计

为了检验研发投资支出对资本成本的影响,本文设计以下模型,分别从研发投资支出意愿(RDB)和研发投资支出强度(RDD)检验假设。

COC=β0+β1RDB+βiCONTROLS+ε

(1)

COC=β0+β1RDD+βiCONTROLS+ε

(2)

为了检验第一大股东持股比例和性质对研发投资支出资本成本效应的影响,本文构建了模型(3)。在模型(2)的基础上分别加入了研发投资强度(RDD)与第一大股东持股比例(FSH)的交乘项(RDD×FSH)与第一大股东持股比例(FSH)等变量。

COC=β0+β1RDD+β2FSH+β3RDD×FSH+βiCONTROLS+ε

(3)

以上模型中,CONTROLS表示包括年度和行业的所有控制变量。

四、研究结果

(一)单变量描述性分析

1.研发投资支出分析

表2主要变量定义

类型符号名称计算方法因变量COC资本成本使用资本资产定价模型计算自变量RDB研发行为有研发投资支出为1,否则为0RDD研发投资强度研发投资支出/营业收入FCH第一大股东性质国有持股为1,其他为0FSH第一大股东持股比例国有性质的股东持股合计控制变量SIZE规模期末总资产的对数BM账面市值比期末所有者权益/市值ROA盈利能力资产净利率,净利润/期末总资产TAT经营风险总资产周转率,期末营业收入/总资产LEV财务风险资产负债率,期末负债/总资产YFT流动性总股数年换手率,本年总股数日换手率之和IND行业根据证监会行业分类标准大类YEAR年度2007-2013年

表3研发投资支出分析

公 司样本研发投资强度最小值最大值均值中位数标准差国有第一大股东持股公司23220000112413184909302454非国有第一大股东持股公司27890000312413281421712842合 计51110000112413237615112715

表4资本成本分析:是否有研发支出

公 司样本资本成本最小值最大值均值中位数标准差有研发投资公司511132861779412449123422182无研发投资公司698037141779412016120382453均值差异检验t值=-0433∗∗∗中位数差异检验z值=33294∗∗∗

注:***表示显著性水平1%。

表3结果显示有研发行为的公司研发投资强度最大值和最小值分别是0.0001%和12.413%,差异很大,总体均值为2.375%。说明中国上市公司研发投资支出增长较快,公司之间的差距明显。同时,非国有第一大股东持股的公司研发投资强度均值比国有第一大股东持股的公司要大,表明非国有第一大股东持股的公司研发的意愿更加强烈。

2.资本成本分析

表4描述了有研发投资行为与无研发投资行为之间的资本成本差异,结果显示与没有研发投资支出的公司相比,有研发投资支出公司的资本成本的均值和中位数(12.449%和12.342%)均显著的高,均值和中位数的检验都支持以上结果。本文的假设H1得到初步的验证。

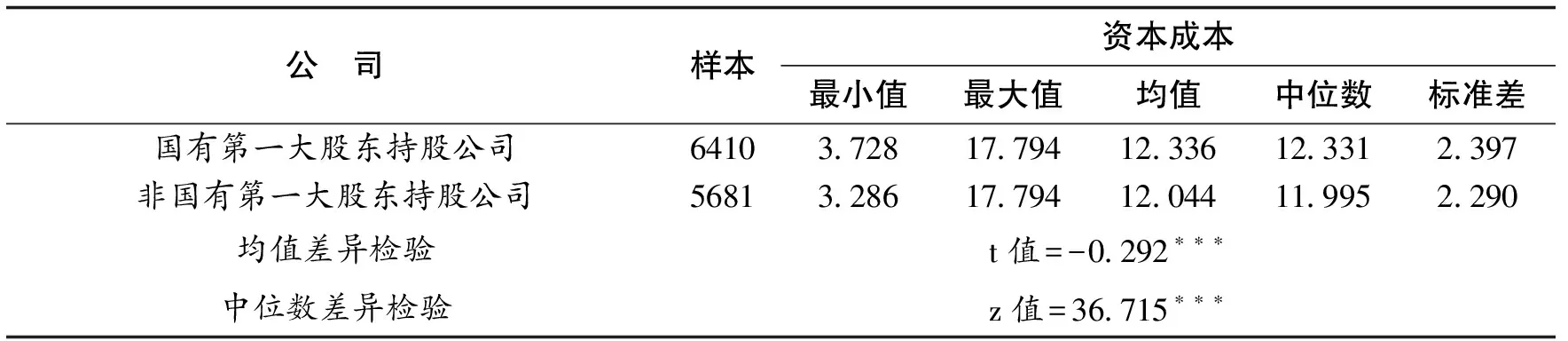

表5资本成本分析:第一大股东持股性质

公 司样本资本成本最小值最大值均值中位数标准差国有第一大股东持股公司641037281779412336123312397非国有第一大股东持股公司568132861779412044119952290均值差异检验t值=-0292∗∗∗中位数差异检验z值=36715∗∗∗

注:***表示显著性水平1%。

表6研发投资支出的资本成本效应

A栏有研发投资支出公司的资本成本公 司样本最小值最大值均值中位数标准差国有第一大股东持股公司232237311779112611125112233非国有第一大股东持股公司278932921779312320121932142合 计511132971779012452123422181B栏无研发投资支出公司的资本成本公 司样本最小值最大值均值中位数标准差国有第一大股东持股公司408838111779112180122112482非国有第一大股东持股公司289237141779411783117412401合 计698037131779212020120442450

表5分析了资本成本在不同性质第一大股东持股公司中的情况,结果显示国有第一大股东持股的公司资本成本的均值与中位数(12.336%和12.331%)均大于非国有第一大股东持股的公司,均值和中位数差异检验在1%的水平上均显著。

表6显示,无论是有研发投资支出还是无研发投资支出的样本中,国有第一大股东持股的公司资本成本的均值与中位数均高于非国有第一大股东持股的公司,均值和中位数存在显著差异。这初步验证了本文的假设H2a和H2b。

表7不同性质的第一大股东持股的资本成本效应

A栏国有第一大股东控股公司资本成本样本均值中位数均值差异检验中位数差异检验有研发投资公司23221261212513无研发投资公司40881218112211t值=0422∗∗∗z值=19978∗∗∗B栏非国有第一大股东控股公司资本成本样本均值中位数均值差异检验中位数差异检验有研发投资公司27891232112190无研发投资公司28921178211741t值=-0540∗∗∗z值=29742∗∗∗

注:***表示显著性水平1%。

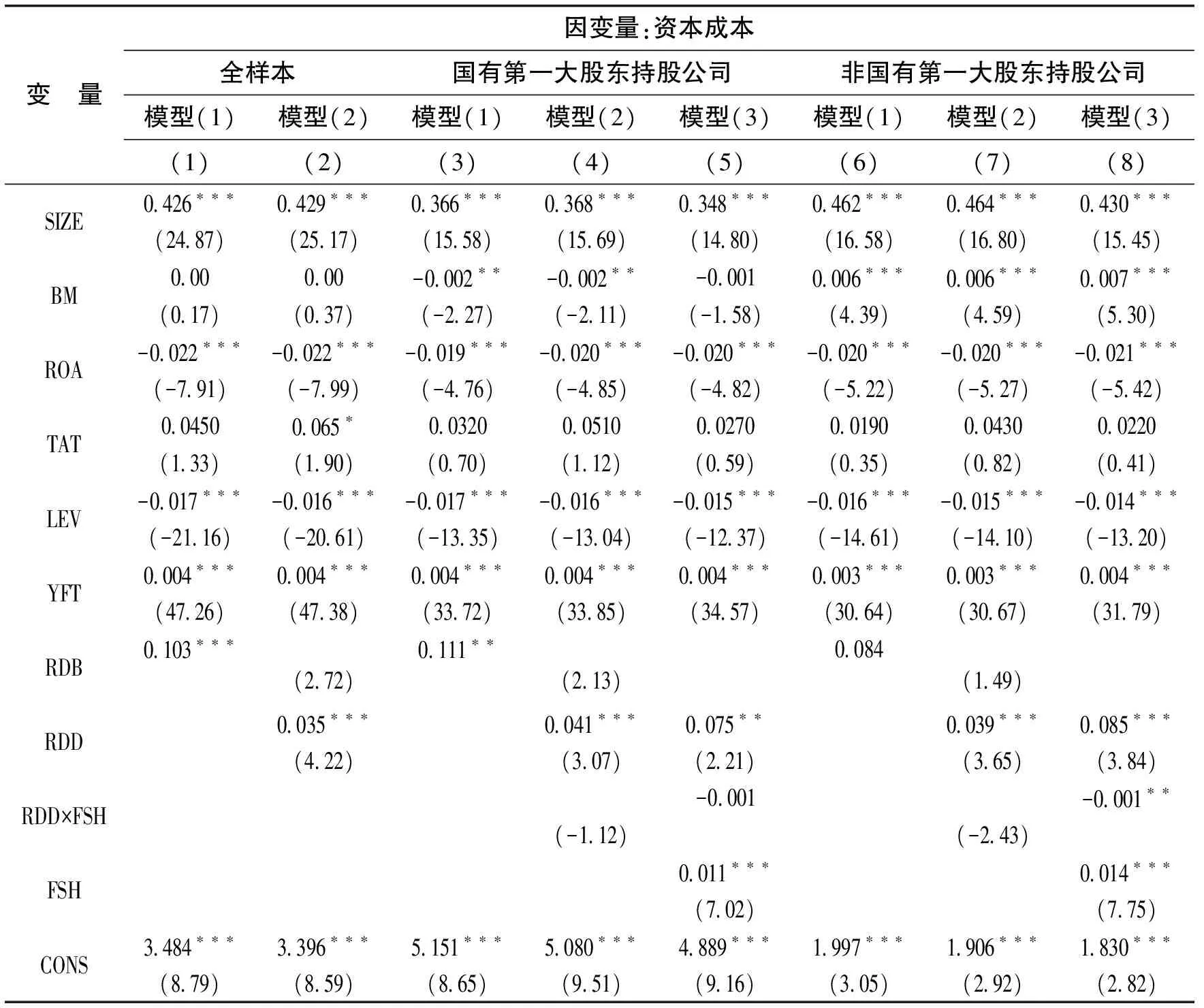

表8多元回归结果

变 量因变量:资本成本全样本国有第一大股东持股公司非国有第一大股东持股公司模型(1)模型(2)模型(1)模型(2)模型(3)模型(1)模型(2)模型(3)(1)(2)(3)(4)(5)(6)(7)(8)SIZE0426∗∗∗0429∗∗∗0366∗∗∗0368∗∗∗0348∗∗∗0462∗∗∗0464∗∗∗0430∗∗∗(2487)(2517)(1558)(1569)(1480)(1658)(1680)(1545)BM000000-0002∗∗-0002∗∗-00010006∗∗∗0006∗∗∗0007∗∗∗(017)(037)(-227)(-211)(-158)(439)(459)(530)ROA-0022∗∗∗-0022∗∗∗-0019∗∗∗-0020∗∗∗-0020∗∗∗-0020∗∗∗-0020∗∗∗-0021∗∗∗(-791)(-799)(-476)(-485)(-482)(-522)(-527)(-542)TAT004500065∗003200051000270001900043000220(133)(190)(070)(112)(059)(035)(082)(041)LEV-0017∗∗∗-0016∗∗∗-0017∗∗∗-0016∗∗∗-0015∗∗∗-0016∗∗∗-0015∗∗∗-0014∗∗∗(-2116)(-2061)(-1335)(-1304)(-1237)(-1461)(-1410)(-1320)YFT0004∗∗∗0004∗∗∗0004∗∗∗0004∗∗∗0004∗∗∗0003∗∗∗0003∗∗∗0004∗∗∗(4726)(4738)(3372)(3385)(3457)(3064)(3067)(3179)RDB0103∗∗∗0111∗∗0084(272)(213)(149)RDD0035∗∗∗0041∗∗∗0075∗∗0039∗∗∗0085∗∗∗(422)(307)(221)(365)(384)RDD×FSH-0001-0001∗∗(-112)(-243)FSH0011∗∗∗0014∗∗∗(702)(775)CONS3484∗∗∗3396∗∗∗5151∗∗∗5080∗∗∗4889∗∗∗1997∗∗∗1906∗∗∗1830∗∗∗(879)(859)(865)(951)(916)(305)(292)(282)

行业/年度控制控制控制控制控制控制控制控制调整R205220523055905590562049204930498F值15841587110611081094696769956973平均VIF267267244243261392391399观测值1209112091641064106410568156815681

注:*、**、***分别表示显著性水平10%,5%,1%;括号内为t值。

表7显示无论是在国有第一大股东持股的样本还是在非国有第一大股东持股的样本,具有研发投资意愿的公司资本成本的均值和中位数均比没有研发行为公司的要高,均值与中位数差异检验均显著。进一步证明了本文的假设H1。

(二)多元回归分析

为了检验假设H1,本文使用模型(1)和模型(2)在全样本中进行回归,回归结果见表8(1)(2)列,研发行为(RDB)、研发投资强度(RDD)与资本成本(COC)均在1%的水平上显著正相关。说明与没有研发投资支出的公司相比,研发投资支出的公司资本成本更高,研发投资越高,资本成本越大。本文的假设H1通过检验。

表8(3)(4)和(5)列分别采用模型(1)(2)和(3)在国有性质的第一大股东持股的公司样本中进行回归,结果显示:模型(1)(2)的回归结果与全样本结果相同,在1%的水平上研发行为(RDB)、研发投资强度(RDD)与资本成本(COC)显著正相关;为了检验国有第一大股东的持股比例对研发投资资本成本效应的影响,在模型(2)的基础上分别加入了研发投资强度与第一大股东持股比例的交乘项(RDD×FSH)和第一大股东持股比例(FSH),结果如(7)列中所示,研发投资强度(RDD)与资本成本(COC)显著正相关,研发投资强度与第一大股东持股比例的交乘项(RDD×FSH)系数为负,但是不具有统计意义的显著性。本文的假设H2a通过检验。

表8(6)(7)(8)列分别使用模型(1)(2)和(3)在非国有性质的第一大股东持股的公司样本中进行回归。(6)列结果显示研发行为(RDB)对资本成本没有显著影响;(7)列显示研发投资强度(RDD)在1%的水平上与资本成本(COC)仍然显著正相关。为了检验非国有第一大股东的持股比例对研发投资资本成本效应的影响,在模型(2)的基础上分别加入了研发投资强度与第一大股东持股比例的交乘项(RDD×FSH)和第一大股东持股比例(FSH),结果如(8)列中,研发投资强度(RDD)与资本成本(COC)显著正相关,研发投资强度与第一大股东持股比例的交乘项(RDD×FSH)系数为负,在5%的水平上显著,表明在非国有性质的第一大股东持股能够有效降低研发投资的资本成本效应。本文的假设H2b通过检验。

五、研究结论与启示

本研究以2007-2013年中国上市公司为对象,实证分析了研发投资支出的资本成本效应以及缓解这种效应的公司治理机制。本文的主要结论是:1.在中国上市公司中,研发投资支出与资本成本显著正相关,无论是在国有性质的第一大股东持股公司,还是在非国有第一大股东持股的公司,研发投资的资本成本效应均显著。2.提高第一大股东持股比例有助于降低研发投资的资本成本效应。然而这种调节作用在非国有第一大股东持股的公司中较为显著,在国有第一大股东持股的公司却不存在。

本文结论的重要启示是:已有文献使用经济价值指标对研发投资的价值贡献进行计量和研究,但对于研发投资的风险只是停留在理论分析和计量模型构建层面,没有通过相关经济价值量指标对风险进行研究。研发风险大小的最好衡量方式是看投资者的反应,投资者会基于企业的风险程度确定索取报酬率。投资者要求报酬率形成企业的资本成本,资本成本会锚定企业的投资、融资等财务政策。本文的结论丰富了研发风险和资本成本的研究,为未来研究研发与投资、融资等财务政策提供新的视角;第一大股东的监督作用有助于降低研发投资的资本成本效应,对于鼓励企业研发创新、缓解研发创新型企业融资约束具有重要的作用;非国有第一大股东持股有助于降低研发投资的资本成本效应,这一结论对当前正在积极推进的国有企业混合所有制改革具有一定的启示意义。推进国有企业的股权多元化,可以提高股东尤其是大股东的治理积极性,降低企业的资本成本水平,推动国有资本更好发展。

参考文献:

[1]唐清泉,徐欣,曹媛.股权激励、研发投入与企业可持续发展——来自中国上市公司的证据[J].山西财经大学学报,2009(8):77-84.

[2]Aboody D, Lev B. The value relevance of intangibles: the case of software capitalization [J]. Social Science Electronic Publishing,1998,36(5):161-191.

[3]薛云奎,王志台.无形资产信息披露及其价值相关性研究——来自上海股市的经验证据[J].会计研究,2001(11):40-47.

[4]Baker N, Freeland J. Recent advances in R&D benefit measurement and project selection methods[J]. Management Science,1975,21(10):1164-1175.

[5]Sougiannis T. The accounting based valuation of corporate R&D[J]. Accounting Review,1994,69(1):44-68.

[6]张信东,姜小丽.企业R&D投资与系统风险研究[J].研究与发展管理,2008,20(3):22-29.

[7]O'Sullivan M. The innovative enterprise and corporate governance [J]. Cambridge Journal of Economics,2000,24(4):393-416.

[8]温军,冯根福.异质机构、企业性质与自主创新[J].经济研究,2012(3):53-64.

[9]Belloc F. Corporate governance and innovation: A survey [J]. Journal of Economic Surveys,2012,26(5):835-864.

[10]鲁桐,党印.公司治理与技术创新:分行业比较[J].经济研究,2014(6):115-128.

[11]Hall B H. The financing of research and development [J]. Oxford Review of Economic Policy,2002,18(1):35-51.

[12]Aboody D, Lev B. Information asymmetry, R&D, and insider gains [J]. The Journal of Finance,2000,55(6):2747-2766.

[13]施继坤,张广宝.自愿性内部控制审计披露与债务资本成本——基于深市银行信贷市场的经验研究[J].投资研究,2014(8):28-42.

[14]Kazemi H, Rahmani F. Relationship between information asymmetry and cost of capital [J]. Management Science Letters,2013,4(1):321-328.

[15]Christensen P O, de la Rosa L E, Feltham G A. Information and the cost of capital: An ex ante perspective [J]. The Accounting Review,2010,85(3):817-848.

[16]Lambert R A, Leuz C, Verrecchia R E. Information asymmetry, information precision, and the cost of capital [J]. Review of Finance,2011,16(1):1-29.

[17]Himmelberg C P, Petersen B C. R&D and internal finance: a panel study of small firms in high-tech industries[J]. The Review of Economics and Statistics,1994,76(1):38-51.

[18]Shleifer A, Vishny R W. A survey of corporate governance [J]. Journal of Finance,1997,52(2):737-783.

[19]Jensen M C, Meckling W H. Theory of the firm: managerial behavior, agency costs and ownership structure [J]. Journal of Financial Economics,1976,3(4):305-360.

[20]罗进辉,万迪昉,蔡地.大股东治理与管理者过度投资行为研究——来自中国上市公司的经验证据[J].证券市场导报,2008(12):44-50.

[21]徐晓东,陈小悦.第一大股东对公司治理、企业业绩的影响分析[J].经济研究,2003(2):64-74.

[22]Brealey R, Leland H E, Pyle D H. Informational Asymmetries, Financial Structure, and Financial Intermediation [J]. The Journal of Finance,1977,32(2):371-387.

[23]Flannery M J,Rangan K P. Partial adjustment toward target capital structures [J]. Journal of Financial Economics,2004,79(3):469-506.

[24]李文贵,余明桂.民营化企业的股权结构与企业创新[J].管理世界,2015(4):135-137.