公司高管变更对盈余持续性的影响研究

王旭琴

(杭州电子科技大学 会计学院,浙江 杭州 310018)

证券市场的发展需要广大投资者的积极参与,有效、稳妥的股票估值能够增强投资者的信心。盈余持续性是指公司的盈余在未来期间仍然持续产生的水平(Dechow et al,2010)[1],公司的持续性水平越高,投资者便越能准确地使用当期的盈余来预测下一期的盈余。公司的盈余持续性指标在股票估值、公司估值中起着弥足重要的作用。高管是公司最重要的人力资本,其中董事长和总经理在公司的经营、投资等各方面起着至关重要的作用,他们的突然变更极易造成大量人事变动以及公司股价大幅震荡(刘涟、晋钊,2011)[2]。

学者们对高管与盈余持续性之间的关系已经有了丰富的研究成果。高管持股的公司盈余持续性更高,但监事会人员持股的作用弱于董事会和高级管理人员持股所产生的作用(宋建波、田悦,2012)[3]。高管的年龄、任期和教育水平均与盈余持续性显著正相关(陈武燕,2014)[4]。高管权力越大,发生权力寻租的可能性越大,公司盈余持续性越弱(Adams et al,2005,谢盛纹、刘杨晖,2015)[5-6]。杜征征、王伟(2010)[7]的研究表明,中国上市公司制定高管人员薪酬时考虑了盈余的持续性因素,持续性高的盈余相对于持续性低的非经常性损益被给予了更高的权重。这些研究均表明公司的高管与盈余持续性有着千丝万缕的联系,但也发现这些研究大多是从一个静态的视角,即高管在企业中任职稳定的状态下进行研究的,还没有文献研究高管处于动态中的情况,即发生高管离任、高管继任,是否会对公司盈余持续性产生影响,这种受影响的幅度是否会因为变更原因、继任高管来源的情形不同而不同。这些都是值得研究的问题。

一、理论分析与研究假设

(一)高管变更与盈余持续性

盈余持续性表示当期盈余持续到未来的程度(Dechow P M、Dichev I D,2002)[8],站在“当期”的时点,根据经营活动的性质,我们可以把当期的盈余分为暂时性的盈余和永久性的盈余,暂时性的盈余是偶然的,不可持续,永久性的盈余可持续下去。站在“下一期”的时点,可持续性的经营活动仍然能够正常产生盈余是有条件的,即企业的状况应该使这些经营活动仍然能够正常运营。而当企业遭受一些影响时,这些本来可以产生盈余的经营活动可能无法继续产生盈余,进而影响盈余的持续性。

针对特定行业、特定公司的具体经验和专业知识储备对公司具有潜在价值,这种价值随着高管的离任将被带走,而继任的高管初期往往不能够带来这样的价值。根据专用化人力资本理论,经过一段时间的合作与磨合后,高管团队成员间会建立默契,相互间形成一种特殊的生产力,如果主要成员变更,这种生产力容易遭到破坏,甚至会失去其存在的价值,所以主要高管的离任往往会引起一般高管人员的变动。随着共事时间增长,高管团队成员通过合作、增进交流的方式,逐渐产生信任感、建立工作默契,形成高效的高管团队和特有的团队文化。而当高管变更时,管理团队结构被打乱,重建默契与信任需要一段时间,这个过程势必会影响企业的组织绩效。在市场经济不成熟、企业制度不完整的大背景下,我国人才市场不够完善,存在着严重的信息不对称。与西方相比,我国狭窄的继任人选择范围会增加聘任合适高管的难度。就算有幸在短时间内聘任到合适的高管,继任高管仍需要一段时间来适应公司、承接工作,其他的内部员工也需要适应新任高管的行事方式。从而提出了假设1。

H1:高管变更当年,企业的盈余持续性下降。

(二)高管变更原因及其调节作用

学者们对高管变更的原因进行了各种分类,比较常见的是从委托人的角度分为非常规变更(又称强制变更、被迫变更)和常规变更(又称正常变更、自愿变更)。一般来说,高管常规变更是在有规划的情况下有序进行的,公司有比较长的时间提前准备,进而选择能力强且合适的继任者,从而实现离任高管和继任高管较充分而顺利的工作交接,这种高管变更相对于非常规变更来说更加平稳、对公司的负面影响更小。非常规原因高管变更通常发生的时机比较突然且不容易把握,当时机不恰当时容易对公司经营造成不利影响。公司的高管被强制变更时,意味着公司将进行一场剧烈而深刻的动荡,这场动荡会涉及企业的方方面面,且余韵在短时间内无法消除。有学者发现,当公司发生非常规高管变更时,公司的企业文化以及经营政策往往也将发生变化,使公司的发展节奏被打乱。从而提出假设2。

H2:相较于常规变更,非常规高管变更使企业的盈余持续性下降幅度更大。

(三)继任高管来源及其调节作用

内部选拔可以降低从外部搜寻高管的成本,并且有利于减少彼此间的信息不对称。来源于公司内部的高管已经在企业中工作了一段时间,拥有公司内部的人脉、信息、管理经验等各方面的资源,在继任后能够比较迅速适应岗位,从而更好地维持战略连续性。内部继任者通常之前也是高层管理人员,与其他管理人员由于之前有合作接触,彼此熟悉,并且了解其他团队成员喜好,能够减少误解、减少冲突,高管团队内部能够更快地适应彼此。内部选拔机制对公司其他员工具有一定的激励效应,内部晋升机会能够有效激励公司员工,从而努力工作提高公司经营绩效。外部选拔的继任者的管理方式通常会与公司内部有很大不同,这需要内部员工重新适应,由于相关行业经验、人脉及信息资源的缺乏,加上一定程度的“磨合成本”,可能会在继任初期对原本运行较好的经营活动产生一定程度上的阻碍作用,对盈余持续性产生不利影响。从而提出假设3。

H3:相对于外部继任者,内部继任者能够缓解高管变更使盈余持续性下降的幅度。

二、研究设计

(一)研究样本

本文从国泰安数据库选用数据。以所有A股制造业上市公司为研究对象,选取其2009—2016年最近八年的相关数据作为研究样本。剔除以下数据:(1)变量数据缺失或者异常的样本;(2)ST、*ST的公司;(3)营业利润为负的样本,因为当公司出现亏损时,公司迫于退市的压力进行盈余管理或者“洗大澡”的方式来扭亏为盈的现象比较常见,如果公司通过正常的手段扭亏为盈,这种现象是好的,但是由于模型的局限性却显得盈余持续性很差,或者由亏损继续亏损,在模型上却表现得盈余持续性很强,这种在模型上面的盈余持续性好并没有积极意义,利润为负的样本会产生噪音(李姝、梁郁欣,2017)[9]。文本的研究主题是原本能够实现的盈余由于高管变更这种冲击而无法实现,所以,本文剔除了净利润为负的样本。

对样本进行上述处理后,最终得到8 857个样本。上市公司财务数据来自Csmar数据库的合并财务报表。为了消除极端值的影响,本文对连续变量进行了winsorize 1%的缩尾处理。本文采用Stata14软件进行实证分析。

(二)变量定义

1.被解释变量。模型参照 Sloan(1996)、雷倩华(2016)[10]、谢盛纹(2015)[6]等,使用一介自回归模型。因变量盈余指标使用总资产营业利润率。

2.解释变量。参考杜兴强(2010)[11],王成方、叶若慧(2012)[12]的研究,总经理和董事长对公司的经营管理影响最大,所以本文研究的高管为董事长和总经理。参考国内学者(赵震宇,2007;王进朝,2011)[13-14]的相关研究,本文将下述原因导致的变更界定为常规变更:完善法人治理结构、退休、任届期满、健康原因、结束代理、控股权变动,而将以下原因导致的变更界定为非常规变更:辞职、解聘、工作调动、涉案、个人原因和其他。

3.控制变量。控制变量参照雷倩华(2016)[10],谢盛纹(2015)[6],肖华(2013)[15],控制了公司规模(Size),资产负债率(Lev),企业成长速度(Growth),无形资产占总资产的比例(Intan),年度(Year)。

表1 变量定义及简要描述

(三)模型构建

本文采用Sloan(1996)计量盈余持续性的模型。

为了验证假设1,我们建立以下多元回归模型来研究高管变更是否会影响企业的盈余持续性。如果Earnt-1Turnovert前面的系数β3为负,假设1成立。为了验证假设2,根据高管变更原因分为常规变更组和非常规变更组,参照朱焱(2017)[16]、方红星(2013)[17]分组回归方式,然后比较Earnt-1Turnovert前面的系数β3的绝对值,假设3的验证方法与假设2同理。

三、实证分析结果

(一)描述性分析

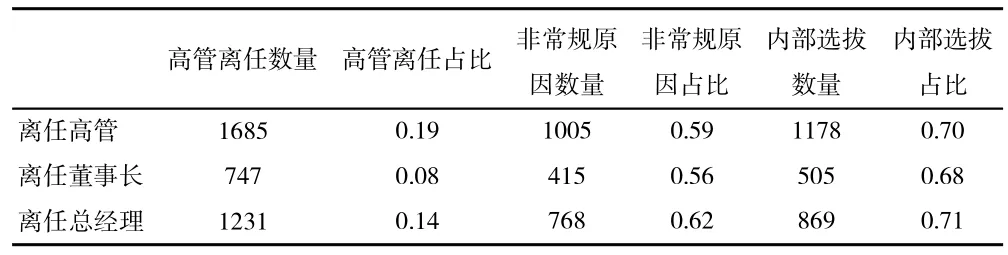

从表2可以看出,我国制造业上市公司发生高管变更的比例为19%,其中董事长变更的比例为8%,而总经理变更的比例为14%,总经理变更比董事长变更更加频繁。高管非常规变更占比59%,董事长非常规变更占比56%,总经理非常规变更占比62%,非常规变更比例大于常规变更比例。当发生高管变更时,继任高管来源于内部的比例为70%,其中,继任董事长来源于内部的比例为68%,继任总经理来源于内部的比例为71%,可以看出,继任高管更加偏向于从内部产生。

表2 高管变更情况统计

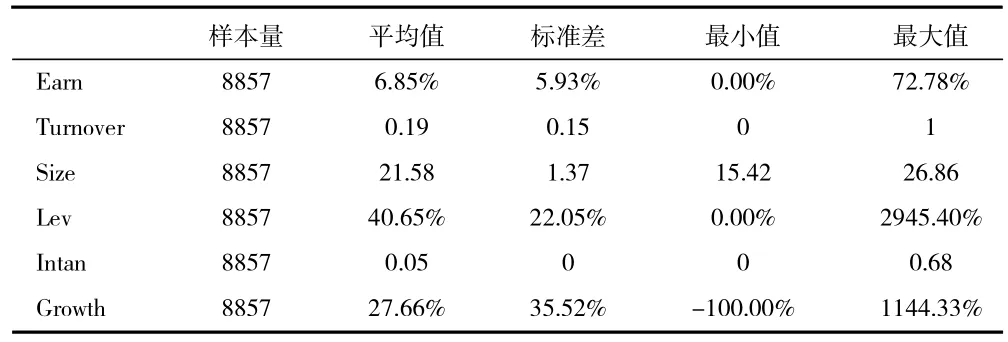

从表3可以看出,制造业上市公司的总资产营业利润率的均值为6.85%,标准差为5.93%,最小值为0(由于剔除了总资产营业利润率为负的样本),最大值为72.78%。可以看出我国制造业公司的收益率总体较低,公司间差距较大。控制变量中,资产规模对数的平均值为21.58,资产负债率的均值为40.65%,无形资产占比均值为5%,公司的成长速度均值为27.66%。

表3 变量描述性统计

(二)相关性检验

本文对研究变量进行了皮尔森相关性分析,如表4所示,研究的变量大多在1%的水平上显著,通过系数可知控制变量之间不存在严重的多重共线性。

表4 相关性分析

(三)多元回归分析

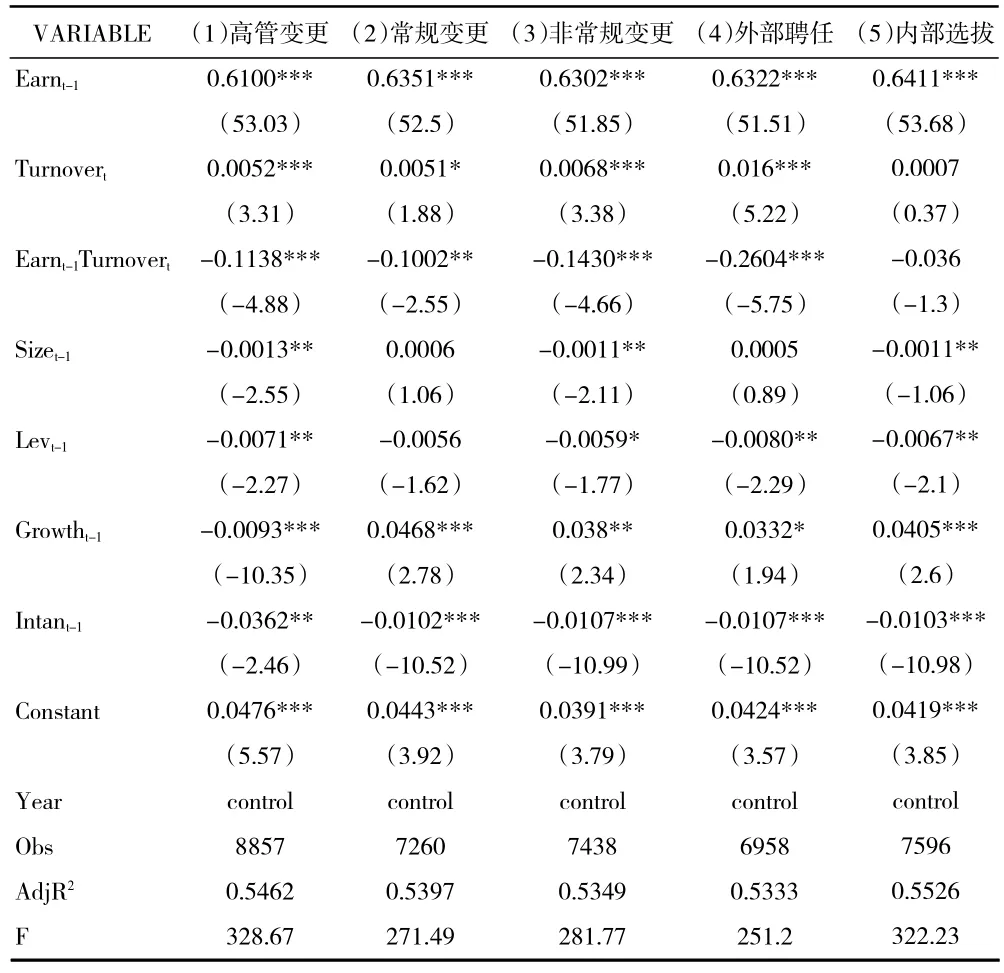

表5是我国制造业上市公司高管变更对盈余持续性影响的回归结果。如第(1)列所示,Earnt-1前面的系数为0.610 0,说明通常前一年61.00%的盈余能持续到下一年,Earnt-1Turnt前面的系数为-0.113 8,且在1%的水平上显著,说明发生高管变更时,有约11.38%的盈余本来能够持续到下一年但无法实现,假设1得以证明。

如表5第(2)列所示,常规变更组Earnt-1Turnovert前面的系数为-0.100 2,且在5%的水平上显著,说明发生常规变更时,约有10.02%的盈余无法实现;如表5第(3)列所示,非常规变更组Earnt-1Turnovert前面的系数为-0.143 0,且在1%的水平上显著,说明发生常规变更高管时,约有14.30%的盈余无法实现。Earnt-1Turnovert前面的系数均为负,非常规变更组绝对值大于常规变更组绝对值,说明高管非常规变更会比常规变更对企业盈余持续性的负面影响更大。假设2得到证明。

如表5第(4)列所示,外部聘任组Earnt-1Turnovert前面的系数为-0.260 4,且在1%的水平上显著,即公司高管变更,继任高管通过外部聘任时,会有约26.04%比例的原本能够实现的盈余无法实现。如表5第(5)列所示,内部选拔组 Earnt-1Turnovert前面的系数为-0.036,绝对值较小且不显著。当继任高管通过内部选拔时,高管变更不会使盈余持续性显著下降,当高管通过外部聘任时,高管变更会使盈余持续性显著下降,且比例较大。假设3得到证明。

表5 回归分析

(四)稳健性检验

当改变因变量盈余的计量方式,使用资产报酬率((利润总额+财务费用)/总资产)或资产净利润率(净利润/总资产)来衡量企业盈余水平时,实证分析的结论基本上与上文一致。当我们改变高管的观测方式,仅研究董事长变更或总经理变更时,实证分析的结论基本与上文一致。限于篇幅的原因,表格未列出。

四、结论和启示

本文分析了我国A股制造业上市公司高管变更对盈余持续性的影响。通过实证检验我们发现,制造业公司大约60%的盈余能够持续到下一年,但是,如果公司的重要高管(董事长、总经理)发生变更时,会对公司造成冲击,导致部分原本能够持续的盈余无法实现,影响的程度大约在10%~20%之间。建议公司在面临决策是否变更高管时,应多方面综合考虑,尽量避免高管的频繁更替,增强公司高管团队的稳定性。高管变更作为公司治理的重要组成部分,在有些情况下是必要的,所以本文建议建立信息更加畅通的人才-企业市场,当企业面临高管变更时,能够在较短时间内找到合适的继任人员,这样可以减少公司高管变更对公司的负面影响。对于高管来讲,也更容易找到适合自己的企业。进而减少高管与公司不匹配而发生高管频繁变更的情形。

非常规变更比常规变更对盈余持续性的负面影响更大。而我国制造业上市公司60%的高管变更为非常规变更,仅40%的高管变更为常规变更,非常规变更占比大。如果公司面临变更高管时,应该提前做好充分的准备、选聘合适的高管,做好离任高管和继任高管的交接、稳定高层管理人员中其他成员的情绪等工作。

继任高管来源于企业内部时,能够有效地缓解高管变更对于盈余持续性的负面影响,所以我们建议企业应有意识地提前进行高层次人才的培养,建立完善的高素质人才培养机制,形成成套的培养体系,并且公开、公正、公平地通过业绩考核、岗位竞聘等方式,选择最优的高管继任人员。这种方式不仅能够保证企业在面临变更高管时,能够快速地从企业内部找到合适的继任者,而且对公司一般高管以及普通员工能起到激励作用,鼓励他们努力工作,从而使得对盈余持续性的负面影响降到最低。