基于DEA方法的京津冀创业板制造业上市公司的融资效率分析

■/闫 理

一、背景

现今,一场新的制造业竞争已经拉开序幕,美国立足工业互联网,德国倾力打造工业4.0,而作为制造业大国,中国则推出了《中国制造2025》,立足在2025年完成由制造业大国向制造业强国的转变,由“中国制造”向“中国智造”转型。而制造业上市公司中,创业板作为其中的典型代表,融资困难与融资效率低下成为制约其发展的主要问题。

我国颁布《中国制造2025》,为区域经济发展带来了契机,特别是对京津冀地区制造业的协同发展引入了机遇与挑战。京津冀地区是我国科技资源丰富、开放程度较高的地区之一,但制造业水平与世界先进程度相比,仍有较大差距,只有克服地区和行业的分布不均,带动该区域制造业的共同发展,才能形成明显的协同优势,真正实现京津冀一体化和制造业稳步提升。因此提高京津冀地区创业板上市公司的融资效率就显得尤为重要了。

二、创业板制造业上市公司融资效率概述

创业板市场指相对于主板市场而言的“二板市场”,针对新设企业或中小型企业,因短期内无法上市,为其提供融资渠道和发展空间的证券交易市场,是对主板市场的有效补充。创业板市场于2009年10月23日成立启动,截止2015年1月1日,已上市的公司共计406家,其中制造业上市公司288家,约占71%。创业板市场最大的特点是:进入门槛低,运作要求高,只要技术含量高,经营潜力足,就能获得融资机会。

针对融资效率的定义,目前国内还没有统一的定论。笔者认为融资效率可以考虑两个方面:一是企业融资的资金成本,即企业如何选择筹资方式和筹资渠道,既能保证资本结构合理、综合融资成本最低,又能保证所需资金及时足额到位;二是企业融得资金的使用效率,即所筹资金投入生产之后,能否能为企业创造利润,并实现企业价值的最大化。因此,本文将创业板制造业上市公司的融资效率定义如下:上市公司以最小的融资成本取得资金,投入生产,并且获得最大收益的能力。

即:融资效率=投资报酬率/资金成本率

如果企业的投资收益率远低于融资成本率,那么融资成本再低,融资效率也是低下的。

三、京津冀创业板制造业上市公司的现状

(一)现状总体分析

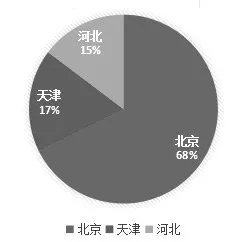

近几年,我国资本市场不断扩大,在本文截取的34家以京津冀为产业圈的制造业上市公司中,北京占比近70%,而天津和河北的上市公司只各占15%左右(见图1)。由此可见,京津冀地区的制造业上市公司的分布极其不均,经济发展不平衡。

北京市拥有完备的现代化制造业体系,相对发达;天津具备制造业基础,但需要发挥产业优势,扩大企业规模;河北是我国的材料、能源基地,但急需转型升级。京津冀的产业梯度较为明显,这就需要北京带动天津和河北协同发展,发挥三地的区域优势,优化资源分配,提高整体经济效率。

图1 京津冀34家上市公司地区分布图

(二)融资中存在的问题

1.内源融资数额不足。内源融资即利用企业自身的留存收益,不仅融资成本低、而且不会稀释原有股东的控制权,是创业板上市公司融资的一条重要渠道。我国创业板制造业上市公司经营初期急需资金、融资规模急需扩大,内源融资却使用不足。因创业板制造业上市公司经营业绩不稳定、盈利波动较大,致使企业的留存收益和未分配利润均不足,无法提供充足的内源融资。

2.外源融资能力较弱。我国的创业板制造业上市公司多以外源融资为主,而其中又以银行贷款为主,通过发行债券的融资额极少。一方面,相比大中型企业,创业板上市公司能筹到的银行贷款在一定限额之内,因为企业规模小、信用等级低、经营风险大,所以贷款手续审批复杂。另一方面,因创业板制造业上市公司的自身条件限制,不具备发行资格,以及我国相关政策法规不完善,债券融资难以实施。

以上两方面问题直接导致创业板制造业上市公司的融资效率低下、融资水平不高。在京津冀地区也是如此,制造业上市公司处于创业初期,筹集资金的数额和渠道都不足,这也成为制约公司发展和盈利的主要因素。

四、基于DEA方法的融资效率实证研究

(一)样本选择

本文选取分布在京津冀地区截止2014年12月31日上市的创业板制造业公司,共计36家作为样本。一般企业融资需要一至两年时间,才能初见成效,而目前笔者只能得到截至2016年完整的上市公司财务数据,因此本文选择了样本公司2015年的财务报表数据作为输入指标,2015年和2016年财务报表数据的算术平均值作为输出指标。所有数据来自于浪潮资讯网数据库。

本文选择DEA模型,即数据包络分析,因其只需确认输入输出指标即可,权重由数学规划根据数据直接设定产生,不需要人为设定投入与产出权重,性质是客观的。

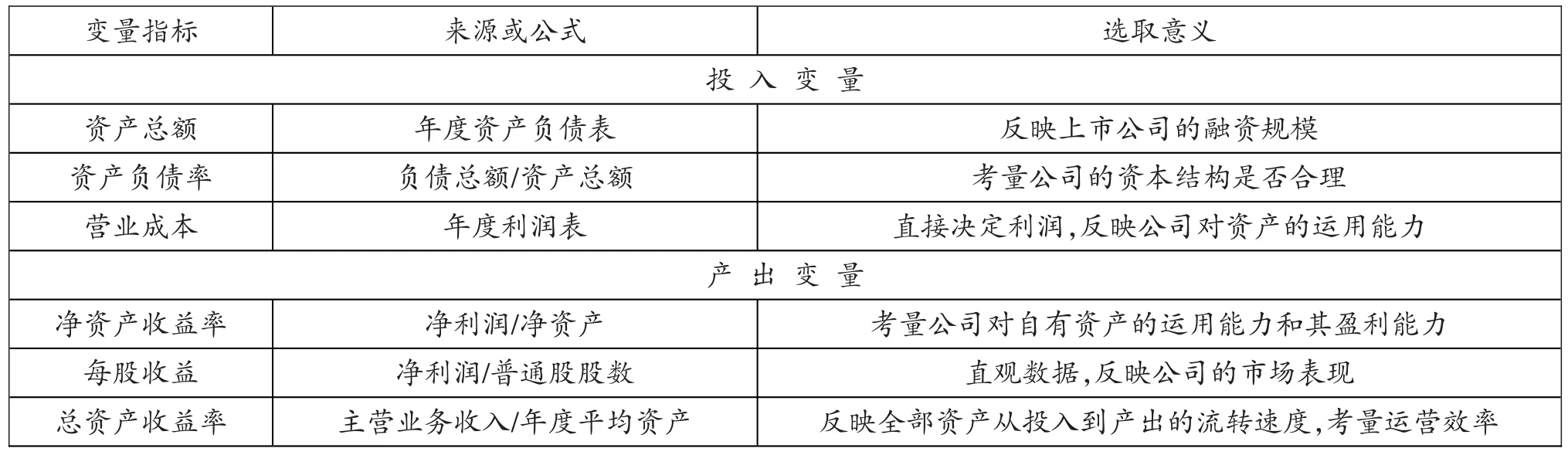

(二)投入产出指标的选择

根据本文定义的融资效率的概念,考量影响融资效率的因素,选择了资产总额来分析企业的融资规模、资产负债率分析企业的融资结构、主营业务成本分析企业的资金的运用能力,这三方面来描述投入变量,作为输入值。从净资产收益率、每股收益、总资产周转率这三方面来描述产出变量,作为输出值(见表1)。

(三)实证结果及分析

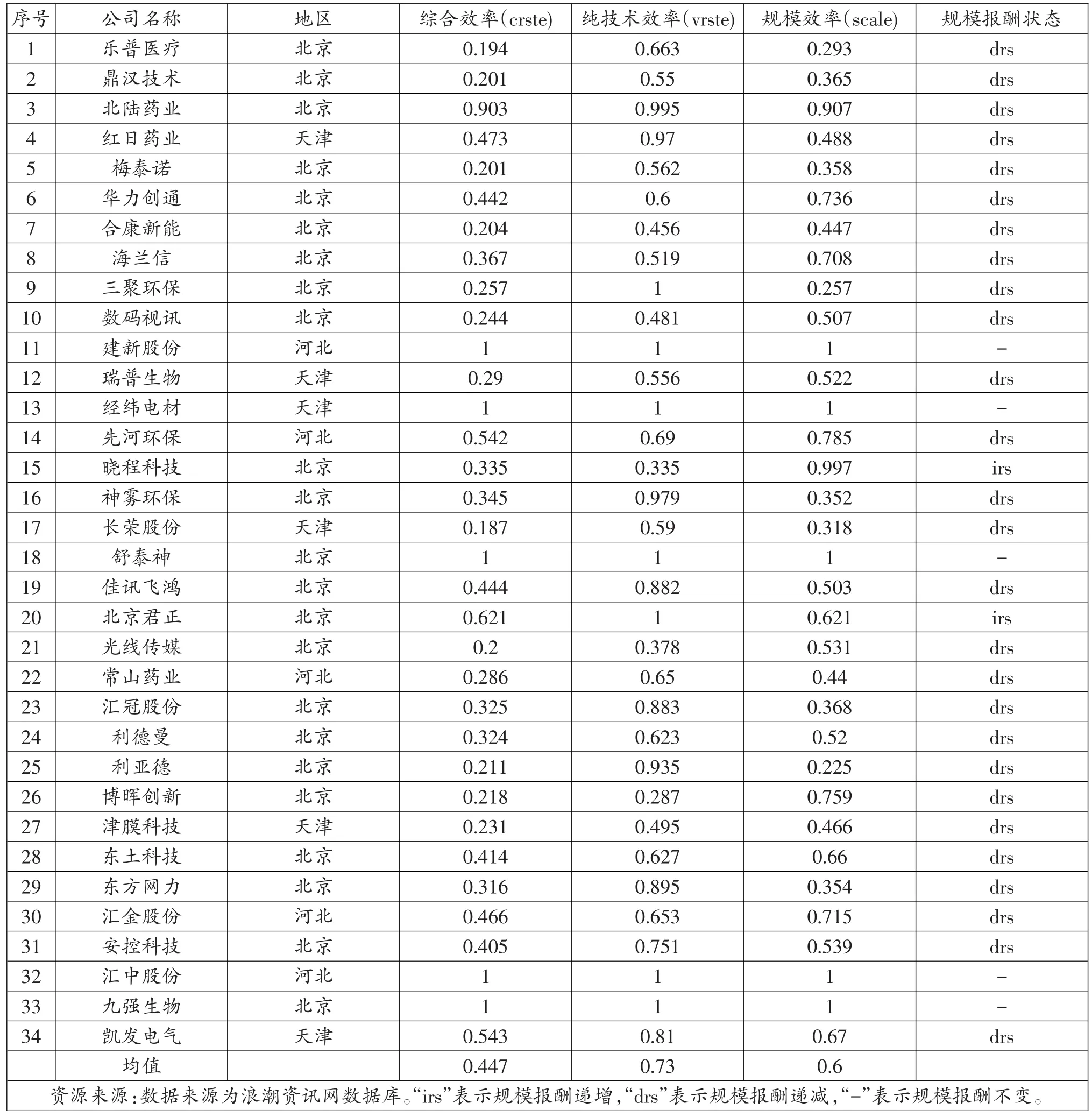

本文使用DEAP2.1软件,以投入为角度,对京津冀地区的创业板制造业上市公司融资效率进行分析。36家公司中剔除了2家负数的数据,对原始数据进行标准化处理,得出34个样本的最优解和效率值,分别为综合效率、纯技术效率、规模效率和相应的规模报酬状态(见表2)。

表1 投入产出指标明细表

表2 基于DEA方法的34家上市公司融资效率分析

如表2所示,34家样本公司中只有5个达到了综合效率有效,仅占样本总量的14.71%,这代表只有这5个公司投入产出是平衡的,达到了纯技术效率和规模效率均有效状态,无冗余或不足。基于DEA方法的分析,可以看出京津冀地区的创业板制造业上市公司融资效率整体偏低,综合效率均值仅为0.447,属于低融资效率状态。可知纯技术效率和规模效率的均值分别为0.73和0.6,规模效率均值是略高于纯技术效率的,说明企业融资规模的分布较为分散,而经营技术的分布较为集中。

如表3所示,达到纯技术效率有效的公司有7个,达到规模效率有效的公司有5个,仅在样本公司中占比20.59%和14.71%。这说明在29个综合效率非有效的公司里,这7个公司的经营管理水平较好,处于有效状态,但公司需要调整规模;另外5个公司经营管理欠佳,但公司规模暂无需调整;还有27个公司纯技术效率和规模效率均未达到有效状态,说明经营技术和经营规模都急需调整。从以上数据分析得出,京津冀地区创业板制造业上市公司的融资规模增长太快,融资成本过高,而融入资产的使用效率又较低,所以资金的投入产出率非有效。

表3 34家上市公司融资总体有效性分析

表4 34家上市公司融资效率分布情况

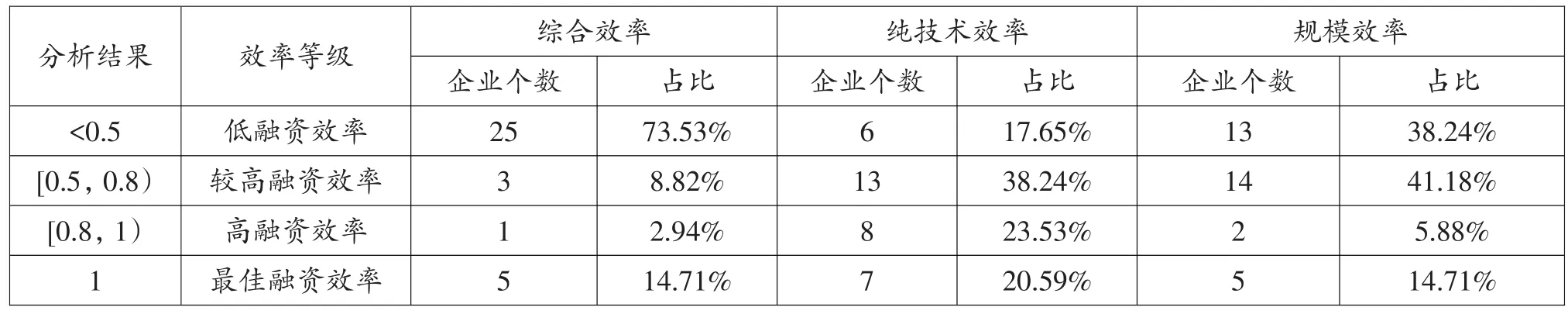

如表4所示,34个公司的综合效率普遍偏低,有25个公司都小于0.5,说明京津冀地区创业板制造业上市公司的融资属于低效率状态。而纯技术效率多集中在0.5到1之间,小于0.5只有6个,纯技术效率相对较高;规模效率中约2/3的公司都集中在0.5左右或小于0.5,处于明显低状态。

因为综合效率是由纯技术效率和规模效率相乘得到,两者共同作用影响着公司的综合效率,即公司整体的融资效率。如表3所示,我们发现有7个样本公司达到了纯技术有效,但这7个样本公司里,只有5个达到了综合效率有效,另外2个规模效率未达标。因为其资产规模非有效,所以综合效率也非有效,这类公司一方面应在现有经营管理水平的基础上,着力调整融资规模。另一方面,应配合投入资金的调整,继续优化公司的经营管理水平,提高公司业绩。

五、提高京津冀创业板制造业上市公司融资效率的建议

基于DEA模型对京津冀地区创业板上市公司的分析,反映出整体融资效率偏低,大部分公司既需要加强营运管理,又需要调整投入成本,这样才能更好地降低融资成本,提高资金使用效率。提出以下几点建议:

(一)扩大内源融资数量

企业融资成本低,则融资效率高,而融资成本最主要的影响因素就是企业的融资结构。京津冀地区的创业板制造业上市公司应加强自身核心技术的提高,扩大内源融资的比例。因为利用企业自身的内部积累融资,一方面可控性强、风险小,而且在很大程度上能降低融资成本;另一方面内源融资能力强,表现为企业自身的盈利水平和发展能力好,既解决融资困难的问题,又优化了融资结构、提高融资效率。所以,这些创业板制造业公司应着眼市场,抓住机遇,发挥主观能动性,以不断增强自身技术实力和竞争能力为目标,提高留存收益,加大企业内源融资的动力,提高企业融资效率。

(二)丰富外源融资渠道

创业板制造业上市公司应拓宽融资渠道。京津冀地区的上市公司应充分发挥债权融资工具的使用,北京本身经济发达,资源丰富,可带动天津和河北地区的公司,除利用银行贷款融资外,积极寻求其他方式,比如积极发展债券市场,降低资金成本。一方面,继续鼓励商业银行发展中间业务和表外业务、放低贷款门槛,扩充贷款渠道,更快捷的给这些创业板公司提供足额的资金支持。同时要引导民间金融机构的发展,对于社会上的闲置资金,可以聚集起来,提高利用率。另一方面,企业也应完善自身信用体系,减少违约成本,提升信用水平,这样才能更容易取得贷款或债券融资,以多种渠道融资,提高其整体效率。

(三)提高纯技术效率

纯技术效率低是由于企业在资产规模合理的状态下,生产要素的效率过低造成的,主要取决于企业的技术创新能力和经营管理水平。制造业因其自身的行业特点,往往属于劳动密集型产业,科技水平较低。因此,京津冀地区的制造业企业应提升经营管理水平,建立现代化的企业制度,加强技术创新,这是提高融资效率的必要措施。三地应共同将企业向技术密集型现代化制造业转型,协同创新,共享科技资源,促进经济增长方式的转变,这样才能提高企业的资金利用效率。

(四)提高规模效率

规模效率有效说明制造业上市公司的资金规模合理,融得的资金表现为到效利用状态。而规模效率非有效是因为各生产要素的供应跟不上企业规模的扩充。这时企业就应考虑缩减投资规模,改变投资方向。前文分析得出京津冀地区上市公司的规模效率较低,因为90%以上公司处于规模报酬递减状态,这些公司应控制资金规模的扩充,减少资金冗余,直至达到规模报酬不变的状态,即提高规模效率,进而改善整体融资效率。

(五)提高综合效率

通过加强企业经营管理水平和调整企业规模状态,可以间接提高综合融资效率。京津冀地区的创业板制造业上市公司数量虽然呈现逐年上升趋势,但地区和行业分布不均。天津和河北需要利用好其制造业基础雄厚的先天条件,适当扩大企业规模,北京也要以自身优势辐射、带动这两地的发展,以保证三地协同均衡发展,让市场流通起来,提高整体的经济效率。政府要加大对京津冀经济发展相对落后地区的政策扶持,比如采用税收优惠政策、补贴企业的生产经营等手段对其提供资金支持;还要适当减少创业公司的支出成本,提高盈利能力,进而扩大留存收益。充足的内源融资能力,加之多种多样融资渠道,才是提升融资效率的重要保障。

[1]李志刚,迟宪良,穆春舟.中小企业融资效率实证分析〔J〕.工业技术经济,2008(09).

[2]张晓.基于DEA方法的山东省上市公司股权融资效率研究〔D〕.山东财经大学,2016.

[3]王炜.我国创业板制造业上市公司融资效率研究〔D〕.湖南工业大学,2016.

[4]宋力.基于DEA的制造业上市公司增发再融资利用效率分析〔J〕.财会月刊,2011(10).

[5]岳彩富.我国中小企业板制造业上市公司融资效率研究〔D〕.内蒙古农业大学,2015.

[6]李鸿渐.我国创业板制造业上市公司融资效率实证研究〔J〕.商业时代,2013(15).