“营改增”后建筑企业如何选择计税方法探析

王文俐

(山西经济管理干部学院,山西 太原 030024)

2016年5月1日“营改增”在剩余的四大行业,即建筑业、房地产业、金融业、生活服务业全面推开。2017年,国务院政府工作报告明确表示,要确保所有行业税负只减不增。建筑业在“营改增”之前适用3%的营业税税率,“营改增”之后建筑业一般纳税人适用11%的增值税税率。为了本次“营改增”的平稳过渡,保证行业税负只减不增,国家税务总局在《营业税改征增值税试点有关事项的规定》中明确表示,建筑企业增值税一般纳税人为建筑工程老项目提供的建筑服务、以清包工方式提供的建筑服务或为甲供工程提供的建筑服务可以选择简易计税办法,按征收率3%计征增值税。

建筑企业增值税一般纳税人如果符合上述条件选择简易计税办法则征收率为3%,如果选择一般计税办法则税率为11%,那么是不是只要符合条件就选择简易计税办法享受低征收率?在两种计税方法上如何进行正确选择?选择的标准应该是什么,仅仅是增值税的税收负担吗?下面将一一进行梳理。

一、关于一般计税办法和简易计税办法的选取标准和依据

企业进行生产经营的核心目标是获利,所以应以利润大小作为选择不同计税方法的标准,而不是增值税应纳税额的多少。

案例分析:A建筑公司以甲供工程方式为某一生产企业总承包建造厂房,并将其中一部分工程分包给B公司,B公司可以按照3%的征收率向A公司开具增值税专用发票。该工程购进的辅助材料可以取得17%的增值税专用发票。假设城建税按7%征收,教育费附加按3%征收。按税法规定,该工程可以选择简易计税方法。该项工程经营情况如表1所示,请为A公司选择合理的计税方法。

表1 A公司工程相关资料

(一)A公司采用一般计税方法

销项税额=333/(1+11%)×11%=33(万元)

应交增值税=33-8.1=24.9(万元)

应交城建税及教育费附加=24.9×10%=2.49(万元)

利润=300-100-30-2.49=167.51(万元)

(二)A公司采用简易计税方法

应交增值税=(311.06-103)/(1+3%)×3%=6.06(万元)

应交城建税及教育费附加=6.06×10%=0.606(万元)

利润=(311.06-103)/(1+3%)-35.1-0.606=166.294(万元)

结论:一般计税方法的应纳增值税(24.9)虽然比简易计税办法应纳增值税(6.06)大,但是因为增值税不影响利润,而一般计税方法的利润(167.51)比简易计税办法利润(166.294)大,所以应该选择一般计税方法。

二、建筑企业选择不同计税方法的实务探讨

我们以利润作为评判指标,分析一下在不同情况下建筑企业如何合理选择计税方法。假设客户甲企业和建筑业一般纳税人乙企业签订建筑服务合同,乙企业符合采用简易计税办法的条件。以下分别分析甲企业在不同计税方法下,如何为建筑业乙企业选择计税方法。

在进行分析之前,我们先进行一些数据资料的假设。假设乙企业采用简易计税方法与甲企业签订建筑服务合同的总金额为X1(含税),乙企业采用一般计税方法与甲企业签订建筑服务合同的总金额为X2(含税),乙企业取得的能够进行抵扣的增值税进项税额为a。以下计算的收入差、成本差、利润差等差额指标均指甲企业在一定的计税方法下,乙企业采用一般计税方法的数额减去乙企业采用简易计税方法的数额,不考虑城建税和教育费附加。

(一)甲企业采用简易计税办法

1.乙企业也采用简易计税办法

(1)乙企业

应纳增值税=X1/(1+3%)×3%

收入=X1/(1+3%)

成本=生产成本+a

利润=收入-成本=X1/(1+3%)-(生产成本+a)

(2)甲企业

成本=X1

2.乙企业采用一般计税方法

(1)乙企业

应纳增值税=X2/(1+11%)×11%-a

收入=X2/(1+11%)

成本=生产成本

利润=收入-成本=X2/(1+11%)-生产成本

(2)甲企业

成本=X2

3.乙企业采用不同计税方法下甲乙两企业各自的利润比较

乙企业利润差=X2/(1+11%)-X1/(1+3%)+a

甲企业利润差=X1-X2

因为简易计税办法的征收率3%小于一般计税方法的税率11%,所以X1必然小于X2,那么甲企业利润差必然小于0,即乙企业采用一般计税方法下甲企业的利润必然小于乙企业采用简易计税方法下甲企业的利润。则甲企业采用简易计税办法时,乙企业也应该采用简易计税办法,否则会失去和甲企业合作的机会。

(二)甲企业采用一般计税办法

1.乙企业采用简易计税办法

(1)乙企业

应纳增值税=X1/(1+3%)×3%

收入=X1/(1+3%)

成本=生产成本+a

利润=收入-成本=X1/(1+3%)-(生产成本+a)

(2)甲企业

因为甲企业是一般计税方法,能够进行增值税进项税额抵扣,所以必然要求乙企业开具增值税专用发票。但因为乙企业是简易计税,所以发票上的税率是3%。

成本=乙企业收入=X1/(1+3%)

2.乙企业也采用一般计税方法

(1)乙企业

应纳增值税=X2/(1+11%)×11%-a

收入=X2/(1+11%)

成本=生产成本

利润=收入-成本=X2/(1+11%)-生产成本

(2)甲企业

成本=乙企业收入=X2/(1+11%)

3.乙企业采用不同计税方法下甲乙两企业各自的利润比较

乙企业利润差=X2/(1+11%)-X1/(1+3%)+a

甲企业利润差=X1/(1+3%)-X2/(1+11%)

甲乙企业利润差之和=[X2/(1+11%)-

X1/(1+3%)+a]+[X1/(1+3%)-

X2/(1+11%)]=a

说明甲企业在采用一般计税方法时,乙企业采用一般计税方法下甲乙两企业的利润之和总是大于乙企业采用简易计税方法下甲乙两企业的利润之和,多出的利润之和刚好等于乙企业的进项税额。即使乙企业是纯劳务公司,进项税额非常少,但只要有进项税额,那么甲乙两企业就会有收益。如果把这个利润之和平均分配给甲乙两个企业,则此时达到双赢的局面。

即:乙企业利润差=甲企业利润差

X2/(1+11%)-X1/(1+3%)+a=X1/(1+3%)-X2/(1+11%)

X2=[2×X1/1.03-a]×1.11/2

三、结论

第一,如果甲企业(客户)是简易计税方式,包括甲企业是小规模纳税人,或者甲企业是一般纳税人但选择简易计税方式,那么,乙企业(建筑企业)应选择简易计税方法。

第二,如果甲企业(客户)是一般计税方法,则乙企业(建筑企业)采取一般计税方法对双方都有利益。涉及经济利益在建筑企业与客户间的流动,利益此消彼长,如果施工双方认真谈价,求得一个一般计税方法下都能接受的价格,就是双赢,谈不成导致简易计税,就是双输。

四、案例分析

我们重点分析甲企业采用一般计税方法下,乙企业如何调整一般计税方法下的价格,使甲乙两企业都愿意接受。假设某建筑项目,甲企业采用一般计税方法,项目合同总价450万元,乙企业可以取得的进项税金仅有20万元。假定乙企业符合简易计税的条件。下面分别计算乙企业采用一般计税方法和简易计税办法下甲乙两企业各自的利润差。

乙企业利润差=450/1.11-450/1.03+20=-12(万元)

甲企业利润差=450/1.03-450/1.11=32(万元)

甲乙两企业利润差之和=-12+32=20(万元)

要想把20万元的利润差之和平均分配到甲乙两企业,则乙企业需要在450万元的价格上提价,并采用一般计税方法。计算乙企业采用一般计税方法下的收入:

X=[2×450/1.03-20]×1.11/2=474(万元)

重新计算乙企业采用一般计税方法和简易计税办法下甲乙两企业各自的利润差。

乙企业利润差=474/1.11-450/1.03+20=10(万元)

甲企业利润差=450/1.03-474/1.11=10(万元)

甲乙两企业利润差之和=10+10=20(万元)

此时甲乙两企业达到双赢。

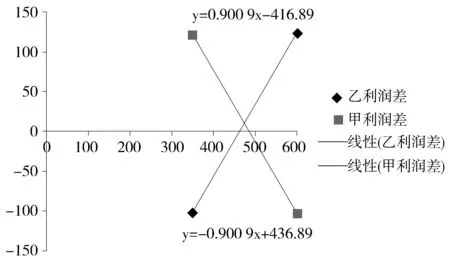

下面我们用坐标图更形象地说明以上结论。假设利润差为y,乙企业采用一般计税方法下的合同总金额为x,则:

甲企业利润差y=450/1.03-x/1.11=-0.900 9x+436.89

乙企业利润差y=x/1.11-450/1.03+20=0.900 9x-416.89

详见图1所示。

图1 甲乙两企业利润差趋势图

计算甲乙两企业利润差趋势线与x轴的交点,即利润差为0时的点。

甲企业利润差y=-0.900 9x+436.89=0,x=463(万元)

乙企业利润差y=0.900 9x-416.89=0,x=485(万元)

所以,当乙企业采用一般计税方法,并把合同总金额提价到463万元至485万元之间时,甲乙两企业均可以获得收益,共同分享20万元的总收益。当合同总金额正好等于474万元时,

甲乙两企业各获得10万元的收益。企业在进行价格谈判时,可参考此价格区间进行。

[1]王子龙.“营改增”背景下建筑业的纳税筹划[J].中国管理信息化,2016(17).

[2]李姣姣.“营改增”对建筑施工企业的影响及对策分析[J].工程经济,2016(7).

[3]郑 坚.基于税负角度的建筑业营改增影响分析[J].新经济,2016(3).